Новый порядок восстановления НДС по недвижимости: спорные вопросы

Федеральный закон от 19.07.2011 № 245-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации о налогах и сборах» (далее – Закон № 245 ФЗ) был официально опубликован 22.07.2011. Поправки, внесенные им в п. 6 ст. 171 НК РФ, касающиеся восстановления НДС по модернизированным (реконструированным) объектам основных средств, вступали в силу «не ранее чем по истечении одного месяца со дня его официального опубликования и не ранее 1-го числа очередного налогового периода по соответствующему налогу», то есть с 01.10.2011 (п. 1 Закона № 245 ФЗ).

Совершим небольшой экскурс в прошлое. До вступления в силу Закона № 245 ФЗ в ст. 171 НК РФ действовала норма о восстановлении НДС, предъявленного налогоплательщику при проведении подрядчиками капитального строительства объектов недвижимости (основных средств)1, при приобретении недвижимого имущества (за исключением воздушных, морских судов и судов внутреннего плавания, а также космических объектов), исчисленного налогоплательщиком при выполнении строительно-монтажных работ для собственного потребления, в том случае, если объект ОС начал использоваться в деятельности, не облагаемой НДС (согласно п. 2 ст. 170 НК РФ).

Условия, при выполнении которых налогоплательщик был вправе применить особый порядок восстановления НДС, вкратце выглядели следующим образом (абз. 4 п. 6 ст. 171 НК РФ до вступления в силу Закона № 245 ФЗ):

- был приобретен или построен объект недвижимости (как подрядным, так и хозяйственным способом). Исключение составляют воздушные, морские суда и суда внутреннего плавания, а также космические объекты;

- суммы НДС, уплаченные подрядчикам, выполнившим СМР, продавцам ОС, а также суммы НДС, начисленные на СМР, выполненные для собственного потребления, своевременно предъявлены к вычету в соответствии с требованиями гл. 21 НК РФ;

- объект недвижимости введен в эксплуатацию;

- с месяца, следующего за датой ввода в эксплуатацию, начато начисление амортизации по объекту;

- с года, в котором объект начал амортизироваться, налогоплательщик ведет отсчет 10 летнего срока, в течение которого применение объекта ОС в деятельности, не облагаемой НДС, может повлечь восстановление сумм НДС, ранее предъявленных к вычету;

- налогоплательщик начинает использовать объект в деятельности, не облагаемой НДС. Это может произойти как в том же году, в котором объект был введен в эксплуатацию, так и через несколько лет. В этом случае сумма НДС, принятая к вычету по данному объекту, подлежит восстановлению в особом порядке в течение нескольких лет, оставшихся до истечения 10 летнего срока. Исключение составляют полностью самортизированные объекты основных средств либо те, с момента ввода в эксплуатацию которых данным налогоплательщиком прошло не менее 15 лет.

Благодаря Закону № 245 ФЗ в НК РФ закреплена обязанность налогоплательщика восстановить НДС не только в части самих СМР, но и в части иных товаров (работ, услуг), приобретенных для осуществления СМР. Кроме того, Законом № 245-ФЗ введен дополнительный абзац, касающийся восстановления НДС, ранее принятого к вычету, по работам по модернизации и реконструкции объектов основных средств.

С введением в действие Закона № 245 ФЗ данная норма закреплена в НК РФ. Более того, соответствующий порядок восстановления НДС в течение 10 лет предусмотрен и для тех случаев, когда работы по реконструкции (модернизации) выполнены в отношении объекта недвижимости, с даты ввода в эксплуатацию которого прошло более 15 лет.

Также Законом № 245 ФЗ утвержден особый алгоритм восстановления НДС по объектам, которые в связи с проведением модернизации (реконструкции) были исключены из состава амортизируемого имущества на срок не менее одного календарного года.

Учет налога на добавленную стоимость (НДС).

НДС– косвенный налог, представляющий собой надбавку к цене продукции (работы, услуги), оплачиваемую конечным потребителем.

Учет НДС, подлежащего оплате поставщику (подрядчику), ведется на счете 19 “Налог на добавленную стоимость по приобретенным ценностям” (А). По дебету счета 19 отражаются уплаченные поставщикам и подрядчикам суммы налога по приобретенным товарно-материальным ценностям, выполненным работам, оказанным услугам, по кредиту – списание налога к возмещению из бюджета. Сальдо счета показывает сумму НДС, еще не списанную со счета.

Для предприятия-покупателя основанием для принятия суммы НДС на счет 19 является счет-фактура, который оформляет продавец на проданную продукцию (выполненные работы, оказанные услуги). Счет-фактура должен быть правильно оформлен, и сумма НДС в нем должна быть выделена отдельной строкой.

В бухгалтерском учете составляются проводки:

Д 10 (08, 41) – оприходованы материальные ценности, полученные от поставщика

и одновременно:

Д 19 – учтен НДС по оприходованным ценностям

Д 20 (23, 26, 44, . . . ) – учтена в затратах производства стоимость выполненных работ

К 60 (76) (оказанных услуг)

и одновременно:

Д 19 – принят к учету НДС, указанный в счете-фактуре подрядчика

Важным является то, что если в счете-фактуре поставщика сумма НДС не выделена, то ее расчетным путем не выделяют. При этом стоимость приобретенных ТМЦ, включая предполагаемый по ним НДС, приходуется на счетах 10, 08, 41 и др. на всю сумму предъявленного счета с последующим списанием на издержки производства. Если в цену товара НДС не включается, то в сопроводительных документах делается надпись или штамп “Без налога (НДС)”.

Списание НДС со счета 19.

Суммы НДС, учтенные на счете 19, могут быть:

1) приняты к вычету (к возмещению) из бюджета;

2) списаны на увеличение стоимости приобретенных ТМЦ (работ, услуг)

3) списаны за счет целевых средств.

Рассмотрим каждый из этих случаев.

1-й случай. НДС принимается к вычету из бюджета, если ЕДИНОВРЕМЕННО выполняются следующие ТРИ УСЛОВИЯ:

- На приобретенные ценности (работы, услуги) есть счет-фактура, в котором указанасумма налога.

- Приобретенные ценности оприходованы на балансе предприятия (работы выполнены, услуги оказаны).

- Ценности (работы, услуги) приобретены для осуществления операций, облагаемых НДС.

Если хотя бы одно из этих условий не выполняется, НДС к вычету не принимается, а относится на увеличение стоимости купленных ценностей (работ, услуг).

Сумма НДС, предъявленная к возмещению из бюджета, называется налоговым вычетом. Для того, чтобы произвести налоговый вычет, необходимо оформить операцию по списанию суммы “входного” НДС с кредита счета 19 на дебет на счета 68 (на отдельный субсчет “Расчеты по НДС”):

Д 68 – а) принят к вычету НДС по приобретенным ценностям (выполненным работам,

К 19 оказанным услугам)

б) произведен налоговый вычет

Если предприятие получает право на налоговый вычет, то в бюджет им перечисляется только разница между суммой НДС, которая должна быть уплачена в бюджет с выручки, и суммой “входного” НДС.

2-й случай. Если предприятие предполагает использовать приобретенные ценности (работы, услуги) для осуществления деятельности, которая не облагается НДС, то сумма налога к вычету не принимается. Она списывается на увеличение стоимости купленных ценностей (работ, услуг):

Применение нулевой ставки

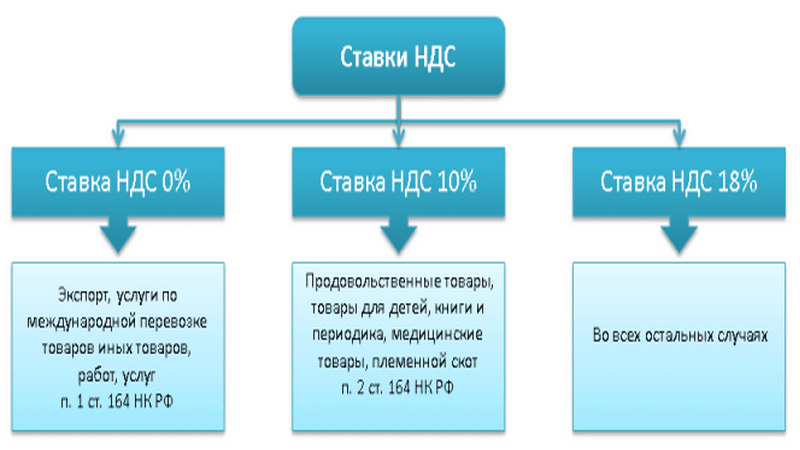

Применяемые ставки НДС

Применяемые ставки НДС

К некоторым товарам, входящим в перечень ст. 164 Налогового Кодекса, может быть применена нулевая ставка. Ее использование актуально только в случае, если перед отгрузкой продукция находится на территории Российской Федерации. Воспользоваться льготной схемой возможно только в случае, если пакет документов будет предоставлен в Налоговую Службу на протяжении 180 дней после пересечения границы. В последующие 20 дней необходимо подать нулевую декларацию.

В случае если налогоплательщик не успевает вложиться в сроки, все налоги ему придется оплачивать самостоятельно. В такой ситуации на 181 день компания должна будет начислить налог на выручку с экспорта, пересчитанную на национальную валюту по актуальному курсу, по ставке 10 или 18 процентов. В следующий месяц после сделки должны поступить деньги в бюджет, а за предыдущий период необходимо подать уточненный отчет с нулевой ставкой. При отсутствии на внутреннем счету необходимой суммы для оплаты пошлины, на компанию будет начислена пеня с 21 дня, следующего за отгрузкой.

Реализация

Начисление НДС при реализации отражайте в корреспонденции с тем счетом, на котором учтены суммы выручки от реализации (прочих доходов), с которых был рассчитан налог:

Дебет 90-3 (91-2) Кредит 68 субсчет «Расчеты по НДС»

– начислен НДС при реализации товаров (работ, услуг, имущественных прав).

Если в счет предстоящих поставок продавец (исполнитель) получает предоплату, в течение пяти календарных дней он обязан выставить покупателю (заказчику) счет-фактуру и начислить НДС с полученной суммы (п. 3 ст. 168 НК РФ):

Дебет 76 субсчет «Расчеты по НДС с авансов полученных» Кредит 68 субсчет «Расчеты по НДС»

– начислен НДС с аванса, полученного в счет предстоящих поставок.

При отгрузке товаров (выполнении работ, оказании услуг) в счет полученного аванса, а также при расторжении договора и возврате аванса покупателю (заказчику) продавец (исполнитель) принимает к вычету НДС, ранее начисленный с аванса (п. 8 и 5 ст. 171 НК РФ):

Дебет 68 субсчет «Расчеты по НДС» Кредит 76 субсчет «Расчеты по НДС с авансов полученных»

– принят к вычету НДС, ранее начисленный с полученного аванса.

Такой порядок следует из Инструкции к плану счетов (счет 68).

Ситуация: как отразить в бухучете сумму НДС, предъявленную покупателю при реализации товаров (собственной продукции), если право собственности на эти товары (собственную продукцию) к покупателю не перешло?

Отражайте НДС на отдельном субсчете, открытом к счету 76.

При определении налоговой базы по операциям, облагаемым НДС, не имеет значения, когда право собственности на отгруженные товары (собственную продукцию) переходит к покупателю. Если договором предусмотрен особый порядок перехода права собственности (например, после оплаты), а отгрузка предшествует оплате, то НДС начисляйте в момент отгрузки. Днем отгрузки признается дата первого по времени составления первичного документа, который оформлен на покупателя (письма Минфина России от 1 марта 2012 г. № 03-07-08/55, от 13 января 2012 г. № 03-07-11/08, ФНС России от 28 февраля 2006 г. № ММ-6-03/202). Как правило, таким документом является накладная (например, товарная накладная по форме ТОРГ-12).

Порядок отражения в бухучете сумм НДС, предъявленных покупателю по товарам (собственной продукции), право собственности на которые к нему не перешло, законодательно не урегулирован. В связи с этим организация может самостоятельно разработать такой порядок (абз. 9 Инструкции к плану счетов). Поскольку отразить начисление НДС на счете 90 «Продажи» в данном случае нельзя (подп. «г» п. 12 ПБУ 9/99), используйте для этого счет 76 «Расчеты с разными дебиторами и кредиторами». К этому счету можно открыть отдельные субсчета, например:

субсчет «НДС по товарам, право собственности на которые переходит к покупателю в особом порядке»;

субсчет «НДС по продукции, право собственности на которую переходит к покупателю в особом порядке».

Тогда при отгрузке товаров (продукции) сделайте запись:

Дебет 76 субсчет «НДС по товарам (продукции), право собственности на которые переходит к покупателю в особом порядке» Кредит 68 субсчет «Расчеты по НДС»

– начислен НДС по товарам (продукции), право собственности на которые переходит к покупателю в особом порядке.

После того как покупатель оплатит товары (продукцию) и к нему перейдет право собственности на них, начисленную сумму НДС спишите в дебет счета 90-3 (91-2):

Дебет 90-3 (91-2) Кредит 76 субсчет «НДС по товарам (продукции), право собственности на которые переходит к покупателю в особом порядке»

– отражен НДС с выручки от реализации.

Пример отражения в бухучете суммы НДС, начисленной при реализации продукции по договору с особым порядком перехода права собственности

ООО «Производственная фирма «Мастер»» 20 июля реализовало ООО «Альфа» партию продукции. Отпускная цена – 354 000 руб. (в т. ч. НДС – 54 000 руб.). Себестоимость продукции – 200 000 руб. По договору право собственности на продукцию переходит к «Альфе» в момент оплаты. «Альфа» рассчиталась за отгруженную продукцию 6 августа.

В учете «Мастера» сделаны следующие записи.

Дебет 45 Кредит 43 – 200 000 руб. – отражена себестоимость готовой продукции, отгруженной покупателю;

Дебет 76 субсчет «НДС по продукции, право собственности на которую переходит к покупателю в особом порядке» Кредит 68 субсчет «Расчеты по НДС» – 54 000 руб. – начислен НДС со стоимости отгруженной продукции.

Дебет 51 Кредит 62 – 354 000 руб. – получена оплата от покупателя;

Дебет 62 Кредит 90-1 – 354 000 руб. – отражена выручка от реализации;

Дебет 90-2 Кредит 45 – 200 000 руб. – списана себестоимость отгруженной продукции;

Дебет 90-3 Кредит 76 субсчет «НДС по продукции, право собственности на которую переходит к покупателю в особом порядке» – 54 000 руб. – отражен НДС с выручки от реализации.

Предъявлен Ндс К Возмещению По Введенному В Эксплуатацию Основному Средству Проводка

Допустим, ООО «ВЕСНА» заключила с подрядчиком договор на строительство объекта — производственного склада. Согласно сметно-финансовым расчетам подрядчика, затраты на строительство производственного склада составили:

Вычет НДС по приобретенному объекту (ОС)

Во-вторых, отсутствие заказов на выполнение строительных работ в том или ином периоде не является основанием для отказа в признании расходов. Ведь в любом случае затраты обусловлены ведением предпринимательской деятельности. А свое стремление компания может подтвердить, например, участием в конкурсах на выполнение соответствующих видов работ, даже если такие конкурсы она не выиграла.

Тем не менее, специалисты рекомендуют организациям создавать комиссии по списанию основных средств, которые можно считать элементом системы внутреннего контроля. Списание НДС по основным средствам осуществляется после списания с баланса объектов ОС. Основанием для списания ОС является акт на списание.

Какие документы могут требовать по НК и что будет за их непредставление

Устанавливая право налогового органа истребовать подтверждающие вычет документы, ст. 88 НК отсылает нас к ст. 172 НК. То есть истребовать можно не какие угодно документы, а только те, которые прямо указаны в этой статье как необходимые для применения вычетов (Пункты 1, 9 ст. 172 НК РФ; Постановление ФАС МО от 15.09.2009 N КА-А40/9257-09):

— счета-фактуры поставщиков;

— первичные документы, подтверждающие оприходование товарно-материальных ценностей (к примеру, товарные накладные), акты о выполнении работ или оказании услуг;

— платежные документы, подтверждающие перечисление авансов;

— договоры с поставщиками, когда этими договорами предусмотрена уплата аванса.

Примечание

Причем речь необязательно идет о договоре как едином документе, подписанном обеими сторонами. В его роли могут выступать документы (например, письма), которыми обменивались стороны, где достаточно ясно выражено намерение заключить договор (Постановление ФАС ЦО от 02.08.2011 по делу N А64-6563/2010).

Этот вывод подтверждается и арбитражной практикой. Суды считают, что не являются документами, обосновывающими правомерность НДС-вычета, в частности:

— регистры бухгалтерского учета (оборотно-сальдовые ведомости, анализ счетов, главная книга или выписка из нее, данные по бухгалтерским счетам) (Постановления ФАС ВСО от 11.02.2010 по делу N А69-336/2009; 12 ААС от 15.09.2011 по делу N А12-5902/2011; ФАС ЗСО от 29.12.2009 по делу N А03-8504/2008), поскольку это не первичные, а сводные документы бухгалтерского учета, предназначенные для обобщения информации (Постановление ФАС ВСО от 02.12.2011 по делу N А33-739/2011);

— журналы регистрации (ныне — учета) полученных и выставленных счетов-фактур (Постановление ФАС ДВО от 26.10.2011 N Ф03-5163/2011; 12 ААС от 15.09.2011 по делу N А12-5902/2011);

— книга продаж (Постановления ФАС ВСО от 02.12.2011 по делу N А33-739/2011; ФАС СЗО от 21.12.2010 по делу N А56-23965/2010; ФАС ПО от 01.11.2011 по делу N А55-3313/2011; ФАС СКО от 25.03.2010 по делу N А53-14427/2009; 1 ААС от 14.02.2011 по делу N А43-19464/2010);

— книга покупок (Постановления ФАС СЗО от 21.12.2010 по делу N А56-23965/2010; ФАС МО от 14.12.2011 по делу N А41-23008/10). Правда, у некоторых судов есть и иное мнение (Постановление ФАС ЗСО от 07.12.2011 по делу N А67-2186/2011);

— путевые листы (Постановления ФАС ЗСО от 22.12.2010 по делу N А03-4565/2010; ФАС ПО от 29.10.2009 по делу N А12-762/2009);

— сертификаты соответствия и/или происхождения товаров (Постановления ФАС СЗО от 27.04.2011 по делу N А56-37986/2010; ФАС УО от 06.10.2009 N Ф09-7587/09-С3);

— маркетинговые отчеты, отчеты о проведении семинаров (Постановление ФАС МО от 04.08.2010 N КА-А40/8305-10);

— проектно-сметная документация (Постановление ФАС МО от 28.09.2010 N КА-А41/11160-10-П);

— справки о стоимости выполненных работ (Постановление ФАС СКО от 24.08.2009 по делу N А53-23163/2008);

— акты технического состояния, приказы на командировку, железнодорожные накладные, авансовые отчеты, отчеты о проделанной работе сотрудников (Постановление ФАС МО от 10.08.2010 N КА-А40/8479-10);

— разрешение на привлечение и использование иностранной рабочей силы, разрешения на работу иностранных работников (Постановление ФАС МО от 15.09.2009 N КА-А40/9257-09);

— сведения о сотрудниках, табель учета рабочего времени (Постановление 9 ААС от 22.09.2010 N 09АП-21325/2010-АК, оставлено в силе Постановлением ФАС МО от 30.12.2010 N КА-А40/16643-10), должностные инструкции (Постановление ФАС ДВО от 30.09.2009 N Ф03-5056/2009).

Но понятно, что арбитражная практика инспекциям не указ, она не мешает им выставлять требования о представлении нереального количества документов. Вот получаете вы такое требование, и перед вами встает вопрос: исполнять его полностью либо пойти на принцип и дать только то, что касается заявленного вычета?

Напомним, что затребованные налоговиками документы нужно представить в течение 10 рабочих дней со дня получения требования. Представляемые документы должны быть в виде копий, заверенных подписью руководителя и печатью организации (подписью предпринимателя) (Пункты 2, 3 ст. 93, п. 6 ст. 6.1 НК РФ). Если этот срок будет пропущен, налоговики могут:

— оштрафовать организацию (предпринимателя) за каждый непредставленный документ на 200 руб. (Пункт 1 ст. 126 НК РФ). Для руководителя фирмы штраф будет 300 — 500 руб. (Часть 1 ст. 15.6 КоАП РФ);

— снять вычет, доначислить НДС и даже оштрафовать за неуплату налога. В этом случае штраф составит 20% от неуплаченной суммы (Пункт 1 ст. 122 НК РФ).

Сроки при заявительном порядке

Право на возмещение НДС в ускоренном порядке налогоплательщики имеют при соблюдении определенных условий, установленных ст. 176.1 НК РФ (в частности, это определенный объем уплаченных налогов за 3 предыдущих года, наличие банковской гарантии или поручительства).

Если все условия выполняются, то после подачи декларации налогоплательщик должен в 5-дневный срок подать заявление о возмещении НДС в соответствии с п. 7 ст. 176.1 НК РФ. Налоговый орган также в 5-дневный срок с момента получения заявления налогоплательщика (при условии соблюдения последним требований, установленных пп. 2, 4 и 7 ст. 176.1 НК РФ) принимает решение о предоставлении возмещения или отказе в этом (п. 8 ст. 176.1 НК РФ).

Если у налогоплательщика имеется недоимка по налогам и пеням, то проводится ее автоматический зачет в счет суммы возмещения (п. 9 ст. 176.1 НК РФ). Не позже дня, наступающего за принятием решения о возмещении, ИФНС передает казначейству поручение о перечислении возмещаемой суммы на банковский счет налогоплательщика (п. 10 ст. 176.1 НК). В 5-дневный срок территориальный орган Федерального казначейства производит перевод средств налогоплательщику.

Если на 12 день после подачи заявления налогоплательщика по ускоренной процедуре не было произведено возмещение НДС, то происходит начисление процентов. После получения уведомления от казначейства о возврате суммы возмещения налоговая инспекция в 3-дневный срок принимает решение о возврате насчитанных процентов и на следующий день направляет соответствующее поручение в казначейство (абз. 4 п. 10 ст. 176.1 НК РФ).

Срок проведения камеральной проверки по заявленным суммам НДС к возмещению также составляет 2 месяца, как и при общем порядке возмещения. Если по итогам проверки будет определено, что налогоплательщик не имел права на возмещение, то у него возникнет недоимка на сумму выплаченного ему возмещения. Ее придется погасить либо самому налогоплательщику, либо его гаранту (поручителю) в течение 5 дней с даты получения требования о возврате. При отсутствии добровольной уплаты взыскание произведут в принудительном порядке.

Субсидия и налоги

Деньги и имущество, предоставляемые государством, входят в доходы, облагаемые налогом, но не сразу по получении, а по мере того, как тратятся либо по мере начисления амортизации.

Средства по субсидии облагаются налогом на прибыль пропорционально затратам, которые были осуществлены на эти деньги, в течение не более чем двух налоговых периодов. По истечении этого времени неосвоенные средства надо признать доходом и заплатить с него полагающийся налог (на прибыль).

Для упрощенки особенность налогообложения субсидий состоит в том, что нужно тщательно учитывать, на что и когда тратятся дотационные суммы:

- траты на приобретение или создание основных средств признаются прибылью до конца налогового периода, в котором они были поставлены на баланс (введены в эксплуатацию) – одномоментно или равными долями;

- затраты на товары для перепродажи учитываются как база по налогу на дату реализации закупленных товаров.

Для плательщиков ЕНВД субсидия не может являться вмененным доходом (госпомощь не «вписывается» в рамки деятельности «вмененки»), поэтому полностью будет учитываться в целях налогообложения как прибыль полностью и рассчитываться обычным порядком – по правилам общего режима или УСН (Письмо Минфина России от 22.07.2011 № 03-03-10/66).

ВАЖНО! Налог на добавленную стоимость при выполнении работ и услуг, покупке товаров за счет бюджетных средств не признается расходом при расчете налога на прибыль (Письмо Минфина РФ от 19.03.2012 № 03-03-06/4/20). Источник. Источник

Источник

Зачем нужен перенос вычета

Право переноса вычета на другие периоды закреплено за налогоплательщиком с 2015 года. В ст. 172-1.1 НК РФ говорится, что вычеты могут заявляться в течение трехлетнего срока после покупки в любом налоговом периоде.

Главными причинами переноса вычета, которыми руководствуется фирма, можно назвать:

- возможные претензии ФНС;

- желание оставить сумму вычетов «про запас»;

- «опоздавшие» счета-фактуры.

С первым вариантом развития событий сталкиваются бухгалтеры, если фирма приобретает дорогостоящий товар, а продажи в отчетном квартале невелики. Проанализировав декларацию, в которой показана крупная сумма к возмещению из бюджета, ИФНС может подозревать мошенническую схему. Обычно в такой ситуации чиновники запрашивают документы, подтверждающие крупный вычет, в рамках назначенной для организации проверки, требуют письменно разъяснить, откуда он возник, уточнить детали сделки. Может произойти проверка контрагента, а то и вызов руководителя организации для дачи разъяснений лично в офисе налоговой службы («налоговая комиссия по НДС»).

На заметку! Вызвать на комиссию представителя фирмы налоговики могут на основании ст. 19.4-1 КоАП РФ. Неявка грозит директору штрафом до 4 тыс. руб.

Опытные бухгалтеры знают и о таком показателе, как «безопасная доля вычетов» по налогу. Он отражен в Приказе ФНС №ММ-3-06/333 от 30/05/07 (прил. 2) и составляет 89% вычетов за предыдущий календарный год, т.е. если по итогам года доля вычетов равна или выше этого показателя, она считается значительной. Фирма попадает в план налоговых проверок как потенциальный нарушитель налогового законодательства.

Чтобы избежать такого рода проблем, налоговые вычеты «распределяют» по периодам, регулируют их величину.

Многие фирмы стремятся отложить вычет, руководствуясь спецификой своей деятельности: значительная закупка товара, сырья, и пр. происходит в одном налоговом периоде, а высокий уровень продаж – в другом. «Излишки» НДС переносят на другой период и таким образом избегают перспектив уплачивать высокий НДС.

Нередки случаи, когда подтверждающая вычет счет-фактура попадает в бухгалтерию с опозданием. Тогда сумму вычета переносят на другой квартал.

Важно! Счета-фактуры за период, поступившие после его окончания, но до момента сдачи декларации по НДС (25 число следующего месяца), могут быть включены в расчеты за этот период (ст. 172-1.1 абз. 2)

В письме Минфина №03 07 11/9305 от 14/02/19 г. сказано, что, если услуги произведены в рамках 3 квартала, а счет-фактура по ним выставлен 5 октября, документ можно включить в расчет за третий квартал

2). В письме Минфина №03 07 11/9305 от 14/02/19 г. сказано, что, если услуги произведены в рамках 3 квартала, а счет-фактура по ним выставлен 5 октября, документ можно включить в расчет за третий квартал.

Пример. Организация на ОСНО закупила оборудование и сырье для производства новой линии фирменного товара в первом квартале. Экономические расчеты показывают, что крупные объемы реализации товара, следовательно, и значительные суммы исходящего НДС следует ожидать в 3 и 4 квартале того же года. Принимается решение о переносе образовавшегося вычета по НДС при приобретении оборудования и сырья, на 3 и 4 квартал. Сумма пойдет на уменьшение НДС в указанный период.