Оформляем командировку

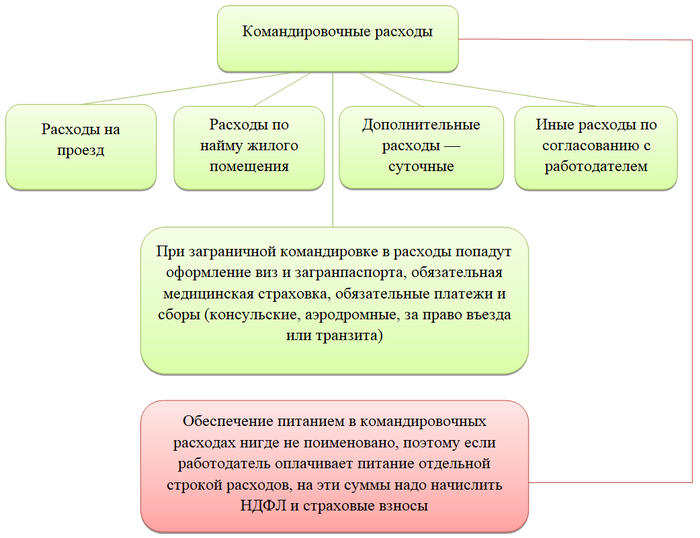

Отправляя работника в командировку, работодатель должен предоставить ему средства для проживания, питания и обеспечения нормального рабочего процесса. Что обычно входит в командировочные расходы, указано в ст. 168 ТК РФ:

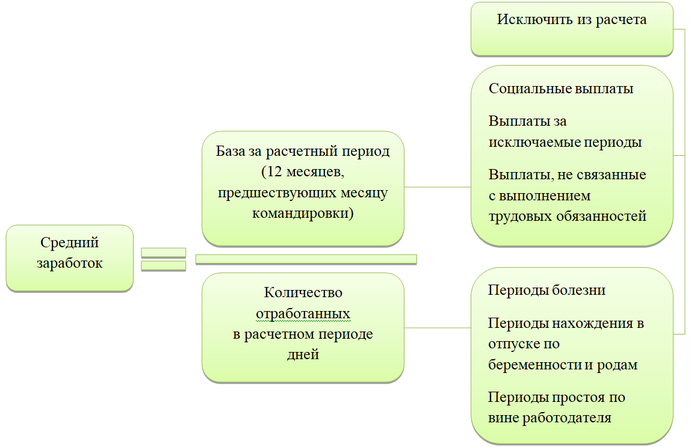

Кроме того, за время нахождения работника в командировке ему начисляется заработная плата. Исчисляется она исходя из среднего заработка.

Чтобы отправить сотрудника в командировку, работодатель должен издать соответствующее распоряжение в письменном виде в свободной форме. Распоряжение возможно также в виде приказа руководителя на унифицированном бланке по форме Т-9, которая не обязательна для применения, но удобна и привычна.

Предлагаем для скачивания бланк унифицированной формы Т-9.

А также образец заполненного бланка.

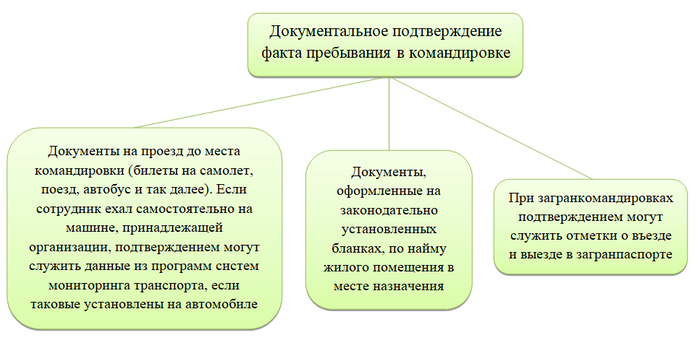

Факт пребывания работника в командировке и ее срок могут подтвердить:

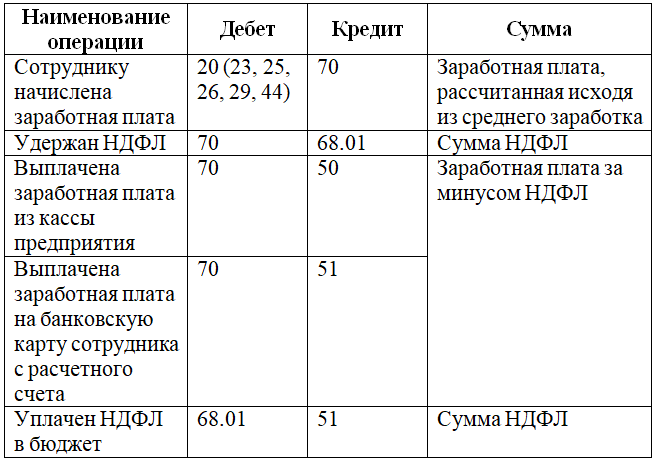

Рассмотрим, какие проводки при командировочных расходах необходимо сделать.

Командировочные расходы на предприятии

Командировка — поездка сотрудника по распоряжению работодателя вне места постоянной работы для выполнения служебного поручения (ст. 166 ТК РФ).

За командированным сотрудником работодатель обязан сохранить рабочее место и средний заработок, а также возместить ему затраты, связанные со служебной поездкой:

Проезд к месту командировки.

К таким затратам относятся билеты на все виды транспорта (кроме такси), комиссия за бронирование билетов, страховка и т. д.). Возможность возмещения расходов на такси определяется работодателем на основании внутренних документов организации.

Проживание во время командировки.

Возмещению подлежат расходы на проживание в гостинице, частном секторе или в арендованной квартире. А вот порядок принятия к учету таких затрат зависит от наличия у сотрудника первичных документов, подтверждающих факт съема жилья.

Суточные.

Суточные — средства, выделяемые сотруднику на текущие расходы во время командировки. За них работник не должен отчитываться, как по всем остальным расходам. Размер суточных законом не ограничивается, но существует определенный лимит, сверх которого эти выплаты подлежат обложению НДФЛ и страховыми взносами.

Иные расходы.

Их перечень работодатель определяет самостоятельно в зависимости от типа и продолжительности командировки, должности сотрудника и иных факторов. Состав таких расходов, как правило, включает затраты на такси или аэроэкспресс, мобильную связь, VIP-зал в аэропорту, представительские расходы.

На все указанные выше затраты работодатель выдает сотруднику аванс, за который он обязан будет отчитаться по возвращении из командировки.

Если у вас остались нерешенные вопросы, ответы на них вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Суточные

Согласно п. 11 Постановления №749 суточные подлежат выплате:

- за каждый день нахождения сотрудника в командировке;

- за дни командировки, приходящиеся на выходные и праздники;

- за дни нахождения в пути и дни вынужденной остановки в пути;

- за дни больничного, если работник заболел во время командировки.

Специальных требований или ограничений на трату суточных нет.

Согласно п. 1 Постановления Правительства РФ от 02.10.2002 №729 норма суточных за каждый день командировки для учреждений государственного сектора составляет 100 руб.

Однако существуют нормативы, при которых суточные не признаются доходом (п. 1 ст. 217 НК РФ). Норма суточных не подлежащая обложению НДФЛ и страховыми взносами по территории РФ — 700 руб., по территории иностранного государства — 2 500 руб.

Пример.

Сотрудники отправлен в командировку на 4 дня в пределах РФ. Сотруднику за каждый день командировки положены суточные в размере 1000 руб.

Таким образом, всего сотруднику положено 4000 руб. (4 дня х 1 000 рублей). Из них: 2 800 руб. не являются доходом (4 для х 700 руб.), 1 200 руб. подлежат исчислению НДФЛ и страховых взносов.

Если работник направлен в однодневную командировку, работодатель производить компенсацию суточных не обязан. Суточные не выплачиваются, если работник имеет возможность ежедневно возвращаться к месту постоянного жительства.

Учет командировочных расходов на других режимах налогообложения

ИП на УСН «доходы» и предприниматели на патенте учесть в составе расходов командировочные затраты не могут. Связано это с тем, что ИП на ПСН не ведут учет расходов и не могут уменьшать стоимость патента на любые затраты, кроме страховых взносов.

ИП на УСН «доходы» хоть и должны вести КУДиР, но вносят в нее (кроме доходов) данные только об одних расходах — уплаченных страховых взносах за себя и наемных работников. Несмотря на это Минфин считает, что упрощенцы на объекте доходы в общем порядке должны составлять первичные документы по командировкам, в том числе по произведенным затратам, включая авансовый отчет (Письмо Минфина России от 30.10.2013 № 03-11-11/46198). Причиной, по мнению финансового ведомства, является то, что для упрощенцев независимо от применяемого объекта, сохраняется действующий порядок ведения кассовых операций.

Согласно этому порядку подотчетное лицо обязано в срок, не превышающий 3 рабочих дней после дня истечения срока, на который выданы наличные деньги под отчет, или со дня выхода сотрудника на работу, предъявить главбуху (бухгалтеру) или руководителю авансовый отчет с прилагаемыми подтверждающими документами (п. 6.3 Порядка ведения кассовых операций, утв. Указанием Банка России от 11.03.2014 № 3210-У).

Продолжительность командировки

Продолжительность командировки может быть от одного дня и до тех пор, пока не будет выполнена работником поставленная задача. Существующие нормативные документы на сегодняшний день никаким образом не ограничивают длительность командировки. При этом первый день командировки – это день выезда за пределы территории нахождения работодателя до 00.00 местного времени. Последний день командировки – это день возвращения до 00.00 местного времени. То есть если работник уехал 5 ноября в 23.00, а вернулся 7 ноября в час ночи, то длительность командировки принимается равной 3-м дням.

Учет расходов

К командировочным расходам относятся:

- суточные;

- оплата за проживание;

- транспортные расходы;

- прочие расходы, связанные с командировкой и разрешенные работодателем.

Выезжая из организации, работник получает определенную сумму денег на расходы. Эта сумма отражается в авансовом отчете, после своего возвращения работник должен будет отчитаться о реальных своих тратах и вернуть остатки выданной суммы в кассу (если деньги останутся), либо, если расходы превысят выданную сумму, то получить деньги, потраченные сверх выданной суммы, из кассы организации.

Суточные

Суточные – это фиксированная величина, которая выдается работнику в сутки, в связи с нахождение вне места его проживания и позволяет компенсировать дополнительные расходы.

Максимальный и минимальный размер суточных нормативными документами не ограничен. Организация самостоятельно устанавливает величину суточных, которую планирует выплачивать работника при направлении в командировку, и фиксирует ее в коллективном договоре, образец которого можно скачать , или в локальных актах организации.

В законодательных документах по поводу суточных расходов устанавливается только допустимые нормы, в пределах которых суточные не облагаются НДФЛ. Для командировок по России не облагаются подоходным налогом суточные в пределах 700 руб., для командировок за пределы РФ – 2500 руб. Зачастую именно эти величины и используют организации для выплаты суточных своим работникам. О командировке за границу читайте в .

На самом деле, заплатить можно и больше, только с величины суточных сверх предельных сумм придется удержать НДФЛ.

Документом, на основании которого выплачиваются суточные, выступает командировочное удостоверение, в котором указано, когда работник покинул организацию и когда вернулся.

Проживание

Работник для проживания может снять номер в гостинице либо же снять квартиру. В любом случае свои расходы на проживания он должен подтвердить соответствующими документами.

Если номер в гостинице оплачивается наличными, то должен присутствовать гостиничный или фискальный чек, если безналичными – акт, счет-фактура, гостиничный чек. Если номер бронируется заранее, то стоимость брони также включается в расходы на проживание. Дополнительные расходы, произведенные работником в гостинице (сауна, бассейн, массаж, обслуживание номера, питание в ресторане и т.д.), в качестве затрат на проживание не принимаются.

Если для проживания снимается квартира, то должен быть заключен договор аренды жилого помещения, если эта квартира снимается организацией для работника. Если же сотрудник самостоятельно снимает квартиру, то следует заключать договор найма жилья. Чем отличается договор аренды от договора найма?

Транспорт

Если в фирме сотрудники выезжают из своего города для выполнения служебных заданий, то получают в кассе деньги на командировочные расходы. Затем бухгалтерия получает отчёт командированного. Бухгалтерам полезно узнать, как этот отчёт проверить, провести по бухгалтерскому учёту и не заплатить лишних налогов, все ли расходы считать обоснованными и оплачивать сотруднику.

Отчитываемся за командировочные расходы

По возвращению из командировки сотрудник должен отчитаться за полученный аванс денежных средств или получить компенсацию за произведенные расходы. Таким документом служит авансовый отчет (форма по ОКУД 0504505). Отчет предоставляется в течение трех дней после возвращения из командировки. Сроком предоставления также может служить день, на который выдан аванс.

Также сотрудник должен предоставить следующие документы:

- по проезду — подтверждающими документами являются билеты, чеки, квитанции, электронные квитанции;

- по найму жилого помещения — квитанция из гостиницы или договор найма жилого помещения;

- по прочим затратам — чеки, товарные чеки, квитанции, накладные и иные документы;

- суточные — специального документа не требуется, подтвердить количество дней можно по билетам.

Что относим к командировочным расходам

Работникам зачастую приходится отправляться в другие населённые пункты по служебной надобности. Такие поездки (командировки) предусмотрены законом (ст. 166 ТК РФ) и предполагают выполнение конкретных заданий. Понятие командировки не относится к наёмным работникам, у которых вид деятельности предполагает постоянную работу в дороге (водители междугородного транспорта, проводники и т. п.).

Согласно трудовому законодательству (ст. 168 ТК РФ) работнику, направленному в командировку, необходимо оплатить:

- расходы по проезду к месту командировки и обратно;

- расходы по найму жилого помещения, например, оплату проживания в гостинице;

- дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные);

- иные расходы, произведённые работником с разрешения или ведома работодателя.

К дополнительным расходам можно отнести, например, расходы на питание в кафе, проезд на городском транспорте в населённом пункте, куда сотрудник был командирован, оплату услуг такси. Сюда же относятся и расходы на услуги связи

Особенное внимание следует уделить согласованию между командированным сотрудником и работодателем представительских расходов.

Законодательство обязывает выдать из кассы сотруднику, направленному в командировку, аванс на оплату расходов в поездке

Важно, что все расходы сотрудника будут оплачиваться бухгалтерией на основании представленных им чеков и квитанций

Вернувшись из командировки, сотрудник в течение трёх рабочих дней составляет отчёт, по которому работодатель проведёт по бухгалтерскому учёту расходы командированного сотрудника. Если на обоснованные и документально подтверждённые командировочные расходы сотрудник потратил личные средства, бухгалтерия возвратит человеку эти деньги. А если документально подтверждена не вся выданная из кассы сумма командировочного аванса, то неизрасходованный остаток сотрудник возвращает в кассу или эту сумму удержат из его ближайшей зарплаты.

Величина суточных при командировках устанавливается работодателем самостоятельно.

Очевидно, что такая сумма должна быть экономически обоснована.

Единой нормы суточных командировочных расходов, которая была бы обязательна для всех организаций в 2018 году, не установлено. Однако законом установлен максимальный размер суточных, который для сотрудника не будет облагаться НДФЛ: для командировок по России 700 рублей в сутки, а для командировок за границу — 2500 рублей.

Перечисление подотчетной суммы в евро на карту сотрудника

Для выдачи подотчетных сумм организация имеет право использовать:

- наличные;

- корпоративную карту;

- карту сотрудника, в т. ч. зарплатную.

Подробнее Порядок учета расчетов с подотчетными лицами: законодательство

Перечисление подотчетной суммы в иностранной валюте проведите документом Списание с расчетного счета вид операции Перечисление подотчетному лицу (Банк и касса – Банковские выписки).

При заполнении проверьте:

- Банковский счет — валютный счет нужно выбрать из справочника Банковские счета;

- Счет учета — 52 «Валютные счета» — в этом случае счет подставится автоматически;

- Вид операции — Перечисление подотчетному лицу;

- Статья расходов — Выдача подотчетных сумм — это предопределенная статья, заполняется автоматически.

Проводки по расчету командировочных расходов и взаиморасчетов с подотчетными лицами

Бухгалтерская проводка: из кассы выданы в подотчет денежные средства на командировочные расходы сотруднику предприятия в размере 10 000 руб.

Дт 71 «Расчеты с подотчетными лицами» 10 000 руб.

Кт 50 «Касса» 10 000 руб.

Бухгалтерская проводка: по авансовому отчету начислены суточные.

Дт 26 «Общехозяйственные расходы» 3 500 руб.

Кт 71 «Расчеты с подотчетными лицами» 3 500 руб.

Бухгалтерская проводка: по авансовому отчету учтены расходы на проживание.

Дт 26 «Общехозяйственные расходы» 15 000 руб.

Дт 19 «НДС к возмещению по приобретенным ценностям» 2 700 руб.

Кт 71 «Расчеты с подотчетными лицами» 17 700 руб.

Бухгалтерская проводка: по авансовому отчету учтены транспортные расходы.

Дт 26 «Общехозяйственные расходы» 5 000 руб.

Дт 19 «НДС к возмещению по приобретенным ценностям» 900 руб.

Кт 71 «Расчеты с подотчетными лицами» 5 900 руб.

Произведен расчет с подотчетным лицом

Как вы уже знаете, для учета расчетов с подотчетными лицами используется бухгалтерский счет учета 71 «Расчеты с подотчетными лицами». После выполнения приведенных выше бухгалтерских проводок данные по этому счету выглядят следующим образом.

| 71 «Расчеты с подотчетными лицами» | |

| 10 000 | |

| 3 500 | |

| 17 700 | |

| 5 900 | |

| 10 000 | 27 100 |

| 17 100 |

Как видно из рисунка по счету 71, сотрудник потратил и отчитался за большую сумму, чем ему было выдано. Бухгалтерская проводка по расчетам с подотчетным лицом в этом случае будет выглядеть следующим образом:

Дт 71 «Расчеты с подотчетными лицами» 17 100 руб.

Кт 50 «Касса» 17 100 руб.

Если расчет произведен полностью, то остатка по счету 71 «Расчеты с подотчетными лицами» быть не должно.

| 71 «Расчеты с подотчетными лицами» | |

| 10 000 | |

| 3 500 | |

| 17 700 | |

| 5 900 | |

| 17 100 | |

| 27 100 | 27 100 |

Принят авансовый отчет

Сотрудник, вернувшись из командировки, обязан отчитаться в течение трех рабочих дней. Он должен предоставить в бухгалтерию следующие документы:

- авансовый отчет, в котором необходимо отразить все произведенные расходы и полученные средства в виде аванса;

- командировочное удостоверение, если организация решила использовать данный бланк. Напомним, что применять данное удостоверение не обязательно;

- служебное задание с отметкой о его выполнении либо служебную записку с пояснениями обстоятельств и причин неисполнения служебного задания;

- документы, которые подтверждают произведенные затраты. Например, билеты подтверждают затраты на проезд, гостиничная квитанция — траты на проживание, чеки и акты подтверждают прочие траты, одобренные руководством компании.

Бухгалтер проверяет весь пакет документов, сверяет данные авансового отчета и подтверждающей документации, подбивает итоги. Напомним, что суточные в командировке обязательному подтверждению не подлежат. Рассчитать количество дней пребывания в поездке можно по датам из билетов либо из командировочного удостоверения.

Списаны командировочные расходы, проводка зависит от цели служебной поездки. Так, например:

- для выполнения заданий по основному производству бухгалтер сделает запись: Дт 20 КТ 71;

- для продвижения товаров и произведенной продукции — Дт 41 Кт71;

- для приобретения имущества и активов в пользование НО — Дт 08 Кт 71.

Проводки по командировочным расходам в бюджете:

- для затрат, связанных с основной деятельностью, — Дт 0 109 ХХ 212 Кт 0 208 12 000;

- для затрат, не связанных с основной деятельностью, — Дт 0 401 20 212 Кт 0 208 12 000.

Если командировка за границу

При международных деловых поездках суточные нужно выплачивать, даже если сотрудник выехал из России и вернулся в один и тот же день. В этом случае размер суточных составит 50% от нормы, определенной для зарубежных командировок в локальном нормативном акте компании (п. 20 положения, утв. постановлением Правительства от 13 октября 2008 г. № 749).

Если перед тем как выехать за границу сотрудник перемещается по территории России, например, добирается до столицы и уже оттуда вылетает в другую страну, суточные нужно выплатить по норме, установленной для внутренних командировок. Правила для зарубежных поездок, будут действовать со дня пересечения границы при выезде из России. А со дня пересечения границы при въезде в Россию вновь применяйте норму для командировок по России.

Если за время бизнес-поездки сотрудник посещает несколько стран, суточные за день пересечения границ между государствами нужно выплачивать по нормам той страны, в которую он направлен (п. 18 положения, утв. постановлением Правительства от 13.10.2008 № 749).

Авансовый отчёт

Для обоснования и списания расходов вернувшийся из поездки сотрудник обязан сдать авансовый отчёт по утверждённой в компании форме. К нему прилагаются оригиналы квитанций, билетов и чеков, подтверждающие произведённые траты. На подготовку и сдачу отчёта отводится 3 рабочих дня.

По итогам авансового отчёта сотрудники бухгалтерии:

- определяют итоговую сумму расходов по командировке;

- уточняют размер суточных;

- сверяют полученную сумму с заранее выданным авансом.

В результате выявляется, уложился ли сотрудник в отведённый лимит. Если сумма расходов превысила авансовые выплаты, а траты оказались обоснованными и необходимыми, бухгалтерия покрывает работнику разницу. Счёт командировочных расходов и проводка та же:

Если потраченная сумма оказалась меньше авансового платежа, сотрудник возвращает разницу в кассу или на расчётный счёт:

Если аванс выдан в рублях

Если аванс для загранкомандировки выдан сотруднику в рублях, а расходы в загранкомандировке понесены в иностранной валюте, то в таком случае порядок учета валютных расходов отличается. По мнению Минфина России (см., например, письма от 19.06.2020 № 03-03-06/1/52967, от 21.01.2016 № 03-03-06/1/2059), командировочные расходы в валюте признаются на дату утверждения авансового отчета:

-

по курсу конвертации на дату совершения операции (на дату покупки валюты работником или дату списания денежных средств с его банковской карты), подтвержденному справкой или выпиской банка;

-

по курсу ЦБ РФ на дату выдачи аванса, если курс конвертации документально не подтвержден;

-

по курсу ЦБ РФ на дату утверждения авансового отчета — в части, не покрытой авансом).

При этом курсовые разницы по авансам в рублях не возникают.

Как списание командировочных расходов с подотчетных лиц учитывается на счетах

После окончания командировки сотрудник отчитывается за полученные подотчетные суммы. Для этого он составляет авансовый отчет либо другой документ, самостоятельно доработанный и утвержденный в учетной политике.

С 30.11.2020 срок сдачи подотчетным лицом авансового отчета организация может установить самостоятельно. Прежнее требование о том, что АО должен представляться не позднее 3 рабочих дней после дня истечения срока, на который выданы подотчетные, или со дня выхода на работу, отменено.

Все об авансовых отчетах прочитайте в статье «Особенности авансовых отчетов в бухгалтерском учете».

При наличии неиспользованного остатка командировочных сумм остаток следует вернуть в кассу и отразить записью Дт 50 Кт 71.

Неизрасходованный остаток можно перевести с карты сотрудника на расчетный счет организации: Дт 51 Кт 71.

Возврат остатка на специальный карточный счет отражается проводкой Дт 55 Кт 71.

Списание командировочных расходов может происходить следующим образом:

- Дт 08 (10, 41…) Кт 71 — приобретены внеоборотные средства, ТМЦ;

- Дт 19 Кт 71 — отражена сумма входного НДС;

- Дт 20 (23, 26…) Кт 71 — расходы отнесены на себестоимость продукции (услуг, работ);

- Дт 44 Кт 71 — расходы признаны коммерческими расходами или расходами по основной деятельности торговой организации;

- Дт 91 Кт 71 — утверждены и списаны непроизводственные расходы.

Более подробно эту тему вы можете изучить в статье «Бухгалтерский учет расчетов с подотчетными лицами».

Как учесть командировочные расходы при УСН, узнайте в Готовом решении от КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Документирование и учет

В течение трех дней после возвращения работник обязан отчитаться по командировочным расходам, в том числе и по суточным, составить авансовый отчет, на основании которого ему пересчитают выданный ранее аванс.

По суточным это в основном проездные документы и отметки о пересечении границы. Если сотрудник использовал для поездки личный автомобиль, он может предъявить путевой лист и любой иной документ, доказывающий служебный характер отсутствия на работе.

На основании этих документов составляется записка-расчет на суточные, где указываются:

- ФИО работника, его табельный номер;

- реквизиты приказа об отправке в командировку;

- период командировки;

- законодательная норма суточных;

- фактическая выдача суточных в день.

Основным элементом этой записки является расчет выдачи: по норме, фактически, и исчисление сверхнормативно выданной суммы с учетом дней командировки. Сверхнорматив считается, если в организации приняты повышенные, по сравнению с предельно установленными, нормы выдачи суточных.

Внимание! Рассчитанные суточные вносятся в авансовый отчет отдельной строкой

Возмещаем долги

Нередко по результатам проверки авансового отчета образуется задолженность. Например, работник был вынужден задержаться в поездке и перерасходовал средства. Или, наоборот, сотрудник сэкономил и должен вернуть неизрасходованный аванс.

Бухгалтер отражает долги по командировочным расходам, проводки для НКО.

- Если долг за организацией, то следует перечислить сумму перерасхода на банковскую карту работника: Дт 71 Кт51, проводка для наличных расчетов: Дт 71 Кт 50.

- Если должен остался сотрудник, отражаем возврат в кассу Дт 50 Кт 71, для удержаний из зарплаты — Дт 70 Кт71.

Бухгалтерские записи для бюджетников:

- Выплачиваем долг работнику: Дт 0 208 12 560 Кт 0 201 34 610 (касса)/ 0 201 1 610 (расчетный счет).

- Удерживаем долги с зарплаты сотрудника: Дт 0 302 11 830 Кт 0 304 03 730; Дт 0 304 03 830 Кт 0 208 12 660.

- Работник возвращает долг в кассу: Дт 0 201 34 510 Кт 0 208 12 660.

Порядок возмещения командировочных расходов

Правила направления работников в служебные командировки как на территории Российской Федерации, так и на территории иностранных государств, определены Положением об особенностях направления работников в служебные командировки (утв. Постановлением Правительства РФ от 13.10.2008 № 749).

Порядок и размеры возмещения работникам расходов, связанных со служебными командировками, определяются коллективным договором или локальным нормативным актом организации (п. 11 Положения о командировках, ст. 168 ТК РФ).

Согласно статье 168 ТК РФ в случае направления работника в служебную командировку работодатель обязан ему возместить:

-

расходы на проезд;

-

расходы по найму жилого помещения;

-

дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные);

-

иные расходы, произведенные работником с разрешения или ведома работодателя. Например, расходы на телефонную связь, представительские расходы, транспортные издержки и т. д.;

А при направлении в командировку на территорию иностранного государства работнику дополнительно возмещаются (п. 23 Положения о командировках):

-

расходы на оформление загранпаспорта, визы и других документов;

-

обязательные консульские и аэродромные сборы;

-

сборы за право въезда или транзита автомобильного транспорта;

-

расходы на оформление обязательной медицинской страховки;

-

иные обязательные платежи и сборы.

Размер суточных устанавливается коллективным договором или локальным нормативным документом организации (ЛНД). Можно устанавливать отдельные нормы суточных для каждой страны или группы стран. Предельные суммы, которые не облагаются НДФЛ и страховыми взносами на обязательное пенсионное, медицинское и социальное страхование на случай временной нетрудоспособности и в связи с материнством, составляют 700 руб. за каждый день нахождения в служебной командировке на территории РФ и 2 500 руб. — за пределами территории РФ. Для налога на прибыль и взносов на травматизм норматив не установлен (п. 1 ст. 217, пп. 12 п. 1 ст. 264, п. 2 ст. 422 НК РФ, письмо ФСС РФ от 17.11.2011 № 14-03-11/08-13985).

Выплата суточных при командировках за пределы территории РФ регламентирована пунктами 18-20 Положения о командировках:

-

при однодневной командировке суточные выплачиваются в размере 50 % от нормы для загранкомандировок;

-

даты пересечения государственной границы РФ при следовании с территории РФ и на территорию РФ определяются по отметкам пограничных органов в паспорте;

-

при направлении работника в командировку на территории стран, с которыми заключены межправительственные соглашения, на основании которых при пересечении границы отметки не делаются, дата пересечения государственной границы РФ определяется по проездным документам (билетам);

-

при следовании работника с территории РФ дата пересечения государственной границы включается в дни, за которые суточные выплачиваются по норме для командировок за границу. При следовании работника на территорию РФ – в дни, за которые суточные выплачиваются по нормам для России. Если работник направляется в командировку на территории двух и более иностранных государств, суточные за день пересечения границы между государствами выплачиваются в иностранной валюте по нормам, установленным для государства, в которое направляется работник.

По возвращении из командировки работник в течение трех рабочих дней обязан предоставить работодателю авансовый отчет об израсходованных в связи с командировкой суммах и произвести окончательный расчет по выданному ему авансу на командировочные расходы с приложением подтверждающих расходы документов (п. 26 Положения о командировках).

Прилагающиеся к авансовому отчету оправдательные документы о расходах, связанных с командировкой, должны иметь перевод на русский язык (п. 9 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утв. приказом Минфина России от 29.07.1998 № 34н). Перевод может сделать как профессиональный переводчик, так и штатный работник организации (письмо Минфина России от 20.04.2012 № 03-03-06/1/202).

1С:ИТС

Подробнее о порядке возмещения работникам командировочных расходов, в том числе о расчете суточных, см. в раздела «Консультации по законодательству».

Как начислить командировочные в 1С 8.3 Бухгалтерия

Настройки в 1С по расчету оплаты за время командировки

Чтобы начислить средний заработок за время командировки, создайте одноименный вид начисления в справочнике Начисления

, который можно открыть из раздела Зарплата и кадры — Справочники и настройки — Настройки зарплаты — Расчет зарплаты — Начисления

.

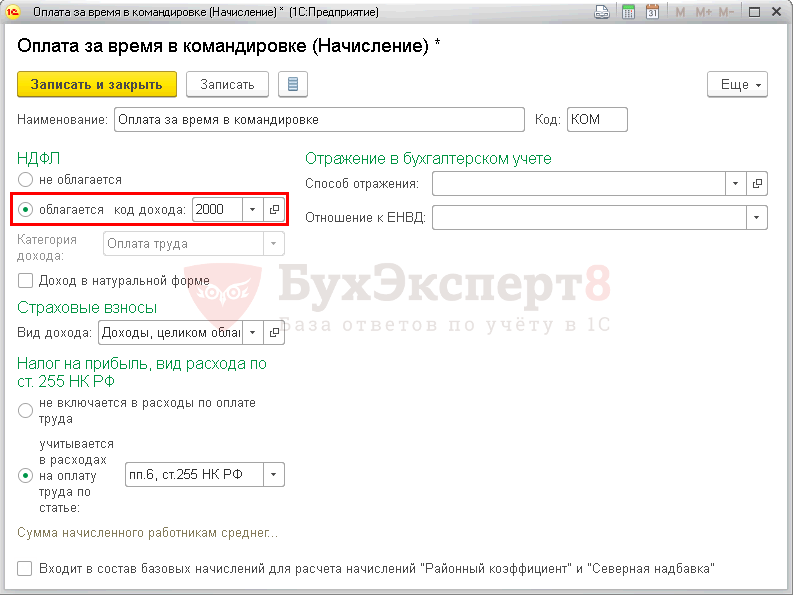

Обратите внимание на заполнение полей:

Раздел НДФЛ

:

- переключатель облагается

; -

код дохода

— 2000

— вознаграждение за выполнение трудовых или иных обязанностей; денежное содержание и иные налогооблагаемые выплаты военнослужащим и приравненным к ним; -

Категория дохода

— Оплата труда

.

Раздел Страховые взносы

:

Вид дохода

— Доходы, целиком облагаемые страховыми взносами

.

Раздел Налог на прибыль, вид расхода по ст. 255 НК РФ

:

- переключатель учитывается в расходах на оплату труда по статье

: пп. 6, ст. 255 НК РФ

— сумма начисленного работникам среднего заработка, сохраняемого на время выполнения ими государственных и (или) общественных обязанностей и в других случаях, предусмотренных законодательством Российской Федерации о труде; - флаг Входит в состав базовых начислений для расчета начислений «Районный коэффициент» и «Северная надбавка»

не нужно устанавливать для Начисления

Оплата за время в командировке

, т. к. для расчета оплаты данные начисления уже были учтены.

Раздел Отражение в бухгалтерском учете

:

Способ отражения

— не устанавливается.

В 1С начисленная сумма отразится на счете учета зарплаты с настройками БУ и НУ, заданными в справочнике Сотрудники

в поле Учет расходов

.

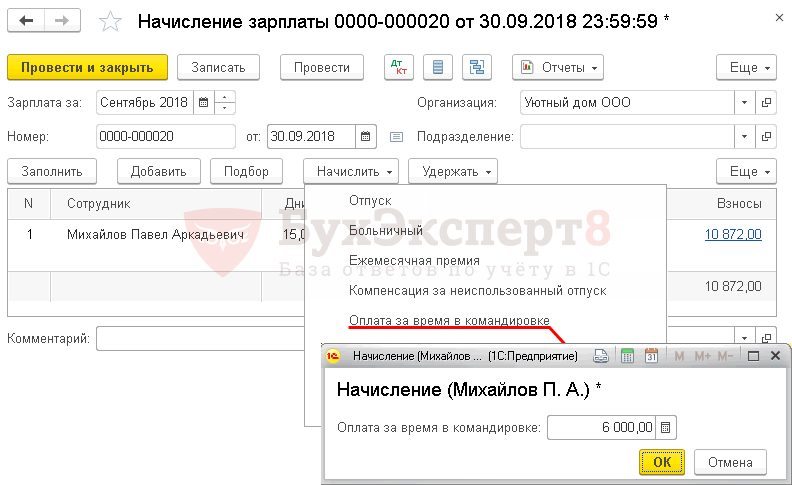

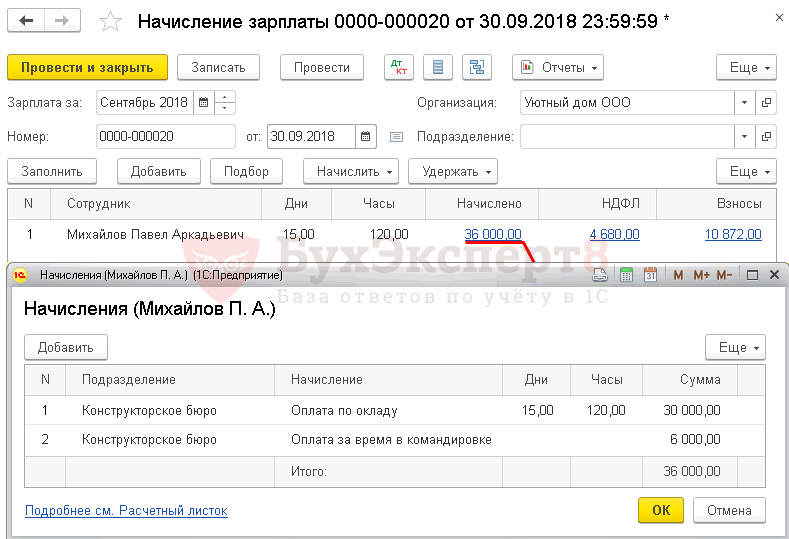

Начисление оплаты за время в командировке

Начисление командировочных в 1С 8.3 Бухгалтерия не имеет специального типового документа. Поэтому начисление среднего заработка за время командировки рассчитывается вручную и оформляется документом Начисление зарплаты

в разделе Зарплата и кадры — Зарплата — Все начисления — кнопка Создать — Начисление зарплаты

.

В документе укажите:

-

Зарплата за

— месяц, за который производится начисление зарплаты сотруднику;

-

от

— последний день месяца.

По кнопке Добавить

выберите сотрудника, которому начисляется оплата за время в командировке. По кнопке Начислить

выберите:

-

Начисление

Оплата по окладу

— укажите количество дней, отработанных на рабочем месте, за вычетом дней в командировке (посчитать вручную). Программа автоматически рассчитает сумму. -

Начисление

Оплата за время в командировке

— заполните .

графа НДФЛ

— сумма исчисленного НДФЛ.

Примеры расчета суточных

По России

Менеджер Мартынова выехала в командировку 1 июля в 10 часов 00 минут и вернулась 15 июля в 19 часов 15 минут. Фирма, которую она представляет, установила размер суточных 1000 рублей в сутки.

Расчет:

- Мартынова находилась в командировке 15 дней.

- 15 * 1000 = 15000 руб. Начислено суточных.

- 700 * 15 = 10500 руб. Не облагаемая НДФЛ сумма.

- 15000 — 10500 = 4500 руб. Облагаемая НДФЛ сумма.

- 4500 * 13% = 585 руб. Начисление НДФЛ.

- 4500 — 585 = 3915 руб. Облагаемая сумма за вычетом налога.

- 3915 + 10500 = 14415 руб. Суточные к выдаче Мартыновой перед поездкой.

За рубеж

Условия, как в предыдущем примере, но Мартынова командирована за границу. Суточные установлены для всех заграничных поездок фиксированные — 4000 рублей в сутки. Пусть Мартыновой уже был выдан аванс ранее, а теперь необходимо рассчитать фактическую сумму. Мартынова 2 июня пересекла границу, выполнила служебное поручение и вернулась в Россию 14 июля, судя по отметкам в документе при пересечении границы.

Расчет:

- 1000 * 2 = 2000 руб. 700 * 2 = 1400 руб. 2000 — 1400 = 600 руб. Расчет суточных и облагаемой суммы по России.

- 4000 * ( 15 — 2) = 52000 руб. 2500 * 13 = 32500 руб. 52000 — 32500 = 19500 руб. Расчет суточных и облагаемой суммы в зарубежной части командировки.

- 600 + 19500 = 20100 руб. 20100 * 13%= 2613 руб. Расчет НДФЛ с облагаемых сумм.

- ( 2000 + 52000 ) – 2613 = 51387 руб. Суточные к выдаче.

С облагаемых сумм необходимо рассчитать и перечислить так же взносы, кроме сумм «на травматизм».