Когда возникает переплата по УСН

Для того, чтобы разобраться в особенностях возникновения переплаты по единому налогу у «упрощенца», рассмотрим несколько примеров:

Вариант №1. Переплата по авансам.

ИП Гаврилов – плательщик «УСН 15% доходы минус расходы». В течение 2023 года Гаврилов делал расчеты предоплаты по налогу и перечислял в бюджет следующие суммы:

- 01.18 – 23.606 руб.;

- 04.18 – 38.516 руб.;

- 10.18 – 32.714 руб.

По окончанию года Гаврилов составил и подал в ФНС налоговую декларацию, в которой отразил сумму годового дохода (584.990 руб.) и размер налога за год (584.990 руб. * 15% = 87.748,50 руб.).

Так как общая сумма авансовых платежей (23.606 руб. + 38.516 руб. + 32.714 руб. = 94.836 руб.) превысила размер налоговых обязательств Гаврилова по итогам года (87.748,50 руб.), у предпринимателя возникла переплата по УНС в размере 7.087,50 руб.(94.836 руб. – 87.748,50 руб.).

Вариант №2. Ошибка при перечислении оплаты.

На основании налоговой декларации, поданной ООО «Фактор-5» (плательщик УСН) в ФНС, по итогам 2023 года предприятие обязано произвести окончательный расчет по единому налогу в размере 104.770 руб.

При заполнении платежного поручения бухгалтер ООО «Фактор-5» допустил ошибку, в связи с чем в бюджет оплачена сумме 107.770 руб., возникла переплата в размере 3.000 руб. (107.770 руб. – 104.770 руб.).

Вариант №3. Переплата на основании уточненной декларации.

ООО «Мустанг» – плательщик «УСН 15% доходы минус расходы». В течение 2023 года бухгалтер ООО «Мустанг» производил расчет и перечислял в бюджет следующие суммы авансов:

- 01.18 – 45.002 руб.;

- 04.18 – 48.108 руб.;

- 10.18 – 49.100 руб.

В январе 2023 года бухгалтер ООО «Мустанг» подал в ФНС декларацию, согласно которой сумма налога за 2023 год составляет 203.050 руб. Таким образом, для окончательного расчета бухгалтеру «Мустанга» следует оплатить в бюджет сумму 60.840 руб. (203.050 руб. — 45.002 руб. — 48.108 руб. — 49.100 руб.). Окончательный расчет произведен 12.01.19 (перечислена задолженность).

25.01.2023 г. бухгалтер ООО «Мустанг» подает в ФНС уточненную декларацию по налогу, согласно которой общая сумма налоговых обязательств за 2023 год составляет 181.405 руб. Таким образом, у ООО «Мустанг» возникла переплата по налогу в размере 21.645 руб. (203.050 руб. – 181.405 руб.).

У вас еще нет дачи?

Строительство домов в Переславле-Залесском.

- огромное озеро

- сосновые леса

- охота и рыбалка

- 1,5 часа от Москвы

узнать подробнее

Очень часто при расчете налога допускаются ошибки и в редких случаях «в свою пользу», оплачивая сумму больше требуемой.

Как подтвердить переплату

Как только обнаружено, что по налогу произошла переплата, нужно понять как именно она образовалась. Если ошибка допущена из-за неправильных расчетных операций (напр. подсчет налоговой базы, льгот), то возврат переплаты по налогам, нужно начать с подачи «уточненки».

Декларация – заявление о сумме налога, подлежащего уплате (ст.80 НК РФ). И если в декларации указана сумма в N рублей, то она и должна поступить. Следовательно, прежде чем подавать заявление о переплате, необходимо исправить сведения в декларации, т.е. сделать так, чтобы сумма, подлежащая уплате, была действительно меньше, чем сумма, поступившая и отраженная на его лицевом счете налогоплательщика.

Подача «уточненки», один из способов как можно вернуть переплату по налогам. Есть еще варианты, рассмотрим их ниже.

Переплату обнаружат при камеральной или выездной проверке, как правило, это неправильно заполнение декларации и арифметические ошибки. О каждой ошибке ФНС письменно уведомляет, это извещение и подтверждает переплату.

По акту сверки. Если этот документ существует, и подписан сотрудниками ФНС, то подавать «уточненку» не нужно. Сверку может инициировать как налоговая так и плательщик.

Если переплата по налогу подтверждена в судебном порядке (постановление ФАС УО от 02.07.08 № Ф09-5218/07-С3)

Как поступить с переплатой по налогам

Когда переплата подтверждена документально, необходимо решить что с ней делать.

Возвращенной суммой переплаты можно покрыть недоимку, пени или штрафы. Но недоимку покрыть можно только по налогам того же типа, Например излишки по федеральным налогам (напр. налог на прибыль), можно направить на погашение недоимки по таким же федеральным налогам (напр. НДС). По региональному, распределять только на региональные. Местный на местный. Тоже самое и со штрафами и пенями.

Зачет переплаты в счет будущих платежей, но также только в пределах того же типа налога.

Возврат денежных средств организации.

Как оформить выбор

После того, как вы решили, что сделать с переплатой, нужно сообщить в ФНС о вашем решении, подав заявление. В нем нужно указать:

- Сумму которую нужно вернуть (зачесть)

- Чем подтверждена переплата

- По какому налогу возникла переплата

- Что вы будете делать с переплатой (возврат или зачет)

- Если возврат. Указать счет на который нужно перечислить излишек

- Если зачет. Указать в счет какого платежа по налогу

Также возможно «разделение» излишка. Например, часть на погашение недоимки, часть на зачет в счет последующих платежей, часть – возврат на счет компании. Для такого разделения нужно подать заявление в течение 3 дней со дня уплаты излишка.

Завяление подается в 2-ух экземлярах, на втором ставится печать налоговой. После этого в течение 10 дней принимает решение.

В случае возврата денежных средств, деньги поступают на расчетный счет не позднее 1 месяца, с даты подачи заявления. Если деньги не пришли, начисляются пени, как раз для этого и нужно хранить 2-ой экземпляр.

Как использовать переплату юрлицу или ИП: возврат, зачет в счет уплаты

Если вариант оставления переплаты по УСН в счет уменьшения будущих платежей по этому же налогу налогоплательщику по каким-либо причинам не подходит, то он может поступить с ней, как и с переплатой по любому иному налоговому платежу:

- вернуть на свой расчетный счет;

- зачесть в счет уплаты другого налога, перечисляемого в бюджет того же уровня.

Для реализации каждой из этих процедур потребуется оформить заявление установленной формы.

Об оформлении таких заявлений читайте в материалах:

В последнем материале описан также и регламент проведения процедуры зачета (когда он будет сделан и как об этом известят налогоплательщика).

Наиболее распространенные ситуации

При формировании декларации по УСН может возникнуть ряд ситуаций, которые приводят к переплате, наиболее распространены следующие:

При формировании декларации по УСН может возникнуть ряд ситуаций, которые приводят к переплате, наиболее распространены следующие:

- Предприниматель работает по системе «Доходы», в течение года осуществлял авансовые платежи исходя их полученных им доходов. В декабре осуществил платежи в ПФР, оказалось, что они больше, что получился налог к доплате.

- Уплата страховых взносов осуществлялась в течение года, однако размер авансовых платежей за все 9 месяцев превысила сумму налога по итогам учетного периода. Например, если ИП вел учет по УСН «Доходы за вычетом расходов», в 4-м квартале оказалось, что величина затрат больше, чем доходы.

- При осуществлении расчетов и оплаты в платежном поручении или же при калькуляции авансовой выплаты была допущена ошибка, которая привела к переплате.

Сроки оплаты по итогам 12 месяцев для налогоплательщиков, работающих на упрощенной системе налогообложения, для ООО – не позднее 31 марта, а для ИП до 30 апреля следующего года за отчетным. Что делать, если по налогу уже имеется переплата? На самом деле причина ее возникновения не особо важна, главное порядок действий, если такой факт свершился.

Разберем пример УСН «Доходы»:

ИП Васечкин работает без работников, за год он получил следующие доходы:

| Период | Авансовый платеж | Сумма доходов нарастающим итогом | Исчисленный налог | Страховые взносы |

| 1 квартал | 729 | 185 000 | 11100 | 10371 |

| 6 месяцев | 18989 | 511 666 | 30700 | 11711 |

| 9 месяцев | -12358 | 684 166 | 41050 | 28692 |

| Год | 19990 | 1 154 166 | 69250 | 41900 |

Если рассмотреть данные таблицы, то мы увидим, что общая сумма авансовых платежей должна была составить 27350, однако фактически необходимо заплатить 39708 (если сложить 3 авансовых платежа 729+18989+19990). Вы, наверное, ожидали бы, что переплата в размере 12358 рублей будет учитываться при дальнейших платежах? Нет, а как быть?

При этом у вас могут назреть очевидные, казалось бы, решения. Не доплатить переплату или уменьшить на эту сумму величину годового платежа. Оба этих способа будут неправильными. Так как в первом случае вам могут вменить пени и штрафы, так как сумму авансового платежа в декларации не соответствует оплаченному в ФНС. А по второму случаю – у вас попросту не сойдутся контрольные суммы по декларации, в итоге ее вернут или к вам придут гости с проверкой.

Рассмотрим, как можно правильно решить данную проблему.

Как плательщик может распоряжаться переплатой

Распорядиться излишком бизнес может по-разному:

- вернуть деньги на счёт;

- сохранить средства на лицевом счёте и использовать для последующих платежей;

- использовать для долга.

Поговорим о каждом варианте отдельно.

Погашение задолженности

Если у плательщика есть долги по любым налогам и сборам, штрафы и пени — налоговики откажут в возврате переплаты. Они пустят эти деньги на покрытие долга. Если бизнес не проявит инициативу, инспекторы выберут налог на своё усмотрение. Плательщику о решении сообщают.

Инспекторы могут распоряжаться только излишками сроком до трёх лет.

Если плательщик знает о переплате и хочет перенести её на счёт конкретного налога, он сможет это сделать по заявлению. Перед этим рекомендуется провести сверку и убедиться, что суммы долга по данным налоговой и плательщика совпадают. Если цифры будут отличаться, бизнесу откажут.

После инспекторы рассматривают заявление плательщика. Принять решение они должны в период сроком до 10 дней:

- с того дня, как выявится переплата, если плательщик не обратится с заявлением сам;

- с даты получения заявления от бизнеса, если он хочет покрыть конкретный долг;

- со дня оформления акта о сверке, если плательщик сверялся с инспекцией;

- со дня вынесения решения суда, если вопрос о переплате решался в суде;

- с даты, следующей за днём завершения камеральной проверки, проведённой без дополнительных начислений;

- со следующего дня после решения, которое вынесли по результатам камеральной проверки, если в ней нашли нарушения.

Зачёт в счёт будущих оплат

Зачесть переплаченные деньги в счёт предстоящих платежей бизнес снова может только при отсутствии долгов по налогам и сборам. Для этого он также пишет заявление. Если бизнес переплатил налоги в региональные обособленные подразделения ИФНС, то просьбу об их зачёте можно направить как по местонахождению самой инспекции, так и в обособленные подразделения.

Плательщик вправе подать заявление с просьбой распорядиться излишне уплаченными деньгами по своему усмотрению даже после того, как инспекторы уже приняли решение об их зачёте в один из налогов. Его позиция при этом будет в приоритете.

Плательщик может использовать в будущих платежах только переплату сроком до трех лет. Факт излишне уплаченных денег нужно документально подтвердить. Например, с помощью уточнённой декларации или платёжного поручения — их подают вместе с заявлением. На решение инспекции снова нужно время — вопрос о зачёте излишка решается в течение 10 дней.

Как сделать зачет, если переплатили налог?

Как зачесть переплату по налогу УСН, какой для этого предусмотрен порядок? Прежде чем подавать заявление на зачет или возврат, налогоплательщик должен убедиться, что лишние суммы действительно числятся за ним. Для этого нужно подать заявку на сверку по всем расчетам. Услуга эта бесплатная, срок ее исполнения не превышает 5 рабочих дней со дня подачи запроса.

Налоговый инспектор сверится с начислениями и платежами по всем налогам, сборам, пеням, штрафам и составит акт сверки, который подписывается в двустороннем порядке: сотрудником налоговой инспекции и лицом-заявителем. Если налогоплательщик не согласен с цифрами, отраженными в акте, он может уточнить произведенные платежи, представить платежные документы и т. д. Если переплата по УСН есть в акте, тогда имеет смысл подать на зачет.

Заявление на зачет нужно направить в ту ИФНС, которая поставила на учет налогоплательщика. Если организация имеет головное подразделение в одном месте и несколько удаленных филиалов, выбрать налоговый орган можно как по месту учета главного подразделения, так и по месту учета филиалов.

Заполненный образец можно скачать на нашем сайте.

Перечень способов, которыми можно его подать, расширился. Теперь не обязательно лично посещать налоговиков, можно воспользоваться:

- ТКС для направления электронного документа, подписанного усиленной электронной подписью;

- личным кабинетом на официальном сайте ФНС.

Согласно п. 4 ст. 78 НК РФ рассмотреть вопрос по поводу зачета сотрудники налогового органа должны в 10-дневный срок после подачи заявления. После этого выносится соответствующее решение и производится перевод средств.

Переплату можно и вовсе оставить, не делать на нее зачет, если планируется учесть ее в счет оплаты будущих платежей по УСН. Зачет производится в автоматическом режиме, если по основным реквизитам (КБК и ОКТМО) будет начислен налог за следующий период. Налогоплательщику останется лишь уплатить разницу между начисленной суммой и переплатой, отразив начисленную сумму в декларации.

Особенности переплаты по агентскому НДФЛ

Переплата по налогу на доходы физлиц, удержанному налоговым агентом, имеет свои особенности в части зачета и возврата

Важно понимать в первую очередь причину возникновения переплаты по такому налогу. Рассмотрим две возможных ситуации

Ситуация № 1. Налоговый агент правильно рассчитал и удержал НДФЛ, но в бюджет перечислил больше, чем положено.

Налоговый агент вправе обратиться в налоговую за зачетом в счет текущих или в счет будущих других налогов, или за возвратом переплаты. Вместе с заявлением на зачет / возврат потребуется сдать:

-

выписки из регистра налогового учета за необходимый период;

-

документы, подтверждающие наличие переплаты.

Важно помнить, что зачет переплаты по агентскому НДФЛ в счет предстоящих платежей поэтому налогу невозможен, так как налог должен уплачиваться за счет средств физлиц, а не работодателя – налогового агента. Ситуация № 2

Налоговый агент удержал НДФЛ в размере большем, чем начислено

Ситуация № 2. Налоговый агент удержал НДФЛ в размере большем, чем начислено.

У работодателя – налогового агента возникает обязанность вернуть излишне удержанный налог.

Для возврата работник – налогоплательщик должен написать письменное заявление на имя работодателя. Налоговый агент делает возврат из сумм НДФЛ, которые предстоят к уплате в бюджет. То есть налоговый агент в следующем месяце перечислит в бюджет сумму НДФЛ в размере меньшем, чем было начислено, как раз на сумму излишне удержанного ранее налога. Если НДФЛ в следующем месяце не хватает для возврата, работодатель вправе обратиться в налоговую за возвратом, но только недостающей части, а не всей суммы излишне удержанного налога.

Какие налоги платят при УСН

Действующие субъекты хозяйствования, будь то юрлица или предприниматели, вправе на самостоятельный выбор применяемой системы налогообложения.

При соблюдении утвержденных условий по уровню дохода и количеству сотрудников организации и ИП могут перейти на упрощенную систему налогообложения (УСН), которая предусматривается следующий порядок уплаты налогов:

- «Упрощенцы» признаются плательщиками единого налога и освобождаются от уплаты НДС, налога на прибыль, налога на имущество. Также единый налог заменяет собой уплаты НДФЛ для ИП за себя.

- Размер налога определяется исходя из выбранной налоговой схемы. Организации и ИП, использующие схему «УСН 15%», в качестве налоговой базы определяют общий доход без учета расходов и оплачивают налог по ставке 15%. Субъекты хозяйствования, работающие по схеме «УСН 6%», платят налог в сумме произведения ставки 6% и налоговой базы (доходы минус расходы).

- Предприятия и ИП на УСН обязаны перечислять авансы по налогу в течение отчетного года (ежеквартально), а по окончанию расчетного периода производить окончательный расчет по налогу.

Отметим, что применение УСН не освобождает субъекты хозяйствования от уплаты страховых взносов в ФСС и ПФР.

Как и когда возникает переплата

Причин, по которым может произойти излишнее налоговое перечисление, немало. Вот некоторые из них:

-

по ошибке указали в платежном поручении сумму больше, чем необходимо было заплатить по факту;

-

в учете вами была обнаружена ошибка за прошлые периоды, в результате чего вы подали корректировочную отчетность, а сумма налога (взносов), подлежащая уплате в бюджет, уменьшилась и по итогу образовалась переплата;

-

если сумма авансовых платежей в течение года превышает сумму налога, которую вы рассчитали по итогам года (это касается, к примеру, налога на прибыль, налога при УСН);

-

если организация по требованию налогового органа сначала оплатила недоимку, пеню или штраф по налогу, но в последствии обжаловала данное неправомерно выставленное требование, то также может возникнуть переплата.

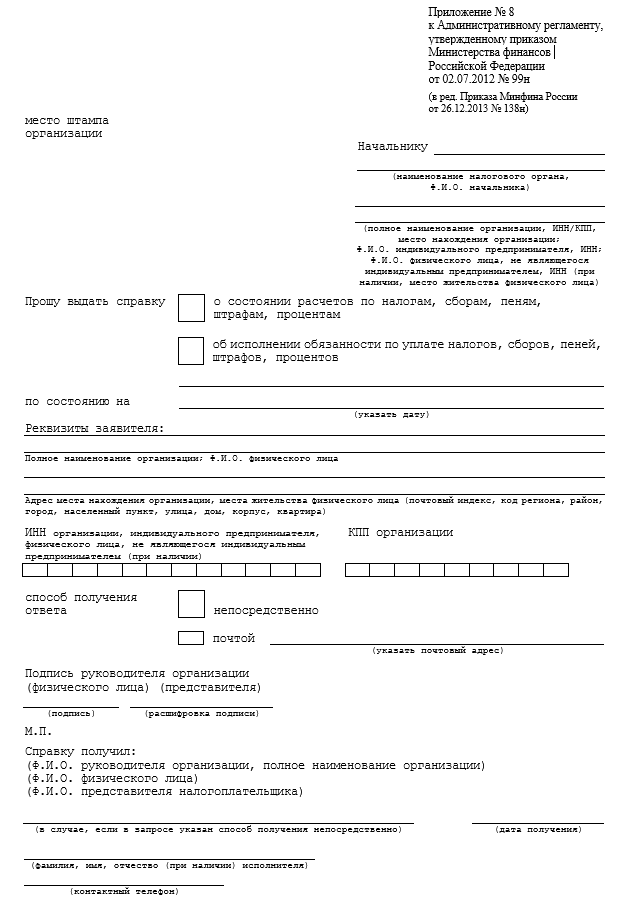

Для того чтобы убедиться, что за предприятием числится налоговый излишек, необходимо запросить в ИФНС справку расчетов по налогам и сборам, а также провести совместную сверку на определенную дату. Справку или акт сверки можно запросить как электронно, так и на бумажном носителе по письменному запросу, который подается через инспекцию по месту учета. Есть рекомендованный Минфином пример запроса (Приложение № 8 к Административному регламенту, утв. приказом Минфина РФ № 99н от 02.07.2012).

Налоговый орган обязан выдать справку в течение пяти рабочих дней ( НК РФ). Также вы можете провести совместную сверку расчетов с налоговым органом, запросив у него по заявлению акт сверки ( НК РФ). В справке и в акте сверки вы увидите все суммы задолженностей и переплат по каждому налогу, взносу, сбору, пени и штрафу с указанием КБК, ОКТМО, кода ИФНС. Причем акт сверки подписывается в двустороннем порядке и с помощью него возможно доказать свою правоту, и тогда налоговая откорректирует данные в своей базе (если они не совпадают с вашими).

Подтвержденную налоговым органом переплату можно либо вернуть, либо зачесть в счет предстоящих платежей ( НК РФ). Причем сделать это необходимо не позднее трех лет со дня уплаты излишней суммы налога либо со дня подачи уточненной отчетности или же декларации к возмещению НДС ( НК РФ).

То есть, к примеру, если произошла переплата по страховым взносам на обязательное пенсионное страхование 15 января 2017 г., то до 15 января 2020 г., соответственно, еще можно подать заявление на возврат или зачет данного вида страховых взносов в счет предстоящих платежей по этому взносу и соответствующим ему пеням и штрафам. Но, однако, если сведения о сумме излишне уплаченных пенсионных взносов были учтены уже на индивидуальных лицевых счетах застрахованных работников организации, то вернуть или зачесть такие взносы уже не получится ( НК РФ). Такая ситуация может возникнуть, если вы подали расчет по страховым взносам с завышенными суммами отчислений и эти суммы были переданы в ПФР и учтены на лицевых счетах физлиц, но после чего вами был представлен корректировочный расчет с меньшими суммами пенсионных взносов. Если же завышена была только уплата, а все сведения из РСВ учтены корректно, то переплата будет возвращена/ зачтена.

Когда можно вернуть переплату по УСН

Переплата по единому налогу, возникшая у «упрощенца», подлежит возврату на расчетный счет в случае отсутствия у плательщика задолженности по данному налогу. Также следует учесть, что переплата не подлежит возврата при условии, когда у плательщика имеется непогашенный штраф или пеня, начисленная по единому или другому федеральному налогу.

В случае наличия недоимки по УНС, либо неоплаченного штрафа, пени, сумма переплаты учитывается в счет погашения долга, таким образом возврату на расчетный счет подлежит только остаток суммы (переплата за минусом удержанной недоимки/штрафа/пени).

Что делать с переплатой по налогу

Если вы обнаружили переплату, у вас есть два варианта:

-

Зачесть её в счёт будущих платежей или существующего долга.

-

Вернуть её на расчётный счёт.

Как зачесть переплату в счёт задолженности или будущих платежей

Переплатой можно покрыть задолженность по налогам, штрафам, пеням, либо направить её в счёт будущих платежей.

До 1 октября 2020 года действовало правило: федеральный налог — в федеральный бюджет, региональный налог — в региональный бюджет, местный налог — в местный бюджет. И зачесть переплату по региональному налогу в счёт местного налога было нельзя.

Важно. С 01.10.2020 переплату можно зачесть в счёт любого налога, независимо от того, федеральный он, региональный или местный

Еще переплату можно зачесть в счёт штрафов и пеней, которые относятся к любым налогам.

Например, ИП Соболев переплатил по упрощёнке 6 тыс. руб. Еще он должен заплатить налог на имущество в размере 4 тыс. руб. Соболев может написать заявление на зачёт переплаты. Несмотря на то, что УСН — это региональный налог, а налог на имущество — местный налог, зачёт допускается.

Однако есть два исключения:

-

Нельзя зачесть переплату в счёт недоимки или будущих платежей по НДФЛ.

-

Не получится зачесть переплату в счёт штрафа, установленного КоАП (к примеру, за нарушение порядка применения контрольно-кассовой техники). Налоговый кодекс не предусматривает такую возможность.

Чтобы зачесть переплату в счёт предстоящих платежей, подайте в налоговую инспекцию по месту учёта заявление по форме КНД 1150057. Подать можно лично, по почте, либо через личный кабинет.

Решение о зачёте суммы налоговики примут в течение десяти дней.

Как вернуть переплату на банковский счёт

Шаг 1. Напишите заявление по форме КНД 1150058. Заявление можно подать в бумажном виде лично или по почте, либо в электронном виде по ТКС или через личный кабинет. По общему правилу, к заявлению не нужно прикладывать дополнительные документы. Однако если переплата образовалась из-за ошибки в декларации, сначала сдайте исправленную декларацию.

Шаг 2. Дождитесь ответа налоговой. Инспекция будет рассматривать заявление в течение десяти рабочих дней. Затем либо вернёт деньги, либо откажет в возврате. Об отказе налоговая сообщит в течение пяти дней со дня принятия решения.

Важно. Отказ в возврате можно обжаловать в вышестоящем налоговом органе, а затем в суде. . Шаг 3

Проверьте, пришли ли деньги. Если налоговики примут положительное решение, то вернут деньги в течение месяца со дня получения заявления на возврат. Деньги поступят на тот банковский счёт, который вы указали в заявлении.

Шаг 3. Проверьте, пришли ли деньги. Если налоговики примут положительное решение, то вернут деньги в течение месяца со дня получения заявления на возврат. Деньги поступят на тот банковский счёт, который вы указали в заявлении.

Если переплата следует из декларации, в том числе уточнённой, то деньги налоговики вернут не раньше, чем через месяц после окончания камеральной проверки этой декларации.

Если налоговая инспекция нарушит указанные сроки, то на невозвращенную сумму будут начисляться проценты за каждый календарный день просрочки.

Важно. Если у вас есть задолженность по другим налогам или долги по пеням и штрафам, то налоговая сначала зачтёт долг, затем вернёт остаток переплаты

Если долгов нет, налоговая вернет сумму переплаты полностью.

В каких случаях делается возврат?

О том, как вернуть излишне уплаченный налог по УСН, следует задуматься тем, у кого эта сумма составляет значительную величину. Такое часто возникает тогда, когда налоговый орган принудительно взыскивает суммы или доначисляет, а налогоплательщик потом через суд оспаривает эти действия и оказывается прав. Еще вернуть переплату целесообразно тогда, когда срочно нужно расплатиться по налогу другого уровня, например за землю или за имущество организации.

Процедура возврата такая же, как и процедура зачета, имеет заявительный характер, решение по ней принимается в течение 10 дней.

Если у вас возникла переплата в бюджет или внебюджетный фонд, вы можете зачесть ее в счет уплаты других платежей или вернуть. Как это сделать, зависит от причины переплаты: вы сами ошиблись и заплатили больше, чем нужно, или излишнюю сумму взыскала с вас налоговая инспекция.

Переплатить налог можно по ошибке: например, вы или ваш бухгалтер ошиблись при расчете налога или заполнении платежного поручения.

Если произошла ошибка в расчете налога, то Налоговый кодекс (ст. 81) требует подать в налоговую инспекцию дополнительную декларацию по этому налогу, если ошибка привела к занижению налога. При переплате налога подавать уточненную декларацию — это право налогоплательщика, а не обязанность.

В соответствии со статьей 78 Налогового кодекса переплату можно:

- зачесть в счет последующей уплаты соответствующего вида налога;

- зачесть в счет погашения задолженности по соответствующим видам налогов, пеней, штрафов;

- вернуть деньги на расчетный счет фирмы.

Для того чтобы налоговики зачли переплату в счет дальнейших платежей по тому же или другим налогам, фирма должна подать заявление. Его форма утверждена приказом ФНС России от 14 февраля 2017 года № ММВ-7-8/182@ (в редакции от 30 ноября 2018 г. № ММВ-7-8/670@). Получив этот документ, налоговики в течение 10 дней примут решение о зачете. Еще пять дней дается инспекции для того, чтобы сообщить фирме о своем решении.

Если вы хотите погасить недоимку по одному налогу за счет переплаты по другому, подавать заявление не обязательно.

Инспекторы примут решение о таком зачете самостоятельно. Они сделают это в течение 10 дней после того, как обнаружат переплату, или после того, как ваша компания и инспекция подпишут акт совместной сверки уплаченных налогов.

Приняв решение, налоговики обязаны в течение пяти дней сообщить вам об этом. Однако это не означает, что, обнаружив переплату самостоятельно, вы должны дожидаться, пока это сделают налоговики.

Однако это произойдет после того, как переплату зачтут в счет погашения вашей задолженности перед другими налогами соответствующего вида.

Если налоговая инспекция нарушит этот срок, ей придется заплатить вам проценты за каждый день просрочки исходя из ставки рефинансирования ЦБ РФ.

Месячный срок возврата истек 4 апреля, но деньги поступили на счет только 20 апреля, то есть просрочка составила 16 дней.

Ставка рефинансирования все это время была равна 10,5% годовых.

20 000 руб. × 10,5% : 365 дн. × 16 дн. = 92 руб.

Если переплату не зачли или не вернули, вы можете обратиться в арбитражный суд.

Часто налоговики отказывают в зачете или возврате переплаты, так как ее сумма по вине банка не поступила в бюджет или внебюджетный фонд.

Они неправы: налог считается уплаченным с того момента, когда банк принял у вас платежное поручение на его перечисление. Конечно, при условии, что денег на счете было достаточно.

Поэтому переплату нужно возвращать независимо от того, получил бюджет деньги или нет.

Такое решение неоднократно принимали арбитражные суды (постановление ФАС Московского округа от 10 мая 2001 г. по делу № КА-А40/2097-01).

Зачет излишне уплаченных сумм по налогам, пеням, штрафам производят по соответствующим видам налогов: федеральные налоги засчитывают в счет федеральных, региональные – в счет региональных, местные – в счет местных. Налог на прибыль и налог по УСН относятся к федеральным налогам. Поэтому переплату по налогу на прибыль можно зачесть в счет авансов по УСН и наоборот (письмо Минфина России от 15 апреля 2019 г. № 03-02-07/1/26682).

Кстати, зачет переплаты налога в один бюджет и недоплаты этого же налога в другой бюджет также возможен.

Как самозанятому вернуть переплату по налогу

Для самозанятого действует общий порядок возврата переплаты: нужно подать заявление в налоговую. Однако поскольку самозанятый платит налог на основе тех доходов, которые сам задекларировал, переплату он может обнаружить только самостоятельно.

Например, Марина — переводчик. Она платит НПД. Марина заплатила налог за декабрь, а потом заметила, что ошиблась в одном чеке на 3 тыс. руб. Марина аннулировала чек с ошибкой, сформировала новый чек и передала данные в налоговую. Затем написала заявление на зачёт переплаты в счёт следующего НПД.

Если вы самозанятый и заметили переплату по налогу, сначала аннулируйте ошибочный чек, затем создайте новый чек с верной суммой. Потом решите, что лучше сделать с переплатой: вернуть (напишите заявление), либо зачесть (в счёт будущего НПД).

Варианты возврата переплаты по УСН

Для правильного решения вопроса, к сожалению, потребуется больше времени и денег, чем хотелось бы. Фактически переплачивая лишние суммы, вы тем самым кредитуете нашу налоговую инспекцию, а вернуть от туда деньги гораздо сложнее, чем перечислить. Но выходы есть и их два. Перед тем как зачесть решение следует взять сверку по налогом из налоговой инспекции.

Зачет переплаты

Первый вариант наиболее простой для исполнения – это зачет излишне перечисленной суммы налога в счет будущих периодов. Для этого необходимо предоставить в ФНС ваше заявление либо посредством сети интернет, предварительно заверив документ при помощи электронной цифровой подписи или же принести лично в бумажном виде.

Заявление не имеет установленной конструкции, поэтому его можно написать в свободной форме на фирменном бланке организации с указанием всех необходимых реквизитов. Необходимо указать период возникновения переплаты, а также наименование налога, по которому она наступила. Также необходимо описать на какой налог будет зачтена переплата.

Возврат переплаченных денег из ФНС

Второй вариант будет сложнее, так как налоговая инспекция не очень желает возвращать полученные деньги. При этом возврат возможен в том случае, если у вас нет действующих задолженностей по налогам. Поэтому вам также предварительно следует получить у налоговиков акт сверки, а еще лучше проконсультироваться с вашим инспектором.

Заявление на возврат переплаты пишется так же, как и на зачет, на официальном бланке с указанием реквизитов. В тексте следует указать вид налога, КБК и сумму переплаченного налога. Ниже обязательно указываются ваши банковские реквизиты для перечисления денег.

Сроки возврата излишне уплаченного налога

Третий вариант распорядиться переплатой — вернуть деньги на счёт бизнеса. По общему правилу, срок для возврата переплаты — три года после её возникновения.

Стандартный срок возврата может занимать до 45 дней:

- до 10 дней уходит у инспекторов на рассмотрения заявления плательщика;

- 5 дней — на уведомление заявителя о решении;

- месяц — на возврат денег.

Если заявитель допустит ошибки или укажет реквизиты некорректно, это отразится на сроке. Налоговая потребует разъяснений и возобновит процедуру только после уточнений.

Возвращать деньги в этом случае — право бизнеса. Если он не заинтересован в возмещении излишка, то заниматься возвратом не обязан.

Период переплаты можно считать по-разному. Здесь многое зависит от порядка уплаты налога. Например, налог на добавленную стоимость перечисляют без авансов, поэтому срок переплаты можно отсчитывать с даты совершения платежа. Налог на прибыль уплачивают авансами. В этом случае срок начнется с момента подачи декларации.

Случается, что плательщики обнаруживают излишки довольно поздно. Вернуть переплату сроком дольше трёх лет можно через суд. В этом случае период будут считать не по Налоговому, а по Гражданскому кодексу. Срок переплаты начнется не с даты платежа, а с того дня, когда бизнес узнал об излишке.

При этом сразу обращаться в суд нельзя. Необходимо сначала подать заявление в ИФНС в обычном порядке, дождаться её отказа в возврате переплаченных денег и уже на этом основании подавать иск.

Правда, суд потребует доказательств того, что плательщик действительно обнаружил переплату сильно позже того, как она появилась. А документально подтвердить это не всегда просто.