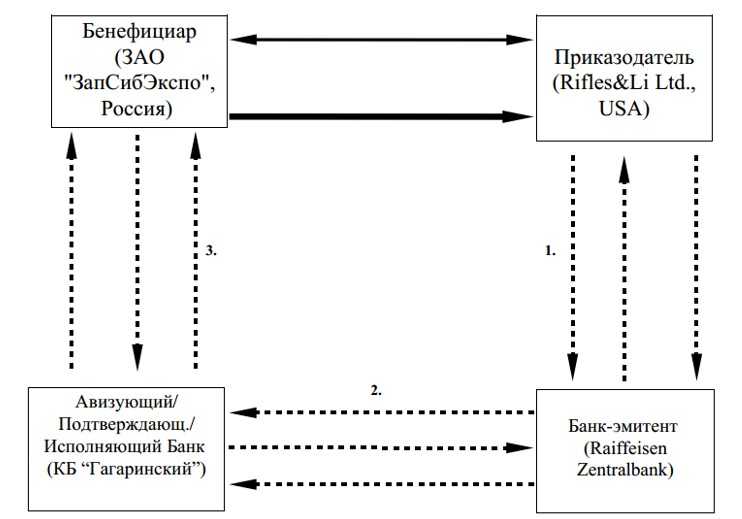

Порядок расчета аккредитивом

Схема расчета аккредитивом может быть представлена следующим образом:

Этап 1 —

Заключение контракта.

Этап 2 —

Заявление на открытие аккредитива от покупателя банку-эмитенту. Уведомление об открытии аккредитива от банка эмитента авизующему банку.

Авизование аккредитива продавцу.

Этап 3 —

Поставка товара

Этап 4 —

Документы, в соответствии с условиями аккредитива, от продавца авизующему банку. Документы и требования от авизующего банка банку-эмитенту.

Документы покупателю.

Этап 5 —

Дебетование счета покупателя. Перевод средств от банка эмитента-исполняющему банку. Платеж продавцу.

Чаще всего в сделке аккредитива участвуют следующие стороны:

-

Покупатель

(приказодатель, импортер, Applicant, Opener, Importer).

Покупатель поручает своему банку выпустить (эмитировать) документарный аккредитив в пользу продавца, перечислив при этом банку необходимую сумму денег. -

Банк-эмитент

(банк покупателя, Issuing Bank, Opening Bank).

Банк, который выпускает документарный аккредитив и берет на себяОбязательстваперед продавцомот лицапокупателя. -

Продавец

(бенефициар, экспортер, Beneficiary, Exporter).

Сторона, в чью пользу выпускается аккредитив, которая будет получать оплату, предусмотренную аккредитивом, против документов, представленных в соответствии с его условиями. Довольно распространенным является случай, когда продавец и покупатель находятся в разных странах, и банк-эмитент не вступает впрямой контакт с продавцом, а пользуется для этой цели услугами банка в стране продавца. Такой банк называется авизующим. -

Авизующий банк

(Advising Bank).

Банк, который уведомляет продавца о деталях выставленного в его пользу документарного аккредитива (то есть авизует аккредитив), и, тем самым, подтверждает его подлинность.

Плюсы аккредитива:

Аккредитив — форма безналичных расчетов

При расчетах по аккредитиву банк-эмитент (далее — БЭ), открывший по поручению плательщика и согласно указаниям последнего аккредитив, принимает обязательство перечислить денежные средства в сумме аккредитива в пользу получателя (бенефициара) при условии представления получателем в банк документации, отвечающей требованиям аккредитива (ст. 867 Гражданского кодекса РФ). Либо при исполнении бенефициаром названного условия БЭ предоставляет другому банку (исполняющему банку, далее — ИБ) правомочие произвести такое перечисление средств (п. 6.1 положения…, утв. Банком России от 19.06.2012 № 383-П, далее — правила № 383-П).

Аккредитив находится вне зависимости от основного обязательства между сторонами. Банк при расчетах по аккредитиву не должен оценивать факт надлежащего исполнения сторонами основного обязательства между ними, но обязан проверить состав документации, ее внешние характеристики и реквизиты на предмет соответствия условиям аккредитива и отсутствия противоречий между поданными документами (п. 6.17 правил № 383-П). Ответственность за проверку фактического исполнения основного обязательства банк нести не может (п. 9 инф. письма Президиума ВАС РФ от 15.01.1999 № 39 (далее — Письмо № 39).

Нюансам этого и иных видов посвящены материалы раздела Расчеты .

Аккредитив Сбербанка для физических лиц

Далеко не все банки предоставляют возможность воспользоваться аккредитивом для физических лиц. Сбербанк является лидером по предоставлению услуг населению, через него осуществляется множество сделок, в том числе и касающихся покупки/продажи недвижимости. Именно в таких операциях чаще всего используют аккредитивную форму расчета.

Особенностью сделки по продаже недвижимости является то, что сделка считается состоявшейся, все будет зарегистрировано соответствующим образом. Продавец не хочет этого делать до получения средств.

Для покупателя же возникает риск того, что оплатив покупку недвижимости, он может столкнуться с тем, что продавец не завершит сделку путем регистрации и деньги будут потеряны. В таком случае вернуть их можно попробовать, да и то лишь через суд, что влечет за собой потерю времени, нервов и денег.

Если все участники процесса согласны провести расчет с помощью аккредитива для покупки недвижимости, то покупатель обращается в Сбербанк и заполняет заявление на открытие аккредитива.

Далее он вносит средства, которые банк-эмитент перечисляет на специальный счет и выписывает покупателю аккредитив.

В то же время продавец должен открыть счет в банке, который будет являться исполняющим. После завершения всех процедур, продавец обязан предоставить комплект документов, который заранее оговорен в банк получателя.

Он проверяет их, если все соответствует условиям предоставления аккредитива, средства зачисляют получателю.

Взаиморасчет с использование аккредитива для физических лиц решает основной вопрос – гарантирует безопасность для обеих сторон. Но, тем не менее услугу не очень активно используют. Для этого есть несколько причин:

-

дороговизна – довольно высокая комиссия, которую необходимо уплатить банкам, аренда ячейки обойдется значительно дешевле;

-

прозрачность – сумма аккредитива обычно соответствует сумме сделки и облагается налогом, ее нельзя умышленно занизить или скрыть;

-

расчет может быть использован лишь для расчетов между двумя субъектами, потому не применяется при альтернативных сделках;

-

может возникнуть вопрос о происхождении денежных средств для покупки.

Тем не менее услуга становится все более популярной, несмотря на некоторые недостатки. Это объясняется повышением финансовой образованности граждан. Люди понимают, что за безопасность и комфорт нужно платить и все чаще не экономят на этом.

https://youtube.com/watch?v=DWipT76JYf4

Аккредитив: что это и когда применяется?

Аккредитив — своеобразная подушка безопасности при проведении расчетов для обеих сторон гражданско-правового договора (покупателя и продавца, подрядчика и заказчика и т.д.). Это самый популярный вид международных расчетов. В то же время, его популярность растет и при операциях на территории РФ.

Представим ситуацию: вы — московский предприниматель, специализируетесь на установке солнечных батарей, нашли хорошего поставщика кремниевых пластин в Индии. Так как деловых отношений с ним вы прежде не имели, элемент риска такой сделки очень высок: вдруг товар окажется некачественным, вдруг придет с опозданием и ваши сделки с клиентами «слетят»? Опять же, вопрос — когда безопаснее всего оплатить товар?

И вам приходит в голову гениальная идея — пусть разбираются банки! Это можно. Вы идете в свой банк, кладете на счет сумму, равную цене сделки, и пишете заявление на открытие аккредитива в пользу индийского поставщика.

У последнего моментально появилась гарантия того, что, если он качественно исполнит свое обязательство, вы оплатите его товар. А вы, в свою очередь, получаете возможность дать банку распоряжение об уплате средств, только когда примете и проверите товар.

Давайте рассмотрим сценарий театрального бестселлера «Аккредитив» более детально.Действующие лица:

- покупатель, плательщик, приказодатель (множество имен одного персонажа) — предположим, это вы;

- продавец, бенефициар, получатель средств — ваш контрагент;

- банк-эмитент — ваш банк;

- исполняющий банк — банк контрагента.

Есть более простой набор действующих лиц. Но об этом поговорим ниже.

Действие первое (начало). Покупатель заключает договор поставки (приквел истории читайте в статье «Как самому проверить контрагента?»). Затем он приходит в свой банк и пишет заявление на оформление аккредитива. Кладет на специально открытый для этих целей счет сумму, равную цене договора. С этого момента становится второстепенным героем.

Действие второе. Продавец отгружает товар покупателю. Товарную накладную, счет-фактуру отправляет в свой банк.

Действие третье. Исполняющий банк передает документы банку-эмитенту. Последний проверяет их. Если все в порядке, дает указание исполняющему банку снять со счета и выдать продавцу необходимую сумму.

Занавес. Аплодисменты всем, кто теперь знает схему расчетов по аккредитиву.

Иногда исполняющий банк и банк-эмитент — одна и та же организация. Такое бывает при расчете по аккредитиву на территории РФ. Потому что и в пределах национального рынка случаются довольно рискованные сделки. Чаще всего имеются в виду договоры купли-продажи недвижимости — стоимость их относительно высока, а момент расчетов и передачи объекта не совпадает. С транспортом таких проблем не будет: вы посмотрели автомобиль, все проверили, вас все устроило — и вы, оплатив покупку, сразу получили авто.

Плюсы и минусы банковского аккредитива

Аккредитив, как и любая другая банковская услуга, имеет свои положительные и отрицательные стороны. К таковым относятся:

| Достоинства | Недостатки |

|---|---|

|

|

В общем итоге все плюсы и минусы можно отнести к двум составляющим, наиболее важным для любого человека. Это с одной стороны защита от мошенников, а с другой – дополнительные траты за банковские труды, которые могут составлять довольно приличные суммы.

В заключении хотелось бы отметить, что рынок сбыта, так же как и рынок недвижимости в большинстве случаев подвержен мошенническим действиям. Обычному человеку, в силу своего возраста, загруженности либо других обстоятельств, зачастую бывает сложно проверить честность другой стороны. В таких моментах наличие третьего лица, которое бы взяло на себя ответственность за сделку, просто необходимо. А дополнительная плата банку за его работу пойдет только на пользу, как покупателям, так и продавцам.

Достоинства и недостатки расчетов аккредитивами

Достоинства оплаты аккредитивами при проведении сделок очевидны:

- клиент (покупатель) получает гарантию того, что услуги и товары будут поставлены точно в соответствии с оговоренными заранее условиями, необходимого качества и в установленные в соглашении сроки;

- поставщик (продавец) гарантированно получает весь объем денежных средств, независимо от текущего финансового состояния клиента;

- покупатель избавлен от необходимости резервирования денег для проведения предоплаты или поэтапной оплаты сделки;

- банк, выдающий аккредитив заинтересован в контроле за законностью проведения сделки, подлинности всех предоставляемых документов и за соблюдением сторонами условий договора;

- при форс-мажорных обстоятельствах, если сделка не состоялась, денежные средства покупатель вернет в полном объеме;

- экономия на процентах – платежи банку значительно выгоднее в сравнении с процентами по обычным кредитам.

У сделок с использованием аккредитива есть и недостатки, но из-за их несущественности ими вполне можно пренебречь:

- для оформления требуются дополнительные документы, которые не нужны при прямых расчетах;

- покупатель несет небольшие дополнительные расходы на оплату банковских услуг;

- сторонам необходимо дополнительное время на оформление;

- существуют некоторые банковские и законодательные ограничения на оформление, например, банк, заключая договор аккредитива, должен убедиться в должном финансовом состоянии клиента.

Использование банковского аккредитива при заключении различных договоров становится достойной альтернативой другим вариантам расчетов. Банки при его выдаче заинтересованы в успешном завершении сделки, потому они проверяют все ее этапы. Такая проверка позволяет сторонам исключить обман и избежать мошенничества.

Видео — аккредитив и другие формы расчетов, порядок, требования и особенности оформления:

Как работает мобильный терминал в сети 3G, принимающий оплату банковскими картами.

Как передать права на взыскание задолженности третьему лицу без согласия должника или что такое договор цессии рассмотрим в отдельной статье.

Работать по предоплате или предоставлять отсрочку платежа? Что такое факторинг простым словами: https://svoedelo-kak.ru/finansy/faktoring.html

Как покупателю защитить себя от незаконных действий поставщика

Аккредитив по сути своей является гарантией безопасности сделки, но все же не полностью страхует покупателя от нарушений со стороны контрагента. Маловероятно, что плательщик потеряет все деньги, но вполне возможно, что получатель сделает попытку злоупотребить своими возможностями.

Давайте рассмотрим несколько наиболее распространённых примеров.

1. Поставщик (продавец) может отказаться исполнять договор, в результате чего поставка не будет осуществлена. Деньги покупателя вернутся в оборот не раньше, чем истечет срок аккредитива.

Как предотвратить возможность такого развития событий?

- Во-первых, покупателю следует позаботиться о включении в основной договор пункта, посвященного штрафам за задержку поставки.

- Во-вторых, сторонам необходимо заранее определиться с периодом действия аккредитива. Он должен предусматривать возможность неумышленной просрочки на несколько дней.

Если же вышеописанные меры не помогли, и поставка не состоялась, покупатель может обратиться в суд и потребовать от поставщика возмещения убытков. К убыткам относятся:

- комиссия за услуги банка по открытию аккредитива;

- переплата при покупке аналогичного товара у другого продавца;

- проценты на период действия аккредитива, которые должны были бы начисляться на сумму средств, замороженных на счете аккредитива;

- проценты по кредиту, уплаченные в пользу банка (если аккредитив был открыт путем получения кредита);

- другие суммы.

Впрочем, необходимо напомнить, что взыскать убытки в полном объеме удается немногим. Это длительный процесс, который не всегда приводит к желаемому результату. Можно потерять время и средства, но так ничего и не добиться.

2. Поставщик может отгрузить некачественный товар, неверное количество товара или вообще не тот товар, который был заказан, а после – предоставить банку на рассмотрение все нужные для исполнения аккредитива бумаги и получить деньги.

Чтобы этого не случилось, покупателю следует:

- Внести в условия аккредитива пункт, согласно которому продавец должен будет предоставить в банк различные сертификаты, в первую очередь – качества товара. Не лишним будет предусмотреть и сертификаты о количестве, происхождении товара, а также бумаги о его соответствии стандартам и требованиям – например, ветеринарного или санитарного контроля. Все эти документы должны быть выданы уполномоченными организациями.

- В основной договор внести пункт о санкциях за поставку некачественного товара, неверного количества товара, не того товара.

3. Продавец может подделать необходимые бумаги, предъявить их банковским работникам и получить деньги, не обременяя себя поставкой товара.

Но у покупателя всегда есть возможность:

- Перед заключением сделки навести справки о продавце. Для этого следует воспользоваться государственными реестрами, Интернет-ресурсами, материалами СМИ.

- Включить в условия аккредитива пункт, согласно которому продавец должен предоставить в банк документ, не подлежащий подделке. Это может быть, к примеру, сертификат качества, выдаваемый определенным учреждением, которое славится тем, что подделать его бланки крайне сложно.

Но если продавцу все же удалось провести покупателя, последний должен как можно скорее узнать, была ли у банка возможность определить подлинность документов. Как правило, это приводит к судебному спору с банковским учреждением. Если же в ходе судебных разбирательств выяснится, что определить подделку было не сложно, но работник банка этого не сделал, на банк будет возложено обязательство выплатить покупателю компенсацию в размере той суммы, что была выдана недобросовестному продавцу.

Подделка документов является преступлением. Покупатель должен обратиться в полицию и требовать возбудить уголовное дело в отношении продавца. В таком случае у него появится шанс впоследствии заставить недобросовестного поставщика возместить убытки и вернуть средства, которыми тот завладел незаконно.

Правда, иногда винить в происшедшем следует не только продавца, но и банковского служащего, допустившего ошибку. Если аккредитив был исполнен из-за его невнимательности, покупатель имеет право рассчитывать на компенсацию от банка, что подтверждается судебной практикой.

Завершая разговор об аккредитиве, напомним, что условия его исполнения в деталях изложены в пунктах 6.15–6.33 Положения № 383-П, а также в 867-873 статьях ГК РФ.

Рекомендуем почитать:

Что такое факторинг

Факторингом называются услуги, которые предоставляются предпринимателю банком или факторинговой компанией в обмен на право востребования с его клиента денег за поставленные товары.

Наши группы:

Плюсы аккредитивной формы оплаты

Выполнение условий сделки

Основные плюсы оплаты аккредитивом понятны – это гарантия соблюдения интересов всех сторон международной сделки: покупатель гарантированно получает деньги и кровно заинтересован в выполнении всех формальностей при поставке товара, прописанных в международном контракте.

Проверка документов

Еще одной положительной стороной условий оплаты в форме аккредитива является то, что вы можете быть уверены в том, что сделка будет проведена в полном соответствии с международным законодательством.

Так как контроль со стороны банков при аккредитивной форме оплаты жестко регламентирован, и все документы обязательно проходят проверку на соответствие стандартам их составления, возможность мошенничества и наличия ошибок в документах практически исключены. Следовательно, оформление товара на таможне пройдет более гладко.

Преимущества, недостатки и сравнение с другими инструментами

Эта форма расчётов в первую очередь максимально безопасна: гарантом сделки выступает банк, и он же отвечает за законность всего процесса. При этом риски того, что оплата пройдёт, а сделка сорвётся или другая сторона её исполнит не так, как договаривались, максимально снижены.

Есть и другие плюсы:

-

Можно заключать сделки между сторонами из разных городов и стран. Но теперь это неактуально для банков, внесённых в санкционный список и отключённых от SWIFT.

-

Минимизация юридических рисков, связанных с незнанием международного законодательства.

Основной минус аккредитива — сложности как в сборе необходимых документов, так и в самой структуре сделки. Не все исполнители/продавцы готовы вникать во все юридические тонкости.

Кроме аккредитива, есть и инструменты для сделок. Один из них — банковская ячейка, то есть сейф в аренду. Покупатель кладёт туда деньги, продавец их забирает. Но такой вариант подходит лишь для наличных расчётов.

Чаще ячейкой пользуются физлица — по словам опрошенных «Секретом» экспертов, для юрлиц работа с ней сильно ограничена российским законодательством.

Другие отличия банковской ячейки от аккредитива:

- Аккредитив — более защищённый инструмент. Есть прописанные правила проверки документов, которые предоставляет продавец, поэтому меньше рисков, что деньги уйдут мошеннику.

У эскроу есть три важных отличия от аккредитива:

- банк не берёт комиссию за спецсчёт.

Какие бывают виды аккредитивов

В зависимости от условий заключения контракта, различают несколько видов аккредитивов.

Отзывной и безотзывный

Исходя из названия, понятно, что сделка может быть аннулирована (или изменена). Разница в том, что отзывной документ отменяется без уведомления, а безотзывный аккредитив – с уведомлением получателя платежа и его согласием.

Подтвержденный и неподтвержденный

Если аккредитив, выпущенный одним банком, подтверждает другой (более крупный и авторитетный) банк, то сделка становится более выгодной и безопасной в глазах бенефициара. Даже если покупатель не сможет найти средства для оплаты, продавец все равно получит деньги от второго банка.

Покрытый и непокрытый

Депонированный (покрытый) аккредитив используется при расчетах по России. Банк-эмитент перечисляет средства исполняющему банку, который будет в итоге выплачивать их бенефициару.

В международных сделках чаще работают с непокрытыми (гарантированными) аккредитивами. В этом случае открывается корреспондентский счет у банка-эмитента, с которого исполняющий банк списывает деньги по завершении сделки.

Кумулятивный и некумулятивный

Кумулятивный аккредитив можно перевести на другой счет, если ваша сделка сорвалась, и деньги не отправлены продавцу. Если средства возвращаются покупателю без возможности перевода – это некумулятивный аккредитив.

Переводной (трансферабельный)

Дает возможность перевести деньги третьему лицу, не являющемуся бенефициаром по договору. От покупателя требуется заявление в банк с указанием получателя средств.

Револьверный

Такой вид аккредитива можно исполнить не сразу в полном объеме, а по частям. Это удобно, например, при оплате за отдельные партии товара – покупателю не придется открывать новый аккредитив каждый раз.

Циркулярный

Плательщик имеет возможность гасить счета через банки-партнеры или агенты исходного эмитента, но в пределах фиксированной суммы. Актуально, если нужно производить переводы в другие страны.

С красной оговоркой

Самый выгодный вид аккредитива для продавца, поскольку позволяет получить аванс до окончания сделки.

История возникновения названия: когда-то при выпуске аккредитивов на бумажных бланках оговорка об авансе выделялась в тексте красным цветом.

Резервный (stand by)

Преимущественно используется в тех странах, где банковские гарантии запрещены на законодательном уровне, например, США. В этом случае банк-эмитент рассчитывается с продавцом, даже если деньги не поступили от покупателя.

Казначейский

Аккредитив с казначейским обеспечением обязательств – платежный документ, выданный Федеральным Казначейством как гарантия исполнения обязательств по государственным контрактам.

Иные виды

По территориальному признаку различают внутрироссийские и международные аккредитивы.

А по способу исполнения – аккредитивы с платежом по предъявлении документов (англ. – by payment at sight), с акцептом тратт и отсроченным платежом.

Виды аккредитивов

Расчеты с применением данного банковского продукта применяются как при внутренних сделках, так и во внешнеэкономической деятельности. Порядок работы при расчетах с зарубежными поставщиками и покупателями регламентирован «Унифицированными правилами и обычаями для документарных аккредитивов» (UCP 600), вступившими в силу с 01.07.2007.

Операции на внутреннем рынке подчиняются Положению Банка России от 29.06.2021 № 762-П «О правилах перевода денежных средств» (в редакции от 25.03.2022).

Для наглядности мы собрали в таблицу основные виды аккредитивов:

| Вид | Характеристики |

|---|---|

| Отзывный | Приказодатель (покупатель) имеет право вернуть зарезервированные деньги на расчетный счет, не уведомляя бенефициара (продавца). |

| Безотзывный | Приказодатель обязан уведомить бенефициара и (при наличии) авизирующий банк об аннулировании специального счета в банке-эмитенте. Договор прекращает действие только после получения согласия от бенефициара (продавца). |

| Подтвержденный | Банк-эмитент обращается к другому банку за подтверждением договора. Подтвердивший сделку банк принимает на себя обязательство по выплате денежных средств бенефициару. Причем выплата производится независимо от того, поступили деньги от банка-эмитента или нет. |

| Неподтвержденный | За подтверждением договора банк-эмитент к коллегам не обращается. |

| Покрытый (депонированный) | Банк-эмитент сразу переводит исполняющему банку необходимые для расчетов с бенефициаром денежные средства. С продавцом рассчитывается исполняющий банк. |

| Непокрытый (гарантированный) | Исполняющий банк открывает в банке-эмитенте корреспондентский счет, с которого рассчитывается с бенефициаром. |

| Кумулятивный | Оставшиеся после исполнения обязательств по договору денежные средства переводятся на другой аккредитив, минуя расчетный счет клиента. Применение этого варианта имеет смысл при частом обращении организации к таким расчетам с контрагентами. |

| Некумулятивный | Неиспользованный остаток средств возвращается на расчетный счет клиента. |

Заключение отзывных аккредитивных договоров в международной практике не производится. В UCP600 эта норма попросту отсутствует. Российское законодательство допускает отзывные аккредитивы, но на практике они не распространены по понятной причине — у продавца нет никаких гарантий, что покупатель не отзовет деньги и сможет рассчитаться по своим обязательствам за поставленный товар. Смысла работать с таким финансовым инструментом попросту нет.

ВАЖНО!

По умолчанию все аккредитивные договоры признаются безотзывными, если в тексте договора нет прямого указания на его отзывность.

В России нашли применение безотзывные, неподтвержденные, депонированные аккредитивы.

В международной практике больше применяются безотзывные, подтвержденные и гарантированные.

Учтите, что не все виды аккредитивов сочетаются друг с другом. Так, например, подтвержденный не бывает отзывным.

Копая глубже, можно говорить о переводном (допускается выплата иному бенефициару), револьверном (при длинных сделках), циркулярном (оплата через банки-агенты эмитента), резервном (при запрете банковских гарантий), компенсационном (при участии в сделке посредника) и об аккредитиве с красной оговоркой (допускаются авансовые выплаты).

Нельзя не отметить некоторое сходство рассматриваемого нами вида расчетов с другими банковскими продуктами: залогом прав по банковскому счету, банковской гарантией, банковской ячейкой или счетом-эскроу. Однако существенные отличия имеются.

Так, залог защищает лишь интересы кредитора, банковская гарантия — это не способ расчетов, а обеспечение обязательств, банковская ячейка и счет-эскроу предполагают одновременное присутствие сторон договора в обслуживающем банке.

Какой выбрать вид аккредитива?

Как правило, участники должны самостоятельно определять форму аккредитива и согласовывать ее с банком. Главными факторами, влияющими на выбор аккредитива, являются условия проводимой сделки и интересы сторон. Для этого необходимо точно понимать, что такое аккредитив и какие из его форм используются в нашей стране.

Как правило, участники должны самостоятельно определять форму аккредитива и согласовывать ее с банком. Главными факторами, влияющими на выбор аккредитива, являются условия проводимой сделки и интересы сторон. Для этого необходимо точно понимать, что такое аккредитив и какие из его форм используются в нашей стране.

На данный момент, российское законодательство в вопросах урегулирования безналичных расчетов несколько отстает от наших западных соседей, поэтому можно ориентироваться на международные правила для документарных аккредитивов, разработанных Международной торговой палатой.

Стоит учитывать, что не каждый банк готов согласиться на нестандартные условия аккредитива. Это связано, в большей степени с нехваткой квалифицированных специалистов в этой сфере. Поэтому, прежде чем включать в основной договор нестандартные условия, нужно согласовать их с банками получателя и плательщика средств.