Использование средств добавочного капитала

Средства добавочного капитала наиболее часто используются на:

- погашение сумм снижения стоимости основных средств в результате переоценки;

- увеличение нераспределенной прибыли при списании объектов основных средств, подвергавшихся дооценке;

- увеличение уставного капитала организации.

Использование добавочного капитала в результате переоценки основных средств

В ходе переоценки можно уменьшить стоимость тех объектов основных средств, которые ранее были дооценены. Сумма уценки, равная сумме предыдущей дооценки, которая была включена в добавочный капитал, уменьшает добавочный капитал.

Превышение суммы уценки над суммой такой дооценки относится в дебет счета 91 «Прочие доходы» (относится на финансовый результат).

Использование добавочного капитала при списании основных средств, подвергавшихся дооценке

Если выбывает объект основных средств, стоимость которого в результате переоценки была увеличена, то сумму его дооценки, числящуюся на счете 83 «Добавочный капитал», нужно включить в состав нераспределенной прибыли:

Дебет 83 Кредит 84

– сумма дооценки выбывшего объекта основных средств включена в состав нераспределенной прибыли.

Использование добавочного капитала на увеличение уставного капитала организации

Если средства добавочного капитала были направлены на увеличение уставного капитала организации, необходимо зарегистрировать соответствующие изменения в учредительных документах, а в учете сделать проводку:

Дебет 83 Кредит 80 – отражено увеличение уставного капитала.

Уценка ОС и счет 83: нюансы

Здесь можно выделить сходные сценарии:

- Уценка после первичной оценки ОС.

В данном случае применяются проводки без применения счета бухгалтерского учета добавочного капитала:

- показывается включение уменьшения стоимости ОС в прочие расходы: Дт 91.2 КТ 01;

- показывается уменьшение амортизации: Дт 02 Кт 91.1.

Это также следует из п. 15 ПБУ 6/01.

- Уценка после ранее проведенной уценки.

Аналогично операции, отраженные выше, «удлиняются», проводки дублируются с указанием новых сумм.

- Уценка после ранее проведенной дооценки.

В этом случае, опять же с учетом положений п. 15 ПБУ 6/01, мы применяем следующие проводки:

- для отражения снижения стоимости ОС до уровня первоначальной оценки: Дт 83 Кт 01 (сумма аналогична той, на которую было ранее дооценено ОС, фактически отражается «обнуление» дооценки);

- для отражения уменьшения амортизации ОС до уровня, исчисленного исходя из первоначальной оценки: Дт 02 Кт 83 (сумма аналогична увеличению амортизации при дооценке ранее);

- для отражения итогового уменьшения стоимости ОС: Дт 91.2 КТ 01 (разница между дооцененной и текущей ценой, уменьшенная затем на сумму «обнуления», списывается в расходы);

- для отражения итогового уменьшения амортизации: Дт 02 Кт 91.1.

Итоговое уменьшение амортизации считается по формуле:

АМ (УЦ) = ((АМ (ПЕРВ) + АМ (УЦ)) × (УЦ / ДООЦ)) — АМ (ДООЦ),

где:

АМ (ПЕРВ) — амортизация, начисленная за период перед проведением дооценки;

АМ (УЦ) — амортизация, начисленная за период перед проведением уценки;

УЦ — стоимость ОС после уценки;

ДООЦ — стоимость ОС после дооценки.

Показатель АМ (ДООЦ) — это накопленная амортизация. Соответствует сумме АМ (ПЕРВ) и АМ (УЦ), измененной пропорционально соотношению показателей УЦ и ДООЦ.

***

Во всех случаях, когда происходит дооценка оборотных активов, увеличивается добавочный капитал организации на счете 83. Уценка образует прочие расходы, но если она проведена после дооценки, то по счету 83 показывается «обнуление» предыдущего увеличения стоимости актива. Переоценка актива предполагает изменение величины его амортизации, которое показывается по дебету счета 83.

Активные и пассивные счета бухгалтерского учета. активный счет — это…

Активные счета можно распознать по наличию у него дебетового сальдо. Также сальдо может быть нулевым, когда оборот по дебету равен обороту по кредиту. Активные бухгалтерские счета не могут иметь кредитового сальдо. Примеры активных счетов:

- 01 «Основные средства»

- 10 «Материалы»;

- 20 «Основное производство»

- 50 «Касса».

Полный перечень можно посмотреть в таблице ниже. Пассивные Предназначены для учета пассивов предприятия, по дебету отражается уменьшение пассива, по кредиту — его увеличение. Отличительной особенностью пассивных счетов является то, что его сальдо всегда кредитовое или равно нулю, сальдо пассивного счета не может быть дебетовым. Основы бухучета Бухгалтерские счета позволяют учитывать все операции, ежедневно осуществляемые в организации, и обеспечивают ведение бухгалтерского учета. Что такое счет, можно прочитать в этой статье, написано очень просто и понятно. Все существующие счета можно разделить на активные, пассивные и активно пассивные. Чем они отличаются и что на них учитывается? Разберемся с этими вопросами ниже. Внизу статьи приведена таблица, в которой можно посмотреть, какой счет относится к активным, какой к пассивным, а какой к активно-пассивным. Вид счета зависит от того, что на нем должно учитываться активы, пассивы или то другие.

Про активы и пассивы можно прочитать здесь, тоже все доступно написано. Название говорит само за себя. Данные счета предназначены для учета активов предприятия, при этом увеличение актива отражается по дебету, уменьшение актива — по кредиту.

Страховое правоPermalink

Что такое бухгалтерские проводки и где их составляют

Бухгалтерская проводка — запись о хозяйственной операции в журнале учёта. Записи составляют о любых операциях — от списания товара со склада до снятия денег с расчётного счёта. Потом эти записи переносят на бухгалтерские счета компании.

Чтобы разобраться в бухгалтерских проводках, нужно сначала понять, что такое бухгалтерские счета и журнал учёта хозяйственных операций.

Бухгалтерские счета — двусторонние таблицы с информацией о поступлениях и выбытиях средств компании. Левая сторона таблицы называется дебетом («Дт» или «Д»), правая — кредитом («Кт» или «К»). Остатки на бухгалтерском счёте на начало и конец периода называются сальдо — сальдо пишут в начале и в конце бухгалтерского счёта.

Фрагмент бухгалтерского счёта с тремя хозяйственными операциямиСкриншот: курс Skillbox «Профессия Финансовый менеджер»

Бухгалтерские счета бывают активные, пассивные и активно-пассивные.

- На активных счетах отражают активы компании — например, материалы, деньги, основные средства, готовую продукцию. Поступления компании на активных счетах — например, сумму платы за её услуги или данные о поступлениях на склад — вносят по дебету счёта. Выбытия компании на активных счетах — например, переведённые поставщикам деньги или списания товаров со склада — вносят по кредиту счёта.

- На пассивных счетах учитывают пассивы компании — например, резервы или обязательства перед кредиторами. Увеличение обязательств на пассивных счетах отражают по кредиту счёта, уменьшение обязательств — по дебету.

- Активно-пассивные счета используют для учёта средств, которые одновременно относятся и к активам, и к пассивам компании. Например, на таких счетах показывают расчёты с поставщиками и подрядчиками, продажи, нераспределённую прибыль. По дебету активно-пассивного счёта отражают как уменьшение кредиторской задолженности (пассива), так и увеличение дебиторской задолженности (актива) — в зависимости от особенностей операции.

Всего в бухучёте 99 видов бухгалтерских счетов для разных групп операций. Посмотреть их можно в официальном документе «План счетов бухгалтерского учёта», который утверждает Министерство финансов. Например, в бухгалтерский счёт 50 «Касса» вносят все операции по учёту наличных денег, а в счёт 10 «Материалы» — все операции по учёту материальных ценностей.

Обычно компания не ведёт все 99 видов счетов, а выбирает только необходимые для её работы. На них она переносит все операции компании за месяц из журнала учёта хозяйственных операций.

Журнал учёта — таблица, в которой в хронологическом порядке фиксируют все операции компании в форме бухгалтерских проводок. Журнал можно вести в бумажном или в электронном виде. В бухгалтерских программах, таких как «1С:Бухгалтерия», журналы заполняются автоматически при совершении хозяйственной операции.

Единой формы журнала учёта операций нет — каждая компания разрабатывает свой бланк. В бланк должны быть включены такие графы: порядковый номер операции, дата её совершения, содержание операции, бухгалтерская проводка и данные , где зафиксирована операция.

Фрагмент журнала учёта хозяйственных операций. Бухгалтерской проводкой называют информацию в трёх столбцах: «Дт», «Кт» и «Сумма»Инфографика: Майя Мальгина для Skillbox Media

Бухгалтерские проводки записывают в формате «Дебет счёта А, Кредит счёта Б — сумма». Например, проводка «Д50, К51 — 150 000 рублей» означает, что компания сняла с расчётного счёта 150 000 рублей и положила их в кассу. По дебету счёта 50 «Касса» показано поступление денег. По кредиту счёта 51 «Расчётные счета» — их выбытие.

В следующих разделах рассказываем, как поэтапно составить бухгалтерскую проводку, и показываем пример составления и переноса проводок на бухгалтерские счета.

Учет резервного капитала (счет 82)

Резервный капитал – это одна из составляющих собственного капитала предприятия, наряду с уставным и добавочным. Резервным капитал формируется на счете 82, по кредиту происходит формирование и увеличение резервного капитала, по дебету – его уменьшение (использование).

Резервный капитал формируется не всеми организации, многие предприятия обходятся без резервов, но в ряде случае он обязателен для формирования. В частности, обязательно должны резервировать средства акционерные общества, а вот другие организации создаются резерв на свое усмотрение, в соответствие со своими учредительными документами и учетной политикой, принятой в организации.

Средства резерва могут быть потрачены на возможные непредвиденные расходы, которые могут возникнуть в процессе деятельности предприятия. АО могут потратить эти средства на выкуп собственных акций.

Резервный капитал состоит, прежде всего, из резервного фонда. Кроме этого, в него могут включаться и другие фонды, например, специальный фонд акционирования работников, специальный фонд для выплаты дивидендов по привилегированным акциям. Состав резервного капитала прописывается в уставе общества.

Порядок формирования резервного капитала

Формируется резерв в начале года, когда происходит распределение чистой прибыли, полученной за год. По итогам года проводится собрание учредителей, на котором утверждается дата отчетности, принимаются различные решения, распределяется чистая прибыль за год, в том числе принимается решение о создании или пополнении резервного капитала.

Величина резервного капитала для акционерных обществ имеет минимальную границу, ниже которой быть не может – 5% от уставного капитала. Реальная величина резерва устанавливается каждой организацией самостоятельно (с учетом минимальной границы). Размер резервного капитала прописывается в учредительных документах. Все прочие организации могут создавать резервный капитал любой величины, никаких ограничений в данном случае нет.

Таким образом, в начале года средства из чистой прибыли могут быть потрачены на пополнение резервного капитала. Пополнение происходит до той суммы, которая прописана в уставе общества.

Формируется резерв на счете 82 «Резервный капитал». Вместе с тем можно не использовать отдельный счет 82, а формировать резерв прямо на счете 84 Нераспределенная прибыль (непокрытый убыток) обособленно на отдельном субсчете.

Проводки по счету 82:

Д84 К82 – пополнение резервного капитала средствами чистой прибыли, полученной за отчетный год.

Д82 К84 – средствами резерва покрыты убытки, полученных в течение года.

Использование средств добавочного капитала

Приказ Минфина № 94н сурово ограничивает расход ДК: отраженные по Кт счета 83 суммы, как правило, не списываются, гласит он.

Но все-таки разрешает дебетовать счет в случаях:

- погашения сумм снижения стоимости внеоборотных активов в результате их переоценки (проводка есть в нашей таблице —Дт83 Кт01);

- увеличения уставного капитала за счет добавочного (Дт83 Кт80);

- распределения ДК (его части) между участниками (Дт83 Кт75). Такая ситуация имеет место, например, при ликвидации предприятия;

- покрытия убытков прошлых периодов (Дт83 Кт84).

Шутить с использованием ДК не надо, если не планируете объясняться по этому поводу с налоговиками.

-

2023-05-04 14:26:48

Добавочный капитал — это везение, называемое термином «рыночная капитализация». Без приложенных усилий подорожали объекты основных средств, ну вот рынок так сложился, а капитал фирмы вырос. Почаще бы)) -

2023-06-09 07:48:27

Знающие люди, подскажите, пожалуйста, по использованию средств добавочного капитала. Какие ограничения существуют на использование этих средств? Можно ли их использовать для выплаты дивидендов или для погашения задолженности перед кредиторами? Заранее спасибо за ответ. -

2023-06-10 13:00:18

Венчик, В статье почитайте раздел «Использование средств добавочного капитала» — там все написано

-

2023-06-15 09:50:53

Можно ли использовать эти инвестиции как иной источник формирования добавочного капитала? -

2023-06-19 09:36:41

У меня возник вопрос по использованию средств добавочного капитала.Можно ли их использовать для выплаты дивидендов или для погашения задолженностей перед кредиторами? -

2023-06-21 13:14:01

Можно ли увеличить добавочный капитал за счет эмиссионного дохода? -

2023-06-21 14:31:56

Спасибо за статью, но я не согласен с автором по поводу налогового учета добавочного капитала. В статье утверждается, что налоговый учет добавочного капитала не отличается от бухгалтерского, но это не совсем верно. Налоговый учет добавочного капитала имеет свои особенности, например, при расчете налога на прибыль учитывается только та часть добавочного капитала, которая не была использована для выплаты дивидендов. Кроме того, при уменьшении уставного капитала, добавочный капитал может быть использован для покрытия убытков, но в этом случае налоговая база уменьшается на сумму использованного добавочного капитала. Было бы полезно уточнить эти моменты в статье.

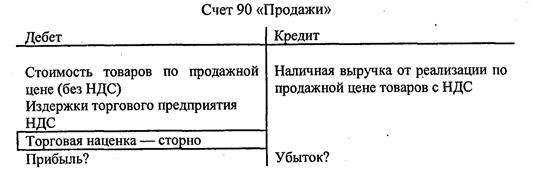

Оценка и учет движения товаров в организациях торговли

Д 90 — К 41 — списана на реализацию продажная стоимость товаров без НДС;

Д 90 — К 44 — списаны расходы торгового предприятия (издержки обращения);

Д 50 — К 90 — получена в кассу выручка в сумме продажной цены товаров;

Д 90-К 68-2 — начислен НДС от продажной цены (без НДС);

Д 90 — К 42 — сторнирована сумма торговой наценки;

Д 90-К 99 — финансовый результат (прибыль);

Д 99-К 90 — финансовый результат (убыток).

Для составления отчета о прибылях и убытках на счете 90 «Продажи» открывают следующие субсчета: 90-1 «Выручка»; 90-2 «Себестоимость продаж»; 90-3 «Налог на добавленную стоимость»; 90-4 «Акцизы» и т.д., 90-9 «Прибыль/убыток от продаж.

Налоговый учет реализации товаров в торговых организациях осуществляется с использованием двух профилирующих счетов:

• 41 «Товары» — для отражения стоимости приобретаемых товаров;

• 44 «Расходы на продажу» — для отражения издержек обращения, связанных с приобретением и продажей закупленных товаров.

Стоимость товаров на счете 41 «Товары» фиксируется либо по покупной цене (в оптовой торговле и розничной торговле), либо по продажной цене (в розничной торговле).

Поступление и отпуск товаров могут отражаться одним из следующих методов, в соответствии с принятой учетной политикой (см. ст. 268 НК РФ):

• по стоимости первых по времени приобретенных партий (ФИФО);

• по стоимости последних по времени приобретенных партий (ЛИФО);

• по средней стоимости;

• по стоимости единиц товаров.

В соответствии со ст. 320 НК РФ (в редакции Федерального закона от 06.06,2005 г. № 58-ФЗ), издержки обращения торговых фирм подразделяются на прямые затраты и косвенные. В состав прямых затрат входят текущие расходы по доставке товаров транспортной фирмой до склада торговой организации, если они по условиям договора не включены в цену товаров. Расходы по доставке (РД) включают в себя следующие элементы:

• оплату транспортировки товаров;

• стоимость материалов, израсходованных на оборудование и (или) утепление транспортных средств;

• стоимость услуг по погрузке и разгрузке;

• плату за временное хранение в местах погрузки-разгрузки;

• стоимость услуг экспедитора;

• плату организациям железнодорожного транспорта за подачу вагонов, укрепление грузов в вагонах и обслуживание подъездных железнодорожных путей к складу торговой фирмы.

Все остальные расходы торговых компаний относятся к категории косвенных затрат. Для ведения налогового учета целесообразно выделить на счете 44 «Расходы на продажу» два субсчета: 44-П «Прямые расходы» и 44-К «Косвенные расходы».

При реализации товаров, в соответствии со ст. 320 НК РФ, списывается стоимость товаров, часть прямых расходов (т.е.

Что такое добавочный капитал

Добавочный капитал представляет суммарную оценку активов, находящихся вне оборота, также в него включены финансы бюджетных ассигнований, нацеленные на пополнение оборотных активов. Помимо этого, в данную строку можно отнести прочие поступления в собственный капитал организации. Добавочный капитал – это статья пассива баланса, которая состоит из нескольких частей:

- эмиссионный доход – разность между реализационной и номинальной стоимостью ценных бумаг организации;

- разницы в курсах – это различия в процессе оплаты доли уставного капитала в рамках иностранной валюты;

- разница в ходе переоценки основных средств – она возникает в случае изменения стоимости ОС.

На практике рассматриваемый элемент имеет отношение к составу собственных средств организации. Необходимо владеть информацией об особенностях его формирования и учетных мероприятиях.

Основные бухгалтерские проводки

По каждой проведенной операции составляется соответствующая запись, которая характеризует ее в полной мере:

- Дт 01 Кт 83. Отражается увеличение стоимости основных средств. В качестве основного документа используется бухгалтерская справка.

- Дт 83 Кт 02. Отражение увеличения амортизации.

- Дт 75-1 Кт 80-1. В данном случае речь идет об отражении регистрации дополнительной эмиссии акций.

- Дт 80-1 Кт 80-2. Отражается подписка акционеров.

- Дт 75-1 Кт 83 – отражение эмиссионных поступлений.

- Дт 83 Кт 01 (03, 07, 08). Происходит списание величин снижения стоимости активов вне оборота.

- Дт 83 Кт 80. Данная проводка подразумевает направление денежных средств на увеличение размеров уставного капитала.

- Дт 83 Кт 84 – в этой операции содержатся сведения об использовании средств добавочного капитала в целях покрытия убытка.

- Дт 86 Кт 83 – проводка показывает факт применения денег целевого финансирования, полученных от инвестиционных источников.

Это не весь перечень проводок, которые составляются в рамках данного счета, но они являются основными.

Постоянные разницы при переоценке объектов ОС

С переоценкой внеоборотных активов, формирующей добавочный капитал компании, связан еще один важный нюанс: сумма дооценки не признается налогооблагаемым доходом компании (п. 1 ст. 257 НК РФ).

Следовательно, увеличение первоначальной стоимости дооцененных объектов ОС не повлияет на величину начисленной амортизации по таким объектам в налоговом учете. А это значит, что амортизация по дооцененным объектам ОС по правилам бухгалтерского учета будет начисляться в большем размере, чем по правилам налогового учета.

Поэтому в учете будут образовываться постоянные разницы, которые, в свою очередь, формируют у фирмы постоянное налоговое обязательство (пп. 4, 7 ПБУ 18/02 «Учет расчетов по налогу на прибыль», утвержденного приказом Минфина РФ от 19.11.2002 № 114н). Соответственно, в бухучете необходимо также отразить начисление постоянного налогового обязательства (ПНО) на величину разницы между амортизацией, принимаемой в бухгалтерском и налоговом учете проводкой:

Дт 99 (субсчет «ПНО») Кт 68.

Подробнее об отложенных налоговых обязательствах, налогооблагаемых и вычитаемых временных разницах см. в статье «Что такое отложенный налог на прибыль и как его учитывать?».

В обратном случае, если объект ОС был уценен, амортизация в бухучете станет ниже налоговой, что также приведет к формированию постоянной разницы. В связи с этим у компании образуется постоянный налоговый актив, который должен быть отражен проводкой:

Дт 68 Кт 99 (субсчет «ПНА»).

Результаты переоценки активов

Одной из первых ситуаций, приводящей к возникновению взаимосвязи кредита или дебета счета 83 со счетами учета внеоборотных активов является результат переоценки имущества предприятия. Вспомним, что к данной категории активов относятся ОС, НМА и незавершенное строительство. Переоценка имущества производится максимум один раз в год путем перерасчета его остаточной стоимости. Данные отражают в бухгалтерском балансе на начало годового отчетного периода.

Стоит учитывать, что сумма переоценки всегда списывается в кредит 83 счета. А вот суммы уценки могут быть указаны в дебете 83 только в том случае, если до этого имела место быть обратная ситуация. Иными словами, из сумм добавочного капитала погашается только та отрицательная разница переоценки активов, которая ранее была отнесена на 83 счет в виде положительной разницы. В другом случае уценка отражается в части непокрытого убытка.

Инвесторы могут заплатить любую сумму больше номинала

Во время IPO фирма имеет право устанавливать любую цену на свои акции, которую она считает подходящей. Между тем, инвесторы могут по своему усмотрению заплатить любую сумму, превышающую заявленную номинальную стоимость цены акции, что создает дополнительный оплаченный капитал.

Предположим, что на этапе IPO компания XYZ Widget выпускает один миллион акций с номинальной стоимостью 1 доллар за акцию, и что инвесторы предлагают акции на 2, 4 и 10 долларов выше номинальной стоимости. Предположим далее, что эти акции в конечном итоге продаются за 11 долларов, в результате чего компания получает 11 миллионов долларов. В этом случае добавочный оплаченный капитал составляет 10 миллионов долларов (11 миллионов долларов минус номинальная стоимость 1 миллиона долларов).

Таким образом, в балансе компании 1 миллион долларов указан как «оплаченный капитал», а 10 миллионов долларов – как «добавочный оплаченный капитал».

ДК в бухгалтерской отчётности

В бухгалтерском балансе для отражения стоимости ДК предусмотрены две строки Пассива:

- строка 1340 «Переоценка внеоборотных активов»;

- строка 1350 «Добавочный капитал (без переоценки)».

В обе строки данные нужно вносить по кредитовому сальдо 83 счёта. Чтобы не ошибиться с показателями, учёт нужно вести строго по субсчетам.

Движение добавочного капитала в отчётном году учитывается в Форме №3 «Отчёт об изменениях капитала» (ОКУД 0710004). Он состоит из трёх разделов:

-

раздел 1 «Движение капитала»:

- 1.1. остаток капитала на 31 декабря предыдущего года;

- 1.2. увеличение капитала в течение отчётного года (обороты по кредиту 83 счёта);

- 1.3. уменьшение капитала в течение отчётного года (обороты по дебету 83 счёта);

- 1.4. остаток капитала на 31 декабря отчётного года;

- раздел 2 «Корректировки в связи с изменением учётной политики и исправлением ошибок»;

- раздел 3 «Чистые активы».

Проводки по результатам переоценки имущества

Процесс оценки внеоборотных активов, который напрямую влияет на величину добавочного капитала, отражается следующими типами проводок:

- Дт «ОС» («НМА») Кт «Добавочный капитал» – в результате переоценивания возросла стоимость актива, дооценка отражена в составе добавочного капитала.

- Дт «Добавочный капитал» Кт «Амортизация ОС» («Амортизация НМА») – оформляется одновременно с первой контировкой. Характеризует сумму корректировки амортизации, начисленной для переоцениваемого имущества.

- Дт «Добавочный капитал» Кт «ОС» («НМА») – списаны суммы для покрытия уценки актива (не более суммы произведенной ранее дооценки).

- Дт «Амортизация ОС» («Амортизация НМА») Кт «Добавочный капитал» – скорректирована величина амортизации при уценке имущества (одновременно с проводкой № 3).

Рассмотрим небольшой пример: в результате переоценки внеоборотных активов выделен объект стоимостью 150 тыс. р., подлежащий дооценке с индексом 1.2. Сумма амортизации составляет 95 тыс. р.

Бухгалтер выполнит следующие проводки:

- Дт «ОС» Кт «Добавочный капитал» на сумму 30 тыс. р. (150 000 × (1.2 – 1)).

- Дт «Добавочный капитал» Кт «Амортизация ОС» на сумму 19 тыс. р. (95 000 × (1.2 – 1)).

Аналогичная ситуация наблюдается и при переоценке НМА. Только вместо счета 01 используют 04, а вместо 02 – 05. Если через год при повторении процедуры выяснится, что дооцененное в примере имущество потеряет свою стоимость, то его уценку можно будет произвести с использованием счета 83, но в пределах высчитанной суммы (30 тыс. р.).

Операции по дебету

Обычно суммы, поступающие на счет 83, не списываются. Но существует ряд случаев, при которых производятся дебетовые записи:

- погашение снизившейся стоимости имущества в результате его переоценки;

- направление сумм добавочного капитала на увеличение уставного капитала;

- распределение между акционерами (учредителями) накопленных на счете сумм;

- направление средств на оплату непокрытого убытка.

Осуществление подобных операций — явление редкое, но все же случающееся. Возможная корреспонденция счетов подтверждает утверждение, что добавочный капитал – это часть собственного капитала предприятия. Его суммой можно покрыть некоторые виды убытков, которые возникают по независящим от деятельности организации причинам, или объединить ее с уставным капиталом.

Типовые проводки по 83 счету

По дебету счета

| Хозяйственные операции | Дебет | Кредит |

| Уменьшена стоимость объекта основных средств в результате его переоценки | 83 | 01 |

| Доначислена амортизация по основному средству, стоимость которого увеличилась в результате переоценки | 83 | 02 |

| Распределен между учредителями добавочный капитал | 83 | 75-2 |

| Увеличен уставный капитал за счет добавочного капитала | 83 | 80 |

| Списан добавочный капитал при выбытии основного средства, по которому производилась переоценка | 83 | 84 |

| Направлен на погашение убытка добавочный капитал | 83 | 84 |

По кредиту счета

| Хозяйственные операции | Дебет | Кредит |

| Увеличена стоимость объекта основных средств в результате переоценки | 01 | 83 |

| Сумма амортизации уменьшена при снижении стоимости основного средства в результате переоценки | 02 | 83 |

| Эмиссионный доход направлен на увеличение добавочного капитала | 75 | 83 |

| Направлена на формирование (увеличение) добавочного капитала чистая прибыль | 84 | 83 |

| Включены в состав добавочного капитала использованные инвестиции (некоммерческая категория) | 86 | 83 |

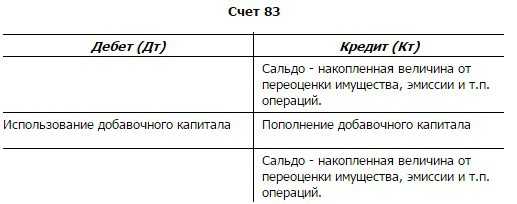

Состав счета

Для формирования добавочного капитала недостаточно произвольного желания руководства предприятия. Поводом к созданию этого актива может послужить ограниченное число случаев.

В добавочный капитал входят:

- суммы увеличения стоимости активов в результате переоценки;

- доход от эмиссии ценных бумаг (акций);

- положительные курсовые разницы по взносам учредителей;

- дополнительные вклады учредителей.

Прирост добавочного капитала — это кредит счета. Уменьшение — дебет.

Величина добавочного капитала может уменьшаться в случае:

- переноса части добавочного капитала в счет уставного;

- погашения убытка за отчетный год;

- распределение его между учредителями (участниками) организации.

Все эти случаи можно описать приведенной схемой:

Счет 83: особенности отражения добавочного капитала

Добавочный капитал называют подушкой безопасности прежде всего потому, что он, как правило, не расходуется. На это указано в инструкции по применению Плана счетов (счет 83), где, в частности, разъясняется, что суммы, которые были отнесены на кредит счета 83, по общему правилу в дальнейшем не списываются. Вместе с тем указано, что записи по дебету счета 83 могут быть сделаны, но только в некоторых ситуациях:

- при погашении выявленной уценки внеоборотных активов;

- в целях увеличения уставного капитала фирмы;

- при распределении этих сумм между собственниками компании.

Выявленная дооценка ОС увеличивает добавочный капитал. Обратная ситуация возникает, если дооцененные в предыдущих периодах ОС по результатам текущей переоценки показывают снижение своей стоимости. Такое снижение (уценка) будет уменьшать ДК компании (п. 15 ПБУ 6/01).

ВАЖНО! Уменьшение добавочного капитала будет происходить только в том случае, если сумма выявленной уценки не превышает сумму совокупной дооценки по ОС за все предыдущие периоды. Если же превышение есть, оно будет относиться на финансовый результат и включаться в прочие расходы компании

ОБРАТИТЕ ВНИМАНИЕ! Для того чтобы можно было выявить сумму дооценки по конкретному объекту ОС, важно вести учет по каждому объекту ОС на отдельных субсчетах в разрезе счета 83. Вторым направлением, в котором организация может использовать добавочный капитал, является увеличение уставного капитала. В равной степени этот способ применим как для АО, так и для ООО

В равной степени этот способ применим как для АО, так и для ООО

Ведь и закон «Об АО» от 26.12.1995 № 208-ФЗ, и закон «Об ООО» от 08.02.1998 № 14-ФЗ разрешают увеличивать уставный капитал за счет собственных средств компании

В равной степени этот способ применим как для АО, так и для ООО. Ведь и закон «Об АО» от 26.12.1995 № 208-ФЗ, и закон «Об ООО» от 08.02.1998 № 14-ФЗ разрешают увеличивать уставный капитал за счет собственных средств компании

Вторым направлением, в котором организация может использовать добавочный капитал, является увеличение уставного капитала. В равной степени этот способ применим как для АО, так и для ООО. Ведь и закон «Об АО» от 26.12.1995 № 208-ФЗ, и закон «Об ООО» от 08.02.1998 № 14-ФЗ разрешают увеличивать уставный капитал за счет собственных средств компании.

ВАЖНО! Однако здесь есть одно ограничение: нельзя увеличить уставный капитал с помощью собственных средств фирмы на сумму большую, чем стоимость ее чистых активов за вычетом текущего размера уставного и резервного капиталов (п. 2 ст. 18 закона № 14-ФЗ, п

5 ст. 28 закона № 208-ФЗ)

18 закона № 14-ФЗ, п. 5 ст. 28 закона № 208-ФЗ).

Третьим возможным направлением использования ДК компании является его распределение между собственниками.

Поэтому руководство компании при желании вправе принять решение о выплате участникам (акционерам) фирмы определенные средства из добавочного капитала.

Применение счета 83

Использовать тот или иной счет бухгалтерского учета следует согласно его предназначению. Ошибочное отражение информации может повлечь за собой серьезные последствия. Счет 83 «Добавочный капитал» предназначен для учета сумм, которые причисляются к величине добавочного капитала или списываются из нее. Вследствие того, что капитал – это источник предприятия, и данные о нем отображаются в пассиве баланса, счет имеет пассивную структуру.

- увеличения стоимости имущества, которое было выявлено в результате его переоценки;

- разницу между фактической стоимостью акций и их номиналом, образованную в результате их реализации по стоимости, превышающей номинальную, в корреспонденции со сч. 75;

- разницы по валютным операциям, возникшие при расчетах с учредителями организации в корреспонденции со сч. 75;

- сумму дополнительного вклада в имущество акционером;

- стоимость полученного имущества, если поступление связано с целевым финансированием;

- сумму нераспределенной прибыли, списываемой в добавочный капитал (со сч. 84).

Отражение иных случаев использования добавочного капитала на счете 83

Выше были перечислены ситуации, связанные с изменением добавочного капитала компании, в том числе в результате переоценки объектов ОС.

Применительно к внеоборотным активам важен также еще один момент. В силу п. 15 ПБУ 6/01, если объект ОС выбывает, то сумма оставшейся дооценки по нему должна быть отнесена к нераспределенной прибыли. Следовательно, если по каким-либо причинам (продажа, ликвидация, передача в счет вклада в уставный капитал и др.) ОС в компании выбывает, в учете необходимо отразить операцию по уменьшению добавочного капитала на сумму дооценки по такому ОС:

Дт 83 Кт 84.

Обращаем внимание! Списать на прибыль добавочный капитал можно, только если объект ОС выбыл. Поэтому если внеоборотный актив полностью самортизировался, но не выбыл, списывать добавочный капитал не следует

Ведь компания всегда может провести модернизацию или реконструкцию такого объекта ОС, которая увеличит его стоимость, а значит, такую новую стоимость придется снова переоценивать.

Добавочный капитал можно использовать с целью увеличения уставного капитала. Это следует из закона «Об АО» от 26.12.1995 № 208-ФЗ и закона «Об ООО» от 08.02.1998 № 14-ФЗ, которые позволяют увеличить уставный капитал фирмы за счет ее собственных средств. В учете соответствующая операция отражается бухгалтерской проводкой:

Дт 83 Кт 80.

Кроме изложенных способов расходования добавочного капитала его можно частично или полностью распределить между акционерами (собственниками). Такая операция в учете отражается следующей бухгалтерской проводкой:

Дт 83 Кт 75.

Обращаем внимание! Указанная выше проводка отражает формирование задолженности организации перед собственниками в учете. Фактическая выплата учредителям средств за счет добавочного капитала будет впоследствии фиксироваться последовательными проводками:

Фактическая выплата учредителям средств за счет добавочного капитала будет впоследствии фиксироваться последовательными проводками:

Дт 75 Кт 51 (в части основных сумм, выплачиваемых собственникам),

Дт 75 Кт 68 (удержание НДФЛ).

На практике возникает спорный вопрос: можно ли использовать добавочный капитал для покрытия убытков прошлых лет? В настоящий момент законодательство этого не запрещает. Контролирующие органы считают, что убытки нельзя компенсировать только за счет сумм дооценки ОС, но вместе с тем отмечают, что за это санкции Налоговым кодексом не предусмотрены (письмо Минфина РФ от 21.07.2000 № 04-02-05/2). Поэтому можно предположить, что компании пока не лишены права использовать свой добавочный капитал на покрытие убытков. Для этого в учете необходимо отразить проводку:

Дт 83 Кт 84.

Итоги

Таким образом, корректное ведение учета добавочного капитала позволяет компании сгладить такие потенциально негативные ситуации, как выявление уценки внеоборотных активов, нехватка средств на выплату дивидендов участникам и др. Кроме того, существуют и иные направления возможного использования добавочного капитала компании.

По правилам бухгалтерского учета формирование и увеличение добавочного капитала отражается по кредиту счета 83, а его уменьшение — по дебету

Бухгалтерской службе компании важно помнить, что корректный учет возможен только в случае ведения детальной аналитики по каждой составной части добавочного капитала (куда входят суммы, идентичные по своей экономической природе) на соответствующем субсчете счета 83. Более полную информацию по теме вы можете найти в КонсультантПлюс

Пробный бесплатный доступ к системе на 2 дня.