Понятие коэффициента заемного капитала

Определение 2

Коэффициентом заемного капитала называют коэффициент, характеризующий величину заемных средств в общем объеме капитала.

Коэффициент определяется исходя из данных бухгалтерского баланса. Он в свою очередь является основным финансовым документом любой организации и представляет собой таблицу с числовыми значениями стоимости имущества предприятия, а также его собственного капитала и заемных средств. Стоимость заемных средств предприятия отображается в его второй части, называемой пассивом.

Коэффициент заемного капитала определяется как отношение заемного капитала к общей сумме активов/пассивов баланса (ко всему капиталу) и показывает, какая величина заемного капитала приходится на единицу финансовых ресурсов.

$Кзк = ЗК/А = ЗК/П$, где:

- Кзк – коэффициент заемного капитала,

- ЗК – величина заемного капитала,

- А – сумма активов предприятия,

- П – сумма пассивов предприятия.

Существует также коэффициент концентрации собственного капитала. Он рассчитывается аналогичным образом. При этом сумма коэффициентов концентрации собственного и заемного капитала равняется единице.

Понятие и структура стоимости собственного капитала

Стоимостью собственного капитала (далее СК) называют экономический показатель, отражающий доходность вложений в предприятие. Для развития фирмы руководство может использовать собственные или привлеченные средства. Именно они и составляют основную часть собственного капитала. Структура стоимости СК складывается из суммы других капиталов фирмы:

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

- уставного;

- добавочного;

- нераспределенной прибыли;

- резервного;

- заемного.

Каждый капитал формируется и расходуется в порядке, установленном на законодательном уровне:

| Капитал | Порядок формирования | Порядок использования |

| Уставный (УК) | Вклады участников | На осуществление хозяйственной деятельности |

| Добавочный (РК) | Финансы, образуемые в результате переоценки активов | Увеличение УК, распределение между учредителями, погашение стоимости ВНА (внеоборотных активов) |

| Нераспределенной прибыли (КНП) | Доход компании, образуемый после уплаты налогов и исполнения иных обязательств | На развитие предприятия |

| Резервный (РК) | Взносы участников, прочие доходы | На осуществление деятельности предприятия в сложной экономической ситуации |

| Заемный (ЗК) | Кредиты, займы, инвестиции | На развитие предприятия, покрытие долгов и убытков |

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Коэффициенты концентрации собственных и заемных средств: взаимосвязь показателей

Очень близким по существу и по экономическому смыслу к коэффициенту концентрации заемных средств является другой показатель — коэффициент, отражающий концентрацию собственного капитала предприятия.

Он вычисляется по формуле:

КС = СК / ПО,

КС — коэффициент, отражающий концентрацию собственного капитала;

СК — величина собственного капитала фирмы.

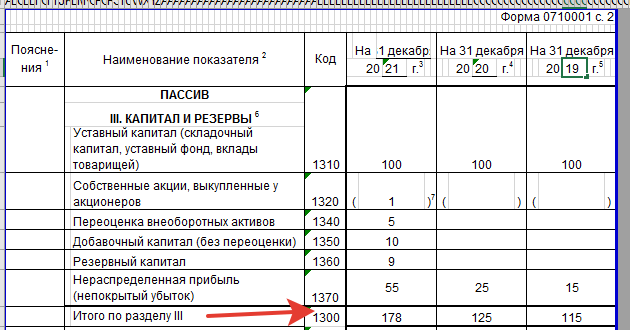

Показатель СК находится по строке 1300 бухгалтерского баланса предприятия.

Чем выше коэффициент КС — тем лучше. Приветствуется, если его величина превышает 0,5 (то есть фирма имеет 50% и больше собственного капитала). Какова же оптимальная величина коэффициента, отражающего концентрацию заемного капитала?

Зачем нужен расчет показателя

Прежде всего, собственный капитал – это неотъемлемая часть баланса предприятия. Соответственно, без расчета СК компания не сможет сформировать баланс и подать периодическую отчетность. Но, помимо этого, расчет СК играет важную роль и в управленческом учете организации.

Среди причин, по которым нужно рассчитывать капитал, выделим такие:

- Его расчет помогает определить уровень финансовой устойчивости организации. Если показатель стоимости собственного капитала снижается, значит, компания работает с большими финансовыми рисками.

- В ряде ситуаций фирма может не справиться с выплатой обязательств – на этот случай величина СК должна быть положительной. Обратная ситуация говорит о высокой кредитной нагрузке, отсутствии высоколиквидных активов и заставляет задуматься о том, как восстановить финансовое состояние компании.

- Также отрицательная величина послужит поводом для отказа в кредите для предприятия, инвесторы не будут вкладывать деньги в бизнес, а сама организация может оказаться на грани банкротства.

Другими словами, собственный капитал важен как финансовая основа для деятельности компании – он не только обеспечивает старт работы предприятия, но и служит своего рода гарантией для контрагентов.

Собственный капитал в балансе

Баланс – это отображение имущества организации (активы), стоимость которого полностью равна сумме капитала и обязательств (пассивы). Соответственно, собственный капитал – это часть пассивов.

Для отражения собственного капитала предусмотрена строка в балансе – 1300, в разделе III «Капитал и резервы»:

Фактически именно СК обеспечивает баланс стоимости имущества и источников его формирования. Так, при переоценке стоимости ОС в большую сторону увеличивается добавочный капитал, часть свободных средств отображается в резервном капитале, а часть – в нераспределенной прибыли.

Значение коэффициента

Значение коэффициента заемного капитала считается нормальным, при его размере не более 60-70%. Самым оптимальным является ситуация, при которой доля собственного и заемного капитала от общей суммы равны, то есть значение коэффициента заемного капитала равняется 0,5 (50%).

Замечание 1

Значение коэффициента заемного капитала имеет положительную оценку в случае его снижения. Принято считать, что чем ниже показатель, тем устойчивее финансовое состояние предприятия

Вместе с тем слишком низкое значение говорит об упущенной возможности повышения рентабельности собственного капитала, так как организация слишком осторожно подходит к привлечению заемного. Вместе с тем коэффициент выше нормы свидетельствует о сильной зависимости организации от кредиторов

Анализ собственного капитала.

Собственный капитал организации является основой его функционирования. От того, какая часть совокупных источников сформирована за счет собственного капитала, но многом зависит степень финансовой устойчивости организации. Более того, современная ситуация предъявляет требования к эффективному использованию его без ущемления интересов собственников.

Обычно анализ начинается с оценки динамики, состава и структуры собственного капитала. Для оценки структуры собственного капитала можно рекомендовать следующую схему.

Располагаемый капитал в сумме с потенциальным капиталом представляет стабильную часть собственного капитала. Резервы предстоящих расходов носят краткосрочный характер и представляют собой временную (переменную) составляющую собственного капитала. В расчет чистых активов (реального собственного капитала) они не включаются.

Последующий анализ собственного капитала проводится с использованием показателей, объединенных в три группы: эффективность использования, динамика и движение собственного капитала, финансовая устойчивость (финансовая структура капитала).

Система основных показателей для анализа собственного капитала

| Группапоказателей | Показатель | Расчет | Критерии оценки | Характеристика |

| Эффективность использования | Коэффициент оборачиваемости собственного капитала | Коб ск = N/СКср где N — выручка от продаж; СКср — средняя величина собственного капитала | Анализируется в динамике | Показывает, сколько оборотов в течение анализируемого периода совершает собственный капитал |

| Продолжительность одного оборота собственного капитала | Пск = (СКср х Д)/ N где Д — количество дней в анализируемом периоде | Анализируется в динамике | Показывает продолжи тельность одного оборота собственного капитала (в днях) | |

| Коэффициент капиталоемкости по собственному капиталу | Кк = СКср/ N | Анализируется в динамике | Показывает, сколько требуется собственного капитала для получения одного рубля выручки |

| Группапоказателей | Показатель | Расчет | Критерии оценки | Характеристика | ||||

| Коэффициент рентабельности собственного капитала | Кр = ПЧ/СКср где ПЧ — чистая прибыль за анализируемый период | >0. Анализируется в динамике | Отражает доходность вложений собственного капитала (сколько прибыли приносит каждый рубль, инвестированный в собственный капитал). Особый интерес представляет для акционеров и инвесторов | |||||

| Динамика и движение | Коэффициент поступления собственного капитала | К пост = СКпост/СКк.г. где СКпост — поступивший собственный капитал; СКК.г. — собственный капитал на конец периода | Кпост > Кисп | Показывает, какую часть собственного капитала от имеющегося на конец отчетного периода составляют вновь поступившие на его счета средства | ||||

| Коэффициент использования (выбытия) собственного капитала | Кисп = СКисп/СКн.г. где СКисп— использованный (выбывший) собственный капитал; СКн.г. — собственный капитал на начало периода | Кисп | Показывает, какая часть собственного капитала была использована (выбыла) в процессе финансово-хозяйственной деятельности | |||||

| Коэффициент сохранности собственного капитала | Кс = СКк.г./СКн.г. | > 1 | Отражает темп роста собственного капитала | |||||

| Финансовая устойчивость (финансовая структура капитала) | Коэффициент автономии (концентрации собственного капитала) | Кавт = СК/СВК где СК — собственный капитал (на отчетную дату); СВК — совокупный капитал (на отчетную дату) | 0,5-0,6* | Показывает долю собственного капитала в совокупной величине капитала | ||||

| Коэффициент маневренности собственного капитала | Км = СОС/СК где СОС — собственные оборотные средства (разница между собственным капиталом и внеоборотными активами) на отчетную дату | 0,2-0,4* | Показывает, какая часть собственного капитала вложена в текущую деятельность или какая часть собственного капитала находится в мобильной форме | |||||

| Группа показателей | Показатель | Расчет | Критерии оценки | Характеристика | ||||

| Коэффициент обеспеченности собственными оборотными средствами | Кобес=СОС/ОА где ОА — оборотные активы (на отчетную дату) | 0,3—0,5* | Показывает, какая часть оборотных активов финансируется за счет собственного капитала. Минимально допустимое значение 0,1 | |||||

* Рекомендуемое (оптимальное) значение.

Дата добавления: 2015-10-09; просмотров: 2928;

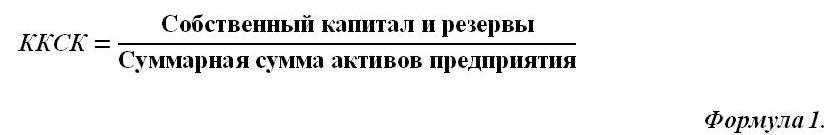

Определение и формула коэффициента концентрации

Коэффициент концентрации собственного капитала (ККСК) – это отношение СК и резервов к сумме активов.

Справка! Резервы – сумма средств, накапливаемая компанией для определенных целей. Они могут быть направлены на оплату производственных расходов, модернизацию оборудования, ремонт основных средств, оплату отпусков, покрытия страховых рисков.

Для расчета ККСК используют несколько формул. Базовая выглядит так:

- СК – собственный капитал;

- Р – резервы;

- А – сумма всех активов.

Справка! К активам относятся все ресурсы предприятия, выражаемые в денежной или натуральной форме. Это основные средства, незавершенное строительство, долговые вложения, деньги, товары и продукция на складах, запасы и т.д.

Формула расчета по данным бухгалтерского баланса выглядит так:

- Стр. 1300 – значение строки 1300 баланса («Капитал и резервы»);

- Стр. 1700 – значение строки 1700 (баланс пассива).

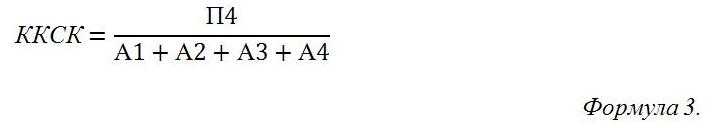

Можно воспользоваться формулой по группам активов/пассивов.

- П – капитал и резервы;

- ∑А – все активы (наиболее ликвидные, быстрореализуемые, медленно реализуемые, труднореализуемые).

Все данные для расчетов берутся за определенный период времени.

Традиционный метод расчета

Обычным способом СК считает бухгалтер, составляя отчет. Он состоит из суммы значений, взятых из следующих пунктов: 1310, 1340, 1350, 1360, 1320 со знаком минус и 1370.

СК = итог строчки 1300 = 1310+1340+1350+1360-1320+1370.

В свою очередь, наибольший интерес вызывает рыночная стоимость собственного капитала, однако в балансе строка с подобным названием отсутствует. Причина в том, что данное понятие подразумевает рыночные ожидания от фирмы, а именно в ее способности создавать прибыль и привлекать новые денежные вливания в бизнес. Значения, взятые из сводного отчета, показывают первоначальную цену активов, за которые их купили. Со временем эти цифры меняются, что логично. И даже амортизационные отчисления, предусмотренные в отчетности, не смогут дать им реальную оценку в настоящий момент.

Чтобы стало понятнее, сравним акции на рынке и акционерный капитал в балансе. Руководство компании тщательно следить, чтобы ценные бумаги на бирже росли. И здесь идет речь о тех самых ожиданиях на рынке. Растут акции, увеличиваются доходы. При этом их рост может быть несвязан с расчетной ценой паев акционеров. Ведь на этот скачок могли повлиять надежная репутация производителя товаров, к примеру, либо талантливые сотрудники и продуманная система управления. Данные факторы не отражаются в отчетах, но влияют на стоимость всего предприятия на рынке. Вот такая коллизия.

Рассчитать оборотные показатели также просто, как и рентабельность. Необходимо выручку разделить на средний СК и выразить полученный результат в процентах. Например, получили цифру 1,2%. При этом среднее значение брали за год. В результате можно утверждать, что СК фирмы за год сделала 1,2 оборота.

Как выяснилось, величина собственного капитала в балансе — строка 1 300, данные выручки будут в «отчете о финансовых результатах», строчка 2110. В каждой отрасли показатель оборачиваемости будет разным. Например, в сфере строительства он выше, чем в предоставлении услуг в социальной сфере. Т. е. в строительстве деньги используются быстрее и интенсивнее. Оборотный коэффициент считается низким, если его значение меньше 10. Это говорит о том, что расходы превышают доходы. Рекомендуется осуществлять анализ оборачиваемости осуществлять в динамике, так будет выстраиваться ясная картина: эффективно или нет работает предприятие. Также коэффициент отражает динамику продаж: излишки либо их недостаток.

Как определить ККЗК: формулы для калькуляции

Для калькуляции значения ККЗК применяется общая формула, а данные для расчета берутся из бух. баланса.

Для целей калькуляции потребуются данные:

- величина кратковременных и долговременных обязательств по состоянию на конец изучаемого периода;

- величина пассивов (активов) по состоянию на конец этого же периода (т. е. валюта баланса).

Калькуляция на основе этих данных производится по общей формуле:

Суммарная величина активов (пассивов) – это и есть валюта баланса. Поэтому зачастую можно встретить следующую интерпретацию общей формулы расчета ККЗК:

Предположим, исследуется период, равный году. Тогда общая формула применительно к балансу преобразуется в следующий вид:

Полученные по результатам калькуляции значения ККЗК подлежат анализу. В частности, изучается значение коэффициента по отношению к нормативу. Рассматривается его динамика, констатируется его уменьшение, прочие сдвиги в одну либо другую сторону. Далее определяется степень зависимости предприятия от заемных средств, делаются выводы о достаточности (недостаточности) своих средств и финансовой стабильности (о дестабилизации, по предвестникам банкротства и т. д.).

Краткое описание коэффициента заемного капитала и способы его расчета

Итак, показатель концентрации заемного капитала знаком всем экономистам и активно используется при проведении экономического анализа. Данный коэффициент нередко именуют показателем структуры капитала, который используется при оценке соотношения собственного и заемного капитала. Очень часто его рассматривают как некое дополнение к коэффициенту концентрации собственного капитала. При помощи его определяют, насколько данная пропорция близка к нормативу.

Главная задача анализа ККЗК – путем изучения данного показателя выяснить степень зависимости предприятия от сторонних источников финансирования. Роль коэффициента очевидна: по сути, именно он отображает степень реальной долговой нагрузки на заемщика.

Что это конкретно дает? Благодаря такому расчету и исследованию можно определить реальное финансовое состояние предприятие, уровень его платежеспособности, предвидеть опасность банкротства, выяснить эффективность осуществляемой деятельности, способность покрывать долги на перспективу. Наиболее приемлемым решением для любого предприятия признается оптимальное сочетание (соотношение) заемного и собственного капитала.

Рассчитать ККЗК можно самостоятельно по формуле либо посредством программного продукта ФинЭкАнализ и иных аналогичных сервисов. Электронный сервис имеет много преимуществ, значительно упрощает и убыстряет процесс калькуляции. Данные водятся не вручную, а через импорт необходимых данных из 1с. Расчет можно произвести за любой период. Результаты выдаются в форме текстов, графиков вместе с выводами и рекомендациями.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Примеры расчета индикаторов

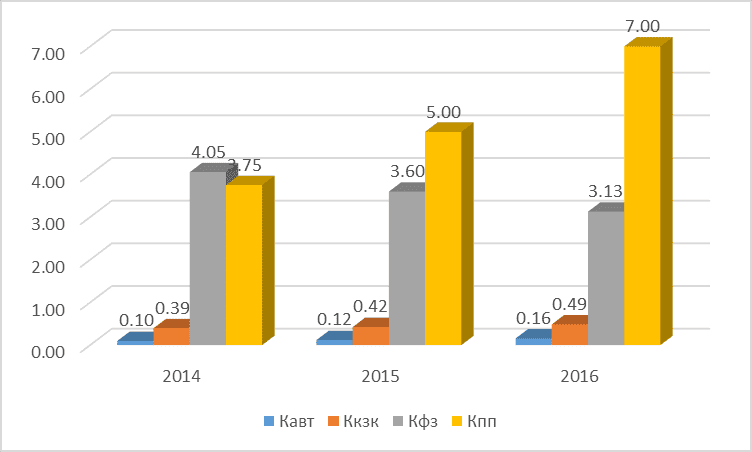

Более детальный порядок оценки финансового состояния компании на базе системы коэффициентов структуры капитала представлен в примерах их расчета для российских компаний: ГК «Внешэкономбанк» и ПАО «Сургутнефтегаз».

|

Код |

Статья отчетности |

2014 |

2015 |

2016 |

|---|---|---|---|---|

|

1300 Ф.1 |

Собственные средства и резервы |

378 |

480 |

555 |

|

1500 Ф.1 |

Краткосрочные обязательства |

559 |

703 |

557 |

|

1400 Ф.1 |

Долгосрочные обязательства |

973 |

1024 |

1179 |

|

1700 Ф.1 |

Валюта баланса |

3885 |

4078 |

3573 |

|

1600 Ф.1 |

Совокупные активы |

3885 |

4078 |

3573 |

|

2300 Ф.2 |

Прибыль до налогообложения |

15 |

35 |

56 |

|

2330 Ф.2 |

Проценты к уплате |

4 |

7 |

8 |

Все сведения для определения структуры финансирования компании приведены в финансовой отчетности корпорации – форме №1 (бухгалтерский баланс) и форме №2 (отчет о прибылях и убытках).

|

№ |

Показатель |

2014 |

2015 |

2016 |

|---|---|---|---|---|

|

1 |

Кавт |

0,097297 |

0,117705 |

0,155332 |

|

2 |

Ккзк |

0,394337 |

0,423492 |

0,485866 |

|

3 |

Кфз |

4,05 |

3,60 |

3,13 |

|

4 |

Кпп |

3,75 |

5 |

7 |

Вывод! По итогам расчета коэффициентов структуры капитала для ГК «Внешэкономбанк» была выявлена существенная зависимость заемных источников финансирования. В частности, индикатор автономии свидетельствует о недостаточности собственных средств, а показатель зависимости от займов продемонстрировал чрезмерно высокое значение. От банкротства ее удерживает нормальное значение коэффициента концентрации заемного капитала, а также наличие собственных средств для обеспечения процентных выплат. В динамике заметно медленное увеличение собственных и сокращение заемных средств.

Рисунок 1. Динамика КСК для ГК «Внешэкономбанк» в 2014-2016 гг.

Для «Внешэкономбанка» чрезмерный объем заемного финансирования не угрожает процедурой банкротства, поскольку средства привлекаются с государственной поддержкой – под низкий процент.

|

Код |

Статья отчетности |

2014 |

2015 |

2016 |

|---|---|---|---|---|

|

1300 Ф.1 |

Собственные средства и резервы |

2890 |

3305 |

3872 |

|

1500 Ф.1 |

Краткосрочные обязательства |

110 |

128 |

132 |

|

1400 Ф.1 |

Долгосрочные обязательства |

6 |

5 |

2 |

|

1700 Ф.1 |

Валюта баланса |

3501 |

3906 |

4239 |

|

1600 Ф.1 |

Совокупные активы |

3501 |

3906 |

4239 |

|

2300 Ф.2 |

Прибыль до налогообложения |

335 |

123 |

922 |

|

2330 Ф.2 |

Проценты к уплате |

998 |

3522 |

504 |

Представленные сведения взяты из консолидированной финансовой отчетности корпорации, которая находится в публичном доступе.

|

№ |

Показатель |

2014 |

2015 |

2016 |

|---|---|---|---|---|

|

1 |

Кавт |

0,83 |

0,85 |

0,91 |

|

2 |

Ккзк |

0,03 |

0,03 |

0,03 |

|

3 |

Кфз |

0,04 |

0,04 |

0,03 |

|

4 |

Кпп |

0,34 |

0,03 |

1,83 |

Вывод! По итогам расчета коэффициентов структуры капитала для ПАО «Сургутнефтегаз» установлено, что все показатели находятся в пределах допустимых значений: фирма обладает солидным собственным капиталом (Кавт) и оптимально использует заемное финансирование (Кфз и Ккзк). Что касается Кпп, то в течение 2014-2015 гг. компания получала невысокую прибыль, обусловленную снижением стоимости нефти, что не позволяло ей погашать проценты по обязательствам за счет собственного капитала, однако в 2016 году ситуация изменилась.

Рисунок 2. Динамика КСК для ПАО «Сургутнефтегаз» в 2014-2016 гг.

Расчет коэффициентов структуры капитала удобнее всего осуществлять в табличном редакторе Excel. Все приведенные выше примеры представлены в образце-документе.

Норматив

Нормой считается значение ККСК выше 0,5. Если оно ниже, значит, компания испытывает дефицит собственных средств, что может усугубить финансовое положение фирмы.

Важно! Считается, что чем выше значение ККСК, тем лучше для компании. Однако если показатель близок к 1, то это говорит об отказе от заемного капитала и как следствии – сдерживании темпов производства, что также является негативным фактором

|

Менее 0,5 |

0,5-0,9 |

Более 0,9 |

|---|---|---|

|

Падение финансовой устойчивости. |

Компания финансово устойчива. |

Компания с высоким уровнем платежеспособности. |

|

При возникновении материальных проблем есть риск неплатежеспособности. |

Эффективное управление активами, привлечение заемных средств по необходимости. |

Темпы производства сдерживаются за счет игнорирования заемных средств. |

|

Нерациональное использование активов предприятия. |

Компания с большой вероятностью сможет расплатиться по обязательствам. |

Фирма негибко подходит к управлению активами. |

Таким образом, минимальное и максимальное значение показателя одинаково неблагоприятно для компании. Необходимо искать золотую середину. Заемные средства крайне важны для развития предприятия, они открывают новые горизонты развития бизнеса, позволяют с минимальными затратами на первоначальном этапе найти средства для расширения и повышения объемов производства/продаж.

Коэффициент концентрации – условный показатель и его норматив во многом определяется сферой деятельности предприятия и особенностями бизнес-процессов. Высокий уровень коэффициента (от 0,7) крайне важен для производственной сферы, машиностроения, обрабатывающих предприятий. А значение на уровне менее 0,7 может говорить о наличии серьезных проблем с платежеспособностью и работе на грани рентабельности. В компаниях, относящихся к IT, сфере услуг, консалтингу, норматив может быть и ниже 0,5.

Особенности калькуляции коэффициента концентрации: способы расчета, используемая при этом отчетность, формулы

Калькуляция ККСК в общем случае производится по стандартной базовой формуле

Между тем при расчете следует также обратить внимание на отдельные важные моменты:

- У данного коэффициента имеются и другие название, а именно: «коэффициент автономии либо финансовой независимости».

- Исходные данные для расчета берутся из баланса предприятия за исследуемый период.

Важно! Ныне применяется новая форма баланса № 1 (по ОКУД 0710001), утв. Приказом Минфина РФ № 66н от 02.07.2010 (ред. от 19.04.2019)

от 19.04.2019).

- Рассчитать ККСК можно при помощи специализированной программы, например, ФинЭкАнализ в блоке «Балльная оценка финансовой устойчивости». В этом случае его рассчитывают как коэффициент финансовой независимости.

К сведению, программа ФинЭкАнализ предназначена специально для изучения доподлинного финансового положения предприятий всех форм собственности. Воспользоваться ей могут даже малые структуры. Необходимый анализ с ее помощью проводится через локальную сеть, посредством сети Интернет, в режиме онлайн.

Как принято, анализ производится на базе сведений, полученных из бухгалтерской отчетности, прежде всего, форм №1 и № 2. Для более углубленного изучения используются формы № 3, 4 и 5, а также дополнительные сведения. Что характерно, программа ФинЭкАнализ приспособлена для работы с отчетностью не только российских предприятий, но и белорусских, казахских, украинских

И, что также немаловажно, данный программный продукт можно найти в составе Единого реестра российского ПО

Базовая формула для калькуляции коэффициента концентрации предприятия выглядит следующим образом:

Отсюда следует, что для калькуляции ККСК необходимо взять из бухгалтерского баланса величину своего капитала (строка с кодом 1300) и активов (строка с кодом 1700). Соответственно, формула для калькуляции ККСК по новому балансу будет тогда следующей:

Помимо приведенных выше вариантов калькуляции, для целей расчета зачастую используют еще одну тоже достаточно общеизвестную формулу. Она, по сути, идентична предыдущим, но базируется на активах и пассивах.

Расшифровка формулы 3: П4 – капитал и резервы предприятия, А1 – высоколиквидные активы, А2 – быстро ликвидные активы, А3 – медленно ликвидные активы, А4 – трудно ликвидные активы. Примеры перечисленных активов:

- А1 – деньги;

- А2 – дебиторская задолженность, срок которой не превышает год;

- А3 – сырье, готовая продукция;

- А4 – недвижимость, транспорт, оборудование.

Таким образом, калькуляцию ККСК можно производить по любой из трех названых формул. Все требуемые для расчета данные следует брать за конкретный (исследуемый) период времени.

Особенности и недостатки заемного капитала

Особенности и преимущества заемного капитала:

- Чем выше кредитный рейтинг предприятия, тем шире возможности получения заемного капитала;

- Заемный капитал обеспечивает рост финансового потенциала предприятия, что положительно влияет на расширение активов и возрастание темпов роста объема хозяйственной деятельности;

- Заемный капитал имеет более низкую стоимость, если сравнивать его с собственным капиталом;

- Заемный капитал ведет к увеличению коэффициента рентабельности собственного капитала (отношения чистой прибыли предприятия к средней стоимости его собственных средств).

Недостатки привлечения заемного капитала:

- При увеличении доли заемных средств в общей сумме капитала, увеличивается риск ухудшения финансовой устойчивости и потери платежеспособности;

- При снижении ставки ссудного процента использование для предприятия ранее полученных кредитов становится невыгодным в связи с наличием более дешевых альтернативных источников кредитных ресурсов;

- Решение кредиторов о предоставлении кредитных ресурсов зачастую зависит от наличия сторонних гарантий или залога.

Ответы на часто задаваемые вопросы

Вопрос №1: Чем отличаются коэффициенты заемного (ККЗК) и собственного капитала (ККСК)?

Это два разных, но взаимосвязанных по своей сути показателя. Оба капитала (свой и заемный) являются первоисточниками формирования имущества предприятия. Свой капитал – это личное имущество, которым обладает предприятие на правах собственника. Заемный – стороннее, привлеченное со стороны имущество, которым предприятие не владеет как собственник, но может распоряжаться некоторый период времени за определенную плату.

Соответственно, один коэффициент (ККЗК) характеризует концентрацию заемных средств, а второй (ККСК) – своих. Один коэффициент дополняет другой.

При экономическом анализе обычно их изучают, сравнивают вместе, затем определяют их соотношение, делают выводы о финансовом состоянии предприятия. Хороший результат – значение ККСК, равное 50% и больше. Т. е. чем выше, тем лучше. Это говорит о финансовой самостоятельности предприятие, т. к. оно имеет 50% (и больше) – собственного капитала.

Вопрос №2: Как отображают заемный капитал в бух. балансе? Из чего он складывается?

Согласно правилам, определяемым бухучетом, заемный капитал показывают в пассиве. Он включает два раздела: № 4 (долговременные обязательства, сроком больше года) и № 5 (кратковременные обязательства). Соответственно, ЗК – это суммарная величина всех имеющихся значений, прописанных по строкам в разделах 4 и 5.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Соотношение долей в структуре капитала

Последний коэффициент соотношения собственного и заемного капитала является самым значимым в расчетах. Он определяется следующим образом:

Показатель отражает наличие собственных средств в сравнении с заемными. Иначе его можно назвать финансовым рычагом (левериджем). Данный коэффициент очень важен в финансовых расчетах и оценке финансовой деятельности фирмы. Коэффициент соотношения заемного и собственного капитала и формула его расчета характеризуют степень риска компании, ее устойчивости и доходности.

Финансовый рычаг появляется тогда, когда предприятие начинает привлекать заемные средства при отсутствии собственных для ведения деятельности и расширения бизнеса. Расчет данного показателя позволяет фирме определить точку, которую не следует переходить при использовании средств кредиторов, чтобы не попасть в финансовую зависимость к ним и не прийти к банкротству.

Заемные средства не всегда носят отрицательный характер, наоборот, в должном размере они приносят прибыль, так как позволяют профинансировать наращивание объемов компанией и расширение ее деятельности, получение дополнительной прибыли на базе изменений. От размера заемных средств зависит финансовая устойчивость фирмы. Так как при существенном ее превышении компания попадает в кабалу зависимости от кредиторов, а это — путь к банкротству.

Варианты использования коэффициента соотношения собственного и заемного капитала:

- положительный коэффициент, при котором прибыль от займов выше платы за них;

- нейтральный коэффициент, при котором прибыль от займов равна плате за них;

- отрицательный коэффициент, при котором плата за содержание займов выше дохода от них.

Последний вариант является негативным для предприятия и требует оптимизации структуры капитала.