Отличие валовой прибыли от маржинальной

Рассмотрим другой принцип разделения издержек — на прямые и косвенные. Прямыми являются все затраты, которые можно отнести непосредственно к товару/услуге. В то время как косвенные — это те не относящиеся к товару/услуге затраты, которые предприятие несёт в процессе работы.

Например, к прямым затратам будут отнесены сырьё, используемое для производства, фонд оплаты труда рабочих, участвующих в создании продукции, и прочие издержки, связанные с производством и реализацией товара. К косвенным можно отнести заработную плату администрации, амортизацию оборудования (способы начисления амортизации описаны тут), комиссии и проценты за использование банковских кредитов и т.д.

Тогда разность между выручкой и прямыми издержками есть валовая прибыль (или gross profit, «вал»). При этом многие путают вал с маржой, поскольку разница между прямыми и переменными затратами не всегда прозрачна и очевидна.

Другими словами, валовая прибыль отличается от маржинальной тем, что для её расчёта из выручки вычитается сумма прямых затрат, тогда как для маржинальной из выручки вычитается сумма переменных. Поскольку прямые издержки не всегда являются переменными (например, если в штате рабочих есть сотрудник, чья заработная плата не зависит от объёма выпуска, то есть затраты на этого сотрудника являются прямыми, но не являются переменными), то и валовая прибыль не всегда равна маржинальной.

KncFD723HA8

Если же предприятие не занимается производством, а, например, только перепродаёт купленный товар, то в этом случае и прямые, и переменные издержки будут, по сути, составлять себестоимость перепродаваемой продукции. В такой ситуации валовая и contribution margin будут равны.

Стоит упомянуть, что показатель валовой прибыли чаще используется в западных компаниях. В МСФО же, например, нет ни валовой, ни маржинальной прибылей.

Для увеличения маржи, которая, по сути, зависит от двух показателей (цены и переменных затрат), необходимо изменить хотя бы один из них, а лучше — оба. То есть:

- поднять цену на товар/услугу;

- уменьшить переменные издержки путём сокращения расходов на выпуск 1 единицы товара.

Для уменьшения переменных затрат лучшим вариантом могут являться расходы на проведение операций с контрагентами, а также с налоговыми и прочими государственными органами. К примеру, перевод всего взаимодействия в электронный формат существенно экономит время персонала и увеличивает их эффективность, также сокращаются транспортные расходы на встречи и командировки.

Подводя итог, можно сказать, что маржинальная прибыль используется для анализа рентабельности предприятия и оценки прибыльности той или иной продукции, а также в бизнес-планировании, однако редко используется для отчётности внутри самой компании или для предоставления её в налоговые органы. Также рекомендуем узнать, что такое бухгалтерская прибыль.

Маржинальная прибыль и общие объемы производства

Чтобы определить взаимосвязь между объемом маржинальной прибыли и темпами производства, рекомендуем обратить внимание на второе определение этого понятия, которое мы приводили в самом начале статьи. Оно лучше всего показывает динамику увеличения доходов. При ценообразовании следует отдельно учитывать переменные и постоянные убытки

При ценообразовании следует отдельно учитывать переменные и постоянные убытки

Особенно важно понимать, что к постоянным издержкам относятся те, которые сохраняются даже при полном отсутствии производства

К таковым относятся следующие категории расходов:

-

Арендные платежи.

-

Выплата налогов.

-

Заработная плата всего персонала.

-

Выплаты по кредитам и займам.

Удельная маржинальная прибыль

Иногда для сравнения прибыльности нескольких товаров имеет смысл использовать удельные показатели. Удельная маржинальная прибыль – это contribution margin от одной единицы продукции, то есть маржа от объёма, равного одной единице товара.

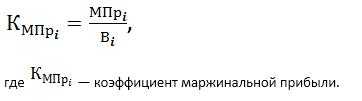

Коэффициент маржинальной прибыли

Все рассчитанные значения являются абсолютными, то есть выраженными в условных денежных единицах (например, в рублях). В случаях, когда предприятие выпускает не один вид товара, может быть рациональнее использовать коэффициент маржинальной прибыли, который выражает отношение маржи к выручке и является относительным.

Примеры расчёта

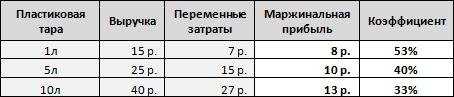

Приведём пример расчёта маржинальной прибыли.

Предположим, что завод по производству пластиковой тары выпускает продукцию трёх видов: на 1 литр, на 5 литров и на 10. Необходимо рассчитать маржинальную прибыль и коэффициент, зная доход от продажи и переменные издержки для 1 единицы каждого вида.

Напомним, что маржинальная прибыль рассчитывается как разница между выручкой и переменными издержками, то есть для первого товара это 15 р. минус 7 р., для второго — 25 р. минус 15 р. и 40 р. минус 27 р. — для третьего. Разделив полученные данные на выручку, получим коэффициент маржи.

Как мы видим, наибольшую маржу даёт третий вид продукции. Однако, по отношению к получаемой выручке с единицы товара данная продукция даёт лишь 33%, в отличие от первого вида, который даёт 53%. Это означает, что, продав оба вида товаров на одинаковую сумму выручки, мы получим больше прибыли от первого вида.

В этом примере мы рассчитали удельную маржу, поскольку взяли данные на 1 единицу продукции.

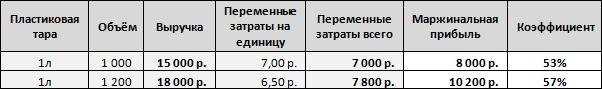

Рассмотрим теперь маржу по одному виду товара, но при разных объёмах. При этом предположим, что с увеличением объёма выпуска до определённых значений, переменные затраты на единицу продукции снижаются (например, поставщик сырья делает скидку при заказе большего объёма).

В этом случае маржинальная прибыль определяется как выручка со всего объёма минус общие переменные затраты с этого же объёма.

Как видно из таблицы, с ростом объёма растёт и прибыль, но при этом зависимость не является линейной, так как переменные издержки снижаются по мере роста объёма.

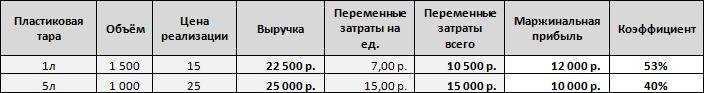

Другой пример.

Предположим, наше оборудование позволяет выпускать в месяц один из двух видов продукции (в нашем случае это 1 литр и 5 литров). При этом для тары на 1л максимальный объём производства составляет 1500 шт., а для 5л — 1000 шт. Рассчитаем, что нам рентабельнее производить, учитывая разные затраты, необходимые для первого и второго вида, и разную выручку, которую они дают.

Как понятно из примера, даже с учётом большей выручки по второму виду продукции, рентабельнее производить первый, так как итоговая маржа больше. Это ранее показал коэффициент contribution margin, который мы рассчитывали в первом примере. Зная его, можно заранее определить, какую продукцию производить рентабельнее при известных объёмах. Другими словами, коэффициент маржинальной прибыли представляет собой ту долю выручки, которую мы получим как маржу.

Как поднять маржу

Увеличение маржи приводит к получению компанией большей выгоды, поэтому ни один предприниматель не откажется от роста этого показателя.

Чтобы получать больше дохода, нужно в первую очередь заняться математикой: определить маржу для каждого продукта и распределить все товары или услуги по группам:

Как повысить

- Высокомаржинальные – 40-50%. Как правило, это сезонные и акционные товары, ограниченные коллекции, новинки, а также изделия и услуги, которые стабильно востребованы всегда и независимо от уровня доходов потребителей.

- Среднемаржинальные – 30-40%. Это бытовая техника, строительные материалы и другие сравнительно дорогие товары, не являющиеся продуктами повседневного спроса.

- Низкомаржинальные – 10-20%. Это сравнительно недорогие широко распространенные товары с большим количеством аналогов, которые конкурируют друг с другом. На них нельзя сделать большую наценку, а это значит, что маржа от продажи весьма незначительная несмотря на существенные объемы сбыта.

Чем выше маржинальность, тем выгоднее бизнесу, поэтому всегда есть смысл поработать над поднятием показателя. В статье далее рассмотрим, какими способами можно повысить маржинальность.

Виды маржи

Существует много разновидностей маржи, каждая из них имеет свой смысл. Рассмотрим максимум видов этого экономического показателя.

Виды

Валовая маржа или гросс маржа

Это разница между общим доходом компании и ее переменными расходами. Переменные расходы – это затраты на оплату сырья, комплектующих, энергоносителей, зарплату работникам.

Сама по себе валовая маржа не дает возможности оценить экономический успех фирмы, поскольку не учитывает постоянные расходы, не зависящие от качества товара.

Чистая маржа или маржа прибыли

Это отношение выручки фирмы к ее чистой прибыли. Зная чистую маржу, можно рассчитать потенциальный чистый доход с каждого вырученного рубля.

С помощью этого показателя можно наглядно сравнивать конкурентные организации из одной сферы. Чем более рационально используются ресурсы и деньги компании, тем большее значение чистой маржи она будет иметь.

Банковская (чистая) процентная маржа

Соотношение размера вкладов и процентных ставок по кредитам. Если банк выдает кредиты в России, а принимает вклады за границей, банковскую процентную маржу составит разница между внутренней и иностранной кредитными ставками.

Такую маржу используют в финансовых структурах. По ней можно определить эффективность работы банков, которые получают большую часть прибыли именно с кредитов.

Банковская маржа

Представляет собой разницу между процентными ставками по депозиту и кредиту, активным и пассивным операциям или ставками по кредиту для отдельных кредиторов.

На банковскую маржу влияют:

- проценты по вкладам и выданным займам;

- сроки выдаваемых займов;

- сроки хранения депозитов.

Операционная маржа

Показатель отражает отношение операционной прибыли к общему доходу. Операционную маржу применяют, чтобы узнать соотношение выручки и расходов на себестоимость товара, включая сопутствующие издержки. Если значения высокие, это говорит о том, что компания работает эффективно.

Гарантийная маржа

Это минимальная денежная сумма на счету компании, которая позволяет ей начать заниматься основной деятельностью.

В банках к гарантийной марже может относиться разница между суммой кредита и залоговой стоимостью имущества кредитора. При этом финансовые организации часто искусственно занижают стоимость кредитного залога, чтобы при необходимости иметь возможность быстро компенсировать сумму кредита, которая осталась невыплаченной.

Кредитная маржа

Отражает разницу между размером кредита и оценочной стоимостью товара, для покупки которого выдан этот кредит. Эту маржу обычно рассчитывают кредитные организации при выдаче потребительских кредитов и займов компаниям.

Маржа платежеспособности

Показатель применяется преимущественно страховыми компаниями для оценки эффективности их работы. Маржа платежеспособности – это соотношение активов и обязательств страховой организации. Активами в данном случае выступают капитал компании и деньги, вырученные в ходе страховой деятельности. Обязательствами называют сумму всех действующих договоров страхования с клиентами.

Фронт-маржа

Это разница между себестоимостью товара и прибылью, полученной от его реализации. Данный показатель рассчитывают, когда нужно узнать, сколько прибыли принесет каждая продажа. В розничной торговле фронт-маржа составляет от 10 до 40% в зависимости от сферы. При этом небольшие магазины могут рассчитывать на показатель в пределах 20-28%, а супермаркеты на 30-35%.

Бэк-маржа

Это бонусы, которые торговая фирма получает от поставщиков. Они могут быть положительными и отрицательными. Например, в расчете бэк-маржи участвуют:

- начисления за реализацию продукции;

- взносы за участие в рекламе;

- штрафы за нарушение условий соглашения и т. п.

Свободная маржа

Это сумма средств, которые трейдер оставляет для торговли и не использует в качестве обеспечения сделок. Свободная маржа служит своего рода стоп-линией для трейдеров, по достижении которой следует продажа активов. Все деньги со счета для этого не нужны, достаточно 20-30% от нынешней стоимости. Остальные средства можно пускать на торги.

Вариационная маржа

Это доход, который получает трейдер в результате каждого изменения цены фьючерса на бирже. При положительном значении вариационной маржи трейдер получает прибыль, при отрицательном – торгует в убыток. Во втором случае деньги со счета списывает клиринговая компания.

Как рассчитывается маржинальная прибыль

Рассматривать как рассчитывается маржинальный доход следует на практических примерах. Представьте себе небольшой цех, занимающийся производством трех основных продуктов – пластиковой тары объемом один, пять и десять литров. Для того чтобы определить уровень маржи, потребуется информация о переменных издержках и доходе от реализации одной единицы товара из каждой категории.

| Пластиковая тара | Выручка | Переменные затраты | Маржинальная прибыль | Коэффициент |

| 1 л | 15 р. | 7 р. | 8 р. | 53% |

| 5 л | 25 р. | 15 р. | 10 р. | 40% |

| 10 л | 40 р. | 27 р. | 13 р. | 33% |

Для того чтобы получить сведения о необходимом показателе, потребуется от прибыли вычесть переменные затраты. Для того чтобы получить коэффициент маржи, потребуется разделить полученное значение на сведения, представленные в столбце «выручка».

Маржинальный доход равен постоянным затратам в точке безубыточности

Маржинальный доход равен постоянным затратам в точке безубыточности

Основываясь на вышеприведенной таблице можно сделать вывод, что самый высокий маржинальный доход, приносит производство пластиковой тары объемом 10 литров

Важно обратить внимание, что прибыль с данного товара составляет всего 33 процента, в отличие от тары объемом 1 литр, которая приносит 53 процента дохода. Это означает, что при реализации продукции, тара объемом один литр принесет значительно больший доход в сравнении с остальными изделиями. В данном примере рассматривался удельный показатель, так как в расчетах использовалась одна единица товарной продукции

В данном примере рассматривался удельный показатель, так как в расчетах использовалась одна единица товарной продукции.

Далее мы предлагаем рассмотреть примеры расчетов, с учетом разных показателей объема продукции. Следует сделать акцент на то, что в рассматриваемом примере, увеличение производственной мощности привело к снижению переменных затрат. На практике такая ситуация встречается, когда при крупном заказе, поставщики предоставляют скидки оптовым покупателям.

| Пластиковая тара | Объем | Выручка | Переменные затраты на единицу | Переменные затраты всего | Маржинальная прибыль | Коэффициент |

| 1 л | 1 000 | 15 000 р. | 7,00 р. | 7 000 р. | 8 000 р. | 53% |

| 1 л | 1 200 | 18 000 р. | 6, 50 р. | 7 800 р. | 10 200 р. | 57% |

В рассматриваемом примере маржинальная прибыль является результатом вычитания общих переменных затрат от суммы выручки. В этом случае, коэффициент маржинального дохода будет отличаться. Как показано в таблице, представленной выше, рост объема производственной мощности привел к росту прибыли предприятия и снижению переменных затрат на выпуск продукции.

Далее предлагаем рассмотреть пример, в котором предприятие имеет возможность заниматься выпуском только одного вида из двух товаров, в течение месяца. В первый месяц было выпущено полторы тысячи пластиковых бутылок объемом 1 литр. Во втором месяце была изготовлена партия из тысячи пластиковых бутылок объемом 5 литров. Нашей задачей является подсчет рентабельности производства различных товаров, на основе данных о переменных затратах и доходе с реализации продукции.

| Пластиковая тара | Объем | Цена реализации | Выручка | Переменные затраты на единицу | Переменные затраты всего | Маржинальная прибыль | Коэффициент |

| 1 л | 1 500 | 15 | 22 500 р. | 7,00 р. | 10 500 р. | 12 000 р. | 53% |

| 5 л | 1 000 | 25 | 25 000 р. | 15,00 р. | 15 000 р. | 10 200 р. | 40% |

Согласно таблице, представленной выше, тара объемом пять литров приносит большую прибыль при учете меньшего объема произведенной продукции. Однако, тара объемом один литр имеет большую рентабельность. Для определения уровня рентабельности производства используется столбец с названием «коэффициент». Наличие подобных сведений позволяет выявить, какие товары имеют более высокую рентабельность, а соответственно приносят большую прибыль. Основываясь на всем вышесказанном, можно сделать вывод, что коэффициент маржинальной прибыли является долей дохода, полученного как маржа.

Маржинальный доход (прибыль) — это разность между выручкой от реализации (без учета НДС и акцизов) и переменными затратами

Маржинальный доход (прибыль) — это разность между выручкой от реализации (без учета НДС и акцизов) и переменными затратами

Как рассчитать маржу

Порядок расчета маржи можно условно разделить на несколько шагов:

Порядок

- Определение вида маржи, который требуется найти.

- Выбор подходящей формулы для вычисления.

- Правильное определение переменных.

- Выполнение математического расчета.

Чтобы разобраться с первым пунктом, достаточно прочесть один из предыдущих разделов этой статьи о видах маржи. Что касается расчета, разберем далее основные формулы.

Маржа в денежном выражении и процентах

Самая простая формула расчета маржи в рублях, имеет вид:

Простая формула

Маржа = Отпускная цена * Количество проданных единиц – Затраты на закупку или производство * Количество выпущенных или закупленных единиц

Если проще:

Самая простая

Маржа = Выручка от продажи – Себестоимость

Маржа в денежном выражении равна доходу, полученному от реализации товара. Но по этому значению сложно оценивать эффективность бизнеса.

Более точный показатель можно получить, рассчитав маржинальность. В статье рассмотрим несколько формул в зависимости от того, какой вид маржи нужно определить.

Основные формулы расчета в процентах

Маржинальность – это отношение маржи к выручке. Она определяет, какой доход получен с каждого вырученного рубля и рассчитывается всегда в процентах.

Базовая формула маржинальности:

Базовая

Маржинальность = Маржа / Выручка * 100%

Валовая или коммерческая маржа:

Коммерческая

МВ = (Выручка – Себестоимость) / Выручка * 100%

Маржа прибыли или чистая маржа:

Чистая

МП = Чистая прибыль / Выручка * 100%

Банковская маржа:

Банковская

МБ = (Процентный доход – Процентный расход) / Стоимость активов

Вариационную маржу получают после вычета стоимости актива в заданное время из стоимости актива в предыдущий период.

В отличие от маржи, маржинальность дает право оценить рентабельность бизнеса.

Порядок расчета

В первую очередь вычислим выручку магазина за день:

Выручка = 8 * 18 000 = 144 000 р.

Общая себестоимость всех проданных смартфонов составит:

С = 8 * 14 000 = 112 000 р.

Теперь по формуле можно определить маржинальность:

М = (144 000 – 112 000) / 144 000 * 100% = 22,2%

П = Маржа * Выручка / 100% = 22,2% * 144 000 / 100% = 32 000 р.

Это же значение и есть маржа в абсолютных величинах, которую иначе можно определить, зная выручку и себестоимость:

Маржа = 144 000 – 112 000 = 32 000 р.

Как рассчитать маржу с помощью Excel

Функции таблицы MS Excel позволяют считать маржу в полуавтоматическом режиме. Имея шаблон таблицы, можно заносить туда данные о выручке, себестоимости или закупочной цене товара, а также другие сопутствующие параметры. Формула будет рассчитывать показатель в момент добавления новой информации.

Основные виды

Данный термин используется во многих областях деятельности человека – существует большое количество ее разновидностей. Рассмотрим самые широко используемые.

Валовая (Gross Profit Margin)

Валовая или гросс маржа – это процент от всего объема выручки, оставшейся после переменных затрат. Такими затратами могут быть закупка сырья и материалов для производства, выплата заработной платы работникам, трата средств на сбыт товаров и т. д. Она характеризует общую работу предприятия, определяет его чистую прибыль, а также используется для подсчета других величин.

Операционная (Operating profit margin)

Операционная маржа – это отношение операционной прибыли предприятия к его доходу. Она указывает на количество выручки в процентном соотношении, которая остается у компании после учета себестоимости товара, а также других сопутствующих расходов.

Важно! Высокие показатели говорят о хорошей эффективности компании. Но стоит быть на чеку, потому что этими цифрами можно манипулировать.

Чистая (Net Profit Margin)

Чистая маржа – это отношение чистой прибыли предприятия к его выручке. Она отображает, какое количество денежных единиц прибыли предприятие получает из одной денежной единицы выручки. После ее расчета становится понятно, насколько успешно компания справляется со своими расходами.

Зная чистую прибыль, можно посчитать маржинальность или норму рентабельности бизнеса – это дает возможность в процентах оценить соотношение этой прибыли к вложенному капиталу.

Нужно отметить, что на значение конечного показателя влияет направление работы предприятия. Например, фирмы, работающие в сфере розничной торговли, обычно имеют достаточно маленькие цифры, а крупные производственные предприятия обладают довольно таки высокими цифрами.

Процентная

Процентная маржа – это один из важных показателей деятельности банка, она характеризует соотношение его доходных и расходных частей. С ее помощью определяют доходность операций по ссудам и то, может ли банк покрыть свои издержки.

Данная разновидность бывает абсолютной и относительной. На ее величину могут влиять темпы инфляции, разного рода активные операции, отношение между капиталом банка и ресурсами, которые привлечены извне и т. д.

Вариационная

Вариационная маржа (ВМ)– это величина, которая обозначает возможную прибыль или убыток на торговых площадках. Также это число, по которому может увеличиваться или уменьшаться объем денежных средств, взятых под залог во время торговой сделки.

Если трейдер правильно спрогнозировал движение рынка, то данная величина будет положительной. В противоположной ситуации она будет отрицательной.

Когда сессия заканчивается, то набежавшая ВМ прибавляется к счету или наоборот – аннулируется.

Если трейдер держит свою позицию только на протяжении одной сессии, то итоги торговой сделки будут одинаковыми с ВМ.

А если трейдер держит свою позицию продолжительное время, она будет приплюсовываться ежедневно, и в конечном счете ее показатели не будут одинаковыми с итогом по сделке.

Просмотрите видео о том, что такое маржа:

Как коэффициент маржинального дохода связан с операционным рычагом?

Чем выше коэффициент маржинального дохода, тем сильнее операционный рычаг, т.к. больше доля маржинального дохода, влияющего на прибыль. Рост объемов продаж при высоком коэффициенте маржинального дохода приводит к росту прибыли.

Допустим, у нас есть таблица с данными о продажах и расходах на производство для двух разных продуктов: продукт А и продукт В.

Таблица продаж и расходов:

| Продукт | Объем продаж (шт.) | Цена за единицу (руб.) | Общий доход (руб.) | Переменные расходы (руб.) | Маржинальный доход (руб.) |

| А | 1000 | 50 | 50 000 | 20 000 | 30 000 |

| B | 800 | 60 | 48 000 | 12 000 | 36 000 |

Теперь вычислим коэффициент маржинального дохода для каждого продукта. Коэффициент маржинального дохода (КМД) вычисляется как отношение маржинального дохода к общему доходу:

Таким образом, для продукта А:

А для продукта В:

Теперь проанализируем, как коэффициент маржинального дохода влияет на операционный рычаг и прибыль. В данном случае продукт В имеет более высокий коэффициент маржинального дохода (75%), что означает, что каждая дополнительная единица продажи приведет к более высокому приросту прибыли по сравнению с продуктом А (у которого КМД составляет 60%).

Это связано с тем, что у продукта В более высокая доля маржинального дохода в общем доходе, что сильнее влияет на рост прибыли при увеличении объемов продаж.

Предположим, что у нас есть возможность увеличить объем продаж на 10% для обоих продуктов. Как это повлияет на прибыль?

Для продукта А:

Для продукта В:

Как видно из вычислений, при увеличении объема продаж на 10%, оба продукта принесут одинаковый прирост прибыли в размере 60 рублей. Однако это происходит из-за того, что мы предположили одинаковые проценты увеличения продаж для обоих продуктов.

Если бы мы увеличили объем продаж на 10% только для продукта В, прибыль для продукта В увеличилась бы на 75 рублей, тогда как для продукта А — только на 60 рублей. Таким образом, видно, что операционный рычаг продукта В сильнее, и увеличение объемов продаж с более высоким КМД привело к большему приросту прибыли.

Таким образом, высокий коэффициент маржинального дохода связан с более сильным операционным рычагом, что может способствовать более значительному росту прибыли при увеличении объемов продаж.

Чем отличается маржа от наценки

Чтобы разобраться, чем отличается маржа от наценки, нужно сначала разъяснить эти понятия. Если с первым словом уже все ясно, то со вторым не совсем.

Наценка – это разность между себестоимостью и конечной ценой товара. По идее она должна покрыть все затраты: на производство, доставку, хранение и реализацию.

Поэтому ясно, что наценка является надбавкой к себестоимости продукции, а маржа как раз не учитывает эту себестоимость во время расчета.

- Чтобы разница между маржой и наценкой была более наглядной, распишем ее на несколько пунктов:

- Разная разница. Когда считают наценку, то берут разницу между себестоимостью товара и ценой закупки, а когда рассчитывают маржу – разницу между выручкой фирмы после реализации и себестоимостью товаров.

- Максимальный объем. У наценки почти нет никаких ограничений, и она может равняться хоть 100, хоть 300 процентов, а вот маржа не может достигать таких цифр.

- Основа расчета. Когда вычисляют маржу, то за базу берут доход компании, а при расчете наценки – себестоимость.

- Соответствие. Обе величины всегда прямо пропорциональны друг другу. Единственное, что второй показатель не может превышать первый.

Маржа и наценка – довольно таки распространенные термины, используемые не только специалистами, но и простыми людьми в повседневной жизни, и теперь вы знаете в чем их основные отличия.

Суть маржинальной прибыли

Давайте разберем, что означает данное понятие и то, какую роль оно играет в бизнесе. Маржинальная прибыль фирмы – это разница между доходом от продаж и переменными затратами (далее ПЗ). Обе характеристики – и выручка, и расходы – относятся к вполне конкретному объему сбыта. Проще говоря, это сумма денег, вырученная с реализации товара за минусом variable costs – переменных расходов компании.

Вполне логично, что маржинальная прибыль предприятия (далее МП) гораздо меньше выручки и отличается от нее суммой ПЗ, но в то же время превышает доходы с оборота на общий объем постоянных издержек.

Сегодня мы поговорим о том, как правильно считать МП. Чтобы маржинальная прибыль имела верное значение, необходимо понимать, что означают переменные затраты и что включают постоянные. Приведем простой пример. Стартапер Иванов Максим решил производить межкомнатные и входные (металлические) двери. В данном случае в ПЗ войдут затраты на покупку материалов, комплектующих и фурнитуры. Кроме того, придется ежемесячно платить зарплату персоналу.

Переменные издержки прямо пропорциональны объему выпускаемой продукции, то есть с ростом количества заказов возрастут и все эти издержки. А между тем расходы на аренду офиса и содержание магазина всегда будут стабильными и не зависящими от объема проданных изделий. Какой бы ни была маржинальная прибыль и ПЗ, постоянные затраты (речь именно о них) остаются неизменными. Предприниматель вынужден нести эти расходы даже при отсутствии заказов.

Как видим, постоянные издержки не обусловлены размахом производства, в то время как переменные коррелируют с объемом выпускаемых товаров или количеством услуг.

Таким образом, маржинальная прибыль компании – часть выручки, оставшаяся у нее для оплаты постоянных трат и получения дохода от продаж. Поэтому МП обычно называют «вклад на покрытие».

Не нужно путать этот вид прибыли с бухгалтерской. Они различны по двум критериям.

- У каждой из них своя формула расчета.

- Финансовую прибыль бухгалтерии считают в целом по компании и за определенный промежуток времени.

Что до МП – ее считают по конкретному объему изготовленных и проданных товаров или оказанных услуг.

Как увеличить маржинальную прибыль

Добиться более высоких показателей можно, предпринимая меры по трем направлениям:

-

Увеличивать размер выручки

Возможны два пути: повышать цену продукции или наращивать объем выпуска/реализации. Первый вариант подходит компаниям, завоевавшим доверие покупателей, имеющим высокое качество обслуживания. Увеличение масштаба производства поможет снизить общие издержки на единицу продукции и увеличить долю прибыли в маржинальном доходе.

Для увеличения продаж придется искать дополнительные каналы сбыта, запускать креативную рекламу, продвигать товар новыми способами.

-

Сокращать переменные издержки

Для этого нужно искать поставщиков, предлагающих более привлекательные цены на сырье, комплектующие, материалы. Экономия возможна при наличии скидок, акций, совершении закупок оптом, отказе от импорта. Нежелательно снижать зарплату работников, но можно привлекать рабочих из малоимущих слоев населения, например, мигрантов из Азии или автоматизировать ручной труд.

-

Изменить ассортимент продукции или товаров

Товары, имеющие большой уровень маржинальности, необходимо выпускать/продавать в больших объемах.

Другими словами, нужно продавать больше, по возможности дороже, а тратить на производство продукции меньше.

Маржинальность или торговая наценка

Когда расчет маржи проводится в %, новички ее путают с наценкой. Маржа – отношение разницы между продажной ценой и себестоимостью к продажной цене. Наценка – отношение разницы между продажной ценой и себестоимостью к себестоимости. В денежном эквиваленте эти величины одинаковы. В процентном выражении они отличаются.

Пример:

Расчет наценки: куплен товар за 50 рублей, продан за 150. Прибыль равна (150 – 50) / 50 = 2 х 100% = 200%.

Расчет маржи: (150 – 50) / 150 = 0,66 х 100% = 66%.

Видео о разнице этих двух показателей:

Таблица 1. Отличия маржи и наценки.

|

Основные понятия |

Маржа |

Наценка |

|

Что показывает |

Уровень дохода после вычета всех расходов |

Надбавка на закупочную цену |

|

Максимальный уровень |

Не более 100% |

Может превышать 100% |

|

На основании чего рассчитывается |

Доход компании |

Себестоимость |

|

Соотношение |

Не бывает больше наценки |

Чем больше наценка, тем больше маржа |

С рыночной точки зрения величина надбавки не ограничена ничем. В некоторых странах существуют нормативные положения, регламентирующие размер надбавки.

Роль удельной (коэффициента) маржинальной прибыли при бизнес-планировании

Когда сравнивают прибыльность нескольких разных товаров, применяют удельные показатели. Для определения рентабельности выпуска одной продукции применяют показатель удельной маржинальной прибыли.

Расчет показателя

- Для шампуней: выручка от продажи 1 единицы – 50 руб., переменные затраты – 35 руб. Удельная маржинальная прибыль составляет: 50 – 35 = 15 руб.

- Для бальзамов: выручка – 40 руб., переменные затраты – 30 руб. Удельная маржинальная прибыль составляет: 40 – 30 = 10 руб.

Как видно, наибольшая маржа получается при производстве шампуней. Но это пример определения маржи только одной единицы продукции. С ростом производства тех же самых шампуней ситуация может измениться, так как часто бывает, что с увеличением выпуска продукции переменные издержки на 1 единицу снижаются:

- При производстве 1 000 шт.: выручка – 50 000 руб., переменные затраты – 35 000 руб. Маржинальная прибыль – 15 000 руб.

- При производстве 1 300 шт.: выручка – 65 000 руб., переменные затраты – 30 000 руб. Маржинальная прибыль – 35 000 руб.

Удельная маржинальная прибыль важна для анализа и понимания того, какая продукция не является рентабельной и подлежит исключению из производства на предприятии.

Составление бизнес-плана предполагает широкий спектр направлений для работы. Это и проведение маркетингового анализа, и составление производственной программы, и расчет инвестиционного плана, и анализ расходов и доходов. При этом все это нужно органично соединить в единый документ, последовательно раскрывающий сущность проекта.

Но не менее важно и выявление того, какой реальный, «чистый» доход вы сможете получить от реализации проекта. Для этих целей проводится маржинальный анализ проекта

Определение маржинальной прибыли позволит оценить, сможете ли вы при имеющихся ресурсах покрыть постоянные и переменные издержки, как структура затрат будет изменяться в зависимости от увеличения объемов производства и реализации (продажи) товаров.

Выбирая проект для развития собственного бизнеса, вы можете обратить внимание на бизнес-план кафе-кондитерской с расчетами. Это станет отличной идеей для выгодного проекта с хорошим уровнем маржинальной прибыли

Кмп=МП/В

(КМП) = Маржинальная прибыль : Чистый доход

(КМП) = Переменные затраты на единицу : Цена

ΔОП = ΔЧД × КМП

Например, если при КМП = 0,3 планируется увеличить объем реализации на 120 000 руб., то следует ожидать прирост прибыли на 36 000 руб. (120 000 × 0,3).

Точка безубыточности (порог рентабельности) – это такой уровень производства, при котором расходы предприятия находятся на уровне доходов, а прибыль равняется нулю.

Эта формула удобна тем, что позволяет рассчитать безубыточный уровень реализации даже для предприятий, которые выпускают широкий ассортимент продукции, поскольку не нужно учитывать цену каждой отдельной единицы.

Коэффициент (КМП) позволит компании:

- Определить критический уровень производства и контролировать его;

- Планируя расширение деятельности, с высокой точностью спрогнозировать изменение прибыли;

- При отрицательных финансовых показателях, рассчитать новую точку безубыточности и подкорректировать план производства и продаж.

Главный недостаток: это идеально работает, только когда продукция полностью продается, то есть отсутствует незавершенное производство и остатки готовой продукции на конец месяца.

Понятие маржинального дохода

Помимо важного показателя прибыли, показывающего основной результат деятельности, используют и другие равные понятия. Одним из них и является маржинальный доход. Этот термин происходит от созвучного английского словосочетания, переводящегося в чистом виде как «предельная отдача»

Применяется в нескольких случаях:

Этот термин происходит от созвучного английского словосочетания, переводящегося в чистом виде как «предельная отдача». Применяется в нескольких случаях:

- Означает размер дополнительной прибыли, образующейся в итоге реализации дополнительной единицы производимой продукции.

- Означает рассчитанную выручку за минусом переменных затрат.

Основная экономическая значимость маржинального дохода заключается в определении влияния управленческого решения на величину прибыли и поступление основных средств. Благодаря этому появляется возможность установить уровни продаж, чтобы прибыль была максимальной, чтобы ее не было или вообще чтобы были убытки.