Величина ЧОК выше или ниже оптимального размера

Значительные отклонения показателя ЧОК от оптимальной величины имеют положительные или отрицательные характеристики. Возникающие свойства при колебаниях показателя в одну или другую строну учитываются при ведении деятельности. На практике чаще всего встречается низкое по сравнению с достаточным уровнем ЧОК. Превышение показателя редко возникает в процессе деятельности предприятия.

| Условия | Высокое значение ЧОК | Низкое значение ЧОК |

| Положительная характеристика | Свидетельствует о наличии у предприятия высоких показателей ликвидности и платежеспособности, свободной от текущих обязательств | Показывает рациональное потребление текущих активов, оптимальную оборачиваемость капитала, невысокую закредитованность по долгосрочным договорам |

| Отрицательная характеристика | Указывает, что компания нерационально использует оборотные активы, предназначенные для вложения в производственный процесс. Имеется высокая вероятность использования долгосрочных обязательств | Величина указывает на недостаточное количество оборотных средств и потребность в привлечении заемного капитала. Капитал средств в обороте формируется преимущественно за счет краткосрочных кредитов |

Как влияют краткосрочные обязательства на величину оборотного капитала

Показатель оборотного капитала фирмы напрямую зависит от величины текущих (краткосрочных) обязательств. Чем больше сумма текущих долгов, тем ниже оборотный капитал (при неизменности оборотных активов).

Представленные в разделе V Краткосрочные обязательства в балансе — это текущие пассивы (ТО). Раздел Краткосрочные обязательства в балансе – это строка 1510-1550. К краткосрочным обязательствам относятся: займы, задолженность перед кредиторами, резервы для предстоящих трат, ожидаемые в будущем доходы, а также другие обязательства. Указанные в стр. 1550 прочие краткосрочные обязательства в балансе – это данные об очень значимых для предприятия обязательствах, которые не были учтены в стр. 1510-1540. Например, средства, поступившие от инвесторов компании-застройщика в виде целевого финансирования.

Самыми важными с точки зрения срочности погашения являются заемные средства (1510): гасить такие долги требуется регулярно, а просрочка платежа чревата дополнительными расходами в виде предусмотренных кредитными договорами штрафов.

Не погашенная в срок кредиторская задолженность (1520) также влечет негативные последствия. Например, наличие не выплаченной в срок зарплаты (краткосрочные обязательства) потребует дополнительных материальных расходов, потому что придется изыскивать средства на выплату компенсации. Ее размер рассчитывается исходя из 1/300 ставки рефинансирования за каждый день просрочки, если иное не установлено коллективным договором (ст. 236 ТК РФ). Эти деньги придется изъять из оборота, и на обеспечение текущей хозяйственной деятельности средств может не хватить.

Наличие у фирмы просроченных налоговых обязательств также может повлечь дополнительные траты на уплату пеней и штрафов.

О том, какое наказание ждет фирму, если перечислить НДФЛ в бюджет с опозданием, см. статью «Какая ответственность предусмотрена за неуплату НДФЛ?»

Долгосрочные и краткосрочные обязательства (разд. IV и V баланса) являются источниками получения средств предприятия за исключением капитала и резервов (разд. III). Краткосрочные обязательства включают в себя все долги, которые должны быть погашены на протяжении года, в то время как срок погашения долгосрочных обязательств составляет от года и больше.

Чем больше денег требуется на погашение краткосрочных обязательств, тем острее потребность в оборотных средствах для обеспечения текущей деятельности и, как следствие, ниже величина оборотного капитала.

Из следующего раздела вы узнаете, как рассчитать собственный оборотный капитал, используя совсем иные показатели баланса.

Состав и структура оборотного капитала

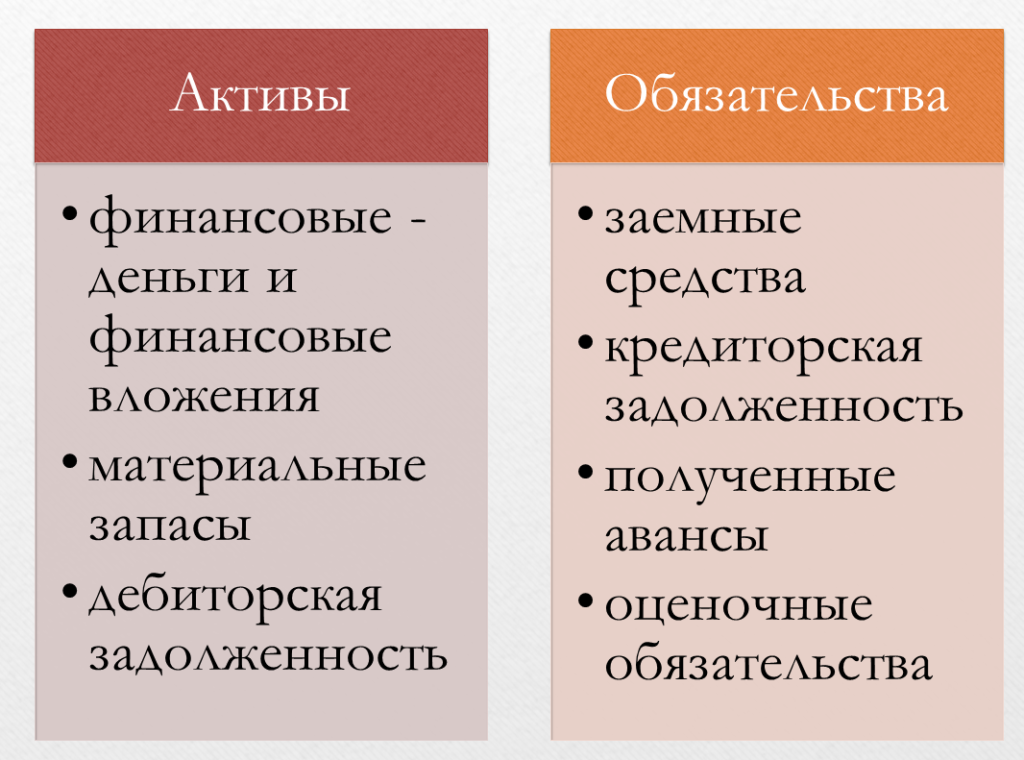

В расчете оборотного капитала используются две части баланса предприятия – это активы и обязательства.

Активы

Для предприятия активы – это результаты экономической деятельности, которые в перспективе должны приносить финансовые выгоды. В зависимости от срока обращения они делятся на долгосрочные (внеоборотные) и краткосрочные (оборотные). Это то, что принадлежит компании и чем она может распоряжаться.

В расчете ОК учитываются именно оборотные активы. Соответственно, к оборотному капиталу относятся:

- Финансовые активы – это денежные средства, их эквиваленты и краткосрочные финансовые вложения. Эта часть считается наиболее подвижной – деньги авансируются в производство через закупку всего необходимого для процесса, а финансовые вложения, как правило, достаточно ликвидны, чтобы их можно было превратить в деньги без лишних проблем (например, снять деньги с депозита или продать облигации).

- Материальные запасы включают в себя готовую и пока не проданную продукцию, материалы, сырье, запчасти, топливо, незавершенное производство, товары для дальнейшей перепродажи и другие виды.

- Дебиторская задолженность – это еще не перечисленные средства контрагентов за приобретенные товары или услуги, а также оплаченные, но еще не полученные организацией сырье и товары.

Всё это и составляет собой основу оборотного капитала организации. Оборотные активы имеют срок обращения меньше года и используются в производственном процессе сразу. Внеоборотные активы, в свою очередь, формируются за счет не оборотного, а основного капитала.

Обязательства

Это то, что компания должна своим контрагентам, работникам, бюджету, банкам и прочим кредиторам.

В расчете оборотного капитала учитываются не все обязательства, а только краткосрочные. К ним относятся:

- заемные средства – это кредиты перед банками и другими кредиторами, которые нужно погасить в течение года;

- кредиторская задолженность – это долги предприятия перед контрагентами разных уровней – от поставщиков и подрядчиков до персонала, подотчетных лиц и государства;

- авансы покупателей – это деньги, которые предприятие уже получило от контрагента, но пока не отгрузило по ним продукцию;

- оценочные обязательства – это расходы, которые нужно будет понести в обозримом будущем, но размер которых пока можно посчитать только предварительно.

Все эти данные можно найти в балансе, который составляется по данным бухгалтерского учета предприятия.

Что такое оборотный капитал и оборотные средства — в чем их разница?

В экономической литературе существуют различные подходы к определению понятий: «оборотный капитал», «оборотные средства», «оборотные активы».

А.М. Ковалёва в своих работах отождествляют категории «оборотный капитал» и «оборотные средства» предприятия. По мнению А.М. Ковалевой оборотный капитал и оборотные средства, представляют собой денежные средства, которые в определенный момент времени были авансированы в производственные фонды и фонды обращения коммерческой организации, при этом они обеспечивают как процесс производства, так и процесс обращения.

В то же время, по мнению Н.В. Колчиной, М.С. Уткина, С.В. Большакова и других ученых-экономистов, категории «оборотный капитал» и «оборотные средства» имеют сущностные особенности. Так, М.С. Уткин считает, что это совершенно разные экономические понятия. По мнению ученого, «оборотный капитал — это стоимость, полностью включаемая в цену производимого товара, а в отличие от оборотного капитала, оборотные средства — это сумма средств, необходимая для нормальной организации производства».

В свою очередь С.В

Большаков акцентирует внимание на том, что, несмотря на имеющиеся отличия, это родственные финансовые категории, различие их заключается в принципах управления авансированной в кругооборот стоимостью «Философия управления оборотным капиталом есть философия восполнения недостатка денежных средств долгосрочными источниками. Философия управления оборотными средствами есть философия недопущения недостатка собственных оборотных средств и приравненных к ним средств предприятия против минимальной текущей потребности в оборотных средствах, определяемой в ходе нормирования». По мнению Н.В

Колчиной, «целесообразно при рассмотрении оборотных активов и оборотного капитала учитывать способ их отражения в бухгалтерском балансе, в этом случае под оборотными активами следует понимать второй раздел баланса, раскрывающий предметный состав имущества организации, а под оборотным капиталом часть пассива баланса, содержащую величину авансированного капитала, собственного и заемного, на создание оборотных активов, средств организации»

По мнению Н.В. Колчиной, «целесообразно при рассмотрении оборотных активов и оборотного капитала учитывать способ их отражения в бухгалтерском балансе, в этом случае под оборотными активами следует понимать второй раздел баланса, раскрывающий предметный состав имущества организации, а под оборотным капиталом часть пассива баланса, содержащую величину авансированного капитала, собственного и заемного, на создание оборотных активов, средств организации».

В настоящее время, многие ученые и исследователи отождествляют не только категории «оборотный капитал» и «оборотные средства», но и такие категории как «оборотные активы» и «оборотные фонды». Так, А.З. Бобылева подчеркивает, что «оборотный капитал, представляет собой только денежные средств, исключая из его состава готовую продукцию, запасы и незавершенное производство». По мнению автора «необходимо проводить четкое разграничение, поскольку оборотные активы, денежные средства и оборотные средства являются лишь формами конкретного функционирования оборотного капитала, при этом оборотные активы, как и фонды, это материально-вещественная сторона оборотного капитала». Кроме того А.З. Бобылева отмечает, что «оборотные средств, являются идеальной денежной формой, функционирования оборотного капитала предприятия, авансируемая в товарную и производственную формы, при этом, оборотные средства, являются лишь краткосрочным элементом самого оборотного капитала».

Источники финансирования оборотного капитала

С точки зрения выбора источника финансирования в оборотном капитале предприятия выделяют его постоянную и переменную части. Постоянная часть обычно финансируется за счет долгосрочного заемного или собственного капитала. В свою очередь, его переменная часть (например, сезонная или непредвиденная потребность) обычно финансируется за счет краткосрочных источников долгового финансирования.

- Краткосрочный кредит. Если у предприятия возникла временная потребность в дополнительном оборотном капитале, краткосрочный кредит (срок погашения менее 12 месяцев) является удобным источником финансирования.

- Кредитная линия. В случае если потребность в дополнительном финансировании невозможно предугадать заранее, кредитная линия может удовлетворить ее в сжатые сроки.

- Факторинг. Недостатком этого источника финансирования является высокая стоимость, но он может использоваться, когда другие источники недоступны.

- Торговая дебиторская задолженность. Если у предприятия есть надежная деловая репутация, его менеджмент может попросить поставщиков об увеличении отсрочки платежа, например с 30 до 40 дней. Недостатком этого источника финансирования является то, что увеличение торговой дебиторской задолженности не является хорошим знаком для других кредиторов.

- Финансирование за счет собственных средств. Нераспределенная прибыль является широко используемым источником финансирования дополнительной потребности в оборотном капитале. В исключительных случаях собственники могут предоставить дополнительные средства путем увеличения уставного капитала.

Нормативное значение чистого оборотного капитала

Для определения нормативного (оптимального) значения ЧОК следует классифицировать оборотные средства по степени ликвидности. Поясню это на нашем примере.

Исходя из специфики деятельности данной компании, к ликвидным активам мы отнесем:

- запасы;

- денежные средства;

- финансовые вложения;

- дебиторскую задолженность в размере 50%.

И рассчитаем их сумму:

\[ ЛА = 34077 + (31041 / 2) + 10500 + 4090 = 64187,50\ тыс. руб. \]

Теперь рассчитаем стоимость низколиквидных оборотных средств:

\

Эта величина меньше значения ЧОК, следовательно, контрольное соотношение выполнено и предприятие признается платежеспособным.

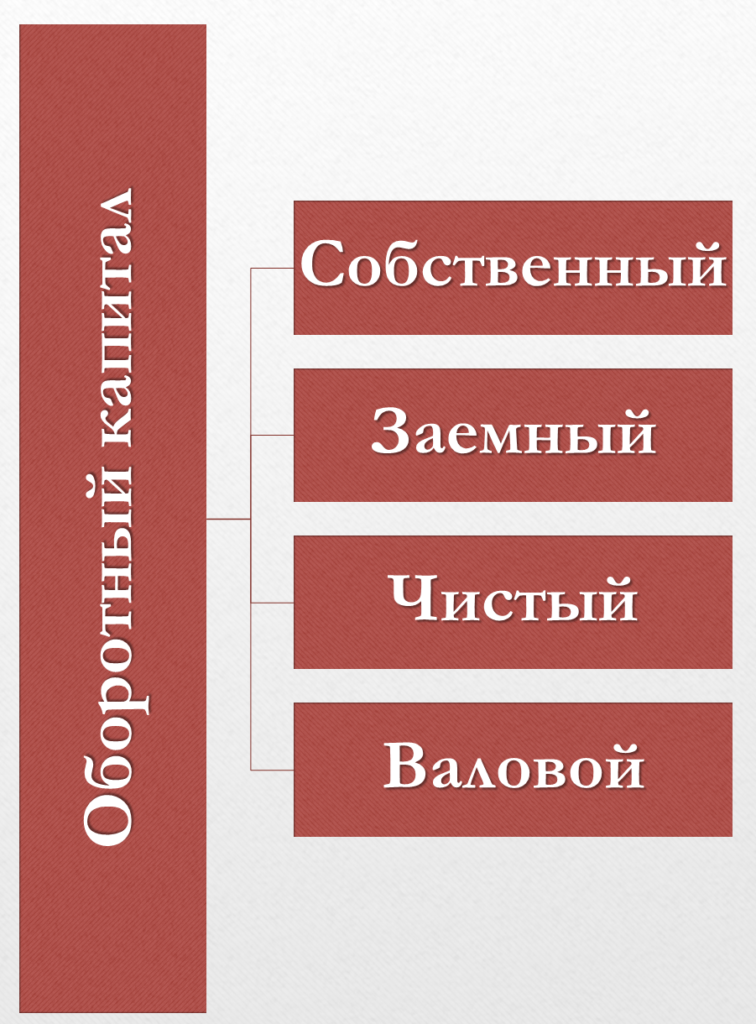

Классификация ОК

Для устойчивости производственного цикла компания может использовать собственные активы, причем не только финансовые, а также привлекать заемные ресурсы. Кроме того, можно использовать кредиторскую задолженность для пополнения оборотного капитала.

Заемные средства складываются не только за счет банковских кредитов, но и с помощью привлечения средств инвесторов, займов учредителей, вкладов в имущество организации. При отсрочке в оплате поставщикам также можно привлечь дополнительные средства в оборот и получить дополнительную прибыль.

Собственный оборотный капитал

Основа финансового благополучия предприятия – это наличие собственных источников финансирования. И один из показателей, которые это оценивают – величина собственного ОК.

Собственный оборотный капитал – это один из долговременных источников финансирования, за счет которых создаются собственные оборотные средства. Величину собственного ОК определяют по данным баланса, однако в разных источниках также есть путаница с определениями.

Чаще всего применяется такая формула собственного оборотного капитала:

Иначе говоря, это просто разница между оборотными активами и текущими обязательствами (математически оба расчета дадут одинаковый результат).

Формула собственного оборотного капитала по балансу выглядит таким образом:

Формула учитывает такие данные:

- собственный капитал – итог строки 1300 баланса;

- долгосрочные обязательства раскрываются в строке 1400;

- внеоборотные активы – это итог строки 1100 баланса.

Таким образом, собственный оборотный капитал – это та часть долгосрочных источников финансирования, которая формирует краткосрочные активы предприятия.

Для нашего примера выше собственный ОК составит:

Собственный оборотный капитал = 26,5 – 1,2 = 25,3 млн руб.

Заёмный оборотный капитал

Пополнить оборотные средства можно за счет заемных ресурсов. Кредитором может стать учредитель организации или третье лицо: банк или физлицо. При этом если условия кредитного договора могут быть только возмездными, то договор займа может быть и беспроцентным.

Соответственно, заемный оборотный капитал – это та часть ОК, которая приходится на заемные источники финансирования. В эти источники входят:

- займы и кредиты от банков;

- кредиты от других участников – например, от МФО или других предприятий;

- займы от учредителей – так собственники часто оформляют пополнение капитала без дополнительной бюрократии.

При заключении кредитного договора придется уплачивать проценты, процедура оформления может занять много времени. Кроме того, если сумма кредита большая, может потребоваться залог имущества.

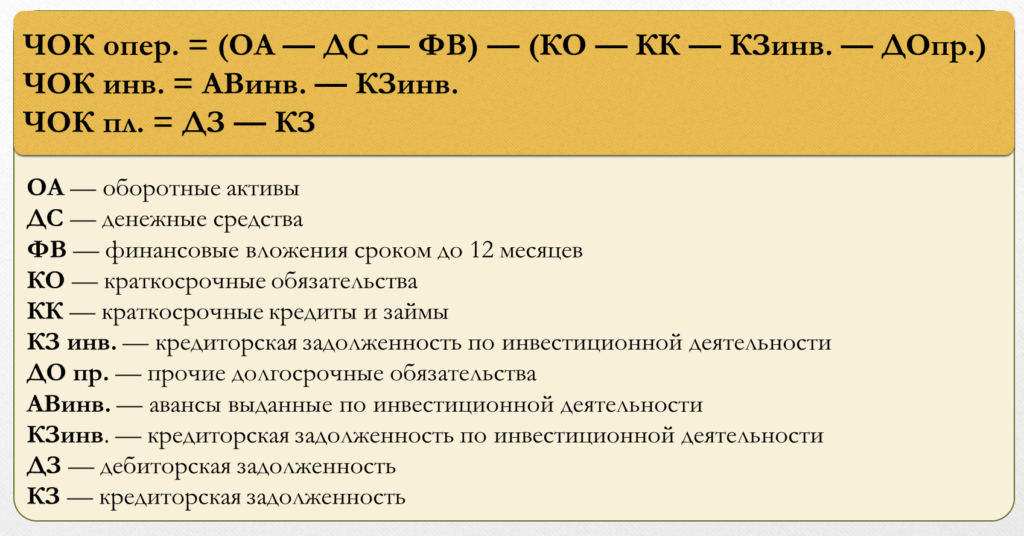

Чистый оборотный капитал

У этого показателя тоже есть разные методики расчета, но чаще других используется один вариант, который мы и рассмотрим.

Чистый оборотный капитал – это собственные оборотные средства (СОС), которые являются составляющей оборотных активов и пополняются за счет собственных ресурсов. Они позволяют оценить, насколько организация зависит от привлеченных средств. Его величину определяют, как разница между оборотными активами и текущими обязательствами.

Соответственно, рассчитывается чистый оборотный капитал по формуле:

Чистый ОК = Оборотные активы – Краткосрочные обязательства

Таким образом, собственные оборотные средства показывают общую финансовую устойчивость компании, а оборотный капитал – финансовое положение в ближайшее время.

Формуле чистого оборотного капитала по балансу выглядит так:

Чистый ОК = стр. 1200 – стр. 1500

Соответственно, 1200 здесь – это сумма оборотных активов, а 1500 – итог краткосрочных обязательств.

Чистый ОК состоит из операционной, инвестиционной и платежной частей. Операционная составляющая относится непосредственно к производственному циклу, а инвестиционная показывает размер средств, вложенных в инвестиционные договоры. Платежный чистый капитал показывает состояние расчетов.

Рассчитываются они по формулам:

Как видно, для полноценного расчета нужны точные данные по аналитическим счетам бухгалтерского учета.

Валовый оборотный капитал

Совокупность заемных и собственных средств составляет валовый оборотный капитал. Он показывает общий объем средств, которые можно направить на производственный цикл.

Другими словами, это еще один способ подсчитать сумму оборотного капитала – сложив собственный и заемный ОК.

Оптимальная величина чистого оборотного капитала

На первый взгляд положительное значение показателя ЧОК говорит о том, что предприятие является платежеспособным. Отрицательное значение указывает на неспособность своевременного погашения обязательств.

Оптимальное же значение зависит от нескольких факторов:

- отрасли;

- продолжительности отсрочки по договорам с поставщиками и покупателями;

- наличия или отсутствия кредитов;

- объема продаж.

Есть простое правило, которое нигде не прописано, но вытекает из того, о чем мы говорили выше: структура оборотных активов должна быть тщательно проанализирована. Величина ЧОК в идеале должна быть такой, чтобы низколиквидные активы были полностью обеспечены свободными высоколиквидными оборотными средствами. Например, если незавершенка и расходы будущих периодов составляют 20% от суммы оборотных активов, тогда должно выполняться условие:

\

Если же значение ЧОК слишком велико (в несколько раз превышает сумму кредиторки) – это говорит о том, что компания недостаточно эффективно использует имеющиеся товарные и денежные ресурсы.

Сюжеты

Вклады-2023: ставки, новости, прогнозы

Вклад или накопительный счет: что лучше и по каким параметрам выбирать

Стоит ли закрывать старый вклад после повышения ключевой ставки ЦБ и открывать новый и когда это выгодно

«Пока не переведете пенсию, вклад не откроем»: какие продукты банки продвигают вместе с вкладами и как отказаться от ненужных услуг

Все о страховании жизни и здоровья

Оформление полиса для ипотеки при наличии заболевания: советы Банки.ру

Как выбрать страховку от сезонной простуды и других респираторных заболеваний

Пищевое отравление: как избежать и какая страховка поможет

Обзоры банковских карт 2023

Как бесплатно получить UnionPay от Россельхозбанка и чем еще интересна карта

Бесплатное обслуживание и до 12% годовых на остаток: что нужно знать о дебетовой карте Совкомбанка

Бесплатное обслуживание и кэшбэк на все, включая ЖКХ: как работает «Opencard Мир» от банка «Открытие»

Все сюжеты

Собственный оборотный капитал коммерческой фирмы

На первоначальном этапе любой коммерческой деятельности предпринимателю, организующему бизнес, кроме желания заработать требуется стартовый капитал. В качестве такого капитала могут выступать живые деньги, оборудование, недвижимость или иные активы. Именно они позволяют коммерсанту начать свое дело, потому что одних предпринимательских способностей здесь недостаточно. Однако не все активы могут одинаково эффективно использоваться для коммерческой деятельности, особенно на первичном этапе развития фирмы.

К примеру, предприниматель обладает навыками и знаниями в области изготовления одноразовой посуды, в его распоряжении есть специализированное оборудование для ее производства. Однако отсутствие денег на закупку сырья может свести все его начинания к нулю — без расходных материалов оборудование будет простаивать, а знания и умения не будут востребованы. А чтобы этот материал приобрести, требуются свободные денежные средства. Где их взять?

Существуют различные способы раздобыть необходимую сумму: взять кредит в банке, попросить взаймы у друзей, реализовать собственное имущество или изобрести иные способы получения денег. Появившиеся денежные средства позволят закупить необходимое сырье и материалы, запустить оборудование и начать выпуск продукции.

Основным назначением оборотного капитала является финансирование текущей деятельности фирмы, поэтому расчет величины показателя оборотного капитала позволит коммерсанту понять, достаточно ли у компании возможностей бесперебойно организовывать технологический процесс производства без простоев и срывов.

О формуле расчета оборотного капитала речь пойдет в следующем разделе.

Наглядный пример

Разберем пример расчета на конкретных цифрах. Для этого приведем условные данные отчетности несуществующей компании ООО «Радуга» на 31.12.2016 г. (тыс. рублей):

- 97 415 – ВНА

- 103 480 – ОА

- 61 500 – СК

- 65 103 – ДО

- 74 292 – КФО

Проверяем, что сумма активов и пассивов в балансе предприятия равны:

97 415 + 103 480 = 61 500 +65 103 + 74 292 = 200 895

Рассчитаем величину СОК по состоянию на отчетную дату в двух вариантах.

Вариант 1. Предположим, что долгосрочные займы и кредиты направлены на финансирование ВНА компании, что соответствует норме. В этом случае:

- первым способом 61 500 – (97 415 – 65 103)

- вторым способом 103 480 – 74 292 = 29 188

Видно, что по обеим формулам результат получился одинаковый: 29 188 тыс. руб. Если такого не произошло, в расчетах допущена ошибка.

Получилось положительное число. Значит, по этому показателю компания будет считаться финансово устойчивой. Текущие активы в размере 29 188 тыс. руб. финансируются за счет внутренних источников компании. ВНА в сумме 65 103 тыс. руб. формируются с помощью привлеченных внешних долгосрочных источников, остальная часть (32 312 тыс. руб.) – за счет собственных денег.

Вариант 2. За счет долгосрочных обязательств предприятие формирует ОА, что изначально не соответствует норме. Расчеты следующие:

- первым способом 61 500 – 97 415

- вторым способом 103 480 – 74 292 – 65 103

Как видно, показатель отрицательный, составляет –35 915 тыс. руб. Предприятие находится в сложной финансовой ситуации. Собственных средств компании не хватает на формирование ОА, фирма не в состоянии расплатиться по своим текущим долгам, используя только средства в обороте.

Рассмотренные два варианта расчета показывают, что одни и те же данные баланса могут интерпретироваться по-разному и приводить к противоположным результатам

Важно правильно оценить и классифицировать долгосрочные кредиты и займы. Не зная целей и направлений их использования, нельзя верно определить СОК. В реальности весь объем долгосрочных заимствований предприятия не имеет одной цели использования

Поэтому необходимо тщательно анализировать все имеющиеся кредиты

В реальности весь объем долгосрочных заимствований предприятия не имеет одной цели использования. Поэтому необходимо тщательно анализировать все имеющиеся кредиты.

В целом, для поддержания нормального уровня рассматриваемого показателя, а значит и обеспечения финансовой стабильности компании следует:

- стремиться к получению и увеличению прибыли

- оптимизировать внеоборотные активы предприятия

- следить за размером и качеством дебиторской задолженности

- не допускать использования долгосрочных обязательств для формирования оборотных активов

- поддерживать оптимальную структуру баланса

Эти меры помогут нормальному функционированию предприятия. С помощью показателя можно оценить, способна ли компания расплатиться по своим краткосрочным задолженностям с помощью ликвидных средств.

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Структура оборотного капитала по ликвидности активов

Понятие ликвидности подразумевает способность активов переводить свою стоимость в денежный эквивалент (продаваться по приближённой к рыночной цене).

По степени ликвидности активы распределяются так:

-

высокой ликвидностью обладают активы из строки 1250 баланса

«Денежные средства и денежные эквиваленты» и строки 1240 «Финансовые вложения» (чаще всего это государственные ценные бумаги, уровень инвестиционного риска по которым минимален); -

среднеликвидными считаются активы из статьи 1230

«Дебиторская задолженность» – это товары или услуги, предоставленные в кредит или с рассрочкой; -

самой низкой ликвидностью характеризуются запасы

(статья 1210).

Чем больше доля высоколиквидных оборотных активов в структуре бухгалтерского баланса, тем проще предприятию обеспечивать выплаты по своим обязательствам.

Коэффициент рентабельности чистого оборотного капитала

Коэффициент рентабельности чистого оборотного капитала

показывает, сколько денег зарабатывает каждый вложенный в оборотные активы рубль.

Этот коэффициент высчитывается по формуле:

Роб.а. = (Пч / ОАч) * 100%

, где

-

Роб.а.

– рентабельность чистых оборотных активов; -

Пч

– чистая прибыль предприятия (та прибыль, которая осталась в распоряжении после погашения всех финансовых обязательств текущего периода); -

ОАч

– чистые оборотные активы (оборотный капитал) предприятия.

Оборачиваемость чистого оборотного капитала

характеризуется такой системой показателей:

коэффициент оборачиваемости – число оборотов за отчётный период:

Коб. = (Дреализ – Н) / ОАч

, где

-

Дреализ

– выручка от реализации готовой продукции; -

Н – НДС

и акцизные сборы, выплаченные в рассматриваемый период;

коэффициент загрузки оборотного капитала показывает сколько оборотных активов вложено в получение 1 рубля выручки от реализации

(количество оборотного капитала, участвующего в производстве продукции в расчёте на 1 рубль дохода). Этот показатель обратный предыдущему, чем меньше его величина, тем эффективнее предприятие использует свой оборотный капитал.

Кзагр = ОАч / (Дреализ. – Н) или Кзагр. = 1 / Коб.

продолжительность одного оборота

– примерное количество дней, которое проходит от момента покупки сырья до момента продажи готовой продукции.

Поб. = (ОАч * дни) / (Дреализ – Н) или Поб. = дни/Коб.

Обычно проводят анализ за год (360 дней), квартал (90 дней), месяц (30 дней).

Оптимизация чистого оборотного капитала

Успешная работа хозяйствующего субъекта зависит от обеспеченности его оборотным капиталом, поэтому он является важнейшей категорией экономики предприятия.

Оборотные средства в качестве запасов и материалов непосредственно участвуют в производстве продукции, поэтому недостаток данных средств ведёт к снижению объёмов выпуска товаров и банкротству предприятия.

Важным аспектом управления является анализ показателей эффективности оборотного капитала и его оптимизация

(более эффективное использование).

Существует набор стандартных мер для оптимизации оборотного капитала:

-

сокращение потребностей производства в запасах, оптимизация снабжения

(то есть уменьшение количества низколиквидных активов):- выявление избыточного уровня запасов;

- снижение стоимости закупок сырья и материалов (в том числе, пересмотр схем логистики, снижение стоимость транспортировки и хранения ТМЦ);

- снижение количества продукции, находящейся в процессе изготовления (незавершённого производства), что снизит объём оборотного капитала в текущем периоде;

-

уменьшение доли различных обязательств

(дебиторской и кредиторской задолженности):- внедрение системы эффективного контроля платежей;

- минимизация задолженности клиентов и фактов списания по долгам;

- пересмотр условий предоставления рассрочек по платежам покупателям и поставщикам;

-

мониторинг экономических показателей эффективности в текущем периоде,

разработка системы реагирования на отрицательную динамику этих показателей.

Чистый оборотный капитал – показатель, демонстрирующий наличие у компании ликвидных активов и применяющийся для анализа финансовой состоятельности компании. С точки зрения экономиста чистый оборотный капитал и собственные оборотные средства –

схожие понятия и, являясь характеристикой капитала, часто обозначают одно и то же (по крайней мере, в англо-американский финансовый институт проводит аналогию между этими двумя терминами). Узнаем, как найти чистый оборотный капитал и поговорим об особенностях этого показателя и его значении в жизни фирмы.

Выводы о том, что означает изменение показателя

Если показатель уменьшается

Обычно негативный фактор

Примечания

Показатель в статье рассматривается с точки зрения не бухучёта, а финансового менеджмента. Поэтому иногда он может определяться по-разному. Это зависит от авторского подхода.

В большинстве случаев в вузах принимают любой вариант определения, поскольку отклонения по разным подходам и формулам обычно находятся в пределах максимум нескольких процентов.

Показатель рассматривается в основном бесплатном сервисе и некоторых других сервисах

Если вы увидели какую-то неточность, опечатку – также, пожалуйста, укажите это в комментарии. Я стараюсь писать максимально просто, но если всё же что-то не понятно – вопросы и уточнения можно писать в комментарии к любой статье сайта.

Финансовый анализ:

-

Определение Коэффициент маневренности чистого оборотного капитала – это отношение чистого оборотного капитала к собственному капиталу. Показатель довольно тяжело осознать, поскольку строится он нелогично. Фактически он…

-

Определение Доля оборотных средств в активах – это отношение величины оборотных активов к общим активам предприятия. Оборотные активы по сравнению с внеоборотными активами – заметно…

-

Определение Коэффициент маневренности функционального капитала – это доля запасов в функциональном капитале. А функциональный капитал (собственные текущие активы) – это разность между текущими активами и краткосрочными…

-

Определение Чистые текущие активы в хозяйственном управлении – это сумма активов, относящихся непосредственно к производственной деятельности организации: запасы, НДС, дебиторская задолженность и прочие активы. Они…

-

Определение Чистый рабочий (оборотный, функционирующий) капитал (NWC – Net Working Capital) – это размер долгосрочного капитала организации, оставшегося для финансирования его текущей деятельности (т.е. приобретения оборотных…

-

Определение Коэффициент задолженности (долговременной) – это отношение долгосрочных пассивов П3 к общим активам предприятия. Показатель характеризуют долговременную долговую нагрузку на активы предприятия. Также его можно…

-

Определение Коэффициент обеспеченности оборотных активов чистым оборотным капиталом – это показатель, характеризующий, какая доля оборотных активов финансируется чистым оборотным капиталом. То есть он показывает, какая…

-

Определение Коэффициент покрытия оборотных средств собственными источниками формирования (Коэффициент обеспеченности собственными средствами) – это показатель, который отвечает на вопрос, какая доля текущих активов покрывается собственными…

-

Определение Уставный капитал (складочный капитал, уставный фонд, вклады товарищей) 1310 – это величина уставного (складочного) капитала, зарегистрированная в учредительных документах как совокупность вкладов (долей, акций, паевых…

-

Определение Рентабельность собственного капитала чистая – это отношение чистой прибыли (убытка) к существующему у предприятию собственному капиталу. Для собственников организации это критически важный параметр, поскольку…

Капитал – это ключевое понятие в экономике, он является основой создания и развития предприятия, выражается в материальной и денежной форме, формирует активы экономического субъекта. Существует две категории капитала предприятия.

Основной капитал – это активы, которыми владеет организация, переносящие частями свою стоимость на себестоимость готовой продукции (здания, оборудование и т. п.)

Оборотный капитал – это активы, стоимость которых полностью переносится на стоимость готовой продукции. К оборотным активам предприятия относят:

- запасы;

- незавершённое производство;

- предметы малой ценности или имеющие высокую скорость износа;

- готовую продукцию;

- задолженность дебиторов (долги покупателей и авансы, выданные поставщикам и подрядчикам).