Коэффициент инвестирования: формула расчета по балансу

Коэффициент инвестирования – показатель финансовой устойчивости предприятия (бизнеса), показывающий степень покрытия внеоборотных активов собственным капиталом. Другими словами коэффициент отражают долю собственных средств в производственные инвестициях в внеоборотные активы. Значение коэффициента инвестирования определяет уровень платежеспособности и ликвидности.

Предприниматель, ментор в бизнес-инкубаторе HSE inc. Автор книги-бестселлера «Финансовый анализ предприятия с помощью коэффициентов и моделей». Лауреат государственной премии за комплекс монографий в сфере экономики и управления предприятиями авиационной промышленности на базе информационных технологий. Лауреат премии Всероссийского конкурса на лучшую научную книгу 2021 года от Фонда развития отечественного образования

Анализ состояния финансов

Финансовое положение субъекта инвестирования определяется по совокупности факторов. Одним из них является коэффициент покрытия инвестиций. От значения, полученного при расчете, напрямую зависит потенциал для инвестиций в настоящий бизнес. Показатель невозможно усреднить, поскольку его величина варьируется в зависимости от отрасли, направления деятельности предприятия.

Когда значение индикатора пребывает в пределах единицы, фирма слаба, не готова быстро исполнять свои долговые обязательства. Для удовлетворения требований кредиторов потребуется все имеющиеся активы и полученная операционная прибыль. Компания окажется неспособной к расширению мощностей, конкурентоспособность упадет. Инвестор не получит ожидаемого дохода от инвестирования, подвергнет собственный капитал высоким рискам. Поэтому на заявку о финансировании бизнеса собственник капитала с большой долей вероятности ответит отказом.

Если коэффициент находится в интервале между 1,5 и 2,5, инвестиционный климат на предприятии будет считаться наиболее благоприятным. Организация уверенно справляется с текущими обязательствами, постоянно совершенствует расчетно-платежную политику, укрепляет свое положение на рынке. Благодаря этому инвестор будет получать стабильную прибыль, а инвестиции окупятся за ожидаемые сроки. Новые источники инвестирования станут дополнительным стимулом для развития предприятия и повышения его привлекательности для инвесторов.

Показатель, превышающий величину 2,5, по предварительной оценке является самым лучшим. Считается, что предприятие стабильно развивается, получает достойную прибыль от бизнеса. На первый взгляд платежеспособность фирмы находится на высоком уровне.

При детальном изучении финансово-имущественного положения выясняется, что руководство нецелесообразно расходует капитал и распределяет активы. Наиболее часто фиксируется завышенная доля дебиторской задолженности в составе оборотных активов. То есть фирма отгружает изделия без предоплаты или перечисляет поставщикам авансы, не соизмеримые с величиной ближайшей поставки.

Используя такую политику, предприятие рискует прийти к замедлению производственного цикла и падению оборачиваемости капитала. Рекомендуется оптимизировать процедуру проведения расчетов: реализовать товары исключительно по предоплате или с короткими сроками внесения денежных средств заказчиком.

По закупкам товаров и услуг желательно проплачивать счета накануне проведения хозяйственной операции. Когда капитал длительное время находится в распоряжении другой фирмы, организация теряет в доходности, вынуждена получать займы и нести дополнительные издержки.

Коэффициент покрытия инвестиций отражает картину устойчивости предприятия к внешним факторам. Когда этот показатель приближен к нормативному значению, финансовый анализ подтвердит высокую эффективность и потенциал вложений. Многие аналитики предпочитают оценивать финансовое положение организации не только за текущий период, но и за два-три предшествующих. Такой подход позволит составить динамику жизни компании и прогноз на будущее.

В анализе финансового состояния юридического лица используются несколько показателей. Обязательно оценивается соответствие собственных активов к доле стороннего капитала. Когда фирма постоянно привлекает займы, ссуды для стабилизации производства, риск кризиса возрастает многократно. Особенно неохотно инвесторы идут на сделки, если кредиты обеспечены имуществом компании.

Под финансовым состоянием организации подразумевается движение потоков финансов, предназначенных для обслуживания производства, ведения расчетов с контрагентами, организации отгрузки готовой продукции. Положительным будет считаться положение, когда компания способна самостоятельно погасить все издержки и обязательства.

В анализе участвуют такие показатели, как рентабельность, ликвидность, оборачиваемость фондов. За базу расчета берутся данные из бухгалтерской и финансовой отчетности за три-пять лет. Показатели сравниваются по динамике в разрезе исследуемых периодов.

Финансовый анализ позволяет оценить потенциал развития предприятия, способность преодолевать высокую конкуренцию, занимать лучшие положения в рыночном сегменте. По причине постоянной изменчивости экономической ситуации, компании должны стремиться к стабилизации деятельности, достижению коэффициента покрытия инвестиций приемлемого значения. Только в этом случае инвестиционный климат окажется благоприятным, а инвесторы заинтересуются предложением о взаимовыгодном сотрудничестве.

Возможные сложности при анализе рентабельности инвестиций

Визуально процесс расчета показателей эффективности капиталовложений не представляет сложностей, однако при перенесении теории на практику многие предприниматели сталкиваются с перечнем трудностей. Одним из таких моментов является составление прогноза величины возможных вкладов и норм дисконтирования при вычислении индекса рентабельности инвестированного капитала. Так, на устойчивость и надежность предстоящих денежных потоков оказывают огромное воздействие макро- и микроэкономические аспекты. К примеру, среди факторов может быть сезонность спроса и предложения, объем продаж, процентные ставки в национальном банке, а также стоимость сырья и расходных материалов.

Кроме того, существенным параметром, который может привести к колебаниям финансовых потоков, нередко выступает уровень продаж. Его значение по большому счету зависит от маркетингового стратегического подхода, который был выбран предприятием. Также создать сложности может оценка дисконтированной ставки, которая демонстрирует временную стоимость материальных средств и позволяет приблизить потенциальные платежи к нормативам. Например, при единоличном инвестировании проекта будут применяться не дисконтированные ставки, а показатели рентабельности идентичных капиталовложений. Такие значению можно будет вычислить при помощи прибыльности акций, банковских депозитов и других вкладов.

В заключение стоит отметить, что 100% гарантий получения прибыли на словах не существует. Опытные инвесторы знают, что добиться успеха можно благодаря точной оценке ситуации. Следовательно, доказательством рентабельности инвестиций станут только полученные в ходе расчетов коэффициенты, которые имеют индивидуальные особенности.

Отзывы и обсуждения

Формулы расчета

Любая рентабельность показывает эффективность измеряемого фактора по отношению к затратам, вызвавшим рост чистой прибыли. Рентабельность продукции – это отношение чистой прибыли к себестоимости. Рентабельность предприятия – отношение чистой прибыли к сумме активов (основных фондов и оборотных средств) предприятия. Как правило, измеряется в процентах, реже показывают в виде коэффициента. Не исключение и рентабельность инвестиций – это отношение чистого дохода к сумме вложений.

Для расчета показателя надо получить данные о:

- затратах, которые несет предприятие или инвестор на организацию нового проекта, мероприятия, вложений;

- доходах, которые получает организатор от реализации новых проектов, мероприятий, вложений;

- инвестиций (на покупку ценных бумаг в портфель, бюджет на рекламу, вложения в производство, стартапы).

Формула рентабельности инвестиций выглядит так:

Коэффициент покажет, эффективно мероприятие или нет. А при сравнении нескольких проектов позволит принять решения об изменении стратегии. Например, отказаться от малоэффективных каналов продвижения, низкодоходных активов или что-то поменять в продвижении товара, например, по-другому настроить рекламу для повышения охвата аудитории и конверсии.

Еще один важный момент – расчет показателя только за один период не даст объективной картины. Обязательно надо рассматривать динамику, тогда и решения будут более взвешенными, нацеленными на повышение эффективности.

Анализ состояния финансов

Финансовое положение субъекта инвестирования определяется по совокупности факторов. Одним из них является коэффициент покрытия инвестиций. От значения, полученного при расчете, напрямую зависит потенциал для инвестиций в настоящий бизнес. Показатель невозможно усреднить, поскольку его величина варьируется в зависимости от отрасли, направления деятельности предприятия.

Когда значение индикатора пребывает в пределах единицы, фирма слаба, не готова быстро исполнять свои долговые обязательства. Для удовлетворения требований кредиторов потребуется все имеющиеся активы и полученная операционная прибыль. Компания окажется неспособной к расширению мощностей, конкурентоспособность упадет. Инвестор не получит ожидаемого дохода от инвестирования, подвергнет собственный капитал высоким рискам. Поэтому на заявку о финансировании бизнеса собственник капитала с большой долей вероятности ответит отказом.

Если коэффициент находится в интервале между 1,5 и 2,5, инвестиционный климат на предприятии будет считаться наиболее благоприятным. Организация уверенно справляется с текущими обязательствами, постоянно совершенствует расчетно-платежную политику, укрепляет свое положение на рынке. Благодаря этому инвестор будет получать стабильную прибыль, а инвестиции окупятся за ожидаемые сроки. Новые источники инвестирования станут дополнительным стимулом для развития предприятия и повышения его привлекательности для инвесторов.

Показатель, превышающий величину 2,5, по предварительной оценке является самым лучшим. Считается, что предприятие стабильно развивается, получает достойную прибыль от бизнеса. На первый взгляд платежеспособность фирмы находится на высоком уровне.

При детальном изучении финансово-имущественного положения выясняется, что руководство нецелесообразно расходует капитал и распределяет активы. Наиболее часто фиксируется завышенная доля дебиторской задолженности в составе оборотных активов. То есть фирма отгружает изделия без предоплаты или перечисляет поставщикам авансы, не соизмеримые с величиной ближайшей поставки.

Используя такую политику, предприятие рискует прийти к замедлению производственного цикла и падению оборачиваемости капитала. Рекомендуется оптимизировать процедуру проведения расчетов: реализовать товары исключительно по предоплате или с короткими сроками внесения денежных средств заказчиком.

По закупкам товаров и услуг желательно проплачивать счета накануне проведения хозяйственной операции. Когда капитал длительное время находится в распоряжении другой фирмы, организация теряет в доходности, вынуждена получать займы и нести дополнительные издержки.

Коэффициент покрытия инвестиций отражает картину устойчивости предприятия к внешним факторам. Когда этот показатель приближен к нормативному значению, финансовый анализ подтвердит высокую эффективность и потенциал вложений. Многие аналитики предпочитают оценивать финансовое положение организации не только за текущий период, но и за два-три предшествующих. Такой подход позволит составить динамику жизни компании и прогноз на будущее.

В анализе финансового состояния юридического лица используются несколько показателей. Обязательно оценивается соответствие собственных активов к доле стороннего капитала. Когда фирма постоянно привлекает займы, ссуды для стабилизации производства, риск кризиса возрастает многократно. Особенно неохотно инвесторы идут на сделки, если кредиты обеспечены имуществом компании.

Под финансовым состоянием организации подразумевается движение потоков финансов, предназначенных для обслуживания производства, ведения расчетов с контрагентами, организации отгрузки готовой продукции. Положительным будет считаться положение, когда компания способна самостоятельно погасить все издержки и обязательства.

В анализе участвуют такие показатели, как рентабельность, ликвидность, оборачиваемость фондов. За базу расчета берутся данные из бухгалтерской и финансовой отчетности за три-пять лет. Показатели сравниваются по динамике в разрезе исследуемых периодов.

Финансовый анализ позволяет оценить потенциал развития предприятия, способность преодолевать высокую конкуренцию, занимать лучшие положения в рыночном сегменте. По причине постоянной изменчивости экономической ситуации, компании должны стремиться к стабилизации деятельности, достижению коэффициента покрытия инвестиций приемлемого значения. Только в этом случае инвестиционный климат окажется благоприятным, а инвесторы заинтересуются предложением о взаимовыгодном сотрудничестве.

Общий коэффициент покрытия – определение

Общий коэффициент покрытия – рассчитывают делением текущих активов на краткосрочные обязательства (текущие пассивы). Исходные данные для расчета содержит бухгалтерский баланс компании.

Иногда Общий коэффициент покрытия используется как синоним коэффициента общей ликвидности. Однако в общем случае это разные коэффициенты и рассчитываются по разным формулам. Поскольку первый не использует в текущих обязательствах долгосрочные пассивы, которые присутствуют во втором.

Общий коэффициент покрытия рассчитывается в программе ФинЭкАнализ в блоке Анализ платежеспособности. Скачать программу ФинЭкАнализ

По активам

Это наиболее простой и быстрый метод расчета. Формула для определения коэффициента покрытия инвестиций выглядит как соотношение оборотных фондов организации к величине текущих обязательств. Делимое – сумма наличных и безналичных денежных средств, находящихся в распоряжении компании. К ней прибавляется величина дебиторской задолженности, стоимость товарно-материальных ценностей, других оборотных фондов.

Делитель представлен заемными средствами с периодом погашения до двенадцати месяцев, долгами перед поставщиками сырья, услуг, бюджетом и внебюджетными фондами, а также иными текущими обязательствами. По итогам расчета пользователь способен сделать общий вывод по платежеспособности исследуемого предприятия.

Полученный коэффициент не несет детальной информации о финансовом и имущественном положении предприятия. Эти сведения представляют поверхностный анализ, точность которого сведена к минимуму. Объективность данных отстает по безошибочности из-за разницы учетной информации.

Например, фирме придется единовременно погасить долгосрочные обязательства, для этого понадобятся все денежные средства и срочный возврат дебиторской задолженности. Соответственно, обеспечительная база под инвестиции существенно уменьшится.

Анализ финансовой устойчивости: что это такое?

Финансовая устойчивость — составная часть общей устойчивости предприятия, сбалансированность финансовых потоков, наличие средств, позволяющих организации поддерживать свою деятельность в течение определенного периода времени, в том числе обслуживая полученные кредиты и производя продукцию.

Основные показатели финансовой устойчивости организации

Показатель

Описание показателя и его нормативное значение

Отношение собственного капитала к общей сумме капитала. Общепринятое нормальное значение: 0,5 и более (оптимальное 0,6-0,7); однако на практике в значительной мере зависит от отрасли.

Коэффициент финансового левериджа

Отношение заемного капитала к собственному.

Коэффициент обеспеченности собственными оборотными средствами

Отношение собственного капитала к оборотным активам. Нормальное значение: 0,1 и более.

Коэффициент покрытия инвестиций

Отношение собственного капитала и долгосрочных обязательств к общей сумме капитала. Нормальное значение для данной отрасли: 0,7 и более.

Коэффициент маневренности собственного капитала

Отношение собственных оборотных средств к источникам собственных средств.

Коэффициент мобильности имущества

Отношение оборотных средств к стоимости всего имущества. Характеризует отраслевую специфику организации.

Коэффициент мобильности оборотных средств

Отношение наиболее мобильной части оборотных средств (денежных средств и финансовых вложений) к общей стоимости оборотных активов.

Коэффициент обеспеченности запасов

Отношение собственных оборотных средств к величине материально-производственных запасов. Нормальное значение: 0,5 и более.

Отношение краткосрочной задолженности к общей сумме задолженности.

Основным показателем, влияющим на финансовую устойчивость организации, является доля заёмных средств. Обычно считается, что, если заёмные средства составляют более половины средств компании, то это не очень хороший признак для финансовой устойчивости, для различных отраслей нормальная доля заёмных средств может колебаться: для торговых компаний с большими оборотами она значительно выше.

Кроме приведенных выше коэффициентов, финансовую устойчивость предприятия отражает ликвидность его активов в сравнении с обязательствами по срокам погашения: коэффициент текущей ликвидности и коэффициент быстрой ликвидности.

Метод оценки затрат

В этом методе рентабельность инвестиций вычисляется путём деления собственного капитала в собственности на стоимость этой собственности.

Например, давайте предположим, что недвижимость была куплена за 100 000$. После ремонта и реконструкции, которые обходятся инвесторам в дополнительные 50 000$, имущество оценивается в 200 000$, в результате чего доля эквити в собственности составляет 50 000$ (200 000 –).

Чтобы использовать метод оценки затрат, разделите долю эквити на все расходы, связанные с покупкой, ремонтом и реконструкцией имущества.

ROI в данном случае составляет 50 000$ ÷ 150 000$ = 0,33 или 33%.

Пример расчета коэффициента покрытия инвестиций

Как уже было упомянуто, анализ коэффициентов эффективности целесообразнее проводить в сравнении с показателями деятельности конкурентов аналогичной экономической отрасли или объема производства. Рассмотрим пример вычисления коэффициента покрытия денежных вложений, сравнив показатели работы крупного производителя строительной техники ООО “Супер-Строй” и мелкого посредника по оптовой продаже запчастей для погрузчиков и самосвалов ООО “Кран и Ковш”.

Рассчитаем коэффициент покрытия инвестиций для крупного ООО “Супер-Строй” (расчеты производятся в тысячах рублей):

Выводы: КПИ в динамике растет (хоть и не наблюдается стабильного роста) и к 2017 году достигает значения 0.5890. Оптимальное значение не достигнуто, но в перспективе можно этого ожидать. Соответственно, если экономическая ситуация будет стабильной, ООО “Супер Строй” останется платежеспособной, и вложенные в него средства будут возвращены инвесторам. Однако, стоит компании испытать внешний стресс, и сложится ситуация, близкая к банкротству. Значит, вкладывая средства в “Супер Строй” в 2017 году, инвестор должен подготовить себя к определенным финансовым рискам.

А теперь проведем тот же самый анализ в отношении небольшого торгового посредника ООО “Кран и Ковш”:

Выводы: Стабильные источники финансирования (собственный капитал и долгосрочные задолженности) составили лишь 49-56% совокупного капитала компании на протяжении 3 лет деятельности. Полученные значения КПИ говорят о том, что ООО “Кран и Ковш” осуществляет хозяйственную деятельность при высоком уровне риска. Большие суммы из бюджета расходуются на исполнение краткосрочных обязательств (а именно, на погашение “тела” кредитов с коротким периодом возврата и процентов по ним). Наблюдается увеличение объема собственных средств и заемных денег по кредитам, срок выплаты которых превышает 12 месяцев.

Общий вывод: Показатели обоих анализируемых предприятий несравнимы с нормативными значениями КПИ, значит, у обоих компаний имеется определенный риск банкротства в перспективе. Это типично для российского предпринимательства, т.к. банковские учреждения, страхуя себя от невыплаты займов, выдают заемщикам краткосрочные кредиты чаще, чем кредиты на длительный срок. Вероятно, во время экономического кризиса 2014-2015 годов ООО “Супер Строй” и ООО “Кран и Ковш” оформили краткосрочные займы, но в следующие 2 года положение их улучшилось. Однако, наибольшей финансовой стабильностью отличается все-таки крупный производитель строительной техники.

Что такое коэффициент покрытия инвестиций

Коэффициент покрытия инвестиций (коэффициент долгосрочной финансовой независимости) — это финансовый индикатор, который дает аналитику представление о том, какая доля активов предприятия финансируется из устойчивых источников (долгосрочных пассивов и собственного капитала). Можно выразиться по-иному — КПИ демонстрирует финансовую устойчивость объекта инвестирования к внешним воздействиям.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс “Оценка инвестиционных проектов с нуля в Excel” от Ждановых. Получить доступ

При этом под долгосрочными пассивами экспертами в области финансов понимаются заемные средства, взятые из любого источника с условием их возврата не ранее чем через 12 месяцев.

Собственные средства и долгосрочные пассивы считаются устойчивыми источниками финансирования объекта инвестиций за счет того, что как минимум 1 год они не используются для исполнения текущих обязательств и могут находиться в полном распоряжении предприятия без возникновения необходимости в их экстренном расходовании.

Важно! Коэффициент покрытия инвестиций может подтвердить факт содержания проекта за счет краткосрочных обязательств и/или низколиквидных активов — это означает, что вложение финансовых средств в данный бизнес является рискованным. Когда заявитель обращается в банк за получением кредита, аналитики кредитной организации проводят оценку стабильности предприятия заявителя (к слову, платежеспособность физических лиц проверяется куда быстрее, но целесообразность кредитования компаний оценивается более тщательно). Поэтому, если в выдаче займа было отказано, не исключено, что внутренние финансовые эксперты банка произвели расчет коэффициента покрытия инвестиций

Та же ситуация может случиться с инвесторами, которые готовы были вложить свои деньги в развитие предприятия, но передумали из-за высоких рисков, на наличие которых указывали значения КПИ

Поэтому, если в выдаче займа было отказано, не исключено, что внутренние финансовые эксперты банка произвели расчет коэффициента покрытия инвестиций. Та же ситуация может случиться с инвесторами, которые готовы были вложить свои деньги в развитие предприятия, но передумали из-за высоких рисков, на наличие которых указывали значения КПИ

Когда заявитель обращается в банк за получением кредита, аналитики кредитной организации проводят оценку стабильности предприятия заявителя (к слову, платежеспособность физических лиц проверяется куда быстрее, но целесообразность кредитования компаний оценивается более тщательно). Поэтому, если в выдаче займа было отказано, не исключено, что внутренние финансовые эксперты банка произвели расчет коэффициента покрытия инвестиций. Та же ситуация может случиться с инвесторами, которые готовы были вложить свои деньги в развитие предприятия, но передумали из-за высоких рисков, на наличие которых указывали значения КПИ.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Понимание коэффициента покрытия

Коэффициенты покрытия бывают нескольких форм и могут использоваться для выявления компаний, находящихся в потенциально проблемном финансовом положении, хотя низкие коэффициенты не обязательно указывают на то, что компания испытывает финансовые трудности. На определение этих коэффициентов влияет множество факторов, и часто рекомендуется более детально изучить финансовую отчетность компании, чтобы убедиться в ее здоровье.

Чистая прибыль , процентные расходы , непогашенная задолженность и общая сумма активов – это лишь несколько примеров статей финансовой отчетности, которые следует изучить. Чтобы удостовериться, что компания по-прежнему осуществляет свою деятельность, необходимо изучить коэффициенты ликвидности и платежеспособности , которые позволяют оценить способность компании выплатить краткосрочный долг (т. Е. Конвертировать активы в наличные).

Инвесторы могут использовать коэффициенты покрытия одним из двух способов. Во-первых, они могут отслеживать изменения в долговой ситуации компании с течением времени. В случаях, когда коэффициент покрытия долга едва ли находится в приемлемом диапазоне, может быть хорошей идеей взглянуть на недавнюю историю компании. Если это соотношение постепенно снижается, то, возможно, это только вопрос времени, когда оно упадет ниже рекомендованного значения.

Коэффициенты покрытия также важны при рассмотрении компании по сравнению с ее конкурентами. Оценка аналогичных предприятий является обязательной, потому что коэффициент покрытия, приемлемый для одной отрасли, может считаться рискованным в другой области. Если бизнес, который вы оцениваете, не идет в ногу с основными конкурентами, это часто является красным флагом.

Хотя сравнение коэффициентов охвата компаний в одной отрасли или секторе может дать ценную информацию об их относительном финансовом положении, делать это для компаний из разных секторов не так полезно, поскольку это может быть похоже на сравнение яблок с апельсинами.

Общие коэффициенты покрытия включают коэффициент покрытия процентов, коэффициент покрытия обслуживания долга и коэффициент покрытия активов. Эти коэффициенты покрытия резюмируются ниже.

По балансу

Все данные, необходимые для расчета коэффициента ликвидности, представлены в бухгалтерском балансе организации. Количественное измерение показателя проводится по следующим строкам баланса:

- строка 1200 «Итого о разделу II»

- строки 1510, 1520, 1550.

Коэффициент ликвидности по балансу рассчитывается один раз за период (год).

Формула расчета выглядит следующим образом:

Клт=с. 1200 / (с. 1510 с. 1520 с. 1550),

где Ктл– коэффициент;

с. 1200 = с. 1210 с. 1220 с. 1230 с. 1240 с.1250 с.1260;

с. 1510 – «Заемные средства»;

с. 1520 – «Кредиторская задолженность»;

с. 1550 – «Прочие обязательства».

В строке 1200 указана итоговая величина оборотного капитала, который включает в себя сырье, материалы в запасах, денежные средства в дебиторской задолженности, денежные средства в наличной и безналичной форме, краткосрочные финансовые обязательства и прочие.

Строки 1510, 1520 и 1550 относятся к разделу V «Краткосрочные обязательства», то есть их срок погашения не более 12 месяцев. В данном разделе также существует строка «Доходы будущих периодов», но она не влияет на ликвидность и в расчет не берется.

Формула может быть записана по степени ликвидности оборотных активов и срочности погашения обязательств:

Клт=Ак1 Ак2 Ак3/(Па1 Па2),

где

А1 – строки 1240 и 1250 – высоколиквидные активы;

А2 – строка 1260 – среднеликвидные активы;

А3 – строки 1210, 1220 и 1230 – низколиквидные активы.

Чем выше ликвидность оборотных активов, тем быстрее они могут обернуться в денежные средства.

П1 – 1520 – крайне срочные обязательства;

П2 – 1510 и 1550 – текущие пассивы (краткосрочная кредиторская задолженность).

— как рассчитать коэффициенты ликвидности и анализировать финансовое состояние организации на примере ОАО «Газпром»:

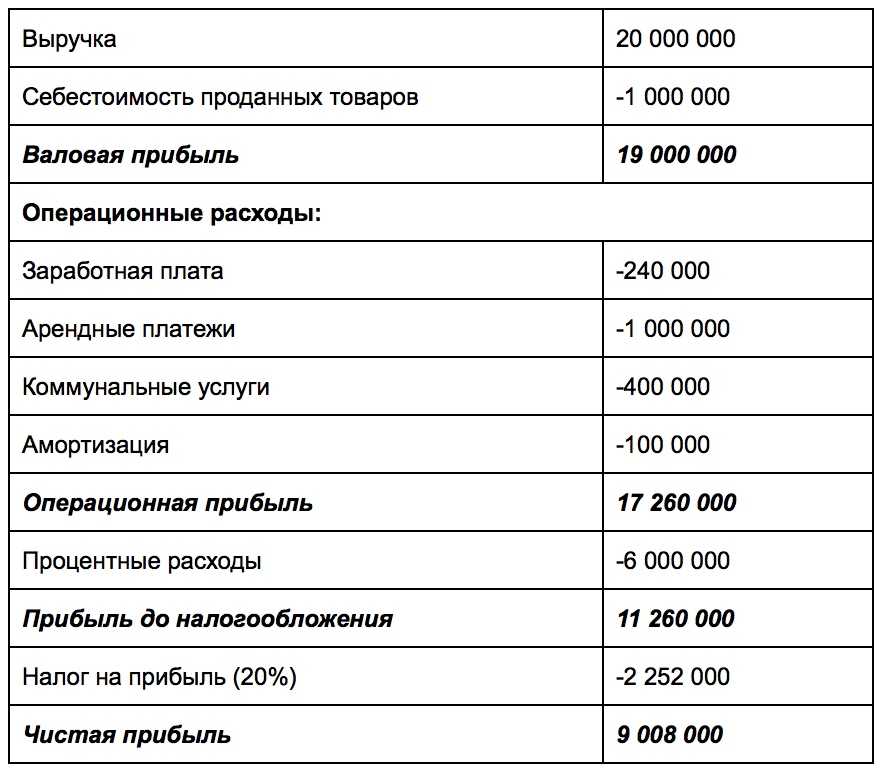

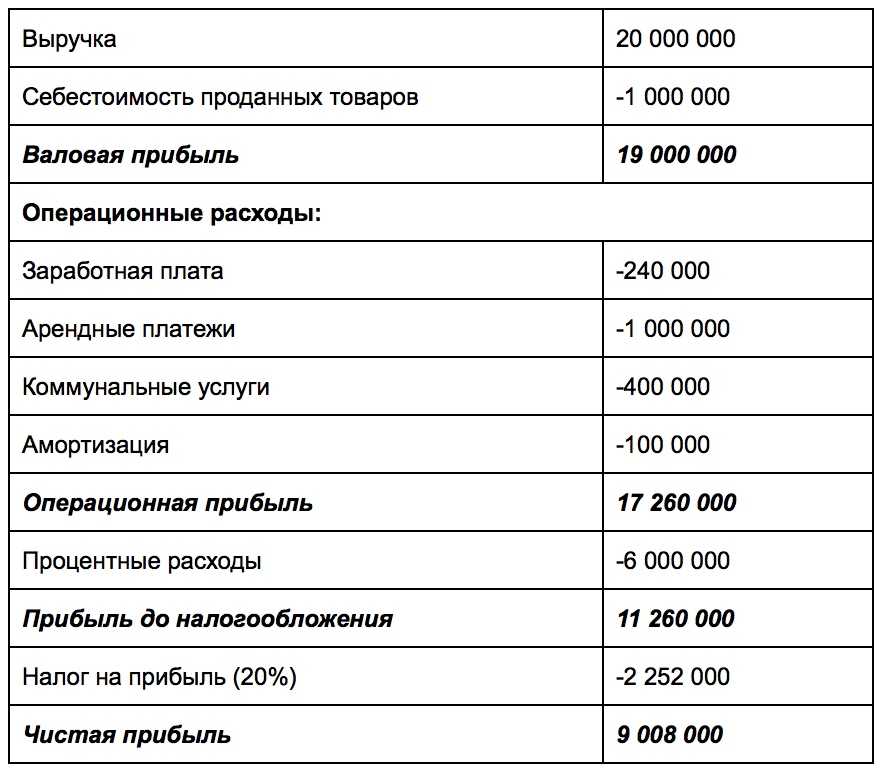

Пример №1 расчета коэффициента покрытия процентов

Допустим, показатели коммерческой деятельности гипотетического предприятия ООО “Манилов и Плюшкин” следующие:

| Показатели | Сумма (руб.) | Показатели | Сумма (руб.) |

| Выручка | 20 млн | Расходы на оплату аренды | 1 млн |

| Себестоимость реализованной продукции | 1 млн | Расходы на оплату счетов за ЖКУ | 200 тыс. |

| Расходы на выплату зарплат | 240 тыс. | Амортизация | 200 тыс. |

Расходы на погашение процентов по кредитам за текущий год составили 6 млн. рублей. Проанализируем Отчет о прибылях и убытках ООО “Манилов и Плюшкин”:

Участвующая в формуле ICR прибыль до уплаты процентов и налогов:

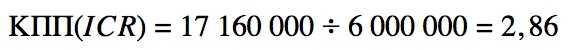

Наконец, мы можем вычислить коэффициент покрытия процентов:

Вывод: Предприятие ООО “Манилов и Плюшкин” имеет возможность 2,86 раза покрыть имеющиеся процентные платежи из средств своей операционной прибыли.

Какие существуют методы анализа значений

- методы, построенные на дисконтированных расчетах;

- методы, проводимые за счет учетной оценки денежных вкладов.

Дисконтные способы анализа показателей рентабельности включают в себя техники расчета индекса инвестиционной эффективности, а также вычисления, предназначенные для определения внутренних нормативов рентабельности капиталовложений. Чтобы с максимальной точностью оценить все методы необходимо подробнее изучить каждый из них. Многих может интересовать вопрос, что демонстрирует индекс рентабельности, на это существует простой ответ: он отражает степень возмещения расходов проекта получаемой прибылью.

Специалисты советуют при выборе альтернативного проекта применять данную формулу вычисления. Она поможет максимально удобно определить продуктивность инвестиционного процесса на начальной стадии.

Рассматривая внутреннюю норму рентабельности капиталовложений, стоит отметить, что она характеризует собой ставку, при которой дисконтированная сумма денежных вливаний за определенный период будет равна «0». Для наглядности предлагается рассмотреть формулу для расчета:

IRR = r, когда ЧДД = 0, где:

r – общая стоимость активов инвестиционного проекта.

Этот показатель способен продемонстрировать предельно дозволенный уровень расходов, который дает возможность сохранить целесообразность капиталовложений. Из этого следует, что проект будет утвержден при коэффициенте большему или эквивалентному стоимости капитала. Кроме того, инвестор должен учесть, что отклонение плана возможно в случае получения показателя ниже цены собственности.

Если рассматривать метод простого анализа или еще его называют способом расчета учетной нормы рентабельности, то можно установить среднегодовой доход от реализации инвестиционного плана. Новички в сфере инвестирования должны учитывать, что такой вариант вычисления прибыльности может использоваться для вложений краткосрочного характера. Это обуславливается тем, что данный метод не учитывает временные изменения, а также при получении прибыли, она рассматривается как чистый доход.

Эксперты рекомендуют применять калькуляцию коэффициента ARR лишь при оценке краткосрочных сделок

Кроме того, очень важно использовать значения бухгалтерского баланса. Чтобы рассчитывать на высокую прибыль от капиталовложения и определить предельно точный размер возможного дохода следует применять не только метод статистических вычислений, но и прибегнуть к дисконтированному способу

Пример расчета КПИ в инвестиционных целях

В Москве открывается современный ресторан и автопредприятие. Перед инвестором стоит выбор – куда инвестировать свободные средства, чтобы получить наибольшую выгоду. Основные сведения о финансировании деятельности этих двух компаний на этапе открытия представлены в таблице ниже:

| Вложения в молодое предприятие | Сумма для ресторана (тыс. руб.) | Сумма для автопредприятия (тыс. руб.) |

| Владельцы оформили банковский кредит с продолжительным сроком выплат | 6 000 | 6 000 |

| Основной капитал заведения (помещение, мебель, инструменты, оборудование и др.) | 24 000 | 32 000 |

| Собственный капитал (вложения собственников) | 10 000 | 24 000 |

| Всего необходимо финансовых вложений для открытия | 16 000 | 20 000 |

Из анализа показателя для нового ресторана становится видно, что КПИ далек от оптимальных значений. А вот показатели для автопредприятия более чем оптимистичные. Поэтому инвестор решает вложить средства в открытие автопредприятия, т.к. такой выбор менее рискован.

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | |

| Микропредприятия (выручка < 10 млн. руб.) | 0.979 | 1.079 | 1.022 | 1.047 | 0.942 | 1.010 | 0.955 | 0.898 | 0.926 |

| Минипредприятия (10 млн. руб. ≤ выручка < 120 млн. руб.) | 1.123 | 1.170 | 1.122 | 1.084 | 1.109 | 1.061 | 1.079 | 1.087 | 1.075 |

| Малые предприятия (120 млн. руб. ≤ выручка < 800 млн. руб.) | 1.237 | 1.206 | 1.115 | 1.173 | 1.158 | 1.191 | 1.601 | 2.384 | 1.335 |

| Средние предприятия (800 млн. руб. ≤ выручка < 2 млрд. руб.) | 1.228 | 1.189 | 1.255 | 1.220 | 1.217 | 1.285 | 1.331 | 1.296 | 1.305 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 1.399 | 1.350 | 1.311 | 1.368 | 1.325 | 1.308 | 1.301 | 1.295 | 1.332 |

| Все организации | 1.334 | 1.272 | 1.235 | 1.268 | 1.239 | 1.246 | 1.311 | 1.417 | 1.279 |

Значения таблицы рассчитаны на основании данных Росстата

Основные определения

Коэффициент инвестирования — один из показателей для финансовой оценки и анализа структуры собственных источников финансирования фирмы и их применения. Данный показатель отражает способность фирмы осуществлять финансирование внеоборотных активов за счет собственных возможностей и дает понимание того, насколько собственные финансовые ресурсы предприятия способны покрыть его производственные инвестиции. Значение коэффициента также влияет на оценку платежеспособности и ликвидности предприятия, а также его способности справляться с макроэкономическими колебаниями.

Коэффициент инвестирования

Существует два варианта коэффициента инвестирования.

1. Коэффициент инвестирования собственных источников отражает уровень обеспеченности производственных вложений фирмы за счет ее собственных источников финансирования. Нормативные значения данного коэффициента лежат в диапазоне от 0,25 до 1. В противном случае предприятие нельзя считать финансово устойчивым.

2. Коэффициент инвестирования собственных источников и долгосрочных обязательств показывает, каким образом собственные источники фирмы и ее долгосрочные кредиты обеспечивают инвестиции организации. Согласно нормативным ограничениям, данный коэффициент должен быть больше 1.

Наряду с другими экономическими показателями коэффициент инвестирования позволяет оценить платежеспособность и финансовую устойчивость организации. Совместно с коэффициентом инвестирования для анализа финансового состояния организации могут использоваться следующие индикаторы:

- Коэффициенты финансовой независимости и зависимости;

- Индекс постоянного актива;

- Коэффициент финансовой устойчивости;

- Коэффициент финансирования;

- Коэффициент концентрации заемного капитала;

- Коэффициент финансовой задолженности;

- Коэффициент совокупной платежеспособности;

- Коэффициенты покрытия (общий, процентов и основной суммы долга).

- Коэффициент маневренности и др.

Коэффициент инвестирования можно рассматривать как одну из форм представления коэффициента финансовой независимости (автономии)