Как отобразить в проводках выплату заработной платы, налогов и удержаний

Данные проводки отражаются по дебету счёта 70 и кредиту соответствующих счетов. Они показывают уменьшение задолженности организации перед работниками по заработной плате.

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 70 | 50 | Проводка по выдаче из кассы заработной платы | 254500 | Расчётно-платёжная ведомость, расходный кассовый ордер |

| 70 | 51 | Перечислена зарплата на счета сотрудников в банке (банковские карты) с р/с предприятия | 50000 | Справка-расчёт, платёжное поручение, договор с банком |

| 70 | 68.01 | Удержан НДФЛ с зарплаты работников | 45500 | Справка-расчёт |

| 70 | 71 | Удержана с зарплаты работника не возвращённая им ранее сумма, выданная под отчёт | 2500 | Авансовый отчёт работника |

| 70 | 73 | Удержана с работника сумма возмещения причиненного им материального ущерба | 5500 | Акт служебного расследования, приказ о возмещении ущерба |

| 70 | 75 | Приобретение работниками акций предприятия в счёт заработной платы | 20000 | Заявления работников, решение общего собрания акционеров |

| 70 | 76 | Удержания из зарплаты работников в пользу третьих лиц (членские и страховые взносы, алименты, погашение задолженности по коммунальным платежам, др. выплаты по решению суда, и т.д.) | 10000 | Справка-расчёт |

| 70 | 94 | Удержана сумма материального ущерба с установленных виновных лиц | 5000 | Акт служебного расследования, приказ о возмещении ущерба |

В соответствии с ТК РФ работодатель обязан выплачивать заработную плату не реже двух раз в месяц. Сумма аванса не должна быть меньше окладов или тарифных ставок за отработанную первую половину месяца. Схема выплаты аванса показана на рис. 1.

Рис. 1. Порядок и сроки выплаты аванса.

Удержания из заработной платы могут проводиться исключительно в случаях, предусмотренных законодательством. Ст. 138 ТК РФ устанавливает ограничения на размер удержаний из зарплаты:

- в стандартных случаях – не более 20% от суммы зарплаты;

- в особых предусмотренных законодательством случаях, а также при удержании из заработка работника по нескольким исполнительным документам – не более 50% заработной платы;

- при отбывании работником исправительных работ, выплате алиментов на несовершеннолетних детей, возмещении ущерба в результате преступления – не более 70% заработной платы.

Отчисления в Пенсионный фонд 22%

Трудовая пенсия может состоять из следующих частей:

- Страховой;

- Накопительной;

Суммарные взносы на финансирование страховой и накопительной частей пенсий составляют в 2012г. 22% от сумм начисленных доходов работников.

Тарифы страховых взносов на обязательное пенсионное страхование зависят от года рождения приведены в следующей таблице. Базой для начисления страховых взносов на каждого работника является его доход, нарастающим итогом с начала года. Ставки страховых и накопительных взносов в ПФР применяются по регрессивной шкале. В таблице указаны ставки взносов на социальное страхование для доходов, нарастающим итогом с начала года не превышающих 512 000 руб.

| Тарифы на обязательное социальное страхование, % | Тарифы Для лиц по 1966 г. рождения включительно | Для лиц 1967 г. рождения и моложе |

| Страховая часть трудовой пенсии | 22% | 16% |

| Накопительная часть трудовой пенсии | 0% | 6% |

Все сотрудники по условию моложе 1967 года рождения, поэтому всем начисляется и страховая и накопительная части.

Расчеты по отчислениям на пенсионное обеспечение (накопительная и страховая части пенсии) представлены в следующей таблице:

| Сотрудник | Налогооблагаемая база, руб. | Страховая часть ставка, % | Страховая часть сумма налога, руб. | Накопительная часть ставка, % | Накопительная часть сумма налога, руб. |

| Руководитель | 25 929 | 0,16 | 4148,64 | 0,06 | 1555,74 |

| Бухгалтер | 11 000 | 0,16 | 1760 | 0,06 | 660 |

| Рабочий | 25 000 | 0,16 | 4000 | 0,06 | 1500 |

| ИТОГО | 9908,64 | 3715,74 |

Федеральный фонд медицинского страхования (ФФОМС) — 5.1%

Расчеты по отчислениям в ФМС представлены в следующей таблице

| Сотрудник | Налогооблагаемая база, руб. | Ставка, % | Сумма налога, руб. | Примечание |

| Руководитель | 25 929 | 0,051 | 1322,379 | Сумма зарплаты и отпускных 4 500 + 21 429 руб. |

| Бухгалтер | 11 000 | 0,051 | 561 | Для бухгалтера, который болел налогооблагаемой базой является сумма начисленной зарплаты за проработанное время |

| Рабочий | 25 000 | 0,051 | 1275 | |

| ИТОГО | 3158,37 |

Сводные данные по расчету страховых отчислений и отчислений на социальное страхование от несчастных случаев на производстве и профессиональных заболеваний с доходов работников собраны в следующей таблице:

| Сотрудник | Налоговая база | ФСС сч. 69.1.1 | ФСС по травматизму сч. 69.1.2 | Пенсионный фонд страх. часть сч.69.2.1 | Пенсионный фонд накоп. часть сч.69.2.2 |

ФФОМС сч. 69.3 |

| Руководитель | 25 929 | 751,94 | 51,86 | 4148,64 | 1555,74 | 1322,379 |

| Бухгалтер | 11 000 | 319,00 | 22,00 | 1760 | 660 | 561 |

| Промежуточный итог | 36 929 | 1070,94 | 73,86 | 5908,64 | 2215,74 | 1883,38 |

| Рабочий | 25 000 | — | — | 4000 | 1500 | 1275 |

| ИТОГО | 61929 | 1070,94 | 73,86 | 9908,64 | 3715,74 | 3158,37 |

Что это такое?

Депонированная заработная плата – эта те финансовые средства, которые были начислены сотруднику организации в срок, но он не явился забрать их в назначенные дни.

При этом важно учитывать, что работник должен числиться в штате организации официально. Сотрудники, начисление зарплаты которых происходит на банковскую карту, не обязаны присутствовать в день начисления заработанных средств

Если же работники получают плату за свой труд через кассу, они должны являться за начислениями в установленную дату

Сотрудники, начисление зарплаты которых происходит на банковскую карту, не обязаны присутствовать в день начисления заработанных средств. Если же работники получают плату за свой труд через кассу, они должны являться за начислениями в установленную дату.

В пункте 2 указания от 11.03.2014 № 3210-У можно найти, что юридические лица обязуются устанавливать лимит на выдачу наличных средств, которые могут быть в кассе организации.

Чрезмерные превышения могут быть зафиксированы только в дни заработной платы, пособий и премий. Если произошло так, что работник по какой-либо причине не смог явиться и забрать свои деньги,лишние средства должны быть отправлены в банк, а ведомость по выдаваемой зарплате нужно закрыть. Соответственно депонирование выполняется только в том случае, когда деньги выдаются через кассу, а при получении финансовых средств через банковскую карту такая необходимость не нужна.

Порядок и сроки выдачи депонированных средств устанавливаются внутренними нормативными актами. Обычно если работник пропустил получение наличных средств, он может обратиться за ними на следующий день, установленный для выдачи пособий и заработной платы внутренним уставом организации, или в день, специально отведенный для депонированных выплат.

Если в кассе недостаточно денежных средств, а работник не желает ждать дня, отведенного для подобных выплат, он имеет право обратиться с письменным заявлением в бухгалтерию организации. В заявлении он должен указать желаемую дату получения денег.

При этом руководство не может отказать ему в такой просьбе, подкрепленной заявлением. Это право работника закреплено статьей 136 ТК РФ.

Если работодатель нарушает права, сотрудник имеет право написать иск в трудовую инспекцию или решить вопрос в судебном порядке.

Сама процедура депонирования не представляет собой нарушения действующего законодательства. Однако сумма, не выплаченная работнику по его предъявленному требованию, влечет за собой трудовой спор.

Основания и порядок удержания из заработной платы

Виды возможных удержаний из зарплаты работника:

Доходы, не подлежащие удержаниям

Данные виды установлены ст. 101 закона №229-ФЗ. Основные виды таких доходов:

- Возмещение вреда, причинённого здоровью или в связи со смертью кормильца;

- Компенсации при получении увечья сотрудником и членам семей, если они погибли;

- Компенсация за счёт средств бюджета в результате катастроф (техногенных или радиационных);

- Алименты;

- Суммы служебной командировки, переезда на новое место жительства;

- Материальная помощь в связи с рождением ребёнка, заключением брака и т.д.;

Очерёдность удержаний

Удержания из заработной платы работника производятся в следующей последовательности:

- НДФЛ;

- Исполнительные листы по алиментам на несовершеннолетних детей, на возмещение вреда здоровью, смерти кормильца, нанесённым преступлением или моральный вред;

- Прочие исполнительные листы в порядке поступления (прочие обязательные удержания);

- Удержания по инициативе руководителя.

Ограничение размера удержаний

Сумма обязательных удержаний не может превышать 50% заработной платы, причитающейся работнику. В отдельных случаях размер удержаний может быть увеличен. Например, удержания по исполнительным листам. По данным удержаниям установлено ограничение 70%:

- По алиментам на несовершеннолетних детей;

- Возмещения вреда, причинённого здоровью, смерти кормильца;

- Возмещение преступного ущерба.

Также при расчете удержаний следует учесть:

- Если сумма обязательных удержаний превышает предельную (70%), то сумма удержаний распределяется пропорционально обязательным удержаниям. Остальные удержания не производятся;

- Сумма ограничения удержаний по инициативе работодателя составляет 20%;

- По заявлению сотрудника сумма удержаний не ограничивается.

Пример расчета удержания из заработной платы

Произведем расчёт удержаний по исполнительным листам:

- Налогооблагаемая база НДФЛ = 15 000,00 – 5 800,00 = 9 200,00 руб.;

- НДФЛ = 1 196,00 руб.;

- Сумма заработка для расчёта удержаний = 15 000,00 – 1 196,00 = 13 804,00 руб.;

- Предельная сумма = 9 662,80 руб.

Удержания в размере =11 902,00 руб., из них:

- По алиментам = 6 902,00 руб. (58% от общей суммы удержания);

- Возмещение вреда = 5 000, руб. (42% от общей суммы удержания).

В итоге по исполнительным листам производятся удержания в сумме:

- По алиментам – 9 662,80 *0,58 = 5 604,42 руб.;

- Возмещение вреда – 9 662,80 *0,42 = 4 058,38 руб.

Разновидности проводок по зарплате и налогам

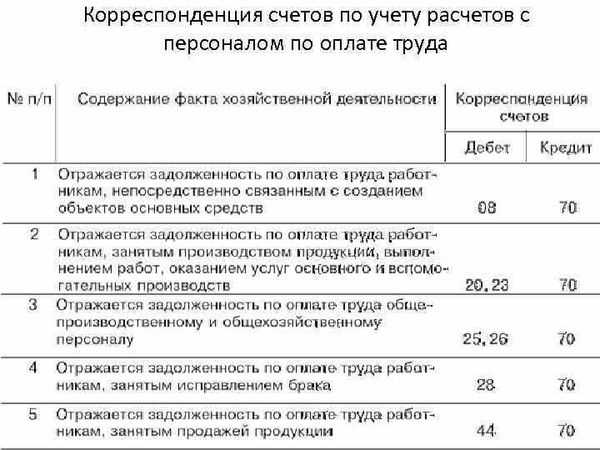

Начисление заработной платы

В бухгалтерском учете заработная плата персонала — это расходы по обычным видам деятельности ( «Расходы организации»).

Производственные компании отражают зарплату по дебету счетов: «Основное производство», «Вспомогательные производства», «Общехозяйственные расходы», «Обслуживающие производства и хозяйства». Торговые компании — по дебету «Расходы на продажу».

При начислении зарплаты делают проводку:

ДЕБЕТ (, , , ) КРЕДИТ — начислена зарплата сотрудника такого-то

Справка

При начислении аванса, рассчитанного как зарплата за первую половину месяца, нужно делать такую же проводку, как при начислении зарплаты по итогам месяца.

Резервные удержания из зарплаты за первую половину месяца

Организации, в которых аванс равен зарплате за фактически отработанное время в первой половине месяца, нередко делают резервные удержания по суммам, указанным в исполнительном листе (например, по алиментам). Их показывают по дебету и кредиту «Расчеты с разными дебиторами и кредиторами» по соответствующему субсчету.

При резервных удержаниях делают проводки:

ДЕБЕТ КРЕДИТ субсчет «Резервные удержания по алиментам» — резервное удержание алиментов из зарплаты сотрудника такого-то

Удержания из зарплаты: НДФЛ, алименты и проч.

При удержании НДФЛ делают проводку:

ДЕБЕТ КРЕДИТ субсчет «НДФЛ» — удержан НДФЛ из зарплаты сотрудника такого-то

При удержании алиментов делают проводку:

ДЕБЕТ КРЕДИТ субсчет «Расчеты по алиментам» — удержаны алименты из зарплаты сотрудника такого-то

В случае других удержаний используют кредит счета, подходящего для конкретной ситуации.

Если аванс равен зарплате за фактически отработанное время в первой половине месяца, и были сделаны резервные удержания, то в конце месяца их необходимо списать.

При списании резервных удержаний делают проводки:

ДЕБЕТ субсчет «Резервные удержания по алиментам» КРЕДИТ — списаны резервные удержания по алиментам сотрудника такого-то

Начисление страховых взносов

Как и заработная плата, страховые взносы в бухучете относятся к расходам по обычным видам деятельности. Начисление взносов отражают по дебету счетов (, , , ) и кредиту по соответствующему субсчету (субсчета открывают по видам страхования).

Важно

В проводке по начислению страховых взносов не задействован. Это объясняется тем, что взносы не входят в заработную плату и не удерживаются из нее.

При начислении взносов делают проводку:

ДЕБЕТ (, , , ) КРЕДИТ (субсчет по виду страхования) — начислены страховые взносы.

Выплата аванса и заработной платы

Аванс, а также начисленную зарплату за минусом НДФЛ, алиментов и прочих удержаний выдают на руки работнику. Если сотрудник получает деньги в кассе, составляется проводка по кредиту «Касса». Если деньги переводят с расчетного счета организации на карточку сотрудника, составляется проводка по кредиту «Расчетные счета».

При выплате аванса и зарплаты делают проводки:

ДЕБЕТ КРЕДИТ — выдан аванс (зарплата) из кассы;

ДЕБЕТ КРЕДИТ — перечислен аванс (зарплата) с расчетного счета.

Перечисление НДФЛ и взносов

Организация должна перечислить в бюджет НДФЛ в следующие сроки: налог, удержанный в период с 23-го числа предыдущего месяца по 22-е число текущего месяца — не позднее 28-го числа текущего месяца. Налог, удержанный с 1 по 22 января переводят не позднее 28 января, а налог, удержанный с 23 по 31 декабря — не позднее последнего рабочего дня календарного года (п. 6 ст. 226 НК РФ).

Страховые взносы по единому тарифу за тот или иной месяц следует перечислять не позднее 28-го числа следующего месяца (п. 3 ст. 431 НК РФ), а взносы «на травматизм» — не позднее 15-го числа следующего месяца (ч. 4 ст. 22 Федерального закона от 24.07.98 № 125-ФЗ).

При перечислении НДФЛ и взносов делают проводку:

ДЕБЕТ ( соответствующий субсчет) КРЕДИТ — перечислен НДФЛ (страховые взносы)

Срок выдачи зарплаты

Срок выдачи наличных денег на выплату зарплаты руководитель организации определяет самостоятельно, но его продолжительность не может превышать пяти рабочих дней (включая день получения наличных с банковского счета). Срок выдачи зарплаты указывается в расчетно-платежной ведомости (унифицированная форма № Т-49) или платежной ведомости (унифицированная форма № Т-53).

Если сотрудник не получил зарплату в течение установленного срока, то невыплаченную сумму нужно депонировать. Сделать это необходимо в последний день выдачи зарплаты.

Такой порядок установлен пунктом 6.5 указания Банка России от 11 марта 2014 г. № 3210-У.

Ситуация: когда нужно сдать в банк наличную выручку, которую используют на выдачу зарплаты? Выручка, которую организация использует на выдачу зарплаты, превышает лимит кассового остатка.

По общему правилу наличные деньги сверх установленного лимита организация обязана сдать в банк. Накопление в кассе сверхлимитной наличности допустимо:

в дни выдачи зарплаты (стипендий и ряда других выплат);

в выходные и нерабочие праздничные дни, если в эти дни организация проводит кассовые операции.

В других случаях хранить в кассе деньги сверх лимита нельзя.

Это установлено пунктом 2 указания Банка России от 11 марта 2014 г. № 3210-У.

Таким образом, хранить в кассе выручку сверх установленного лимита организация вправе лишь в течение срока, установленного для выдачи зарплаты. В последний день выдачи зарплаты сверхлимитную наличность необходимо сдать в банк.

Ответы на актуальные вопросы

Вопрос №1. По результатам инвентаризации в октябре установлена кредиторская задолженность по не выданной зарплате, сложившаяся более 3 лет назад. В соответствии с приказом по предприятию эта сумма просроченной задолженности была списана. В ноябре в организацию обратился бывший сотрудник с просьбой выдать ему эту зарплату. Обращения в суд с его стороны не было. Правомерна ли его просьба, если дебиторская задолженность уже списана?

Да, просьба сотрудника выдать ему депонированную более 3 лет назад зарплату находится в рамках закона. Законодательно время, когда работник может обратиться к работодателю с просьбой выдать ему неполученный заработок, не ограничено. Такой срок установлен лишь для обращения в суд. Даже если трехлетний срок закончился, работодатель может выплатить задолженность. В таком случае нужно восстановить депонированную зарплату:

Дт91 Кт76/4.

После чего выдать в установленном на предприятии порядке:

Дт76/4 Кт50.

Вопрос №2. Как определить время, когда необходимо списать депонированный заработок по причине окончания срока исковой давности?

В первую очередь необходимо определить, от какой даты начинается отсчет срока исковой давности

Для этого нужно принимать во внимание документы, в которых установлен срок осуществления расчетов с персоналом по оплате труда на предприятии. Например, Правила внутреннего трудового распорядка или трудовое соглашение

Отсчет срока начинается со следующего дня после выдачи зарплаты. В случае если работник обратился работодателю с просьбой о выплате депонированной зарплаты, и ему было отказано в этом, в течение 3 месяцев он может подать иск в суд.

Вопрос №3. В какие сроки работник может получить депонированную зарплату после обращения с просьбой о выдаче к работодателю?

Если речь идет о небольшой сумме, которая хранится в пределах установленного лимита в кассе, депонированная зарплата может быть выдана сотруднику с течение дня. Если же в кассе нет такого количества наличности, то работник может получить свой заработок:

- при получении аванса;

- или в ближайший день выдачи зарплаты на предприятии;

- или в специальный день выдачи депонированных сумм, если он установлен на предприятии.

Вопрос №4. Когда необходимо перечислить НДФЛ по депонированному заработку?

Если источником наличных денег на выдачу зарплаты на предприятии является банк, то НДФЛ придется заплатить не позднее их получения. Если же зарплата выдается за счет каких-либо прочих источников, то можно перечислить налог, когда сотрудник получит зарплату. Но для удобства бухгалтера и повышения точности расчетных операций лучше заплатить НДФЛ по всей зарплате.

Вопрос №5. В какие сроки надо отнести к расходам суммы депонированной зарплаты на предприятии, применяющем ОСН?

Включение в расходы депонированного заработка зависит от метода определения налога на прибыль, применяемого предприятием. Для целей бухучета депонированные суммы следует относить к расходам периода, когда они были образованы. А для целей налогового учета, если предприятие применяет метод начисления, депонированная зарплата относится к расходам по аналогии с бухучетом. Расхождений между налоговым и бухгалтерским учетом при этом не возникнет.

Но когда применяется кассовый метод, депонированную зарплату нельзя относить к расходам до того момента, пока она не будет выплачена работнику. Это приводит к появлению вычитаемой временной разницы и, следовательно, к образованию отложенного актива. Его можно будет списать после погашения задолженности по зарплате перед сотрудником.

Банки с лучшими условиями по зарплатным проектам

| Банки | Зарплатный проект (наличие и %) |

| Точка | комиссия за перевод устанавливается индивидуально |

| Тинькофф | бесплатные переводы |

| Модульбанк | от 0 до 19 р. за перевод |

| Открытие | бесплатные переводы |

| ВТБ | от 0 до 1% за перевод |

| Альфа-Банк | бесплатные переводы |

| Сбербанк | от 0 р. за перевод |

| МТС-Банк | бесплатные переводы |

| Росбанк | от 0,2 до 0,5% за перевод |

| Райффайзенбанк | бесплатные переводы |

| Промсвязьбанк | от 0,1% за перевод |

| ДелоБанк | бесплатные переводы |

| Локо-Банк | бесплатные переводы |

| Сфера | 1% за перевод |

| Совкомбанк | 1% за перевод |

| Уралсиб | бесплатные переводы |

| УБРиР | бесплатные переводы |

| Ак Барс Банк | переводы сотрудникам с комиссией до 0,5% |

Назначение депонированной зарплаты: нюансы

Рассмотрим пример нетиповой схемы выплаты зарплаты — когда речь идет о депонировании средств. Что она представляет собой?

На некоторых предприятиях зарплата выдается через кассу. Это значит, что для ее получения сотрудник должен лично явиться на предприятие. Но в силу тех или иных причин, например из-за нахождения на больничном, он может не успеть прибыть на выдачу зарплаты в установленный срок.

Чтобы сотрудник имел возможность получить зарплату позже, бухгалтерия осуществляет ее депонирование — временное резервирование на будущую выплату посредством возврата на расчетный счет в банке либо размещения в кассе (в последнем случае нужно следить за лимитом кассы).

ВАЖНО! С 30.11.2020 из указания ЦБ 3210-У исключено правило об отражении в платежной ведомости депонирования не выданной в срок зарплаты. Какие еще нововведения в порядке учета кассовых операций вступили в действие с 30.11.2020, рассказали эксперты КонсультантПлюс

Получите пробный доступ к системе К+ и бесплатно переходите в обзорный материал

Какие еще нововведения в порядке учета кассовых операций вступили в действие с 30.11.2020, рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в обзорный материал.

Если формируется депонированная заработная плата, то проводка, отражающая данный факт, будет выглядеть так: Дт 70 Кт 76.4. Факт возврата суммы, соответствующей депонированной зарплате, на расчетный счет (если принято такое решение) отражается проводкой: Дт 51 Кт 50. Факт ее выплаты при обращении сотрудника показывается корреспонденцией: Дт 76.4 Кт 50.

Получить депонированную зарплату сотрудник может в течение 3 лет с момента начисления зарплаты (письмо ФНС России от 6.10.2009 № 3-2-06/109). Если он этого не сделает, то выплата списывается во внереализационные доходы. Данный факт отражается проводкой: Дт 76.4 Кт 91.

Узнать больше о специфике учета депонированной зарплаты вы можете в статье «Как правильно отразить депонированную зарплату в 6-НДФЛ».

Депонирована неполученная заработная плата

Причин, по которым работник может не явиться за деньгами в установленный срок, может быть немало. Например, служебная командировка, временная нетрудоспособность, отпуск, в том числе без сохранения содержания. По окончании последнего дня срока, на который оформлена ведомость, кассир напротив Ф.И.О. работников, не получивших причитающуюся им заработную плату, делает запись или проставляет оттиск печати (штампа) «Депонировано». Кроме того, при необходимости депонирования заработной платы кассир:

- подсчитывает и записывает в итоговой строке суммы фактически выданных наличных денег и тех, что подлежат депонированию, а также сверяет их с итоговой суммой в расчетно-платежной (платежной) ведомости;

- ставит в расчетно-платежной (платежной) ведомости свою подпись;

- подписывает расчетно-платежную (платежную) ведомость у главного бухгалтера или бухгалтера, а при их отсутствии – у руководителя учреждения;

- составляет расходный кассовый ордер на сумму фактически выданных денег;

- на основании расходного ордера вносит запись о выданных наличных деньгах в кассовую книгу (п. 4.6 Указания № 3210-У).

Не выданная задепонированная сумма сдается в банк для зачисления на лицевые счета, открываемые в территориальных органах Казначейства России, финансовом органе субъекта РФ, но только в том случае, если депонированная заработная плата превышает лимит остатка наличных денег в кассе учреждения (п. 2 Указания № 3210-У).

Если выплаты работнику производятся через банковскую карту, о депоненте и речи быть не может.

Решение задачи по бухучету зарплаты

Прежде, чем приступить у расчету заработной платы по каждому сотруднику,

вспомним вкратце общие принципы расчета.

Как считать отпускные?

Расчет отпускных осуществляется, исходя из среднего заработка работника за

последние 12 месяцев. Для расчета среднедневного заработка, средний заработок

сотрудника за месяц делится на 29,4 (среднее количество календарных дней в месяце).

Т.о. может быть рассчитан средний заработок работника за один календарный день,

который в последствие умножается на количество календарных дней отпуска.

Как рассчитать больничный?

Для расчета пособий по временной нетрудоспособности необходимо учитывать

страховой стаж. Пособие по временной нетрудоспособности выдается в размере:

- 100 % среднего заработка — работникам со страховым стажем 8 и более лет;

- 80 % среднего заработка — работникам со страховым стажем от 5 до 8 лет;

- 60 % среднего заработка — работникам со страховым менее 5 лет.

При болезни работнику нужно оплачивать не рабочие, а календарные дни.

Пособие по временной нетрудоспособности исчисляется исходя из среднего заработка

застрахованного лица, рассчитанного за два предыдущих календарных года.

Дневное пособие работника рассчитывается следующим образом: сумма доходов за два

предыдущих календарных года делится на 730 (количество календарных дней в двух годах).

В 2013 году средний заработок, из которого исчисляются пособия,

не может превышать 1335,61 руб. в день. Подробнее здесь.

Как рассчитать алименты?

Если в бухгалтерию поступил исполнительный документ (решение суда) на уплату

алиментов, то из заработка работника нужно удержать указанные в этом документе

суммы. Алименты могут быть установлены в твердой сумме или в процентах от зарплаты.

Предельный размер удержаний при наличии алиментных обязательств составляет 70 %

дохода после вычета НДФЛ. По общему правилу размер алиментов составляет

1/4 от суммы дохода на одного ребенка,

1/3 — на двоих детей,

1/2 — на троих и более детей. По решению суда размер этих долей может быть

уменьшен или увеличен судом с учетом материального или семейного положения

сторон и иных заслуживающих внимания обстоятельств.

Как рассчитать НДФЛ и вычеты по налогу на доходы физических лиц?

Основная ставка налога на доходы установлена в размере 13 процентов. По этой

ставке физические лица резиденты РФ определяют налог с получаемых доходов по

месту работы и других доходов, например, от сдачи квартиры в наём, продажи

автомобилей и т.д. Однако, для отдельного ряда случаев предусмотрены другие

ставки налога на доходы.

Налогооблагаемый доход физического лица уменьшается на сумму предоставляемых

налогоплательщику налоговых вычетов. До 2012г. Для всех налогоплательщиков

действовал стандартный налоговый вычет в размере 400 рублей за каждый месяц,

до месяца, в котором доход, исчисленный с нарастающим итогом с начала года,

превысил 20.000 руб. С 2012 года этот вычет больше не применяется.

Дополнительно налогоплательщику, в зависимости от количества детей

предоставляются вычеты на каждого ребенка. С 1 января 2012 года действуют

следующие размеры детских вычетов:

1 400 рублей — на первого ребенка,

1 400 рублей — на второго ребенка,

3 000 рублей — на третьего и каждого последующего ребенка.

Для вычетов на детей существует ограничение по доходам налогоплательщика.

Вычеты действуют до месяца, в котором доход налогоплательщика, исчисленный

нарастающим итогом с начала налогового периода (с начала года) по ставке 13 %,

превысил 280 000 рублей. Начиная с месяца, в котором указанный доход

превысил 280 000 рублей, детские вычеты не применяются. В следующем налоговом

периоде (в следующем году) применение вычетов возобновляется.

1

Реестр депонированной заработной платы не обязателен

Указание № 3210-У не содержит требования о составлении реестра депонированных сумм, в отличие от ранее действовавшего порядка ведения кассовых операций. Однако по желанию кассира такой документ может применяться в учреждении. Он поможет отслеживать, кто из работников не получил зарплату, после каждой ее выдачи.

Аналитический учет депонированных сумм ведется в Книге аналитического учета депонированной оплаты труда, денежного довольствия и стипендий (ф. ). Такая книга предназначена для обобщения сведений раздельно по видам выплат: по оплате труда, денежному довольствию, стипендиям, пособиям, иным выплатам. Записи в ней делаются по каждому депоненту (при необходимости с указанием структурного подразделения учреждения).

В группе граф «Отнесено на счет депонентов (кредит)» указываются:

- месяц и год, в котором образовалась депонентская задолженность;

- номера расчетно-платежных (платежных) ведомостей;

- суммы депонированных выплат.

В группе граф «Выплачено (дебет)» против фамилии депонента записывается номер расходного кассового ордера и выплаченная сумма за соответствующий месяц. Если депонированные суммы выдаются несколькими выплатами, то номера ордеров отражаются в графе 7 через запятую.

В конце месяца в Книге подсчитываются итоги по графам «Отнесено на счет депонентов (кредит)» и «Выплачено (дебет)» и выводится кредитовый остаток на начало следующего месяца.

Учет депонированной заработной платы

Заработная плата в бухгалтерском учете независимо от даты ее получения работником учитывается в расходах того месяца, в котором она была начислена (п. 5 ПБУ 1/2008).

Начисление заработной платы в бухгалтерском учете отражается проводками:

ДЕБЕТ 20 (23, 25, 26, 29, 44 и т .д) КРЕДИТ 70

– начислена заработная плата;

ДЕБЕТ 70 КРЕДИТ 68, субсчет «Расчеты по НДФЛ»

– удержан НДФЛ с суммы заработной платы;

ДЕБЕТ 70 КРЕДИТ 50

– выплачена заработная плата за минусом НДФЛ;

ДЕБЕТ 68 субсчет «расчеты по НДФЛ» КРЕДИТ 51

– уплачен НДФЛ в бюджет.

Депонирование заработной платы. Для учета депонированных сумм предусмотрен счет 76 «Расчеты с разными дебиторами и кредиторами», субсчет 76-4 «Расчеты по депонированным суммам».

Депонирование заработной платы отражается проводками:

ДЕБЕТ 70 КРЕДИТ 76, субсчет 76-4 «Расчеты по депонированным суммам»

– депонирована сумма неполученной зарплаты;

ДЕБЕТ 51 КРЕДИТ 50

– сумма депонированной зарплаты зачислена на расчетный счет компании.

Выдача депонированной заработной платы отражается проводками:

ДЕБЕТ 50 КРЕДИТ 51

– получены деньги в банке на выдачу депонированной зарплаты;

ДЕБЕТ 76, субсчет 76-4 «Расчеты по депонированным суммам» КРЕДИТ 50

– выдана депонированная зарплата.

Списание невостребованной заработной платы отражается проводкой:

ДЕБЕТ 76, 76-4 субсчет «Расчеты по депонированным суммам» КРЕДИТ 91-1

– депонированная заработная плата включена в состав прочих доходов по истечении срока исковой давности.

Профессиональная пресса для бухгалтера

Для тех, кто не может отказать себе в удовольствии полистать свежий журнал, почитать проверенные экспертами качественно сверстанные статьи. Выбрать журнал >>

Зачисление заработной платы на банковский счет: порядок и особенности

Зачисление заработной платы на банковский счет – это процесс перечисления денежных средств, полученных сотрудником от работодателя, на его банковский счет. Этот процесс имеет свой порядок и некоторые особенности, которые необходимо учитывать.

Порядок зачисления заработной платы на банковский счет зависит от политики работодателя и его выбранной системы оплаты труда. В большинстве случаев заработная плата за месяц перечисляется на счет сотрудника в определенную дату, которая указывается в трудовом договоре или внутреннем положении компании. Обычно это дата, близкая к концу или началу месяца.

Как правило, зачисление средств на банковский счет происходит автоматически, через систему электронных платежей, осуществляемую бухгалтерией организации. Для этого необходимы реквизиты счета сотрудника, которые он предоставляет работодателю при заключении трудового договора или в процессе работы.

Особенности зачисления заработной платы на банковский счет могут включать:

- Варианты оплаты: в зависимости от внутренних правил компании и пожеланий сотрудника, зарплата может зачисляться на один основной счет или распределяться между различными банковскими счетами.

- Периодичность выплат: в некоторых случаях заработная плата может начисляться и зачисляться не ежемесячно, а например, раз в две недели или по иному графику, оговоренному работодателем и сотрудником.

- Удержания и начисления: при зачислении заработной платы могут также осуществляться удержания, например, налоги, страховые взносы или суммы задолженности работника перед компанией, а также начисления, такие как премии или компенсации.

- Сроки зачисления: банковские счета могут иметь разные сроки зачисления средств. В некоторых случаях средства могут зачисляться в течение одного-двух банковских дней после начисления, в других – это может занимать больше времени.

Важно помнить, что зачисление заработной платы на банковский счет – это обязательство работодателя, которое регулируется законодательством страны. Бухгалтеры компании несут ответственность за правильное и своевременное проведение этих операций

| Порядок зачисления заработной платы на банковский счет: | Особенности зачисления заработной платы: |

| 1. Зависит от политики работодателя и системы оплаты труда. | 1. Определение вариантов оплаты (один или несколько счетов). |

| 2. Обычно перечисляется на счет в определенную дату. | 2. Возможность выплаты по нестандартному графику. |

| 3. Зачисляется автоматически через систему электронных платежей. | 3. Удержания и начисления при оплате. |

| 4. Разные сроки зачисления на банковский счет. |