Синтетический и аналитический учёты

Синтетическими считаются счета, которые предназначаются для обобщенного отражения хозяйственных средств и их источников. Разновидность применяется для осуществления учета средств компании в едином денежном выражении.

Письменная фиксация выполненной операции называется синтетическим учетом. В категорию входят все счета, которые относятся к активу и пассиву баланса, а также отражаются в плане счетов.

Синтетический учет используется:

- для заполнения отчетности,

- чтобы заполнить баланс,

- анализа финансово-хозяйственной деятельности компании.

Чтобы контролировать сохранность ценностей, нужно знать не только их общую стоимость, но и другие данные, необходимые для идентификации. Если у компании образовалась задолженность, вместе с выяснением ее общего объема нужно определить причину ее появления.

Для выполнения манипуляций подобного рода применяются аналитические счета. Они позволяют уточнять и контролировать данные синтетических счетов.

Аналитические счета позволяют вести учет и в натуральном, и в денежном выражении. Они открываются в дополнение к синтетическим. Запись операций со счетами категории называется аналитическим учетом. Его проведение необходимо для контроля и обеспечения сохранности ТМЦ.

Анализ счета 51

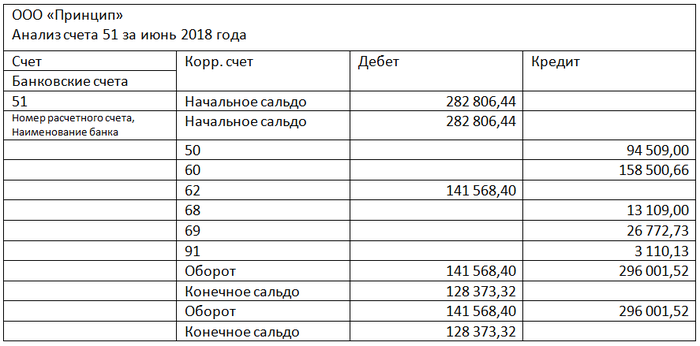

Анализ счета 51, как и другие бухгалтерские отчеты, можно делать за любой отрезок времени. Отчет состоит из нескольких столбцов.

В первом столбце указаны счета бухгалтерского учета, с которыми корреспондировал счет 51. Во втором — денежные средства, поступившие на расчетный счет за выбранный период, в соответствии со счетами бухгалтерского учета, по которым приходные суммы разнес бухгалтер. Третий столбец аналогичен второму — только по списанным денежным средствам. В верхней строке указано сальдо, то есть остаток денежных средств на начало выбранного периода, в нижней — на конец периода.

Не знаете свои права?

Этот отчет удобен, если нужно обобщено узнать о движении средств на счету организации и о его источнике

Например, что деньги поступили от контрагента, но при этом неважно, от кого именно. Или что деньги потрачены на налоги, но на какие конкретно, знать на данный момент необязательно

Анализ счета представлен на рисунке.

ОСВ с отбором по контрагентам

Появилась задача — сформировать консолидированную ОСВ с отбором по Счету -> Субконто -> Контрагент, для того, чтобы исключить своих юрлиц из оборота.

ОСВ стандартная не позволяет сделать подобный отбор, ОСВ по счету позволяет, но нужно отобразить результаты по всем счетам

Подскажите, сталкивался ли кто-нибудь с подобной задачей и как лучше реализовать данное решение (переделывать общий модуль отчетов или создать внешний отчет)

Необходимо, чтобы в ОСВ можно было выбрать счета, у которых субконто = контрагент и соответственно исключить их из оборотки. При этом, чтобы обороты по всем остальным счетам остались нетронутыми

В типовом отчете по субконто оборот будет выводиться по счетам 60, 62 и т.д. А остальные счета, которые должны присутствовать в ОСВ отпадут(

(5) Да, наверное не ясно сформулировал — нужно исключить обороты взаимно, т.е. если исключаем счет по активу, то нужно чтобы по пассиву все также сходилось

P.S. извиняюсь если объясняю непонятно, в бухгалтерии новичок

Лодырь, вы правы, я пытаюсь собрать консолидированную оборотку по группе компаний, но не могу понять каким образом это сделать.

Насчет аналога 79 я не знаю, просто мне нужно получить отчетность к ближайшему сроку

Надеюсь на какое-нибудь типовое решение, или может кто-то эту консалидацию уже реализовывал в 1с

Также если необходимо исключить обороты по счетам 26 23 20 10 41 43 91 и прочее. то сделать это с помощью 1-С будет сложно. т.к. в этих счетах теряется связь с контрагентом. Можно пойти по глупому и тернистому пути. Это на каждый внутригрупповой документ оборота ставить свойство «Внутренний». Затем на копии базы выделять все документы с этим свойством и снимать с проведения.

Характеристика счета 51

Счет 51 бухгалтерского учета входит в раздел V «Денежные средства» Плана счетов бухгалтерского учета, утвержденного приказом Минфина РФ от 31.10.2000 № 94н.

Основной характеристикой счета 51 является то, что это синтетический активный счет бухучета, на котором отражаются все операции, происходящие на рублевых расчетных счетах организации. Приход денежных средств бухгалтер отражает по дебету счета, расход — по кредиту. Первичные документы, которые позволяют ему это сделать, — выписка банка с приложенными к ней документами. Приложением может быть, например, платежное или инкассовое поручение, чек и пр. Сальдо по счету 51 — это остаток денег на расчетном счете организации. Аналитика по счету 51 осуществляется по каждому расчетному счету, открытому компанией в кредитных организациях.

Счет 51 корреспондирует со многими счетами бухгалтерского учета, предназначенными для отражения операций, связанных с движением денежных средств. Например, это:

- счет 60 — для расчетов с поставщиками;

- счет 62 — для расчетов с покупателями;

- 70 — для расчетов с сотрудниками;

- 71 — для расчетов с подотчетными лицами и так далее.

Если произошло ошибочное зачисление или списание денежных средств на расчетный счет организации, то при выявлении данного факта ошибочную сумму надо отразить в корреспонденции со счетом 76 (субсчет «Расчеты по претензиям»). Полный список корреспондирующих счетов приведен в приказе № 94н.

Некоммерческие и малые предприятия могут применять упрощенный бухгалтерский учет. Им можно значительно укрупнять разбивку по счетам и, соответственно, не использовать многие из них. Однако к счету 51 бухгалтерского учета это не относится. Он будет присутствовать в учете любого предприятия.

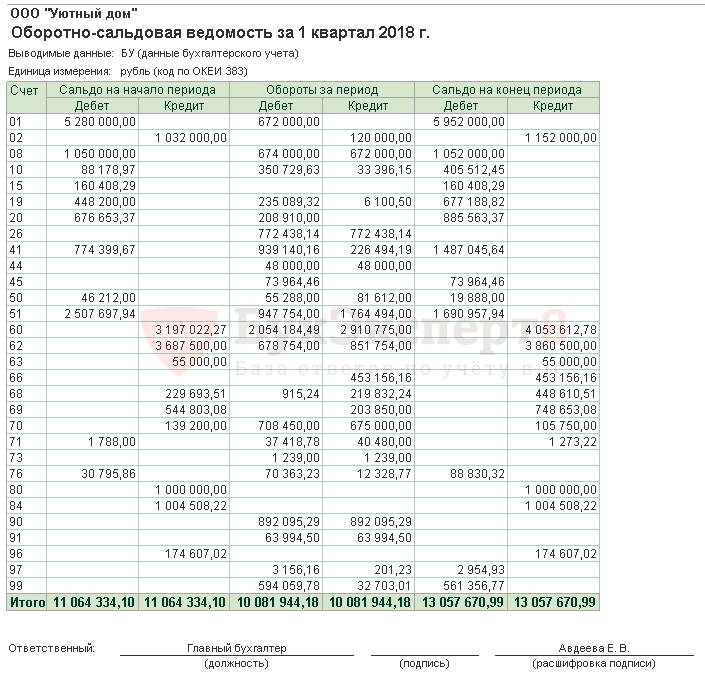

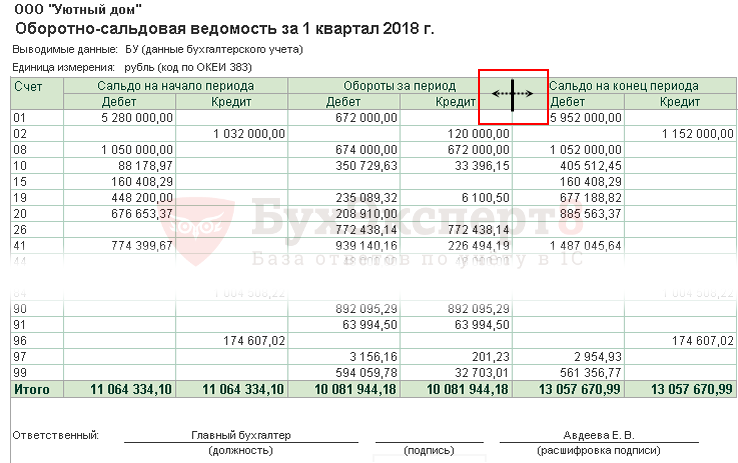

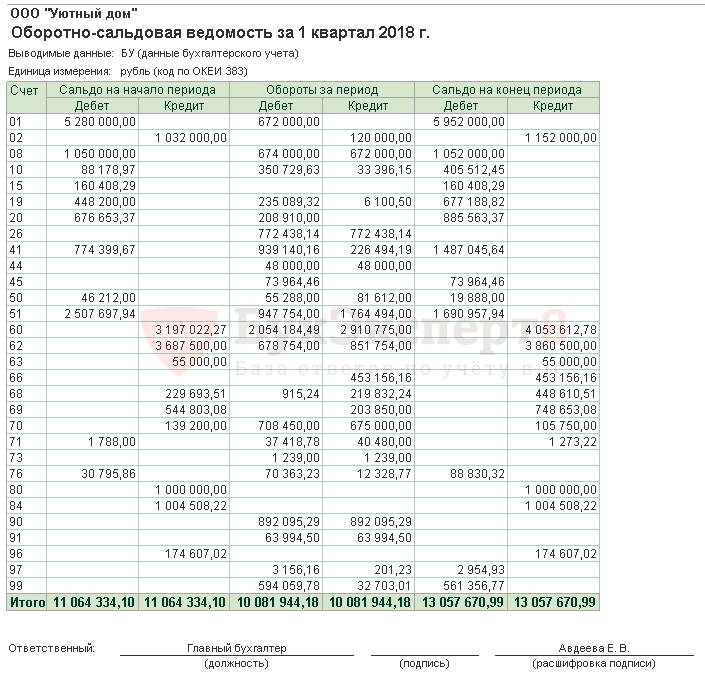

Оборотно-сальдовая ведомость: компактная

Большие отчеты, к которым относится отчет ОСВ, в стандартном виде могут быть неудобны для работы. Они не помещаются на страницы при печати, а при просмотре — на экран: нужно перемещать мышку из одного места отчета в другое. В результате что-то пропадает из обзора, и целостной картинки не складывается.

Можно перемещать границы отчета вручную. Для этого нужно подвести курсор к границе колонки, нажать правую клавишу CTRL на клавиатуре и, не отпуская ее, вести мышкой влево, если мы хотим уменьшить ширину колонки, или вправо — если увеличить.

Передвигая границы, мы получаем более компактный отчет.

Однако при каждом новом формировании отчета приходится двигать границы повторно. Хотелось бы сделать так, чтобы полученный формат программа запоминала. Можно это сделать? Можно!

Вкладка Оформление

Указанная настройка для всех граф отчета будет ограничивать ширину колонок от 9 до 12 символов. Если данные будут не помещаться в этот формат — они будут переноситься на другую строку.

Оборотно-сальдовая ведомость по счету 10

Рассмотрим на примере основные моменты, связанные с формированием ОСВ, в частности, как происходит процедура поступления, списания материалов и как эти движения находят отражение в ОСВ.

Пример

ООО «НТК» в ноябре 2021 года получило от поставщика материалы (при этом на начало месяца на его складе уже имелись остатки некоторых материалов). Часть запасов была списана в производство, часть реализована. Оценка материалов производится по средней себестоимости.

Учет НДС при приобретении материальных ценностей имеет свои особенности. Читайте о них в статье «Как ведется учет НДС по приобретенным ценностям».

Поступление. ООО «НТК» получило от поставщика ТОРГ-12, счет-фактуру и материалы:

Наименование

Цена за единицу,

Код, присвоенный материалу

источник

Как новичку разобраться в бухгалтерском учёте

Далеко не все правила ведения бухучёта регламентированы нормативными актами. В основе большинства операций находятся первичные бухгалтерские документы: акты, справки, накладные, чеки, приказы и т. п. Для первичных документов предусмотрены унифицированные формы и рекомендуемые образцы. Форма унифицированного документа утверждена соответствующей инструкцией и может изменяться только в виде внесения дополнительных реквизитов. Список большинства таких форм с примерами оформления можно найти по этой .

Чем унифицированные документы отличаются от обычных

Обычные документы могут видоизменяться с учётом специфики предприятия или заполняться в произвольной форме. Унифицированные формы не могут изменяться. Это регламентируют ФЗ № 402-ФЗ «О бухучёте» от 06.12.2011, вступивший в силу с 01.01.2013, и Постановление Правительства РФ № 835 от 08.07.1996. Формы первичных документов внесены в «Альбом унифицированных форм первичных документов», согласованный Минфином и утверждённый Госкомстатом РФ. Последние изменения в Закон 402-ФЗ внесены 23.05.2016 на основании ФЗ N 149-ФЗ. Перемены коснулись деятельности бухгалтерий государственных организаций.

Правильный бухучёт в организации начинается с изучения нормативных документов

Как проверить оборотно-сальдовую ведомость

Проверка выполняется после завершения составления ведомости. Итоги сальдо и оборотов по кредиту и дебету должны совпадать. Следует помнить, что сальдо на конец и начало года должны быть идентичны.

Образование минусового или кредитного значения сальдо нужно исключить. На начало и конец отчетного года показатель должен отсутствовать на счетах 90,91 и 99.

По взаимосвязанным счетам сальдо и обороты должны соответствовать. Кроме того, необходимо удостовериться в логичности показателей. Чтобы выполнить проверку, нужно произвести расчет, который подтвердит правильность внесения данных.

Чтобы не допустить ошибки, необходимо внимательно изучить п.34 ПБУ 4/99. В нем сказано, что взаимозачет статьями пассивов и активов в бухгалтерской отчетности проводить запрещается.

Однако из правила существуют исключения. С ними можно ознакомиться, изучив соответствующие положения по бухгалтерскому учету. Ведомость считается заполненной верно только в том случае, если все правила соблюдены, а итоговые данные сошлись.

Центральные моменты

Особенности составления

Выделяют несколько разновидностей ведомостей:

- по счету аналитическому;

- по счету синтетическому;

- шахматные.

Оформить ведомость можно только после того, как была составлена проводка по счетам.

Когда подготовка данных выполнена, можно переходить к заполнению таблицы.

Она состоит из 2 колонок:

- номер счета;

- название счета;

- остаток на начало месяца;

- обороты за этот месяц;

- остаток на конец нынешнего месяца.

Три последних столбца при этом делятся еще на 2 колонки – дебет и кредит. В первый столбец необходимо вписать номера счетов, которые используются, а во второй – их названия. Затем производится внесение данных в третью колонку. Внизу нужно сразу же подсчитать сумму введенных данных.

Аналогичным образом заполняются 2 последних столбца. Итог необходимо проверить. Для этого требуется сложить данные всех колонок. Если документ был составлен правильно, результаты дебета и кредита в каждой колонке будут совпадать попарно.

Оборотно-сальдовая ведомость по ОАО

Требования к шахматному содержанию

Шахматная ведомость – разновидность синтетической. Однако, в отличие от последней бумаги, данные «шахматку» вносятся с помощью журнала операций, а не по счетам учета. Чтобы составить шахматную ОСВ в 2019 году, нужно руководствоваться определенными правилами.

Документ отличается от классического по внешнему виду. Он состоит из горизонтальных колонок, в которые вносят номера счетов по кредитам. Присутствуют и вертикальные столбики, предназначенные для размещения счетом по дебету.

Чтобы заполнить документ, необходимо внимательно перечислить номера счетов

Важно не пропускать данные. Далее на пересечении колонок нужно разнести суммы, которые соответствуют номерам субсчетов

Если возникают проблемы с проведением манипуляции, можно использовать готовый пример.

Количество горизонтальных и вертикальных колонок не ограничено. Оно должно соответствовать общему числу счетов. Когда ведомость заполнена, нужно подсчитать результаты по горизонтали и вертикали. При этом итоговые цифры должны совпасть.

Если результаты по горизонтали и вертикали расходятся – при заполнении документа была допущена ошибка. Заполненную таблицу придется проверить полностью. Только после этого можно будет сформировать балансовый отчет.

Электронная подпись — это специальная схема, предназначенная для отображения подлинности электронных сообщений либо документов.

С пошаговой инструкцией ликвидации ООО с нулевым балансом можете ознакомиться в этой статье.

Виды и метод

Чтобы знать, как читать и заполнять оборотно-сальдовые ведомости, необходимо разобраться в их видах.

Выделяют:

По синтетическим счетам

Документ содержит в себе сальдо на начало периода и данные оборотам счетов. Производя расчеты, бухгалтер может определить сальдо на конец периода

Составляя ведомость, важно удостовериться в правильности проведения манипуляции.

Если все действия выполнены верно, получатся 3 равенства – сальдо по кредитам и дебетам, обороты по кредитам и дебетам, стоимость обязательств и активов на конец периода. Если присутствует расхождение даже на 1 цифру – была допущена ошибка

Чтобы ее выявить, придется провести все вычисления заново.

По аналитическому счету

Данные вносятся в документ по номенклатуре счета, количественным показателям и категориям. Ведомость отражает происходящее движение в пределах счета. Равенства оборотов не возникает. Сам счет при этом может быть, как кредитным, так и дебетовым.

Шахматная

Документ представляет собой продвинутую синтетическую ведомость. Она заполняется на основе журнала операций. Документ считается заполненным правильно, если соблюдается равенство показателей.

Разновидности документов можно составить за год или за более короткий период.

Где это можно скачать

Бланк и образец заполнения можно скачать в интернете. Руководствуясь готовым материалом, бухгалтер упростит процедуру оформления документа и минимизирует вероятность допущения ошибок. Бланк бумаги можно скачать в World или Excel. Однако эксперты рекомендуют заполнять бумагу в программе 1С 8.3. Использование специализированного обеспечения ускорит внесение данных и их подсчет.

Правила заполнения оборотно-сальдовой ведомости

Как сформировать оборотно сальдовую ведомость по счету в 1С

Шаг 1: Открыть журнал проводок

Для начала необходимо открыть журнал проводок, в котором были зафиксированы операции по данному счету. Для этого нужно перейти к разделу «Бухгалтерия» и выбрать «Журнал проводок».

Шаг 2: Выбрать нужный счет

Далее нужно выбрать нужный счет, по которому будет формироваться оборотно сальдовая ведомость. Для этого необходимо в меню выбрать «Счета» и найти нужный счет в списке. После этого нужно кликнуть на счете правой кнопкой мыши и выбрать пункт «Сальдо».

Шаг 3: Сформировать оборотно сальдовую ведомость

Теперь нужно сформировать оборотно сальдовую ведомость. Для этого необходимо перейти к разделу «Бухгалтерия» в меню и выбрать «Оборотно-сальдовая ведомость». В появившемся окне нужно выбрать нужный счет и указать период, за который будет формироваться ведомость. После этого можно нажать кнопку «Сформировать».

Шаг 4: Анализировать информацию в ведомости

Получив оборотно сальдовую ведомость, необходимо произвести анализ полученной информации. В ведомости можно увидеть обороты по дебету и кредиту, а также остатки на начало и конец периода. Эти данные помогут более детально изучить движение средств по данному счету и принять правильные финансовые решения.

Создание оборотно сальдовой ведомости по счету в 1С — это важный шаг в финансовом планировании и контроле. Следуя простым шагам, можно получить необходимую информацию и на основе нее принимать правильные бизнес-решения.

Оборотные ведомости по аналитическим счетам

Рассматриваемые отчеты отличаются от рассмотренных выше отсутствием выполнения равенства значений по кредиту и дебету. Объясняется это тем, что при отражении сумм или других показателей на аналитических счетах не действует принцип двойной записи, который обязателен при оформлении проводок на синтетических счетах. Нужное значение вносится в кредит или дебит одного аналитического счета.

Аналитические счета удобно использовать, когда нужно провести разделение показателей для наглядного бухучета. Как правило, аналитика ведется по счетам, учитывающим взаиморасчеты с другими лицами (покупателями, поставщиками, другими контрагентами), по счетам, отражающим данные по товарным и материальным ценностям, где каждое наименование товаров или материалов учитывается отдельно.

Формируется столько аналитических счетов, сколько это необходимо бухгалтеру для получения наглядной картины осуществления деятельности организацией. Учет на таких счетах можно организовать в стоимостном и натуральном выражении. В этом случае таблицу ведомости дополняют графой для указания натурального измерителя.

Особенно актуальны рассматриваемые отчетные ведомости при их оформлении по данным активно-пассивных счетов, где дебетовые и кредитовые итоги за месяц позволяют правильно составить месячный отчет по синтетическим счетам. При выявлении расхождений в ОВ, сформированной по синтетическим счетам, можно, анализируя аналитические показатели, провести быстрый поиск места, где допущены ошибки.

Пример ведомости по аналитическим счетам

Организация ведет аналитику по счету 62 с разбивкой по покупателям. У фирмы 3 покупателя – ООО «Звезда», ООО «Луна» и ООО «Марс». Данные показываются в рублях, поэтому для отражения сведений за месяц удобно использовать ту же форму оборотной ведомости, которая применялась при подведении итогов по всем счетам.

На 01.11 сальдо следующие:

- ООО «Звезда» — 34000 по кредиту;

- ООО «Луна» — 18000 по дебету;

- ООО «Марс» — 24000 по дебету.

За ноябрь были совершены следующие операции, касающиеся указанных покупателей:

| № п/п | Описание операции | Сумма |

| 1 | Отгружен товар ООО «Звезда» | 48000 |

| 2 | Получена безналичная оплата от ООО «Звезда» | 4000 |

| 3 | Поступила безналичная оплата от ООО «Луна» | 18000 |

| 4 | Отгружен товар ООО «Марс» | 12000 |

| 5 | Получена безналичная оплата от ООО «Марс» | 24000 |

Оборотная ведомость по 62 счету:

| № п/п | Название покупателя | Сальдо на 01нояб. | Обороты за ноябрь | Сальдо на 30нояб. | |||

| Дебет | Кредит | Дебет | Кредит | Дебет | Кредит | ||

| 1 | ООО «Звезда» | 34000 | 48000 | 4000 | 10000 | ||

| 2 | ООО «Луна» | 18000 | 18000 | — | — | ||

| 3 | ООО «Марс» | 24000 | 12000 | 24000 | 12000 | ||

| Итого | 42000 | 34000 | 60000 | 46000 | 22000 | — |

Анализ счета 51

Анализ счета 51, как и другие бухгалтерские отчеты, можно делать за любой отрезок времени. Отчет состоит из нескольких столбцов.

В первом столбце указаны счета бухгалтерского учета, с которыми корреспондировал счет 51. Во втором — денежные средства, поступившие на расчетный счет за выбранный период, в соответствии со счетами бухгалтерского учета, по которым приходные суммы разнес бухгалтер. Третий столбец аналогичен второму — только по списанным денежным средствам. В верхней строке указано сальдо, то есть остаток денежных средств на начало выбранного периода, в нижней — на конец периода.

Этот отчет удобен, если нужно обобщено узнать о движении средств на счету организации и о его источнике

Например, что деньги поступили от контрагента, но при этом неважно, от кого именно. Или что деньги потрачены на налоги, но на какие конкретно, знать на данный момент необязательно

Анализ счета представлен на рисунке.

Виды оборотно-сальдовых ведомостей

ОСВ формируются:

- по всем счетам, используемым в учете предприятия (полная);

- по выбранному счету;

- по выбранному субсчету.

Полная развернутая (с детализацией по субсчетам) оборотка — это фактически готовый баланс предприятия за заданный период. Ее используют при подготовке к отчетности, выверяя результаты, контролируя обороты. В этом регистре бухгалтер видит сразу и бухгалтерский баланс, и отчет о прибылях и убытках, и отчет о движении денежных средств.

ОСВ по счету обращается к остаткам и оборотам конкретного счета. В «свернутом» виде это сальдо и обороты по объектам, учитываемым на счете, будь это основные средства, материалы, контрагенты, финансовые вложения или что-либо еще.

ОСВ по субсчету — более детальная оборотка, «разворачивающая» показатели объекта.

Пример

В оборотке по счету 60 бухгалтер видит такую картину по Поставщику № 1:

То есть сальдо по поставщику равно нулю и, вроде, все отлично: заплатили, получили, все довольны.

Но! Разворачиваем ОСВ по субсчетам, а там:

Оказывается, есть сальдо, причем и дебетовое, и кредитовое. Как так получилось? Очень просто — ошибка в аналитике: оплата проведена на один договор, а поступление материалов — на другой.

ВАЖНО!

Перед подготовкой отчетности необходимо проверить ОСВ по субсчетам, убедиться в правильном сальдо по каждому объекту учета. В балансе некоторые счета отражаются развернуто — 60, 62 и другие

Ошибки в аналитических статьях приводят к искажению бухгалтерской отчетности.

В нашем примере свернутое сальдо по контрагенту равно нулю, однако в балансе будут отражены остатки по субсчету 60.01 в пассиве, и по субсчету 60.02 в активе.

Для чего нужнаОСВ

Можно выделить как минимум пять причин, почему бухгалтеру никак не обойтись без составления ОСВ.

- По данным из ведомости компании составляют баланс. Данные по активам баланса заполняют на основе сведений конечного сальдо по дебету счетов. Конечное сальдо по кредиту – данные для раздела по пассивам баланса.

- По ОСВ бухгалтер проверяет себя на отсутствие арифметических ошибок. Нужно добиться того, чтобы в документе было три пары равенств. В расчетах нет ошибок, если:

- сумма средств по дебету в начале отчетного периода равна сумме средств по кредиту этой же даты отчета;

- обороты по дебету счетов аналогичны оборотам по кредиту;

- стоимость активов такая же, как и сумма ее обязательств.

Анализ ОСВ заключается в том, чтобы проверить эти показатели и убедится, что в ОСВ соблюдается правило трех равенств.

- ОСВ дает возможность проанализировать показатели, которые нельзя рассчитать по данным баланса или отчета о прибылях и убытках.

- Компания может не дожидаться конца отчетного периода, чтобы проанализировать ситуацию на конкретную дату. Обычно ОСВ составляют раз в месяц.

- Организация может сделать анализ рентабельности на основе данных из ведомости.

Виды безналичных расчетов

Все расчетно-платежные операции осуществляются банком, с которым организация заключила договор на обслуживание счета. Основанием для совершения операций снятия или перечисления средств является письменное уведомление владельца, которое проверяется на соответствие нормам законодательства и унифицированным формам. Форму безналичного расчета организация-владелец средств выбирает самостоятельно, основываясь на договорных обязательствах конкретных контрагентов. Чаще всего предприятие-плательщик при помощи соответствующего документа дает банку распоряжение о снятии (списании, перечислении) безналичных средств со счета в пользу указанного контрагента. Реже применяются безусловные списания, подтверждение которых не требуется от владельца активов. Снятие наличных средств для собственных нужд производится организацией при помощи чеков. Владельцы счета в банке получают необходимый лимит чеков на основании заявления. Заполненные и заверенные соответствующими подписями и печатями листы могут служить также для расчетов предприятия-владельца счета с организациями-подрядчиками, поставщиками и т. д. При этом чек выписывается на организацию или физическое лицо (ее представителя) и обналичивается при предъявлении его в банке плательщика.

Для каких целей применяется сальдовая ведомость 10

С помощью оборотной ведомости по учету МПЗ происходит инвентаризация. Это процесс по выявлению недостач или излишков сырья на складах. Такой инструмент позволяет осуществлять контроль над сохранностью и перемещением запасов к месту производства.

Обороты кредитовые в суммовом выражении участвуют в формировании себестоимости готовых изделий и затрат на производство или хозяйственные цели. Счет 10 является активным. Сальдо в этом случае может быть только положительным или дебетовым.

В дальнейшем дебетовое сальдо (остаток запасов) отражается в активе бухгалтерского баланса в строке 1210 «Запасы».

Важно! Если в составе МПЗ находятся компоненты, которые применяются для создания НМА, то в активе баланса их стоимость отражать не следует

Оборотно-сальдовая ведомость: компактная

Большие отчеты, к которым относится отчет ОСВ, в стандартном виде могут быть неудобны для работы. Они не помещаются на страницы при печати, а при просмотре — на экран: нужно перемещать мышку из одного места отчета в другое. В результате что-то пропадает из обзора, и целостной картинки не складывается.

Как тут поступить?

Можно перемещать границы отчета вручную. Для этого нужно подвести курсор к границе колонки, нажать правую клавишу CTRL на клавиатуре и, не отпуская ее, вести мышкой влево, если мы хотим уменьшить ширину колонки, или вправо — если увеличить.

Передвигая границы, мы получаем более компактный отчет.

Однако при каждом новом формировании отчета приходится двигать границы повторно. Хотелось бы сделать так, чтобы полученный формат программа запоминала. Можно это сделать? Можно!

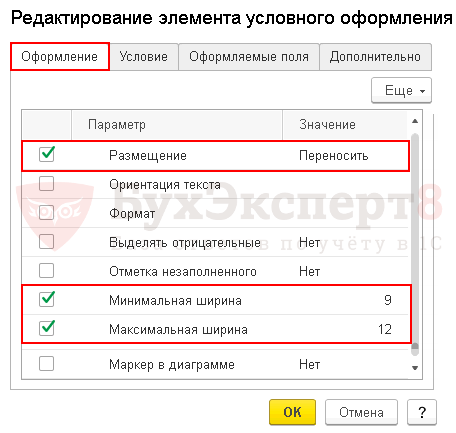

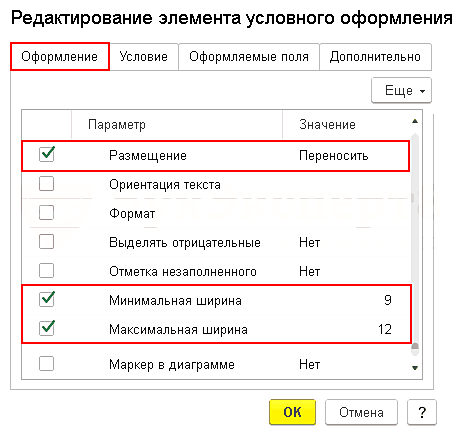

Вызов настройки Условного оформления

Откройте форму Редактирование элемента условного оформления по кнопке Показать настройки — вкладка Оформление — Добавить.

Вкладка Оформление

Выставите:

- Размещение — Переносить.

- Минимальная ширина — 9.

- Максимальная ширина — 12.

Указанная настройка для всех граф отчета будет ограничивать ширину колонок от 9 до 12 символов. Если данные будут не помещаться в этот формат — они будут переноситься на другую строку.

Сохранение настройки

Сохраните настройку в вариантах отчета под именем ОСВ:Компактная по кнопке Сохранить настройки.

Теперь при выборе этого отчета автоматически будет формироваться отчет с заданными настройками.

Характеристика

Счёт 51 является активным. Это значит, что начальное и конечное сальдо могут быть по нему только дебетовыми. Итоги счета 51 отражаются в активе баланса организации, так как он активный.

Операции, проводимые по счету 51, должны проводиться только в рублёвой валюте. СПРАВКА! Каждое перемещение денежных средств по счету 51 должно сопровождаться наличием подтверждающей документации.

К таким документам относятся:

- Банковские выписки по любому открытому счету. Счёт 51 относится к синтетическим счетам, поэтому на нем логично открывать субсчета. Они отдельно отражают движения по каждому открытому счету и каждому банку.

- Исходящие платежные требования или поручения, которые явились основанием для проведения расходных операций. Кредит 51 счета показывает не только переводы денег, но и снятие наличных средств. Тогда основанием является корешок чека.

- Дебет счета 51 отражает поступление выручки при внесении ее представителями организации. Этот факт фиксируется в банковском ордере.

- Счёт 51 в бухгалтерии дебетируется при приходе денег от покупателей и остальных дебиторов. В этом случае основанием является входящее платежное поручение от контрагента.