Норматив значения

У этого показателя существует рекомендуемый диапазон значений: от 0 до 0,5. Для большинства предприятий нормой будет считаться, если КЗ будет в этих пределах.

- Если КЗ близок к 0, то у компании небольшой процент долговых обязательств.

- Если КЗ до 0,5 – предприятие имеет около 50% долговых обязательств.

- При КЗ близком к 1 – у фирмы основную часть активов составляют долги.

Если практически весь капитал сформирован за счет заемных средств, это говорит о высокой степени зависимости от кредиторов. И при ухудшении финансового положения и снижении оборотов компания рискует пропускать обязательные платежи по кредитам и может стать неблагонадежной. Кроме того, невыполнение обязательств влечет наложение разных санкций со стороны кредиторов, что также негативно сказывается на финансовой устойчивости.

Важно! Диапазон значений для КЗ от 0 до 0,5 носит лишь рекомендательный характер. Стоит делать скидку на сферу деятельности компании, ее размер, особенности бизнес-процессов

Если для одних предприятий КЗ = 0,7 окажется угрожающим параметром, то для других коэффициент такого размера будет приемлемым. Понять приблизительные параметры КЗ для конкретного предприятия можно, проанализировав его близких конкурентов.

Нужно не просто рассчитывать значение КЗ, но и сопоставлять его с данными за прошлые периоды работы компании. Рост показателя будет говорить о тенденции увеличения доли заемного капитала

Тут важно не допустить превышения критической отметки и вовремя принять меры по сокращению объема долга

Справка! Коэффициент задолженности – это общий показатель, который характеризует сумму обязательств компании в целом. Для более детального анализа необходимо рассчитывать коэффициенты, которые который позволяют находить более частные случаи (например, коэффициент текущей задолженности, краткосрочной и долгосрочной задолженности, финансового левериджа).

Коэффициент оборачиваемости кредиторской задолженности

Коэффициент оборачиваемости кредиторской задолженности (англоязычный аналог — Accounts Payable Turnover, Times) – показатель деловой активности, который указывает на количество оборотов, которые совершила кредиторская задолженность в течение года. Сравнивая оборачиваемость кредиторской и дебиторской задолженности можно определить качество политики коммерческого (товарного) кредитования в компании. Превышение кредиторской задолженности над дебиторской означает, что компания использует средства кредиторов в качестве источника финансирования своих дебиторов, а часть денег используется фирмой для финансирования своих прочих операций. Показатель рассчитывается как соотношение себестоимости к среднегодовой сумме кредиторской задолженности. Результат расчета показывает, сколько раз компания погасила свои обязательства перед поставщиками, подрядчиками и т.д. в течение периода исследования.

Коэффициент финансовой зависимости. Формула расчета

Формула расчета коэффициента финансовой зависимости имеет следующий вид:

Коэффициент финансовой зависимости (Debt ratio) = Обязательства/Активы

По сути, с помощью коэффициента мы определяем долю заемных средств (долгов) в структуре активов предприятия.

Согласно Приказу Минрегиона РФ от 17.04.2010 № 173 (пункт 8.2.1.2) коэффициент финансовой зависимости имел следующую формулу расчета по старой РСБУ (до 2011 года):

Коэффициент финансовой зависимости = (стр.590+ стр.690 – стр.630 – стр.640- стр.650) / (стр.700).

По новой форме бухгалтерского баланса формула приобретает следующий вид (по РСБУ после 2011 года):

Коэффициент финансовой зависимости = (стр. 1400 + стр. 1500 — стр. 1530 — стр. 1540) / стр. 1700

Публичной бухгалтерской отчетности, которая представлена в Интернете, хватит, чтобы рассчитать данный коэффициент.

Два других схожих по смыслу на коэффициент финансовой зависимости показателя

Коэффициент финансовой зависимости зачастую рассчитывают с двумя другими, «похожими» коэффициентами: коэффициент автономии (финансовой независимости) и коэффициент финансового левериджа (рычага). В совокупности расчет этих трех коэффициентов дает более полную оценку финансовой устойчивости предприятия.

Формулы этих двух коэффициентов:

Коэффициент автономии (финансовой независимости) = Собственный капитал/Активы

Коэффициент финансового рычага = Обязательства/Собственный капитал

Как мы видим, для расчета этих трех коэффициентов используются три строки баланса: Собственный капитал, Активы и Обязательства.

Более подробно коэффициент автономии рассмотрен в статье: Коэффициент автономии (финансовой независимости). Расчет на примере ОАО «Северсталь». Итак, рассчитаем коэффициент финансовой зависимости для предприятия ОАО «Магнит».

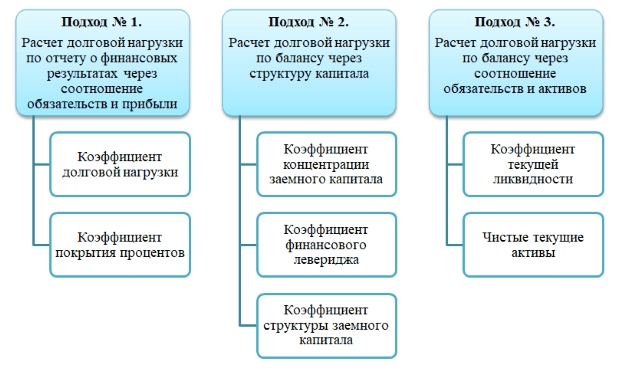

Определение показателя долговой нагрузки

Надо отметить, что единой методики определения долговой нагрузки не существует. Все дело в том, что каждая компания имеет собственную структуру обязательств. Именно поэтому расчет показателя происходит по существующей на предприятии конструкции заемных средств.

Но в любом случае, при определении долговой нагрузки важно учитывать все обязательства и сравнивать их с предметами деятельности фирмы, образующими имущество или доход. В связи с этим, можно выделить 3 основных подхода к формированию показателя долговой нагрузки:

- Нахождение отношения между объемом займов и прибылью фирмы. В таком случае используются данные отчета о финансовых результатах деятельности предприятия, в связи с чем прием принято называть результативным.

- Определение соотношения собственного капитала к заемному. В ходе исследования используются данные бухгалтерского баланса, а сам метод именуют капитальным.

- Последний вариант расчета долговой нагрузки можно назвать имущественным. Он связан с делением обязательств на общий объем оборотных активов предприятия.

То есть, для того, чтобы рассчитать показатель, нужно понять, сможет ли компания покрыть все обязательства в момент анализа, а также определить минимальное количество времени на закрытие долгов.

Подходы к расчету долговой нагрузки

Как уже было сказано ранее, можно выделить три основных подхода к расчету долговой нагрузки. В случае определения показателя при помощи нахождения отношения между объемом заемных средств и прибылью компании, анализ показывает достаточность выручки для исполнения обязательств в полном объеме. При таком подходе можно понять, сколько придется работать компании, чтобы вернуть все кредиты.

Второй вариант определения уровня долговой нагрузки связан с нахождением отношения собственного капитала к заемному. В таком случае результат показывает, хватит ли компании накопленных средств для исполнения обязательств в полном объеме.

Последний подход связан с расчетом показателя путем нахождения отношения между объемом заемных средств к оборотным активам. Он помогает определить сумму имущества фирмы и возможность покрытия долгов за счет нее. То есть, показатель, рассчитанный данным методом, отражает факт наличия достаточного уровня финансов, в том числе, скрытых, для погашения кредитов и займов.

Формулы для расчета долговой нагрузки

Для расчета долговой нагрузки используют специальные формулы. Для каждого метода определения показателя существует свое арифметическое выражение:

| Метод определения показателя долговой нагрузки | Формула для расчета | Расшифровка буквенных выражений формулы | Норматив |

| Результативный (отношение между выручкой и обязательствами) | ЗК / Де | ЗК – совокупный объем заемных средств компании (заемный капитал);

Де – доход фирмы до вычета из него амортизации, налогов и процентов к уплате (еще данный показатель называют EBITDA) |

Меньше или равно 3 |

| Капитальный (отношение между собственными и заемными средствами) | ЗК / ПБ | ЗК – заемный капитал;

ПБ – сумма по разделу баланса «Пассив» |

Менее 0,7 |

| Капитальный (нахождение левериджа) | ЗК / СК | ЗК – заемный капитал;

СК – собственный капитал |

1 — 2,3 |

| Имущественный | ОА / КО | ОА – оборотные активы;

КО – краткосрочные обязательства |

Более 1,5 |

В ходе анализа долговой нагрузки результативным методом важно понять, способен ли доход компании погасить проценты по обязательствам. В таком случае рассчитывают коэффициент покрытия, значение которого не должно быть меньше единицы, по следующей формуле:. Де / Сп,

Де / Сп,

где Де – доход фирмы до вычета из него амортизации, налогов и процентов к уплате;

Сп – сумма процентов по кредитам и займам.

Чтобы понять, какая часть долговой нагрузки будет погашена не ранее чем через год, рассчитывают коэффициент структуры заемного капитала. Для этого используют формулу:

ДО / СО, где

ДО – объем долгосрочных обязательств;

СО – сумма всех займов (долгосрочных и краткосрочных).

Также в процессе анализа долговой нагрузки зачастую требуется оценить объем чистых активов. Их находят путем уменьшения суммы оборотных активов на краткосрочные обязательства.

Коэффициенты, характеризующие ликвидность предприятия

Основные показатели, характеризующие ликвидность коммерческой организации, представлены в следующей таблице.

Таблица 2. Основные финансовые коэффициенты, характеризующие ликвидность

| Наименование финансового коэффициента | Рекомендуемое значение | Расчетная формула | |

|---|---|---|---|

| Числитель | Знаменатель | ||

| Коэффициент мгновенной ликвидности | > 0,8 | Денежные средства и денежные эквиваленты | Краткосрочные обязательства |

| Коэффициент абсолютной ликвидности | > 0,2 | Денежные средства и денежные эквиваленты + Краткосрочные финансовые вложения (за исключением денежных эквивалентов) | Краткосрочные обязательства |

| Коэффициент быстрой ликвидности (упрощенный вариант) | => 1,0 | Денежные средства и денежные эквиваленты + Краткосрочные финансовые вложения (за исключением денежных эквивалентов) + Дебиторская задолженность | Краткосрочные обязательства |

| Коэффициент средней ликвидности | > 2,0 | Денежные средства и денежные эквиваленты + Краткосрочные финансовые вложения (за исключением денежных эквивалентов) + Дебиторская задолженность + Запасы | Краткосрочные обязательства |

| Коэффициент промежуточной ликвидности | => 1,0 | Денежные средства и денежные эквиваленты + Краткосрочные финансовые вложения (за исключением денежных эквивалентов) + Дебиторская задолженность + Запасы + Налог на добавленную стоимость по приобретенным ценностям | Краткосрочные обязательства |

| Коэффициент текущей ликвидности | 1,5 — 2,0 | Оборотные активы | Краткосрочные обязательства |

Одной из основных задач анализа показателей ликвидности и платежеспособности компании является оценка степени близости организации к банкротству. Отметим, что показатели ликвидности не связаны с оценкой потенциала роста компании и отражают преимущественно сиюминутную ситуацию. Если же компания работает на перспективу, значимость показателей ликвидности существенно падает. Соответственно, оценку финансового состояния компании целесообразно начинать с анализа ее платежеспособности.

Как рассчитать коэффициент покрытия долга?

- Чистая прибыль (т.е. прибыль после уплаты налогов — «net profit» или PAT, «profit after tax»

). - Неденежные расходы (т.е. расходы по начислениям, например, амортизация, списание временных разниц и т. д.)

- Проценты по долгу за текущий год.

- Погашение основной суммы долга на текущий год.

- Погашение арендных обязательств за текущий год.

Иногда эти цифры легко доступны, но иногда их приходится определять использованием финансовой отчетности компании и примечаний к ней .

Формула коэффициента покрытия долга.

DSCR = (Чистая прибыль + Проценты + Аренда + Неденежные расходы) /

(Обслуживание долга + Аренда).

Чистая прибыль после уплаты налогов.

Показатель чистой прибыли, как правило, можно увидеть лицевой стороне отчета прибылях и убытках. Это баланс счета прибылей и убытков.

Иногда, при отсутствии отчета о прибылях и убытках, мы также можем определить чистую прибыль из баланса (отчета о финансовом положении), вычитая текущий остаток счета прибылей и убытков из остатка за предыдущий год.

Неденежные расходы.

Неденежные расходы — это те расходы, которые начисляются на счет прибылей и убытков, в счет платежей, который фактически были /будут выполнены в другие годы (т.е., временные разницы). Ниже перечислены типичные неденежные расходы:

- Списание расходов, осуществленных до начала операционной деятельности компании;

- Амортизация нематериальных активов , таких как гудвил, товарные знаки, патенты, авторское право и т.д.;

- Отложенные расходы, прочие резервы и условные обязательства .

Интерпретация и анализ коэффициента покрытия долга.

Коэффициент DSCR требует правильного анализа и интерпретации. Результатом расчета коэффициента покрытия долга является абсолютное значение. Чем выше эта цифра, тем у компании больше возможностей по обслуживанию долга (кредитная емкость компании

).

Если коэффициент меньше 1, это плохо, поскольку это указывает на то, что прибыли недостаточно для обслуживания долговых обязательств.

Допустимая отраслевая норма для коэффициента покрытия долга составляет от 1,5 до 2.

Этот диапазон значений наиболее приемлем для таких кредиторов, как банки, финансовые учреждения и т.д.

У любого финансового учреждения, занимающегося кредитованием бизнеса, есть 2 основные цели: зарабатывать проценты и следить за тем, чтобы финансовое положение должника не снижалось ниже определенного уровня.

Рассмотрим для примера ситуацию, когда DSCR меньше 1, что прямо указывает на плохое кредитное качество компании.

Означает ли это, что банк не должен предоставлять кредит?

Нет, абсолютно нет.

Это связано с тем, что банк анализирует производственные мощности и бизнес-идею компании в целом, и пытается оценить, насколько сильным будет этот бизнес в перспективе.

Показатель DSCR можно улучшить, увеличив срок кредита.

Увеличение срока кредита уменьшит знаменатель формулы и, таким образом, может увеличить коэффициент до значения, превышающего 1.

Более подробно о методах расчета и анализе DSCR .

Коэффициент покрытия фиксированных платежей EBITDA (EBITDA coverage ratio)

– финансовый показатель, определяющий степень, в которой компания финансирует свою деятельность за счет привлеченных средств. Этот коэффициент определяет также риск невыполнения предприятием своих долговых обязательств . На основании данного коэффициента можно провести оценку кредитоспособности компании.

EBITDA coverage ratio принадлежит к группе коэффициентов управления задолженностью (Debt ratios). Коэффициенты данной группы показывают, какая часть прибыли или денежного потока поглощается процентными или иными фиксированными расходами. Помимо коэффициента обеспечения фиксированных платежей к коэффициентам, характеризующих долговую нагрузку на компанию, относятся также:

- Коэффициент левериджа (Debt ratio)

- Коэффициент покрытия процентов (Times-interest-earned ratio, TIE).

- Коэффициент денежного покрытия текущей части долгосрочного долга.

Все вышеуказанные коэффициенты характеризуют возможности компании по формированию источников погашения заемных обязательств, однако фактическая выплата процентов и погашение основной части долга осуществляются за счет денег на счетах организации, исходя из свободного денежного остатка.

Как вычислять и интерпретировать коэффициент покрытия долга (DSCR)?

Коэффициент покрытия долга (DSCR) позволяет определить общую способность заемщика к погашению долга. Рассмотрим формулу и расчет этого показателя, а также интерпретацию значения коэффициента.

Коэффициент покрытия долга или коэффициент обслуживания долга (DSCR, от англ. ‘debt service coverage ratio’) позволяет определить общую способность заемщика к погашению долга.

DSCR менее 1 указывает на то, что прибыли компании недостаточно для обслуживания долгов.

DSCR больше 1 означает, что компания способна не только обслуживать долговые обязательства, но и выплачивать дивиденды.

Определение показателя DSCR

DSCR – это отношение доступных денежных средств к денежным средствам, необходимым для обслуживания долга. Другими словами, это коэффициент достаточности денежных средств для погашения долга. Ниже мы рассмотрим формулу и расчет показателя.

Почему используют DSCR?

Коэффициент покрытия долга (DSCR) относится к показателям плеча/покрытия и оценки платежеспособности. Он рассчитывается для того, чтобы узнать о наличии денежной прибыли (т.е. денежного потока в составе прибыли), достаточной для погашения долга, включая проценты.

По сути, DSCR рассчитывается, когда компания берёт кредит у банка, финансового учреждения или любого другого поставщика долговых инструментов. Этот коэффициент предполагает наличие денежных потоков в составе прибыли, которые обеспечат погашение кредита.

Коэффициент покрытия долга очень важен с точки зрения кредитора, поскольку он указывает на кредитное качество заемщика. Только один год анализа DSCR не позволяет сделать какой-либо определенный вывод о возможности обслуживания долга. DSCR имеет значение только тогда, когда он рассчитывается на весь оставшийся срок погашения кредита.

Как рассчитать коэффициент покрытия долга?

Расчет DSCR очень прост. Чтобы рассчитать этот коэффициент, необходимы следующие статьи из финансовой отчетности:

- Чистая прибыль (т.е. прибыль после уплаты налогов – ‘net profit’ или PAT, ‘profit after tax’).

- Неденежные расходы (т.е. расходы по начислениям, например, амортизация, списание временных разниц и т. д.)

- Проценты по долгу за текущий год.

- Погашение основной суммы долга на текущий год.

- Погашение арендных обязательств за текущий год.

Иногда эти цифры легко доступны, но иногда их приходится определять использованием финансовой отчетности компании и примечаний к ней.

Формула:

DSCR = (Чистая прибыль + Проценты + Аренда + Неденежные расходы) / (Обслуживание долга + Аренда).

Чистая прибыль после уплаты налогов

Показатель чистой прибыли, как правило, можно увидеть лицевой стороне отчета прибылях и убытках. Это баланс счета прибылей и убытков.

Иногда, при отсутствии отчета о прибылях и убытках, мы также можем определить чистую прибыль из баланса (отчета о финансовом положении), вычитая текущий остаток счета прибылей и убытков из остатка за предыдущий год.

Неденежные расходы

Неденежные расходы – это те расходы, которые начисляются на счет прибылей и убытков, в счет платежей, который фактически были /будут выполнены в другие годы (т.е., временные разницы). Ниже перечислены типичные неденежные расходы:

Интерпретация и анализ коэффициента покрытия долга

Коэффициент DSCR требует правильного анализа и интерпретации. Результатом расчета коэффициента покрытия долга является абсолютное значение. Чем выше эта цифра, тем у компании больше возможностей по обслуживанию долга (кредитная емкость компании).

Если коэффициент меньше 1, это плохо, поскольку это указывает на то, что прибыли недостаточно для обслуживания долговых обязательств.

Допустимая отраслевая норма для коэффициента покрытия долга составляет от 1,5 до 2. Этот диапазон значений наиболее приемлем для таких кредиторов, как банки, финансовые учреждения и т.д.

https://youtube.com/watch?v=AvAfw-XTtk8

У любого финансового учреждения, занимающегося кредитованием бизнеса, есть 2 основные цели: зарабатывать проценты и следить за тем, чтобы финансовое положение должника не снижалось ниже определенного уровня.

Рассмотрим для примера ситуацию, когда DSCR меньше 1, что прямо указывает на плохое кредитное качество компании.

Означает ли это, что банк не должен предоставлять кредит? Нет, абсолютно нет.

Это связано с тем, что банк анализирует производственные мощности и бизнес-идею компании в целом, и пытается оценить, насколько сильным будет этот бизнес в перспективе.

Более подробно о методах расчета и анализе DSCR смотрите здесь.

Коэффициент финансовой зависимости. Расчет на примере ОАО «Магнит»

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

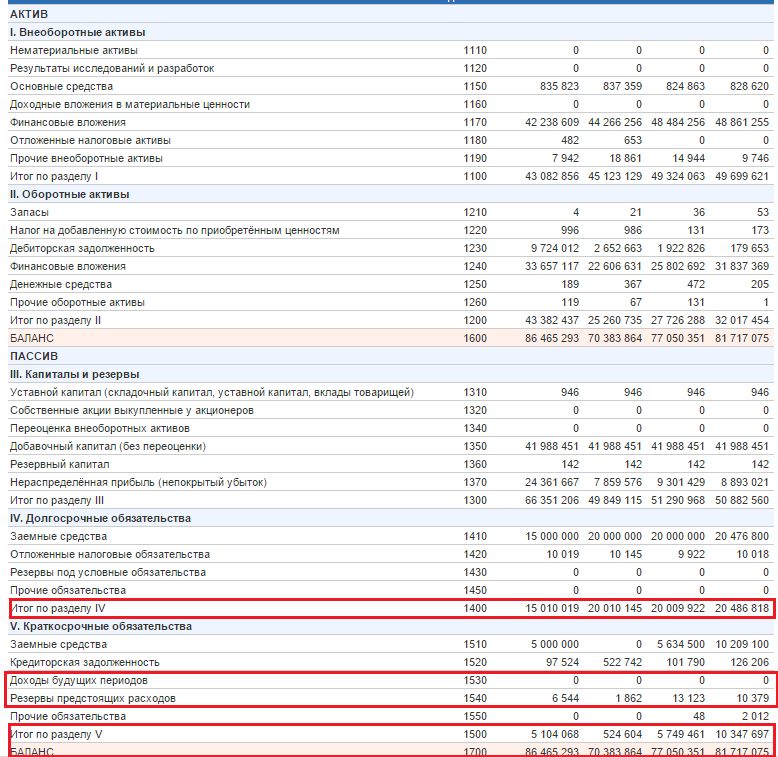

| Перейдем к рассмотрению примера. Рассчитаем коэффициент финансовой зависимости для отечественного предприятия из отрасли «Ритейл и торговля» – ОАО «Магнит», которое знакомо большинству населения России. |

Для расчета нам понадобится публичная отчетность. Возьмем ее с сайта агрегатора финансовых отчетностей акционерных обществ — InvestFunds. На рисунке ниже представлен итоговый вид полученной финансовой отчетности предприятия за 4 квартала.

Расчет коэффициента финансовой зависимости для ОАО «Магнит»

Расчет коэффициента финансовой зависимости для ОАО «Магнит»

Расчеты коэффициента за 4 квартала:

Коэффициент финансовой зависимости 2013-4 = (20486818+10347697-10479)/81717075 =0,37

Коэффициент финансовой зависимости 2014-1 = (20009922+5749461-13123)/77050351 = 0,33

Коэффициент финансовой зависимости 2014-2 = (20010145+524604-1862)/70383864 =0,29

Коэффициент финансовой зависимости 2014-3 = (15010019+5104068-6544)/86465293 = 0,23

Как мы видим, коэффициент имеет положительную динамику (норматив <0,7-0,8). Можно сделать вывод, что за год финансовая устойчивость ОАО «Магнит» улучшилась и динамика положительная.