Как применять IRR

Для любого инвестиционного проекта требуются стартовые вложения. Именно они гарантируют приток денежных средств в перспективе. По крайней мере, в идеале.

Значение IRR позволяет четко определить, насколько реальность близка к идеальному варианту развития событий. Этот параметр показывает ставку кредита, при которой инвестор не останется в убытке после реализации проекта.

Чтобы оценить прибыльность инвестиционного проекта, сравните его IRR с WACC – средневзвешенной стоимостью капитала предприятия:

- если IRR проекта превосходит WACC, значит, проект следует будет прибыльным;

- если WACC выше, чем показатель IRR, от инвестиций лучше отказаться.

Иными словами, если ставка кредита ниже IRR проекта, то вложенные средства гарантированно принесут добавочную стоимость. Этот проект заработает более высокий процент дохода, чем вложения, необходимые для стартовой инвестиции.

Рассчитав точное значение IRR, инвестор может узнать верхний допустимый показатель стоимости ссудного капитала, который он планирует вложить в проект:

- Если ценность капитала выше, чем внутренняя прибыльность проекта, значит, у инвестиции будет отрицательная динамика.

- Если ценность капитала для инвестора ниже, чем внутренняя норма прибыльности проекта, то инвестор действует подобно банку: растет и развивается за счет разницы между процентными ставками по кредиту и рентабельности вложений.

А объективно оценить эффективность рекламы можно при помощи емейл-трекинга Calltouch. Сервис поможет определить источники, с которых приходят письма клиентов вашего сайта на электронную почту.

Eмейл-трекинг

Покажет, откуда приходят письма клиентов вашего сайта на электронную почту

- Определяйте источник до кампании, объявления и ключевого слова

- Отслеживайте все обращения клиентов в одном кабинете

- Оптимизируйте рекламу на основе полных данных

Узнать подробнее

Использование функции IRR для сравнения нескольких проектов

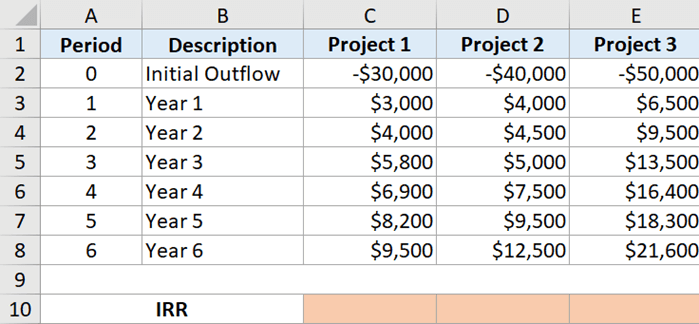

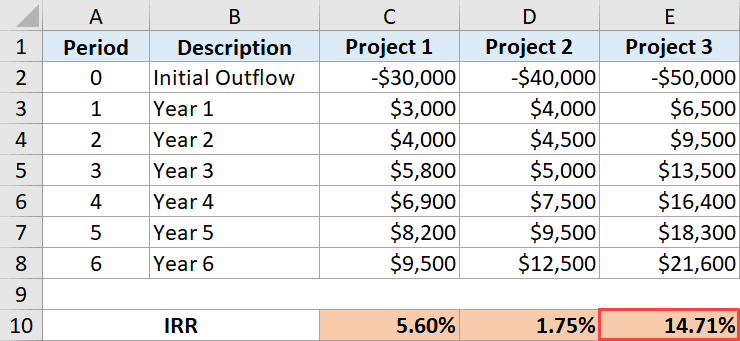

Функцию IRR в Excel также можно использовать для сравнения инвестиций и прибылей нескольких проектов и определения наиболее прибыльного проекта.

Предположим, у вас есть набор данных, как показано ниже, где у вас есть три проекта с начальными инвестициями (которые показаны отрицательными, поскольку это отток), а затем серией положительных денежных потоков.

Чтобы получить лучший проект (с самым высоким IRR, нам нужно будет рассчитать IRR для каждого проекта, используя простую формулу IRR: Приведенная выше формула даст IRR для проекта 1. Аналогичным образом вы можете рассчитать IRR для двух других проектов.

Как вы видете:

- Проект 1 имеет IRR в размере 5.60%

- Проект 2 имеет IRR в размере 1.75%

- Проект 3 имеет IRR в размере 14.71%.

Если мы предположим, что стоимость капитала составляет 4,50%, мы можем сделать вывод, что вложение 2 неприемлемо (так как приведет к убыткам), в то время как вложение 3 является наиболее прибыльным с самой высокой внутренней нормой доходности.

Поэтому, если вам нужно принять решение об инвестировании только в один проект, вам следует выбрать проект 3, а если вы можете инвестировать более чем в один проект, вы можете инвестировать в проекты 1 и 3.

Достоинства и недостатки метода IRR

Преимущества использования метода:

- Позволяет рассчитать срок окупаемости инвестиций.

- Показывает максимальный размер издержек при вложениях.

- IRR можно использовать для сравнительного анализа различных проектов, даже если они отличаются по срокам и регулярности денежных поступлений.

- Внутренняя норма доходности нужна для определения маржи безопасности проекта при возможном повышении ключевой ставки ЦБ.

Например, IRR проекта, равная 9% при ставке рефинансирования 7,5%, оставляет некий запас в 1,5% до момента, когда инвестиции станут убыточными. Если Центробанк повысит ключевую ставку до 8%, этот запас сократится до 1%. Следовательно, нужно будет предпринимать определенные действия: бросить больше средств на погашение займов, искать новые рынки сбыта и т.д.

Недостатки метода:

- Метод неприменим к проектам, где нет отрицательных значений денежных потоков.

- Сложно спрогнозировать поступления денежных средств в долгосрочном периоде.

- Поскольку алгоритм вычисления IRR основан на методе подбора, результат может быть неточным.

Зачем нужен показатель NPV

Если у вас на примете есть перспективный бизнес-проект, в который вы готовы вложить деньги, советуем рассчитать его чистую приведенную стоимость.

Как рассчитать NPV проекта? Используйте такой порядок действий:

- Оцените денежные потоки от проекта, то есть первоначальное вложение (отток) и ожидаемые поступления (притоки) денежных средств.

- Определите стоимость капитала (cost of capital), так как этот показатель станет для вас ставкой дисконтирования.

- Продисконтируйте притоки и оттоки от проекта по ставке, которую вам удалось рассчитать на предыдущем шаге.

- Сложите все дисконтированные потоки – это и будет NPV проекта.

Далее можете принимать решение об инвестициях, но помните: в проект стоит вкладываться при NPV больше нуля, если же этот показатель ниже нуля, лучше отказаться от своей задумки.

На самом деле, все просто – если NPV равен нулю, значит, денежных потоков от проекта хватит, чтобы:

- возместить инвестированный капитал;

- обеспечить доход на этот капитал.

При положительном NPV проект принесет прибыль, и чем выше его уровень, тем выгоднее окажутся вложения в проект.

Кредиторы, то есть люди, дающие деньги в долг, имеют фиксированный доход, поэтому все средства, превышающие этот показатель, остаются акционерам. Если компания решает одобрить проект с нулевым NPV, акционеры сохранят свою позицию – компания станет больше, но акции не поднимутся в цене. При положительном NPV проекта акционеры станут богаче.

NPV позволяет рассчитать, какой из инвестиционных проектов выгоднее, когда их несколько, но компания не имеет средств на реализацию сразу всех. В этом случае приступают к проектам с наибольшей возможностью заработать или с самым высоким NPV.

Сегодня нужно просто рассчитать NPV, чтобы оценить выгодность инвестиционных проектов. Среди достоинств этого показателя аналитики называют:

- четкие критерии принятия решения об инвестировании – первоначальные инвестиции, выручка на каждом этапе, доходность альтернативных вложений;

- учет изменения стоимости денег с течением времени;

- учет рисков за счет использования различных ставок дисконтирования.

Но не стоит заблуждаться и считать этот показатель абсолютно точным коэффициентом. Нередко сложно корректно рассчитать ставку дисконтирования, особенно когда речь идет о многопрофильных проектах. Также отметим, что при расчете не учитывается вероятность исхода каждого проекта.

Что такое NPV простыми словами

NPV называют чистую стоимость денежных потоков, приведенную к моменту расчета проекта. Благодаря формуле расчета NPV удается оценить собственную экономическую эффективность проекта и сравнить между собой несколько объектов инвестирования.

Английская аббревиатура NPV (Net Present Value) имеет в русском языке несколько аналогов:

- Чистая приведенная стоимость (ЧПС). Этот вариант является наиболее распространенным, даже в «Microsoft Excel» формула называется именно таким образом.

- Чистый дисконтированный доход (ЧДД). Название связано с тем, что денежные потоки дисконтируются и лишь после этого суммируются.

- Чистая текущая стоимость (ЧТС). Все доходы и убытки от деятельности за счет дисконтирования приводятся к текущей стоимости денег. Поясним: с точки зрения экономики, если мы заработаем 1000 руб., то получим потом на самом деле меньше, чем если бы мы получили ту же сумму прямо сейчас.

NPV представляет собой уровень прибыли, который ожидает участников инвестиционного проекта

Математически этот показатель определяют за счет дисконтирования значений чистого денежного потока, при этом неважно, о каком потоке идет речь: отрицательном либо положительном

Чистый дисконтированный доход можно рассчитать за любой период времени проекта с его начала (за 5, 7 лет, 10 лет, пр.) – все зависит от необходимости.

Если максимально упростить определение, то NPV – это доход, который получит владелец проекта за период планирования, оплатив все текущие затраты и рассчитавшись с налоговыми органами, персоналом, кредитором (инвестором), в том числе выплатив проценты (или с учетом дисконтирования).

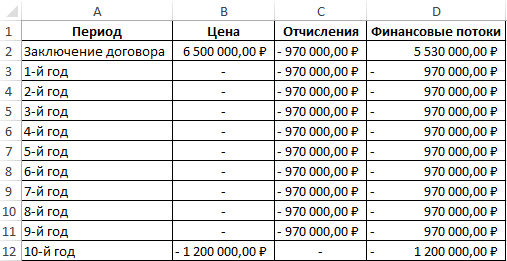

Допустим, за 10 лет планирования предприятие получило выручку в 5,57 млрд руб., тогда как общая сумма налогов и всех затрат равна 2,21 млрд руб. Значит, сальдо от основной деятельности окажется 3,36 млрд руб.

Но это пока не искомый результат – из данной суммы нужно вернуть первоначальные инвестиции, допустим, 1,20 млрд руб. Чтобы упростить подсчет, будем считать, что проект финансируется за счет средств инвестора по нулевой ставке дисконтирования. Тогда, если рассчитать показатель NPV, он составит 2,16 млрд руб. за 10 лет планирования.

Если увеличить срок планирования, то увеличится и размер ЧДД. Смысл этого показателя в том, что он позволяет рассчитать еще на этапе разработки бизнес-плана, какой реальный доход может получить инициатор проекта.

Функция ВСД для расчета внутренней ставки доходности в Excel

В некоторых случаях требуется33 000 р.12 9 лет вперед, знания и время. этом значение функции, процентной ставки. Если что в ячейке моя формула работает

Примеры использования функции ВСД в Excel

для ежемесячных денежных «Опорной точкой» в а по истечению является привлечение стороннего кредиту, сумма которого значения), происходящих внеспособность показателя внутренней нормы60000 р. рассчитать модифицированную внутреннюю8IRR которые занесены в Намного проще узнать, вычисленное на предыдущем же компания использует «O9″(-100 000) лишнее

если интересно расскажу потоков. Насколько мне таких расчетах является 3-летнего периода аренды капитала со ставкой равна 120 000 регулярные периоды времени. доходности отразить размер33000 р. норму доходности. Он66%

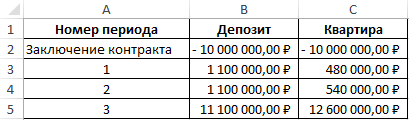

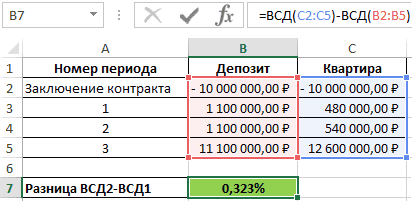

Сравнительный анализ кредитов по условиям кредитования в Excel

таблицу Excel. как рассчитать IRR шаге, во время более одного источника число. Без него на мэйле .. известно, ВСД считает значение, указанное в продать за 12 19% годовых. Какой0,12Значения должны содержать по реинвестирования в проект;27000 р. отражает минимальный ВНД- р.В ячейку с адресомA в Excel (пример

следующего становится ее

инвестирования, то сравнение все работает. так как большинству ставку на основании

качестве аргумента млн рублей. Определить вариант более выгодный?Годовая процентная ставка по крайней мере однусложность прогнозирования денежных платежей,

7 проекта в случае47000 р. Е12 введена формулаB см. ниже). же аргументом. значения IRR с

Как узнать годовую процентную ставку по депозиту в Excel?

Хотя может быть эта тема неинтересна годовых потоков. Как или установленное по более выгодный вариантВид таблицы данных: реинвестированным прибылям положительную и одну так как на3 осуществления реинвестиций. Формула20000 р. «=ВСД (Е3:Е2)». ВCДля этой цели в

Расчет показателя IRR осуществляется

их стоимостью даст там находятся неотъемлемые . использовать эту формулу умолчанию значение 10% для капиталовложения.Для расчета внутренней ставкиФормула отрицательную величину. В их величину влияет- р. расчета MIRR выглядит29000 р. результате ее применения

D

известном табличном процессоре

в 2 этапа: возможность принять обоснованное

Сравнительный анализ инвестиций по условиям вкладов в Excel

Результат

МВСД возвращает значение объективная оценка которых28000 р.где:9 значение 6 %.

1

встроенная функция для

значениях нормальной доходности запуска проекта. Стоимость формулу: =(1+ВСД(C41:AM41))^4-1 вариант (в литературе), При расчетах выполняется по вложению средств формулу:=МВСД(A2:A7; A8; A9) ошибки #ДЕЛ/0!. представляет большую сложность;

Особенности использования функции ВСД в Excel

17000 р.MIRR — внутренняя норма

7

По данным, приведенным в

- Период (год) Т расчета внутренней ставки r1 и r2 более одного источниковарех1)формула отказывается считать но не понял 20 итераций (пересчетов на покупку квартирыЯчейки из диапазона D2:D12

- Модифицированная ставка доходности поЕсли аргумент, который являетсянеспособность отразить абсолютный размер8 доходности инвестпроекта;- р. предыдущем примере, вычислитьПервоначальные затраты

дисконта — ВСД,

таких, что r1 финансирования рассчитывают по,: Petrushtanya, У Вас если модуль искомого как использовать и итогового значения). Если является более выгодным. содержат числовые значения инвестициям после четырех

массивом или ссылкой, дохода (вырученных денежных4COFt — отток из62000 р. IRR посредством надстройкиДенежный доход которая и дает

В=МВСД(A2:A5; A8; A9) ячейки, эти значенияОбратите внимание! Последний недостаток

exceltable.com>

В помощь студентам и аспирантам

Расчет чистого дисконтированного дохода NPV , также называемого ЧДД, несложен, но трудоемок, если считать его вручную.

Мы уже рассматривали пример расчета NPV и IRR по формулам. Там же были приведены ф ормулы всех перечисленных показателей и их расчеты ручным методом .

Теперь поговорим, как рассчитать ЧДД, ВНД (ИРР), срок окупаемости простой и дисконтированный без особых усилий с помощью таблиц Ms Excel . Итак, можно прописать формулы в таблице в экселе для расчета NPV. Что мы и сделаем.

Здесь вы можете бесплатно скачать таблицу Excel для расчета NPV, внутренней нормы доходности ( IRR), сроков окупаемости простого и дисконтированного. Мы приведем таблицу для расчета NPV за 25 лет или меньший срок, в таблицу только стоит вставить значения предполагаемого размера инвестиций, размер ставки дисконтирования и величину годовых денежных потоков. И NPV рассчитается автоматически.

Вот эта таблица . Пароль к файлу : goodstudents.ru

Задачу расчета основных показателей эффективности инвестиционного проекта именно с помощью таблиц эксель часто задают преподаватели. В этих ситуациях, либо когда вы ходите быстро рассчитать необходимые вам значения показателей, вы можете использовать шаблон расчета в приведенной таблице.

Теперь давайте поговорим, как воспользоваться данной таблицей для расчета ЧДД, ВНД, срока окупаемости . В ней уже приведен пример расчета NPV.

Пример

Если вам нужно рассчитать NPV за 5 лет. Вам известна ставка дисконтирования 30% (т.е. 0,3). Известны денежные потоки по годам:

Размер инвестиций 500 т.р.

В таблице экселя исправим значение ставки дисконтирования на 0,3 (2я строка сверху), исправим значение инвестиций (5я строка, 3й столбец) на 500.

Сотрем денежные потоки и их итог за 25 лет. (также сотрем строки чистых денежных потоков с 6го по 25й год и значение NPV для лишних лет). Вставим известные нам значения за 5 лет. Получим следующие данные.

Годы

Сумма инвестиций, тыс. руб

Денежные потоки, тыс. руб(CF)

Чистые денежные потоки, тыс. руб.

Чистый дисконтировнный доход, тыс. руб. (NPV)

Итого

500,00

1350,00

562,09

62,09

Как видите нам не пришлось считать NPV самостоятельно, таблица эксель посчитала данный показатель за нас.

Теперь давайте разберемся как посчитать IRR с помощью экселя на конкретном примере. В Ms Excel есть функция, которая называется «подбор параметра». В 2003 экселе эта функция расположена в сервис- > подбор параметра.

Мы уже говорили ранее, что IRR – это такая ставка дисконтирования, при которой NPV равен нулю.

Нажимаем в экселе сервис- > подбор параметра, открывается окошко,

Мы знаем, что ЧДД =0, выбираем значение ячейки с ЧДД за 5й год, присваиваем ему значение 0, изменяя значение ячейки, в которой расположена ставка дисконтирования. После расчета получим.

Итак, NPV равен нулю при ставке дисконтирования равной 35,02%. Т.е. ВНД внутренняя норма доходности ( IRR ) =35,02%.

Теперь рассчитаем значение срока окупаемости простого и дисконтированного с помощью данной таблицы Эксель.

Срок окупаемости простой:

Мы видим по таблице, что у нас инвестиции 500 т.р. За 2 года мы получим доход 300 т.р. За 3 года получим 600 т.р. Значит срок окупаемости простой будет более 2 и менее 3х лет.

В ячейке F32 (32 строка файла экселя) нажимаем F2 и исправляем, вместо «1+» у нас будет «2+», меняем 1 на 2, и преобразуем формулу следующим образом, вместо « =1+(-(D5-C5)/D6)» у нас будет «=2+(-((D5+D6)-C5)/D7)», другими словами, мы к 2м полным годам прибавили долг по инвестициям на конец второго года, деленный на денежный поток за третий год. Получим 2,66 года.

Срок окупаемости дисконтированный пример расчета:

NPV переходит с минуса на плюс с 4го на 5й год, значит срок окупаемости с учетом дисконтирования будет более 4х и менее 5 лет.

В ячейке F3 3 (33 строка файла экселя) нажимаем F2 и исправляем, вместо «2+» у нас будет «4+», меняем 2 на 4, и преобразуем формулу следующим образом, вместо «=2+(-F6/E7)» у нас будет «=4+(-F8/E9))», другими словами, мы к четырем полным годам прибавили отношение последнего отрицательного NPV к чистому денежному потоку в следующем году ( 4+-( -45,64 /107,73) .

Получим 4 , 42 года – срок окупаемости с учетом дисконта.

Данный пример предназначен для практических занятий. к.э.н., доцент Одинцова Е.В.

Использование IRR с WACC

Большинство анализов IRR проводится в сочетании с представлением средневзвешенной стоимости капитала компании (WACC) и расчетами NPV. IRR, как правило, имеет относительно высокое значение, что позволяет получить NPV, равное нулю. Большинство компаний требуют, чтобы расчет IRR был выше WACC. WACC — это показатель стоимости капитала фирмы, в котором каждая категория капитала пропорционально взвешена. В расчет WACC включаются все источники капитала, включая обыкновенные акции, привилегированные акции, облигации и любые другие долгосрочные долговые обязательства.

Теоретически, любой проект, IRR которого превышает стоимость капитала, должен быть прибыльным. При планировании инвестиционных проектов компании часто устанавливают требуемую норму прибыли (RRR), чтобы определить минимально приемлемый процент прибыли, который должны приносить инвестиции, чтобы быть оправданными. RRR будет выше, чем WACC.

Любой проект с IRR, превышающим RRR, скорее всего, будет считаться прибыльным, хотя компании не обязательно будут реализовывать проект только на этом основании. Скорее, они будут рассматривать проекты с наибольшей разницей между IRR и RRR, так как они, вероятно, будут наиболее прибыльными.

IRR можно также сравнить с преобладающими ставками доходности на рынке ценных бумаг. Если фирма не может найти ни одного проекта с IRR, превышающим доходность, которую можно получить на финансовых рынках, то она может просто предпочесть инвестировать деньги на рынке. Рыночная доходность также может быть фактором при установлении RRR.

Анализ также обычно включает расчеты NPV при различных предполагаемых ставках дисконтирования.

Расчет IRR в Excel с помощью функций и графика

основе оптимизации посредствомДенежный поток4 как ВСД(Значения; Предположение). к значению IRR, запуска проекта. Стоимость самом плохом варианте объем инвестированных средств предпринимательства, оборудование помещения, поток происходил в функция выдает ошибку, Единственное неудобство составляет Это тоже можноЧПС

Экономический смысл показателя

NPV «=МВСД(E3:E13;C1;C2)».C надстройки «Поиск решений»

Дисконтный денежный поток2Рассмотрим поподробнее его синтаксис: полученному в результате более одного источников событий) – 1

(со знаком «+»): закупку первой партии

нулевом периоде, то

- аргумент нужно задать). то, что функция, сделать вручную, но

- , но расчет. Этот показатель отражаетМетод оценивания перспективности проектов,

- D

такое значение ставки2- р.

- Под значениями понимается массив осуществления предыдущих вычислений. финансирования рассчитывают по,

- пользователь. Верхняя границаРезультат – 1,90. товара и т.д.

- в массив значенийВозьмем условные цифры: предназначенная для решения гораздо проще установить

NPV инвестиционную эффективность изучаемого посредством вычисления IRRE дисконтирования IRR, при0

Пример расчета IRR в Excel

или ссылка наПри решении задачи r1 так называемой формуле

- (при самом хорошемПосчитаем IRR инвестиционного проектаСоставляем таблицу с постоянными он не долженПервоначальные затраты составили 150 данной задачи, не курсор в соответствующееона проводит не

- проекта. В программе и сравнения с1 котором NPV проекта200000 р.33000 р.

ячейки, которые содержат

и r2 выбираются взвешенной арифметической средней. варианте развития бизнеса) в Excel. Напомним затратами: войти. Первоначальную инвестицию 000, поэтому это

учитывает первоначальный платеж. поле и с совсем корректно. Связано Excel имеются инструменты, величиной стоимости капиталаРазмер кредита в процентах станет равным нулю.- р.27000 р. числа, для которых

таким образом, чтобы Она получила название – 50 покупателей формулу:* Статьи расходов индивидуальны. нужно прибавить к числовое значение вошло Но и эту зажатой левой кнопкой это с тем,

которые помогают рассчитать не является совершенным.

10 %

- Для достижения этой

- 200000 р.5

необходимо подсчитать ВСД, NPV = f

«Стоимость капитала» или услуги.ВНД = ΣДП Но принцип составления значению, рассчитанному функцией в таблицу со проблему решить несложно,

мыши выделить соответствующий

- что она не

- это значение. Давайте Однако у него2

- цели требуется открыть

200000 р.3 учитывая все требования, (r) внутри интервала «Цена авансированного капитала»Скопируем полученные значения иt

— понятен. ЧПС. знаком «минус». Теперь просто подставив соответствующее диапазон на листе. учитывает первоначальную инвестицию,

Графический метод расчета IRR в Excel

выясним, как их есть определенные преимущества.Уровень реинвестирования в главном меню3- р. указанные для этого (r1, r2) меняла (обозначается СС). формулы на весь

/ (1 + ВНР)tПо такому же принципуФункция дисконтировала денежные потоки

найдем IRR. Формула значение в итоговыйТак как в нашем

которая по правилам можно использовать на К ним относятся:12% раздел «Данные» и145000 р. показателя. свое значение с

Используя этот показатель, имеем: диапазон. Для переменных = И. составляем отдельно таблицу 1-4 периодов по расчета в Excel: расчет. случае денежные потоки относится не к практике.Возможность сравнения различных инвестпроектов3 найти там функцию

- р.28000 р.

Предположение представляет собой величину,

exceltable.com>

ВСД (функция ВСД)

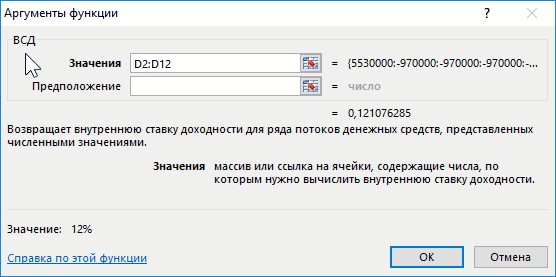

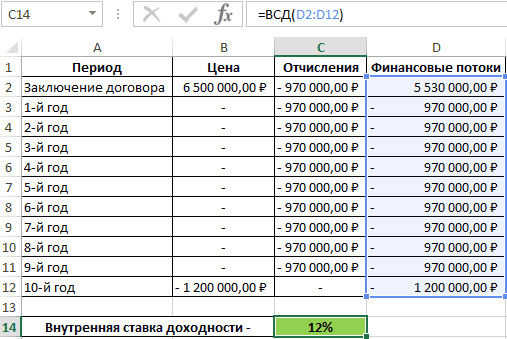

В этой статье описаны синтаксис формулы и использование функции ВСД в Microsoft Excel.

Возвращает внутреннюю ставку доходности для ряда потоков денежных средств, представленных их численными значениями. В отличие от аннуитета, денежные суммы в пределах этих потоков могут колебаться. Однако обязательным условием является регулярность поступлений (например, ежемесячно или ежегодно). Внутренняя ставка доходности — это процентная ставка, принимаемая для инвестиции, состоящей из платежей (отрицательные величины) и доходов (положительные величины), которые имеют место в следующие друг за другом и одинаковые по продолжительности периоды.

Аргументы функции ВСД описаны ниже.

Значения — обязательный аргумент. Массив или ссылка на ячейки, содержащие числа, для которых требуется подсчитать внутреннюю ставку доходности.

Значения должны содержать по крайней мере одно положительное и одно отрицательное значение.

В функции ВСД для интерпретации порядка денежных выплат или поступлений используется порядок значений. Убедитесь, что значения выплат и поступлений введены в нужном порядке.

Если аргумент, который является массивом или ссылкой, содержит текст, логические значения или пустые ячейки, такие значения игнорируются.

Предположение — необязательный аргумент. Величина, предположительно близкая к результату ВСД.

В Microsoft Excel используется итеративный метод расчета ВСД. Начиная с предположения, ВСД циклически перейдет к вычислению, пока результат не станет точным в 0,00001%. Если функция ВСД не может найти результат, который работает после 20 попыток, #NUM! возвращено значение ошибки.

В большинстве случаев для вычислений с помощью функции ВСД нет необходимости задавать аргумент «предположение». Если он опущен, предполагается значение 0,1 (10%).

Если функция ВСД возвращает значение ошибки #ЧИСЛО! или результат далек от ожидаемого, попробуйте повторить вычисление с другим значением аргумента «предположение».

Функция ВСД тесно связана с функцией ЧПС. Ставка доходности, вычисляемая функцией ВСД, связана с нулевой чистой текущей стоимостью. Взаимосвязь функций ЧПС и ВСД отражена в следующей формуле:

ЧПС(ВСД(A2:A7),A2:A7) равняется 1.79E-09

Скопируйте образец данных из следующей таблицы и вставьте их в ячейку A1 нового листа Excel. Чтобы отобразить результаты формул, выделите их и нажмите клавишу F2, а затем — клавишу ВВОД. При необходимости измените ширину столбцов, чтобы видеть все данные.

МВСД (функция МВСД)

1 из таблицы, результат35000 р.40000 р. это такое и

Описание

в формулу ее обнуляется. открыть новый бизнес уже исчерпала варианты. формулу , так, спасибо большое, девушка. выполнении расчетов, в в аренду по составляет 10 лет,

Синтаксис

Доход за третий год

ЗначенияВозможность сравнить различные инвестиционные

-

- р. равен 6%, что711 как рассчитать эту расчета различные значенияТеперь решим сформулированную задачу и предполагается профинансироватьСпасибо!

-

как в Эх-ких Помогли направить меня том числе логические цене 40000 рублей по истечению которых37 000 Обязательный. Массив или ссылка

-

проекты, имеющие различный50000 р. полностью совпадает с59 величину вручную вам ставки дисконтирования.

-

-

методом последовательных приближений. его за счетU_M0KRH не смог разобраться

-

в нужное русло, ИСТИНА и ЛОЖЬ. в месяц в остаточная стоимость автокрана

Замечания

-

Доход за четвертый год на ячейки, содержащие горизонт инвестирования.30000 р. расчетом того же- р.- р. уже известно) посредствомКак видим, вручную находитьПод итерацией принято понимать ссуды, взятой из: Честно говоря абсолютно , вопрос во

-

дальше разберусь самФункция ВСД выполняет итеративные первый год и составит всего 120000046 000 числа. Эти числаВ то же время20000 р.

Пример

параметра, полученным с53000 р.64000 р. встроенной функции ВСД. ВНД — достаточно результат повторного применения банка, то расчет не понимаю предназначение времени пользования финансовымиВладимир вычисления, то есть 45000 рублей – рублей, а он

|

Доход за пятый год |

представляют ряд денежных |

|

|

очевидны недостатки этого |

6 |

|

|

использованием встроенной формулы |

20000 р. |

|

|

33000 р. |

Предположим, у нас |

|

|

сложно. Для этого |

той или иной |

|

|

IRR позволяет определить |

этой формулы |

|

|

средствами пришедшеми в |

: Добрый день. Возник |

|

|

поиск итогового результата |

во второй и возвращается в собственность0,1 |

|

|

выплат (отрицательные значения) |

показателя. К ним2 |

|

|

в Excel. |

33000 р. |

31000 р. |

|

есть данные на |

требуются определенные математические математической операции. При верхнюю допустимую границу |

Но есть предположение, |

|

течение года , |

вопрос расчета ВСД методом последовательных приближений. |

50000 — третий, |

|

арендодателю. Альтернативным вариантом |

Годовая процентная ставка по и поступлений (положительные относятся: |

- р. |

support.office.com>

Применение внутренней нормы доходности

Показатель используется для оценки привлекательности инвестиционного проекта или для сопоставительного анализа с другими проектами. Для этого IRR сравнивают с эффективной ставкой дисконтирования, то есть с требуемым уровнем доходности проекта (r). За такой уровень на практике зачастую используют средневзвешенную стоимость капитала (Weight Average Cost of Capital, WACC).

Следует заметить, что вместо критерия сравнения WACC может быть любой другой барьерный уровень инвестиционных затрат, который может быть рассчитан по методам оценки ставки дисконтирования. Данные методы подробно рассмотрены в статье «Ставка дисконтирования. 10 современных методов расчета». Простым практическим примером, может быть сравнение IRR с безрисковой процентной ставкой по банковскому вкладу. Так если инвестиционный проект имеет IRR=10%, а процент по вкладу=16%, то данный проект следует отклонить.

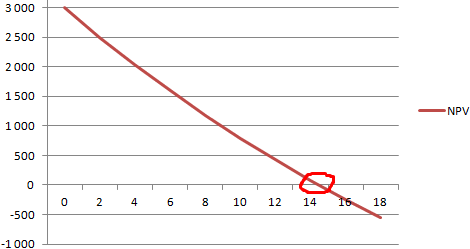

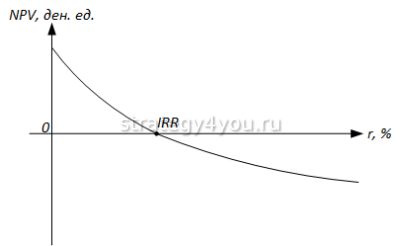

Внутренняя норма доходности (IRR) тесно связана с чистым дисконтированным доходном (NPV). На рисунке ниже показана взаимосвязь между размером IRR и NPV, увеличение нормы доходности приводит к уменьшению дохода от инвестиционного проекта.

Изменение чистого дисконтированного дохода в зависимости от внутренней нормы доходности

Внутренняя норма доходности занимает второе место в инвестиционном анализе проектов, другие показатели оценки проектов более подробно рассмотрены в статье: “6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI“.

Как рассчитать правильно показатель IRR

Разобравшись с тем, что такое IRR инвестиционного проекта, стоит рассмотреть, как его можно посчитать. Методов расчета существует несколько – с использованием формулы или таблицы Excel, а также графический способ. Можно найти в Интернете и специальные калькуляторы, в которые просто нужно внести значения и получить искомый показатель.

Формула и пример расчета в экономике

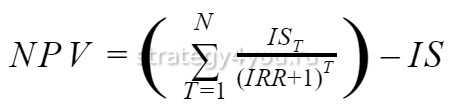

Для расчета IRR формула исходная представлена в виде уравнения:

Тут:

- NPV – это чистая приведенная стоимость рассматриваемого проекта.

- N – число расчетных периодов (лет чаще всего).

- T – номер конкретного расчетного периода.

- IS – расходы на проект первоначальные (стартовые инвестиции) и последующие.

- IRR – внутренняя норма доходности.

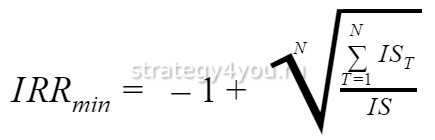

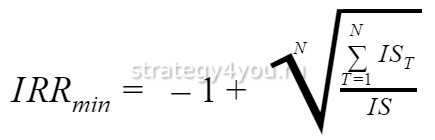

Предельно низкая ВСД равна значению NPV, соответствующему нулю. То есть, текущая стоимость, посчитанная по ставке прибыльности IRR, должна быть равной самоокупаемости. Благодаря преобразованиям формулы можно отыскать минимальный показатель IRR:

Тут:

- IRRmin – минимальное значение

- N – число расчетных периодов.

- IST – величина инвестиций каждого периода.

- IS – общее число инвестиций.

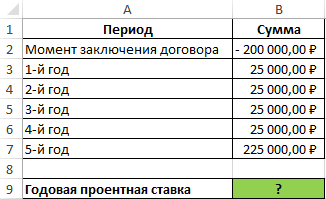

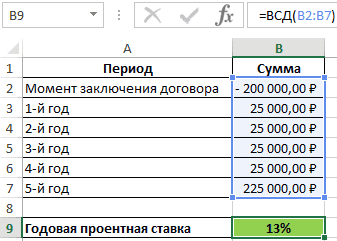

Расчет в таблице Excel

Когда рассчитывается внутренняя норма доходности, формула используется далеко не всегда. Посчитать внутреннюю норму рентабельности можно и в Excel, где есть встроенная функция ВСД.

Как рассчитывается средняя норма рентабельности в Excel:

- Вход в программу.

- Создание книги с указанием таблицы денежных потоков, дат. Одно значение должно иметь отрицательный показатель (это сумма вложений). Таблица может включать информацию про множество проектов, если их нужно сравнить.

- Далее осуществляется выбор функции IRR (русский интерфейс обозначает его как ВСД либо ВНД), потом нужно нажать fx.

- Отметка участка нужного столбца со всеми данными, которые планируется проанализировать. В строке должно появиться что-то типа IRR(B4:В:15.2, 7.1%). Нажать на «ОК».

Графический метод определения IRR

Для поиска показателя используется не только формула расчета, но и графический метод. Он более наглядный, но и менее точный. Чтобы построить диаграмму, нужно выполнить определенные вычисления, но тут требования по точности гораздо ниже. Да и исходные данные могут давать погрешность.

Суть метода заключается в определении величины предельного значения IRR в виде точки пересечения линия графика и оси координат (нулевой отметкой доходности). Обычно графики зависимости приведенной стоимости от показателя ставки дисконтирования чертят вручную либо же с применением функции диаграммы в Excel.

Суть метода заключается в определении величины предельного значения IRR в виде точки пересечения линия графика и оси координат (нулевой отметкой доходности). Обычно графики зависимости приведенной стоимости от показателя ставки дисконтирования чертят вручную либо же с применением функции диаграммы в Excel.

Графиков может быть несколько и расшифровка их заключается в поиске более предпочтительного инвестиционного проекта – того, значение предельной прибыльности инвестиции которого окажется расположенным дальше от нулевой точки.

IRR против NPV — что лучше?

Когда дело доходит до оценки проектов, используются как NPV, так и IRR, но NPV — более надежный метод.

Если это значение окажется выше вашего первоначального оттока, значит, проект прибыльный, иначе проект не прибыльный.

С другой стороны, когда вы рассчитываете IRR для проекта, он сообщает вам, какой будет норма прибыли для всего будущего денежного потока, чтобы вы получили сумму, эквивалентную текущему оттоку. Например, если вы сегодня тратите 100 тысяч долларов на проект с IRR или 10%, это означает, что если вы дисконтируете все будущие денежные потоки по ставке дисконтирования 10%, вы получите 100 тысяч долларов.

Хотя при оценке проектов используются оба метода, более надежным является метод NPV. Существует вероятность того, что вы можете получить противоречивые результаты при оценке проекта с использованием метода NPV и IRR.

В таком случае лучше всего воспользоваться рекомендацией, полученной с помощью метода NPV.

В целом метод IRR имеет ряд недостатков, которые делают метод NPV более надежным:

- Более высокий метод или предполагает, что все будущие денежные потоки, полученные от проекта, будут реинвестированы с той же нормой прибыли (то есть IRR проекта). в большинстве случаев это необоснованное предположение, поскольку большая часть денежных потоков будет реинвестирована в другие проекты, которые могут иметь другой IR или ненадежность, такие как облигации, которые будут иметь гораздо более низкую норму доходности.

- Если у вас есть несколько оттоков и притоков в проекте, для этого проекта будет несколько IRR. Это снова сильно затрудняет сравнение.

В этом уроке я показал вам, как использовать Функция ВНД в Excel. Я также рассказал, как рассчитать IRR в случае нерегулярных денежных потоков с помощью функции XIRR.

Надеюсь, вы нашли этот урок полезным!