Для чего рассчитывается рентабельность деятельности предприятия

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

Рентабельность деятельности организации — величина, определяемая на базе данных Бухгалтерского баланса исследуемого предприятия. Это коэффициент, который равен отношению балансовой прибыли от продаж товаров (продукции, услуг, работ) к среднегодовой стоимости всего имеющегося инвестиционного капитала. Сведения о рентабельности компании необходимы по следующим причинам:

| Ценность информации об уровне рентабельности | Дополнительные сведения |

| Показатель дает представление о том, насколько эффективно ведется деятельность фирмы | Каких-либо нормативных значений коэффициента рентабельности не установлено, а потому судить о хорошей/неудовлетворительной работе компании следует после сопоставления расчетных значений со среднеотраслевыми. |

| Появляется возможность выявить и провести оценку степени влияния различных внешних и внутренних факторов на размер прибыли | Такой анализ проводится при помощи факторных моделей рентабельности. |

| Аналитики могут выяснить, развивается ли производство, или регрессирует | Для получения такой информации следует выбрать определенный период и проанализировать показатели рентабельности в динамике. |

Для чего рассчитывать показатель

Уровень рентабельности – один из важных показателей экономической эффективности предприятия. Он показывает акционерам компании и ее будущим инвесторам, насколько хорошо работает бизнес и как быстро окупаются финансовые вложения в инвестиционный проект.

Расчет рентабельности необходим для:

- прогнозирования будущей прибыли предприятия;

- сравнения собственной экономической эффективности с конкурентами;

- выявления рыночной стоимости компании;

- разработки стратегии по развитию бизнеса;

- определения оптимального ценообразования для произведенной продукции.

Прибыль и рентабельность – это не одно и то же. Прибыль – это абсолютный показатель, выраженный в числовом эквиваленте и показывающий конечный финансовый результат бизнеса (разница между выручкой компании и ее расходами). Рентабельность – это относительный показатель, выраженный в процентном соотношении и рассчитывающий доходность компании (частное от деления прибыли на расходы).

Что такое рентабельность продукции

Рентабельность продукции (return on margin, ROM) — это отношение прибыли к себестоимости товаров или услуг. По-другому её называют рентабельностью затрат, рентабельностью товаров или рентабельностью услуг.

Рентабельность продукции показывает, сколько прибыли получил бизнес с каждого рубля, потраченного на производство. Например, если рентабельность товара 25%, значит, с каждого рубля себестоимости этого товара компания получила 25 копеек прибыли.

Вот общая формула для расчёта:

ROM = Прибыль / Себестоимость товаров (услуг) × 100%

Прибыль — разница между выручкой от продажи товаров или услуг и всеми расходами.

Себестоимость — все затраты, которые бизнес понёс при производстве товаров или услуг. Это, например, стоимость сырья и материалов, амортизация оборудования, стоимость аренды, зарплата сотрудников производства, затраты на доставку.

Показатель рентабельности продукции можно определять для всего бизнеса, для его отдельных направлений или видов продукции. Чаще всего его рассчитывают отдельно для каждого товара или услуги компании, чтобы оценить эффективность затрат на их выпуск. В этом случае формула выглядит так:

ROM = Прибыль от продажи товара или услуги / Себестоимость товара или услуги × 100%

Как и в случае с другими видами рентабельности, нет «нормального» показателя рентабельности продукции для любого бизнеса. Один и тот же процент может быть высоким для одного бизнеса или для одного товара, но низким для другого.

Формула расчета показателя рентабельности

Справка! Балансовая прибыль – строка, которую невозможно обнаружить в финансовой отчетности. В теории можно найти множество формул по ее расчету. Однако опытные бухгалтеры и аналитики знают, что она является аналогом прибыли до налогообложения, представленной в строке 2300 Ф. № 2.

Производственные фонды предприятия представляют собой сумму оборотных активов и основных средств компании, которые можно взять из бухгалтерского баланса. При этом необходимо рассчитать их среднегодовое значение.

Принимая во внимание все приведенные выше утверждения, можно вывести формулу расчета Рпр. РПР = БП / ((ОАнг+ОАкг) /2) + (ОСнг+ОСкг)/2), где

РПР = БП / ((ОАнг+ОАкг) /2) + (ОСнг+ОСкг)/2), где

- БП – балансовая прибыль или убыток предприятия (прибыль или убыток до уплаты налогов).

- ОА нг, кг – оборотные активы на начало и конец года.

- ОС нг, кг – основные средства на начало и конец года.

Можно представить приведенную выше формулу определения коэффициента рентабельности производства с учетом номеров статей бухгалтерской отчетности:

РПР = ст. 2300 Ф. № 2/ ((ст.1690 нг+ст. 1600 кг Ф. № 1) /2) + (ст.1150 нг+ст. 1150 кг Ф. № 1)/2), где

Базовые этапы расчета Рпр представлены в видео-ролике

Как рассчитать рентабельность — формула и пример

В деятельности фирмы задействовано множество ресурсов (трудовые, финансовые, природные, производственные и т. д.), и для каждого из них можно отдельно рассчитать его экономическую эффективность, используя различные формулы рентабельности. Однако для упрощенного понимания прибыльности предприятия можно использовать универсальный расчет по следующей формуле:

Р = Балансовая прибыль / Общая стоимость активов х 100%, где:

- Балансовая прибыль – прибыль (убыток) до налогообложения, полученная компанией от всех видов её хозяйственной деятельности.

- Общая стоимость активов – совокупность всех производственных мощностей компании и ее ресурсов (трудовых, денежных и т. д.).

Пример расчета

Год назад в компанию по производству медных труб было инвестировано 3 млн руб., которые были потрачены на сырье, оплату труда рабочим и аренду помещения. Через год в результате реализации продукции фирма получила прибыль до вычета налогов в размере 1,5 млн руб.

Рассчитаем уровень рентабельности бизнеса:

Р = 1,5 млн руб. / 3 млн руб. х 100% = 50%

Рентабельность предприятия за один год составила 50%. Это значит, что владельцы бизнеса полностью окупят свои инвестиции только через 2 года. Чтобы понять, высокий это или низкий уровень рентабельности, нужно сравнить его значение со средним показателем по своей отрасли. Например, в строительстве среднее значение показателя не превышает 10% в год, в то время как в торговле уровень рентабельности может легко достигать 100% и выше.

Формула расчета рентабельности

Коэффициент рентабельности является отношением прибыли к тем ресурсам, которые были вложены в проект,

чтобы ее получить. По общей формуле рентабельность рассчитывается путем вычисления отношения прибыли к

тому показателю, окупаемость от которого необходимо узнать:

Р = П / х * 100%,

где Р — показатель рентабельности, П — сумма прибыли, х — показатель, для которого необходимо рассчитать

рентабельность. Коэффициент принято выражать в процентах, для этого результат от частного умножается на

100%

Так, например, если аптека продает лекарство за 44 рубля, а затраты на его производство составляют 40

рублей, то ее прибыль составит 4 рубля с каждой упаковки таблеток. Рентабельность производства лекарства

при этом составит (4/40) * 100% = 10%.

Как повысить рентабельность

Расчет любого вида рентабельности позволяет оценить текущую обстановку, выбрать удачное направление для

инвестиций и избежать провала. Успешный предприниматель должен знать целевую аудиторию проекта и

ценность своих товаров и услуг для каждого покупателя. Это позволит установить комфортную цену как для

клиентов, так и для владельцев бизнеса, стремящихся получить высокую прибыль. Приведем несколько советов

по повышению окупаемости проекта:

-

Сократите расходы. Посмотрите, на что уходит значительная часть средств при производстве и

предоставлении товаров и услуг. Оцените целесообразность трат и подумайте над способами их снижения. -

Найдите партнеров. Примерно половина компаний готова предложить скидку на оказание услуг при

долгосрочном сотрудничестве. - Откажитесь от маловостребованных услуг, выберете наиболее перспективные.

-

Увеличьте продажи за счет внутренней мотивации сотрудников с высокими показателями заключения сделок

и реферальной программы. Это позволит снизить маркетинговые расходы и повысить лояльность клиентов. -

Соблюдайте график кредитных платежей, от этого зависит доверие к вашей компании и возможность в

будущем получить заем на выгодных условиях.

Наиболее часто анализируемые коэффициенты рентабельности деятельности (формулы расчета)

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

Описание некоторых коэффициентов рентабельности с формулами расчета можно найти в представленной ниже таблице:

| Наименование коэффициента | Описание показателя | Формула расчета |

| Коэффициент общей рентабельности | Вычисляется как отношение прибыли до уплаты налогов к выручки от продажи продукции, товаров, работ и услуг. | Общая формула:

Формула по балансу: Формула по форме №2: |

| Коэффициент рентабельности продаж | Рассчитывается для подсчета прибыли с каждого 1 рубля выручки, полученной за продукцию, работы или услуги.

Можно вычислить К по отдельным товарам или в целом. |

Общая формула:

Формула балансу: Формула по форме №2: |

| Коэффициент рентабельности производства | Рассчитывается ради оценки эффективности процесса изготовления продукции, выполнения работ и оказания услуг.

Дает понять, сколько прибыли принес каждый рубль издержек. |

Общая формула:

Формула по балансу: Формула по форме №2: |

| Коэффициент рентабельности активов: | Показатель помогает дать оценку эффективности вложений в предприятие. | Общая формула:

или Формула расчета выбирается в зависимости от предмета исследования и преследуемых целей. Для нахождения коэффициента рентабельности совокупного капитала по балансу выглядит так: |

| 1. Коэффициент рентабельности чистых активов | ||

| 2. Коэффициент рентабельности текущих активов | ||

| 3. Коэффициент рентабельности активов | ||

| 4. Коэффициент рентабельности собственного капитала | ||

| 5. Коэффициент рентабельности производственных фондов |

Пример расчета рентабельности производства

Попробуем сравнить показатели коэффициентов рентабельности производства у двух предприятий. Назовем их Предприятие 1 и Предприятие 2. В качестве исходных данных будем использовать показания полной себестоимости и выручки, значения которых для наглядности представлены в таблице:

| Предприятие 1 | Предприятие 2 | |

| Выручка (TR), руб. | 2 500 000 | 3 400 000 |

| Полная себестоимость (TC), руб. | 800 000 | 1 500 000 |

Прибыль от реализации товаров для каждой организации можно высчитать, как разницу между значениями выручки и полной себестоимости:

ПР1 = TR1 – TC1 = 2 500 000 – 800 000 = 1 700 000 рублей;

ПР2 = TR2 – TC2 = 3 400 000 – 1 500 000 = 1 900 000 рублей.

Хорошо видно, что прибыль от реализации выше у второго предприятия. Это значит, что в абсолютных единицах измерения Предприятие 2 получит больше прибыли, чем Предприятие 1. Но значит ли это, что его можно считать более успешным и эффективным? Чтобы ответить на этот вопрос, необходимо рассчитать относительный показатель эффективности, которым как раз и будет являться рентабельность производства.

Применяя формулу для расчета рентабельности предприятия, получим такие значения:

ROTC1 = (ПР1 / TC1) * 100% = (1 700 000 / 800 000) * 100% = 212,5%

ROTC2 = (ПР2 / TC2) * 100% = (1 900 000 / 1 500 000) * 100% = 126,6 %

Здесь наблюдается совсем иная картина. Рентабельность первого предприятия оказалась практически в два раза выше, чем у второго. Это значит, что даже получая меньшую реальную прибыль Предприятие 1 работает почти в два раза эффективнее Предприятия 2.

Подобным образом можно легко производить сравнительный анализ деятельности даже самых, казалось бы, несоизмеримых между собой предприятий. К примеру, можно сравнить показатели эффективности производства крупного завода с коллективом 10 000 человек и филиалами в добром десятке крупных городов с маленьким цехом, выпускающим единственное наименование товара, весь штат сотрудников которого составляет 5 человек. И далеко не всегда крупный завод сможет оказаться впереди в таком негласном соревновании.

Как видно, значение коэффициента высчитывается достаточно легко, а его важность для оценки экономической эффективности любого аспекта деятельности предприятия сложно переоценить. Все это делает рентабельность предприятия или производства важнейшим параметром, пренебрегать которым не стоит ни в коем случае

Для большей наглядности предлагаем посмотреть видеоматериалы, посвященные расчету коэффициента рентабельности производства, способам его анализа и ценным советам по повышению его значений.

Как правильно применять показатель

Рентабельность предприятия может стать универсальным инструментом, который отлично характеризует экономическое здоровье фирмы и показывает ее успехи в сравнении с ближайшими конкурентами. В следующих ситуациях умение правильно «читать» цифры и на их основе делать далеко идущие и верные прогнозы может стать весьма ценным фактором:

- В процессе управления предприятием. Руководитель, вооруженный значениями коэффициента рентабельности предприятия за определенный временной промежуток, а также умеющий анализировать их значения и динамику, способен быстро определить слабые и сильные места производственного процесса.

- Для прогнозирования ожидаемой прибыли. Зная средние значения рентабельности, аналитик может с достаточно высокой степенью вероятности предсказать объемы прибыли, которую принесет конкретная производственная линия или все предприятие в целом.

- Привлечение потенциальных инвесторов. Такой универсальный показатель, как общая рентабельность организации может стать самой лучшей рекомендацией для инвесторов. Зная эти коэффициенты и приблизительную сумму своих будущих инвестиций, инвестор легко сможет подсчитать ожидаемую сумму своей выгоды.

- В случае продажи предприятия. Если фирма выставляется на торги, высокие значения коэффициентов рентабельности помогут привлечь крупных покупателей, и представят объект торговли в самом выгодном свете.

Что влияет на значение

Высчитываться доходность обязана с учетом всех существующих факторов, которые имеют влияние на работу фирмы. Работник, перед тем, как считать рентабельность по формуле, обязан осознавать, что значит должный учет всех внутренних и внешних факторов.

Доходность активов

Необходимо рассмотреть работу фирмы со всех сторон и учесть влияние следующих значений:

- наличие рыночной конкуренции, ведь она непосредственно влияет на цену выпускаемого ассортимента товаров;

- общая экономическая и рыночная ситуация в стране. Влияние имеют наложенные санкции и выставленные ограничения на импорт или экспорт, которые также негативно влияют на работу фирм, представленных на рынке;

- расположение производства, которое влияет на стоимость поставки товара в различные регионы, особенно дальние.

Важно! Выше перечислены только общие факторы, которые имеют влияние. Производственная доходность

Производственная доходность

Доходность зависит еще и от действия эндогенных факторов, которые могут иметь влияние:

- зависимость рентабельности от денежного рынка;

- экономической и финансовой политики компании, которая зачастую является многогранной и состоит из множества показателей;

- развитость системы маркетинга, логистики, а также их совместная эффективность в работе фирмы;

- уровень мотивации, морального и финансового обеспечения персонала. Если сотрудника все устраивает, то личная производительность растет вместе с общей производительностью производственного процесса;

- зависимость эффективности работы сотрудников от внутренней атмосферы в штате, а также настроение, которое испытывают работники, находясь на своем месте;

- средства и меры, которые вкладываются в утилизацию вредных веществ, который получаются в процессе производства.

Пример расчета

Предприятие после продажи своей продукции получило выручку в размере 50 миллионов рублей, при этом его расходы составили:

- Финансовые расходы –5 миллионов рублей

- Заработная плата сотрудникам – 10 миллионов рублей

- Затраты по накладным –2 миллиона рублей

- Издержки по сбыту продукции –10 миллионов рублей

Для всех расчетов применяется вышеописанная формула.

- ВП= 5+10+2+10 =27

- П= 50-27=23

Производственная рентабельность будет составлять:

ПР=23/27*100=85,18 %

Таким образом, можно осуществить расчет рентабельности не только отдельного производственного участка, но и всей организации.

Как рассчитать значение показателя

Рентабельность производства или себестоимости считается одним из основных коэффициентов, учитываемых при анализе эффективности того или иного производственного процесса. У многих начинающих предпринимателей может возникнуть вопрос – как рассчитать рентабельность предприятия или производства.

Общая формула для расчета рентабельности производства выглядит следующим образом:

ROTC=(ПР/TC)*100%

Здесь ПР – прибыль от реализации (продаж) продукции, которая, в свою очередь может быть представлена как разница между показателями доходов (выручки) и расходов (полной себестоимости). ПР=TR-TC.

Само значение полной себестоимости (ТС, аббревиатура от totalcost) включает в себя полный перечень затрат предприятия. Это могут быть затраты на материалы, выплату заработной платы рабочим и административно-управленческому персоналу, оплату электроэнергии и услуг ЖКХ, затраты на проведение рекламной кампании, обеспечение безопасности труда, закупку расходных материалов и основных средств, прочие расходы. В большинстве случаев львиная доля затрат приходится именно на закупку материалов, поэтому основные производства принято называть материалоемкими.

Выраженный в процентах, этот показатель очень наглядно описывает то, насколько эффективно в организации использование производственных ресурсов. В абсолютных значениях можно увидеть, сколько копеек прибыли от продаж принесет в бюджет предприятия каждый рубль, инвестированный в себестоимость конечной продукции.

В руках опытного аналитика такая информация может стать настоящим кладезем полезной информации, позволяющей проводить сравнение эффективности различных производственных линий и окупаемость того или иного товара. Грамотный руководитель сможет сделать для себя выводы – объемы выпуска какого товара стоит увеличить, а какой, возможно, вовсе перестать выпускать.

Применение рентабельности продаж

Если рентабельность продаж растет, то эта тенденция считается благоприятной для компании. В этой связи нужно определить причины, которые привели к увеличению, чтобы приложить как можно больше усилий для сохранения положительной динамики.

Ситуации, которые могут привести к увеличению коэффициента:

- рост выручки больше роста затрат – достигается повышением объема продаж или сменой ассортимента производимых товаров;

- понижение затрат обгоняет понижение выручки – причины кроются в видоизменении структуры реализуемого продукта или в увеличении цен;

- выручка растет на фоне снижения затрат – оптимальное положение дел, к которому приводит увеличение стоимости товара, пересмотр нормативов по затратам или смена ассортимента товаров для продажи.

Финансовая устойчивость

Бизнесмены обычно используют не только свои, но и заёмные средства. И это не только кредиты.

Купили товары и сырьё с отсрочкой — значит, заняли у поставщиков. Задолжали по зарплате или налогам — заняли у государства или своих сотрудников. Всё это тоже заёмные средства в обороте компании.

Так вот если заёмных средств слишком много — у компании плохая финансовая устойчивость и бизнес под угрозой. Если вдруг возникнут проблемы с выручкой, фирма не сможет рассчитаться по всем долгам и возникнет риск банкротства.

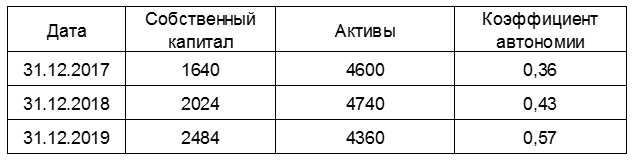

Чтобы оценить финансовую устойчивость бизнеса, нужно рассчитать коэффициент автономии. Это соотношение собственного капитала компании (строка 1300 баланса) к её активам (строка 1600): КА = СК / А

В нашем примере у ООО «Старт» показатели будут такие:

Коэффициент автономии ООО Старт

Коэффициент автономии ООО Старт

Средний норматив КА = 0,5. То есть не меньше половины средств, которые использует компания, должны быть собственными, а не заёмными. Чем ниже коэффициент автономии, тем рискованнее, и получить кредит тоже будет сложнее.

Но и здесь многое зависит от специфики бизнеса.

Торговые компании часто арендуют склады и берут товары под реализацию. Если такой товар пользуется спросом и продаётся с высокой наценкой, торговая фирма может работать и с более низким КА, вплоть до 0,3.

А вот производственные предприятия, напротив, стремятся приобрести помещения и оборудование в собственность. Ведь каждое производство имеет свою специфику, и если вдруг придётся съезжать с арендованного помещения, это надолго парализует бизнес.

Поэтому КА у производственных компаний должен быть выше среднего, вплоть до 0,7 – 0,8, чтобы можно было за счёт собственных ресурсов покрыть дорогостоящие основные средства.

А что, если коэффициент автономии, наоборот, выше нормы?

Банкротство такой компании точно не грозит, долгов-то нет. Но только на собственных средствах далеко не уедешь, и выходит, что компания лишает себя возможности развиваться за счёт привлечённых средств.

ООО «Старт» — торговая компания, поэтому её коэффициент в норме. 0,57 в 2019 году — это даже многовато для торгового бизнеса и можно подумать о том, чтобы привлечь дополнительные заёмные средства для развития.

Рентабельность собственного капитала. Формула расчета по балансу и МСФО

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

Формула коэффициента рентабельности собственного капитала состоит из деления чистой прибыли предприятия на его собственный капитал:

Коэффициент рентабельности собственного капитала = Чистая прибыль/Собственный капитал

Все коэффициенты рентабельности для удобства считаются в процентах, поэтому не забудьте умножить полученное значение на 100.

По отечественной форме бухгалтерской отчетности данный коэффициент будет рассчитываться следующим образом:

Коэффициент рентабельности собственного капитала = стр.2400/стр.1300

Данные для формулы берутся из «Отчета о прибылях и убытках» и «Баланса». Раньше в старой форме бухгалтерской отчетности (до 2011 года) коэффициент рассчитывался так:

Коэффициент рентабельности собственного капитала = стр.190/стр.490

По системе МСФО коэффициент имеет следующий вид:

Формула Дюпона для расчета рентабельности собственного капитала

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

Для расчета коэффициента рентабельности собственного капитала зачастую используется формула Дюпона. Она разбивает коэффициент на три части, анализ которых позволяет лучше понять, что в большей степени влияет на итоговый коэффициент. Другими словами это трехфакторный анализ коэффициента ROE. Формула Дюпона имеет следующий вид:

Коэффициент рентабельности собственного капитала (формула Дюпона) = (Чистая прибыль/Выручка) * (Выручка/Активы)* (Активы/Собственный капитал)

Формула Дюпона впервые была использована в финансовом анализе в 20-е годы прошлого века. Она была разработана американской химической корпорацией DuPont. Рентабельность собственного капитала (ROE) по формуле Дюпона делится на 3 составляющие: операционную эффективность (рентабельность продаж),

эффективность использования активов (оборачиваемость активов),

кредитное плечо (финансовый леверидж).

ROE (по формуле Дюпона) = Рентабельность продаж*Оборачиваемость активов*Кредитное плечо

По сути если все сократить, то получится описанная выше формула, но такое трехфакторное выделение составляющих позволяет лучше определить взаимосвязи между ними.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

Рентабельность собственного капитала

Рентабельность собственного капитала (англ. ROE, Return on shareholders’ Equity) – это показатель характеризующий прибыльность собственного капитала предприятия. Рентабельность собственного капитала показывает эффективность управления менеджментом предприятия собственными средствами и напрямую определяет инвестиционную привлекательность для инвесторов и кредиторов. Чем выше рентабельность, тем выше доходность собственного капитала.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

Данный коэффициент используется инвесторами для сравнительной оценки различных инвестиционных проектов и вариантов инвестирования, сопоставляя доходность собственного капитала с альтернативными вложениями: акции, банковские вклады, фьючерсы, индексы и т.д. Если рентабельность собственного капитала превышает минимально установленный уровень доходности для инвестора, то предприятие становится инвестиционно привлекательным. Минимально допустимым уровнем может быть доходность по безрисковому активу. На практике, за безрисковый актив принимают государственные ценные бумаги, которые обладают максимальным уровнем надежности. В России к таким бумагам относят – государственные корпоративные облигации (ГКО) и облигации федерального займа (ОФЗ).

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Почему важно уметь рассчитывать рентабельность

Рентабельность рассчитывают, чтобы спрогнозировать прибыль, сравнить предприятие с конкурентами, оценить эффективность использования ресурсов. А еще рентабельность всегда оценивают при покупке готового бизнеса.

Когда нужно считать рентабельность:

Расширение бизнеса. У вас есть розничный магазин элитного шоколада. Вы решили расширяться и взять кредит на открытие еще одной точки. Прежде чем идти в банк за деньгами, нужно просчитать рентабельность будущего проекта.

Поиск инвесторов для стартапа. Вы с командой придумали новое мобильное приложение и ищете спонсоров. Вам нужно понять, принесет ли ваш стартап прибыль. А потом «продать» идею инвесторам, оперируя цифрами.

Модернизация производства. Вы планируете покупку нового станка с ЧПУ для изготовления деталей. Он повысит производительность и снизит процент бракованных деталей из дорогого материала. Просчитайте, насколько это повысит рентабельность, проанализируйте другие возможности модернизации. А потом вкладывайте средства в самый перспективный проект.

Выход на экспорт. Экспорт товара — это всегда повышенные издержки на адаптацию продукта и логистику. Рассчитайте рентабельность, чтобы посмотреть, когда и как окупятся ваши вложения.

Грамотное управление бизнесом. Некоторые руководители нанимают профессиональных аудиторов и регулярно отслеживают эффективность предприятия. Это особенно актуально в крупных компаниях, где высокая выручка и много финансовых потоков.

Так выглядит схема аудита на сайте одной из консалтинговых компаний. Организация предлагает провести аудит показателей, куда в том числе входит рентабельность

Рентабельность простыми словами

Рентабельность — это показатель, помогающий оценить способность бизнеса приносить прибыль. Поясним на примере:

ИП Иванов и ИП Семенов занимаются производством пельменей. Предприниматели используют в технологии одинаковую рецептуру. ИП Иванов применяет специальное оборудование (пельменные аппараты), а ИП Семенов организовал ручное изготовление пельменей. Сдают они готовую продукцию по единой оптовой цене.

Показатели их работы за месяц представлены в таблице:

|

Показатели, руб. |

ИП Семенов |

ИП Иванов |

|

Доходы |

210 600 |

405 750 |

|

Расходы |

68 600 |

263 750 |

|

Прибыль |

142 000 |

142 000 |

По расчетам выходит, что оба получают в месяц одинаковую прибыль 142 000 руб. при разных показателях доходов и расходов. При этом ИП Иванов вложил в оборудование значительные средства, а ИП Семенов сэкономил на механизации процесса, хотя и несет издержки на выплату зарплаты и страховых взносов.

Как понять, кто из них эффективнее работает? Для этого используют показатель рентабельности производства. С формулой ее расчета мы познакомим вас в следующем разделе. А сейчас назовем итоговые цифры расчетов:

|

Показатель |

ИП Семенов |

ИП Иванов |

|

Рентабельность производства, % |

33% |

21% |

Как эти цифры помогут предпринимателям в их бизнесе, узнайте далее.

Часто задаваемые вопросы

Чем грозит несоответствие показателей рентабельности продаж компании среднеотраслевым?

Для контроля налогоплательщиков ФНС России использует не только рентабельности продаж, но также рентабельность активов, налоговую и фискальную нагрузку. И если эти показатели будут сильно отличаться в большую или меньшую сторону, налоговики могут запросить пояснения по доходам и расходам компании за отчётный год.

Как часто стоит считать рентабельность бизнеса?

Оптимальным считается поквартальный расчёт рентабельности продаж. Но если оборачиваемость бизнеса довольно высокая, можно делать это и каждый месяц.

Факторный анализ показателей рентабельности

Факторный анализ коэффициентов рентабельности может

выполняться в двух направлениях: на основе их расчетных

формул и построенных факторных моделей.

В качестве примера первого направления факторного анализа

рассмотрим методику расчета влияния факторов на отклонение

рентабельности продаж способом цепных подстановок (табл. 1).

| Последовательностьподстановок | Определяющие факторы | Рентабельность продаж (Рпр) | Величина влияния факторана отклонениерезультативного показателя | Наименование фактора | |

|---|---|---|---|---|---|

| Выручка (ВРн) | Прибыль от продаж (ПР) | ||||

| База | ВРн0 | ПР0 | Рпр0 | — | — |

| 1 | ВРн1 | ПР0 | Рпр10 | Рпр10 — Рпр0 | Изменение выручки |

| 2 | ВРн1 | ПР1 | Рпр1 | Рпр1 — Рпр10 | Изменение прибыли от продаж |

Где, 0 – базисные данные, 1 –

фактические данные

Из расчетной формулы данного показателя видно, что его

величину определяют два фактора: выручка и прибыль от продаж.

Сначала рассчитывается влияние на отклонение рентабельности продаж изменения

выручки как количественного фактора, а затем – влияние

изменения прибыли от продаж как фактора качественного.

По итогам расчетов можно сделать вывод о влиянии на отклонение

рентабельности продаж каждого из определяющих его факторов: выручки

и прибыли от продаж.

Второе направление факторного анализа показателей

рентабельности позволяет выявить причины их изменения более детально и

предусматривает разложение исходных формул этих показателей по всем

качественным и количественным характеристикам интенсификации

производства и повышения эффективности финансово-хозяйственной деятельности.

Факторные модели показателей рентабельности раскрывают

взаимосвязи между показателями финансового состояния и финансовыми

результатами, являются незаменимым инструментом оценки сложившейся

ситуации, используются они и для прогнозирования финансовой устойчивости предприятия.

В качестве примеров рассмотрим факторные модели рентабельности

активов и рентабельности собственного капитала:

Как видно из формул, на рентабельность активов решающим

образом влияют два фактора: норма прибыли и коэффициент

оборачиваемости активов, а на рентабельность собственного капитала – три

фактора, к названным выше добавляется еще и коэффициент

финансовой зависимости.

Данные факторные модели являются мультипликативными, поэтому

расчет влияния факторов на отклонение рентабельности активов и

рентабельности собственного капитала может быть выполнен способом абсолютных разниц.

При анализе отклонения рентабельности активов (ΔРа) сначала

рассчитывается влияние изменения коэффициента оборачиваемости активов

(ΔРа(Оа)), а затем – изменения нормы прибыли (ΔРа(Нпр)),

обозначив знаком «0» базисные данные, а знаком

«1» – фактические данные, получаем:

Выполним проверку правильности расчетов, сопоставив отклонение

результативного показателя (рентабельности активов) с суммой влияний

определяющих его факторов. Между ними должно быть примерное равенство:

По итогам расчетов делается вывод о влиянии на отклонение

рентабельности активов изменений определяющих его факторов:

коэффициента оборачиваемости активов и нормы прибыли.

На отклонение рентабельности собственного капитала (ΔРск)

сначала рассчитывается влияние изменения коэффициента финансовой

зависимости (ΔРск(Кфз)), затем – изменения коэффициента

оборачиваемости активов (ΔРск(Оа)) и в последнюю очередь –

изменения нормы прибыли (ΔРск(Нпр)), обозначив знаком

«0» базисные данные, а знаком «1» – фактические данные:

Выполним проверку правильности расчетов, сопоставив отклонение

результативного показателя (рентабельности собственного капитала) с

суммой влияний определяющих его факторов. Между ними должно быть

примерное равенство:

По итогам расчетов делается вывод о влиянии на отклонение

рентабельности собственного капитала изменений определяющих его

факторов: коэффициента финансовой зависимости, коэффициента

оборачиваемости активов и нормы прибыли.

В случае необходимости на основании результатов анализа

показателей рентабельности могут быть сформулированы рекомендации,

направленные на повышение эффективности деятельности и использования

ресурсов предприятия.