Рентабельность

Обычно всех в первую очередь интересует прибыль. Но просто прибыль в рублях ещё ни о чём не говорит.

Если у компании «А» прибыль 1 млн руб., а у компании «Б» — 3 млн руб., это ещё не значит, что компания «Б» работает лучше. Может, в первую компанию вложили всего пару миллионов и миллион прибыли это очень хорошо, а во вторую все 150 и рассчитывали на что-то большее, чем 3 миллиона.

Чтобы оценить результативность бизнеса, нужно знать, как эта прибыль соотносится с выручкой и активами баланса. То есть узнать, насколько эффективно используются активы компании, и сколько денег доступно после того, как из выручки покроют все затраты и налоги.

Для этого считают рентабельность выручки (Рв) и рентабельность активов (Ра) по формуле:

Рв = Чистая прибыль / Выручка х 100%.

В нашем примере это:

460 / 29 000 х 100% = 1,6 % — рентабельность по выручке за 2019 год

384 / 22 000 х 100% = 1,7 % — рентабельность по выручке за 2018 год

Чтобы рассчитать рентабельность по активам, нужно сначала найти средние активы за период (Ас).

Для этого нужно сложить показатели по строке 1600 баланса на начало и конец года, а затем разделить полученную сумму на 2:

Ас = (Анч + А кц) / 2.

Анч и Акц — это показатели на начало и конец года.

В нашем примере это:

(4 360 + 4 740) / 2 = 4 550 — средние активы за 2019 год

(4 740 + 4600) / 2 = 4 670 — средние активы за 2018 год

Мы взяли для примера показатели за год. Расчёт будет точнее, если составлять отчётность хотя бы ежеквартально, потому что внутри года показатели могут меняться.

Если ежеквартальная отчётность есть, формула расчёта чистых активов будет такая:(Анч / 2 + А1 + А2 + А3 + Акц / 2) / 4, где А1, А2, А3 — активы на конец 1, 2 и 3 кварталов.

Теперь, когда мы знаем среднегодовые активы, можем рассчитать рентабельность по активам по формуле:

Ра = Чистая прибыль / Средние активы х 100%

В нашем примере это:

460 / 4 550 х 100% = 10,1% — рентабельность по активам за 2019 год

384 / 4 670 х 100% = 8,2% — рентабельность по активам за 2018 год

Вот такие получились показатели рентабельности ООО «Старт»:

| Год | Чистая прибыль | Выручка | Среднегодовые активы | Рентабельность выручки | Рентабельность активов |

|---|---|---|---|---|---|

| 2018 | 384 | 22 000 | 4 670 | 1,7% | 8,2% |

| 2019 | 460 | 29 000 | 4 550 | 1,6% | 10,1% |

Показатели рентабельности ООО «Старт»

Нормативов для рентабельности нет, но они как минимум должны быть больше нуля, иначе вести бизнес нет смысла.

Чем больше рентабельность — тем лучше. Хорошо, если от года к году растёт и прибыль в рублях, и относительные показатели рентабельности.

В ООО «Старт» прибыль и рентабельность активов растут, а значит, компания с каждым годом всё эффективнее использует свои ресурсы и каждый вложенный рубль приносит всё больше денег.

А вот рентабельность по выручке немного снизилась. Это говорит о том, что в 2019 году затраты выросли больше, чем выручка. Возможно, компания давно не повышала цены на свою продукцию. Или нужно найти поставщиков с более низкими ценами.

Анализ показателей рентабельности активов

Сам по себе показатель ROA ничего не даёт. Чтобы понять, приемлем он для бизнеса или нет, его нужно анализировать. Например, отслеживать в динамике — каждый квартал, полугодие или год — или сравнивать с конкурентами.

Если рентабельность активов растёт, значит бизнес эффективно использует ресурсы в своих процессах. И наоборот, если ROA снижается, значит, снижается и эффективность использования ресурсов.

Если компания увеличивает стоимость активов, но прибыль при этом не растёт и ROA уменьшается, — значит, нет смысла расширять бизнес дальше, ничего при этом не меняя в его процессах. Если компания увеличивает стоимость активов и вместе с этим увеличивается показатель их рентабельности — значит, наращивание активов приводит к росту прибыли, бизнес можно расширять.

Также ROA компании можно сравнивать с показателями конкурентов. Так можно понять общую эффективность ведения бизнеса. При этом в числе конкурентов должны быть только конкуренты из той же отрасли с сопоставимой стоимостью активов.

Оценка ликвидности по балансу

Ликвидность баланса — способность быстро погасить долги бизнеса за счет его активов, срок реализации которого соответствует сроку гашения. Расчет ликвидности предполагает сопоставление групп активов и пассивов.

Пассивы — это средства, на которые они финансируются. Они включают:

- кредиторскую задолженность — то, что компания должна поставщикам;

- задолженность по дивидендам перед собственниками;

- краткосрочные и долгосрочные кредиты;

- собственный капитал;

- доходы будущих периодов — поступления за услуги, которые будут оказаны в будущем, но оплата за них уже получена, например, арендные платежи за следующий год;

- резервы для будущих платежей.

Активы группируют по скорости реализации. А пассивы — по срочности оплаты. Группы активов и пассивов сопоставляются между собой. Подразумеваются, самые ликвидные активы больше высокой высокой срочности, быстрореализуемые обязательства умеренной срочности и так далее. Это говорит о том, что компания платежеспособная.

| Группа и скорость реализации | Что входит | Нормальное соотношение | Группа пассивов и срочность оплаты | Что входит |

| А1, самые ликвидные | наличные деньги; деньги на расчетном счету; вклады на срок до 1 года; | ≥ | П1, высокая срочность погашения | кредиторская задолженность; |

| А2, быстрореализуемые | краткосрочная дебиторская задолженность; | ≥ | П2, умеренная срочность погашения | кредиты со сроком погашения до 1 года; долги по дивидендам; |

| А3, медленно реализуемые | запасы; долгосрочная дебиторская задолженность; | ≥ | П3, низкая срочность погашения (больше года) | долгосрочные кредиты; |

| А4, труднореализуемые | основные средства; нематериальные активы; | ≤ | П4, постоянные | собственный капитал; доходы будущих периодов; резервы для будущих платежей; |

Последнее соотношение А4 ≤ П4 выполняется автоматически, если все предыдущие неравенства верны. Если соотношения соблюдаются, баланс ликвиден, у компании достаточно ресурсов, чтобы расплатиться с кредиторами .

Ликвидность баланса может быть неполной — какие-то неравенства выполняются, а какие-то нет

В этом случае, нужно обратить внимание, какой период погашения долгов компании проблемный:. А1 ≤ П1 — у компании недостаточно средств для погашения самых срочных обязательств; А2 ≤ П2 — предприятие не может погасить кредиты сроком до одного года за счет быстрореализуемых активов; А3 ≤ П3 — недостаточно медленно реализуемых активов для погашения долгосрочных кредитов. А1 ≤ П1 — у компании недостаточно средств для погашения самых срочных обязательств; А2 ≤ П2 — предприятие не может погасить кредиты сроком до одного года за счет быстрореализуемых активов; А3 ≤ П3 — недостаточно медленно реализуемых активов для погашения долгосрочных кредитов

А1 ≤ П1 — у компании недостаточно средств для погашения самых срочных обязательств; А2 ≤ П2 — предприятие не может погасить кредиты сроком до одного года за счет быстрореализуемых активов; А3 ≤ П3 — недостаточно медленно реализуемых активов для погашения долгосрочных кредитов.

Сопоставление активов групп А1 и А2 с пассивами групп П1 и П2 говорит о текущем , рассматриваемом периоде – до года. Сопоставление групп А3 и А4 с группами П3 и П4 — о ликвидности в будущем будущем.

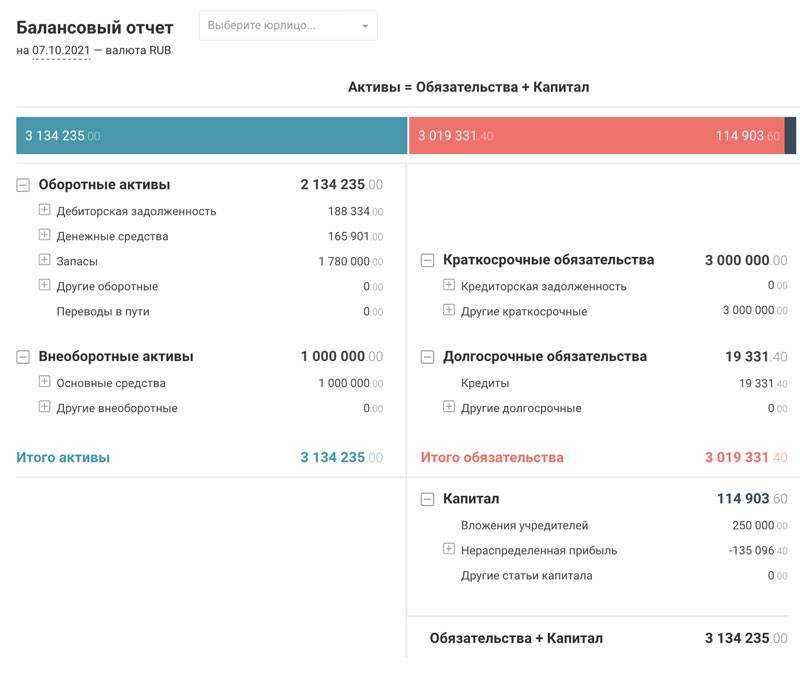

Рассмотрим расчет ликвидности баланса на примере. В сервисе ПланФакт баланс формируется автоматически, поэтому можно своевременно отслеживать динамику показателей.

А1 = 165 901 (руб.) П1 = 0 (руб.) А1 ≥ П1 — у компании достаточно денег для погашения кредиторской задолженности.

А2 = 188 334 (руб.) П2 = 3 000 000 (руб.) А2 ≤ П2 — компании не хватает денег для погашения краткосрочных обязательств.

А3 = 1 780 000 (руб.) П3 = 19 331,4 (руб.) А3 ≥ П3 — у компании достаточно средств для погашения долгосрочных обязательств.

А4 = 1 000 000 (руб.) П4 = 114 903 (руб.) А4 ≥ П4 — баланс компании неликвиден.

Кредиторской задолженности у компании нет, поэтому первое неравенство выполняется. Дебиторская задолженность значительно ниже краткосрочных обязательств. У компании проблемы с текущей ликвидностью.В долгосрочной перспективе — более года, ситуация лучше. Объем запасов значительно больше долгосрочных обязательств.

Чистый оборотный капитал — разница между оборотными активами и краткосрочными обязательствами. Показывает, какая часть оборотных средств свободна от обязательств, характеризует платежеспособность компании на срок до года.

Чистый оборотный капитал = 2 134 235 — 3 000 000 = — 865 765 (руб.)

Компания не способна погасить текущие обязательства.

Андрей Букин, финансовый менеджер:

Где взять данные для расчета показателей рентабельности продукции?

Все показатели есть в балансе организации, точнее — в прилагающемся к нему отчету о финансовых результатах по форме №2. Потребуются данные из строчек:

-

2110 — выручка;

-

2110 — себестоимость продаж;

-

2100 — валовая прибыль;

-

2400 — чистая прибыль;

-

2210 и 2220 — коммерческие и управленческие расходы.

Оборотные и внеоборотные активы в балансе можно найти в строках от 1210 до 1260. Информация об инвестициях или займе находится в контракте с инвестором или банком.

Чтобы сделать свой бизнес рентабельным, выгодно его продать или модернизировать, мало знаний об эффективности продаж. Требуется провести подробный финансовый анализ и сделать на его основе выводы для дальнейшей работы.

Анализ платежеспособности организации

Для определения платежеспособности торговой организации следует определить соотношение платежных средств и обязательств, используя значения абсолютных показателей, представленных в таблице 4.

Таблица 4. Сооттношение платежных средств и обязательств.

Таблица 4 дает наглядное представление о соотношении платежных средств и платежных обязательств. Превышение платежных средств над платежными обязательствами на начало года составило 5 959 тыс. руб., за отчетный период данный показатель возрос чуть более чем в 2 раза и составил на конец года 13 369 тыс. руб. В целом организация способна расплатиться полностью по своим долгам. Это означает, что торговая организация по обобщенному итогу балансовых показателей является платежеспособной.

Вывод: стандартная методика анализа платежеспособности применима для торговых организаций.

Следующим этапом финансового анализа является оценка финансовой устойчивости, характеризующей степень независимости компании от заемных источников.

Что такое оборотные средства?

Это оборотные фонды, которые участвуют в процессе производства и сбыта продукции. Они обеспечивают процесс обмена денег на сырье, сырья на продукцию, продукции — на деньги.

Оборотные средства — это стоимость всех предметов труда, задействованных в производственном процессе. Они меняют свою форму (с натуральной на денежную) и входят в себестоимость продукции.

В стоимость этого показателя закладывается:

- Расходы на материалы, сырье.

- Затраты на создание, хранение и реализацию продукции.

- Деньги, полученные от продаж .

Оборотные средства есть на каждом предприятии, они нужны для организации бесперебойной работы компании. Их недостаток способен привести к простою производства из-за невозможности закупки сырья, выплаты заработной платы персоналу, уплаты налогов, коммунальных платежей. Дефицит негативно отражается на текущих процессах и дальнейшем развитии предприятия, может образоваться кассовый разрыв (недостаток денег для финансирования предстоящих расходов).

При недостаточном количестве собственных оборотных средств предприятие привлекает заемные деньги (кредиты, ссуды, займы, отсрочки по выплатам в бюджет).

Больше информации по теме можно получить из видео:

Формула для расчета

В общем случае расчет рентабельности активов (ROA) производится по одной из этих формул:

ROA=(ПР/Аср)*100%

или

ROA=(ЧП/Аср)*100%,

где ПР – прибыль, полученная от продаж, ЧП – чистая прибыль предприятия, Аср – стоимость активов в среднегодовом исчислении.

Из формулы видно, что рассчитываемый параметр является относительным и всегда выражается в процентах. Коэффициент наглядно демонстрирует, сколько копеек чистой прибыли (прибыли от продаж) будет приходиться на каждый рубль, инвестированный в фонды организации.

Для желающих наглядно увидеть работу этих формул, предлагаем посмотреть видео:

Значение прибыли от продаж можно узнать двумя способами: взять из официального отчета о финансовых прибылях и убытках, либо рассчитать самостоятельно по такой формуле:

ПР=TR-TC,

где TR (аббревиатура от totalrevenue) – выручка организации в стоимостном выражении, TC (totalcost) – полная себестоимость.

Значение TR, в свою очередь, высчитывается по формуле:

TR=P*Q,

где P (price) – цена, а Q (quantity) – объем продаж.

Величина ТС представляет собой суммарные затраты фирмы, включая комплектующие, материалы, амортизацию, отчисления по заработной плате, расходы на связь, охрану, коммунальные услуги, прочие затраты.

Значение ЧП (чистая прибыль) можно также получить из отчета о финансовых результатах. Также, это значение можно высчитать по формуле:

ЧП=TR-TC-ПрР+ПрД-Н,

где ПрР и ПрД – значения прочих расходов и доходов соответственно (сюда относят любые затраты или поступления, не связанные с основным родом деятельности организации), Н – показатель начисленных налогов.

Значение активов можно найти в балансе организации.

Основные виды рентабельности

Для более глубокого анализа рентабельность рассчитывают отдельно для каждого из ресурсов компании.

Рентабельность продаж (ROS)

Показывает долю прибыли на каждый заработанный рубль. Рассчитывается в процентах как отношение чистой прибыли (без учета налогов) к выручке за определенный период времени

Помогает оценить ценовую политику товара или определить, какая продуктовая линейка приносит максимум прибыли.

Рентабельность активов (ROA)

Рассчитывается как процентное отношение прибыли к средней стоимости всех активов предприятия. Активы — это имущество, оборудование, техника, материалы, дебиторская задолженность.

Демонстрирует, насколько эффективно активы компании приносят прибыль. Если рентабельность низкая, то менеджеры предприятия выбрали неверную тактику управления бизнесом.

Рентабельность основных производственных фондов (ROFA)

Рассчитывается как отношение чистой прибыли к стоимости основных производственных фондов.

Производственные фонды — это активы, которые организация привлекает при производстве товаров без учета материалов. Такие активы не расходуются напрямую, но устаревают со временем. Это здания, оборудование, автомобили, мебель и электрические сети.

Это значение часто рассчитывают крупные предприятия и производственные холдинги. А вот если ваша компания продает услуги, не имеет офиса, а сотрудники работают удаленно, то этот показатель для вас не важен.

Рентабельность инвестиций (ROI)

Этот показатель рассчитывают для любых видов вложений — вкладов, биржевых инструментов.

Рентабельность инвестиций часто рассчитывают не по предприятию в целом, а для анализа эффективности отдельных направлений работы. Например, рентабельность вложений в маркетинг, экспорт или запуск нового продукта.

Чтобы быстро и легко рассчитать рентабельность инвестиций, используйте калькулятор ROI.

Рентабельность своего капитала (ROE)

Показывает доходность бизнеса для его владельцев. Очень важен для инвесторов и собственников организации, так как демонстрирует эффективность работы не всех активов, а только вложенных собственных средств предпринимателей.

Если рентабельность капитала всего 2% в год, а банк предлагает депозит под 7%, то встает вопрос о целесообразности такого бизнеса.

Рентабельность по EBITDA (EBITDA margin)

Показывает рентабельность деятельности компании до выплаты процентов, налогов, износа и амортизации.

Чем выше показатель, тем лучше компания контролирует операционные расходы.

Коэффициент рентабельности активов: нормативное значение

Приказ налоговой службы Российской Федерации от 30 мая 2007 года № ММ-3-06/333@ регулярно обновляет данные о показателях активов по видам экономической деятельности

Это доказывает, что инспекция не только включает данный коэффициент в список контрольных показателей, но и отслеживает их «важность для рынка»

Например, если компания заимствует деньги и ее использование долга неэффективно, это неизбежно отразится на ее рентабельности активов. Однако расчета нормы прибыли по каждому активу недостаточно для оценки перспектив компании в целом. Эти показатели не учитывают влияние стратегических долгосрочных инвестиций.

Инспекторов в первую очередь интересует, насколько успешной была деятельность организации за отчетный период.

Пример расчета оборачиваемости активов:

Описывая более развернуто процесс оборота активов Деньги – Товар – Деньги , можно получить картину, представленную на рисунке 9.

Связь текущих активов с реализацией повышает значение их рыночной стоимости (обычно чистой стоимости возможной реализации). Таким образом, хотя при учете по первоначальной стоимости рыночной ценой основного капитала обычно пренебрегают, но ее не игнорируют для текущих активов. Во-первых, в примечаниях к балансу можно показать рыночную стоимость некоторых текущих активов. Если показатель недостаточно высокий, то необходимо работать в направлении оптимизации суммы активов. Для этого можно продать часть незагруженных внеоборотных активов (если увеличение загруженности не планируется), снизить сумму запасов (если их объем чрезмерный), предпринять меры по возврату дебиторской задолженности и т.д.

Преимущества и недостатки

Рассчитанный показатель ROA свидетельствует о профессиональном уровне управления бизнесом. Высокий процент говорит о том, что активы используются с умом. Различные показатели ROI могут использоваться в качестве меры надежности и конкурентоспособности бизнеса.

Инвесторы, аналитики и владельцы бизнеса сами анализируют данные. Первые делают это для оценки прибыльности. Последние вносят коррективы.

Недостатком индексации является ее зависимость от правил бухгалтерского учета. Другая проблема, возникающая в связи с этим, — манипулирование цифрами чистой прибыли. Это приводит к искаженному анализу, который не полностью отражает результаты деятельности предприятия.

Мы выяснили, что высокий показатель ROA не является показателем уровня ликвидности бизнеса. Это относительный показатель, и на него не следует полагаться в отдельности. Для подтверждения рентабельности можно приложить сравнительный анализ с аналогичными инструментами.

Анализ рентабельности инвестиций

Рентабельность инвестиций стоит оценивать не только в абсолютном выражении, но и в сравнении с доходностью альтернативных инвестиций, поясняет руководитель проектов ИК «ВЕЛЕС Капитал» Валентина Савенкова

Но для этого важно выбрать корректную базу для сравнения

Пример

Инвестор вложил деньги в акции и за год получили доход 5% на вложенную сумму. При этом индекс РТС упал на 15%, индекс Мосбиржи снизился на 10%. Если базой для сравнения взять динамику индекса акций, результат можно признать положительным, отмечает Савенкова.

При этом если вместо инвестиций в акции сформировали портфель из высоконадежных облигаций, можно получить доход 10–12% за тот же срок. С этой точки зрения рентабельность инвестиций в акции неудовлетворительна, так как при больших вложениях времени и сил результат получается меньше, добавляет Савенкова.

По ее словам, есть два наиболее актуальных требования к рентабельности инвестиций:

- Доход от любых инвестиций должен превышать инфляцию (и ключевую ставку) для сохранения покупательной способности вложенных денег.

- Доход от инвестиций в инструменты с переменной доходностью (акции) считается хорошим, если удалось получить от 70% динамики индекса за соответствующий период.

Если говорить об облигациях, продолжает Савенкова, инвестиции в них считаются эффективными, если доходность бумаг превышает средний уровень ключевой ставки за период. На облигации действует в основном кредитный и процентный риски, и в случае удержания в портфеле до погашения рыночный риск по ним отсутствует в принципе.

Инвестиции в инструменты с переменной доходностью в основном подвержены действию рыночного риска (а в случае использования кредитного плеча этот риск возрастает пропорционально), хотя кредитный и инфраструктурный риски также оказывают на них влияние. Их использование целесообразно только в случае двух-, трехкратного превышения доходности ключевой ставки, считает эксперт.

Пример 2. Сопоставление активов и пассивов за 2018 г. по бух. балансу ООО «Стройтехнологии»

На основании показателей, полученных из бух. баланса ООО «Стройтехнологии» необходимо соотнести активы и пассивы общества, а затем определить, является ли оно ликвидным. Сведения для сопоставления за 2018 г.:

- А1=400, А2=18 000, А3=5 900, А4=90.

- П1=12 800, П2= 10 000, П3=0, П4= 1700.

Следует сразу обратить внимание на то, что требуемое соотношение А1>П1 не соблюдается (т. к

по бух. балансу значится, что А1

Следовательно, несмотря на то, что по остальным параметрам (А2>П2, А3>П3, а также А4<П4) соответствие налицо, нельзя сказать, что бух. баланс ООО «Стройтехнологии» является абсолютно ликвидным.

Рекомендовано проводить подобный анализ за более длительный период времени, например, за 3–4 года. Таким способом можно отслеживать и фиксировать динамику ликвидности.

Что такое рентабельность собственного капитала

Рентабельность собственного капитала — это отношение чистой прибыли бизнеса к вложенным в него деньгам. По-другому её называют показателем доходности собственного капитала и обозначают аббревиатурой ROE (return on equity).

ROE показывает, сколько копеек приносит каждый рубль, вложенный собственником в бизнес.

Рентабельность капитала можно сравнить с доходностью по банковским вкладам или акциям. Например, если внести на депозит в банк 1 миллион рублей под 5,5% годовых, то через год с этой суммы можно заработать 55 тысяч рублей.

ROE рассчитывается по такому же принципу. Собственник вкладывает деньги в бизнес, а бизнес приносит деньги. Рентабельность собственного капитала — процент этой доходности.

Представим, что предприниматель не вносил свой миллион в банк под 5,5%, а потратил его на развитие бизнеса. Через год его чистая прибыль составила 90 тысяч рублей. В этом случае рентабельность капитала равна 9% — вложения в бизнес оказались выгоднее, чем банковский депозит.

Зачем нужны показатели рентабельности

Заключение

Теперь, когда вы знаете, что такое ROA, и как его рассчитать, подведем итоги.

Коэффициент рентабельности активов помогает понять, насколько успешно предприятие конвертирует активы в доход.

Для потенциального инвестора рекомендуется обратить внимание на изменение показателя в динамике (за несколько кварталов и лет). Кроме того, желательно, чтобы ROA был выше среднего значения по отрасли

Сравнение с другими отраслями даст недостоверный результат.

Высокий показатель не гарантирует получения дохода. Рекомендуется использовать его вкупе с другими мультипликаторами – ROE, ROS и ROIC.

Выводы

Анализ платежеспособности позволяет ответить на главный вопрос: достаточно ли у предприятия свободных денежных средств?.

Платежеспособность оценивается в несколько этапов.

Во-первых, анализируется ликвидность баланса, рассчитывается соотношение между активами и пассивами предприятия, чтобы выяснить, может ли предприятие рассчитываться по своим обязательствам с помощью активов.

Анализ ликвидности баланса ООО «Альфа» показал, что предприятие испытывает недостаток в наиболее ликвидных активах, но наблюдается рост текущих активов наравне с сокращением краткосрочных обязательств, т. е. в целом платежеспособность предприятия растет.

Во-вторых, анализируются источники формирования запасов и затрат.

Так, в период с 2013 по 2015 гг. финансовое состояние ООО «Альфа» было неустойчивым, предприятие испытывало недостаток собственных средств и излишек общей величины основных источников формирования запасов, ежегодно увеличивались размеры собственных оборотных средств и запасов.

Но в 2016 г., сократив запасы более чем в 20 раз и увеличив размер собственных средств в 2,5 раза за счет нераспределенной прибыли, предприятие смогло достичь состояния финансовой устойчивости.

В-третьих, анализируется платежеспособность предприятия с помощью относительных показателей.

По результатам такого анализа установлено, что в 2013 г. финансовое состояние ООО «Альфа» было кризисным, предприятие находилось на грани банкротства. Но в период с 2014 по 2016 гг. финансовое состояние улучшалось.

Анализ платежеспособности с помощью финансовых коэффициентов на 2016 г. показал, что предприятие обладает достаточной платежеспособностью, т. е. частично способно наличными денежными ресурсами своевременно погашать свои платежные обязательства.

И наконец, немаловажно постоянно мониторить показатели платежеспособности. Представленные ранее отчеты помогут оценить возможности предприятия рассчитываться по своим обязательствам в зависимости от поступления платежей и остатков денежных средств на счетах

Такой комплексный анализ позволяет следить за платежеспособностью предприятия в разрезе разных отчетных периодов — день, несколько дней, месяц и год, оперативно и своевременно реагировать на любые изменения.

Версия для печати