Классификация прибыли

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

Кроме деления прибыли фирмы на основные виды, ее классифицируют по признакам:

- В зависимости от издержек обращения, доход может быть бухгалтерским или экономическим. Первый находится путем уменьшения всех доходов на траты компании, а второй представляет собой разницу между бухгалтерской выручкой и тратами, которые невозможно компенсировать.

- Если на прибыль начисляется налог, она называется облагаемой, если нет — тогда необлагаемой.

- Значение конечного результата деятельности фирмы также оказывает влияние на группировку дохода. Если полученная выручка сможет покрыть минимальные затраты предприятия, ее называют нормативной. Максимально возможным называют доход, который получен предприятием при небольших затратах. Ну а если в результате принятого руководством решения компания получила меньше прибыли, чем можно было получить, прибыль называют недополученной.

- В зависимости от времени, доход делят на текущую и будущую выручку, а также прибыль прошлых лет.

Данная классификация используется при внутренней оценки предприятия. Анализ помогает выявить факторы, влияющие на динамику результата.

Для чего нужен расчет выручки?

Подобный показатель является важнейшим понятием в деятельности компании. Расчет его проводится для следующих целей:

- Анализ спроса на предоставляемые услуги и продаваемые товары. На основании результатов анализа предприниматель может составить стратегический план производства, определить план закупок.

- На основании размера выручки можно получить представление об экономической успешности компании.

- Это ключевой показатель деятельности компании. Если выручка отсутствует, это является верным сигналом о необходимости внесения перемен в работу.

- На основании выручки корректируется стоимость продаваемых продуктов, определяется тираж, на который точно будет спрос.

Размер выручки нужно знать, прежде всего, руководителю компании. Но данная информация может запрашиваться и деловыми партнерами, и кредиторами, и инвесторами.

Какой предельный размер выручки установлен для УСН?

Методика расчета показателей финансовой устойчивости

Под финансовой устойчивостью субъекта хозяйствования в общем смысле принято понимать его способность в необходимых объемах и в установленный договорными отношениями срок финансировать свою деятельность за счет имеющихся в его распоряжении источников внутреннего и внешнего характера, а именно – собственного и заемного капитала.

К основным показателям данной группы принято относиться:

- коэффициент автономии, характеризующий степень зависимости субъекта хозяйствования от внешнего финансирования;

- коэффициент, характеризующий финансовую устойчивость, показывающий, какая часть активов финансируется за счет устойчивых источников;

- коэффициент маневренности, свидетельствующий о способности субъекта хозяйствования поддерживать собственный оборотный капитал и пополнять в случае необходимости свои оборотные средства за счет собственных источников;

- коэффициент, характеризующий уровень обеспеченности оборотных активов собственными средствами, отражающий достаточность у компании собственных средств для финансирования своей деятельности или ее отсутствие.

В общем виде методика их расчёта представлена на рисунке 3.

Рисунок 3. Расчет финансовых показателей, характеризующих финансовую устойчивость субъекта хозяйствованияАвтор24 — интернет-биржа студенческих работ

Рисунок 3. Расчет финансовых показателей, характеризующих финансовую устойчивость субъекта хозяйствованияАвтор24 — интернет-биржа студенческих работ

Как видно из рисунка 3, показатели финансовой устойчивости хозяйствующего субъекта, также как и предыдущая группа финансовых показателей, рассчитывается на основе группировки активов и пассивов бухгалтерского баланса. Каждый из рассчитываемых коэффициентов имеет свое нормативное значение и соответствующую смысловую нагрузку.

Таким образом, в основе расчета относительных финансовых показателей лежит группировка и соотношение абсолютных финансовых величин.

Как рассчитать процент от выручки в Excel

Excel является мощным инструментом для анализа данных, включая данные о вашей выручке. Если вы хотите рассчитать процент от выручки в Excel, вы можете использовать несколько простых формул.

Первый шаг — определить общую выручку. Это можно сделать, используя функцию SUM для суммирования всех продаж за определенный период.

Далее, определяется процент, который вам нужен. Вы можете использовать функцию процента для этого, разделив вашу желаемую сумму на общую выручку и умножив на 100.

Если, например, вы хотите узнать, какой процент вашей выручки идет на определенный товар, вы можете создать таблицу, содержащую данные о продажах каждого товара. Затем вы можете использовать функцию SUM, чтобы найти общую выручку, и функцию процента, чтобы найти процент выручки, которую вы получаете от продаж этого товара.

Кроме того, вы можете использовать условное форматирование в Excel, чтобы выделить строки, которые соответствуют определенному диапазону процентов. Например, вы можете подсветить строки, где процент от выручки составляет менее 50%, более 50%, но менее 75%, и более 75%. Это поможет вам визуально увидеть, какой процент вашей выручки идет на какие товары.

Отличия выручки от других показателей

Под понятием выручка в бухгалтерском учете часто предполагают другие финансовые показатели. Чтобы понять разницу с ними, требуется изучить основные понятия.

В чем разница выручки и дохода

Согласно ПБУ 9/99 «Доходы организации», доходом считается получение выгоды компанией от полученных средств либо привлеченного имущества. В эту категорию включается увеличение капитала организации, которое наступило в результате исполнения обязательств. Под доходами подразумеваются все поступления, которые приводят к финансовому обогащению предприятия. Таким образом, рассматривая отличие выручки от дохода, можно сказать, что первое понятие является только одной из составных частей второго:

- доход – это выгода компании в финансовом или имущественном выражении от всех осуществляемой деятельности со всех источников;

- выручка – это средства, которые организация получает от основной деятельности, за продажу товаров или оказание услуг.

Разница между выручкой и издержками

Эти понятия прямо противоположны друг другу, ведь выручка – это доходы, а издержки – расходы. Разницей между выручкой и издержками является прибыль, которую получает предприятие. Данный показатель показывает средства, которые остаются в распоряжении организации после затрат на сырье, зарплаты, транспортировку продукции и другие обязательные статьи расхода.

Есть и альтернативные издержки – это недополученный компанией доход, который она могла бы получить при ином вложении своих средств.

Таким образом, разница между терминами в следующем:

- выручка – это доходы компании, полученные от осуществления своей деятельности;

- издержки – это расходы предприятия, выраженные в денежной форме, связанные с производством товаров или оказанием услуг.

В чем разница выручки и оборота

Понятие «оборот» применяется в контексте прохождения средств предприятия через все циклы обращения (от денежной формы в товарную и обратно в деньги). То есть, товарооборот предполагает полноценное обращение средств предприятия за ограниченный промежуток времени. В данное понятие будет входить выручка, получение и возврат средств в рамках займов. Во многих случаях выручка и оборот совпадают, но могут и отличаться.

Если говорить кратко, то:

- оборот – это объем проданной продукции, оказанных услуг в денежном выражении за определенный период времени;

- выручка – это денежные поступления организации за оказание услуг, продажу товаров или выполнение работ по своей основной деятельности.

Что может входить в состав выручки?

В состав рассматриваемого показателя входят:

- закупочная стоимость, по которой приобретена продукция;

- добавленная стоимость, которая появилась при реализации товара.

То есть, выручка учитывает полную цену проданной продукции.

Источниками выручки является:

- Основная деятельность предприятия (к примеру, продажа товаров и предоставление услуг).

- Инвестиции (работа с ценными бумагами, продажа акций).

- Иная финансовая деятельность (к примеру, получение средств от компании, в которую ранее были направлены инвестиции предприятия).

Перечень источников зависит от конкретной компании и ее рода деятельности.

Как определить выручку для целей налога на прибыль?

С чего начать оценку финансовых результатов деятельности организации

Весомый блок в анализе финансового состояния предприятия – это оценка прибыльности его деятельности. Ее проводят, чтобы увидеть:

- насколько адекватны расходы организации при сложившемся уровне доходов;

- значимо ли влияние чистой прибыли в формировании собственного капитала;

- насколько эффективно используются активы и пассивы в привязке к прибыли;

- какие факторы препятствуют росту финансового результата.

По сути, в названных задачах мы обобщили этапы проведения анализа. К ним мы еще вернемся. А теперь расскажем, какими вопросами стоит задаться в начале исследования. Это будут такие:

- где взять информацию?

- за какой период делать расчеты?

- как сформулировать корректные выводы?

Где взять информацию? Чтобы проанализировать финансовые результаты компании, вам понадобятся отчет о финансовых результатах и бухгалтерский баланс. Отчет будет основным, так как именно он содержит четыре вида прибыли (убытка). В балансе под это отводится лишь одна строка.

За какой период делать расчеты? Если вы возьмете годовую финансовую отчетность, которая составлена по российскому формату, то анализом получится охватить максимум два года. Для, например, пятилетнего исследования, потребуются отчеты за четыре последовательных годовых периода.

Как сформулировать корректные выводы? Бытует заблуждение: финансовый анализ сводится, прежде всего, к расчету массы коэффициентов. А выводы – второстепенны и нормально, когда они строятся по принципу «Было столько, стало столько». В действительности, лучше рассчитать ограниченный набор показателей, но проникнуться их сутью и основательно разобраться, о чем говорят значения. Куча неосмысленных цифр – пустая трата времени аналитика.

Иногда проблема с пониманием и выводами кроется в нехватке общих познаний о том, как считается финансовый результат и каким он бывает. Давайте вспомним ключевые моменты этих вопросов.

Бытует заблуждение: финансовый анализ сводится к расчету массы коэффициентов. А выводы – второстепенны. В действительности, лучше рассчитать ограниченный набор показателей, но проникнуться их сутью и основательно разобраться, о чем говорят значения. Куча неосмысленных цифр – пустая трата времени аналитика.

ПОКАЗАТЕЛИ РЕНТАБЕЛЬНОСТИ КАК ОБЪЕКТ НАЛОГОВОГО КОНТРОЛЯ

Как посчитать выручку

Рассмотрим наглядно, как найти выручку исходя из вида деятельности предприятия.

Формула расчета выручки

В общем виде формула выручки выглядит следующим образом:

Но как и везде, есть разные нюансы, которые могут сильно влиять на расчеты. Например, выручку в торговле проще считать по чекам:

Выручка = сумма по чеку 1 + сумма по чеку 2 +…+ сумма по чеку n

При желании можно рассчитывать выручку по среднему чеку, умножая ее на количество покупателей.

Пример расчета

Расчет для каждого товара будет выглядеть следующим образом:

- выручка П = 100 * 40 = 4000 руб.

- выручка Т = 200 * 10 = 2000 руб.

- выручка И = 10* 300 = 3000 руб.

- общая выручка = 4000 + 2000 + 3000 = 9000 руб.

Какая бывает рентабельность: основные виды и формулы для расчёта

Выручка по стандартам МСФО и РСБУ

В соответствии со стандартами МСФО и РСБУ объем выручки отражается в учете по-разному, т.к. существует ряд отличий в критериях ее признания. Общую статью об этих стандартах читайте здесь. В России по нормам РСБУ порядок признания и отражения выручки регулируется ПБУ 9/99. Для составления отчетности по международным стандартам (МСФО) применяется IFRS 15 «Выручка по договорам с покупателями».

Первое различие заключается в моменте признания. Согласно п. 12 ПБУ 9/99 выручка от реализации продукции принимается к учету при одновременном исполнении нескольких условий:

- сумма сделки надежно определена;

- компания уверена, что по итогам проведенной сделки произойдет увеличение выгоды;

- право собственности на товарную продукцию перешло контрагенту;

- могут быть подсчитаны затраты, связанные с проведением сделки.

В МСФО признание выручки происходит в 5 этапов:

- Признание соглашения, заключенного между компанией и контрагентом – договор признается, если он имеет коммерческое содержание, в нем определены условия поставки и оплаты товаров, предприятие получит выгоду от его исполнения;

- Определение обязательств, которые должны быть выполнены в рамках соглашения;

- Установление цены сделки;

- Перераспределение стоимости каждой операции, проведенной в рамках контракта, на обязанности к исполнению;

- Признание выручки в момент совершения определенной операции.

По МСФО расчет выручки производится одним из двух способов:

- выполненных работ или метод результата – выручка признается на основании стоимости товара, фактически принятого покупателем;

- понесенных расходов или метод ресурса – признание в учете выручки происходит по результатам оценки усилий и ресурсов, затраченных на передачу товара или услуги заказчику.

Помимо этого существует различие в учете контрактов с отсрочкой оплаты. В соответствии с правилами МСФО такие договора признаются финансовыми соглашениями, и выручка определяется путем дисконтирования будущих поступлений. В РСБУ метод дисконтирования не применяется.

В бухгалтерской отчетности общая выручка за период отражается в отчете о финансовых результатах (РСБУ) или о прибылях и убытках (МСФО). Отчетность по российским стандартам составляется в тыс. рублей, а по международным – в млн. руб.

Из-за разности в применении методик признания МСФО и РСБУ суммы в отчетности не совпадают. В бухгалтерском балансе показатель выручки не отражается.

Нормативное значение (что показывает)

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

Чем больше показатель P/E, тем менее инвестиционно-привлекательна компания для инвестора, т.к. ему приходится больше платить за каждую единицу чистой прибыли.

| Значение | Привлекательность |

| P/E < 10 | Акции компании недооценены и имеют потенциал для роста |

| 10 < P/E < 20 | Акции компании оптимально оценены рынком |

| P/E > 20 | Акции компании переоценены |

| P/E1 < P/E2 | Компания (1) более инвестиционно-привлекательна чем (2) |

| P/E1 < P/E* | Если акции компании недооценены рынком, то есть риск поглощения.

P/E* – средние значения мультипликатора по отрасли |

Например, акции компании Apple (AAPL) имеют P/E 24.92. Это говорит о том, что стоимость акций будут окупаться 24 года.

Пути повышения дохода от продаж

Если в ходе анализа выясняется, что доход от продажи продукции недостаточный и не способен покрыть затраты, либо производство товаров приносит небольшой объем прибыли, нужно попытаться увеличить показатель. Для этого используется несколько методов:

- повышение качества производимых товаров (за счет чего увеличится товарооборот, соответственно, и прибыль);

- повышение цены на продукцию;

- снижение затрат на производство;

- размещение товаров на новых рынках.

Также необходимо проанализировать производственные потери и попытаться их сократить. Отлично помогает повысить доходность расширенная маркетинговая стратегия.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Составление таблицы с основными экономическими показателями

В таблице 1

представлены основные экономические показатели деятельности ООО «Сибирская

водочная компания».

Таблица 1 — Основные экономические показатели деятельности ООО «Сибирская водочная компания» за 2015-2017 гг.

| Показатели | 2015г. | 2016г. | 2017г. |

| Выручка, тыс.руб. | 267875 | 916460 | 1137511 |

|

Себестоимость продаж, тыс.руб. |

222115 | 807629 | 895661 |

|

Валовая прибыль, тыс.руб. |

45760 | 108831 | 241850 |

|

Прибыль от продаж, тыс.руб. |

26570 | 55685 | 158756 |

|

Среднесписочная численность работников, чел. |

101 | 173 | 208 |

|

Дебиторская задолженность, тыс.руб. |

406447 | 609010 | 446569 |

|

Кредиторская задолженность тыс.руб. |

272466 | 440611 | 413261 |

|

Среднегодовая стоимость основных производственных фондов, тыс.руб. |

72625,5 | 68790 | 88996,5 |

|

Среднегодовая стоимость оборотных активов, тыс.руб. |

313818 | 585452 | 655266 |

|

Чистая прибыль, тыс.руб. |

4117 | 12029 | 64900 |

|

Фонд оплаты труда работников, тыс.руб./год |

34843 | 55412 | 79954 |

|

Среднемесячная заработная плата 1 работника, тыс.руб. |

28,75 | 26,69 | 32,03 |

|

Производительность труда, тыс.руб. / чел. |

2652,2 | 5297,5 | 5468,8 |

|

Фондоотдача, руб./руб. |

3,69 | 13,32 | 12,78 |

| Коэффициент оборачиваемости оборотных активов, оборотов | 0,85 | 1,57 | 1,74 |

| Рентабельность продаж, % | 9,92 | 6,08 | 13,96 |

|

Рентабельность продукции, % |

11,96 | 6,89 | 17,73 |

Методы расчета выручки

Бухгалтерский учет предполагает два метода определения суммы выручки:

- По оплате (кассовый) – учет вырученных средств осуществляется в день их поступления в кассу или зачисления на расчетный счет.

- По отгрузке (метод начисления) – выручка учитывается в момент перехода права собственности (при поставке/отгрузке) без детализации даты оплаты.

Не все организации могут учитывать вырученные средства по первому методу. Ограничения связаны со сферой работы и суммой выручки. Кассовый метод недоступен для:

- кредитных и финансовых организаций, банков;

- компаний, которые контролируют зарубежные организации;

- фирм, занимающихся добычей углеводородного сырья;

- компаний, деятельность которых основана на договоре доверительного управления имуществом или простого товарищества;

- предприятий, среднеквартальная выручка которых за последний год не превышает 1 млн руб. без учета НДС.

Предприниматель имеет право сам выбирать способ фиксации дохода, если организация не входит в перечень тех, которые обязаны учитывать вырученные средства исключительно по отгрузке.

В случае, если в учетной политике закреплен кассовый метод учета, но в очередном квартале сумма выручки превысила 1 млн р., компания обязана перейти на метод начисления, а также пересчитать по нему всю выручку с начала года и налоговые отчисления.

Плюсы и минусы методов учета выручки

Рассмотрим положительные и отрицательные стороны каждого метода учета вырученных средств в виде таблицы.

|

Плюсы |

Минусы |

|

|

Кассовый метод (по оплате) |

Налогом облагается меньшая сумма дохода за счет учета лишь фактически вырученных средств |

Прибыль для уплаты налога снижается только в момент оплаты. Не учитываются важные активы (имущество, ТМЦ и пр.). Отсутствие учета отгрузки товаров не позволяет контролировать кредиторскую и дебиторскую задолженности в расчетах с контрагентами. Доходы и расходы могут относиться к разным отчетным периодам. |

|

Метод начисления (по отгрузке) |

Уменьшает доход для целей налогообложения. |

Доходом считается вся выручка, в т. ч. за отгруженные, но неоплаченные товары. |

Методы расчета выручки в бухгалтерском учете

В бухгалтерском учете применяются все те же методы расчета: кассовый и метод начисления. Принцип их уже описан выше в статье.

Применение P/E на рынке Америки

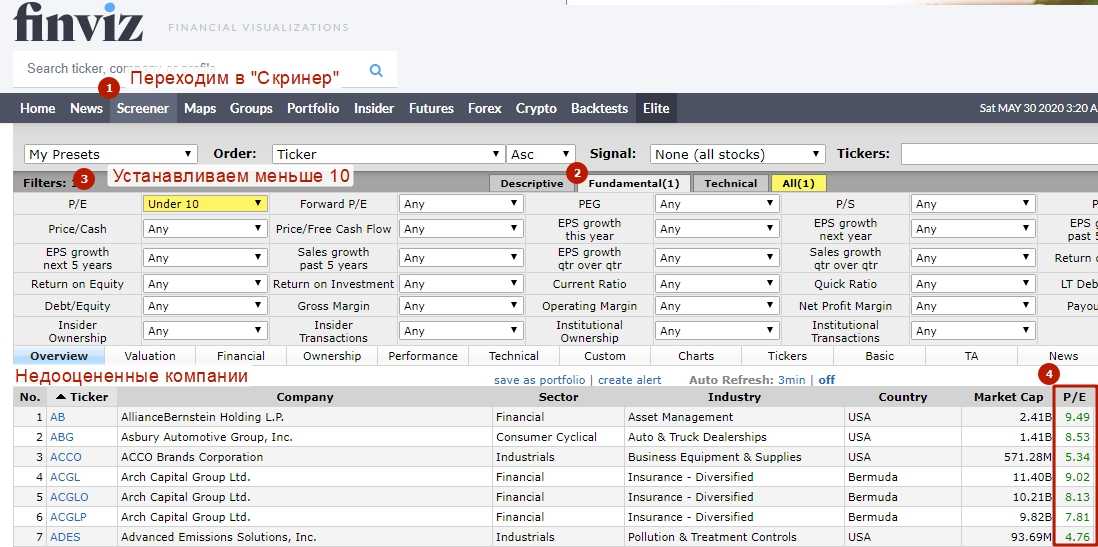

Для того чтобы оценить привлекательность иностранных акций можно воспользоваться сервисом Finviz, который позволяет быстро сравнить, отсеять и выбрать интересные для инвестирования акции. Для его использования заходим на сайт → переходим во вкладку Screener («Скринер») → Fundamental («Фундаментальные показатели») → ставим фильтр на коэффициент P/E меньше 10 (для поиска недооцененных компаний). Все эти действия отражены на рисунке ниже.

Этапы для анализа американских компаний в сервисе Finviz на недооцененность

Этапы для анализа американских компаний в сервисе Finviz на недооцененность

При выборе компании необходимо смотреть также на сектор (отрасль), страну и другие фундаментальные показатели.

На протяжении последних 100 лет 80% компаний Америки имели мультипликатор в интервале 10-20 и 60% находились в интервале 12-16. Среднее значение для развитых рынков составляет 14,5. Аналитиками было замечено что превышение P/E значения в 25 (зона сильной перекупленности) приводило к восстановлению до P/E = 17,5 в течение 2-3 лет.

Рентабельность продаж — формула расчета

В общем виде рассматриваемый коэффициент рассчитывается делением чистой прибыли на выручку. Формула ROS высчитывается следующим образом:

\

Результат, равный, например 30% означает, что 30 копеек из каждого рубля выручки являются реальным заработком компании и могут быть вложены в развитие или инвестиции.

В принятом на территории России стандарте бухгалтерского баланса или финансовой отчётности — вы можете встретить разные формулировки — рентабельность продаж исчисляется несколькими способами в зависимости от базовых показателей. Если вам нужна формула рентабельности продаж по балансу, то она отражается в Форме 2 бухгалтерского баланса. Отчётность организаций за разные годы вы можете найти в открытом доступе на портале открытых данных Федеральной службы государственной статистики.

Эта формула показывает рентабельность продаж по валовой прибыли:

\

А эта формула высчитывает рентабельность продаж по чистой прибыли:

\

Рентабельность продаж — формула по операционной прибыли:

\

Для показателя рентабельности продаж нет чётких критериев ранжирования, но в общем случае допустимы следующие общепринятые рамки:

- <5% — низкая рентабельность;

- 5-20% — средняя рентабельность;

- 20-30% — высокая рентабельность;

- >30% — сверхрентабельность.

Важность показателя рентабельности продаж

Данный показатель широко распространен. Им оперируют при оценке любых видов бизнеса по всему миру: от компании, разместившей акции на бирже, до островка в торговом центре — для этого и нужна формула, которая показывала бы рентабельность продаж.

Помимо отдельных предприятий расчет рентабельности продаж также используется для определения потенциала прибыльности более крупных секторов, общенациональных или региональных рынков. Часто встречаются такие заголовки, как «Агентство АБВ предупреждает об ожидаемом падении рентабельности в российском автопроме» или «Рентабельность продаж в европейском корпоративном секторе обрушивается».

По сути, рентабельность продаж стала общепринятым показателем прибыльности бизнеса и является одним из важнейших индикаторов его потенциала.

- Инвесторы, предлагающие финансирование конкретному стартапу, могут оценить прибыльность разрабатываемого продукта или сервиса.

- Крупные корпорации, выпускающие долговые обязательства для привлечения средств, должны раскрывать информацию о предполагаемом использовании аккумулированного капитала. Это дает инвесторам представление о рентабельности, которая может быть достигнута либо за счет сокращения расходов, либо за счет увеличения объема продаж, либо комбинации обоих факторов.

- Рентабельность продаж стала неотъемлемой частью оценки акций при первичных размещениях (IPO).

- Это один из первых ключевых показателей, которые указываются в квартальных отчётах, представляемых листинговыми компаниями

- От малых предприятий, таких как местный розничный магазин, могут потребовать расчёт рентабельности для получения или реструктуризации банковских и не только банковских кредитов. Он также важен при предоставлении кредита под залог бизнеса.

- Коэффициент используется инвесторами при сравнении двух или более венчурных инвестиционных планов для определения лучшего из них, в дополнение к другим параметрам

- Рентабельность продаж используется для изучения сезонных моделей и эффективности бизнеса на разных таймфреймах. Например, теплая зима может привести к снижению прибыли производителя отопительных приборов. Такая ситуация приведёт к накоплению непроданных запасов на фоне снижения продаж

- Владельцы бизнеса, руководство компаний и внешние консультанты используют показатель рентабельности для решения операционных проблем и повышения эффективности бизнеса. Например, нулевая или отрицательная норма прибыли указывает на высокие уровни расходов по отношению к продажам. Это означает, что бизнес либо сталкивается с повышенными расходами, либо не может добиться хороших продаж. Дальнейшая детализация помогает выявить слабые места — например, высокие нереализованные складские запасы, избыточные кадровые резервы и ресурсы, высокие арендные ставки — чтобы затем разработать соответствующий план действий.

- Предприятия, управляющие несколькими бизнес-подразделениями, производственными линиями или магазинами используют коэффициент рентабельности продаж для оценки производительности каждого подразделения и сравнения их друг с другом.

Тем не менее, данный коэффициент не может быть единственным решающим фактором для сравнения, поскольку каждый бизнес характеризуется уникальными процессами.

Обычно все предприятия с низкой рентабельностью, такие как розничная торговля и транспорт, имеют высокий оборот, что компенсирует относительно низкую величину коэффициента. В свою очередь, предметы роскоши имеют низкие продажи, но высокая прибыль на единицу товара компенсирует объёмы.