Анализируем обобщающие показатели

К этой группе факторов эффективности относятся те, что помогают оценить ситуацию в целом – по предприятию, по отрасли, по всей государственной экономике. Они строятся на конкретных цифрах, подающихся точному учету и исчислению по специальным формулам. Рассмотрим четыре главных обобщающих показателя эффективности функционирования имущественных активов.

Фондоотдача

Этот показатель призван оценить, какой объем продукции приходится на единицу стоимости основных средств (1 рубль), то есть какой доход получается на каждый рубль вложенных средств.

На макроуровнях (например, в целом по предприятию) он показывает, как соотносится объем выпуска за отчетный период к средней стоимости основных фондов за тот же временной промежуток (обычно берется годичный срок). Отраслевой уровень в качестве объема выпуска будет использовать валовую добавленную стоимость, а общеэкономический – валовой национальный продукт.

Формула для вычисления эффективности фондоотдачи:

ПФо = Vпр / Стср ОС

где:

ПФо – показатель фондоотдачи;

Vпр – объем продукции, выпущенной за определенный период (в рублях);

Стср ОС – средняя стоимость основных средств за этот же временной промежуток (также в рублях).

Чем выше полученный показатель, тем эффективнее фондоотдача.

Фондоемкость

Показатель, обратный фондоотдаче, который показывает, какая часть стоимости основных фондов была потрачена для производства продукции на 1 рубль

Принимается во внимание первоначальная стоимость промышленно-производственных ОС (средняя на тот период, который оценивается).

Фондоемкость показывает, какую сумму нужно потратить на основные фонды, чтобы получить в результате запланированный объем продукции. При эффективном использовании имущественных активов фондоемкость снижается, а значит, экономится труд

Ее вычисляют по такой формуле:

ПФемк = Стср ОС / Vпр

где:

ПФемк – показатель фондоемкости;

Стср ОС – средняя цифра стоимости основных средств (обычно за год);

Vпр, – выпущенный за это время объем продукции.

Если известна фондоотдача, можно узнать фондоемкость, найдя обратную величину:

ПФемк = 1 / ПФо

Фондовооруженность труда

Этот показатель характеризует, насколько производство оснащено, а значит, напрямую влияет и на фондоотдачу, и на фондоемкость. Он показывает, какое количество основных средств приходится на каждого сотрудника, работающего на производстве. Чтобы вычислить фондовооруженность, надо найти следующее соотношение:

ПФв = Стср ОС / ЧСсрсп

где:

ПФв – показатель фондовооруженности труда;

Стср ОС – стоимость ОС за необходимый период;

ЧСсрсп – среднесписочное число сотрудников за тот же период.

Если нужно проследить связь фондовооруженности и фондоотдачи, понадобится промежуточный показатель – производительность труда, показывающий соотношение выпускаемой продукции и численности персонала. Итак, связь упомянутых двух показателей выражается следующей формулой:

ПФв = ПрТр / ПФо

Если выпуск продукции растет, а при этом основные фонды прибавляют в стоимости не так быстро, значит, повышается общая эффективность производства.

Рентабельность основных фондов производства

Рентабльность показывает, какая прибыль получается в результате использования каждого рубля из стоимости основных фондов. Она показывает определенный процент эффективности. Рассчитывают ее так:

ПР = (Бпр / Стср ОС ) х 100%

где:

ПР – показатель рентабельности;

Бпр – балансовая прибыль организации за нужный период (чаще всего применяется год);

Стср ОС – средняя стоимость оборотных средств.

Оборотные и основные средства: различия, формулы для расчета долей с пояснениями

Во избежание ошибок при проведении расчетов следует различать оборотные средства (ОБС) от основных (ОС). Главное отличие между этими двумя понятиями состоит в том, что ОБС находятся в обороте (в кассе, на счете), т. е. их используют в обращении, в сфере производства. Они целиком и полностью переносят свою стоимость на товар, материалы и т. п. Это активы, которые на протяжении одного производственного цикла (года) обращаются в деньги. Типичные примеры ОБС: запасы, «дебиторка», кратковременные финансовые вложения.

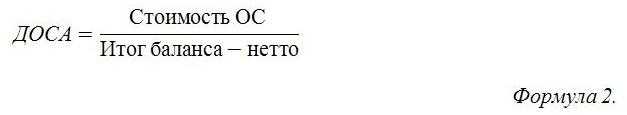

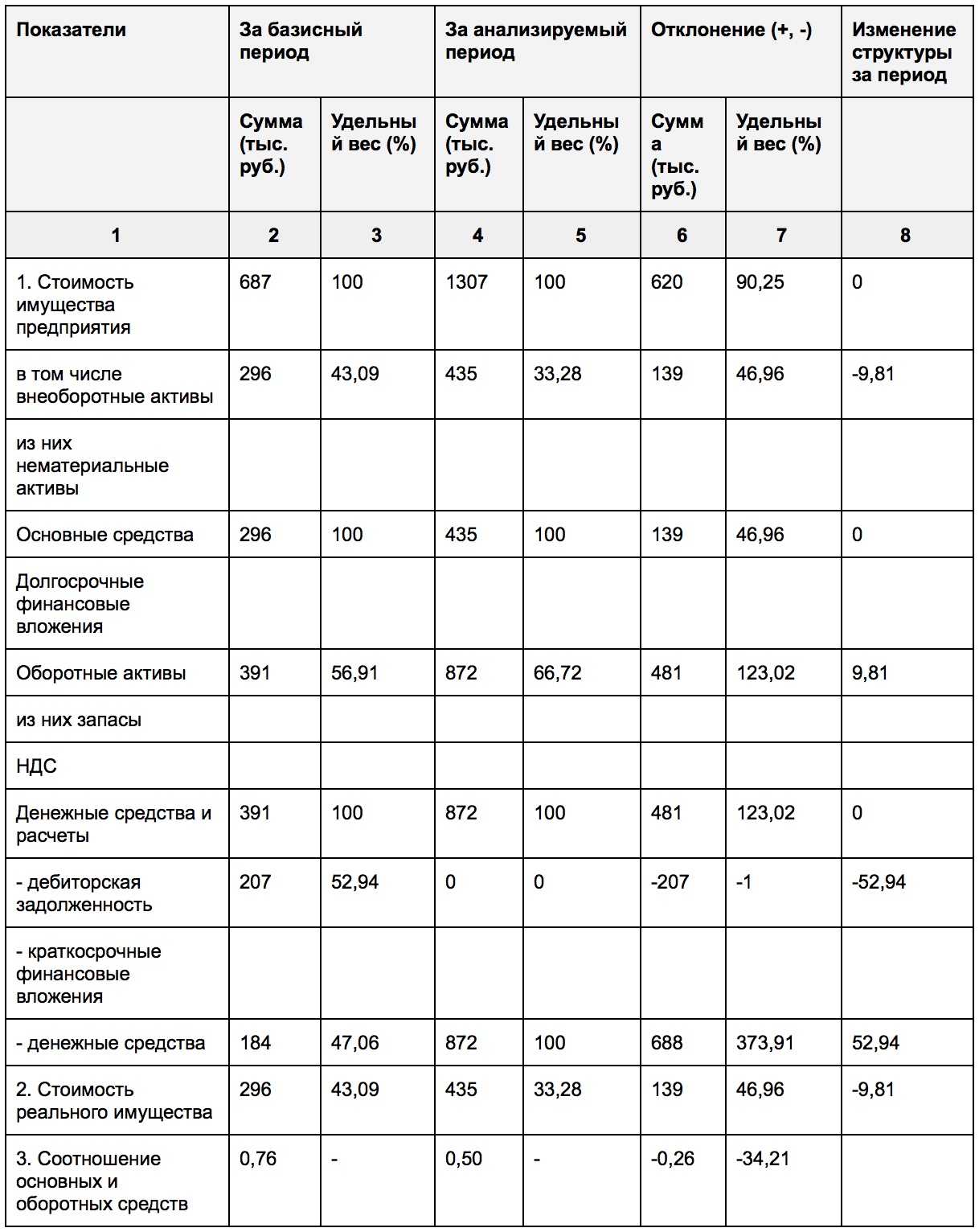

А основные средства – это конкретные объекты (здание, сооружения), которые переносят свою стоимость постепенно посредством начисления амортизации (детальную информацию см. выше). Расчет доли ОС тоже описан выше и производится по общей формуле. Для сравнения, формула расчета доли ОС в активах может иметь следующий вид:

Калькуляция доли оборотных средств (ДОБС) имеет схожую аналогию. Чтобы рассчитать ДОБС, требуется стоимость ОБС поделить на сумму всех активов. Формула для калькуляции ДОБС по балансу будет следующей:

Построчная расшифровка: 1240 (финансовые вложения), 1250 (деньги предприятия и их эквиваленты), 1230 (дебитор. задолженность), 1210 (запасы). 1220 (НДС, применительно к обретенным ценностям), 1260 (иные оборотные активы).

Что характерно, норматива для ДОБС тоже нет. Оптимальным для предприятия считается показатель 50% и выше. Но результат также оценивается в динамике и в зависимости от отрасли, в которой предприятие осуществляет деятельность. Чем выше доля ОБС, тем лучше для предприятия, т. к. это означает ликвидность активов и, соответственно, указывает на платежеспособность.

Показатели, определяющие платежеспособность предприятия

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

Одной из задач анализа имущества является оценка платежеспособности организации. Платежеспособность — это наличие у хозяйствующего субъекта возможности своевременно исполнять свои обязательства даже тогда, когда все имеющиеся кредиторы разом потребуют незамедлительного расчета по долгам (причем погасить все долги нужно без запуска процедуры распродажи имущества).

Чтобы дать полноценную оценку эффективности деятельности, мало оценить платежеспособность предприятия — нужно также определить ликвидность (об этом поговорим позднее). Что касается коэффициента платежеспособности, его значение по результатам анализа не должно опускаться ниже 1, т.к. неравенство Кпл 1 означает возможность удовлетворения требований кредиторов имуществом компании.

По значению показателя платежеспособности можно получить общее представление о том, готова ли фирма рассчитаться не только по краткосрочным, но и по долгосрочным долгам перед контрагентами, банками и государственным бюджетом.

Факторы, влияющие на рентабельность

Руководитель фирмы или владелец бизнеса стремится контролировать и повышать уровень рентабельности предприятия. Для этого предприниматель должен рассматривать и учитывать факторы, которые влияют на этот показатель.

Внешние

На внешние факторы не могут повлиять руководители или сотрудники ООО. Остается смириться и организовать поиск возможностей выхода из ситуации.

К внешним факторам относится:

- размер налогов;

- изменение спроса (например, сезонное);

- общегосударственная либо региональная экономическая ситуация;

- политический курс в стране;

- санкции других государств;

- конкуренция;

- расположение фирмы.

Внутренние

Это особенности компании и текущие процессы, происходящие в ней. К таким факторам обычно относят:

- качество услуг или товаров;

- политика ценообразования;

- объем производства;

- квалификация персонала;

- эффективность маркетинговых кампаний;

- условия труда;

- репутация компании;

- организация логистики;

- техническое оснащение;

- коммуникация с партнерами, клиентами.

Нормативные значения

В каждой отрасли приняты разные нормативные значения, однако средним показателем считается Крси > 0,3-0,5.

Показатели ниже нормативных свидетельствуют о необходимости производства в увеличении доли реальных активов. Этого можно достичь, например, приобретя дополнительный станок или обеспечив бесперебойную подачу сырья на уже имеющийся.

Переизбыток работающих активов, напротив, означает простой дорогостоящего оборудования. Если руководитель наблюдает такую ситуация на производстве, то рациональным решением станет сокращение или перераспределение средств производства.

Измерить состояние работающих активов «на глазок» невозможно. Визуально производственный цикл может не выглядеть болезненно до того момента, пока отклонение показателей не достигнет критического значения.

Пример 1. Калькуляция доли основных средств (ДОСА) ООО «Инвестплюс» за два года (2017-2018 гг.) с комментариями

|

Данные из баланса ООО «Инвестплюс» для калькуляции

(выборочно) |

По состоянию на 31.12.2017 |

По состоянию на 31.12.2018 |

Расчет доли ОС за 2017 г. |

Расчет доли ОС за 2018 г. |

| 1.Внеоборотные активы | ||||

| Итого по разд. 1 | 119 | 70 | 119 / 254 х 100% = 46% | 70 /190 х 100% = 36 % |

| Баланс | 254 | 190 |

Произведенный расчет показывает, что доля ОС в 2018 г. по сравнению с предыдущим 2017 г. заметно снизилась (с 46% до 36%). Для того, чтобы точно понять, о чем свидетельствует данное понижение, требуется сравнить эти показатели как минимум с соответствующими суммами выручки за эти же годы.

Если, к примеру, окажется, что вместе с этим снижением отмечен рост выручки, то сам факт понижения не является критичным. Очевидно, компания «Инвестплюс» попросту продавала излишки ОС и понижение не является неким негативным последствием, а свидетельствует скорее о рациональном управлении ОС.

Определение оптимальной периодичности промывки проточной части осевых компрессоров газотурбинных двигателей

Очистка проточной части осевого компрессора в настоящее время является основным способом поддержания технического состояния газотурбинного двигателя в межремонтный период. Правильная оценка влияния эффективности промывки на эксплуатационные расходы позволит организациям, эксплуатирующим газоперекачивающие агрегаты, оптимизировать график промывок с учетом наработки и допустимых издержек. Установлено, что существующие методики оценки очисток проточной части осевых компрессоров газотурбинных двигателей в режиме холодной прокрутки не дают достоверных результатов, получаемых в реальных условиях эксплуатации. Авторами в статье на основании ранее выявленных закономерностей изменения коэффициента технического состояния газотурбинного двигателя по расходу топливного газа предложен критерий экономической оценки эффективности промывки проточной части осевого компрессора газотурбинного двигателя в режиме холодной прокрутки. Коэффициент эффективности определяется как разность стоимости сэкономле…

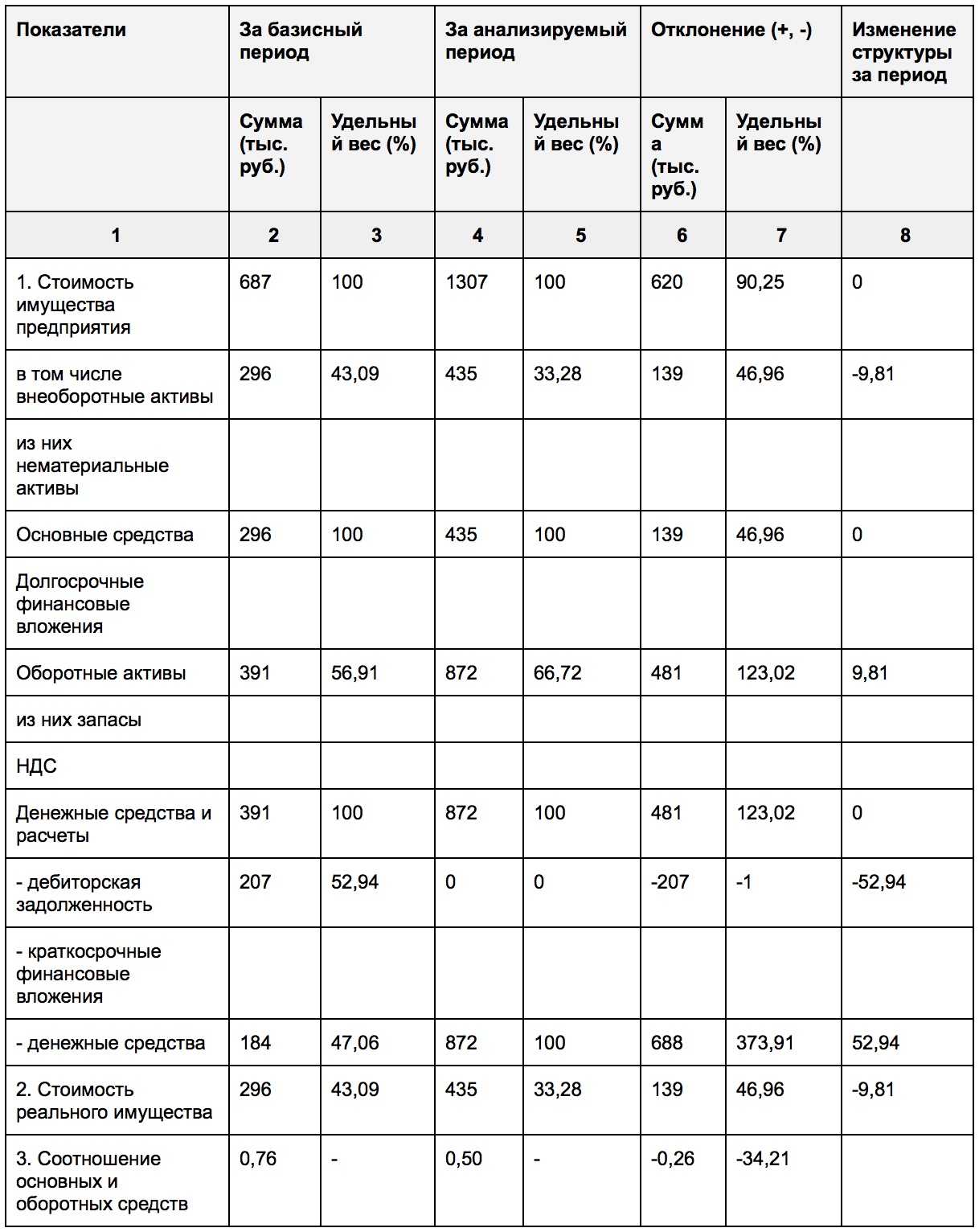

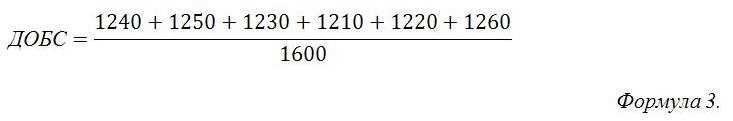

Пример анализа имущества коммерческого предприятия

Как мы успели выяснить, показателей имущественного состояния коммерческих фирм существует множество. Соответственно, анализ имущества предприятия предполагает комплексный подход. Поэтому в рамках данной статьи рассмотрим упрощенный пример данного финансового исследования. Сперва проведем оценку состава и структуры имущества компании:

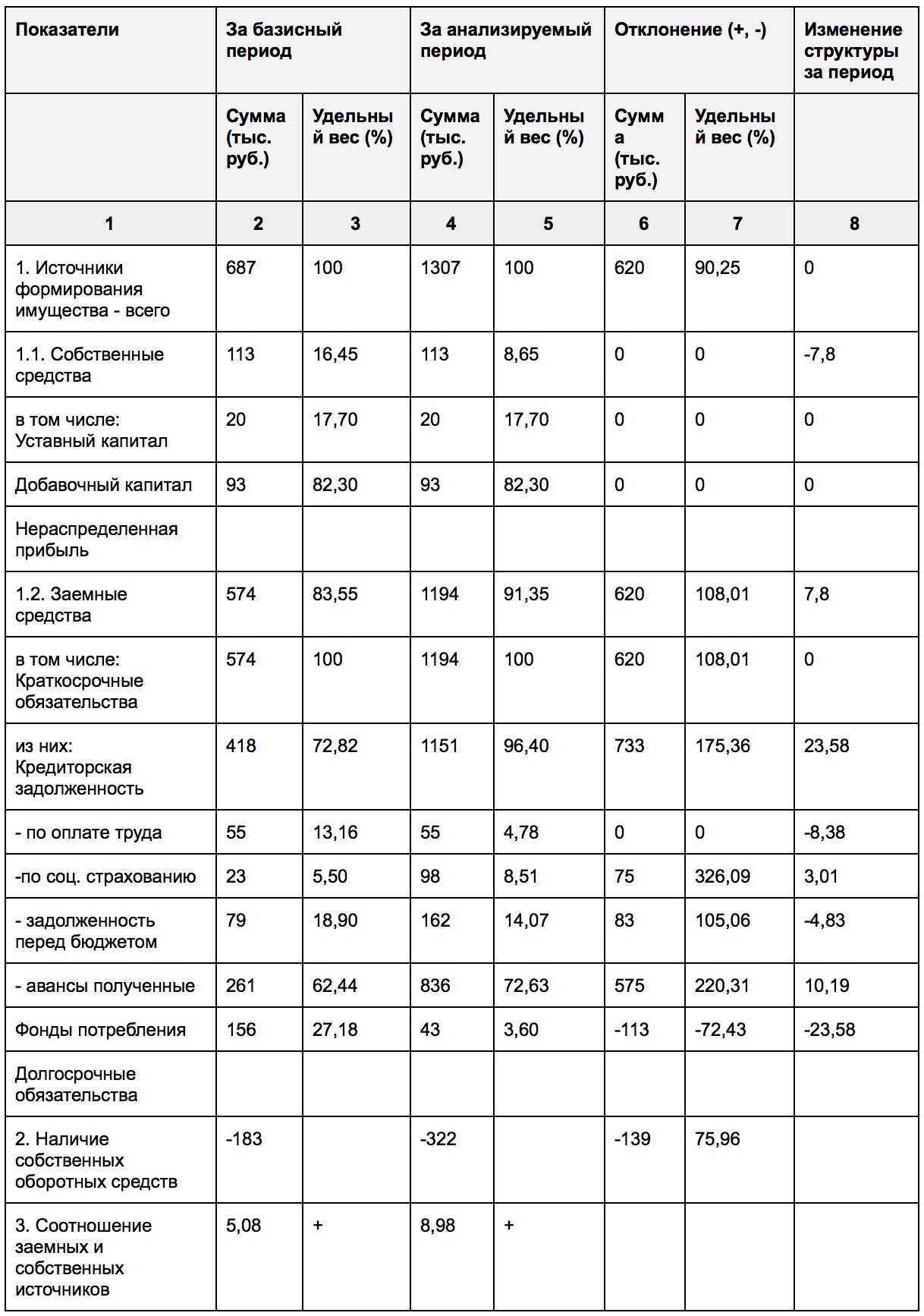

Основываясь на данных, полученных из таблицы, можно сделать следующие выводы:

- Величина имущества компании выросла по большей части из-за увеличения оборотных средств (на это указывает уменьшение значения коэффициента соотношения ОС и оборотных средств).

- Стоимость реального имущества = стоимости ОС. Компания отличается низким производственным потенциалом, т.к. отмечается маленькая доля реального имущества в общем имуществе фирмы. За отчетный период исследуемый потенциал вырос на 46,96%, однако, его доля в общей совокупности имущества снизилась на 9,81%.

- Дебиторская задолженность составила более половины удельного веса финансовых средств и расчетов в базисном периоде, но в отчетном периоде таковая вовсе отсутствует. Величина денежных средств растет на 373,91%, и доля их увеличивается на 52,94% — значит, компания увеличивает маневренность оборотных средств.

- 100% оборотных активов составили расчеты и деньги (сумма строк 230, 240, 250, 260), а в структуре оборотных средств нет запасов и прочих материальных активов. Величина денежных средств и расчетов выросла на 123,02%, если сравнивать с базисным периодом. Логично, что и ее удельный вес в структуре имущества повысился на 9,81%.

Теперь проанализируем динамику состава и структуры источников формирования имущества нашей компании:

Выводы могут быть сделаны следующие:

- Доля собственных средств в источниках имущества снижается с 16,45% до 8,65%, хотя состав СС не меняется в динамике.

- Нераспределенная прибыль отсутствует. Добавочный (82,3%) и уставный капитал (17,7%) в динамике не изменяются.

- Фонды потребления падают в структуре краткосрочных долгов с 27,18% до 3,60%. Абсолютная их величина уменьшается на 72,43%.

- Краткосрочные обязательства составили 100% заемных средств, причем преобладает кредиторская задолженность (72,82% в базисном, 96,40% — в отчетном периоде). Абсолютная сумма кредиторской задолженности повысилась на 175,36%, а доля ее в структуре краткосрочных задолженностей увеличилась на 23,58%. Авансы полученные получили наибольший удельный вес в структуре кредиторской задолженности (их доля выросла в отчетном периоде на 10,19%).

- Финансирование оборотных средств происходит за счет заемного капитала, т.к. наличие собственных оборотных средств является отрицательным и в базисном, и в отчетном периоде.

- Обнаружена тенденция к снижению финансовой устойчивости, т.к. соотношение заемных и собственных средств намного больше 1 (с увеличением в отчетном периоде). Тем временем показатель финансовой устойчивости и без того низкий.

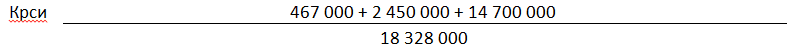

Пример расчета

Пример расчёта в табличном виде можно скачать в формате Excel

Таблица 1. Пример расчетаБаланс ООО “Фермер” на 01.04.2018 (упрощенная версия)АктиврублиПассиврубли

| Касса | 61 000 | расчеты с бюджетом | |

| Расчетный счет | 389 000 | аренда и коммунальные платежи | |

| Краткосрочные вложения | Кредиты и займы сроком до 12 месяцев | 2 500 000 | |

| Сырье материалы | 467 000 | Долгосрочные кредиты и займы | 3 000 000 |

| Готовая продукция | 261 000 | ||

| Незавершенное производство | 2 450 000 | ||

| Основные средства | 14 700 000 | Собственный капитал | 12 828 000 |

| Итого активы | 18 328 000 | Итого пассивы | 18 328 000 |

| Крси | 0,961206897 | ||

| Валюта баланса | 18 328 000 |

Крси = 0,961206897

Из данных расчета следует, что на предприятии избыток рабочих активов. Можно предположить, что простаивают именно основные средства, т.к. их доля в балансе велика (80%). Например, были приобретены и поставлены на баланс новые трактора, избыточные для действующего производственного цикла. Это привело к снижению эффективности управления капиталом.

Источники

- https://1-fin.ru/?id=311&t=57

- https://moneymakerfactory.ru/spravochnik/koeffitsient-realnoy-stoimosti-imuschestva/

- https://finzz.ru/koefficient-realnoj-stoimosti-imushhestva.html

- https://www.profiz.ru/se/9_2011/diagn_predriyatia/

Основные показатели, характеризующие имущественное положение компании

В представленной ниже таблице отражены все основные финансовые коэффициенты, которые характеризуют имущественное состояние коммерческого предприятия:

| Показатель | Формула расчета |

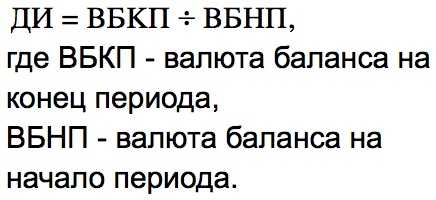

| Динамика имущества |  |

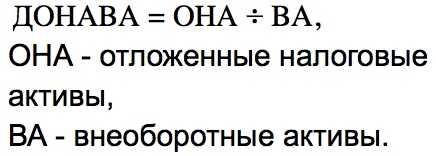

| Доля отложенных налоговых активов во внеоборотных активах |  |

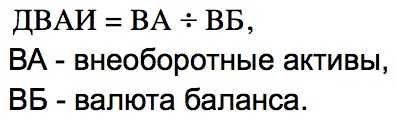

| Доля внеоборотных активов в имуществе |  |

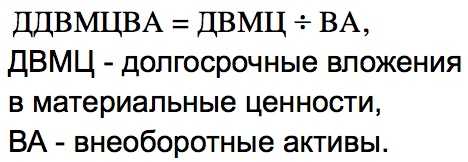

| Доля долгосрочных вложений в материальные ценности во внеоборотных активах |  |

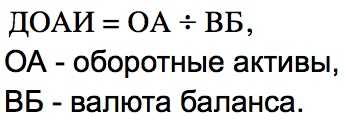

| Доля оборотных активов в имуществе |  |

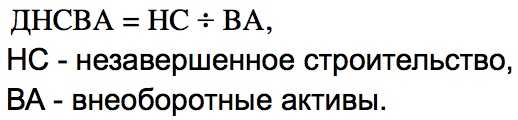

| Доля незавершенного строительства во внеоборотных активах |  |

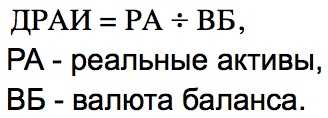

| Доля реальных активов в имуществе |  |

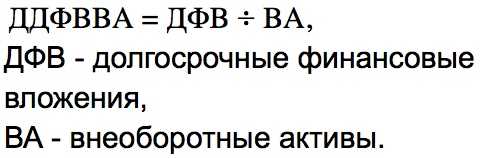

| Доля долгосрочных финансовых вложений во внеоборотных активах |  |

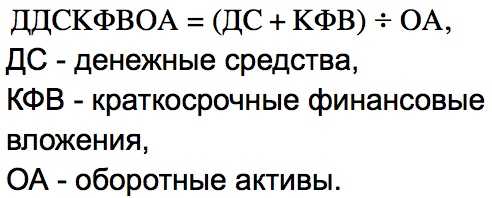

| Доля денежных средств и краткосрочных финансовых вложений в оборотных активах |  |

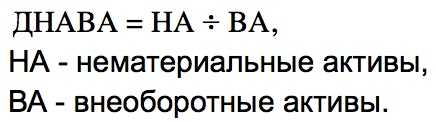

| Доля нематериальных активов во внеоборотных активах |  |

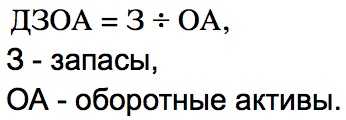

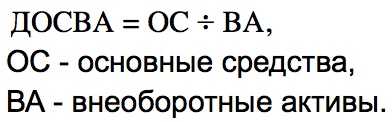

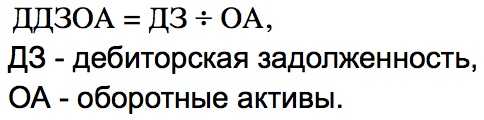

| Доля запасов в оборотных активах |  |

| Доля основных средств во внеоборотных активах |  |

| Доля дебиторской задолженности в оборотных активах |  |

Рыночная стоимость – что это такое

Итак, рыночная стоимость – эта та примерная цена, на которую можно ориентироваться при продаже бизнеса на рынке, в условиях здоровой конкуренции. Она зависит от ряда факторов, речь о них пойдет далее. Но прежде, чем приступить к расчету, нужно собрать и проанализировать очень много информации о самой компании.

Топ-менеджменту компании как правило, грамотно произвести расчет практически невозможно ввиду сложности вычислений – для этого привлекаются профессиональные оценщики. Стоимость бизнеса оценивается по той прибыли, которую он приносит за определенный период (с учетом имеющегося на момент оценки имущества) и которую способен принести в перспективе (учитываются все активы и применяемые технологии производства).

Основные показатели основных фондов

Нормативное значение коэффициента отсутствует. Выражается в%.

Коэффициент годности основных средств — коэффициент равный отношению остаточной стоимости (первоначальной стоимости основных фондов за вычетом износа) к их полной первоначальной (восстановительной) стоимости.

Коэффициент годности основных средств показывает, какую долю составляет их остаточная стоимость от первоначальной стоимости за определенный период.

Коэффициент годности основных средств целесообразно рассматривать в динамике. Чем выше коэффициент годности, тем лучше техническое состояние основных средств. Нормативное значение ≥ 0,5.

Коэффициент износа основных средств — коэффициент равный отношению суммы начисленной амортизации к первоначальной стоимости основных средств.

Коэффициент износа основных средств показывает, насколько амортизированы основные средства, т.е. в какой мере профинансирована их возможная будущая замена по мере износа.

Коэффициент износа основных средств целесообразно рассматривать с коэффициентом годности основных средств.

Так как эти показатели довольно часто используются для характеристики состояния основных средств. Необходимо отметить условность этих показателей, т. к.

существует зависимость коэффициента износа и коэффициента годности от выбранного метода начисления амортизации. Иными словами, коэффициент износа не отражает фактической изношенности основных средств, так же как и коэффициент годности не дает точной оценки их текущего состояния.

Несмотря на условность этих показателей, они имеют определенное аналитическое значение. Принято считать, что значение коэффициента износа более чем 50% (а следовательно, коэффициента годности менее 50%) является нежелательным. Более объективную оценку данного показателя можно получить, сравнив его значение по конкретному предприятию со значением данного показателя у конкурентов или со средним значением коэффициента износа в отрасли. Нормативное значение ≤ 0,5.

Коэффициент обновления основных средств — коэффициент равный отношению балансовой стоимости поступивших за определенный период основных средств к балансовой стоимости основных средств на конец этого периода.

Коэффициент обновления основных средств показывает, какую часть от имеющихся на конец отчетного периода основных средств составляют новые основные средства.

Коэффициент обновления основных средств целесообразно рассматривать с коэффициентом выбытия основных средств. Должен иметь тенденцию к увеличению.

Показывает долю основных средств, поступивших в течение расчетного периода в общей стоимости основных средств, которыми располагает предприятие на конец расчетного периода.

Коэффициент поступления учитывает стоимость поступивших основных фондов.

Коэффициент выбытия основных средств — коэффициент равный отношению стоимости выбывших основных средств к стоимости основных средств на начало периода.

Коэффициент выбытия основных средств показывает, какая доля основных средств, имевшихся к началу отчетного периода, выбыла за отчетный период из-за ветхости и износа.

Коэффициент выбытия основных средств целесообразно рассматривать с коэффициентом обновления основных средств.

Если коэффициент выбытия меньше коэффициента обновления, то имеет место расширенное воспроизводство основных фондов; если больше — суженное воспроизводство основных фондов. Чем больше коэффициент выбытия основных фондов, тем меньше сроки службы элементов основных фондов и наоборот. В периоды застоя экономики, снижения темпов инновационной деятельности коэффициент выбытия основных фондов уменьшается, а в периоды подъема экономики, активизации инновационной деятельности — увеличивается.

Т.о. изучение показателей экономической эффективности и интенсивности использования основных средств является неотъемлемой частью деятельности организации в области финансового анализа и планирования, т.к. от экономической эффективности использования основных средств зависят объёмы выпуска продукции и затраты, а следовательно и выручка.

Перейти на страницу: 12

Немного больше по теме

Политика привлечения иностранных инвестиций в экономику Республики Беларусь и основные направления её совершенствования Инвестиционный процесс является одним из основных факторов функционирования экономической системы, определяющих возможности технологического развития и эффективность материального производства. Этим обусловлен повышенный интерес к государственным инструментам активизации инвестиционного процесса в рамках экономического воздействия на внутренние и внешние инвестиции, и, прежде всег …

Коэффициенты эффективности использования внеоборотного капитала и инвестиционной активности

Для полной характеристики использования внеоборотных активов

применяют систему коэффициентов, включающую обобщающие и частные

технико-экономические показатели. Результаты их анализа подтверждают

эффективность использования внеоборотного капитала и инвестиционной

активности организации.

Коэффициенты эффективности использования внеоборотного

капитала и инвестиционной активности

| Наименование показателя | Расчетная формула | Экономическое содержание показателя |

|---|---|---|

| Эффективность внеоборотного капитала (фондоотдача) (Кфо) | стр 2110 ф.№2 / ((стр. 1130)нг + (стр. 1130)кг ф.№1) где нг – данные на начало отчетного года; кг – данные на конец отчетного периода. |

Показывает, какая сумма выручки от продажи приходится на единицу стоимости основных средств. Характеризует эффективность использования основных средств организации, соответствие общего объема имеющихся в распоряжении организации основных средств масштабу ее бизнеса Меньшее значение показателя эффективности внеоборотного капитала по сравнению с аналогичным среднеотраслевым свидетельствует о недостаточной загруженности оборудования в том случае, если в рассматриваемый период организация не приобретала новых дорогостоящих основных средств. Чрезмерно высокое значение показателя может свидетельствовать как о полной загрузке оборудования и отсутствии резервов, так и о значительной степени физического и морального износа устаревшего производственного оборудования. |

| Коэффициент фондоемкости (Кфе) | ((стр. 1130)нг + (стр. 1130)кг ф.№1) / стр. 2110 ф.№2 | Показатель, обратный фондоотдаче. Отражает потребность в основном капитале на единицу стоимости результата. Определяя фондоемкость сопоставлением стоимости основных средств и выручки от продажи, устанавливают затраты основного капитала на единицу произведенной и проданной продукции, товаров, работ, услуг. |

| Коэффициент амортизациеемкости (Ка) | Сумма амортизации за период / стр. 2110 ф.№2 | Отражает долю амортизации основных средств в общей сумме выручки от продажи, а, следовательно, в себестоимости Рост значения этого показателя свидетельствует об отрицательной тенденции в деятельности организации, одновременно подчеркивает степень изношенности основного капитала |

| Коэффициент инвестиционной активности (Ки) | (стр. 1170 + 1140 + 1150 ф.№1) / стр. 1100 ф.№1 | Характеризует инвестиционную активность организации. Исчисляет объем средств, направленных организацией на модификацию и усовершенствование собственности и на финансовые вложения в другие организации Низкое значение показателя свидетельствует о неверной стратегии развития организации, не уделяющей должного внимания расширению сфер деятельности и изысканию резервов получения дополнительных доходов. Высокая доля этой группы активов в составе внеоборотного имущества подчеркивает излишние вложения организации в эти активы, которые неоправданно превышают суммы, затраченные на приобретение запасов для обеспечения бесперебойной и эффективной хозяйственной деятельности организации. |

Еще найдено про коэффициент реальной стоимости активов

- Расширение аналитических возможностей коэффициентного анализа платежеспособности предприятий на основе денежных потоков Помимо этого проблемы отражения истинного финансового состояния с помощью традиционных коэффициентов кроются и в особенностях оценки стоимости активов и учете с помощью метода начислений Один из вариантов устранения проблемы традиционных коэффициентов … Данными полученными из отчета о движении денежных средств в значительной степени сложнее манипулировать ведь за основу взят денежный поток имеющий не условный а конкретный реальный характер Именно поэтому данные о денежных потоках стали основой для ряда коэффициентов которые позволяют

- Разработка методики оценки показателей финансово-хозяйственной деятельности и источников финансирования инвестиций предприятий CL — DI отражают реальную стоимость имущества предприятия уставный капитал 2 Чистый оборотный капитал net working capital NWC CA

- Оптимизация структуры российских золотовалютных резервов при помощи модели Блэка Литтермана ЦБ является безопасность то есть сохранение стоимости резервов что приводит к инвестициям в активы с низкой волатильностью После азиатского валютного кризиса … N 1 вектор-столбец λ коэффициент склонности инвестора к риску Е ковариационная матрица доходностей активов включенных в портфель w mkt … Когда инвестор на 100 % уверен в своих прогнозах вектор ошибки ε имеет нулевое значение Однако такая ситуация редко случается в реальности Трудность оценки ожидаемой доходности активов входящих в портфель всегда приводит к наличию неопределенности в