Содержание КУДиР

В КУДиР отражается информация об ИП, содержание документа, а также шесть разделов. Вид таблиц и разделов книги зависит от вида деятельности организации. В документе отражаются все доходные и расходные процедуры. Вот требования к ответственному лицу при ведении книги:

- проверка поступления наличных и безналичных средств;

- контроль за совершением оплаты поставщику за каждый вид товара, реализованный за рабочую смену;

- правильное списание себестоимости продукции в расход, которое производится по методу ФИФО или по средней стоимости единицы.

Записи в книгу учета осуществляются постоянно на основании первичных документов в момент совершения операции, т.е. по кассовому методу. Хозяйственные операции отражаются в хронологическом порядке в рублевом эквиваленте. При сделках в иностранной валюте их стоимость переводится по курсу ЦБ РФ в рубли в день поступления или выбытия денежных средств.

При возникновении в КУДиР ОСНО ошибок, их исправляют: аккуратно зачеркивают неверную информацию, обосновывают ее правильной записью, заверяют подписью ИП и указывают дату внесения исправления. Налоговая инспекция может не принять КУДиР при сдаче отчетности из-за серьезных ошибок заполнения.

КУДиР для ИП и ООО в 2021 году

Содержит четыре таблицы (по одной на каждый квартал). Каждая таблица состоит из 5 граф (столбцов).

ГРАФА №1. Порядковый номер записи.

ГРАФА №2. Дата и номер первичного документа, подтверждающего доход либо расход.

При доходе:

Если средства поступили в кассу, то записывается дата прихода и номер кассовго отчета, который составляется в конце каждой смены (бывший Z-отчет). Например, 15.01.2020, ФД № 54 (отчет о закытии смены).

Если средства пришли на расчетный счет, то записывается дата прихода и номер платежного поручения или выписки банка. Например, 15.01.2020 п/п №100 либо 15.01.2020 выписка банка №100.

Если средства поступили по бумажным БСО (бланку строгой отчетности) (если по закону кассу можно не применять), то под каждый такой выданный бланк не обязательно делать отдельную строку в КУДИР. Вместо этого можно записать дату рабочего дня и оформить ПКО, в котором перечислить номера всех выписанных БСО за этот день (при этом в графу 4 заносится сумма средств по этим БСО). Например, 15.01.2020 ПКО №100. Группировать БСО можно, только если они выписаны в течение одного дня

Обратите внимание! С 1 июля 2021 года применять бумажные бланки строгой отчетности вместо кассовых чеков запрещено. БСО должны формироваться с применением ККТ

Однако если ИП использует отсрочку до середины 2021 года или бизнес вовсе освобожден от ККТ, то бумажные БСО можно применять в качестве документа, подтверждающего расчет.

Если был сделан возврат средств за товар или услугу, то в графу 4 заносится сумма возврата со знаком минус, а в графе 1 записывается дата фактического возврата и номер платежного поручения или кассового чека на возврат (номер ФД).

Обратите внимание! Суть указания номера документа в графе 2 КУДиР в том, чтобы идентифицировать операцию и при необходимости в любой момент ее найти. Ранее отчет о закрытии смены (Z-отчет) имел номер

Сейчас вместо него можно использовать реквизит «номер фискального документа» — ФД. Однако у каждой кассы своя нумерация ФД. Поэтому если у вас несколько ККТ, рекомендуется помимо ФД указывать реквизит ФН (фискальный накопитель) или номер кассового аппарата.

При расходе (только для УСН «Доходы минус расходы») записывается дата расхода и номер первичного документа, которым может быть: накладная, платежное поручение, кассовый отчет, товарный чек (если разрешена работа без ККТ) и прочее. Например, 15.01.2020 ФД №53 (чек на возврат), 15.01.2020 товарная накладная №55, 15.01.2020 п/п №55, 15.01.2020 ФД №55 (отчет о закрытии смены) и т.д.

Обратите внимание, что расходы на покупку товаров для их последующей перепродажи заносятся только после их реализации. ГРАФА №3

Содержание операции

ГРАФА №3. Содержание операции.

Данная графа не обладает слишком большой важностью. Примеры заполнения при доходе:

Примеры заполнения при доходе:

- Поступление в кассу. Оплата по договору №100/АА от 10.01.2020 за оказание рекламных услуг.

- Получен аванс от покупателя «ООО «Фирма» в счет предстоящей поставки товара по договору № 100/АА.

- Получен доход. Торговая выручка за 15.01.2020.

- Возврат средств покупателю по договору № 100/АА от 15.10.2019.

Примеры заполнения при расходе (только для УСН «Доходы минус расходы»):

- Перечислен аванс работникам.

- Перечислена заработная плата.

- Перечислен НДФЛ с заработной платы.

ГРАФА №4. Доходы, учитываемые при исчислении налоговой базы.

Обратите внимание, что при возврате средств покупателю, сумма записывается в данный столбец со знаком минус. Т.е

не в расходы (графа №5), а именно в доходы (графа №4).

ГРАФА №5. Расходы, учитываемые при исчислении налоговой базы. Заполняются только ИП и организациями на УСН «Доходы минус расходы».

В «Справке к разделу I» заполняется:

- на УСН «Доходы» только строка 010 за весь год;

- на УСН «Доходы минус расходы» строки 010, 020 за весь год и строки 040, 041 (если суммы не отрицательные).

КУДИР и ООО

Что касается других форм собственности, то они также могут работать по упрощенной схеме и при этой вести книгу. Используется также КУДИР для ООО на УСН 15%, образец заполнения аналогичен, примеры на него распространяются. Поскольку ООО традиционно имеет более глобальные масштабы деятельности, то и количество проводимых операций здесь соответственно выше

Поэтому необходимо их все принимать во внимание, чтобы был достигнут хороший результат деятельности

Книга прихода и расхода при упрощенке – важный документ, отражающий получаемые доходы и понесенные расходы

Поэтому важно принимать во внимание все детали работы, чтобы не было проблем с налоговым законодательством

Основные требования заполнения КУДИР

Заполнять книгу учёта нужно грамотно и регулярно. Существуют такие требования ее оформления:

- В Книгу нужно записывать только те операции, с которых снимается налог. Если налоговый сбор с операций не уплачивается, их не нужно туда вносить.

- Этот документ можно заполнять как на компьютере, так и на бумажном носителе.

- Каждый раз при появлении расходов и доходов нужно вовремя вносить соответствующие данные.

- Если вы решили ввести Книгу на бумажном носителе, каждую страницу нужно пронумеровать и прошнуровать, указать на последней странице количества страниц и завизировать ИП. При наличии печати на предприятии, необходимо поставить ее оттиск.

- В случае ведения КУДИР на компьютере, перед декларированием ее нужно распечатать, каждую страницу пронумеровать и завизировать подписью ИП.

- При внесении данных, указываются развернутые реквизиты по каждому из документов.

- Суммы нужно вносить с копейками.

- Все записи должны выполняться в хронологической последовательности.

- После каждого отчётного периода нужно подбивать итоги: квартал, полугодие и отчет за полный год.

- На каждый новый отчётный год нужно заводить другую КУДИР.

- Для внесения корректив в Книгу, которая ведется на бумажном носителе нужно визировать все исправления предпринимателем и рядом ставить дату их внесения.

Заполнение Книги учета при УСН «доходы-расходы»

Если «упрощенец» решает облагать налогом разницу между величиной доходов и понесенных затрат, то заполнять Книгу нужно немного по-другому.

Компания должна отражать в регистре:

- Доходы и расходы от деятельности, учитываемые при вычислении специального налога УСН (разд.I);

- Справку к разделу I (заполняется по итогам года);

- Затраты на НМА и ОС оплаченные, используемые в упрощенной деятельности (разд.II, для каждого отчетного периода заполняется новый раздел, наименование периода указывается вверху раздела);

- Убыток прошлых налоговых периодов (разд.III).

Также заполняется титульный лист, на котором нужно написать свое наименование (ФИО для ИП), основные реквизиты, адрес, выбранный объект налогообложения и номера имеющихся счетов в банке.

Что нужно заполнить «упрощенцу» с объектом «доходы-расходы»:

| Раздел | Графа | Пояснения по заполнению |

| I | 1 | № записи. |

| 2 | Дата и № первичного бухгалтерского документа, подтверждающего факт свершения операции. | |

| 3 | Описание операции, в ходе которой был получен расход или доход. | |

| 4 | Сумма дохода по операции. | |

| 5 | Сумма расхода по операции. | |

| Итого | Подводятся итоги по кварталам и по периодам с начала года (суммарные величины доходных и расходных показателей) | |

| Справка | 010 | Общая величина доходов за год, учитываемых в налогооблагаемой базе. |

| 020 | Общая величина расходов за год, уменьшающая величину доходов для исчисления налога. | |

| 030 | Результат разности между минимальным налогом, уплаченным за прошлый год, и исчисленным налогом за этот же год. Данные берутся из декларации УСН за прошедший год – разность строк 270 и 260 второго раздела. | |

| 040 | База для расчета специального налога (показатели строк 010 – 020 – 030). Указывается только положительный результат. | |

| 041 | Величина убытков за год (показатели строк 020 + 030 – 010). Указывается только положительный результат. | |

| II | 1 | № записи второго раздела по порядку. |

| 2 | Наименование актива по документальным данным. | |

| 3 | Число, месяц и год оплаты, учитывать можно только оплаченные расходы. Данные вносятся на основании платежных документов. | |

| 4 | Дата подачи документации на госрегистрацию ОС, если такая процедура требуется. | |

| 5 | Дата принятия к учету актива (ввода в эксплуатацию). | |

| 6 | Первоначальная стоимость объекта (сумма расходов). Если расходы понесены до начала применения УСН, то заполнять графу не нужно. | |

| 7 | Срок полезного использования актива. | |

| 8 | Остаточная стоимость объекта, приобретенного до начала применения УСН (определяется на дату перехода на «упрощенку»). Если расходы произведены в период УСН, то графа не заполняется. | |

| 9 | Число кварталов эксплуатации объекта в текущем году. | |

| 10 | Доля стоимости в %-тах, которая принимается в расходы за год (для активов, приобретенных на УСН указывается 100, для активов, приобретенных до УСН, в 1-году ставится 50, во 2-м – 30, в 3-м – 20). | |

| 11 | Аналогичный показатель в разрезе квартала, определяется как значение гр.10 разделить на значение гр.9. | |

| 12, 13 | Сумма затрат на ОС или НМА, учитываемых при расчете единого налога УСН для каждого квартала и года. | |

| 14 | Затраты, учтенные в расходах в прошлых периодах. Не заполняется для активов, приобретенных на УСН. | |

| 15 | Затраты, которые будут учтены в следующих периодах (гр.8 – 13 – 14). Не заполняется для активов, приобретенных на УСН. | |

| 16 | Момент выбытия. |

В III раздел вносятся данные об убытках от деятельности в прошлых годах, которые не перенесены на начало прошлого года. Эти суммы могут уменьшить базу для расчета налога. Учитываются данные за последние 10 лет.

Скачать книгу доход-расход для ООО (образец заполнения)

Скачать книгу доход для ООО (образец заполнения)

Заполнение книги учёта доходов и расходов для ИП при УСН «доходы» 6%: образец и нюансы

Логично, что в КУДиР должна быть отражена вся прибыль бизнеса: приходы на расчётный счёт ИП от контрагентов, всё, что прошло по кассе при реализации и т. д. Постоянный учёт доходной части важен для ИП, работающих по обоим объектам. Ведь от этого, во-первых, напрямую зависит сумма налога. Во-вторых, доходная часть влияет на саму возможность осуществлять бизнес-деятельность на данном налоговом режиме (помним про доход в 150 млн рублей). Кроме этого, доход сказывается на сумме страхового сбора ИП (1% от прибыли свыше 300 тыс. руб.). Поэтому это один из важнейших аспектов налогового учёта.

В титульном листе КУДиР ИП на УСН 6% указываются: период, Ф.И.О., ИНН ИП, адрес места жительства и объект его налогообложения

Так как ИП-плательщик на УСН «доходы» должен учитывать при расчёте базы строго только свою прибыль, то в раздел №I КУДиР бизнесмен должен вносить лишь приходы на расчётный счёт или деньги, проходящие по кассе. Причём ориентироваться по вопросу, что нужно принимать к доходной части для расчёта налоговой базы, поможет статья 346.15 НК РФ.

Прибыль, которую невозможно учесть на упрощёнке, можно взять в статьях 224, 251, 284 НК РФ. Так, не считаются доходом:

- денежные средства, которые ИП получает из ФСС при возмещении затрат по листам нетрудоспособности работников компании;

- любые излишне уплаченные суммы контрагентам и ведомствам;

- суммы, полученные по кредитованию;

- возвраты ссудных денег, которые выдал сам ИП;

- зарплата, если ИП трудоустроен ещё где-то помимо частного бизнеса;

- доход от реализации имущества, которое не участвует в бизнес-деятельности (к примеру, авто или недвижимости) и пр.

Поступление прибыли отражается путём внесения в Книгу реквизитов платёжного поручения или выписки из кредитной организации. Как уже упоминалось, если необходимо отразить в КУДиР возврат денег клиенту, эта сумма вносится в столбец «доходы» как отрицательная.

В разделе I КУДиР нарастающим итогом ставятся только цифры и суммы по доходам ИП на УСН 6%

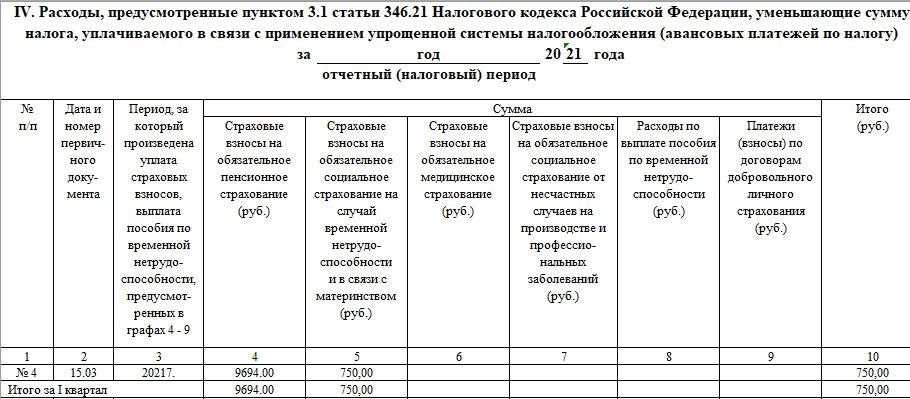

Ещё один нюанс, который нужно учитывать при оформлении КУДиР внесение данных в раздел IV. Так как фиксированные страховые взносы, а также добровольные социальные платежи сокращают сумму налога, то объём этих платежей должен быть отражён в четвёртом разделе.

В Книге указываются реквизиты платёжного документа, период, за который эти взносы уплачивались, назначение страхования: пенсионный взнос, мед. страхование или взнос по социалке, а также точная сумма каждой платёжки. Здесь ИП указывают не только страховые взносы «за себя», но и весь спектр страховых платежей за своих работников. Результат вносится поквартально, а финальный годовой взнос самозанятого ИП — в декабре текущего года.

В разделе IV в отдельных строках по мере платежей, а также нарастающим итогом, указываются все страховые платежи ИП «за себя» и за сотрудников

Как заполнить КУДиР?

На сегодняшний день можно воспользоваться одним из трёх способов ведения Книги учёта доходов и расходов.

Первый способ. Скачать в интернете форму Книги учёта доходов и расходов. Далее необходимо вручную заполнить каждый раздел, стараясь не допускать ошибок и помарок и проверяя уже сделанные записи. Для большей уверенности нужно отыскать надёжный интернет-ресурс с примерами заполнения КУДИР.

Второй способ. Купить типографскую форму Книги учёта доходов и расходов. При заполнении также нужно постоянно следить за тем, не допущены ли ошибки. Опять-таки, нелишним будет подстраховаться и отыскать на просторах интернета авторитетный сайт с примерами заполнения КУДИР.

Третий способ. Использовать интернет-бухгалтерию «Моё дело» для простого и корректного заполнения Книги учёта доходов и расходов. Всё, что от вас требуется, – заносить в программу все данные о хозяйственной деятельности в течение года. В любой момент можете распечатать Книгу учёта доходов и расходов.

Система «Моё дело» — это ваш профессиональный инструмент в ежедневной работе, а также в период налоговых платежей и сдачи отчётности!

Кто должен заполнять КУДиР

Существуют такие варианты документа:

- Для предпринимателей на ПСН. На «патенте» обязательно нужно вести данный реестр, но записывать в него следует только доходы. При применении ПСН фактический доход не влияет на размер налога, поэтому Книга потребуется только для того, чтобы контролировать лимиты — предприниматели на этой системе не должны получать более 60 миллионов рублей за год.

- Для ИП и организаций на УСН. На ставке налога 6% нужно делать записи только в столбец доходов, а при применении УСН 15% заполнять доходы и расходы.

- Для предпринимателей на ОСНО. Книгу нужно вести только ИП для исчисления НДФЛ.

Учет расходов предприятия

Он определяется в аналогичном порядке, для этого важно заняться определением покупной стоимости товаров, которые реализуются. Указывается в первом разделе в восьмой графе

Учет расходов осуществляется по той же аналогии, по которой подсчитываются получаемые от ведения деятельности доходы. Содержится таблица традиционного формата, в которую вносятся данные о документации, виде и наименовании операции, проводимой в рамках деятельности фирмы, а также данные о расходах, понесенных компанией. Например, в книге упрощенца, работающего по этой документации, отражаются фактические траты из субсидий, а также из полученных от государства сумм на основании некоторых действующих программ.

Общие правила оформления и заполнения КУДиР

Книга учета доходов и расходов предпринимателя на УСН заводится каждый год – отдельный налоговый период. В ней отражаются все операции по деятельности компании, учитывая ст. 346.15 и 346.16 Налогового кодекса.

Как вести КУДиР при УСН? Вести книгу разрешается в бумажном и электронном формате. Типографский журнал надо прошить и заверить в начале года. Скачать КУДиР по УСН можно на официальном сайте ФНС, на информационно-справочных порталах. Электронная книга распечатывается и прошивается после окончания налогового периода. Для КУДиР УСН бланки единые для всех видов упрощенного режима налогообложения, независимо от формы предпринимательства – ИП или ООО

Когда будете КУДиР УСН скачивать, обратите внимание на дату. Форма несколько раз менялась

Последняя редакция должна быть от 22.10.2012г.

Скачать актуальный бланк КУДИР

Операции вносятся в книгу по хронологии оформления. Если сделок или расходов не было, то графы заполняются нулями. Она предоставляется только по требованию ИФНС. Но предприниматели обязаны хранить ее 4-11 лет.

Что отражать в КУДиР

В книгу заносятся хозяйственные операции по кассе и расчетному счету, произведенные в текущем году согласно ст. 346.15 и 346.16 Налогового кодекса. Предприниматели, выбравшие налогообложение «доходы-расходы» заносят в КУДиР 2022 УСН 15% расходы, не предусматривающие оплаты:

- износ основных средств по установленным нормам;

- убытки прошлых лет.

В КУДиР УСН Доходы эти статьи не включаются.

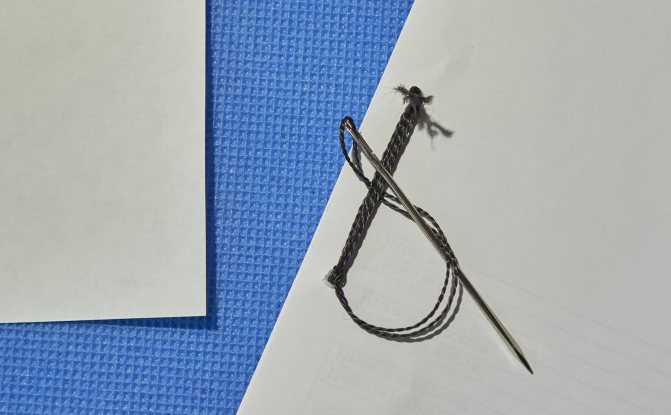

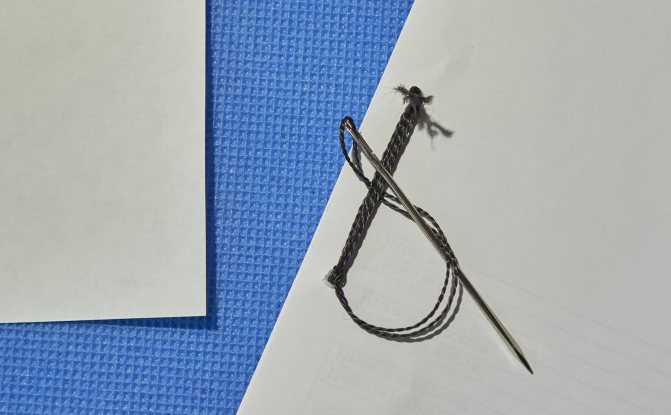

Как прошивать книгу

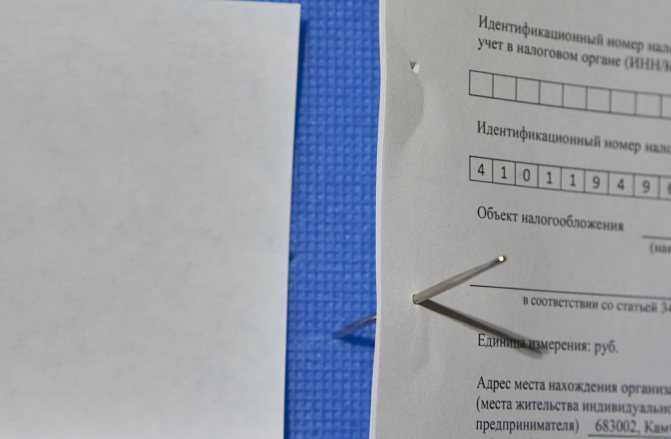

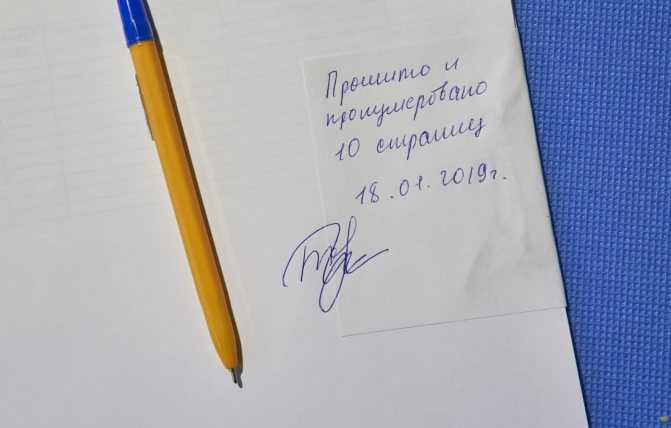

Бумажный формат прошивается, как только журнал заводится. Перед этим листы нумеруются. Правила оформления КУДиР в электронном варианте разрешают распечатывать в конце года и заверять ее до сдачи отчетности. В типографской книге шилом делают отверстия, не затрагивая обложку. Распечатанные листы протыкают все. Затем иголкой 3-4 раза (оставив 4-5 см запаса начала нитки) сшивается книга, концы завязываются.

На обороте последней страницы на узелок приклеивается бумажка, но хвостик длиной 2-3 см должен оставаться не заклеенным. На ней пишется количество страниц (цифрами и прописью) и дата. Затем ставится подпись ИП так, чтобы ее часть попадала на страницу. Также ставится печать, если она есть.

Штрафы за неверное ведение КУДиР

Книга учета доходов и расходов заполняется для налогового учета. Согласно ст.120 НК, за нарушения при внесении записей первичный штраф 10 тыс. руб. Но если обнаружится, что в других годах операции были также неправильно отражены, то санкции увеличатся в 3 раза.

Если неверное ведение книги при проверке повлекло занижение налога, то минимальное наказание 40 тыс. руб. или 20% от доначисленной суммы.

Срок хранения КУДиР

Законодательство расходится в вопросе «сколько времени предпринимателю на УСН хранить книгу доходов и расходов». Налоговый кодекс устанавливает 4 года (ст.23 п.1 пп.8). При этом графа 401 Приказа Минкультуры № 558 от 25.08.2010г. обязывает хранить ее постоянно. Так как книга относится к регистрам бухгалтерского учета, то надо учитывать положения ст.29 закона № 402-ФЗ – минимум 5 лет.

НК РФ имеет прерогативу перед остальным законодательством. Но желательно соблюсти все сроки хранения, указанные в других актах. За нарушение предусмотрены штрафы по КоАП и Налоговому кодексу.

Архивное хранение – это не обязательно сдача документации в специальное хранилище. Положите прошитый журнал в гараж или кладовку. Правила Приказа № 558 будут соблюдены.

Другие правила

Записи в книгу заносятся только при получении или выдаче денег, то есть доходы и расходы учитываются кассовым методом. Пример: отпустили товар покупателю, но оплата по договору через 2 недели. Заполнять КУДиР на УСН не надо после отгрузки. В тот день, когда деньги поступили на расчетный счет или в кассу, операция проводится в книге именно датой получения средств. Также поступают с расходами: товар или материалы получены, но не оплачены – проводок нет.

Исправления операций в бумажном формате не замазываются. ИП на УСН при заполнении КУДиР зачеркивает ошибку и рядом или ниже ставит правильную операцию. К каждой поправке надо писать объяснение и заверять его подписью ИП. На компьютере, планшете или в облачных сервисах вести книгу проще, так как она распечатывается и прошивается после окончания года. Корректировки ошибок можно внести в любой момент.

Незаполненные разделы при ведении книги в электронном формате в конце года тоже распечатываются и прошиваются вместе с другими листами.

Книга учета доходов и расходов предпринимателями на УСН заполняется только в рублях. Копейки отбрасываются по общему правилу округления. То есть 10,50 руб. будет 10 руб., а 10,51 руб. округлится до 11 руб.

Как отражать расходы

Общего правила здесь нет: расходы на материалы, основные средства, товары для перепродажи, зарплату работников и прочее отражаются по-разному.

Расходы на материалы или услуги в КУДиР

Например, расходы на приобретение материалов для последующего использования могут быть признаны на дату списания этих материалов в производство при условии, что товары оплачены.

У вас 3 события:

- Cписание с расчетного счета и платежное поручение;

- Поступление материалов и товарная накладная;

- Cписание материалов и бухгалтерская справка или акт списания материалов в производство.

Вообще списание должно происходить по событию 3, но после 1 и 2. На практике часто материалы списывают сразу, как они поступили, то есть 2 и 3 событие совпадают по дате. Первичным документом в этом случае будет товарная накладная на поступление.

Это означает что в Книге вы сделаете следующую запись:

Доходы и расходы

| Регистрация | Сумма | |||

| № п/п | Дата и номер первичного документа | Содержание операции | Доходы, учитываемые при исчислении налоговой базы | Расходы, учитываемые при исчислении налоговой базы |

| 1 | 2 | 3 | 4 | 5 |

| 1 | 15.11.2020

Товарная накладная №189 |

Поступление товаров от ООО «Антарес» | 40000 |

Схожим образом отражаются услуги — по факту выполнения в размере оплаченных услуг. Подтверждающим документом будет акт оказания услуг при наличии платежного поручения на их оплату.

Расходы на товары для перепродажи

Отличаются от расходов на материалы тем, что в качестве события 3 выступит отгрузка конечному покупателю. Дата и документ — по товарной накладной на реализацию или по отчету розничных продаж, или по акту инвентаризации.

Расходы на основные средства

Как мы уже говорили выше, стоимость основных средств списывается равными частями поквартально в течение года. Дата — последнее число последнего месяца квартала. Документ — накладная или акт приема-передачи ОС, акт ввода в эксплуатацию, платежные поручения на уплату.

Входной НДС

Входящий НДС в КУДиР можно отражать отдельной строкой или включать в стоимость активов. Порядок отражения зависит от того, что купил упрощенец:

- НДС по материалам, работам и услугам — входной НДС отражается отдельной строкой на момент признания расходов на покупку;

- НДС по товарам для перепродажи — входной НДС отражается отдельной строкой по мере реализации товаров;

- НДС по ОС и НМА — приобретенные ОС отражаются в графе 6 раздела 2 КУДиР по первоначальной стоимости, в которую входит и НДС.

Как правильно прошить КУДиР

У Государства нет жестко регламентированных требований к процессу прошивки

Важно соблюдать лишь несколько условий: место сшивки должно быть опечатано и заверено, а страницы пронумерованы

Прошить можно так:

- Складываем листы и делаем отверстия: иголкой, если документ небольшой, и дыроколом, если он толстый.

Продеваем нитки или ленту и завязываем узел на тыльной стороне книги.

Этого достаточно, чтобы прошить.

Опечатать можно двумя способами:

- Берём небольшой листок и сгибаем его: узкая часть должна закрыть ленту/нитку со стороны первого листа, а широкая – сзади. Приклеиваем и пишем количество страниц прописью и цифрой, дату, ФИО заверившего. Можно поставить печать, если она есть. Также не забудьте расписаться. Будет лучше, если подпись расположится как на листе, так и на документе.

Делаем отверстие в книге через все листы. Сквозь них продеваем нитки/ленту, делаем узел на задней стороне документа. Фиксируем концы листком бумаги, на котором пишем ту же информацию, что и в предыдущем способе.

Настроим любые отчеты, даже если их нет в 1С

Сделаем отчеты в разрезе любых данных в 1С. Исправим ошибки в отчетах, чтобы данные тянулись правильно. Настроим автоматическую отправку на почту.

Примеры отчетов:

- По валовой прибыль предприятия с прочими расходами;

- Баланс, ДДС, отчет о финансовом результате (прибылях и убытках);

- Отчет по продажам для розничной и оптовой торговли;

- Анализ эффективности товарных запасов;

- Отчет по выполнению плана продаж;

- Проверка не попавших в табель сотрудников;

- Инвентаризационная опись нематериальных активов ИНВ-1А;

- ОСВ по счету 60, 62 с группировкой по контрагенту — Анализ не закрытых авансов.

Способ ведения

В 2021 году КУДиР можно вести как на бумаге, так и в электронном виде. На каждый новый календарный год открывают новую КУДиР.

Бумажная КУДиР должна быть прошнурована и пронумерована. На последней странице необходимо указать общее количество содержащихся в ней страниц и заверить подписью руководителя организации и печатью (если есть). ИП заверяет Книгу своей подписью и печатью, если она у ИП есть.

Электронную КУДиР нужно распечатывать по окончании каждого квартала. По окончании года такую КУДиР также прошнуровывают, пронумеровывают и заверяют подписью и печатью.

Заполнение КУДиР при УСН «доходы»

В разделе I заполняется только 1-4 графа – описание операций по полученным доходам (дата, содержание, сумма). Графа 5 остается пустой. Разделы II, III не заполняются. Пятый раздел заполняется, если предприниматель уплачивает торговый сбор. Образец заполнения КУДиР ИП УСН «доходы» приведен ниже. Суммы, на которые можно уменьшить налог, при упрощенном налогообложении 6% суммы, вносят в раздел IV.

Как вести КУДиР при УСН 6%:

- Заполнять в хронологическом порядке поступления в кассу или на расчетный счет. Получение кредитов, внесение личных средств, перечисления из ФСС на оплату больничных и другие средства, которые не связаны с продажами, не учитываются (КУДиР УСН образец по примеру ниже).

- Соблюдая последовательность дат, вносить обязательные и добровольные перечисления в Фонды страхования за себя и сотрудников – ПФР, ФМС, ФСС.

Оплату больничных листов в КУДиР УСН Доходы 2022 г. можно вносить только ту, которую предприниматель перечислял из собственных средств, то есть за 4-ый и последующие дни болезни.

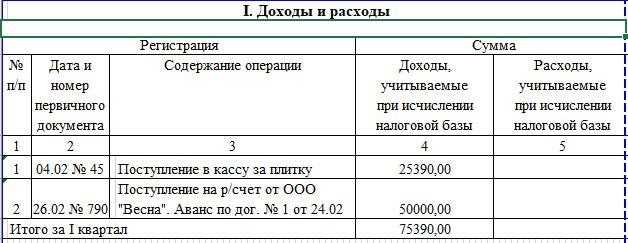

Пример заполнения КУДиР УСН Доходы 6%

ИП Савраскин Олег Сергеевич в 1 квартале 2022 совершил семь операций:

- Отгрузил керамическую плитку 04.02 на сумму 25 390,42 руб. и получил за нее наличные деньги в этот же день.

- Отпустил со склада 15.02 наличник на сумму 6 453, 78 руб. с отсрочкой оплаты.

- Заключил договор с ООО «Весна» на поставку штукатурки 24.02. на сумму 105 000,00 руб.

- Получил 26.02 аванс от ООО «Весна» 50 000, 00 руб.

- Перечисли поставщику 27.02 за штукатурку 60 000,00 руб.

- Оплатил 15.03 взносы в ПФР и ФСС за работников 6 300, 00 руб. и 750,00 руб., за себя 3394,00 руб.

- Перечислил 17.03 арендную плату за январь, февраль 45 000,00 руб.

- Получил банковский кредит 26.03 в сумме 500 000 руб.

По всем операциям ИП Савраскин О.С. заполнит в КУДиР ИП УСН 6 % четвертую графу I раздела только по суммам:

- 25 390,00 руб.;

- 50 000,00 руб.

В раздел IV он занесет отдельными строками оплату взносов за себя и за сотрудников (пример КУДиР УСН ниже). При упрощенной системе налогообложения налог по всем платежам в бюджет можно уменьшить только на 50%. Но законодательно заполнение КУДиР при УСН Доходы обязывает включать все платежные поручения. Суммы корректируются при заполнении декларации. Исключение – ИП без работников. Тогда предприниматель вычитает из УСН уплаченные взносы за себя в ПФР полностью.

Образец заполнения КУДиР ИП на УСН Доходы:

Заполнение КУДиР при УСН Доходы IV раздел:

Если предприниматель платит торговый сбор, то перечисленные платежи то в КУДиР ИП на УСН 6 % вносит их в V раздел. Но при условии, что налог и сбор относятся к одному бюджету. Предприниматель может быть зарегистрирован и вести деятельность в разных регионах. Тогда пятый раздел останется пустым (Письмо ФНС № ГД-4-3-14230 от 12.08.2015г.).

Как вести книгу доходов и расходов?

На каждый год заводится отдельный регистр по форме, закрепленной Минфином в приказе №135н от 22.10.12, с начала ведения бизнеса на УСН.

Доступны два метода ведения книги:

- В бумажном виде – все записи о совершаемых операциях вносятся вручную ручкой. Книгу нужно подготовить до пригодного состояния, для этого страницы регистра собираются в форму журнала, прошиваются, нумеруются, на последнем листе делается отметка об общем числе листов с закреплением данной записи подписью руководителя и оттиском печати;

- В электронном виде – в течение года записи вносятся в электронный формат книги, по окончании года она распечатывается, страницы сшиваются, нумеруются, общее их количество указывается на последнем листе журнала с подписью руководителя и печатью компании.

Перейти от одной формы ведения Книги к другой можно в любой момент.

Так как Книга учета является налоговым регистром, то есть используется для исчисления налоговой нагрузки при УСН, то вносить в нее нужно только те доходно-расходные показатели, которые будут учтены при расчете базы для специального упрощенного налога.

Суть ведения Книги заключается в последовательной фиксации каждой операции, в результате которой возник доход или расход, в табличной части регистра. Запись выполняется той датой, когда данный доход или расход признан таковым с указанием реквизитов подтверждающей первичной документации.

Подавать Книгу никуда не нужно, она не прикладывается к декларации УСН, однако в наличии она должна быть обязательно. Если налоговики захотят ознакомиться с этим регистром и отправят запрос на ее предоставление, то «упрощенец» обязан это сделать, чтобы избежать штрафных санкций.

Если у компании есть обособленные подразделения, то Книгу учета ведет налогоплательщик, в роли которого в данном случае выступает головная компания. В Книге отражаются общие суммарные данные без разделения на подразделения.

Общие требования к заполнению

- все операции, связанные с доходами и расходами, заносят в нужные разделы книги на основе первичных документов, соблюдая хронологический порядок;

- учет доходов и расходов ведут в рублях. Денежные средства по валютным операциям пересчитывают по курсу ЦБ РФ на момент поступления или списания денежных средств в расчетного счета;

- регистрация операций по поступлению денежных средств и расходам ведут непрерывно и в полном объеме;

- с наступлением очередного отчетного периода заводят новую книгу. После окончания отчетного периода КУДиР для общей системы налогообложения хранится у ИП в течение четырех лет;

- если книга ведется от руки, исправление ошибки делают зачеркиванием ее одной линией. Рядом указывают подпись индивидуального предпринимателя и дату.

Внимание! Проверяющий инспектор должен видеть зачеркнутую цифру. Поэтому затирать показатели или замазывать их корректором запрещено.

Нюансы КУДиР на ОСНО

- Операции в книге отражают кассовым методом, то есть на дату поступления денежных средств или их расходования.

- Авансы включают в графу доходов в момент их зачисления на расчетный счет, а не по дате исполнения предпринимателем своих оплаченных обязательств. Возвращенные покупателям авансы учитывают в книге с отрицательным значением.

- Разные виды деятельности предпринимателя, например оптовая торговля и производство, учитывается в одной КУДиР, но раздельно.

- Учитываемые в книге расходы должны иметь документальное подтверждение и финансовое обоснование. К учету принимаются только те расходы, которые направлены на получение индивидуальным предпринимателем будущей прибыли.

- Расходы на сырье и материалы учитываются по дате реализации товаров, работ и услуг.

У ИП отсутствует обязанность вести бухгалтерский учет, однако первичные документы, отраженные в КУДиР на ОСНО он обязан хранить не менее четырех лет с момента окончания отчетного периода. К примеру, первичка за 2019 год хранится до 2023 года включительно. Предприниматель обязан предоставить эти документы в налоговую инспекцию по их требованию.

Как отражать доходы в КУДиР

В общем правиле доходы отражаются кассовым методом: на дату поступления на расчетный счет, в кассу или иным способом.

Для денег все понятно: есть дата платежного поручения или приходного кассового ордера и сумма. Но если доход поступил в виде имущества: компьютера, например?

Как учесть натуральный доход в КУДиР

Натуральный доход в виде имущества, материалов и прочего учитывается по рыночной стоимости. Как ее определять, можно посмотреть в статье 40 НК РФ. Отражать поступление нужно в деньгах на дату передачи имущества. Подтверждающим документом станет накладная или акт на передачу.

Пример отражения натурального дохода в КУДиР:

Доходы и расходы

| Регистрация | Сумма | |||

| № п/п | Дата и номер первичного документа | Содержание операции | Доходы, учитываемые при исчислении налоговой базы | Расходы, учитываемые при исчислении налоговой базы |

| 1 | 2 | 3 | 4 | 5 |

| 1 | 15.11.2020

Акт приема-передачи №5 |

Поступление товаров от ООО «Ай-ай-ка» по договору №11/2 от 10.11.2020 | 25 000 |

Доходы в валюте

Валютные поступления учитывайте вместе с теми, что получили в рублях. Их сумму нужно пересчитать в рубли по курсу ЦБ, действующему на дату признания доходов (п. 3 ст. 346.18 НК РФ).

В бухучете имущество и задолженность в валюте переоценивать нужно, но возникшие при этом курсовые разницы в КУДиР не отражаются. Но под это правило не подпадают курсовые разницы, возникшие при изменении курса валюты в момент продажи или покупки. Положительные курсовые разницы между официальным и коммерческим курсами продаваемой валюты включайте в доходы и отражайте в книге учета

Субсидии на развитие бизнеса

Это тот случай, когда упрощенец-доходник может что-то вписать в графу 5 «Расходы» и учесть эти расходы при расчете налога. Сумму полученной субсидии отразите в графе 4 раздела 1, а в графе 5 укажите расходы, оплаченные за счет этих средств.

Таким образом, если вы потратите всю субсидию в один год, у вас сумма дохода в размере субсидии компенсируется суммами понесенных расходов — разница между показателями будет равна нулю.

Первичные документы для дохода — платежка. Первичные документы для расходов — акты, накладные и т д.

Возврат аванса покупателю

В КУДиР указывайте полученные доходы, в том числе авансы. Возврат аванса минусует ранее полученный доход в виде суммы аванса. Поэтому в графу 4 «Доходы» так и записываем — с минусом. В графе 5 возвращенный аванс отражать не надо, такой расход не предусмотрен ст. 346.16 НК РФ.

Пример возврата аванса в КУДиР:

Доходы и расходы

| Регистрация | Сумма | |||

| № п/п | Дата и номер первичного документа | Содержание операции | Доходы, учитываемые при исчислении налоговой базы | Расходы, учитываемые при исчислении налоговой базы |

| 1 | 2 | 3 | 4 | 5 |

| 1 | 15.11.2020

П/п №3452 |

Поступление аванса от покупателя ООО «Ганимед» | 25 000 | |

| 2 | 25.11.2020

п/п №67 |

Возврат аванса покупателю ООО «Ганимед» | – 25 000 |