Содержание расчета средней нормы рентабельности

Безусловно, важнейшим показателем для принятия решения о запуске инвестиционного проекта остается NPV. Но для глубоко проработанных выводов не только чистой приведенной стоимости, но и внутренней нормы доходности, индекса рентабельности и дисконтированного срока окупаемости бывает недостаточно. Требуется некоторая дополнительная оценка, хотя бы и менее сложная. Одним из таких вспомогательных критериев вполне может выступать коэффициент эффективности инвестиций – ARR (Accounting Rate of Return). У данного показателя несколько названий в англоязычной и российской финансово-аналитической интерпретации:

- учетная ставка доходности;

- расчетный уровень дохода;

- простая норма прибыли;

- коэффициент эффективности инвестиций;

- средняя норма рентабельности.

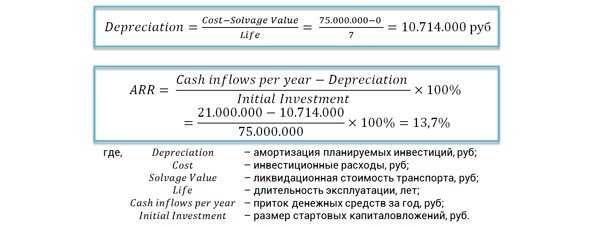

Две последние формулировки в большей степени употребляются в отечественной практике инвестиционного анализа. В целях получения среднего значения доходности показатель определяется в качестве усредненной бухгалтерской рентабельности балансовой стоимости планируемых инвестиций. Данный параметр не учитывает механизмов дисконтирования и рассчитывается в результате деления среднего за расчетный период чистого дохода на величину усредненных инвестиций. Для начала рассмотрим формулу расчета критерия с позиции западной управленческой школы.

Предположим, инвестор рассматривает решение об инвестициях в создание парка грузовых автомобилей в размере 75 000 000 рублей. Расчетный период проекта составляет продолжительность в 7 лет. Ожидаемые поступления от выполнения производственной программы эксплуатации подвижного состава планируются на уровне 21 000 000 рублей ежегодно. Следует рассчитать уровень ежегодной доходности, опираясь в первую очередь на норму амортизации инвестиций. Формула расчета и собственно пример вычислений приведены ниже.

Пример расчета средней нормы рентабельности по формуле в интерпретации западной школы

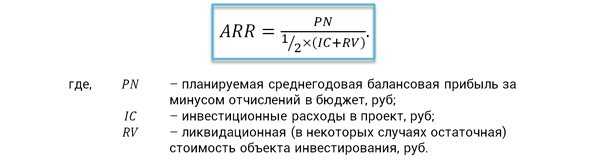

С позиции отечественной практики инвестиционного анализа средняя норма рентабельности считается несколько с иных позиций, но суть показателя та же. Среднегодовой размер чистой прибыли от реализации проекта сопоставляется со средним значением инвестиционных вложений, учитывающим ликвидационную стоимость объекта. Под объектом мы понимаем основные средства или нематериальные активы, которые, как предполагается, к концу эксплуатационной фазы должны быть самортизированы. Однако данные активы все еще могут представлять рыночную ценность, и это нельзя не учитывать.

Ожидаемая норма рентабельности с позиции экономического содержания иллюстрирует, сколько в среднем за проект будет создано чистой прибыли на один рубль выполненных инвестиций. Для упрощения вычислений амортизация инвестиций учитывается через применение усредняющей дроби ½. Сама же формула расчета показателя имеет следующий вид.

Формула коэффициента эффективности инвестиций

Дисконтированный индекс доходности инвестиций. Формула расчета

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

Существует модификация формулы индекса доходности инвестиционного проекта, которая позволяет учесть не единовременные затраты (вложения) в первом периоде времени, а вложения в течение всего срока реализации проекта. Для этого все последующие инвестиционные затраты дисконтируются. В результате формула будет иметь следующий вид:

где:

DPI (Discounted Profitability Index) –дисконтированный индекс доходности; NPV – чистый дисконтированный доход; n – срок реализации (в годах, месяцах); r – ставка дисконтирования (%) инвестиции; IC – первоначальный затраченный инвестиционный капитал.

Как рассчитывать коэффициент возвратности инвестиций

ROI показывает реальную рентабельность бизнес-решения, поэтому обычно выражается в процентах. Если значение превышает 100%, то прибыльность дела доказана, а если меньше этого значения, значит, вложенные средства не возвращаются.Для расчета ROI используются следующие показатели:

- Себестоимость товара или услуги, состоящая из всех расходов на производство: закупка материалов, логистические издержки, заработная плата работникам компании;

- Суммарный доход без вычета себестоимости;

- Доход, представляющий финальную прибыль после реализации конкретного товара или услуги;

- Сумма инвестиций, состоящая из всех статей затрат, выделенных на конкретный бизнес. Инвестициями могут быть активы, капитал, сумма основного долга бизнеса и другие вложения.

Перечисленные показатели используются для формулы, самый простой вариант которой выглядит следующим образом: ROI = (суммарный доход — себестоимость) / полная сумма инвестиций * 100%В итоге, если значение ниже 100%, то инвестиции не окупаются, а если выше, то бизнес приносит прибыль.Анализ Return On Investment принято рассчитывать каждый месяц, чтобы на основании полученных данных делать выводы относительно рентабельности инвестируемого проекта, понимать, какие именно товары или услуги имеют наибольшую маржинальность, перераспределять бюджет и увеличить отдачу от вложенных инвестиций.

Какие бизнес-процессы можно проанализировать

С помощью анализа Return On Investment можно рассчитать окупаемость большей части инвестиций. Однако существуют некоторые ограничения. Например, если рассмотреть окупаемость маркетинговых инициатив, можно проанализировать следующие функции маркетинга: прямой маркетинг, стимулирование сбыта, программы повышения лояльности и другие направления маркетинговой деятельности, которым характерна краткосрочность, которые не пересекаются по времени и усилиям с другими инициативами, где можно получить данные о продажах за определенный промежуток времени.Однако возникают трудности с подсчетом ROI, если маркетинговые мероприятия носят комплексный характер, где их невозможно разделить на отдельные составляющие. Также не поддаются подсчету затраты на маркетинговые исследования, особенно длительные по времени.

Когда ROI показатель малоэффективен?

Коэффициент нельзя считать универсальным инструментом для всех сфер бизнеса. Например, ROI дает ошибочные значения при продаже дорогих товаров и услуг, когда посетитель долго выбирает и сравнивает с конкурентами на рынке. Например, клиент пришел через контекстное объявление, изучил предложение и ушел. По логике, это неэффективный канал. Но через неделю он вернулся и купил.

К недостаткам также относят:

- Статичность коэффициента. Значения рассчитываются на определенную дату без учета курса валют и других экономических факторов;

- Малоинформативная оценка. Получить с помощью расчета точный показатель, который бы учитывал нюансы проекта, сделки, кампании – трудно. Этот инструмент эффективно использовать в совокупности с другими индикаторами.

В маркетинговой сфере ROI или ROMI (Return On Marketing Investment) показывает только финансовую полезность или убыточность инвестиций за отчетный период. При этом не учитывается повышение лояльности клиента к компании, видимость для СМИ и другие перспективные параметры.

Формула расчета окупаемости инвестиций

Вычисление показателя сводится к элементарной математике:

ROI (Return On Investment) = (доход вложений – размер затрат) / размер инвестиций * 100%

Где,

- Доход от вложений – существующая прибыль от продаж товара или услуги за отчетный период, совокупный объем выручки;

- Размер затрат – сумма денег, которая тратится на получение дохода за определенный срок;

- Размер инвестиций – сумма вложений в покупку бизнеса или недвижимости, маркетинг. Это значение может равняться размеру затрат, например, при определении эффективности рекламной кампании.

Рассмотрим на примере несколько вариантов вычисления ROI по формуле.

Допустим, нам необходимо рассчитать рентабельность контекстной рекламы. При бюджете 10 000 рублей (расход) в месяц, через объявления в поисковой выдаче продали товаров на 30 000 рублей (доход). Считаем: ROI = (30 000 – 10 000)/10 000*100% = 200%

Окупаемость кампании 200%, то есть на каждый потраченный рубль возвращается два.

Попробуем определить окупаемость вложений в малом бизнесе, например, при покупке мини-завода по изготовлению тротуарной плитки. Имеем такие входные данные: сумма инвестиций или стоимость завода – 300 000 руб, доходность в месяц – 150 000 руб, размер трат ежемесячно – 120 000 руб. Считаем:

ROI = (150 000 – 120 000) *12/300 000 *100% = 120%

Окупаемость составляет в среднем 1,2 рубля на каждый вложенный рубль. Покупка достаточно рискованная, так как значение рентабельности не сильно выше безубыточного уровня. Решаясь на такую сделку, необходимо учитывать различные факторы – сезонность продаж, конкуренцию на рынке, стоимость сырья и другие.

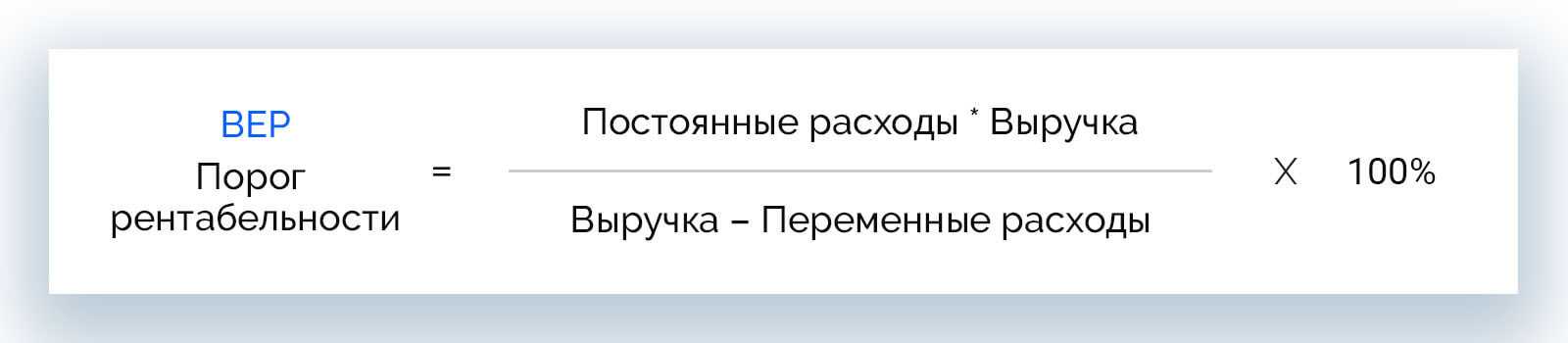

Как рассчитать порог рентабельности

Порог рентабельности или точка безубыточности (BEP) – показатель, который стоит учитывать при расчете рентабельности. Он показывает тот уровень продаж, которого нужно добиться компании, чтобы покрыть затраты. Убытков при этом не будет, но и прибыль получить тоже еще не удастся.

ВЕР

ВЕР = (Постоянные расходы * Выручка / (Выручка – Переменные расходы)) * 100%

Постоянные расходы у компании есть всегда и не зависят от того, какое количество производимой продукции выпускается. Это налоги, аренда, зарплата административным сотрудникам, амортизация инструментов и т. д. К переменным относятся затраты, размер которых определяет колебание объемов производства. Это деньги, которые необходимо затратить на закупку сырья, материалов, транспортировку, зарплату производственному персоналу, уплату энергоресурсов и т. д.

Еще один способ определить минимальный уровень продаж, сумма которых покрывает производственные затраты, – расчет на основании показателя коэффициента валовой маржи.

ВЕР

ВЕР = Постоянные расходы / Коэффициент валовой маржи

Коэффициент валовой маржи рассчитывается как:

КВМ

КВМ = (Выручка – Сумма переменных затрат) * 100%

Зная точку безубыточности, можно оценить:

- финансовую прочность бизнеса и его составляющие;

- пути организации работы предприятия;

- выгоду инвестирования в проект и скорость окупаемости;

- стоимость продукции при увеличении или снижении объема продаж.

Отличие IRR от других финансовых показателей

IRР, WACC, CAGR и ROI – показатели, используемые для оценки финансовых итогов инвестиционных программ.

- IRP (внутренняя норма доходности) – позволяет определить, по какой ставке денежные потоки равны затратам. Применяется для оценки доходности инвестиционного проекта.

- WACC (взвешенная средняя стоимость капитала) – показатель, отражающий среднюю стоимость капитала, которая используется для финансирования программы. Его задача – помощь в определении минимальной доходности, которая должна быть достигнута, чтобы обеспечить инвестору достаточную прибыль по его капиталу и не допустить отток средств.

- CAGR – Compound Annual Growth Rate (скорректированная годовая ставка роста) – показатель для определения годовой средней отдачи инвестиций в проект за конкретный период отчетного года.

- ROI – Return on Investment (рентабельность инвестиций) – показатель, который позволяет сравнить прибыльность инвестиционного проекта с затратами на его реализацию.

Отличия IRR

Отличия IRR

Отличия между показателями:

IRR и WACC – первый показатель вычисляется на основе всех денежных потоков, связанных с проектом, и отражает минимальную доходность, при которой инвестор получит собственный капитал обратно, а WACC является процентной ставкой, используемой для определения риска при отборе инвестиционных проектов. Если ВНД меньше WACC, то от проекта стоит отказаться, если больше – он имеет смысл.

IRR и CAGR – IRR показывает внутреннюю доходность инвестированных средств, а CAGR – среднегодовую доходность инвестиций за конкретный период

Чтобы рассчитать CAGR, берут во внимание базовое итоговое значение, а не регулярные денежные потоки. Также этот показатель проще и его легче рассчитать.

IRR и ROI – IRR показывает процентную прибыль от инвестированных средств, а коэффициент ROI – отношение прибыли к вложенным в проект средствам, т

е. рентабельность инвестиций. Показатель дает представление о росте инвестиций в конце года в сравнении с началом.

Что такое arr

ARR – это показатель, отражающий прибыльность компании, проекта и любого объекта инвестирования. Он показывает, насколько выгодна данная инвестиция. Чем выше данный показатель, тем прибыльнее объект инвестирования.

В России ARR могут называть самыми разнообразными словосочетаниями: учетная норма прибыли, рентабельность инвестиций, коэффициент эффективности, средняя норма прибыли.

Но сущность данного параметра не меняется. Он всегда показывает отношение прибыли к сумме вложений, то есть сколько денег приносит каждый вложенный рубль.

Данный показатель является обратным сроку окупаемости. Поэтому ARR можно находить путем деления 1 на срок окупаемости проекта.

Расчетная норма прибыли (arr) — ключевой показатель, способный рассказать о целесообразности инвестирования в проект. Для того, чтобы правильно рассчитать arr советуем при разработке бизнес-плана также ориентироваться и на какие-то уже готовые примеры. Вообще, бизнес-план и разрабатывается для того, чтобы понять, на какой уровень дохода и через какое время можно будет рассчитывать

Поэтому к разработке такого стратегически важного документа следует отнестись с особой ответственностью

Преимущества и недостатки IRR

Внутренняя норма доходности – это мощный инструмент для оценки финансовой привлекательности инвестиционного проекта, но он имеет как преимущества, так и недостатки.

Преимущества Недостатки учитывает все денежные притоки на протяжении всего срока инвестирования, включая временные периоды за год с положительными и отрицательными значениями денежных потоков;

используется для сравнения и выбора наиболее интересной программы из различных вариантов;

учитывает стоимость времени и стоимость капитала, что позволяет производить оценку проекта в денежном эквиваленте;

позволяет выявить максимальный размер издержек;

простой расчёт в Excel.

если денежные потоки изменяются более одного раза на протяжении его жизненного цикла, то IRR может показывать необычные и неточные результаты;

может применяться только для сопоставления проектов с одинаковыми сроками инвестирования;

игнорирует величину абсолютной прибыли, а принимает во внимание только процент доходности, что может быть недостаточным при принятии решения об инвестировании;

сложно рассчитывать и прогнозировать финансовые поступления;

не берет во внимание реинвестирование прибыли, если показатель значительно отличается от сумы реинвестиций.

С какой целью производится расчет коэффициента рентабельности деятельности предприятия

Важным является не только вычисление показателя рентабельности хозяйственной деятельности на определенную дату, но и изучение динамики данного коэффициента. Уровень и динамика рентабельности становятся важным объектом наблюдения управленцев предприятия, поскольку они позволяют понять, в какой степени фирме удалось достичь баланса экономических интересов внешних и внутренних участников бизнеса. Заинтересованным сторонам показатели рентабельности дают понять:

- насколько эффективно эксплуатируются вложенные в нее ресурсы (и целесообразны ли вложения в принципе) — эта информация важна для менеджмента организации;

- рискованно ли инвестировать средства в данное производство — эти сведения ценны для инвесторов;

- каковы прогнозы результативности деятельности компании;

- каковы объем неэффективных и малоэффективных издержек;

- какие имеются резервы роста.

Информирование заинтересованных лиц о степени результативности работы компании — вот основное предназначение коэффициентов рентабельности. При этом коэффициенты рентабельность деятельности предприятия включают в себя следующую важнейшую информацию:

- величину, структуру и степень соответствия производимой продукции или реализуемых товаров (работ, услуг) рыночному спросу;

- расходы на производство и сбыт;

- структуру всех разновидностей денежных и производственных ресурсов и их движение (оборачиваемость).

Что такое Return on investment

ROI (return on investment, возвратность инвестиционных вложений, также известен как ROR — rate of return) – финансовый показатель, обозначающий доходность (или убыточность) инвестиционных вложений в бизнес, проект, стартап, маркетинговую акцию.Коэффициент рентабельности инвестиций также может иметь следующие названия: прибыль на инвестированный капитал, прибыль на инвестиции, возврат, доходность инвестированного капитала, норма доходности.

Показатель рентабельности вложенных средств важен для инвесторов, которые финансируют различные бизнес-проекты. Возможность следить за коэффициентом окупаемости инвестиций помогает повысить эффективность бизнеса, проанализировать эффективность продаж и научить грамотному распределению бюджетных средств.

Рентабельность: понятие, определяющие коэффициенты

Рентабельность — это отношение величины прибыли к показателю, доходность которого требуется оценить. Это относительный показатель экономической активности изучаемого предприятия, который комплексно отражает:

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

- уровень эффективности денежных, трудовых и материальных ресурсов;

- эксплуатацию полезных ископаемых и прочих природных ценностей.

Обобщенная формула, по которой можно определить уровень рентабельности бизнеса, выглядит следующим образом:

Существует 4 основных показателя, которые при единовременном их анализе достаточно полно характеризуют рентабельность деятельности компании. Это коэффициенты:

- Общей рентабельности (обобщающий показатель экономической эффективности хозяйства, отрасли, компании, который равен отношению балансовой прибыли за некий период (как правило, 12 месяцев) к средней стоимости основных средств и нормативной доли оборотных средств за то же время).

- Рентабельность капитала (отношение прибыли к собственному или заемному капиталу).

- Рентабельность товаров, продукции, работ, услуг (отношение прибыли к издержкам, себестоимости).

- Рентабельности производства (отношение прибыли к среднегодовой стоимости основных оборотных средств производственного назначения).

- Рентабельности активов (отношение прибыли к средней стоимости активов — чистых, оборотных, внеоборотных, суммарных, основных средств и т.д.).

- Рентабельности продаж (отношение прибыли к выручке).

Это наиболее часто анализируемые показатели рентабельности, но имеются и другие — рентабельность персонала компании, например. Но поговорим о самых полезных коэффициентах подробнее.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Сравнение IRR с другими показателями

Внутренняя норма доходности дает нам представление о ставке, при которой проект достигает самоокупаемости. Однако делать выводы, опираясь только на значение ВНД, будет неправильным. При анализе необходимо учитывать NPV, срок окупаемости и рассчитывать другие показатели, характеризующие доходность вложений.

IRR и WACC

WACC – это средневзвешенная стоимость капитала (ССК). Отражает среднюю ставку процента по всем имеющимся источникам инвестирования с учетом удельного веса каждого в общем объеме. Показатель используют в финансовом анализе и при оценке проектов. Благодаря ССК устанавливается размер расходов, обеспечивающий каждое инвестиционное направление.

Для принятия решений о финансовых вложениях сравнивают WACC и IRR:

- если уровень внутренней нормы доходности выше или равен значению WACC, то инвестирование принесет выгоду и вложения целесообразны;

- если IRR ниже, чем WACC, то от вложений стоит отказаться.

IRR и CAGR

CAGR (аббревиатура от Compound Annual Growth Rate) – это индикатор совокупного среднегодового темпа роста. С его помощью определяют прибыльность инвестирования за конкретный временной отрезок. Сходства инструментов финансового анализа в том, что их используют для вычисления годовой нормы прибыли. Различия в следующем:

- для расчета CAGR используют базовое и итоговое значение, а для расчета IRR берут регулярные денежные потоки, более точно отражающие суть инвестирования;

- CAGR – показатель проще, и он легче рассчитывается.

Инструмент ВНД больше подходит для проектов с большим количеством денежных потоков, а для оценки одного актива с минимальными движениями по счету удобнее применять CAGR.

IRR и ROI

ROI (аббревиатура от Return on Investment) – это показатель, отражающий рентабельность инвестиций. Его также рассчитывают во время принятия решения о капвложениях.

По значению ROI инвестор делает вывод о росте инвестиций в конце года по сравнению с началом, то есть общем росте, выраженном в процентах. По IRR инвестор узнает годовой темп роста. Показатели совпадают на протяжении одного года, но в течение более продолжительных временных отрезков различаются.

Что считается маркетинговой стоимостью?

При расчете вашего коэффициента маркетинговые затраты — это любые дополнительные затраты, понесенные для выполнения этой кампании (не стабильные издержки). Они включают:

- плата за клик

- показы

- медиа расходы

- затраты на производство контента

- затраты вне маркетинга

- оплата услуг рекламного агентства

Поскольку затраты на персонал, который работает полный рабочий день, являются фиксированными, они НЕ учитываются.

Соотношение (коэффициент) дает кампаниям простой тест «пройдено / не пройдено», поэтому затраты, учитываемые в коэффициенте, должны происходить только при запуске кампании.

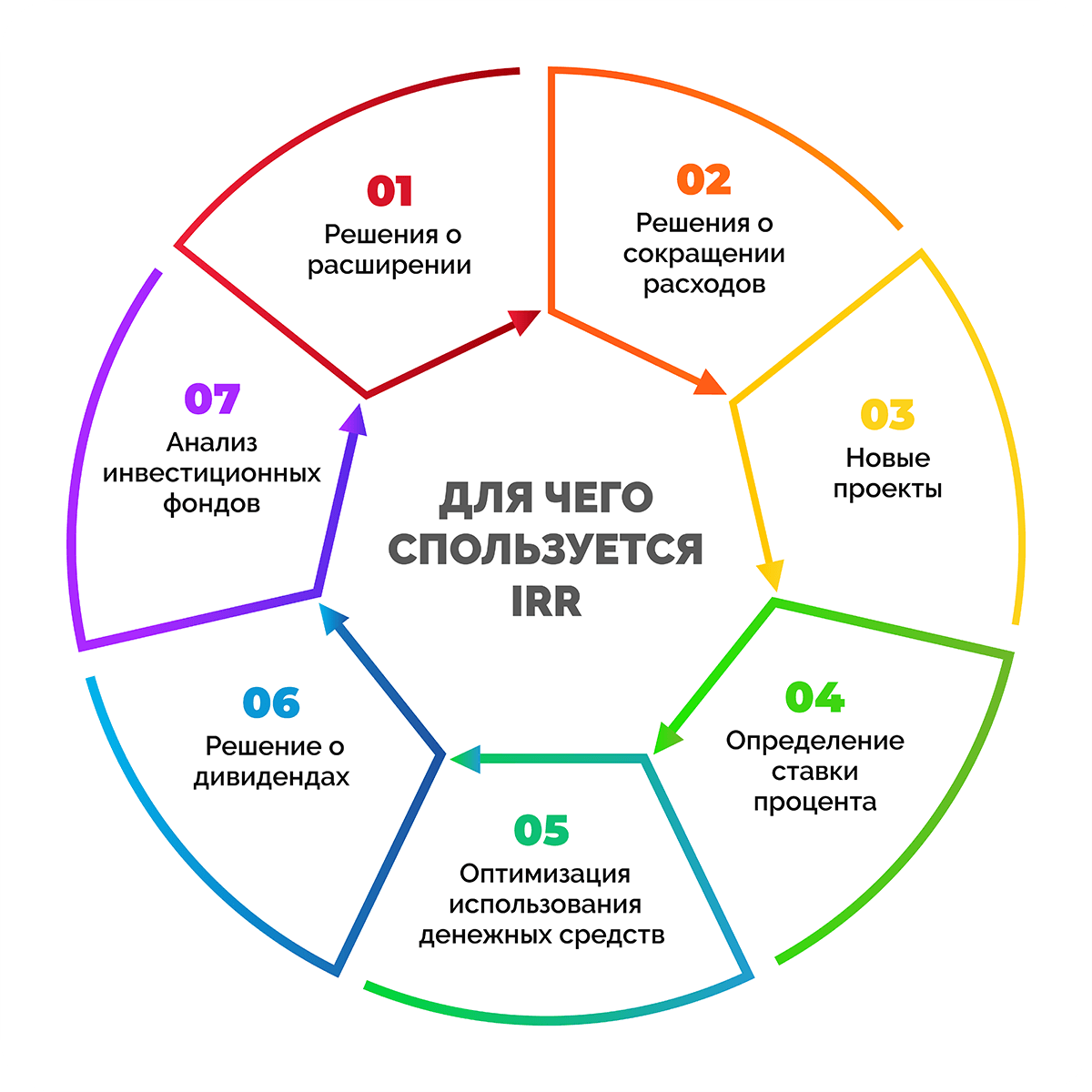

Для чего используется IRR

ВНД (внутренняя норма доходности) нужна для определения эффективности инвестиций, стратегических решений и финансовой политики компаний. Показатель применяют, чтобы понять, какой доход в будущем смогут получить инвесторы или банки от инвестирования в один проект по сравнению с другим.

Для чего нужно

Стратегические решения:

- Решения о расширении – расчет ВНД может помочь оценить, сколько денег нужно инвестировать в новый бизнес, чтобы он окупился и начал приносить прибыль.

- Решения о сокращении расходов – ВНД может помочь определить, какое число затрат можно сократить.

- Новые проекты – значение IRR помогает компаниям решить, инвестировать ли в новый стартап, сравнивая его показатели с нормой прибыли и другими показателями существующих. Также оценить период окупаемости.

Финансовая политика:

- Определение ставки процента – помогает компаниям определить, какую ставку процента они могут предложить своим инвесторам, чтобы сохранить высокую прибыльность.

- Оптимизация использования денежных средств – показатель ВНД способствует определению оптимального использования финансов.

- Решение о дивидендах – помогает определить, в какой момент и в каком размере выплачивать дивиденды, чтобы максимизировать прибыльность и удовлетворить интересы всех заинтересованных сторон.

Как рассчитать показатели оборачиваемости и рентабельности при оценке устойчивых темпов роста предприятия

КО = В / А, где

В – выручка за период;

А — общая величина активов компании по данным управленческого учета.

А = А(бух) + НМА — ДФВ + СС, где

А (бух) — общая величина активов компании по данным бухгалтерского учета;

НМА — справедливая стоимость нематериальных активов, не отраженных на балансе в соответствии с их определением в МСФО (IFRS) 3, включая внутренне созданные нематериальные активы, права, вытекающие из договоров, клиентские базы итп.

ДФВ — величина долгосрочных долговых финансовых вложений выданных по ставкам существенно ниже рыночной, график платежей по которым не предполагает возврата в течение ближайших 3-х лет, а также долгосрочных долевых финансовых вложений в аффилированные компании с отрицательными чистыми активами.

СС — разница между исторической стоимостью активов, отраженных на балансе в соответствии с правилами национального учета и их справедливой рыночной стоимостью.

В модели расчета темпов устойчивого роста используется показатель, обратный оборачиваемости активов – период оборота активов. Экономический смысл данного показателя – период времени, за который доход компании будет равен стоимости ее активов.

Итак, если компания увеличила объем производства продукции на 2 единицы, это приведет к росту выручки. В бухгалтерской отчетности активы отражаются по исторической стоимости, поэтому рассчитав данный показатель по данным бухгалтерской отчетности, мы получим прирост оборачиваемости активов. Углубившись в экономический смысл данного показателя, выясним стала ли в действительности компания быстрее генерировать доход. Предположим, ресурс станка был 100 деталей. Предприятие производило 10 деталей в год, а стало производить 12. Здесь возможны три ситуации:

- оборачиваемость увеличится, если ресурс станка не изменился, то есть станок просто быстрее исчерпает свой ресурс;

- оборачиваемость не изменится, если ресурс станка увеличился до 120 деталей, т.к. станок исчерпает свой ресурс за тот же срок, что и раньше, однако рыночная стоимость такого станка возрастет;

- оборачиваемость станка уменьшится, если ресурс станка увеличится до 140 деталей, т.к. станок исчерпает свой ресурс медленнее, однако рыночная стоимость такого станка также возрастет;

Правила бухгалтерского учета в этой ситуации требуют признания расходов на модернизацию станка в увеличение стоимости актива, но величина расходов на модернизацию далеко не всегда пропорциональна изменению реального срока службы. Если увеличение оборачиваемости активов (на примере станка) было вызвано открытием новой технологии обработки, то стоимость станка в учете не изменится, в то же время ресурс станка возрастет. При этом с экономической точки зрения был создан нематериальный актив, который должен быть признан в учете, и фактическое время, за которое стоимость активов будет возмещена не изменится.

Таким образом, оборачиваемость актива по данным управленческой отчетности отражает изменения реального срока, в течение которого стоимость актив будет приносить доход.

Учет доходов и расходов в управленческой отчетности для целей оценки устойчивых темпов роста также имеет свои особенности. Из состава затрат следует исключить расходы по созданию внутренних нематериальных активов и включить затраты на амортизацию этих активов. Амортизация реальных производственных активов должна быть также пересчитана с учетом их справедливой стоимости, которая может отличаться от исторической.

Расходы по созданию внутренних нематериальных активов и доходы от их признания, равно как и доходы, связанные с переоценкой реальных активов следует учитывать в качестве «прочего совокупного дохода» за период, отражать напрямую на счетах капитала и не включать в показатель прибыли за период.

С учетом вышесказанного показатель рентабельности для целей оценки устойчивых темпов роста имеет вид:

Р= П / В, где

В – выручка за период;

П — прибыль по данным управленческой отчетности предприятия, составленной для целей финансового анализа и оценки устойчивых темпов роста.

П = П (бух) + РС — А, где

П (бух) — прибыль по данным бухгалтерского учета;

РС – расходы по сознанию внутренних нематериальных активов, не отражаемых в учете. Как уже отмечалось выше, указанные расходы должны быть расклассифицированы в состав статей прочего совокупного дохода напрямую на счета капитала.

А — разница между фактической амортизацией, посчитанной от справедливой стоимости основных средств и внутренне созданных нематериальных активов и бухгалтерской амортизацией, отраженной в силу правил бухгалтерских стандартов и принципа учета по исторической стоимости.

Как повысить ROI?

- Соблюдение принципа последовательности в рекламе. Алгоритм такой: контекстное объявление содержит поисковой запрос, ссылка ведет на целевую страницу, которая соответствует тематике рекламы и тому, что ищет пользователь. Например, объявление с запросом «купить шубу из норки в Москве» должно вести посетителя в каталог продажи шуб, а не на главную страницу сайта. Также и менеджер должен говорить с клиентом о шубах, а не о гаджетах или бытовой технике.

- Подключение новых каналов рекламы. Выжимать один источник и игнорировать другие – малоэффективно. Используйте все, но считайте ROI. Прибыльные каналы развивайте, убыточные отключайте или модернизируйте.

- Рекламные предложения, объявления соответствуют запросам пользователей. Подбирайте ключевые слова с учетом потребностей ЦА в вашей нише.

Мы узнали, что такое ROI в маркетинге и других сферах бизнеса. Научились вычислять окупаемость вложенных финансов в рекламные кампании. Изучили, как оценить эффективность маркетинговых мероприятий, повысить ROI. Рассмотрели случаи, когда коэффициент не информативен.

Важно помнить, что расчет рентабельности – это не универсальный инструмент, а один из многих индикаторов, помогающих анализировать финансовые показатели