Структура инвестиций в основной капитал

Структура инвестиций в основные фонды предприятия формируется в зависимости от целей, на которые привлеченные средства будут потрачены. Отсюда зависит и эффективность вложений: инвесторы охотнее вливают деньги в недвижимые объекты и строительство, чем, например, в покупку инновационных станков, которые могут принести как прибыль, так и убыток.

Существует несколько типов структур инвестиций:

- Технологическая структура – сюда входят затраты на капитальные вложения, необходимые для строительных работ, покупки машин, оборудования, научных и проектных изысканий;

- Воспроизводственная структура – направлена на модернизацию и восстановление уже купленных объектов, улучшение их технического состояния, реконструкцию, обновление;

- Отраслевая структура – соотношение инвестиций по виду производства. Такую классификацию следует рассматривать только в разрезе РФ, а не отдельного предприятия.

Для чего проводится анализ структуры инвестиций? Это необходимо, чтобы понять, какой объем средств вкладывается в основные фонды, вовремя отследить динамику, определить проблемные отрасли, решить возникшие проблемы

Для конкретной компании важно оценить технологическую структуру и распределение инвестиций по источникам формирования. Так, отсутствие внешних вливаний и дефицит бюджета свидетельствуют о том, что капитальные вложения не привлекают инвесторов

Куда инвестировать

Вложение в оборудование практически всегда гарантирует получение прибыли при условии, что оно будет применяться надлежащим образом и в полном объеме, без существенных простоев. Отдача средств от инвестирования происходит не сразу по ряду причин:

- Стоимость станков, механизмов достаточно большая, поэтому требуется большое время для выхода на уровень рентабельности.

- Налаживание товарных связей, процесс выхода на рынок также сопряжен с определенным временем и другими трудностями.

- Возможно возникновение непредвиденных обстоятельств (поломки оборудования, падение платежеспособного спроса и т.п.).

Поэтому перед принятием решения о вложениях инвестор должен тщательно проанализировать несколько аспектов:

- Сфера вложений, вид основного капитала и конкретное предприятие (или несколько компаний).

- Объемы вложений на каждом этапе – первоначально, по полугодиям, месяцам, годам или другим временным периодам.

- Определение времени, когда проект выйдет на этап окупаемости, т.е. станет экономически рентабельным.

- Расчет дохода и чистой прибыли на разных этапах развития предприятия.

- Анализ рыночной конъюнктуры в отрасли, прогноз рисков, разработка сценариев действий при наступлении того или иного неблагоприятного обстоятельства.

Источники финансирования

Одна из классификаций, которая упорядочивает виды инвестиций, предполагает их разделение по источникам финансирования на внешние и внутренние. Это означает, что для своих целей компании используют собственные и привлеченные средства. Что привлекать и в каких соотношениях компания определяет самостоятельно. Принятие решений во многом зависит от показателей и основных факторов деятельности организации.

Собственные средства включают в себя:

- Коммерческую прибыль. Здесь обычно имеет место реинвестирование, т.е. чистая выручка вновь вкладывается в производство. Если же конъюнктура рынка неблагоприятна, то эти средства откладывают (создают накопления). К таким действиям прибегают в тех случаях, когда есть риск не окупить инвестиции.

- Амортизационные отчисления. Эти средства в компании накапливаются на постоянной основе, они обеспечивают содержание и ремонт используемого оборудования. Издержки на амортизацию всегда закладываются в цену товара и составляют отдельный источник финансирования вложений в ОК.

Внутренние источники финансирования удобны, они всегда находятся в прямом доступе. Руководство может при необходимости воспользоваться ими и не прибегать к займам. Однако не всегда есть возможность обойтись только собственными средствами, тогда в дело вступают внешние источники.

Заемные средства формируются из следующих источников:

- кредиты, выданные банками;

- займы, одолженные у других фирм;

- иностранные инвестиции;

- средства, выделяемые из различных бюджетов;

- внебюджетные средства;

- размещение акций и облигаций;

- безвозмездные отчисления, осуществляемые частными и юридическими лицами. Проходят в рамках благотворительной деятельности.

Внешние источники отличаются большими объемами. Однако их использование налагает серьезную ответственность на компанию, ведь невозврат займов и нарушение платежной дисциплины влечет за собой негативные последствия. В самом худшем случае возможно банкротство предприятия.

По данным за 2018 год, российские компании привлекли 7173,8 млрд. рублей собственных средств и 6033,9 млрд. рублей заемных. В 2015 году разрыв был еще меньше, инвестиции в ОК составляли 5271,1 млрд. рублей и 5225,2 млрд. рублей соответственно. Учитывая тот факт, что с 2000 года заемные средства в финансировании основного капитала превышали собственные средства компаний, это говорит о постоянном росте внутренних источников финансирования по сравнению с внешними. Кроме того, общие объемы инвестиций также постоянно растут. На 2000 год размер вложений из внутренних источников составлял 500,6 млрд. рублей и 553,1 млрд. рублей из внешних.

Методика и формулы расчета

ИОК рассчитывается по методике, которая утверждена Федеральной службой государственной статистики с изданием соответствующего приказа.

Но, так как информация поступает в различные, то выполняют 2 оценки:

- Одну проводят на середину марта. В этом показателе не учитывают бюджетные средства.

- Вторую, уточненную, проводят на 1 августа. Здесь используют годовые отчеты.

Приказ, о котором идет речь, вводит в оборот счет 08 «Вложения во внеоборотные активы», который правомерно использовать в целях отражения на балансе предприятия инвестиций в качестве объектов учета. Но как только результатом осуществления этих инвестиций становится изготовление или приобретение основного средства, его учет ведется уже на другом счете — 01 «Основные средства», и регулируется данный учет, как мы отметили выше, уже нормами приказа № 91н и ПБУ 6/01.

На счете 08 «Вложения во внеоборотные активы» могут отражаться затраты, осуществляемые с любых источников финансирования:

- собственных;

- заемных;

- направленных из бюджета.

На счете 08 отражаются затраты на создание, модернизацию, а также поддержание мощностей предприятия, закупку оборудования, машин и прочих производственных и непроизводственных объектов основных средств.

Предприятие, осуществляя учет инвестиций в основные средства, может открыть к счету 08 при необходимости различные субсчета. Например, если капитальные вложения осуществляются в самостоятельное производство актива, то может использоваться субсчет 08.03 «Строительство объектов ОС». Если актив покупается — задействуется субсчет 08.04 «Приобретение объектов ОС».

Счет 08 Плана счетов бухучета правомерно отнести к активным. То есть по его дебету отражаются непосредственно инвестиции в оборотные средства, а по кредиту — списание затрат предприятия в процессе оприходования тех или иных активов. Проводки на данном счете отражают денежное выражение хозяйственных операций нарастающим итогом с начала отчетного года.

Изучим теперь нюансы учета вложений в ОС с использованием указанного счета и субсчетов к нему подробнее.

Инвестиции в ОС могут быть осуществлены в виде:

- вложений на самостоятельное производство фондов;

- вложений на производство фондов с привлечением подрядчиков;

- закупок готовых фондов.

Дт 08.03 Кт 70 — отражается начисление собственно зарплаты;

https://www.youtube.com/watch?v=ytdevru

Дт 08.03 Кт 69.01 (02, 03, 04) — отражается начисление на зарплату взносов в ПФР, ФСС, ФФОМС.

Дт 08.03 Кт 07.

Дт 08.03 Кт 10.

Таким образом, основными объектами учета в рамках инвестирования в основные средства будут:

- расходы на оплату труда, оборудование, материалы;

- расходы на сторонние услуги.

В свою очередь, если предприятие, инвестируя в производство основных средств, привлекает подрядчиков, то стоимость выполняемых данными подрядчиками работ (без учета НДС) отражается по дебету счета 08 и кредиту счета 60. НДС же отражается по дебету счета 19.01.

Другой способ инвестирования в ОС — покупка готовых активов.

Хозяйственные операции, характеризующие данный вариант инвестирования в основные средства, отражаются практически по тому же принципу, что и в случае с регистрацией операций по привлечению услуг подрядчиков при строительстве основных средств. То есть при условии:

- отражения расходов на покупку ОС по дебету счета 08 и кредиту счета 60;

- при учете НДС по дебету счета 19.01.

Объекты ОС принимаются в эксплуатацию по сформированной первоначальной стоимости, и соответствующая хозяйственная операция отражается проводкой Дт 01 КТ 08. После этого предприятие осуществляет учет принятого на баланс основного средства по тем нормам, что установлены указанными выше федеральными нормативными актами.

Как учитывать инвестиции в основной капитал по приказу № 94н (о счетах бухучета)

Приказ, о котором идет речь, вводит в оборот счет 08 «Вложения во внеоборотные активы», который правомерно использовать в целях отражения на балансе предприятия инвестиций в качестве объектов учета. Но как только результатом осуществления этих инвестиций становится изготовление или приобретение основного средства, его учет ведется уже на другом счете — 01 «Основные средства», и регулируется данный учет, как мы отметили выше, уже нормами приказа № 91н и ПБУ 6/01.

На счете 08 «Вложения во внеоборотные активы» могут отражаться затраты, осуществляемые с любых источников финансирования:

- собственных;

- заемных;

- направленных из бюджета.

На счете 08 отражаются затраты на создание, модернизацию, а также поддержание мощностей предприятия, закупку оборудования, машин и прочих производственных и непроизводственных объектов основных средств.

Об этом говорят положения п. 1.2.1 Рекомендаций по ведению бухучета в сельхозкооперативах, утвержденных Минсельхозом России 25.01.2001. По принципу правовой аналогии в силу отсутствия иных отраслевых норм данная формулировка может быть применена и в отношении предприятий иных сфер, не относящихся к сельскому хозяйству.

Предприятие, осуществляя учет инвестиций в основные средства, может открыть к счету 08 при необходимости различные субсчета. Например, если капитальные вложения осуществляются в самостоятельное производство актива, то может использоваться субсчет 08.03 «Строительство объектов ОС». Если актив покупается — задействуется субсчет 08.04 «Приобретение объектов ОС».

Счет 08 Плана счетов бухучета правомерно отнести к активным. То есть по его дебету отражаются непосредственно инвестиции в оборотные средства, а по кредиту — списание затрат предприятия в процессе оприходования тех или иных активов. Проводки на данном счете отражают денежное выражение хозяйственных операций нарастающим итогом с начала отчетного года.

В каких случаях вложения во внеоборотные активы облагаются налогом на имущество, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Путеводитель по налогам.

Изучим теперь нюансы учета вложений в ОС с использованием указанного счета и субсчетов к нему подробнее.

Инвестиции в ОС могут быть осуществлены в виде:

- вложений на самостоятельное производство фондов;

- вложений на производство фондов с привлечением подрядчиков;

- закупок готовых фондов.

Понятие и виды инвестиций в основной капитал

В упрощенном смысле это понятие означает весь объем вложений в основной капитал, который также называют основными средствами. Имеются в виду объекты физического капитала, которые постоянно, длительно участвуют в производстве материальных предметов.

Структура капитала представлена в основном такими объектами:

- станки;

- здания;

- технические и производственные сооружения;

- машины, приборы;

- транспортные средства любого назначения (автомобили, поезда, самолеты, специальный транспорт и многое другое);

- рабочие инструменты;

- скот (в значении основы производства сельскохозяйственной продукции);

- механизмы;

- приборы;

- конвейерная линия и т.п.

Среди материальных объектов можно привести такие примеры, как печки для производства хлеба, здание производственного цеха, металлопрокатные станки, ткацкие станки для производства полотен тканей, корова, которая дает молоко, автомобиль, транспортирующий это молоко, и многое другое. Стоимость таких объектов многократно переносится в цену товара. Это означает, что потребитель, всякий раз, совершая покупку товара, оплачивает в том числе и издержки на:

- покупку оборудования;

- его техническое обслуживание, текущие работы;

- модернизацию, приобретение новых станков.

Среди основного капитала в основном встречаются материальные объекты, однако в ряде случаев к основным фондам можно причислить и нематериальные ценности – авторские права, товарные знаки, патенты на изобретение. Они также «участвуют» в производстве и закладываются в его стоимость. Например, изобретатель запатентовал новую технологию изготовления полупроводниковых материалов. После этого компания по производству микроэлектроники купила технологию и начала изготавливать детали, обеспечивающие гаджетам наибольшую производительность.

- вложения в материальные объекты (оборудование, здания, машины и многое другое);

- инвестиции в нематериальные активы (покупка патентов, авторских прав, товарных знаков).

- сельское хозяйство;

- промышленность;

- строительство жилых и нежилых объектов;

- транспорт;

- коммуникации и связь;

- финансовая деятельность;

- здравоохранение;

- образование и др.

Подобная классификация имеет значение не только с теоретической, но и с практической точки зрения

Инвестору всегда важно понимать, в какую именно сферу следует вкладывать средства в данный момент. При финансировании тех или иных предприятий учитывают объем ожидаемой прибыли, этапы работы компании, сроки получения дохода и время окупаемости проекта. В расчетах обязательно анализируют текущую рыночную конъюнктуру и прогнозируют развитие ситуации в ближайшие годы

Например, если ожидается увеличение объемов строительства, значит, есть смысл вкладывать в эту сферу, а также в производство строительных материалов, приобретение специального оборудования и транспортных средств для его перевозки

В расчетах обязательно анализируют текущую рыночную конъюнктуру и прогнозируют развитие ситуации в ближайшие годы. Например, если ожидается увеличение объемов строительства, значит, есть смысл вкладывать в эту сферу, а также в производство строительных материалов, приобретение специального оборудования и транспортных средств для его перевозки.

Что это такое?

Общая сумма финансирования, вложенная в основную деятельность компании, называется инвестированным капиталом. Частные лица, предприниматели и предприятия, использующие только собственные средства, ограничивают оборот примерно в 2/3 рентабельности.

Привлекая внешние инвестиции, можно значительно увеличить доходность собственных. Как в России, так и за рубежом для поддержания коммерческой деятельности либо начала бизнеса собственники применяют заемные средства.

Это могут быть краткосрочные или долгосрочные займы от частных лиц, организаций, иностранных инвесторов. Порядок финансирования устанавливается законом, а займы выдаются с соблюдением следующих принципов кредитования:

- возвратности и платности инвестированного капитала;

- срочности и обеспеченности;

- использования только под указанные цели.

Чтобы непомерно высокие займы не привели к поглощению бизнеса, необходимо определить рациональный источник заимствования, а от потери вложений защитит точный расчет рентабельности инвестиций.

Кто может инвестировать средства

Надежность и ликвидность инвестированного капитала характеризуются возвратностью, а также увеличением его реальной стоимости. Инвестировать могут как отечественные, так и иностранные физические лица и организации, среди них:

- Частные инвесторы. Средства вкладываются в производственную сферу либо для решения собственных задач.

- Государственные. Финансируют сферу науки, развитие высоких технологий, военно-промышленный комплекс и другие цели социально-экономического характера.

- Институциональные. Страховые и инвестиционные компании, коммерческие банки, негосударственные пенсионные фонды. Это посредники, аккумулирующие средства частных инвесторов.

Сферы деятельности для вложения капитала

Сферы деятельности для инвестирования условно подразделяются следующим образом, начиная с наименее рискованных:

- банковские вклады и драгоценные металлы;

- паевые инвестиционные фонды, ценные бумаги, деривативы, корпоративные права и другие финансовые инструменты;

- формирование новых навыков у персонала либо руководства;

- капитал, инвестированный в недвижимость и бизнес, интернет-проекты;

- оборудование, механизмы, машины;

- целостные имущественные комплексы, производственные здания и сооружения.

Сфера вложений выбирается исходя из размера инвестированного капитала и целей инвестора.

Формы инвестирования

Кроме деления по форме собственности, уровню риска и срочности, инвестиции распределяются следующим образом:

- реальные, финансовые и нематериальные;

- прямые и косвенные;

- индивидуальные, инвестиционные проекты и портфели инвестиций;

- начальные, экстенсивные, реинвестиции и брутто-инвестиции.

Риски

Каждая форма вложений сопряжена с рисками, полностью избавиться от их влияния невозможно. Но можно принять меры и снизить возможных потерь:

- Одновременное применение различных классов активов: разных валют, безрисковых либо с фиксированным доходом снизит системные риски.

- Инвестиции в долгосрочные и среднесрочные проекты, а также диверсификация вкладов минимизирует несистемные риски.

- Спекулятивные риски не страшны для средне- и долгосрочных вложений, в иных ситуациях при управлении инвестированным капиталом необходимо применить анализ изменения цен активов.

Формула

Перед тем как рассчитать прибыльность инвестированного капитала и доходность объекта по формуле, важно учесть денежные потоки за весь период – это чистые денежные поступления, вложения, налоги, регулярные кредитные выплаты и по заработной плате. Существует несколько формул коэффициента инвестирования (КИ):. Существует несколько формул коэффициента инвестирования (КИ):

Существует несколько формул коэффициента инвестирования (КИ):

| стр. 1300 + стр. 1400 / стр. 1200 |

| собственный капитал + долгосрочные обязательства / внеоборотные активы |

Если КИ более 1, предприятие признается платежеспособным, если КИ менее 1 – собственных средств недостаточно.

Штраф за несвоевременную сдачу формы П-2

Наказание предусмотрено за следующие виды нарушений: непредоставление сведений, несвоевременная подача отчета и направление недостоверных данных (ст. 13.19 КоАП РФ).

Организацию оштрафуют на сумму от 20 000 до 70 000 руб., должностное лицо — от 10 000 до 20 000 руб.

Санкция за повторное нарушение составит: для организации — от 100 000 до 150 000 руб.; для должностного лица — от 30 000 до 50 000 руб.

-

Метод range word vba

-

Программа для прошивки для lenovo

-

Hp laserjet 1000 драйвер недоступен win 10

-

Если для аудио установлен режим двухпроходного кодирования vbr adobe

- Как пользоваться пером в фотошопе

Инвестиционные ресурсы для возмещения основного капитала и их источники

Любой ресурс или актив, как известно, не вечен, и даже нематериальный «авуар» требует своего постоянного обновления или восполнения.

Направление инвестиций в основной капитал во многом зависит от типа бизнеса, видов применяемых в нем ресурсов и сроков существования самого инвестиционного проекта. Кроме этого, не следует забывать, что доход инвестирующего в основной капитал называется разница между капитальными расходами и финансовыми потоками, полученными от работы вложенных в основные активы средств. Поэтому основная цель инвестора — это не только соответствие духу нового времени, но и получение прибыли.

В общем виде этими целями воспроизводства основного капитала могут быть:

- восполнение израсходованной материальной или интеллектуальной базы

- приобретение или замещение морально устаревших активов на новые и совершенные типы оборудования, технологий или знаний

- Инвестиции, направленные на внедрение в новые технологические уровни и виды бизнеса

- Освоение принципиально новых подходов создания продуктов и услуг (венчурный бизнес)

Определение инвестиционных вложений в основной капитал также содержит в себе понятие о том, из каких источников воспроизводство главной базы извлечения прибыли будет происходить. От того, как, где и на каких условиях осуществляется инвестирование в основные средства производства, во многом зависит не только эффективность замены устаревших активов на новые, но также и сама возможность реализации программы расширения бизнеса (и даже его существование).

К хорошо известным на практике источникам восполнения производственного капитала относятся:

- собственные финансовые ресурсы инвестора — амортизационные отчисления, прибыль, денежные накопления и резервы,

- привлеченные финансовые средства инвесторов (см. Привлечение инвестиций: инструменты и способы) — банковские, бюджетные, облигационные кредиты, а также средства, полученные от продажи акций, облигаций, паевых и других взносов граждан и юридических лиц

- финансовые средства, централизуемые объединениями предприятий на условиях долевого участия, либо на возвратной основе;

- бюджетные инвестиционные ассигнования на безвозвратной и возвратной основе (государственное субсидирование, гарантии, государственный заказ, концессионное соглашение);

- заимствованные финансовые ресурсы (кредиты, займы).

Представленный большей частью теоритический материал для полноты картины необходимо дополнить реальными сведениями из практики.

В этом отношении оправданным будет представить некоторые сведения об уровне инвестиции РФ в основной капитал на уровне предприятий и видов бизнеса. Наибольший интерес может вызвать, например, индекс физического объема инвестиций в основной капитал из которого видно, что динамика инвестиций в основной капитал в России стала иметь устойчивый отрицательный тренд, начиная с первого квартала 2014года.

Эти данные говорят о том, что такой серьезный спад капитальных инвестиций будет иметь отложенный результат через год-два в виде сокращения физического объема производства, рабочих мест и участников общероссийского рынка. Кроме этого, интересна также статистика по динамике инвестиций в основной капитал по основным отраслям производства.

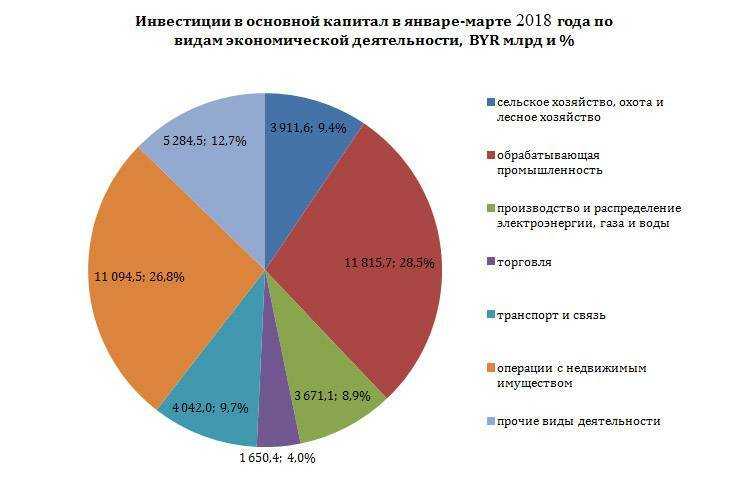

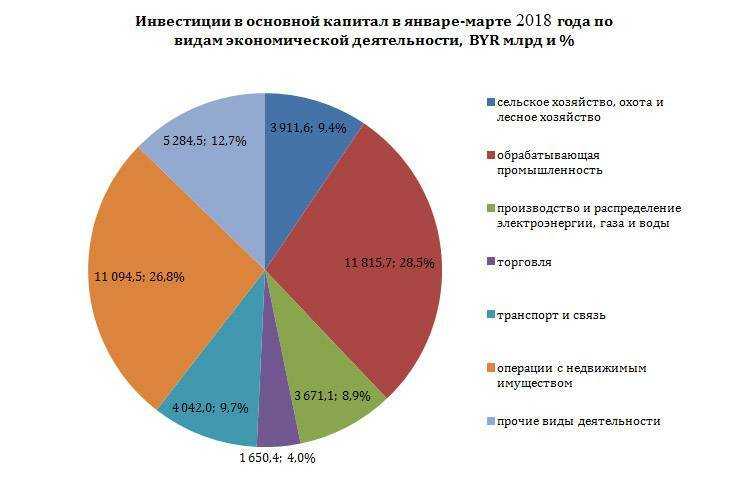

Как видно из диаграммы, наибольший прирост инвестиций в прошедшие 2-3 года наблюдался в секторе легкой промышленности и деревообработки (основными игроками на этом рынке оказались мебельщики), что позволяет говорить с некоторым оптимизмом о будущем этого бизнеса.

Кроме всего прочего, объем инвестиций в основной капитал — это также и финансовые потоки, связанные с перемещением капитала как внутри страны, так и трансграничные перемещения инвестиционных ресурсов. Например, интересна в этом отношении статистика ЦБ РФ по прямым инвестициям в Россию и из нее.

Как видно из диаграммы, пока что ни правительству, ни другим лицам, наделенным властными полномочиями в стране, не удалось создать условия для устойчивого и привлекательного инвестиционного климата, и Россия вот уже на протяжении нескольких лет испытывает устойчивый отток инвестиционного капитала.

Что такое инвестиции в основной капитал

У каждого предприятия есть основные фонды, представленные нематериальными и материальными активами. Сюда входят оборотные деньги компании, прибыли, недвижимое и движимое имущество, лицензии, патенты, акции, прочие ресурсы. Это и есть основной капитал.

Вложения в главные фонды направлены на развитие предприятия, его модернизацию, укрепление позиций на рынке, расширение сфер влияния. Чем больше средств привлекается в основной капитал, тем больше перспектив у компании.

На эти средства организация приобретает современное оборудование, строит новые объекты, расширяет штат сотрудников, привлекает выгодных бизнес-партнёров.

Инвестиции в основной капитал (ИОК) – вложения, направленные на приобретение, создание и расширение основных фондов компании. Вклады в основной капитал повышают первоначальную стоимость активов предприятия. Долгосрочная цель таких инвестиций – стабильное развитие конкретного субъекта экономики.

С 2001 года в России инвестиции в основные фонды учитываются без налога на добавленную стоимость. Учётом таких вложений занимается Росстат. На сайте этой организации представлены объёмы инвестиций в экономику РФ за определённые периоды.

ИОК составляют основную часть от общего количества вложений любой коммерческой организации. Правда, величина инвестиций непостоянна и зависит от потребностей и возможностей отдельно взятого предприятия.

Основные фонды представляют собой средства производства. Они используются в течение множества производственных циклов, постепенно изнашиваясь и приходя в негодность. Это ещё одна из причин, по которым фонды требуют инвестиций и обновления.

К основным фондам предприятий относятся:

Фонды не только приносят прибыль их владельцам, но и составляют часть национального богатства страны, поскольку от статуса отдельных субъектов экономики зависит благосостояние граждан.

Чем успешнее развиваются компании, тем больше появляется рабочих мест, больше ресурсов осваивается, больше качественных товаров приходится на душу населения. Увеличивается, в конце концов, валовый национальный продукт.

Предприятия сами выбирают направления и инструменты для инвестиций в основной капитал. Потребности и нужды у организаций разные, но есть и общие тенденции для всех экономических субъектов.

Эксперты выделяют 4 основных направления для финансирования:

- Долгосрочные реальные инвестиции в расширение производства, капитальное строительство, сооружение новых производственных объектов.

- Краткосрочные инвестиции в производственные фонды и проекты, которые завершаются до окончания финансового года.

- Инвестиции в ценные бумаги (акции, облигации, векселя) и кредиты (кредитором выступает компания).

- Вклады в нематериальные активы – патенты, лицензии, научные и технологические разработки.

Основные цели инвестирования – повысить коммерческую эффективность и добиться увеличения прибылей. Если вложения окупаются, и предприятие выходит на новые уровни экономического развития, значит, инвестиционная политика компании была организована грамотно, можно продолжать завоёвывать новые рубежи.

Привлекая средства для инвестиций, компании используют собственный оборотный капитал, сторонние активы, займы, материальную помощь инвесторов.

Объём капитальных вложений – показатель, который в денежном выражении характеризует размер затрат на воспроизведение и увеличение основных фондов.

На окупаемость инвестиций влияют следующие факторы:

Инвестированием в основной капитал занимаются не только частные коммерческие компании, но и государство. В этом случае речь идёт о развитии конкретных отраслей экономики. Вложения федерального уровня окупаются годами, а иногда и десятилетиями.

Читайте дополнительный материал по инвестиционной тематике – «Долгосрочные инвестиции».

Особенности учета

Для определения конкретной сферы инвестирования используют собственные расчеты, а также статистику и экспертные материалы аналитиков, которые предоставляются как в открытых источниках, так и на платной основе.

- Макроэкономические показатели развития.

- Динамика по данным прямых инвестиций.

- Показатели развития условий инвестиционной деятельности.

- Анализ инвестиционных ресурсов.

- Динамика вложений в нефинансовые активы.

- Капиталовложения в основные средства с анализом данных по каждому виду экономической деятельности.

- Результаты экономической деятельности (в том числе по вводу основных фондов – зданий, оборудования и т.п.).

Общее понятие

Как известно, эффективность работы предприятия связана с состоянием его основного капитала, который предопределяет производственные возможности организации, скорость и масштабы ее развития.

Величина и качество основного капитала имеют прямое влияние на конкурентоспособность организации, ее место на рынке, а также финансовые результаты ее функционирования.

Стоимость всего имущества фирмы в денежном эквиваленте составляет ее основной капитал, который делится на основной и оборотный.

Под основным капиталом (другое название – основные фонды) подразумевают средства труда, которые существуют в неизменной форме:

- здания;

- оборудование;

- транспортные средства;

- инструмент;

- инвентарь;

- прочие сооружения;

- многолетние насаждения;

- рабочий и продуктивный скот;

- патенты;

- лицензионные продукты;

- денежные средства организации.

В соответствии с основным определением, основными фондами считаются объекты, стоимость которых превышает 10000 рублей. Кроме того, они должны использоваться более одного года.

По сути, основной капитал не участвует в обороте организации

и остается в собственности у владельцев. Оборотная часть капитала – это сырье,

материалы, энергия. Средства, участвующие в обороте, используются один раз и

сразу окупаются. В оборотный фонд учитываются предметы, которые используются

менее 1 года.

Как заинтересовать инвестора?

Бизнес-идей много, а людей, готовых рискнуть деньгами, мало, поэтому предпринимателям приходится изрядно потрудиться, чтобы найти достойных деловых партнеров. Чтобы понять, как успешно провести франдрайзинг, проанализируем, от чего зависит принятие положительного решения о вложении денег со стороны инвесторов и какие нюансы стоит учитывать, выстраивая взаимовыгодные отношения с ними:

- Составление инвестиционного договора.

В этом документе прописываются нюансы партнерских отношений: объект договора, сроки его исполнения, ответственность обеих сторон и т.д. Любой бизнесмен, привлекающий сторонние средства, должен позаботиться и о собственных интересах, поэтому в договоре рекомендуется прописать, на каких условиях вы соглашаетесь на инвестиции, а также процедуру его закрытия, чтобы в дальнейшем не возникло разногласий по трактовке спорных положений.

Некоторые предприниматели ошибочно считают, что если у них уже есть работающий бизнес, то не стоит затрудняться его составлением. На самом деле, все инвесторы хорошо осознают степень своего риска (100 %, если предприятие будет убыточным), поэтому они желают видеть, как будут «работать» их вложения. Для них грамотно составленный бизнес-план – веский аргумент в пользу выделения средств.

Резюме

Для взаимовыгодного сотрудничества с инвесторами необходимы три основных составляющих: продуманный бизнес-план, прозрачные для обеих сторон условия вложения денег и распределения прибыли и согласованные шаги на период истечения действия договора.