Учет операций в 1С

Пошаговые инструкции по учету операций получения денег взаймы, начислению % за пользование ими, погашению кредиторской задолженности показаны в 1С 8 (Конфигурация: бухгалтерия предприятия, редакция 8.2). Наиболее распространенные условия между контрагентами – предоставление в пользование финансов за определенную плату (процент).

На расчетный счет

- Выбрать раздел «Банк» – «Банковские выписки».

- В строке меню «Банковские выписки» указать действие «Загрузить».

-

Выбрать файл и нажать «Прочитать данные из файла». В свободном поле откроются все платежные документы, которые можно занести в программу из текущего файла. Проверив их, необходимо нажать «Загрузить» внизу страницы и перейти к разделу банковских выписок.

- Перейти к документу поступления денег и перепроверить реквизиты: — в разделе операций выбрать расчеты по кредитам и займам;

— контрагент и основные данные по нему должны совпадать с оформленным договором;

— выбрать договор, счет учета (в зависимости от срока 66.03 или 67.03), статья движения денежных средств – расчеты по кредитам и займам с контрагентами;

Примечание! Договор займа должен быть создан с видом «Прочее».

— уточнить данные, провести документ, нажав «Oк», по значку можно посмотреть сформированные проводки:

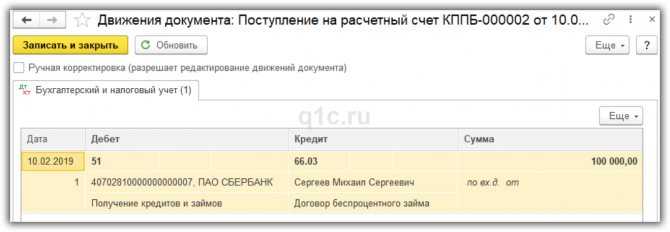

Дт51 Кт66.03 (67.03) – полученные заемные средства.

Наличными

Поступление денег в организацию отображается приходным кассовым ордером (ПКО):

- Перейти в раздел «Касса» – «Приходный кассовый ордер».

- Добавить новый ПКО, выбрав операцию расчетов по кредитам и займам.

- Заполнить основные реквизиты по контрагенту, договору, сумме и счету учета. После проверки информации провести документ, затем ‒ «Оk».

- Нажав специальный значок, проанализировать сформированные проводки: Дт50 Кт66.03 (67.03).

Немного теории

Для правильного оформления договора займа, а также ведения налогового и бухгалтерского учета следует обратить особое внимание на ключевые моменты, которые должны быть прописаны в договоре:

- Сумма займа.

- Срок, на который выданы денежные средства.

- Способ получения. Наиболее приоритетным является перечисление займа на карту сотрудника. Выдать заем из кассы можно предварительно сняв денежные средства с расчетного счета, поскольку выдача займа из наличной выручки организации запрещена Указанием Банка России от 07.10.2013 N 3073-У.

- Цель выдачи займа. Если заем выдан на приобретение недвижимого имущества, то заемщик освобождается от налогообложения материальной выгоды.

- Условия выдачи – под проценты или беспроцентно. Если в договоре нет упоминания о том, что заем беспроцентный или не указана ставка, то по договору сумма процентов приравнивается к ставке рефинансирования.

- Дата погашения займа: полностью или ежемесячными платежами и срок уплаты процентов.

Налогообложение у заимодавца

Сумма выданного займа не является расходом организации, как и не является доходом его возврат. Проценты за пользование займом в силу п. 6 ст. 250 НК РФ признаются внереализационным доходом и при расчете налога на прибыль учитываются:

Налогообложение у заемщика

Согласно п. 2 ст. 212 НК РФ в качестве дохода физ.лица признается материальная выгода от экономии на процентах в случае, если исчисленный процент по договору займа менее двух третьих действующей ставки рефинансирования, установленной Банком России на дату фактического получения дохода налогоплательщиком:

Ст. 223 НК РФ указывает, что датой получения дохода в виде материальной выгоды от экономии на процентах с 01.01.2016 является последний день каждого месяца. При этом организация как налоговый агент обязана удержать НДФЛ с материальной выгоды с ближайшей выплатой заработной платы по следующим ставкам:

- 35% – если сотрудник налоговый резидент РФ;

- 30% – если сотрудник нерезидент РФ.

Если в договоре согласно ст. 212 НК РФ прописана цель займа как получение денежных средств на строительство или приобретение жилья либо земельного участка под строительство, то налоговая инспекция по просьбе сотрудника выдает уведомление организации об освобождении данного работника от налогообложения материальной выгоды.

Как провести заем в 1С 8.3

В программе 1С 8.3 Бухгалтерия расчеты по предоставленным займам сотрудникам ведутся на счете 73.01 Расчеты по предоставленным займам.

При увольнении сотрудника в 1С до срока погашения займа сумма долга, согласно бухгалтерской справке, должна быть переведена:

- На счет 58 Финансовые вложения – если заем был предоставлен под проценты;

- На счет 76 Расчеты с разными дебиторами и кредиторами при беспроцентном займе.

Отображение займа от учредителя и проводки в «1С 8.3»

Статус учредителя при отображении операций по займу принципиального значения не имеет:

- Поступление средств от займодавца показывают по банковской выписке, формируя документ с операцией «Получение займа от контрагента». При его заполнении для «плательщика» в «Контрагентах» заводят учредителя, а для «договора» – соответствующее соглашение с учредителем. Проводка: ДТ 51 КТ 66.03 (поступление денег).

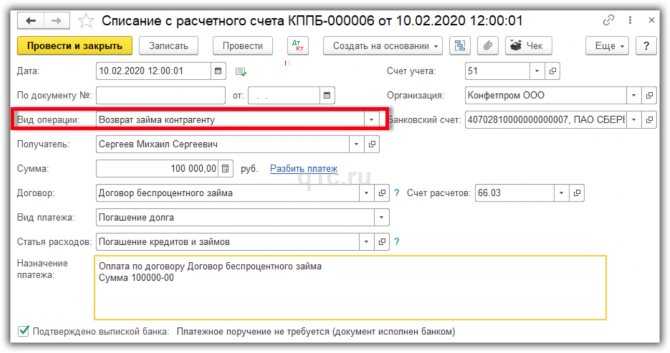

- Погашение основного долга отображают в сформированном документе «Списание с расчет. счета. Возврат займа контрагентом». Для автоматического заполнения «Статьи расходов», помечают «Погашение долга». Проводка: ДТ 66.03 КТ 51.

- Проценты по договору займа в «1С 8.3» рассчитываются и отображаются общим порядком. Ежемесячно уплачиваемый процент показывают посредством сформированного документа «Операции, введенные вручную». Если пометить соответствующий вид платежа («Уплата процентов»), поля по расчет. счету будут заполняться автоматически. Проводка: ДТ 66.04 КТ 51.

Если проценты вносятся частями, нужно на каждую такую часть оформлять отдельный документ. После фиксации платежей проверяют текущее состояние расчетов с учредителем.

Проверка осуществляется через отчет «Оборотно-сальдовая ведомость по сч. 66» за соответствующий период. Данный документ содержит детализированную информацию о контрагентах, соглашениях, субсчетах. При проверке на день завершения расчетов сальдо должно равняться нулю.

Учет Материальной выгоды по процентному займу.

В нашем примере процент по займу составляет 11,5%, ставка рефинансирования на момент первого платежа 9%. Датой фактического получения дохода в виде материальной выгоды, является последний день каждого месяца в течение срока займа.

В нашем случае материальная выгода бы рассчитывалась так: 150000 руб. * (2/3 * 9% — 11,5%) / 365 дней в году * 30 дн. = xxx руб.

Давайте разберем факты в скобочках 2/3*9 = 6 потом из 6 вычитаем 11,5, получается отрицательное число -5,5, а значит материальная выгода не наступает. Если бы займ был дан под сумму менее 6%, то в этом случае бы возникала материальная выгода, которая облагается НДФЛ с материальной выгоды 35%.

Предположим что наш займ был под 3%, тогда 150000*(2/3 * 9% — 3%) /365 * 30 = 41,1 руб.

НДФЛ с материальной выгоды = 41,1 руб * 35% = 14,39 руб.

Что бы отразить НДФЛ с материальной выгоды переходим в Зарплата и кадры — Все документы по НДФЛ и создаем документ Операция учета НДФЛ.

В разделе Удержано по всем ставкам заполняем сумму налога округленную до рублей.

Снова переходим в Операции — Операции, введенные вручную и заполняем операцию для учета НДФЛ.

При начислении заработной платы вы добавляете удержание НДФЛ по материальной выгоде.

При возникновении материальной выгоды с процентного займа сотрудником Расчетный листок будет выглядеть таким образом.

Как видно, что возникает или не возникает материальная выгода по займу, все равно операция по расчету займов довольно объемная. Имеет сложности, но это особенности учета в 1С:Бухгалтерия, в других программах 1С, таких как ЗиУП учет проще.

Комментарии ()

- Ирина 16 октября 2021, 15:06 0 Добрый день! А если мы ндфл с мат выгоды удерживаем с заработной платы сотрудника? Заработная плата выплачивается 10 числа следующего месяца. То как правильно расставить даты в операции учета ндфл?

ответить

Кирилл Бледный 10 апреля 2021, 12:58 0 лолответить

Кирилл Бледный 10 апреля 2021, 12:59 0 лолответить

Займ выданный: бухгалтерские проводки

Если выдан займ другой организации, проводки будут следующими:

Беспроцентное заимствование:

Выдача займа учредителю, проводки:

Такая бухгалтерская запись составляется, если учредитель не является сотрудником.

Выдача займа сотруднику (проводки будут аналогичны и для учредителя-сотрудника организации):

Если организация выдает работнику процентное заимствование, то начисление процентов оформляется следующим образом (п. 7 ПБУ 9/99):

Если проценты начислены по ссуде, выданной другой организации, бухгалтерская запись будет такова:

Оформить выдачу средств работнику можно и так:

Заемные ценности могут быть не только в виде денег. Бухгалтерские записи для таких случаев:

- Дт 58.3 Кт 10, 41 — процентная ссуда другой организации или работнику;

- Дт 76 Кт 10, 41 — беспроцентная ссуда.

Формирование удержаний из заработка заемщика

Погашение займа сотрудника в «1С 8.3» отображают путем создания двух удержаний через «Настройки зарплаты». Первый – «Удержание в счет погашения займа». Второй – «Удержание для процентов по займам».

Для удержания долга с процентами из заработка формируют документ «Начисление зарплаты», где указывают соответствующие реквизиты. Поскольку проводки он не формирует, через документ «Операции, введенные вручную», создают новую операцию и записывают:

- ДТ 70 КТ 73.01 – из заработка заемщика удержана требуемая сумма долга и процентов;

- ДТ 73.01 КТ 91.01 – показан внереализационный доход (= проценты).

Нормативное регулирование

Отношения между контрагентами в рамках договора займа осуществляются в соответствии с главой 42 ГК РФ (ст. 807–818).

Отображение в бухгалтерском учете фирмы привлеченных средств регулируется ПБУ 15/2008. Основная сумма обязательства по полученным активам отображается как кредиторская задолженность в величине, прописанной в договоре. Для учета привлеченных средств открываются дополнительные субсчета:

- к сч.66 (66.03) – для учета краткосрочных займов (на срок менее года);

- к сч.67 (67.03) – для отображения расчетов по долгосрочным займам.

Примечание от автора! Если деньги предоставлены в валюте, то отношения с контрагентом отображаются на обособленных субсчетах по валютным операциям (66.23, 67.23).

Обособленно от основной суммы долга на протяжении всего срока действия договора отображаются расходы в отчетном периоде, когда они были фактически понесены. Согласно ПБУ, к ним относят:

- проценты за использование заемных средств;

- дополнительные издержки, например, за информационные и консультационные услуги.

Займ без процентов

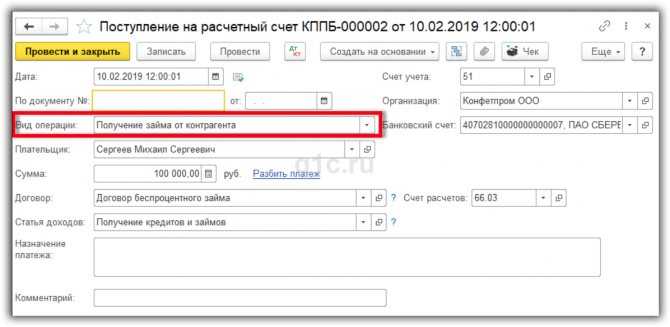

Рассмотрим пример — организация взяла беспроцентный займ в размере 100 000 рублей у учредителя Сергеева Михаила Сергеевича. Срок займа — 1 год.

В таком случае нужно отразить только две операции: получение займа и возврат займа.

Получение займа

Для получения займа создадим документ “Поступление на расчетный счет”.

Выбираем операцию “Получение займа от контрагента”:

Документ заполняется так же, как и в случае с процентным займом.

Проводки документа:

Возврат займа

Вернуть нужно только основной долг,создаем документ “Списание с расчетного счета”, операция “Возврат займа контрагенту”:

Вид платежа “Погашение долга, счет расчетов 66.03.

Проводки документа:

Особенности учета в «1С 8.3»

Следует обратить внимание, что учет займов в «1С 8.3» автоматизирован частично. По большей части бухгалтеру достаточно корректно ввести требуемые реквизиты документов, т

к. остальные данные выводятся автоматически. Но некоторые операции все же отображают вручную либо с использованием дополнительной обработки. Это касается прежде всего начисления процентов, а также материальной выгоды заемщика.

Бланки:

Договор займа между работодателем и работником беспроцентный

Выгода образуется, когда заем беспроцентный либо процент меньше действующей ставки рефинансирования на 2/3. Кстати, при беспроцентном в договоре обязательно прописывают, что заемщик не обязан платить проценты. Их учитывают в зависимости от срока договора в «1С 8.3» на сч. 66, 67.

Стандартно долгосрочный заем (больше года) показывают с участием сч. 67, а краткосрочный, до года – по сч. 66. Для их отображения в «1С 8.3» формируют соответствующие документы. Например, при помощи документа по поступлениям на расч. счет показывают получение займа либо погашение долга с процентами. Через документ по списаниям с расч. счета отображают выдачу займа и погашение основного долга, процентов и т. п.