Краткосрочные финансовые вложения – это…

активы предприятия без материально-вещественной формы, но которые способны приносить дополнительный доход в будущем:

- Ценные бумаги: акции, векселя, облигации и т. д

Долговые ценные бумаги включаются в данную категорию, если заранее оговорена цена и дата полного погашения, например векселя. В 1240 строке предприятие должно отражать только те долговые ценные бумаги, срок погашения которых не превышает 12 месяцев.

- Заемные денежные средства, предоставляемые юридическим лицом другим компаниям для получения выгоды в виде выплачиваемых процентов за пользование средствами на срок менее 12 месяцев.

Все процедуры размещения свободных денежных средств на срок более 12 месяцев отображаются в строке 1170 по результатам года. В связи с этим необходимо заранее дополнить сч.58 субсчетами для разделения вложений по срокам.

Краткосрочное финансовое вложение осуществляется при наличии свободных денежных средств, например при сезонности бизнеса. Тогда можно получить большой дополнительный доход за короткий промежуток времени.

В соответствии с правилами ведения бухгалтерского учета, для включения размещенных денежных средств компании в состав активов фирмы возникает необходимость соблюдения ряда обязательных условий:

- наличие документации, подтверждающей права организации на данные активы и на получение дополнительного дохода от использования данного права – например, договор займа и т. д.;

- признание организацией всех потенциальных рисков, связанных с процедурой инвестирования (банкротство контрагентов, колебания цен на фондовом рынке, обесценение активов и т. д.);

- получение дополнительного дохода от осуществленного инвестирования в будущем (например, по операциям с ценными бумагами дополнительный доход может появиться при перепродаже – реализационная стоимость может быть гораздо выше покупной).

Строка 1240 баланса бухгалтерской отчетности относится к разделу оборотных активов: здесь собирается обобщенная информация о произведенных в отчетном периоде краткосрочных финансовых вложениях фирмы на срок менее года, целью которых является извлечение дополнительной выгоды (например, проценты по займам или разница в цене акций при перепродаже).

Примечание от автора! В строке 1240 не отображаются денежные эквиваленты – высоколиквидные финансовые вложения с незначительным риском изменения стоимости и способные легко обращаться в денежные средства (заранее оговоренную сумму).

Примером денежных эквивалентов являются вклады в кредитные учреждения до востребования.

Строка 1210 «Запасы»

В строке 1210 надо отразить информацию о материалах, товарах, готовой продукции и незавершенном производстве. Также к запасам относится хозяйственный инвентарь, недорогая офисная мебель, канцтовары и другое имущество организации, не списанное на конец отчетного периода.

Данные по строке 1210 в первую очередь включают в себя дебетовый остаток по счету 10 «Материалы». Здесь указывают стоимость материалов, покупных полуфабрикатов, комплектующих, топлива, тары и запасных частей, не списанных в производство.

Организация может вести учет сырья и материалов на счете 10 по учетным ценам. Тогда фактические затраты отражают по дебету счета 15 «Заготовление и приобретение материальных ценностей», а отклонение фактических затрат от учетных – на счете 16 «Отклонение в стоимости материальных ценностей».

При таком порядке учета при заполнении строки 1210 к остатку по счету 10 нужно либо прибавить дебетовое сальдо по счету 16 (если фактическая себестоимость материалов превышает учетную), либо отнять кредитовое сальдо по этому счету (если фактическая себестоимость материалов ниже учетной).

Если организация создает резерв под обесценение материально-производственных запасов, то при заполнении строки 1210 из дебетового сальдо по счету 10 вычитают кредитовое сальдо по счету 14 «Резервы под снижение стоимости материальных ценностей».

По строке 1210 отражают стоимость продукции, которая не прошла всех стадий обработки, а также работы, не принятые заказчиками Для заполнения этой строки производственные фирмы суммируют остатки по счетам:

— 20 «Основное производство»;— 21 «Полуфабрикаты собственного производства»;— 23 «Вспомогательные производства»;— 29 «Обслуживающие производства и хозяйства»;— 44 «Расходы на продажу»;— 46 «Выполненные этапы по незавершенным работам».

Торговые фирмы показывают по строке 1210 транспортные расходы, которые относятся к остатку нереализованных товаров. Если в учетной политике предусмотрено, что транспортные расходы включаются непосредственно в себестоимость приобретенных товаров, то тогда такие расходы отражаются на счете 41 «Товары» и также включаются в данные строки 1210 баланса, но в составе стоимости товаров.

Для отражения в балансе остатков готовой продукции и товаров в строку 1210 переносят дебетовый остаток по счетам 41 «Товары» и 43 «Готовая продукция». Если товары организация учитывает по продажным ценам, то из дебетового сальдо по счету 41 вычитают кредитовое сальдо по счету 42 «Торговая наценка». То есть в строке 1210 баланса товары отражают по фактической себестоимости.

Производственные предприятия указывают в строке 1210 фактическую или нормативную себестоимость готовой продукции.

Кроме того, в строке 1210 отражают стоимость продукции или товаров, переданных покупателям, выручка от продажи которых не может быть признана в бухгалтерском учете. Например, если переход права собственности на товары происходит не в момент отгрузки, а после их оплаты. По этой же строке записывают стоимость ценностей, которые переданы другим организациям для продажи по договору комиссии Таким образом, в строку 1210 вписывают дебетовое сальдо счета 45 «Товары отгруженные».

Денежные эквиваленты в балансе: отличительные признаки

В учетной политике каждой отдельной организации нужно определиться с подходами, которые определяют отделение ДЭ от иных разновидностей финансовых вложений.

Основываться следует на таких признаках:

- ДЭ находятся в составе финансовых вложений (сч. 58), но числятся на отдельном, специально открытом субсчете второго порядка.

- Краткосрочность вложений. ДЭ – высоколиквидные активы, поэтому получить доход от их продажи можно за небольшой промежуток времени. Срок погашения оговаривается в учетной политике компании отдельным пунктом. Но, как правило, он составляет три месяца и меньше.

- Предназначение денежных эквивалентов – оплата по краткосрочным обязательствам. Поэтому к ним не относятся те вклады, которые рассчитаны для инвестирования на длительный срок.

- Доход от реализации предсказуем, определить его заранее не составляет труда. Ценность ДЭ остается почти неизменной.

Не могут относиться к денежным эквивалентам долгосрочные вложения. При необходимости получить их немедленно невозможно. Дебиторская задолженность также не ДЭ, поскольку спрогнозировать конкретный размер выплат слишком сложно.

| ★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг |

Учет депозитных вкладов

Доход в виде процентов от размещения депозитных вкладов отражается в соответствии с п. 7 разд. III ПБУ 9/99 «Доходы организации» в составе прочих доходов. В соответствии с п. 19 ПБУ 4/99 «Бухгалтерская отчетность организации» в балансе активы и обязательства должны представляться с подразделением в зависимости от срока обращения (погашения) на краткосрочные и долгосрочные.

Активы и обязательства краткосрочные, если срок обращения (погашения) по ним не более 12 месяцев после отчетной даты или продолжительности операционного цикла, если он превышает 12 месяцев. Все остальные активы и обязательства — долгосрочные.

Условиями депозитного договора может быть предписано, что погашение вклада на отчетную дату превышает 12 месяцев, а проценты уплачиваются по истечении срока договора. В этом случае финансовые вложения и проценты подлежат отражению в составе долгосрочных активов по строкам 1170 «Финансовые вложения» и 1230 «Дебиторская задолженность». В противном случае финансовые вложения следует отразить в составе краткосрочных активов.

В действующей форме бухгалтерского баланса отсутствуют отдельные строки для отражения информации о долгосрочной и краткосрочной дебиторской задолженности. Для раскрытия информации о сроках погашения дебиторской задолженности в баланс допускается введение дополнительных строк «Краткосрочная дебиторская задолженность» и «Долгосрочная дебиторская задолженность».

Также информация подлежит отражению в пояснениях подраздела 5.1 «Наличие и движение дебиторской задолженности» Приложения 3 к Приказу Минфина России от 02.07.2010 N 66н.

Рассмотрим пример. Общество 26 марта 2012 г. заключило договор срочного депозитного вклада на сумму 600 млн руб. без права пополнения и частичного снятия вклада. Под 8% годовых, со сроком погашения 25.09.2012. Проценты уплачиваются единоразово в конце срока депозита (табл. 1).

Что такое пассивы и их классификация в бухгалтерском балансе

К пассивам баланса можно отнести все обязательства организации, которые были приняты ею в отчетном периоде, а также источники формирования материальных ценностей и ресурсов учреждения. Иными словами, пассив баланса — это группировка активов по источникам их формирования, то есть пассивы — это и есть источники образования материальных ценностей, денежных средств, НМА.

Основная классификация пассивов бухбаланса — это разделение пассивов на капиталы и обязательства.

Капиталами признаются средства, направленные учредителями на осуществление деятельности, например на приобретение имущества, на обеспечение гарантий кредиторам, создание резервных фондов. Капиталы пассива могут быть собственными или заемными. Собственные средства — это капиталы, которые принадлежат учредителям, создателям компании. А заемные капиталы пассива — это средства, полученные от сторонних организаций и частных лиц во временное пользование.

Обязательства пассива баланса — это задолженность компании перед третьими лицами по выполнению определенных финансовых или имущественных требований. В свою очередь, обязательства делят на долгосрочные (срок более 12 месяцев) и краткосрочные задолженности, которые следует исполнить за 12 месяцев и ранее.

Информация, которая должна быть раскрыта при указании в отчетах бухгалтера (минимум)

- Методы оценки ФВ по их типам.

- Варианты ситуаций, возможных при изменениях этих методов, себестоимость тех инвестиций, у которых определена цена и у которых ее нет как таковой, либо определить не представляется возможным.

- Разность цены на сегодняшний день со стоимость, указанной в прошлом отчете.

- Стоимость тех бумаг, которые находятся в залоге, а также тех, которые были переданы другим компаниям или частным лицам (без учета продаж).

- Информация о резервах на случай обесценивания вкладов с указанием типа, размера резервов, и суммы, на которую они были использованы в указанном году.

- Данные о предоставленных займах и долговых бумагах (дисконтированная стоимость, способы предоставления дисконта).

Структура бухгалтерского баланса

С точки зрения структуры документ включает две основные части, представляющие активы и пассивы организации.

Активы — стоимость имущественных и неимущественных активов и сумма дебиторской задолженности, то есть средств, которые должны прийти к компании от контрагентов или клиентов. Это первые два раздела бухгалтерского документа:

- Внеоборотные активы. Это нематериальные активы, основные средства компании, вложения в материальные ценности.

- Оборотные активы. В их числе сырье и материалы для производства, дебиторская задолженность, денежные средства и выручка на расчетных и валютных счетах, НДС по приобретенным ценностям.

Пассивы — это размеры собственного капитала компании и кредиторская задолженность перед контрагентами, поставщиками, по займам и кредитам (в виде краткосрочных и долгосрочных обязательств). Следующие три раздела формы:

Капитал и резервы компании, включая нераспределенную прибыль.

Долгосрочные обязательства сроком более 1 года.

Краткосрочные обязательства со сроком возврата менее 12 месяцев, в том числе кредиторская задолженность от поставщиков, подрядчиков, будущие доходы.

Краткосрочные

Примером данного типа инвестиций является:

- заем для других юридических лиц или своих сотрудников под определенные проценты;

- приобретение ценных бумаг: облигаций, акций и пр.;

- хранение средств на депозитах в банках или кредитных организациях.

Ценные бумаги используются только при их гарантированной ликвидности и возможности сразу же обналичить по первому требованию. Для подобного инвестирования необходим предварительный анализ всех возможных рисков и финансовых потерь.

Кредитование на год предполагает использование повышенных процентов. Экономисты считают, что такие меры гарантируют своевременное возвращение займов. При размещении средств на депозит с ограниченным сроком необходимо анализировать процентные ставки, условия и возможные риски.

Увеличение и уменьшение краткосрочных вложений

Рост объема краткосрочных вложений говорит о наличии свободных средств, доступных для инвестиций на небольшой срок. Такие вложения менее рискованны, чем долгосрочные, быстро возвращаются и позволяют быстро компенсировать возможные убытки.

Примеры проводок:

- Выдача займов сторонним организациям – Дт 58 – Кт 50;

- Открытие депозита – Дт 58 – Кт 51;

- Покупка ценных бумаг – Дт 58 – Кт 76.

Уменьшение краткосрочных вложений говорит о:

- снижении деловой и финансовой активности;

- нехватке оборотных средств;

- приближении кризисной ситуации;

- возврате займа или погашении ценных бумаг.

Снижение сумм по краткосрочным вложениям свидетельствует и о погашении обязательств. Средства, которые можно было бы вложить, использованы на погашение кредита. Это не свидетельствует о снижении финансовых показателей и приближении кризиса, а рассматривается, как перспектива на будущее. В следующем отчетном периоде эти суммы уже могут использоваться для активизации деятельности при условии аналогичного уровня доходов.

При выбытии вложений они фиксируются по кредиту 58-счета и дебету 91-го (субсчет 2).

Финансовые вложения, ориентированные на короткий срок в балансе

Баланс — один из вариантов отчетов бухгалтерии. Он демонстрирует финансовое состояние предприятия за фиксированный срок.

Соответственно, финансовые вложения, ориентированные на короткий срок в балансе — это денежные средства, которые были вложены со дня конечного отчета на срок, не превышающий 1 год.

Таким образом, инвестиции на период до 1 года находятся во 2-ом пункте актива Бухгалтерского баланса «Оборотные активы» по ветке «Финансовые вложения» (1240), которые разделяется на:

- Акции (12401).

- Долговые ценные бумаги (12402).

- Предоставленные кредиты и займы, вместе с % (12403).

- Инвестиции по соглашениям товарищества (12404).

- Полученные привилегии предоставления услуг в финансовом плане (12405).

- Депозиты (12406).

- Депозиты в иностранном эквиваленте (12407).

Также указываются суммы инвестиций и срок их погашения (не позднее 1 года).

Данные, которые первостепенно должны фиксироваться в отчете бухгалтерии:

- Способы оценивания по видам доступных инвестиций.

- Разница между стоимостью в настоящий момент и ценой, которая была зафиксирована в предыдущем отчете.

- Данные о долговых бумагах и займах.

- Цена бумаг, которые находятся на данный момент времени в залоге.

- Сведения о резервах.

Где денежные эквиваленты можно использовать

Денежные эквиваленты придут на выручку всегда, поскольку они быстро реализуются и за короткий срок принесут предприятию необходимое количество непосредственно денежной массы или заменят ее.

ДЭ используются для:

- погашения кредиторской задолженности;

- выплат заработка сотрудникам компании;

- оплаты услуг, необходимых для ритмичной работы предприятия;

- покрытия убытков, спрогнозировать которые непросто.

Эти «почти деньги» должны быть всегда в запаснике у любого предприятия. Их можно беспроблемно направить на:

- Своевременное осуществление привычных текущих платежей.

- Проведение краткосрочного вложения, которое принесет дополнительный доход.

- Создание резервного фонда, который придет на выручку при появлении непредвиденных издержек и необходимости их немедленного погашения.

Денежные эквиваленты признаются «свободными средствами», почти не отличающимися непосредственно от денег.

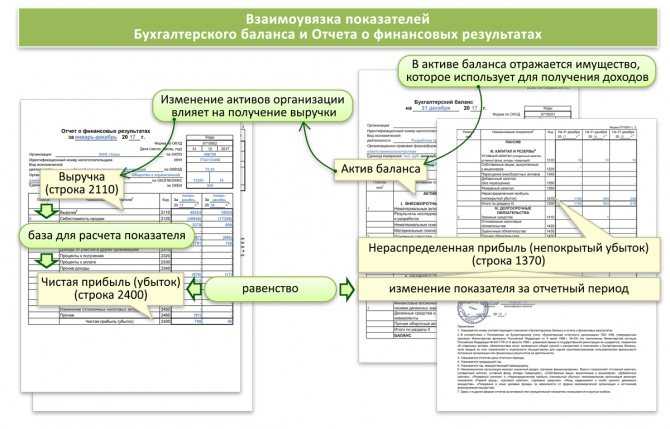

Где в балансе найти выручку

Когда компания отработала год, всем интересно знать, какова ее выручка за этот период и какую часть в ней составляют расходы. Именно по этим показателям можно судить о прибыльности или убыточности ее деятельности. По всем бухгалтерским законам баланс представляет собой срез показателей работы компании на определенную отчетную дату. Поиски в балансе строки, в которой была бы показана выручка, бесполезны. Такой строки не существует. Для отражения выручки применяется другой важный бухгалтерский отчет — о финансовых результатах.

Узнайте как читать бухгалтерский баланс на примере в этом материале.

Однако выручка и баланс связаны между собой, хотя явно эта связь не видна. Проследим ее на примере отдельных строк баланса.

Какие поступления являются выручкой, а какие нет, вы можете узнать из Путеводителя от КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

Особенности краткосрочных займов

Займы и кредиты, выданные на небольшой промежуток времени – очень популярный вид инвестиций. Эти краткосрочные инвестиции с фиксированной доходностью просты в оценке и управлении, поэтому доступны всем желающим. Но они имеют несколько особенностей:

Предприятие желает уберечь себя от невозврата средств, поэтому ему нужны меры предосторожности.

Первая из таких мер – повышение процентной ставки. Как правило, проценты по кратковременным займам намного выше, чем по долгосрочным.

У предприятия есть возможность перевести инвестицию из кратковременной в долгосрочную и наоборот.. Исходя из этого, краткосрочные финансовые вложения в форме займов не всегда целесообразны

Высокий процент негативно сказывается на прибыли, и вкладывать финансы стоит лишь в том случае, если итоговый доход всё равно устраивает инвестора

Исходя из этого, краткосрочные финансовые вложения в форме займов не всегда целесообразны. Высокий процент негативно сказывается на прибыли, и вкладывать финансы стоит лишь в том случае, если итоговый доход всё равно устраивает инвестора.

3-й раздел баланса и выручка

В отличие от других строк и разделов баланса, этот раздел напрямую связан с отчетом, в котором фигурирует выручка. Именно из отчета о финансовых результатах величина полученной компанией чистой прибыли включается в нераспределенную прибыль и отражается в 3-м разделе баланса.

Есть и другая взаимосвязь выручки с указанным разделом: невозможно быть прибыльным предприятием, формировать резервы и наращивать капитал при отсутствии прибыли, а прибыль немыслима без выручки.

Однако по балансу можно судить только о росте или снижении общей прибыли или убытка. То, из каких составных частей сложилась прибыль, покажет другой обязательный отчетный документ – отчет о финансовых результатах.

Отчет о финансовых результатах за 2021 год нужно сдать по новой форме. Составить новую форму 2 вам помогут построчные разъяснения и примеры от КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Путеводитель по отчетности.

Направления краткосрочных финансовых вложений

Наиболее частым субъектом краткосрочных вкладов становятся:

Материалы и сырье.

Наиболее выгодное вложение, поскольку ситуацию в экономике обычно можно спрогнозировать на год вперед. А также можно выявить обстановку в политике и курс национальной валюты.

Ценные бумаги.

Рискованное вложение, из-за вероятности падения в цене и сложности в реализации, поэтому лучше вкладывать средства в ликвидные бумаги, которые с легкостью можно будет продать.

Кредиты.

Также выгодное вложение, поскольку выданные кредиты на меньший срок облагаются большими процентами и такая мера послужит профилактикой не возврата денежных средств.

Что не относится к кратковременным вкладам?

Есть ряд финансовых операций, которые не относятся к кратковременным вкладам:

- личные акции, которые человек выкупает у акционеров;

- векселя, которые были выданы продавцу в процессе расчета за товар или услугу;

- материально-вещественное вложение в недвижимость, имеющее форму платы за временное пользование;

- произведения искусства и драгоценные металлы, которые были куплены не для стандартных типов деятельности;

- материально-вещественные активы;

- нематериальные активы.

Если перечисленные операции используются как краткосрочные финансовые вложения, то такая инвестиция считается незаконной. Вкладчикам следует воздержаться от подобных сделок.

Какие активы являются финансовыми вложениями?

К числу объектов финвложений относят следующие активы:

ВНИМАНИЕ! Выданные организацией беспроцентные займы, полученные от покупателей (заказчиков) товаров (работ, услуг) беспроцентные векселя, принятые к учету по номинальной стоимости, а также аналогичные им активы финансовыми вложениями организации не являются и показываются по строке 1230 «Дебиторская задолженность» в разд. II Бухгалтерского баланса

Таким образом, к финансовым вложениям относятся активы, используемые предприятием для повышения эффективности своей финансовой деятельности. Правильное распоряжение такими активами создает дополнительный доход предприятий, у которых финансовая деятельность не является основной.

ПРИМЕР от КонсультантПлюс:По договору банковского вклада организация 31 марта перечислила на депозитный счет в банке денежные средства в сумме 3 650 000 руб. сроком на 91 день под 5% годовых. По договору выплата процентов производится одновременно с возвратом суммы вклада по окончании срока действия договора. По истечении установленного срока депозитный счет закрыт, денежные средства и начисленные проценты перечислены банком на расчетный счет организации. Начисление процентов начинается с.

Что не включают денежные средства и эквиваленты

Существуют некоторые исключения для краткосрочных активов и текущих активов, классифицируемых как денежные средства и их эквиваленты.

Кредитное обеспечение. Исключения могут существовать для краткосрочных долговых инструментов, таких как казначейские векселя, если они используются в качестве обеспечения непогашенного займа или кредитной линии. Запрещенные ГКО должны быть выделены отдельно. Другими словами, не может быть никаких ограничений на конвертацию любой из ценных бумаг, перечисленных как денежные средства и их эквиваленты.

Запасы. Запас, который есть у компании на складе, не считается денежным эквивалентом, поскольку он не может быть легко конвертирован в денежные средства. Кроме того, стоимость запасов не гарантируется, то есть нет уверенности в сумме, которая будет получена за ликвидацию этих активов.

Бухгалтерский учет и проводки

В момент приобретения финансовые инвестиции (вложения) оцениваются по покупной стоимости, включая непосредственные расходы, связанные с приобретением (оплата брокерского посредничества; вознаграждения за банковские, консультационные и другие услуги).

Синтетический учет ведется на счете 58 «Финансовые вложения»

Субсчета, открываемые к данному счету для ведения аналитического учета:

- 58-1 «Паи и акции»

- 58-2 «Долговые ценные бумаги»

- 58-3 «Предоставленные займы»

- 58-4 «Вклады по договору простого товарищества».

Предприятие может предусмотреть создание резервов, при устойчивой тенденции стоимости финансовых вложений к снижению. Резервные суммы учитываются на счете 59 «Резервы под обесценение».

Типовые проводки

| Дебет | Кредит | Наименование хозяйственной операции |

| 58 | 76 | Отражено приобретение (акции; облигации) |

| 51 | Предоставлен краткосрочный заем | |

| Предоставлен заем под проценты | ||

| 91 | Отражено увеличения рыночной стоимости акций | |

| Ежемесячное отнесение (равными долями) разницы между покупной и номинальной стоимостями облигаций при цене приобретения ниже номинала | ||

| 76 | 91 | Начислены причитающиеся проценты по облигациям (ежемесячно) |

| Начислены проценты по предоставленному процентному займу (ежемесячно) | ||

| Отнесена разница между договорной и балансовой стоимостями передаваемого имущества (вклад в простое товарищество) | ||

| Списана кредиторская задолженность при погашении облигаций | ||

| Отражена сумма договора продажи акций | ||

| 91 | 76 | Учтены посреднические услуги по приобретению финансовых вложений (брокера, консультационные, прочие) |

| 58 | Отражено уменьшение рыночной стоимости акций | |

| Ежемесячное отнесение (равными долями) разницы между покупной и номинальной стоимостями облигаций при цене приобретения выше номинала | ||

| Выбытие облигаций (погашение) | ||

| Списана фактическая стоимость проданных акций | ||

| 99 | ||

| 59 | Образован резерв под снижение стоимости финансовых вложений | |

| 51 | 76 | Поступил платеж за проданные акции |

| Погашены облигации (по номинальной стоимости) | ||

| Получены проценты по предоставленному займу | ||

| 58 | Возврат предоставленного займа | |

| 59 | 91 | Отнесено повышение стоимости финансовых вложений |

| Списание резерва (выбытие финансовых вложений, под обесценение которых создавался резерв) |

Учет долгосрочных инвестиций и финансовых вложений

Бухгалтер предприятия, осуществляющего финансовые вложения, должен раскрыть в бухгалтерской отчетности как минимум те сведения, что перечислены в списке ниже (при условии, что они существенные):

выбранные организацией методы оценки финансовых вложений на случай их выбытия (по группам, видам) и ожидаемые последствия смены методов такой оценки; информация по выданным заемным средствам и имеющимся долговым ценным бумагам (а именно данные об оценке их по дисконтированной стоимости, о размере такой стоимости, о выбранных методах дисконтирования) – такие сведения подлежат раскрытию в пояснениях к Отчету о прибылях и убытках и к балансу; стоимость финансовых вложений, для которых реально выяснить текущую рыночную стоимость; ценность финансовых вложений, по которым невозможно узнать сумму текущей рыночной стоимости; разница между предыдущей оценкой финансовых вложений, на которую компания ориентировалась для расчета текущей рыночной стоимости, и текущей рыночной стоимостью на отчетную дату; информация о резерве, сформированном на случай обесценения финансовых вложений (здесь понадобится пояснить вид вложений, размер сформированного резерва на отчетный год, использованной в течение отчетного года суммы резерва, размер резерва, отнесенного в прочие доходы в отчетному году); виды и стоимость финансовых вложений с принятием во внимание ценных бумаг, которые были переданы иным юридическим лицам (не проданным); стоимость и виды ЦБ и иных вложений, которые обременены залогом; разница между размером первоначальной стоимости и номинальной стоимости на протяжении срока обращения ЦБ (для долговых ценных бумаг, для которых текущая рыночная стоимость не могла быть определена)

- Методы оценки ФВ по их типам.

- Варианты ситуаций, возможных при изменениях этих методов, себестоимость тех инвестиций, у которых определена цена и у которых ее нет как таковой, либо определить не представляется возможным.

- Разность цены на сегодняшний день со стоимость, указанной в прошлом отчете.

- Стоимость тех бумаг, которые находятся в залоге, а также тех, которые были переданы другим компаниям или частным лицам (без учета продаж).

- Информация о резервах на случай обесценивания вкладов с указанием типа, размера резервов, и суммы, на которую они были использованы в указанном году.

- Данные о предоставленных займах и долговых бумагах (дисконтированная стоимость, способы предоставления дисконта).