Правила проведения расчетов

Следует акцентировать внимание на то, что расчеты налоговых выплат осуществляются только после подсчета размера валовой прибыли. Последняя определяется как итоговая сумма в совокупности с дополнительной прибылью

Во время подготовки необходимых расчетов, следует учитывать деятельность предприятия:

- Торговые предприятия. В первую очередь, рассчитывается размер общего дохода. Для того, чтобы получить сумму чистой прибыли потребуется вычесть из итоговой суммы все расходы, связанные с предоставлением скидок и возвратом бракованных изделий. Из полученной суммы вычитаются траты, связанные с себестоимостью продукции. Полученный результат является валовой выручкой предприятия.

- Компании, специализирующие на оказании услуг. В подобных организациях размер валовой выручки приравнивается к чистому доходу. Для того чтобы получить итоговую сумму необходимо посчитать разницу между полученным доходом и тратами, связанными со скидками и претензиями от заказчиков.

Помимо этого, во время проведения вычислений следует сконцентрировать внимание на нескольких нюансах. В первую очередь, следует проверить правильность отражения сведений в отчетных ведомостях, связанных с ежедневным поступлением средств

Здесь учитывается как наличность, так и банковские платежи. Также необходимо уделить внимание товарно-материальным запасам. Оценка данного показателя производится в начале года. Полученный результат сопоставляется с размером выручки за прошлые годы.

Далее учитываются издержки на приобретение различных товарно-материальных ценностей. Это могут быть как служебные автомобили и недвижимость, так и различные предметы офисной мебели. Данный вид трат, в обязательном порядке исключается из расчетов себестоимости производства. После этого, производятся расчеты товарно-материальных запасов на конец года

Необходимость этих вычислений объясняется важностью выявления факта соблюдения требований, установленных государством. В этих расчетах необходимо использовать методички по ценообразованию

Для того чтобы подтвердить размеры товарно-материальных ценностей, потребуется провести инвентаризацию.

Далее производится анализ правильности составленных расчетов. В том случае, когда деятельность предприятия основывается на розничной или оптовой торговле, подобные вычисления занимают короткий промежуток времени. Для получения необходимого результата достаточно разделить сумму валовой прибыли на показатель чистой выручки. Полученные проценты являются разницей между себестоимостью товарно-материальных ценностей и ценником при реализации.

В заключении учитываются дополнительные источники выручки. В том случае, когда предприятие получает доходы из источников не связанных с основной деятельностью, данная сумма прибавляется к валовому доходу. Полученный результат является валовой выручкой.

Расчет валовой прибыли должен осуществляться до расчета налогов

Расчет валовой прибыли должен осуществляться до расчета налогов

Классификация прибыли

В зависимости от источников формирования прибыли, используемых при ее учете выделяют:

- прибыль от реализации продукции (операционная прибыль);

- прибыль от реализации имущества;

- прибыль от внереализационных операций.

В зависимости от основных видов деятельности предприятия выделяют следующие виды прибыли:

- прибыль от операционной деятельности;

- прибыль от инвестиционной деятельности;

- прибыль от финансовой деятельности.

В зависимости от состава элементов, которые формируют прибыль, выделяется:

- маржинальная прибыль;

- балансовая (валовая) прибыль;

- чистая прибыль.

Исходя из характера налогообложения различают:

- налогооблагаемую прибыль;

- прибыль, которая не подлежит налогообложению (например, в ряде стран часть прибыли, которая реинвестируется в основные средства не облагается налогом).

В зависимости от характера «инфляционной очистки» в управленческой отчетности компании выделяют:

- номинальную прибыль;

- реальную прибыль (откорректированную на индекс инфляции).

В зависимости от характера использования прибыли выделяют:

- капитализированную прибыль;

- потребленную прибыль, которая идет на выплату дивидендов и прочих вознаграждений учредителям и работникам компании.

Прибыль является одним из наиболее важных показателей, используемых в анализе финансовой устойчивости компании, а также в процессе анализа инвестиционных проектов. Однако, т.к. компании имеют определенную отраслевую специфику, а также отличаются размерами (объемами), то целесообразно рассматривать не только абсолютные показатели прибыли, но и относительные показатели, отражающие рентабельность.

Валовая прибыль

Валовая прибыль – это разница между выручкой бизнеса и прямыми расходами на производство товара или оказание услуги. Она несущественно отличается от маржинальной прибыль, но учитывает прямые затраты, а не переменные. В некоторых видах бизнеса прямые и переменные затраты могут совпадать – в этом случае валовая прибыль = маржинальной прибыли.

То же самое, но простыми словами: валовая прибыль – это выручка из которой вычли прямые расходы на производство товара или услуги.

Формула расчета валовой прибыли:

ВП = Выручка – прямые затраты

Кондитер готовит торты на заказ. Прямые затраты на один торт составляют 3 000 рублей. Сюда входят продукты для приготовления, затраты на упаковку и оплата работы кондитера. Цена продажи готового изделия – 8 000 рублей.

Валовая прибыль = 8 000 – 3 000 рублей

Важно, что при расчете валовой прибыли учитываются только прямые затраты – те, что связаны непосредственно с услугой или товаром. Косвенные затраты, вроде оплаты работы клинера или покупки плазмы в офис, не учитываются. . Валовая прибыль и валовый доход – это не одно и то же

Рассчитывая ВП, мы очищаем выручку и от постоянных, и от переменных прямых расходов. В случае с валовым доходом, выручка очищается только от переменных затрат

Валовая прибыль и валовый доход – это не одно и то же. Рассчитывая ВП, мы очищаем выручку и от постоянных, и от переменных прямых расходов. В случае с валовым доходом, выручка очищается только от переменных затрат.

Зачем считать валовую прибыль? Прежде всего, чтобы оценить промежуточный заработок компании и спланировать дальнейшие расходы и доходы. Если вы видите, что валовая прибыль небольшая, можно отложить покупку дорогостоящей техники или проведение корпоратива, например. При этом принимать на основе ВП какие-то стратегические решения не стоит – разница между валовой и чистой прибылью может быть огромной, так как на пути к последней компания понесет еще море затрат, кроме прямых.

Что такое EBITDA?

EBITDA (от англ. Earnings Before Interest, Taxes, Depreciation, and Amortization) — это финансовый показатель, используемый для оценки финансовой производительности компании. Он представляет собой прибыль перед учетом процентов, налогов, амортизации и начисления износа.

EBITDA является важной метрикой для инвесторов, аналитиков и руководителей компаний, так как позволяет оценить операционную прибыль компании, исключив влияние финансовых расходов, налогов и амортизационных затрат, которые могут изменяться в зависимости от различных факторов. EBITDA вычисляется как сумма прибыли до вычета процентов, налогов, амортизации и начисления износа

Он позволяет сравнивать финансовую производительность компаний разного размера и отраслей, так как не зависит от структуры капитала и налогообложения

EBITDA вычисляется как сумма прибыли до вычета процентов, налогов, амортизации и начисления износа. Он позволяет сравнивать финансовую производительность компаний разного размера и отраслей, так как не зависит от структуры капитала и налогообложения.

EBITDA широко используется в финансовом анализе и может быть представлен в табличной форме. Например, таблица может содержать следующие столбцы: доход от продаж, операционные расходы, EBITDA, проценты, налоги, амортизация и начисление износа, а также чистая прибыль.

EBITDA является одним из показателей, по которому оценивается финансовая устойчивость и прибыльность компании. Однако, EBITDA не учитывает некоторые важные факторы, такие как инвестиции в капитальные активы и рабочий капитал, изменения в обязательствах и другие факторы. Поэтому EBITDA должна дополняться другими показателями, чтобы получить полное представление о финансовом положении и эффективности бизнеса.

Виды прибыли

Бухгалтерская прибыль рассчитывается в бухгалтерском учете при формировании бухгалтерской отчетности. При этом размер прибыли будет зависеть от применяемых стандартов бухгалтерского учета. Поэтому сумма прибыли, рассчитанная по национальным стандартам, может существенно отличать от прибыли, рассчитанной по стандартам МСФО.

Экономическая прибыль является более емким понятием, т.к. при ее расчете могут учитываться отдельные доходы и расходы, которые согласно стандартам бухучета не учитываются при калькуляции бухгалтерской прибыли. Например, собственник бизнеса может дополнительно учесть в расходах всю сумму представительских расходов, «подарки» чиновникам и прочие сопутствующие ведению бизнеса расходы.

При расчете бухгалтерской прибыли выделяют валовую прибыль (как сумму прибыли предприятия от всех видов хозяйственной деятельности до вычета из нее налогов и других обязательных платежей) и чистую прибыль (т.е. прибыль, которая остается в распоряжении компании после уплаты всех налогов и обязательных платежей).

Валовая прибыль (Gross profit) включает в себя три основных компонента:

- Операционная прибыль (т.е. прибыль от основной деятельности компании — производства (продажи) продукции, выполнения работ, оказания услуг).

- Прибыль от реализации имущества (например, продажа основных фондов, которые больше не используются компанией в производственном процессе).

- Прибыль от внереализационных операций (например, погашение безнадежной дебиторской задолженности, уплата контрагентами различных штрафных санкций за несоблюдение условий заключенных договоров, курсовые разницы, выплата страхового возмещения и т.п.).

Формула расчета бухгалтерской прибыли может быть представлена в следующем виде:

Схематически структуру формирования прибыли можно отразить так:

Структура формирования прибыли предприятия

В международной практике помимо валовой и чистой прибыли довольно часто осуществляется расчет таких показателей как EBITDA, EBIT и EBT.

EBITDA

EBITDA (Earnings before interest, taxes, depreciation, and amortization) — прибыль до вычета процентов, налогов и амортизации. EBITDA показывает финансовый результат компании, исключая влияние эффекта структуры капитала (т.е. процентов, уплаченных по заемным средствам), налоговых ставок и амортизационной политики организации. Показатель EBITDA позволяет провести сравнительный анализ предприятий одной отрасли, которые имеют различную структуру капитала, используют разный механизм налогообложения, а также применяют разную амортизационную политику.

EBIT

EBIT (Earnings Before Interest and Taxes) – прибыль до вычета процентов и налогов. EBIT — это по сути промежуточный результат между расчетом валовой и чистой прибыли. EBIT позволяет провести сравнительный анализ различных компаний, абстрагировавшись от структуры их капитала (т.е. исключив затраты на обслуживание заемного капитала) и влияния разных налоговых ставок. Часто EBIT путают с операционной прибылью, которая в отличие EBIT не включает доходы и расходы по прочим операциям.

EBT

EBT (Earnings before taxes) — прибыль до налогообложения. Показатель EBT позволяет объективно сравнивать компании, работающие в различных налоговых юрисдикциях.

Суть

Валовая прибыль или валовой доход — это ключевой показатель рентабельности, поскольку он показывает, сколько прибыли остается от выручки после вычета производственных затрат. Валовая прибыль помогает показать, насколько эффективно компания получает прибыль от производства своих товаров и услуг. Чистая прибыль, с другой стороны, представляет собой доход или прибыль, остающуюся после вычета всех расходов из выручки, а также включает любые другие источники дохода, такие как доход от продажи актива. И валовая прибыль, и чистая прибыль важны, но показывают прибыльность компании на разных этапах.

Также используются другие показатели рентабельности. Например, маржа чистой прибыли рассчитывается путем деления чистой прибыли на доход и умножения результата на 100 для получения процента. Маржа чистой прибыли показывает процент прибыли, полученной с каждого доллара дохода. Аналогичным образом, валовая прибыль рассчитывается путем деления валового дохода на доход и умножения результата на 100. Как рентабельности инвестиций (ROI). ROI представляет собой прибыль, полученную после вычета рыночной стоимости инвестиции из ее первоначальной стоимости.

Хотя чистая прибыль считается золотым стандартом прибыльности, некоторые инвесторы используют другие показатели, такие как прибыль до уплаты процентов и налогов (EBIT). EBIT важен, потому что он отражает прибыльность компании без учета стоимости долга или налогов, которые обычно включаются в чистую прибыль. Если инвестор хочет знать, улучшает ли компания контроль над продажами и расходами, EBIT помогает избавиться от некоторых элементов, которые руководство не контролирует или которые не отражают показатели продаж и производства компании. Как и в случае с любым другим финансовым показателем, для определения степени прибыльности компании лучше всего использовать комбинацию показателей рентабельности.

Формула прибыли и как вести расчеты

Ведение предпринимательской деятельности предполагает регулярный подсчет прибыли. Для этого используется простая формула:

Прибыль = Валовая прибыль – Расходы

Формулу валовой прибыли рассматривали в данной теме выше, на этот показатель влияет размер общей выручки предприятия и себестоимость проданного товара или оказанных услуг.

Чтобы избежать путаницы в понятиях, разберемся с терминами.

Выручка

Это составляющая дохода организации, которая отражает только ту сумму, которая была получена напрямую от продаж.

Простыми словами, выручка – это «грязная прибыль». Она включает налоги, пошлины, акцизы, стоимость труда работников, коммунальных услуг, транспорта, аренду помещения, амортизацию – все те статьи расходов, которые впоследствии будет вычтены для расчета чистой прибыли.

Расходы

Предпринимателю всегда нужно внимательно просчитывать расходы, поскольку от размера этой суммы зависит рентабельность бизнеса. Различают:

- операционные расходы – деньги, которые необходимо потратить на поддержание работы предприятия, выпуск и реализацию продукции/услуг: закупка сырья, материалов, инструментов, спецодежды, топлива, оплата услуг подрядчиков, з/п сотрудников, амортизация, налоги, отчисления в соц. фонды, аренда, транспорт, обучение персонала, командировочные, реклама, рабочие онлайн сервисы и ПО;

- дополнительные расходы – деньги, которые могут внепланово потребоваться, но к производственной деятельности прямо не относятся: лизинг, проценты по кредитам, штрафы, благотворительность, корпоративные мероприятия, форс-мажоры, использование патентов.

Не путайте расходы с затратами

Говоря о расходах или затратах, часто подразумевают одно и то же, но между этими понятиями есть разница, о которой стоит знать.

Затраты – это стоимость потребленных ресурсов. Компания затрачивает средства на покупку сырья, оплату электроэнергии, топлива, труда рабочих и т. д. Несмотря на то, что деньги со счета предприятия списались, это не говорит об уменьшении его экономических выгод. А значит, расход признавать рано.

Затраты становятся расходами, когда права на активы, на которые были потрачены средства, переходят к покупателю в результате продажи товара или услуги.

Доходы

Доходом считаются средства, благодаря которым капитал компании возрастает. К нему не относятся лишь вклады учредителей.

Любые полученные активы являются доходом. Это могут быть не только финансовые, но и материальные, трудовые и другие ресурсы. Доходы появляются и при уменьшении суммы обязательств компании перед партнерами.

Скорректированная EBITDA

Показатели EBIT и EBITDA очень популярны и широко используются для оценки финансового положения и стоимости компаний; многие компании включают non-GAAP-показатели в свою отчетность, сформированную в том числе по международным стандартам.

Однако методология расчета данных показателей в разных компаниях может отличаться. Различные методики расчета приводят к несравнимости показателей различных компаний (то есть нивелируют основное преимущество EBIT и EBITDA). Кроме этого, различные подходы к формированию и представлению non-GAAP-показателей в отчетности дают большие возможности для манипуляции данными показателями в стремлении их улучшить.

Активное использование данных показателей инвесторами и представление компаниями non-GAAP-показателей в своей отчетности явились причиной того, что на эти показатели в начале 2000-х годов обратил внимание регулятор. Изначально EBIT и EBITDA рассчитывались на основе отчетности US GAAP и в настоящий момент регулируются правилами US SEC (Комиссии по ценным бумагам и биржам США)

Правила SEC устанавливают классическую формулу расчета EBIT и EBITDA на основе отчетности US GAAP и не разрешают очищать данные показатели от других расходов, кроме как от налога на прибыль, процентов и амортизации. Показатели, которые рассчитываются иным способом, не могут называться EBIT и EBITDA, поэтому компании, отступающие от классической формулы по тем или иным причинам, называют данные показатели иначе, чаще всего добавляя определение «скорректированный» (adjusted): «скорректированный EBIT», «скорректированный EBITDA», «скорректированный OIBDA» и так далее.

Чаще всего EBITDA дополнительно очищают от следующих статей отчета о совокупном доходе:

- чрезвычайных (внереализационных) доходов и расходов (если стандарты отчетности допускают наличие таких статей или если они могут быть идентифицированы из дополнительных раскрытий);

- курсовых разниц;

- убытка от реализации (выбытия) активов;

- убытков от обесценения различных групп активов, в том числе гудвилла;

- вознаграждений, основанных на акциях (stock-based compensation);

- доли результата в ассоциированных и совместных предприятиях и операциях;

- начисления резервов под различные нужды.

Как рассчитать показатель EBITDA?

Показатель EBITDA можно рассчитать одним из двух вариантов.

Вариант 1. Это простой и распространенный вариант, мы его уже описали. EBITDA рассчитывается по формуле:

EBITDA = Выручка – Операционные расходы (очищенные от амортизационных отчислений) – Прочие расходы + Прочие доходы.

Операционная прибыль учитывает только операционные расходы, а EBITDA — и неоперационные расходы, в российской терминологии — прочие доходы и расходы.

Обратите внимание!

Некоторые специалисты под термином EBITDA понимают все его производные показатели, и можно встретить формулы расчета EBITDA, которые не учитывают, например, прочие доходы и расходы. А так как единой утвержденной методики исчисления показателя нет, и такие подходы нельзя считать за ошибку.

Вариант 2. В этом случае расчет идет от обратного — от чистой прибыли, которая корректируется на суммы налоговых обязательств, суммы процентов (полученных и уплаченных), суммы амортизации, суммы прочих доходов и расходов, т. е. финансовые итоги откатываются к своим операционным значениям:

EBITDA = Чистая прибыль + Налоговые обязательства + Амортизация + Проценты к уплате – Проценты к получению.

Этот способ тоже не такой уж трудоемкий, но все же проще использовать первый вариант расчета.

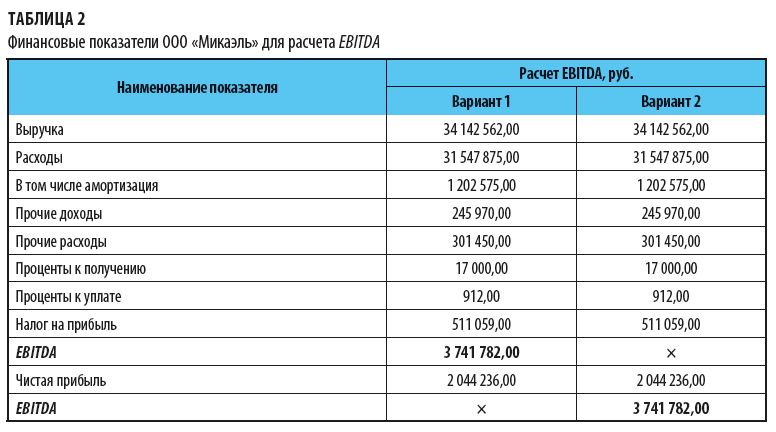

Финансовая служба ООО «Микаэль» рассчитывает показатель EBITDA. Финансовые показатели компании приведены в табл. 2.

Вариант расчета 1:

34 142 562 руб. – 31 547 875 руб. + 1 202 575 руб. + 245 970 руб. – 301 450 руб. = 3 741 782 руб.

То есть выручку уменьшаем на величину операционных расходов, в которую включена амортизация, и корректируем (восстанавливаем) сумму амортизации. После этого учитываем прочие доходы и расходы.

Вариант расчета 2:

2 044 236 руб. + 511 059 руб. + 912 руб. – 17 000 руб. + 1 202 575 руб. = 3 741 782 руб.

В этом случае показатель чистой прибыли корректируется на неучитываемые в расчете финансовые итоги — расходные показатели прибавляются, доходные вычитаются.

Итоговый результат остается неизменным.

Пример из реального мира

В качестве примера ниже приведен отчет о прибылях и убытках Procter & Gamble Co за год, закончившийся 30 июня 2016 г. (все цифры в миллионах долларов США):

Для расчета EBIT мы вычитаем стоимость проданных товаров и административные и административные расходы из чистых продаж. Однако у P&G были и другие виды доходов, которые можно было включить в расчет EBIT. У P&G была внереализационная прибыль и процентный доход, и в этом случае мы рассчитываем EBIT следующим образом:

За финансовый год, закончившийся 2015, у P&G был сбор из Венесуэлы. Вопрос о том, включать ли обвинение Венесуэлы, вызывает вопросы. Как было сказано выше, компания может исключить единовременные расходы. В этом случае в примечании к отчету о прибылях и убытках за 2015 год поясняется, что компания продолжала работать в стране через дочерние компании. Из-за действовавшего в то время контроля за капиталом P&G принимала единовременные меры по удалению венесуэльских активов и обязательств со своего баланса.

Точно так же мы можем привести аргумент в пользу исключения процентного дохода и других внереализационных доходов из уравнения. Эти соображения до некоторой степени субъективны, но мы должны применять единообразные критерии ко всем сравниваемым компаниям. Для некоторых компаний сумма процентного дохода, которую они сообщают, может быть незначительной, и ее можно не указывать. Однако другие компании, такие как банки, получают значительный процентный доход от вложений, которые они держат в облигациях или долговых инструментах.

Еще один способ рассчитать EBIT P&G за 2015 финансовый год — это работать снизу вверх, начиная с чистой прибыли. Мы игнорируем неконтролирующие доли, поскольку мы озабочены только деятельностью компании и вычитаем чистую прибыль от прекращенной деятельности по той же причине. Затем мы снова добавляем подоходный налог и процентные расходы, чтобы получить ту же EBIT, что и при нисходящем методе:

EBIT знак равно NE — NEDO + Ят + IEТчерееоре, ЕВЯТ знак равно $10,604 — $577 + $3,342+ $579 знак равно $13,948жчере:NE знак равно Net earningsNEDO знак равно Net earnings from discontinued operationsЯт знак равно Янсоме тхеыIE знак равно Интерест ехпенсе\ begin {выровнено} & \ text {EBIT} \ = \ \ text {NE} \ — \ \ text {NEDO} \ + \ \ text {IT} \ + \ \ text {IE} \\ & \ begin {выровнено } \ text {Следовательно, EBIT} \ & = \ \ 10,604 \ — \ $ 577 \ + \ \ $ 3,342 \\ & \ quad + \ \ $ 579 \ = \ \ $ 13,948 \ end {выровнено} \\ & \ textbf {где :} \\ & \ text {NE} \ = \ \ text {Чистая прибыль} \\ & \ text {NEDO} \ = \ \ text {Чистая прибыль от прекращенной деятельности} \\ & \ text {IT} \ = \ \ text {Подоходный налог} \\ & \ text {IE} \ = \ \ text {Процентные расходы} \ end {выровнены}Взаимодействие с другими людьмиEBIT знак равно NE — NEDO + ЭТО + IEСледовательно, EBIT Взаимодействие с другими людьмизнак равно $10,604 — 577долларов США + 3доллара,342+ 579долларов США знак равно $13,948Взаимодействие с другими людьмигде:NE знак равно Чистая выручкаNEDO знак равно Чистая прибыль от прекращенной деятельностиЭТО знак равно Подоходные налогиIE знак равно Расходы в процентахВзаимодействие с другими людьми

Состав валовой прибыли и от чего она зависит

Валовая прибыль получается путем вычитания из общей выручки себестоимости без учета налогов. Если из этого показателя вычесть сумму налогов, получим чистую прибыль бизнеса.

К себестоимости относятся все расходы компании для получения продукции. Если фирма занимается перепродажей товара, сюда входят расходы на их закупку. Для производств это затраты на сырье, материалы. Учитывается также амортизация оборудования, оплата труда производственным сотрудникам и т. д.

Валовая прибыль складывается из таких видов доходов:

- прибыль от основной деятельности (продажа товаров, оказание услуг клиентам, проведение работ);

- деньги от реализации имущества коммерческого предприятия (недвижимость, оборудование, автомобили, спец. техника);

- деньги от продажи акций и ценных бумаг компании;

- прибыль от операций, не относящихся к основной деятельности ООО;

- денежные средства от лесозаготовительных и сельских хозяйств.

На размер валовой прибыли предприятия могут влиять следующие внутренние факторы:

- цена и качество продукта;

- выручка от продажи;

- конкурентоспособность;

- расходы на продвижение и рекламу;

- стоимость доставки;

- расходы на доведение продукта до потребителя;

- скорость оборота и объем выпуска товаров.

К внешним факторам влияния можно отнести;

- курс валют в банке;

- ставки налогообложения;

- колебания спроса на продукт и меры по его регулированию;

- появление новых и демпингующих конкурентов;

- общегосударственная экономическая ситуация;

- политический климат;

- судебные разбирательства и решения, штрафы;

- природные факторы и форс-мажоры;

- отзыв лицензии.

Прибыль до налогообложения и уплаты процентов

Прибыль до вычета налогов и процентов – важный показатель рентабельность бизнеса. Иллюстрирует прибыль, генерируемую компанией. Понятие является синонимом операционной прибыли. Игнорируя такие переменные, как структура капитала и налоговая нагрузка, индикатор показывает, на что способна компания. Соотношение прибыли до налогообложения к объему продаж варьируется в зависимости от сферы бизнеса. В строительном сегменте – 2-3%, в торговле продовольственными товарами – 4-5%. В компаниях, предоставляющих услуги населению, показатель может достигать 15%.

Средний показатель прибыли до уплаты процентов и налогов составляет около 10%.

ВАЖНО!

При снижении валовой прибыли на несколько пунктов необходимо проверить процентное соотношение расходов и объема продаж. Если оно не изменилось, то падение приведет к снижению нормы прибыли.

При резком снижении уровня продаж необходимо частично компенсировать убытки, сократив накладные расходы.

Понятие о валовой прибыли

Валовая прибыль показывает разницу между выручкой и себестоимостью продукции. Значение включает общую доходность предприятия минус производственные потери. По указу Министерства финансов показатель вносят в бухгалтерскую отчетность.

Формула по балансу:

1. ВП – с. 2100.

2. Выручка – с. 2110.

3. Себестоимость реализации – с. 2120.

Отсюда видно, что валовая прибыль выражает разницу между запланированной и фактической окупаемостью производства.

Валовую прибыль рассчитывают после реализации товара без учета налоговых выплат и прочих фиксированных платежей. В этом ее отличие от чистой или операционной прибыли.

Внешние, внутренние факторы

Валовая прибыль — величина, зависящая от обстоятельств вне и внутри предприятия. Общая экономическая ситуация в стране и в регионе, покупательная способность населения, востребованность в этом виде продукции и услуг относятся к внешним факторам, влияющим на доходность предприятия.

Внешние факторы, определяющие валовую прибыль:

- затраты на транспортировку сырья, готовой продукции;

- климатические, погодные условия;

- экологическая обстановка;

- социальное, экономическое положение региона;

- внешнеэкономическое сотрудничество.

К внутренним факторам относят действительное состояние предприятия на текущий момент. Гибкость ценообразования, техническая и кадровая оснащенность, общая организация работы — основные составляющие ликвидности реализуемой продукции, влияющие на прибыльность.

Внутренние факторы:

- выручка от продажи продукции;

- доходы от вложений инвесторов;

- доходы от сопутствующих услуг;

- себестоимость товара;

- уровень спроса и продаж;

- цена товара.

Ошибки в ценообразовании, плохая организация рабочего процесса, денежные взыскания за недостатки в организации работы наносят финансовый ущерб предприятию. Валовая прибыль отражает действие прямых и косвенных параметров на степень экономической эффективности.

Валовая прибыль в сравнении с другими финансовыми показателями

Человеку, далекому от бухучета, нелегко понять, чем отличается валовая прибыль от валового дохода, в чем разница между валовой и чистой прибылью, как влияет на успех дела умение управлять маржой и как отображать в проводках балансовую и валовую прибыль.

Валовая прибыль и валовый доход

Доход это все денежные средства, которыми располагает компания. Понятие “валовый доход” означает общий оборот финансов в отличие от сиюминутной или ежедневной выручки. Валовый доход включает все денежные поступления на счет организации за текущий период. Помимо получения денег от непосредственной деятельности совокупный или валовый доход учитывает дотации, инвестиции, средства от сдачи оборудования или помещений в аренду, взыскания штрафов, комиссий без учета налогов и прочих отчислений. Валовая прибыль складывается из валового дохода за вычетом производственных расходов.

Понятие о чистой прибыли

Чистая прибыль это денежная сумма, которая остается после отчислений налогов, штрафов, пеней, других фиксированных или единоразовых выплат.

Понятие о маржинальной прибыли

Маржинальная прибыль или маржинальный доход это выручка, которая остается после минусования переменных затрат. К ним относятся стоимость материалов, зарплата сотрудников и тому подобное.

Маржа помогает выбрать наиболее доходный способ ведения бизнеса. Валовая прибыль характеризует эффективность предприятия в целом.

Балансовая прибыль и ее отличие от ВП

Балансовая и валовая прибыль — понятия близкие, но не тождественные. Валовая прибыль отражается на счете 90 как разница между доходами и расходами (сальдо) от реализации товаров. Балансовая прибыль показывает совокупный доход предприятия без вычета налогов. Совокупный доход включает все активы компании. Значение балансовой прибыли представляет сальдо счета 99.

Слагаемые валовой прибыли

Валовая прибыль складывается из следующих компонентов:

- средства от продажи товаров, оказания услуг;

- выгода, полученная от лесных угодий и сельского хозяйства;

- финансы, полученные от реализации имущества компании, оборудования и тому подобного;

- суммы от сопутствующих доходов;

- суммы от реализации акций.

Как показывает статистика, большая часть валовой прибыли приходится на основную деятельность.

Виды валовой прибыли

Рассмотрим понятие, особенности валовой прибыли для различных случаев:

- Валовая прибыль экономики — масштабное понятие, которое используют для определения экономических показателей стран. Его определяют как разницу ВВП и затрат на производство, включая заработные платы, закупку сырья, импорт и др. В результате, валовая прибыль экономики характеризует прибыль или убыток резидентов от проданных товаров и других их видов дохода.

- ВП от реализации — это отдельный вид, состоящий только из реализации конкретных товаров, услуг. В него не входят поступления от дивидендов и других пассивных источников.

- Валовая прибыль банка. Это вся прибыль финансового учреждения полностью, полученная от проведенных операций, не учитывая какие-либо издержки. Она состоит из прибыли от сделок, дивидендов, доходов от проведенных операций.

- Чистая валовая прибыль – разница между всей полученной прибылью и издержками. Сперва складывают весь полученный доход, потом вычитают размер себестоимости реализованных услуг, товаров организации.

От чего зависит размер ВП

На размер ВП оказывают влияние внешние и внутренние факторы. Определяющее значение имеет сфера и специфика деятельности компании, место ее расположения, размеры предприятия, охват аудитории, востребованность продукта. Таблица 1. Факторы, влияющие на EBIT

| Внутренние | Внешние |

| Цена товара/услуги | Размер налогов |

| Затраты на рекламу и продвижение | Меры по регулированию спроса |

| Конкурентоспособность | Изменение покупательского спроса |

| Выручка от реализации товаров | Политический климат |

| Затраты на доведение продукции/услуги до конечного потребителя | Появление новых конкурентов |

| Объем выпуска продукции | Судебные разбирательства |

| Скорость оборота товаров | Отзыв лицензии |

Внутренние факторы зависят от действий, предпринятых самой организацией, внешние – от других независимых сторон рыночной экономики. Все они влияют на себестоимость и объемы продаж.

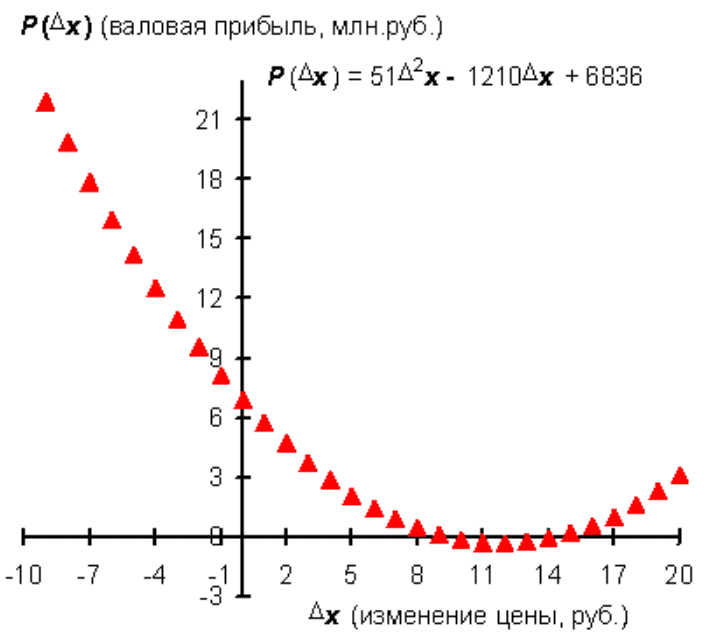

Рис. 1. Рост валовой прибыли

Особое место занимают нереализованные товары. Они находятся на складах и приносят убытки. Непроданными они могут быть по разным причинам: падение спроса, была большая поставка, человеческий фактор (не выставили в продажу), сезонность, смена модных течений. Чтобы быстрее реализовать такие товары, применяют маркетинговые уловки: назначают скидки, устраивают акции. Можно вернуть товары поставщику, если они брались на реализацию.

Недостатки показателя EBITDA

Сам по себе показатель EBITDA отображает только финансовый результат коммерческой деятельности. При этом не учитывают время, затраченное на получение этого результата. К примеру, выручка может представлять возврат дебиторской задолженности или быть получена за определённый период. Для расчёта EBITDA это не имеет значения.

Недостаток EBITDA — игнорирование важных бизнес-факторов. На результаты могут повлиять размеры вложений в производство, скорость оборачиваемости запасов, уровень налоговой нагрузки и другие факторы. Например, компания может иметь высокий показатель EBITDA благодаря продаже активов или крупной разовой сделке. В этом случае, полагаясь исключительно на EBITDA, легко ошибиться при оценке финансов компании.

Но основная проблема — в отсутствии единых принципов расчёта. Компании применяют разные методы и могут манипулировать показателем. Даже для одной и той же компании можно по-разному рассчитать EBITDA. При таком подходе результаты будут несопоставимы.

Также важно помнить, что EBITDA не является денежным потоком и ее рассчитывают на основе начисленных доходов и расходов. Это значит, что сам по себе показатель не отражает реальной ситуации в бизнесе

Это лишь одна из характеристик прибыли или убытка.

Теоретически EBITDA позволяет сравнивать разные компании. Лучшей считают ту, у которой показатель выше при прочих равных. Но на практике исходные расчётные данные редко бывают аналогичными. Потому EBITDA — это скорее инструмент быстрого анализа. После первичного сравнения требуется детальное изучение компании.

Тревожным сигналом является тот факт, что компания, которая в прошлом не отчитывалась о EBITDA, начинает указывать показатель в отчетах. Это может произойти, когда она взяла большой кредит или сталкивается с растущими капитальными затратами. В таких случаях хороший показатель EBITDA может отвлекать инвесторов от потенциальных проблем компании.

Нельзя принимать управленческие и инвестиционные решения лишь на основе этого показателя. EBITDA позволяет сравнивать коммерческий успех компаний разного размера и формата. Но в аналитике использовать показатель нужно только в совокупности с другими результатами оценки.

Что собой представляет валовая прибыль?

Валовая прибыль – разница между доходом и себестоимостью. Из данных средств не вычитаются налоги. Под себестоимостью понимается:

- расходы на производство продукта: расходы на материалы, обслуживание оборудования;

- траты на приобретение готового продукта по закупочной цене;

- оплата электроэнергии;

- выплаты зарплат.

Как распределяется чистая прибыль между участниками ООО?

Все данные показатели составляют техническую себестоимость.

ВАЖНО! ВП высчитывается за конкретный период. Временной отрезок зависит от компании

Полученный показатель указывается в бухгалтерском балансе.