Факты из биографии

Николай Михайлович Буйнов — сибиряк, он появился на свет в Красноярске, в семье строителей-транспортников. Позже они переехали в Иркутскую область, родители работали на стройке Байкало-Амурской магистрали.

После окончания школы будущий бизнесмен хотел, как и родители, трудиться строителем и вышел на работу в одну из мехколонн треста «ЗапБАМ-Строймеханизация». Здесь он проработал всего два года.

Сперва Буйнов хотел получать высшее образование в Ленинградском государственном университете, стать философом. Но отец отговорил его от этого и предложил поступать в ЛИИЖТ на инженера.

Уже в студенчестве Николай Михайлович начал работать. Сменил разные виды деятельности: был лаборантом на кафедре стройматериалов, подрабатывал слесарем, сантехником, занимался ремонтом квартир.

Перспективы

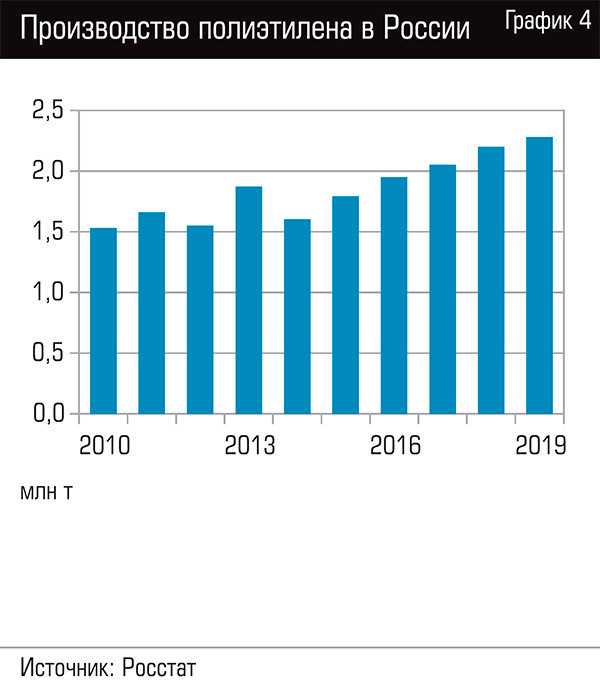

Между тем производство полиэтилена в России росло и без проекта ИНК в Иркутской области. Так, если в 2010 году в РФ было произведено чуть более 1,5 млн тонн полиэтилена, то к 2019 году этот показатель вырос в полтора раза, до 2,28 млн тонн (см. график 4). При том, что в 2019 году еще не вышел на полную мощность гигантский «Запсибнефтехим» «Сибура» (1,5 млн тонн полиэтилена в год) и только в этом году начато строительство еще более колоссального Амурского ГХК (1,8 млн тонн в год) все того же «Сибура».

Хватит ли места на рынке новому предприятию?

В принципе, как отмечают отраслевые эксперты, 650 тыс. тонн — это не столь большой объем в мировых масштабах, чтобы его реализация стала такой большой проблемой при наличии доступа к сырью и относительно хорошей логистики. Доступ к сырью у ИНК есть, а Усть-Кут с точки зрения логистики не лучшее, но и не самое плохое место на карте России.

Отметим, что несмотря на рост собственного производства Россия все еще остается нетто-импортером полиэтилена (см. график 5).

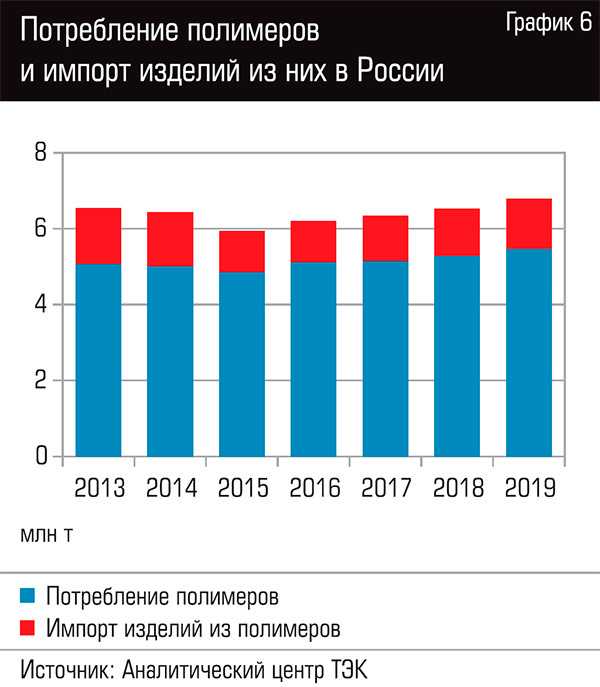

Более того, помимо спроса на собственно полимеры, следует учитывать и их скрытое потребление через импортируемую пластиковую продукцию. В частности, как следует из данных Аналитического центра ТЭК Минэнерго России, в 2019 году на 5,46 млн тонн потребленных в России полимеров пришлось 1,33 млн тонн импортированной готовой пластиковой продукции (см. график 6).

В общем, есть еще куда приложить силы. Не говоря о внешних рынках: мировой импорт полиэтилена за прошедшее десятилетие вырос на треть, и это далеко не только Китай (см. график 7). По оценке Аналитического центра ТЭК Минэнерго России, возможности нашей страны по экспорту полиэтилена и полипропилена к 2030 году могут вырасти в десять раз, до уровня свыше девяти миллионов тонн.

Что касается самого иркутского проекта, то эксперты видят перспективы и конкретно у него.

«Несмотря на большое количество заявленных нефтегазохимических проектов в России, Иркутский завод полимеров, вероятно, станет первым крупным нефтехимическим предприятием, введенным после “Запсибнефтехима” “Сибура”, — отмечает директор практики “Газ и химия” компании Vygon Consulting Дмитрий Акишин. — Это даст рыночное конкурентное преимущество, особенно учитывая общее замедление реализации нефтехимических проектов в мире. Основными рынками сбыта, вероятно, станут страны Азиатско-Тихоокеанского региона».

По словам Дмитрия Акишина, Иркутский завод полимеров имеет сразу несколько важных конкурентных преимуществ. Во-первых, он надежно обеспечен сырьем (газотранспортная инфраструктура в районах работы Иркутской нефтяной компании отсутствует). Во-вторых, высокое содержание жирных компонентов газа, главным образом этана, снижает себестоимость этого сырья для химического производства на 20–30% по сравнению с большинством месторождений Западной Сибири. Кроме того, существенный вклад в экономику проекта даст обратный акциз на этан в размере 9000 рублей на тонну, принятие которого ожидается в ближайшее время.

Это сделает экономику проекта вполне приемлемой.

«Конкурентоспособность российских поставщиков базовых полимеров определяется в основном себестоимостью сырья и марочным ассортиментом, — сообщили “Эксперту” представители “Сибур”. — На внутреннем рынке российские производители имеют устойчивое конкурентное преимущество. При этом даже при достаточно пологой — в силу низких цен на нефть — кривой затрат, массированный ввод эффективных новых мощностей в США и Китае приводит к росту конкуренции на экспортных рынках. Допускаем, что существующие в России небольшие, до 600 тысяч тонн по этилену, мощности со сложной внутристрановой логистикой могут быть смещены в другой квартиль по затратам. При этом крупные новые мощности, вводимые на эффективном сырье, сохраняют лидирующие позиции на кривой затрат».

Хочешь стать одним из более 100 000 пользователей, кто регулярно использует kiozk для получения новых знаний?Не упусти главного с нашим telegram-каналом: https://kiozk.ru/s/voyrl

Японская осведомленность

В мае 2007 года в офис ИНК нагрянули гости из Японии. Они без особого труда нашли кабинет Буйнова и с порога сообщили: «Мы от губернатора, мы из JOGMEC». Вероятно, представители японской нефтяной госкорпорации рассчитывали, что такая самопрезентация снимет все вопросы. Но участники совещания, проходившего в тот момент в кабинете Буйнова, наоборот, насторожились — они ничего не слышали о JOGMEC. Японцам пришлось объясняться.

Перед JOGMEC стояла государственная задача диверсифицировать поставки углеводородов в Японию за счет восточносибирской нефти. Вряд ли ИНК с добычей 170 000 т заинтересовала бы JOGMEC, если бы не одно но: через Иркутскую область должен был пройти магистральный трубопровод Восточная Сибирь — Тихий океан (ВСТО). Японцы узнали о проекте еще в 2003 году, когда Владимир Путин и премьер Японии Дзюнъитиро Коидзуми подписали план энергетического сотрудничества.

Сначала японцы безуспешно пытались договориться о сотрудничестве с «Роснефтью». А затем пришли в офис ИНК, говорит Буйнов, который как раз искал деньги на геологоразведку. Партнерство сложилось. Совместными усилиями ИНК и JOGMEC были открыты четыре месторождения. Сумму японских инвестиций Буйнов не раскрывает, ссылаясь на подписанные соглашения о конфиденциальности. Но отмечает, что сдружился с представителями JOGMEC, а бывший вице-президент госкорпорации Хиронори Васада стал ему «ближе многих родственников».

Японцы не прогадали, ВСТО стал трамплином для бизнеса ИНК. После подключения к трубопроводу добыча компании взлетела до миллионов тонн. Весьма кстати оказалось и обнуление НДПИ для нефтяников Восточной Сибири. О втором СП ИНК и JOGMEC объявили в 2008-м во время московских переговоров Путина и японского премьера Ясуо Фукуда. Вскоре к ИНК присоединился Европейский банк реконструкции и развития, который в 2008 году приобрел 8,15% компании за $85 млн. Инвестиции ЕБРР с лихвой окупились в 2013 году, когда Goldman Sachs купил у ЕБРР часть пакета (3,75%). По данным источника Reuters, для сделки всю ИНК оценили в $2,7 млрд. Так независимая компания попала в поле зрения крупных игроков.

Интерес к ИНК, в частности, проявляла Независимая нефтегазовая компания экс-главы «Роснефти» Эдуарда Худайнатова, рассказывают участники рынка. ИНК — основной поставщик сырья для Хабаровского НПЗ, входящего в холдинг Худайнатова

Внимание на ИНК обращала и сама «Роснефть», указавшая, что при добыче объемом 8,5 млн т компания Буйнова «вообще не поставляет сырье на российский внутренний рынок». «Мы всегда на внутренний рынок поставляли больше, чем на экспорт», — возражает Буйнов

И говорит, что не слышал об интересе структур Худайнатова. В его холдинге тоже заявили, что не интересовались покупкой ИНК. Пресс-секретарь «Роснефти» Михаил Леонтьев отказался от комментариев. Защиту от поглощений ИНК обеспечивают солидные иностранные партнеры, отмечает партнер консалтинговой компании Rusenergy Михаил Крутихин. В 2016 году во время визита Путина в Токио японская госкорпорация подписала с ИНК меморандум о новых проектах. Тогда же обсуждалось сотрудничество JOGMEC с «Роснефтью».

Скандалы ИНК?

Николай Токарев может быть покровителем ИНК?

С 2008 г. по 2012 г. ИНК открыла 7 месторождений, сейчас компания владеет около 20-ти в Иркутской области и Якутии. 2013 г. ЕББР продал 3.75% своего пакета в «ИНК-Капитал» глобальному инвестбанку Goldman Sachs International. Условия сделки не раскрывались. А в 2015 г. ИНК получила новый кредит от банка на $150 млн. Учитывая, что в 2014 г. грянул очередной кризис, ЕББР стал для ИНК просто каким-то ангелом-хранителем.

Единственное, что омрачало сделку – скандал вокруг пенсильванской компании Chestnut, которая, возможно, поспособствовала ИНК в получении денег от ЕББР в 2008-2009 гг. Владельца Chestnut Consulting Дмитрия Хардера заподозрили в подкупе одного из сотрудников ЕБРР.

По версии следствия Хардер в 2007-2009 гг. через сестру банкира ЕББР давал ему взятки. А тот «пробивал» в банке кредиты. В качестве одной из компаний в деле фигурировала некая «Компания А», созданная в 2000 г. и получившая кредит в 2009 г. 90 миллионов евро. Фигурировала в деле и $85 млн. Время выдачи кредитов и их суммы удивительным образом совпадают с суммами, выделенными ЕББР ИНК. Или не только совпадают?

Менеджеры ИНК могли и не знать о том, что Хардер действовал противозаконно. В случае признания вины ему грозило до 190 лет лишения свободы. Услуги Хардера могли обходиться в несколько миллионов долларов. За бесплатно никто не работает. Но менеджеры ИНК к этому вряд ли имеют отношение. Хардер своей вины не признал, так что бояться нечего. Интересно, что по этому поводу думает Николай Буйнов?

Еще в 2006 г. ИНК пришлось опровергать информацию о возбуждении уголовного дела против генерального директора компании Марины Седых. Якобы ИНК получила незаконный доход в размере 775 млн руб., ведя работу на опасных производственных объектах, на которые не имела лицензии. Все представили, как рейдерскую атаку на предприятие. А была ли она? Дыма без огня не бывает.

В 2014 г. сотрудники ИНК обратились к Президенту РФ Владимиру Путину с просьбой защитить их от рейдерской атаки со стороны правоохранительных органов Чеченской республики. В деле фигурировал договор, заключенный в 2009 г. между частным лицом и ИНК. Получив 7.3 млн руб. ИНК якобы обязалась отдать в 2014 г. 84 млн руб.

Условия, конечно, дикие, однако есть подозрение, что к этому делу мог иметь отношение кто-то из топ-менеджеров ИНК, которому срочно понадобились деньги. Может, в казино проигрался и решил отдать с будущих бонусов за свою работу. Доказательств этому так и не нашли. Но осадочек остался.

Газовый проект

Иное дело газохимия. Добыча нефти сопровождается извлечением газа и газового конденсата. В случае ИНК Ярактинское и Марковское месторождения — нефтегазоконденсатные. Газ ранее сжигали в факелах, потом, на фоне штрафных санкций за подобную практику, ИНК стала практиковать закачку газа обратно в нефтяные слои (для повышения отдачи недр).

Но со временем в ИНК придумали и иные способы монетизации газовых ресурсов. На их реализацию направлен так называемый газовый проект, реализуемый с 2014 года. Он состоит из трех этапов совокупной стоимостью 500 млрд рублей.

На первом этапе на Ярактинском месторождении были построены установка комплексной подготовки природного и попутного нефтяного газа (УКПГ) мощностью переработки 3,6 млн кубометров в сутки, 193-километровый продуктопровод, связавший Ярактинское и Марковское месторождения с Усть-Кутом, а также комплекс приема, хранения и отгрузки сжиженных углеводородных газов (СУГ) в окрестностях этого города. Установка на месторождении предназначена для получения товарных продуктов из природного и попутного нефтяного газа: смеси пропана и бутана технической (СПБТ) и стабильного газового конденсата. Первый этап проекта завершен в декабре 2018 года, все объекты введены в эксплуатацию. До завершения следующих этапов газовый конденсат будут направлять вместе с нефтью в трубопроводную систему ВСТО. Сухой отбензиненный газ (СОГ, или метан с содержанием этана до 10%), также получаемый на установке подготовки природного и попутного нефтяного газа, будут закачивать в пласт на месторождении, а СПБТ — транспортировать по продуктопроводу от Ярактинского месторождения до комплекса приема, хранения и отгрузки СУГ в Усть-Куте. Годовой объем производимой продукции (смесь пропана и бутана техническая) на первом этапе проекта составит более 200 тыс. тонн.

На втором этапе предполагается строительство установки подготовки газа (УПГ) мощностью переработки 12 млн кубометров в сутки и установки по сжижению гелия на Ярактинском месторождении, освоение газовой залежи Марковского месторождения и строительство там УПГ мощностью шесть миллионов кубометров в сутки. Мощности по сжижению гелия должны составить десять миллионов литров в год. А в Усть-Куте будет построена газофракционирующая установка мощностью до 900 тыс. тонн этанового сырья в год. Завершение этого этапа намечено на 2021–2022 годы.

Ну а венчать этот «газовый проект» к 2024 году должен третий этап, представляющий собой завод по выпуску полиэтилена в Усть-Куте (на основе использования полуфабриката ранее построенной в Усть-Куте газофракционирующей установки).

Нетрудно заметить, что применяемый ИНК на площадке в Усть-Куте подход к монетизации сырья похож на тот, что используется в проекте Амурского ГПЗ / Амурского ГХК — с той разницей, что здесь вся производственная цепочка от газа до конечной полимерной продукции будет под крышей одной компании.

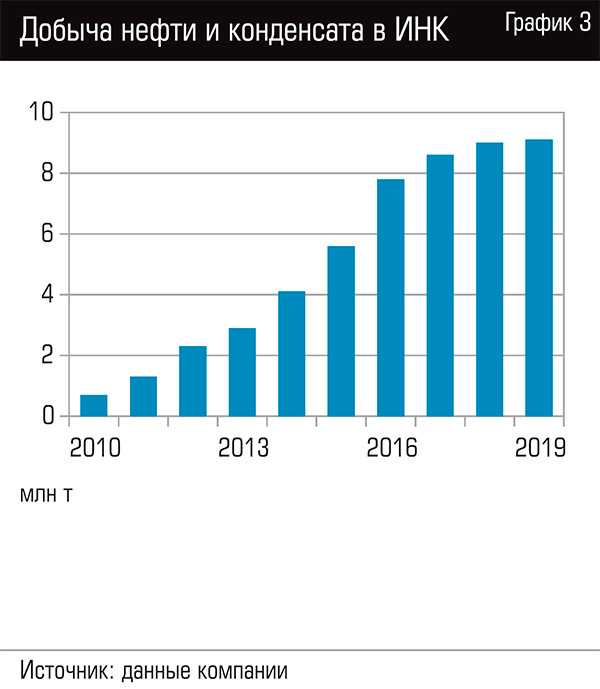

По европейскому счету

В 2001 году новосозданная ИНК расконсервировала разведочные скважины Ярактинского, Даниловского и Марковского месторождений и добыла первые 30 тыс. тонн нефти. К 2004 году добыча компании вышла на отметку 134 тыс. тонн, была получена первая прибыль от операционной деятельности. С 2006 года ИНК начинает приобретать лицензии на иные месторождения помимо трех своих стартовых. Итог: к сегодняшнему дню компания собрала 48 участков недр на территории Иркутской области, Якутии и Красноярского края. Компания начиналась с небольшой команды, а сейчас здесь девять тысяч сотрудников, которые добывают девять миллионов тонн нефти в год — по тысяче тонн на брата.

Реализация любого инвестиционного проекта требует средств, а в такой отрасли, как нефтяная, немалых.

ИНК традиционно сотрудничает со Сбером. Но не только: в 2008 году в капитал скромной региональной компании вошел Европейский банк реконструкции и развития (ЕБРР), приобретя 8,15% ИНК за 85 млн долларов.

«Это была самая большая на тот момент сумма, которую ЕБРР когда-либо вкладывал в уставный капитал компаний в России», — рассказывал впоследствии сам Николай Буйнов.

В 2009 году ЕБРР кредитует ИНК на 90 млн евро. В 2015 году банк одобряет кредит для ИНК на 150 млн долларов. Правда, в 2013 году ЕБРР продала часть своего пакета (3,75%) Goldman Sachs International (условия сделки не разглашаются).

Николай Буйнов рассказывал: «Когда в мае 2008 года мы встречались с директором ЕБРР по энергетике Риккардо Пулити, он мне говорил: “Николай, у вас лимит не ограничен, хоть миллиард можем вам дать — выстраивайте программу так, как считаете нужным”. А уже в июле, два месяца спустя, нам говорят: все, забудьте про деньги, больше мы вам ничего не дадим, и вообще никто ничего не даст. Повторюсь, это было в июле, когда наше правительство утверждало, что Россию кризис не коснется. До банкротства банка Lehman Brothers, которое принято считать отправной точкой кризиса, было еще больше месяца. И именно тогда ЕБРР нам сказал: рассчитывайте только на те деньги, что у вас имеются, вам реально нужно постараться выжить».

Забавная популярность небольшой региональной компании у таких акул капитализма — чудеса, да и только. Или не совсем чудеса. По крайней мере, так считает американская Фемида, обвинившая главу консалтинговых компаний Chestnut Consulting Group Inc. (Пенсильвания, США) и Chestnut Consulting Group Co. (Делавэр, США) Дмитрия Хардера в подкупе сотрудника ЕБРР в Лондоне. По утверждению американских властей, в 2007–2009 годах Хардер помог двум клиентам этих фирм — российской и британской нефтегазовым компаниям — получить средства у ЕБРР под финансирование своих проектов. Десятки миллионов евро были выделены благодаря участию сотрудника ЕБРР Андрея Рыженко, который, как утверждают американские власти, получил за свои услуги вознаграждение в размере около 3,5 млн долларов. В 2017 году Хардер были приговорен американцами к пяти годам заключения, Рыженко получил в Лондоне шесть лет тюрьмы.

Впрочем, ЕБРР продолжил свое сотрудничество с ИНК и после этой скандальной истории. Например, в 2015 году был одобрен кредит на 150 млн долларов. И позднее Николай Буйнов именно ЕБРР называл основным кредитором компании.

Как заработал состояние

Свой первый бизнес будущий миллиардер начал делать в Бодайбо. Здесь он организовал производство дранки из горбыля. Позже небольшое производство превратилось в лесопромышленный комплекс. Но в 1993 году комплекс пришлось продать.

С этого же года началась работа с нефтепродуктами. Он стал основателем «Бодайбинской энергетической компании». Энергоресурсы поставляли по Иркутской области, отправляли ГСМ для организаций, занимающихся добычей золота. Сперва поставки были по одному району, позже стали заниматься доставкой в Амурскую область, Якутию, Магаданский и Красноярский край. То есть в те регионы, которые являлись основными золотодобытчиками в стране.

Мысль заняться добычей нефти, основать соответствующую компанию, появилась в 1997 году, после знакомства Буйнова с главным геологом Преображенской экспедиции «Востсибнефтегазгеологии» и ведущим юристом экспедиции Мариной Седых. Дальше появилось ООО «Нефтяная компания «Данилово», получившее лицензию на небольшое месторождение. Спустя два года выкупили ОАО «УстьКутнефтегаз», владевшего лицензиями на Ярактинское и Марковское месторождения.

Это и стало основой для создания Буйновым ИНК. Ее зарегистрировали в конце 2000 года.

Союз строителей и геологов

Официально ИНК ведет отсчет своей истории с ноября 2000 года — в этом году компания отмечает юбилей. Но, как это часто бывает, у этой истории есть и своя предыстория, на которой нелишним будет остановиться.

Основателем ИНК можно считать Николая Буйнова. Родился он в семье известного строителя БАМа Михаила Буйнова, возглавлявшего механизированную колонну № 135. Сын пошел по стопам отца, закончив Ленинградский институт инженеров железнодорожного транспорта. Но в эпоху рыночных преобразований решил сам заняться бизнесом. Сначала строительным, но все рухнуло в 1993-м, на фоне общего спада в строительной отрасли. Потом семейство Буйновых, пользуясь наработанными связями и знаниями о Восточной Сибири и Дальнем Востоке, занялись торговлей нефтепродуктами. Нефтепродукты для этих регионов по тем временам — это далеко не только автомобили, но, например, и котельные.

Бодайбинская энергетическая компания (БЭК) по месту последней дислокации мехколонны № 135 оказалась довольно успешным предприятием. На пике деятельности, в 1997-м, БЭК обеспечивала топливом до четверти старательских предприятий Восточной Сибири и Дальнего Востока. Выручка компании достигала 25 млн долларов, что по тем временам для компании, не имевшей советского наследства в виде готовой промышленной и сбытовой инфраструктуры, довольно солидный показатель.

Но БЭК была лишь посредником. Нефтяная отрасль уже тогда стала подавать признаки консолидации в более крупные вертикально интегрированные структуры. Поняли это и Буйновы, начав искать партнеров в добыче.

«В 1995 году я вел переговоры в городе Бодайбо с заезжим коммивояжером компании Shell, продававшим моторные масла, — вспоминает Николай Буйнов. — Кроме различных сувенирчиков — этот парень называл их зеркалами и бусами для аборигенов — он оставил мне небольшую брошюру об истории компании Shell. После прочтения этой книжечки мне захотелось создать нефтяную компанию — ни больше ни меньше. С учетом того, что в то время мы занимались торговлей нефтепродуктами, это было вроде и логично».

Старт был дан созданием команды из числа бывших сотрудников госпредприятия «Востсибнефтегазгеология» — ведущего юриста Марины Седых (ныне генеральный директор ИНК) и геолога и руководителя одного из подразделений Бориса Синявского.

Под добычу была создана специализированная «дочка» БЭК — «Эст-юре», которая с подачи Бориса Синявского занялась полученным от «Востсибнефтегазгеологии» Даниловским месторождением на севере Иркутской области. Месторождение небольшое, местность неосвоенная — крупному бизнесу такое неинтересно.

Вторым этапом расширения ресурсной базы для этого странного коллектива строителей и геологов стало приобретение контроля над «Устькутнефтегазом». Это предприятие было создано администрацией Усть-Кутского района в 1996 году, получив лицензии на Марковское и Ярактинское месторождения. Но судьба его сложилась не особо удачно: уже к 1999 году оно находилось в критическом положении. Администрация района бесплатно предлагала предприятие некоторым крупным отечественным нефтяным компаниям с условием выполнения социальных обязательств и продолжения разработки месторождений. Энтузиазма это предложение не вызвало, и предприятие попало в руки БЭК. Интересно, что таким образом к освоению Марковского и Ярактинского месторождений (уже в команде БЭК) вернулся бывший начальник Преображенской нефтегазоразведочной экспедиции Владимир Кокорин, в 1996 году «раскулаченный» администрацией Усть-Кутского района при создании «Устькутнефтегаза».

Наконец, в ноябре 2000 года все собранные активы были сведены под новой вывеской — Иркутская нефтяная компания. Главным акционером ИНК стал Николай Буйнов, сегодня его доля оценивается в 64%.

Как шло продвижение ИНК

Развитию нефтедобывающей отрасли в Восточной Сибири мешали сложности с доставкой. Продажа и транспортировка ресурсов не была налажена и отрегулирована, поэтому главная задача была — организовать доставку. Дороги и первый нефтепровод проектировали самостоятельно.

Дальше Иркутская нефтяная компания развивалась постепенно: приобретали лицензии на новые месторождения, увеличивали добычу. Процесс развития мог бы идти быстрее, но возникли проблемы со сбытом — из-за отсутствия магистральных нефтепроводов доставку проводили на транспорте по реке.

С развитием проекта трубопровода Восточная Сибирь – Тихий океан компания решила этот вопрос: в 2009 году ей дали разрешение на подключение к трубе. С этого момента количество добываемой нефти возросло.

Сейчас ИНК является одним из самых больших независимых производителей углеводородов в России. По данным Форбс, Николай Буйнов владеет 64% акций компании.

Иркутский полимер

К проектированию завода ИНК приступила в 2019 году. Он должен будет производить 650 тыс. тонн полиэтилена в год (полиэтилен высокой плотности и линейный полиэтилен низкой плотности) и станет, таким образом, одним из крупнейших в России предприятий по выпуску полимерной продукции. При этом будет создано 1200 новых рабочих мест. Проект сооружения Иркутского полимерного завода находится в числе первой волны проектов запускаемого правительством РФ нового механизма соглашений о защите и поощрении капиталовложений (СЗПК).

К строительству завода привлечена японская инжиниринговая компания Toyo Engineering Corporation. В конце января 2019 года с ней был подписан контракт на инжиниринг, закупки, технические консультативные услуги для пусконаладочных работ и ввода в эксплуатацию.

Сама компания работает в сфере инжиниринга с начала 1960-х, ей не впервой сотрудничать с нашей страной. Так, еще в конце 1960-х был заключен контракт между Toyo Engineering и советским «Техмашимпортом» на проектирование и поставку технологического оборудования для этиленового комплекса в Нижнекамске.

В качестве лицензиара для завода выбрана американская Univation Technologies, которая с 2014 года является дочерней компанией концерна Dow — это не привычная нам по проектам «Сибура» Linde, но тоже фигура мировой величины: Univation Technologies — мировой лидер по лицензируемым технологиям производства полиэтилена. На протяжении полувека Univation поставляет технологии по производству полиэтилена и катализаторов, а также связанные с этим услуги. Более трети всего полиэтилена в мире сейчас производится по ее технологиям.

Отметим, что сами строительные работы выполнит «дочка» турецкой строительной компании Gemont — соглашение с ней предусматривает строительство производственного комплекса «под ключ».

Равно как не свидетельствует об импортозамещении перечень стран — поставщиков технологического оборудования: Южная Корея (основное крупнотоннажное оборудование), Япония, Китай.

В сентябре этого года ИНК отчиталась о том, что основное технологическое оборудование доставлено на площадку, и в настоящее время здесь идет подготовка к хранению оборудования. Начало монтажных работ на строящемся предприятии запланировано на 2021 год.

Источники финансирования компания не раскрывает. Ранее Николай Буйнов отмечал, что основной кредитор ИНК — ЕБРР.

Геология и одержимость

Николай Буйнов не понаслышке знаком с тайгой. Отец основателя ИНК Михаил Буйнов руководил механизированной колонной №135, которая строила Байкало-Амурскую магистраль, и брал с собой сына по участкам с девяти лет. После БАМа мехколонна занялась дорожным строительством, но с развалом Советского Союза прекратилось финансирование. Тогда Буйнов-старший ушел в бизнес: мыл золото в Иркутской области, строил пасеки в Бишкеке и даже разводил песцов в Бурятии.

В какой-то момент Михаил Буйнов занялся торговлей нефтепродуктами и подключил к бизнесу сына. Основными покупателями топлива были сибирские и дальневосточные старатели.

К 1997 году оборот бизнеса Буйновых достиг $25 млн. И начал затухать — посредников стали теснить производители нефтепродуктов. Примерно тогда же Буйновы сошлись с бывшими руководителями Преображенской нефтегазоразведочной экспедиции Владимиром Кокориным и Борисом Синявским. «В 1990-е они остались у разбитого корыта и искали любые пути, чтобы как-то оживить свое дело», — вспоминает Николай Буйнов. Иркутские геологи убедили бизнесменов вложиться в разведанные ими же нефтегазовые месторождения — Марковское, Ярактинское и Даниловское. На базе этих активов была сформирована ИНК, которую основали Буйновы с партнерами. Гендиректором назначили юриста из команды Синявского Марину Седых, которая стала потом ключевым партнером Буйнова и совладелицей ИНК.

На старте затея выглядела абсолютной авантюрой. В Иркутской области никогда не было нефтедобычи и соответствующей инфраструктуры — ни дорог, ни трубопроводов. «Непроходимая тайга, летом гнус, зимой морозы», — описывал свои будни на Яракте один из геологов. «В какой-то степени это была obsession (одержимость)», — признает Николай Буйнов. На бурение первой ярактинской скважины ушло 177 дней. Она попала в разлом, и вместо первой нефти пошла вода. «Ваша Яракта — кот в мешке, фикция и пустая трата денег», — издевались скептики. Со временем все стало на свои места, сказал Буйнов в 2019 году на праздничном вечере, посвященном открытию Ярактинского месторождения. И уточнил: «На хорошие места». Запасы Яракты составляют более 100 млн т нефти, месторождение обеспечивает две трети всей добычи ИНК — 9 млн т в год. Примерно во столько же на старте оценивались все запасы ИНК, сейчас они исчисляются сотнями миллионов тонн нефти, говорит миллиардер, не называя точной цифры: «Львиную долю мы нашли сами». Бурение и геологоразведка — «коренные skills» для ИНК, подчеркивает Буйнов, который владеет 67,5% компании. «Мы всегда находим возможности для развития», — называла Седых еще один «козырь» ИНК.

Бизнес Буйнова начинался как авантюра. До него никто не занимался промышленной добычей нефти в Восточной Сибири

Бизнес Буйнова начинался как авантюра. До него никто не занимался промышленной добычей нефти в Восточной Сибири

Деньги из ИНК выводятся?

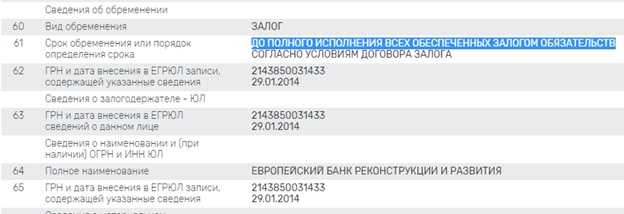

Учредителями ОО «ИНК» выступает холдинговая компания АО «ИНК-Капитал» (99.94%) и Николай Буйнов (0.06%). Доля холдинга с 2014 г находится в залоге у ЕБРР до полного всех обеспеченных залогом обязательств. Получается, что вот уже 5 лет компания Николая Буйнова не может расплатиться с долгами?

У ООО «ИНК» 8 «дочерних» компаний. Очень странные финансовые показатели имеет ООО «ТОТ», занимающаяся добычей сырой нефти. При выручке в 540 млн руб. ее убыток составил 41 млн руб. Это может быть свидетельством того, что из фирмы выводятся деньги. ООО «Усть-Кутский ГПЗ» до 2017 г. вообще не имело прибыль.

ООО «Иркутский завод полимеров» принес в 2017 г. Николаю Буйнову 0 выручки и 172 тыс. руб. убытка. ООО «Инвестиционная компания Верхняя Ангара» имеет похожие результаты – выручки и 211 тыс. руб. убытка. Так что не все складно сказывается в иркутской «сказке» Николая Буйнова.

Самый большой убыток в 1.7 млрд руб. умудрилось получить созданное в 2017 г. ООО «Приор-недвижимость». В нем работает 1 сотрудник. Вероятно, это генеральный директор Владимир Колганов. Он же – учредитель ООО «ИНК-Красноярск» с выручкой и убытком в 3.7 млрд руб. ООО было создано только в 2017 г. Не для вывода ли средств из других структур ИНК?

Наверное, и новый проект ИНК –завод про производству полимеров этилена- может ждать подобная незавидная финансовая участь. А миллиардер и участник списка Forbers Николай Буйнов живет в свое удовольствие, покупает дорогую недвижимость в Санкт-Петербурге. И. наверное, так будет до тех пор, пока кредиторы ИНК не поймут, за чей счет банкет.