Составляющие чистого денежного потока

Предприятие ведет различные виды деятельности, требующие оттока средств и доставляющие приток. Каждый вид деятельности «несет» свой денежный поток. Для определения ЧДП учитываются:

- операционная – поток ОСF;

- финансовая – FCF;

- инвестиционная – ICF.

В операционный денежный поток входят:

- средства, уплаченные покупателями товаров или услуг;

- деньги, выплаченные поставщикам;

- зарплатные выплаты;

- соцвзносы;

- платежи за аренду;

- поддержание операционной деятельности.

В финансовый денежный поток включают:

- получение и возврат кредитов и займов;

- проценты по кредитам и займам;

- выплату и получение дивидендов;

- другие платежи по распределению прибыли.

Инвестиционный денежный поток включает в себя:

- вознаграждение поставщикам и подрядчикам за внеоборотные средства;

- оплату за доставку и монтаж внеоборотных средств;

- проценты по кредитам за внеоборотные средства;

- выдачу и погашение различных финансовых активов (облигаций и т.п.).

ОБРАТИТЕ ВНИМАНИЕ! Иногда те или иные поступления либо выплаты можно отнести к разным денежным потокам. Например, если кредит взят на обеспечение текущего бизнеса, его следует отнести к FCF, а если его целевое назначение – новое бизнес-направление, это уже ICF

Всегда следует учитывать конкретную ситуацию.

Как рост EBITDA влияет на бизнес?

EBITDA (от англ. Earnings Before Interest, Taxes, Depreciation, and Amortization) является одним из ключевых показателей финансовой производительности бизнеса. Рост EBITDA, то есть увеличение этого показателя, положительно влияет на бизнес в нескольких аспектах.

-

Увеличение прибыльности: Рост EBITDA указывает на увеличение прибыльности компании. Это означает, что компания становится более эффективной в процессе производства товаров или оказания услуг. Высокая EBITDA говорит о том, что компания способна генерировать больше прибыли от своей основной деятельности. Такой рост прибыльности может привести к увеличению стоимости компании и улучшению ее финансового положения.

-

Усиление потенциала для инвестиций: Вложение средств в различные виды активов, развитие новых проектов или приобретение других компаний требует наличия финансовых ресурсов. Рост EBITDA создает дополнительный потенциал для компании для финансирования таких стратегических инвестиций. Большие денежные потоки, связанные с ростом EBITDA, могут использоваться для увеличения масштабов бизнеса и проведения диверсификации.

-

Привлечение инвесторов: Рост EBITDA является одним из ключевых факторов привлечения инвесторов. Инвесторы и стейкхолдеры оценивают эффективность и устойчивость бизнеса, а также его потенциал для генерации прибыли. Высокая EBITDA свидетельствует о финансовой стабильности компании и может привлечь больше внешних инвестиций. Увеличение интереса к компании со стороны инвесторов может привести к росту ее рыночной стоимости и созданию большего количества возможностей для развития бизнеса.

-

Улучшение финансовых показателей: Рост EBITDA может сказаться на различных финансовых показателях компании. Например, возможно улучшение показателей рентабельности активов и капитала, увеличение продуктивности труда и сокращение долговых обязательств. Улучшение финансовых показателей может способствовать повышению кредитного рейтинга компании и снижению ее затрат на заемные средства.

В целом, рост EBITDA является положительным сигналом для бизнеса. Он свидетельствует о финансовой устойчивости и эффективности компании, ее потенциале для роста и привлечения инвестиций. Рост EBITDA позволяет компании улучшить свое финансовое положение и расширить свои возможности для будущего развития.

Виды показателей

Помимо самой прибыли до уплаты процентов, налогов и амортизационных отчислений, существуют ее производные, призванные уточнить некоторые моменты, возникающие при оценке привлекательности фирмы для выдачи займа или для поглощения чьего-либо бизнеса.

Для начала упомянем о рентабельности по EBITDA.

А о том, как ее рассчитывать, и для чего она необходима, вы сможете прочитать ниже.

Следующим показателем-производной является коэффициент отношения долговых обязательств к EBITDA. Он представляет собой отношение всех долгов (и со сроком до 12 месяцев и более) компании к вычисляемой нами прибыли. Смысл этого показателя – продемонстрировать уровень долговой нагрузки на фирму и ее способность обслуживать эти обязательства.

Хорошим значением коэффициента (также известного в англоязычной литературе как Debt/EBITDA) является 3 и менее. Если же значение больше 4-5, то предприятие испытывает трудности с обслуживанием собственных долгов.

На его основании можно выделить еще две производных EBITDA:

- Net Debt/EBITDA – отношение чистого долга (совокупность всех обязательств фирмы, минус ее наличные средства и их эквиваленты) к EBITDA.

- EBITDA / Interest expense – отношение этой прибыли к процентному расходу или, говоря простыми словами, к переплате по кредиту.

Что такое ЕБИТДА?

EBITDA – это английская аббревиатура, обозначающая прибыль предприятия до отчисления процентных платежей, налоговых выплат, износа и амортизации основных средств. Этот показатель напрямую не присутствует в годовой отчетности юридических лиц, раскрывающих информацию о положении в компании, но тем не менее является весьма популярным у инвесторов. Простым языком можно сказать, что EBITDA это «максимизированная» прибыль, которая хорошо влияет на рыночную оценку компании. Появился показатель в 1980-х годах.

Однако прежде чем рассмотреть прибыль EBITDA, обозначим каждый составляющий ее элемент:

- Прибыль. В общем случае это разница между доходами и расходами компании. Основным доходом принято считать выручку от всех видов деятельности предприятия, то есть то, что фирма получила за свою продукцию или услуги. Под расходами понимается себестоимость продукции, т. е. материалы, труд работников, электричество и др. Другая существенная составляющая расходов – это содержание управленческого аппарата и сбыт.

- Проценты. В данном случае понимается приток или отток денежных средств, связанный с любыми процентными платежами по кредитам/депозитам, всем ценным бумагам, полученным/выданным займам от других организаций.

- Налоги. Организации обязаны уплачивать ряд налогов, которые различаются в зависимости от видов деятельности и страны нахождения. Часто это существенные суммы, выплаты которых показатель EBITDA не учитывает.

- Амортизация. Это часть стоимости активов компании, которая включается в себестоимость продукции. Суть этого понятия заключается в том, что при производстве активы изнашиваются. Для их замены фирма может постепенно накапливать средства, равные стоимости текущих активов. По факту компания никому не отдает эти деньги (в отличии от процентных и налоговых платежей), а только при желании может откладывать на новые станки, лицензии, компьютеры и др.

Помимо названных параметров, при расчете показателя учитывается пересчет налогов и стоимости активов, который возникает из-за различий бухгалтерского и налогового учета. Как правило это несущественные суммы в масштабах организации, которые не сопровождаются реальным движением денежных средств.

Методики и формулы расчета EBITDA и производных

Несмотря на значимость показателя, ситуация с методиками его нахождения весьма запутана.

Так, согласно МСФО, он и его производные не рассчитываются, поскольку они считаются финансовыми параметрами non-GAAP, не нашедшими отражения в правилах бухучета США.

Российские же стандартны, наоборот, предлагают несколько способов:

прямой:

Выручка – Расходы (за исключением Нп, % и А).

«эталонный», учитывающий данные как по МСФО, так и по GAAP:

Пч+ Нпупл- Нпупл+Рч-Дч+%опл-%пол+А-ПерА

или

EBIT+А-ПерА

поверхностный, использующийся для получения представлений об общей картине

EBIT+А

Существуют также методики расчета ЭБИТДИЭЙ по отчетным формам:

- адаптированная под отечественный учет, но имеющая погрешность в сравнении с расчетом по МСФО:

Ф. 2 стр. 50 + Ф. 5 А

- применимая для РСБУ, но позволяющая рассчитать только EBIT ввиду сложностей получения амортизационной суммы:

Ф. 1 стр. 2200 + Ф. 1 стр. 2330 + А

На основании EBITDA рассчитываются также следующие производные:

- вышеупомянутая EBIT. При равенстве EBITDA разница EBIT означает следующее: компания А избрала ускоренный амортизационный метод, компания В – равномерный. В этом и состоит особенность показателя применительно к РФ.

- «EBIT — %опл». Демонстрирует нужду в заемных средствах. Если EBT существенно < EBIT, это означает, что из компании утекают средства в виде %;

- Debt/EBITDA. Рассчитывается путем соотношения чистого долга и EBITDA, используется для оценки рентабельности компании при сравнительном анализе;

- EBITDA margin. Подразумевает рентабельность EBITDA, является соотношением EBITDA к выручке;

- EBITDA coverage. Коэффициент процентного покрытия, соотношение EBITDA к %опл.

Скорректированная EBITDA

Показатели EBIT и EBITDA очень популярны и широко используются для оценки финансового положения и стоимости компаний; многие компании включают non-GAAP-показатели в свою отчетность, сформированную в том числе по международным стандартам.

Однако методология расчета данных показателей в разных компаниях может отличаться. Различные методики расчета приводят к несравнимости показателей различных компаний (то есть нивелируют основное преимущество EBIT и EBITDA). Кроме этого, различные подходы к формированию и представлению non-GAAP-показателей в отчетности дают большие возможности для манипуляции данными показателями в стремлении их улучшить.

Активное использование данных показателей инвесторами и представление компаниями non-GAAP-показателей в своей отчетности явились причиной того, что на эти показатели в начале 2000-х годов обратил внимание регулятор. Изначально EBIT и EBITDA рассчитывались на основе отчетности US GAAP и в настоящий момент регулируются правилами US SEC (Комиссии по ценным бумагам и биржам США)

Правила SEC устанавливают классическую формулу расчета EBIT и EBITDA на основе отчетности US GAAP и не разрешают очищать данные показатели от других расходов, кроме как от налога на прибыль, процентов и амортизации. Показатели, которые рассчитываются иным способом, не могут называться EBIT и EBITDA, поэтому компании, отступающие от классической формулы по тем или иным причинам, называют данные показатели иначе, чаще всего добавляя определение «скорректированный» (adjusted): «скорректированный EBIT», «скорректированный EBITDA», «скорректированный OIBDA» и так далее.

Чаще всего EBITDA дополнительно очищают от следующих статей отчета о совокупном доходе:

- чрезвычайных (внереализационных) доходов и расходов (если стандарты отчетности допускают наличие таких статей или если они могут быть идентифицированы из дополнительных раскрытий);

- курсовых разниц;

- убытка от реализации (выбытия) активов;

- убытков от обесценения различных групп активов, в том числе гудвилла;

- вознаграждений, основанных на акциях (stock-based compensation);

- доли результата в ассоциированных и совместных предприятиях и операциях;

- начисления резервов под различные нужды.

Заемные средства и EBITDA

Кроме того, данный показатель применяется для оценки долговой нагрузки на предприятие. Конечно, самым «красноречивым» является в данном случае коэффициент финансового рычага (ЗАЕМНЫЕ СРЕДСТВА / СОБСТВЕННЫЙ КАПИТАЛ). Однако, если рассчитать тот же финансовый рычаг, где в знаменатели дроби будет стоять EBITDA, то мы получим показатель, анализирующий реальную возможность фирмы рассчитаться по долгам, используя лишь создаваемые резервы своей производственной деятельности. Ведь где ж еще предприятие может взять средства для оплаты долгов, если не из прибыли.

Таким образом, с помощью значения EBITDA возможно определить уровень:

- платежеспособности компании;

- вероятности погашения существующих долгов.

Отношение долга к EBITDA демонстрирует возможности предприятия оплачивать свои обязательства. По факту – это показатель долговой нагрузки. Кроме того, сам EBITDA, взятый в чистом виде, отражает интенсивность поступления финансов, которые могут понадобиться для оплаты долгов компании. Практика показывает, что EBITDA — это самый точный показатель, показывающий реальное финансовое состояние компании, наряду с показателем ликвидности.

Таким образом, можно определить финансовый рычаг EBITDA по формуле:

Коэффициент отношение долга к EBITDA = Совокупные обязательства (краткосрочные + долгосрочные) / EBITDA

Считается приемлемым значение коэффициента Debt / EBITDA на уровне, меньше 3. Величина, выше 5, свидетельствует о том, что у предприятия есть реальные трудности с обслуживанием своей задолженности. Кроме указанного экономическая теория выделяет дополнительные производные соотношения к EBITDA, характеризующие долговое здоровье фирмы:

Net Debt / EBITDA

Чистый долг (все обязательства компании за минусом ее высоколиквидных активов) к EBITDA.

EBITDA / Interests – отношение прибыли к расходам на оплату процентных платежей.

Амортизация как метод вуалирования отчетности

На метод «погашений статей актива» как способ вуалирования данных баланса обращал внимание еще сам автор этого термина — И.Ф. Шер (, стр

478 — 480; 485). Однако, его замечания касались преимущественно влияния величин «погашений» на оценку актива.

Иное видение получил данный вопрос уже во второй половине XX века.

«Если хотите поохотиться на якобы обоснованные цифры, — писал в 1954 году Даррел Хафф (Darrell Huff; 1913 — 2001) в своей получившей мировую известность работе „Как лгать при помощи статистики» () — могу предложить вам изучить корпоративные финансовые отчеты. Высматривайте прибыли, которые могли выглядеть слишком высокими и потому были замаскированы под что-то другое. Вот как описывает этот прием журнал Ammunition, рупор Объединенного профсоюза рабочих автомобильной промышленности Америки:

В отчете говорится, что за прошлый год прибыль компании составила $35 миллионов. Всего каких-то полтора цента с каждого полученного от продаж доллара! Вам уже жалко эту компанию. Вот перегорит у них в уборной лампочка. Чтобы заменить ее, придется потратить 30 центов. А это как-никак прибыль от выручки в 20 долларов. Отсюда и до экономии на бумажных полотенцах недалеко!

Но, конечно же, истина заключается в том, что в статье „Прибыль» компания показывает лишь половину, а то и треть своих истинных доходов. Та часть, о которой умалчивается, сокрыта в амортизации и в резервах на случай непредвиденных расходов» (, стр. 94-95).

«Похожая штука и с процентами, — продолжает Хафф. Компания General Motors, отчитываясь за девятимесячный период, показала относительно скромную прибыль (после вычета налогов) — 12,6% от объема продаж. Но за тот же период прибыли компании от инвестиций составили 44,8%, что выглядит куда как хуже — или лучше, в зависимости от предмета спора, в котором вы желаете одержать верх» (, стр. 95).

Интересно отметить, что, например, в знаменитом учебнике «Инвестиции», одним из авторов которого является лауреат нобелевской премии по экономике 1990 года Уильям Шарп (), вышедшем в 1995 году, в разделе «Анализ финансового отчета» рассматривается только показатель EBIT «доходы до выплаты процентов и налогов» (, стр. 817). Показатель же EBITDA вообще не обсуждается.

Вместе с тем, авторы отмечают, что «финансовые отчеты компании можно рассматривать как результат функционирования модели фирмы — модели, созданной управляющими компании, ее бухгалтерами и, косвенным образом, налоговыми органами. Различные компании используют различные модели, а это означает, что они рассматривают одни и те же события по-разному. Отчасти объясняет это явление то, что Общепринятые принципы бухгалтерского учета (GAAP), установленные Советом по стандартам финансового учета (Financial Accounting Standards Board), допускают некоторую свободу в вопросах учета. Примером может служить метод амортизации активов (равномерный или ускоренный) … .

Чтобы понять истинное положение дел в компании и сравнить с ситуацией в других компаниях, использующих иные методы учета, — продолжают авторы, — финансовый аналитик должен быть настоящим финансовым детективом, который занимается поиском фактов в сносках и сопроводительных записках к фи-

нансовым отчетам. Тех, кто принимает на веру итоговые отчетные данные, такие, как величина доходов на одну акцию, может удивить последующее развитие компании в отличие от тех, кто пытается заглянуть на „кухню» бухгалтерского учета» (, стр. 815).

Виды прибыли

Бухгалтерская прибыль рассчитывается в бухгалтерском учете при формировании бухгалтерской отчетности. При этом размер прибыли будет зависеть от применяемых стандартов бухгалтерского учета. Поэтому сумма прибыли, рассчитанная по национальным стандартам, может существенно отличать от прибыли, рассчитанной по стандартам МСФО.

Экономическая прибыль является более емким понятием, т.к. при ее расчете могут учитываться отдельные доходы и расходы, которые согласно стандартам бухучета не учитываются при калькуляции бухгалтерской прибыли. Например, собственник бизнеса может дополнительно учесть в расходах всю сумму представительских расходов, «подарки» чиновникам и прочие сопутствующие ведению бизнеса расходы.

При расчете бухгалтерской прибыли выделяют валовую прибыль (как сумму прибыли предприятия от всех видов хозяйственной деятельности до вычета из нее налогов и других обязательных платежей) и чистую прибыль (т.е. прибыль, которая остается в распоряжении компании после уплаты всех налогов и обязательных платежей).

Валовая прибыль (Gross profit) включает в себя три основных компонента:

- Операционная прибыль (т.е. прибыль от основной деятельности компании — производства (продажи) продукции, выполнения работ, оказания услуг).

- Прибыль от реализации имущества (например, продажа основных фондов, которые больше не используются компанией в производственном процессе).

- Прибыль от внереализационных операций (например, погашение безнадежной дебиторской задолженности, уплата контрагентами различных штрафных санкций за несоблюдение условий заключенных договоров, курсовые разницы, выплата страхового возмещения и т.п.).

Формула расчета бухгалтерской прибыли может быть представлена в следующем виде:

Схематически структуру формирования прибыли можно отразить так:

Структура формирования прибыли предприятия

В международной практике помимо валовой и чистой прибыли довольно часто осуществляется расчет таких показателей как EBITDA, EBIT и EBT.

EBITDA

EBITDA (Earnings before interest, taxes, depreciation, and amortization) — прибыль до вычета процентов, налогов и амортизации. EBITDA показывает финансовый результат компании, исключая влияние эффекта структуры капитала (т.е. процентов, уплаченных по заемным средствам), налоговых ставок и амортизационной политики организации. Показатель EBITDA позволяет провести сравнительный анализ предприятий одной отрасли, которые имеют различную структуру капитала, используют разный механизм налогообложения, а также применяют разную амортизационную политику.

EBIT

EBIT (Earnings Before Interest and Taxes) – прибыль до вычета процентов и налогов. EBIT — это по сути промежуточный результат между расчетом валовой и чистой прибыли. EBIT позволяет провести сравнительный анализ различных компаний, абстрагировавшись от структуры их капитала (т.е. исключив затраты на обслуживание заемного капитала) и влияния разных налоговых ставок. Часто EBIT путают с операционной прибылью, которая в отличие EBIT не включает доходы и расходы по прочим операциям.

EBT

EBT (Earnings before taxes) — прибыль до налогообложения. Показатель EBT позволяет объективно сравнивать компании, работающие в различных налоговых юрисдикциях.

Бухгалтерская отчетность, «запутанная» бухгалтерами

Нужно сказать, что мнение о содержании бухгалтерской отчетности как запутывающей подлинное видение картины положения дел фирмы, необходимой инвесторам, весьма распространено среди экономистов, не специализирующихся в области учета и корпоративных финансов. Эта позиция, к сожалению, активно транслируется и отечественными авторами. Так, например, в известном учебнике «Оценка бизнеса» яркого представителя петербургской экономической школы С.В. Валдайцева () мы читаем:

«Недостаток прибыли (убытка) как показателя в инвестиционных расчетах по оценке бизнеса также объясняется тем, что прибыль, будучи чисто бухгалтерским отчетным показателем, подвержена значительным манипуляциям. Ее объявляемая величина зависит от метода учета стоимости покупных ресурсов в себестоимости проданной продукции, … от метода ускоренной амортизации, от критерия зачисления продукции в реализованную продукцию … и др. Кроме того, не с прибыли „живет» предприятие. Вся реальная жизнь предприятия и реальные деньги инвесторам как результат вложения их инвестиций зависят от движения и наличия у предприятия денежных средств — остатка средств на текущем (расчетном) счете и наличности в кассе» (, стр. 70-71).

«Принципиально важно, — не уставал подчеркивать С.В. Валдайцев, — что прогноз денежного потока отталкивается не от прогноза прибыли, а от прогноза ожидаемых реальных денежных поступлений

Ведь не зря один из виднейших идеологов бухгалтерского учета в России Я.В. Соколов отмечает, что одним из опасных мифов бухгалтерского учета является то, что он, даже если не подвергается сознательной фальсификации, объективно и точно отражает состояние и движение хозяйственных средств» (, стр. 179).

Правда эти утверждения совсем не мешали С.В. Валдайцеву предлагать рассчитывать, например, показатель «съема прибылей с чистых материальных активов», «который отражается коэффициентом, соотносящим прибыли (чистые прибыли) предприятий отрасли с их чистыми материальными активами или с балансовой стоимостью их собственного капитала» (, стр. 115).

Следует отметить, что рассмотрение амортизации как источника финансирования деятельности компании, скрывающего часть ее прибыли от жадных глаз пользователей отчетности, характерно и для современных отечественных работ в области теории управления предприятием. Так, например, известные «Лекции по курсу „Экономика предприятия и предпринимательства»» И.П. Бойко содержат раздел «Финансирование за счет амортизации» (, стр. 11-12).

OIBDA: что это простыми словами и как рассчитать

OIBDA – это Operating Income Before Depreciation and Amortization или операционная прибыль до вычета износа и амортизации. Может показаться, что это нечто сродни EBITDAтолько с корректировкой на величину налогов и уплаченных процентов. Однако это неверно.

В основе OIBDA лежит операционная прибыль, значит, исключаются все прочие операции. В зарубежной практике они именуются внереализационными. В РФ это прочие доходы и расходы. Выше приводили несколько примеров. Здесь подробнее остановимся на сути.

Прочая составляющая бизнеса – это:

- некие разовые операции, которые сегодня есть, а завтра могут не повториться. К примеру, доход от сдачи помещений в аренду на пару месяцев;

- то, что прямо обозначается в бухгалтерской нормативке как прочая составляющая доходов и расходов. Допустим, штрафы по хозяйственным договорам, продажа залежалых материалов или ненужных основных средств (п. 7 ПБУ 9/99, п. 11 ПБУ 10/99).

Выходит, OIBDA – это разница между выручкой и расходами по обычной деятельности. Причем из последних исключается амортизация. Смысл исключения все тот же – повысить сопоставимость значений прибыли у компаний с разной фондоемкостью.

Заметьте, так как OIBDA базируется на операционном финансовом результате в ней изначально нет процентов к уплате и налогов с прибыли.

Вот формула для расчета показателя:

OIBDA = Прибыль от продаж + Амортизация = 2200 ОФР + 5640 пояснений

Приведем также способ вычисления через EBITDA, чтобы подчеркнуть различие между этими величинами:

OIBDA = EBITDA – Прочие доходы + Прочие расходы (за исключением процентов к уплате) – Налог на прибыль – Проценты к уплате

Прочие доходы вычитаются, а прочие расходы прибавляются, чтобы исключить их влияние. Ведь в OIBDA их быть не должно, а в EBITDA они присутствуют.

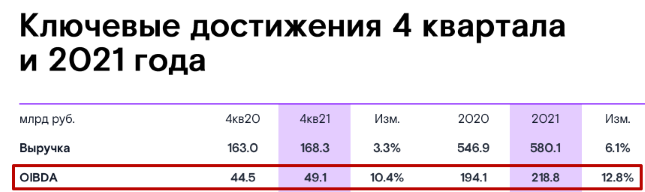

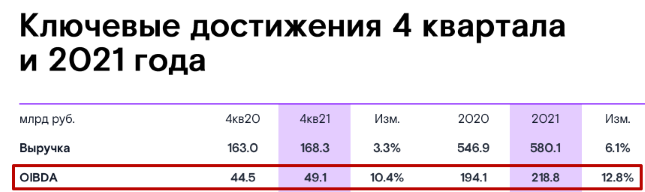

OIBDA пока не столь популярна, как прибыль до вычета процентов, налогов, износа и амортизации. Однако в некоторых источниках отмечается, что все больше компаний раскрывают ее в своей отчетности. Из числа российских организаций так поступает ПАО «Ростелеком». Вот скриншот с цифрами из его отчета о финансовых результатах за IV квартал 2021 г.

Теперь посчитаем OIBDA для ПАО «НЛМК».

Таблица 4. Вычисляем OIBDA

|

Показатель |

Сумма, млрд руб. |

|

Прибыль от продаж |

213,2 |

|

Амортизация |

18,3 |

|

OIBDA |

231,5 |

|

= 213,2 + 18,3 |

Если сравним полученные значения, то получим такое неравенство:

EBITDA > EBIT > OIBDA.

Оно справедливо, ведь:

- OIBDA не включает в себя сальдо прочих операций в отличие от двух других видов прибыли;

- из EBITDA исключается влияние амортизации, тогда как при подсчете EBIT она используется, уменьшая ее.

Отметим: в теории все три финансовых результата могут оказаться равными. Так будет если у компании нет доходов и расходов по прочим операциям, а еще отсутствуют процентные выплаты по кредитам и амортизируемое имущество. Очевидно, что это, скорее, редкая ситуация, чем обыденная. Поэтому для большинства компаний соотношение окажется таким же, как для ПАО «НЛМК» при условии, что прочие доходы превышают прочие расходы.

Для чего нужно рассчитывать

Финансовый результат организации независимо от того, сколько времени было на него затрачено, показывает EBITDA. Влияет любая прибыль: за конкретный период, полученная задолженность дебиторов и т. д. Все это деньги, которыми компания может распоряжаться, например, погасить кредит или выплатить как дивиденды, за купленные облигации.

Для чего рассчитывать

Благодаря расчету EBITDA аналитики, брокеры и инвесторы могут сравнивать организации на предмет кредитоспособности независимо от их государственной принадлежности, формы налогообложения

Также на него стоит обратить внимание крупным инвесторам, которые планируют слияние с компанией или действия по ее поглощению

Где применяется

Сфера применения EBITDA – финансы, в основном крупных компаний. Этот показатель важен:

- руководителям и владельцам бизнеса, которым нужно определить финансовое положение и перспективы компании;

- кредитным и банковским учреждениям, которые должны оценивать заемщиков на предмет способности возмещать кредиты;

- компаниям с крупными капитальными расходами для демонстрации инвесторам доходов без учета налогов, процентов и амортизации;

- инвесторам и аналитикам для понимания реального применения компаниями вкладываемых средств;

- для оценки доходов организации, ее инвестиционной значимости и платежеспособности;

- для оценки результатов работы управляющего звена торговой компании;

- для составления отраслевых рейтингов предприятий.

Преимущества и недостатки использования такого показателя

Среди преимуществ использования показателя отметим следующие:

- простота расчета показателя и доступность данных;

- возможность показать бизнес компании в более выгодном свете.

Однако можно выделить и следующие недостатки использования EBITDA:

- относительная незаконность данного понятия. Так, никакие бухгалтерские документы не обосновывают его существование, а формулы расчета не имеют официального документирования. Это дает компаниям возможность искажать данные;

- формула расчета не учитывает множество второстепенных факторов и обстоятельств, которые, тем не менее, могут оказать существенное значение на итоговый результат. Поэтому показатель нецелесообразно использовать для определения потока денежных средств. К примеру, формула не учитывает оборотный капитал, капитальные расходы, расходы на амортизацию.

Эти недостатки говорят о том, что EBITDA не всегда целесообразно использовать для расчета прибыльности предприятия.

Таким образом, показатель ЕБИТДА имеет большое значение для инвесторов и руководства компании для оценки ее прибыльности и конкурентоспособности. Однако зачастую ее значения могут быть искажены, поскольку формула не учитывает некоторые важные данные.

Видео — об особенностях использования показателя EBITDA:

Подходы отечественных авторов

По определению В.В. Ковалева и Вит. В. Ковалева, «EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization) — прибыль до вычета амортизации, процентов и налогов — разница между выручкой от продажи произведенной продукции и переменными расходами (затратами). Синонимы: контрибуционная маржа, маржинальный доход. Этот показатель имеет особую значимость для характеристики эффективности деятельности предприятий наукоемких, то есть затратоемких отраслей, отличающихся высоким относительным уровнем амортизационных отчислений в общей сумме затрат. Данная прибыль является источником покрытия постоянных нефинансовых расходов (затрат), основная доля в которых принадлежит амортизационным отчислениям. Вложения в основные средства — это хотя и осознанная, но все же иммобилизация денежных средств; эти вложения нужно возвращать, что и делается через механизм амортизации. Источник возврата — выручка от продажи произведенной продукции, которая после учета переменных расходов трансформируется в источник покрытия амортизационных отчислений. Отсюда видно, что, если этот источник относительно мал, то есть значение коэффициента покрытия постоянных нефинансовых расходов лишь незначительно превосходит единицу, возможный спад в объемах реализации может привести не только к неполучению чистой прибыли, но и к относительной невосполнимости вложений в основные средства» (, стр. 500). На этом комментарии авторов заканчиваются.

Т.В. Теплова рассматривает показатель EBITDA как уточняющий показатель EBIT — «прибыль по операционной или основной деятельности (operating earning, или прибыль до вычета налогов и процентов)» (, стр. 93). EBITDA, пишет Теплова, — «типичный пример аналитической прибыли» (, стр. 89). «Общий принцип его расчета — абстрагирование от финансовых решений (выплат процентов, долга) и амортизационных отчислений» (, стр. 89).

«Эта прибыль, — по мнению автора, — в первую очередь интересует менеджеров подразделений (так как корпоративные расходы не находятся в их компетенции) и аналитиков, оценивающих перспективы компании именно с точки зрения базового направления деятельности» (, стр. 93). «Этот показатель прибыли игнорирует вычет процентов по заемному капиталу, то есть показывает эффективность по всем вложенным средствам*. Кроме того, в этом показателе не находит отражения такая специфическая операция, как продажа долгосрочных активов. Для решений о целесообразности сохранения данного бизнеса или вхождения в него, расширения присутствия на рынке, — пишет Т.В. Теплова, — показатель EBIT является ключевым. Аналитики, — продолжает автор, — часто уточняют показатель прибыли на амортизационные начисления за период (A&D), которые не являются фактическими затратами и не связаны с оттоком денег.

Примечание:

* Данная трактовка предполагает, что эффект от деятельности компании (в виде прибыли и/или полученных доходов) следует соизмерять с фактически вложенными (в действительности потраченными) в бизнес компании средствами. Выплачиваемые проценты — это цена заемного капитала, но не сам вкладываемый в операции фирмы заемный капитал. Так, если мы берем в долг 100 рублей, независимо от того, какие проценты мы должны будем выплатить заимодавцу — 10, 40, 80 или 120 рублей, мы можем вложить в наши операции только фактически полученные 100 рублей. А это означает, что эффект в виде доходов и прибыли нам принесет управление именно 100 рублями, независимо от величины подлежащих уплате процентов.

Скорректированный показатель прибыли:

EBITDA = EBIT + A&D» (, стр. 93).

«Например, при характеристике работы компании за отчетный год акцентируется внимание на изменении выручки и показателе EBITDA» (, стр. 93)

«Часто в пояснительных записках к стандартной финансовой отчетности*, — обращает наше внимание Т.В. Теплова, — компании разъясняют собственные методики расчета показателя EBITDA (подчеркивая, что он не является стандартным в рамках US GAAP или IFRS) или же отражают уже полученные собственные значения» (, стр

90).

Примечание:

* Вероятно, здесь автором имеется в виду отчетность, составленная в соответствии с определенными стандартами — РСБУ, IFRS, US GAAP и т. п.

Обсуждая показатель EBITDA, нам с вами, дорогие читатели, нельзя не обратить внимания на то, что разговор о начислении амортизации как об учетном бухгалтерском приеме, позволяющем компаниям прятать прибыль от глаз пользователей отчетности, начался отнюдь не недавно.