Получение банковской гарантии

Кто может выдавать гарантию?

- Государственная корпорация развития «ВЭБ.РФ».

- Фонды содействия кредитованию (участники национальной гарантийной системы поддержки малого и среднего предпринимательства).

- Евразийский банк развития (только участникам из ЕАЭС кроме России).

Гарантии внесут в реестр независимых гарантий, а для закрытых конкурентных процедур предусмотрен специальный закрытый реестр.

Правила оформления и работы с независимой гарантией и основания для отказа заказчика принять ее подробно описывает обновленная статья 45 закона 44-ФЗ.

Что потребует от поставщика банк?

Чтобы успешно и быстро получить гарантию, узнайте заранее условия банка или другой синансовой организации, которая их выдает: сроки выдачи, размеры комиссии, список документов и прочее.

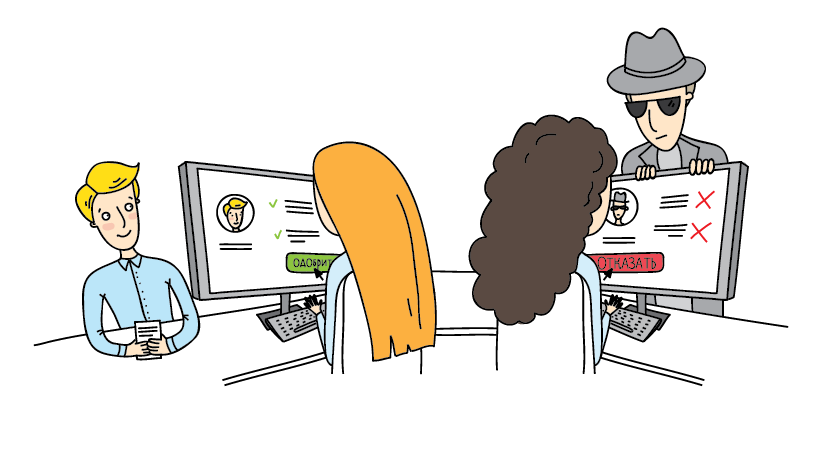

Репутация компании — одно из самых важных условий выдачи гарантии. Если фирма работает добросовестно, вовремя платит налоги и отчитывается в контролирующие органы, банковскую гарантию она наверняка получит.

Для предоставления гарантий большинство банков требуют от клиента почти такой же перечень документов, как для кредита:

- учредительные документы (Устав, ОГРН, ИНН),

- полная отчетность по финансовому состоянию и бухгалтерии за 1 год,

- заполненная предварительная заявка,

- ссылка на закупку.

Для многих банков важно, чтобы у участника закупки был открыт в нем счет. К этому тоже нужно быть готовым, чтобы не потерять время на переговоры с банками, в которых у вашей компании счета нет

В банке, с которым уже налажены хорошие деловые отношения, оформление банковской гарантии может проходить по упрощенному сценарию. Как правило, для финансового анализа компании достаточно квартальной бухгалтерской отчетности.

Сколько стоит банковская гарантия?

Стоимость банковской гарантии определяется индивидуально и зависит от:

- срока ее действия,

- степени риска платежа по ней,

- качества обеспечения регрессных требований банка к клиенту.

Как правило, комиссия за выдачу гарантии составляет от 1% до 5% от суммы требуемого обеспечения.

Срок получения составляет от 1 дней до нескольких дней. В последнее время эти сроки сокращаются до нескольких часов, поскольку банковская гарантия становится все более популярным банковским продуктом, а банки рассматривают электронные заявки.

Лимит банковской гарантии

Перед участием в электронном аукционе или конкурсе можно заранее узнать, даст ли вам банк гарантию в случае победы. Для этого нужно обратиться в банк для установления лимита банковских гарантий. В этом случае банк запрашивает у вас копии документов и устанавливает лимит. Правда, нужно учесть два условия:

- за установление лимита в некоторых банках придется платить — около 1% от суммы гарантии,

- если в следующем квартале бухгалтерская отчетность ухудшится, банковскую гарантию вам не выдадут.

Установить лимит полезно. Во-первых, это позволит выяснить, стоит ли в принципе рассчитывать на получение банковской гарантии, а во-вторых, после вашей победы в тендере решение о выдаче гарантии банк примет гораздо быстрее.

Что делать, если осталась пара дней на получение?

Для победителя важно успеть получить банковскую гарантию вовремя. Если пропустить срок подписания контракта, есть риск попасть в реестр недобросовестных поставщиков

Как быть в этом случае? Общайтесь с банком через интернет, а документы подписывайте квалифицированной электронной подписью. Это гораздо быстрее и удобнее, чем подавать документы в бумажном виде.

Если решили участвовать в электронных аукционах и конкурсах, детально изучите вопрос получения банковской гарантии, выясните свой лимит или заранее рассчитывайте стоимость гарантии для каждой интересной закупки. При соблюдении условий контракта претензий со стороны госзаказчика, а значит и выплат по вашей банковской гарантии, не будет.

Банковская гарантия — что это простыми словами

Банковская гарантия — это поручительство банка или другой финансовой организации за одну из сторон сделки. Банк гарантирует, что участник сделки исполнит свои обязательства по отношению к другому участнику. Если обязательства не будут исполнены, гарант берёт их выполнение на себя. БГ широко используется в различных направлениях как способ финансового обеспечения. Примеры, для чего нужна банковская гарантия:

- проведение коммерческих закупок и тендеров;

- организация госзакупок на конкурентной основе;

- поручительство за заёмщика при оформлении кредита;

- гарантия возврата аванса.

Оформление банковской гарантии регламентируется положениями статей 368–379 ГК РФ. В указанных статьях содержатся базовые нормы законодательства, касающиеся отношений между участниками сделки, их ответственности, прав и обязанностей.

Банковская гарантия часто используется при взаимодействии предприятий с другими компаниями и государственными структурами. Часто этот инструмент применяется с целью упрощённого возврата НДС, для получения отсрочки при покупке оборудования, по уплате таможенных пошлин.

Важно! По форме гарантия может быть отзывной или безотзывной. Безотзывная банковская гарантия не может быть отозвана по обоюдному согласию или в одностороннем порядке.

Преимущества и недостатки банковской гарантии

Пожалуй, главными преимуществами банковской гарантии являются:

- ее относительно невысокая стоимость, поскольку размер вознаграждения банку-гаранту за ее предоставление существенно ниже размера любого вида заемного финансирования;

- возможность эффективного решения вопроса по оплате обязательств без высвобождения денежных средств из оборота или их прямого заимствования в кредитных учреждениях.

Кроме того, наличие банковской гарантии является дополнительным стимулом для предпринимателя выполнить обязательство по договору, то есть осуществить поставку товаров, выполнить работу или оказать услугу.

Основанием для предъявления бенефициаром требований к банку-гаранту является нарушение обязательств со стороны принципала. Выплачивая денежные средства бенефициару по гарантии, банк-гарант фактически кредитует принципала-предпринимателя, поскольку осуществляет за него платеж его контрагенту. В дальнейшем банк-гарант в порядке регресса вправе потребовать возмещения сумм, уплаченных бенефициару по банковской гарантии. Размер такого возмещения определяется условиями соглашения между гарантом и принципалом, во исполнение которого и была выдана гарантия (ч. 1 ст. 379 ГК РФ). При этом в ч. 2 названной статьи содержится оговорка о том, что гарант не вправе требовать от принципала возмещения сумм за их уплату бенефициару не в соответствии с условиями гарантии или за нарушение обязательства гаранта перед бенефициаром, если соглашением гаранта с принципалом не предусмотрено иное.

Иначе говоря, предпринимателю придется возместить банку израсходованные средства и уплатить соответствующую сумму процентов, которые будут рассчитаны по текущей стоимости кредитных ресурсов банка.

Недостатком банковской гарантии можно считать ее независимость от основанного обязательства по гражданско-правовой сделке, которую она обеспечивает. Из-за этого существует некоторый риск, что банк-гарант вправе отказать бенефициару в выплате суммы по гарантии даже на основании формальных признаков (например, несоответствие представленных последним документов условиям гарантии). Поэтому условия соглашения о предоставлении банковской гарантии и самой гарантии должны быть четко сформулированы, исключая возможность их двоякого толкования или непонимания со стороны гаранта, бенефициара и принципала. В противном случае не исключены споры по поводу соответствия предъявленного требования условиям банковской гарантии.

Арбитры, ссылаясь на ст. 370 ГК РФ, полагают, что условия исполнения банковской гарантии могут быть связаны только с документами, но не с фактами, в том числе подтверждающими неисполнение основного договора. Гарант оценивает только документы, к нему поступившие, и не может выдвигать возражения, основанные на отношениях бенефициара (как кредитора) и принципала (как должника) (см., например, Постановления ФАС МО от 29.03.2012 N А40-63658/11-25-407, Двенадцатого арбитражного апелляционного суда от 13.04.2012 N А57-19475/2011).

Стороны банковской гарантии

Выделяют три стороны:

- бенефициар (заказчик);

- гарант (банк);

- принципал (исполнитель).

Отношения между сторонами закрепляются в тексте документа, как правило, в преамбуле.

Бенефициар выступает выгодоприобретателем, для него готовится документ. Иногда заказчик по своей инициативе включает в состав документации рекомендуемый им проект БГ. Обеспечение в таком виде помогает бенефициару избежать риска невыполнения контракта и является удобным способом проверить финансовую состоятельность принципала.

Гарант поручается за исполнителя контракта на случай срыва им принятых на себя обязательств. Законность деятельности банка-гаранта подтверждает генеральная лицензия на осуществление финансовых операций.

Принципал в банковской гарантии — это заинтересованное в сделке с заказчиком лицо, которое не хочет изымать из оборота денежные средства (например, чтобы минимизировать затраты), а предпочитает заплатить банку за услугу предоставления обеспечения. Одновременно участник подтверждает свою надежность и стабильность своего положения на рынке, поскольку банк не выдает БГ любому желающему.

Для чего нужны банковские гарантии

Несоблюдение взятых на себя договорных обязательств какой-либо организацией вполне возможно. Но если контракт заключен на очень крупную сумму, то это может привести к разорению фирмы. Поэтому заказчики и исполнители обращаются к третьим лицам, способным гарантировать их сделку, чтобы не брать на себя значительные финансовые риски, которое при неблагоприятном развитии событий могут их просто привести к банкротству.

Банковская гарантия дает возможность вести бизнес, не опасаясь значительных финансовых рисков и не допускать разорения компаний. За банковскими гарантиями часто обращаются индивидуальные предприниматели, так как малый бизнес является достаточно рискованной сферой деятельности и более крупные предприятия зачастую не хотят брать на себя повышенный риск невыполнение условий договоров и просят у малого бизнеса, при заключении любых контрактов предоставлять дополнительные финансовые гарантии.

Наличие гарантии позволяет избежать каких-либо конфликтов и негативных ситуаций, которые могут возникнуть при выполнении договора в процессе совместной деятельности заказчика и исполнителя.

Правила, срок действия гарантий распространяется на время договора, для обеспечения, которого они выдается. Если гарантия выдается на исполнение госзаказа, то она действует весь срок, пока не будет выполнен договор и распространяется на период, указанный в гарантийных обязательствах.

Вообще в бизнесе на практике, применение банковских гарантий очень широко распространено. Это своего рода страховка от финансовых рисков. Как правило, если исполнитель является достаточно надежным хозяйственным субъектом, то банки и другие кредитные учреждения, страховые фирмы с удовольствием выдают гарантии, поскольку они получают за это комиссионные и неплохо зарабатывают на этом.

Такой вариант договорных отношений очень выгоден всем сторонам, и заказчикам, и исполнителем, и кредитным учреждением, поэтому на практике он очень популярен. Это своего рода идеальный вариант, при котором заказчику-кредитору, обеспечивается гарантия частичного или полного возврата инвестированных средств, авансовых платежей, это страхует от финансовых рисков срыва контракта на выполнение работ или поставку товаров. Заключая такой договор с предоставлением гарантии, заказчик или кредитор страхует себя от финансовых рисков потерь и убытков, какие бы форс-мажорные обстоятельства не произошли на практике. Во время экономических кризисов и спада экономики, понижения бизнес активности, такие гарантии очень важны. Своего рода это страховка от финансовых рисков, только такой договор для заказчика или кредитора более выгоден, чем страховой.

Обзор документа

Закреплены требования к форме банковской гарантии, используемой для целей Закона о контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд.

Банковская гарантия оформляется на бумажном носителе или в электронном виде с учетом требований, установленных законодательством.

Перечислены документы, представляемые заказчиком банку одновременно с требованием об уплате денежной суммы по банковской гарантии (приведена его форма).

Бенефициар направляет гаранту следующие документы. Это платежное поручение, свидетельствующее о перечислении аванса принципалу. Документы, подтверждающие факт наступления гарантийного случая в соответствии с условиями контракта, а также полномочия единоличного исполнительного органа, подписавшего требование по банковской гарантии.

Прописаны правила ведения и размещения в единой информационной системе в сфере закупок реестра банковских гарантий.

Реестр ведет и размещает Федеральное казначейство.

Перечислены данные, которые включаются в него. Это наименование, местонахождение заказчика — бенефициара, ИНН; копия документа о внесении изменений в условия банковской гарантии; идентификационный код закупки; сведения об отказе заказчика в принятии банковской гарантии.

При этом банк одновременно с выдачей банковской гарантии (внесением изменений в ее условия) формирует и отражает необходимые информацию и документы в реестре.

Кроме того, заказчики по итогам рассмотрения поступившей в качестве обеспечения исполнения контракта банковской гарантии в случае отказа в ее принятии формируют и включают соответствующие данные в реестр.

До ввода в эксплуатацию единой информационной системы в сфере закупок реестр банковских гарантий размещается на сайте www.zakupki.gov.ru.

При формировании сведений и документов для включения в реестр до 31 декабря 2015 г. указывается номер извещения об осуществлении закупки, размещенного на названном сайте, или уникальный номер контракта, в обеспечение которого выдана банковская гарантия, из реестра контрактов. С 1 января 2016 г. — идентификационный код закупки.

Постановление вступает в силу с 1 января 2014 г., за некоторым исключением.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Условия, подлежащие включению в банковскую гарантию, используемую для целей Закона № 44-ФЗ

Банковская гарантия должна содержать условия, перечисленные в ч. 2 ст. 45 Закона № 44-ФЗ, а также предусмотренные п. “а” Дополнительных требований.

В соответствии с названными нормами в банковскую гарантию обязательно включаются:– сумма банковской гарантии, подлежащая уплате гарантом заказчику в установленных ч. 13 ст. 44 Закона № 44-ФЗ случаях, или сумма банковской гарантии, подлежащая уплате гарантом заказчику в случае ненадлежащего исполнения обязательств принципалом в соответствии со ст. 96 Закона № 44-ФЗ (п. 1 ч. 2 ст. 45 Закона № 44-ФЗ);– обязательства принципала, надлежащее исполнение которых обеспечивается банковской гарантией (п. 2 ч. 2 ст. 45 Закона № 44-ФЗ);– обязанность гаранта уплатить заказчику неустойку в размере 0,1% денежной суммы, подлежащей уплате, за каждый день просрочки (п. 3 ч. 2 ст. 45 Закона № 44-ФЗ);– условие, согласно которому исполнением обязательств гаранта (банка) по банковской гарантии является фактическое поступление денежных сумм на счет, на котором в соответствии с законодательством РФ учитываются операции со средствами, поступающими заказчику (п. 4 ч. 2 ст. 45 Закона № 44-ФЗ);– срок действия банковской гарантии с учетом требований ст.ст. 44 и 96 Закона № 44-ФЗ (п. 5 ч. 2 ст. 45 Закона № 44-ФЗ);– отлагательное условие, предусматривающее заключение договора предоставления банковской гарантии по обязательствам принципала, возникшим из контракта при его заключении, в случае предоставления банковской гарантии в качестве обеспечения исполнения контракта (п. 6 ч. 2 ст. 45 Закона № 44-ФЗ);– право заказчика представлять письменное требование об уплате денежной суммы и (или) ее части по банковской гарантии в случае ненадлежащего выполнения или невыполнения поставщиком (подрядчиком, исполнителем) обязательств, обеспеченных банковской гарантией, а также в случаях, установленных ч. 13 ст. 44 Закона № 44-ФЗ (абзац второй п. “а” Дополнительных требований);– право заказчика по передаче права требования по банковской гарантии при перемене заказчика в случаях, предусмотренных законодательством РФ, с предварительным извещением об этом гаранта (банка) (абзац третий п. “а” Дополнительных требований);– условие о том, что расходы, возникающие в связи с перечислением денежных средств гарантом по банковской гарантии, несет гарант (банк) (абзац четвертый п. “а” Дополнительных требований);– установленный Постановлением № 1005 перечень документов, предоставляемых заказчиком банку одновременно с требованием об осуществлении уплаты денежной суммы по банковской гарантии (п. 7 ч. 2 ст. 45 Закона № 44-ФЗ, абзац пятый п. “а” Дополнительных требований);– в случае, предусмотренном извещением об осуществлении закупки, документацией о закупке, проектом контракта, заключаемого с единственным поставщиком (подрядчиком, исполнителем), в банковскую гарантию включается условие о праве заказчика на бесспорное списание денежных средств со счета гаранта, если гарантом в срок не более чем пять рабочих дней не исполнено требование заказчика об уплате денежной суммы по банковской гарантии, направленное до окончания срока действия банковской гарантии (ч. 3 ст. 45 Закона № 44-ФЗ).

Соответственно, именно этот перечень документов включается в банковскую гарантию на основании п. 7 ч. 2 ст. 45 Закона № 44-ФЗ и абзаца пятого п. “а” Дополнительных требований.

Бухгалтерский учет

Согласно Приказу Минфина России от 31 октября 2000 г. N 94н «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению» (далее — План счетов) для обобщения информации о наличии и движении полученных гарантий в обеспечение выполнения обязательств и платежей, а также обеспечений, полученных под товары, переданные другим организациям (лицам), предназначен забалансовый счет 008 «Обеспечения обязательств и платежей полученные».

Обеспечения, учтенные по счету 008 «Обеспечения обязательств и платежей полученные», отражаются в сумме, определяемой исходя из условий договора. По мере погашения задолженности суммы обеспечений списываются с забалансового счета 008 «Обеспечения обязательств и платежей полученные».

Пример. Для обеспечения обязательств по договору поставки товаров, заключенному поставщиком — ООО «Мираж» с покупателем ЗАО «Вираж», кредитное учреждение «Сибирь» предоставило продавцу банковскую гарантию на сумму 3 000 000 руб. Гарантия датирована 15 августа 2009 г. и действует до 1 апреля 2010 г.

В бухгалтерском учете ООО «Мираж» предоставление банковской гарантии будет отражено следующей записью:

Дебет счета 008 «Обеспечения обязательств и платежей полученные» — отражена полученная банковская гарантия.

Как правило, за выдачу гарантии должник уплачивает банку комиссию (вознаграждение), устанавливаемую в процентах от суммы, на которую выдана гарантия.

Следовательно, для организации, получающей банковскую гарантию, возникают расходы, связанные с вознаграждением кредитной организации за выдачу банковской гарантии.

Отражение в учете должника суммы уплаченного вознаграждения за полученную банковскую гарантию будет зависеть от цели, в обеспечение которой оно получено.

Так, например, при получении банковской гарантии в счет исполнения договора поставки материалов сумма вознаграждения, уплаченная до момента принятия к учету материалов, включается в их фактическую себестоимость на основании п. п. 5, 6 ПБУ 5/01 «Учет материально-производственных запасов», утвержденного Приказом Минфина России от 9 июня 2001 г. N 44н.

Согласно Плану счетов в учете организации такая хозяйственная операция должна быть отражена следующей записью:

Дебет 10 «Материалы» Кредит 76 «Расчеты с разными дебиторами и кредиторами».

В иных случаях для целей бухгалтерского учета вознаграждение за выдачу банковской гарантии учитывается в составе прочих расходов на дату подписания договора банковской гарантии (п. 11 Приказа Минфина России от 6 мая 1999 г. N 33н «Об утверждении Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99″) и отражается по дебету счета 91 «Прочие доходы и расходы«, субсчет 2 «Прочие расходы», в корреспонденции с кредитом счета 76 «Расчеты с разными дебиторами и кредиторами». Перечисление суммы вознаграждения банку за предоставление банковской гарантии отражается записью по дебету счета 76 «Расчеты с разными дебиторами и кредиторами» и кредиту счета 51 «Расчетные счета».

Виды банковских гарантий

Вид предоставляемой гарантии, зависит от типа заключаемого договора между заказчиком и исполнителем работ:

- Гарантия исполнения, гарантирует заказчику своевременное выполнение работ в полном объеме в установленные договором сроки, это также касается и предоставление услуг или поставок товаров.

- Конкурсная или тендерная гарантия, снижает риски юрлица проводящего тендер, от того, что победитель тендера не исполнит своих обязательств в дальнейшем.

- Платежная гарантия, нейтрализует финансовые риски заказчика по поводу непоставки вовремя товаров (невыполнения работ).

- Авансовая гарантия, обеспечивает возврат авансового платежа в случае неисполнения условий контракта или сделки.

- Налоговая гарантия, позволяет обеспечить надлежащее исполнение налоговых обязательств исполнителя работ или поставщика товаров.

- Таможенная гарантия, позволяет обеспечить надлежащее исполнение таможенных обязательств поставщика товаров перед таможенными службами.

- Гарантия исполнения госконтракта по 223-ФЗ. Это специальный вид гарантий, который выдается на определённых условиях, компаниям участвующих в госзакупках или выполняющих господряды.

- Судебная гарантия используется в судебном процессе для обеспечения иска. Ответчики по судебному иску прибегают к использованию судебной гарантии для того, чтобы избежать ареста своего имущества и финансовых средств во время пока будет идти долгое разбирательство в судебных инстанциях. Воспользовавшись гарантией, ответчик сможет продолжать свою хозяйственную деятельность пока идет судебная тяжба.

В зависимости от цели заключения договора, могут быть другие виды предоставления гарантий.

В зависимости от условий, предоставляемой гарантии, выделяют ещё несколько ее видов:

- Может быть выдана обеспеченная гарантия или необеспеченная. Гарантия с обеспечением подразумевает, предоставление какого-то ликвидного залога, например, имущества, товаров, недвижимости, ценных бумаг и др. Необеспеченная гарантия, является письменным обязательством банка, гарантирующим, что исполнитель выполнит свои обязательства. Она не имеет материального обеспечения.

- Условная и безусловная гарантия. Если выдана условная гарантия, то банк выплатит денежные средства только в случае предоставления необходимых документов, подтверждающих неуплату этих средств принципалом. А безусловная гарантия обязует кредитное учреждение выплатить установленную компенсацию при первом же требование бенефициара.

- Прямая гарантия и контргарантия. Если выдана прямая гарантия, то данный банк является непосредственным плательщиком. Если выдана контргарантия, то положенную денежную сумму должен будет выплатить другой банк, по просьбе банка выдавшего банковскую гарантию.

- Синдиционированная гарантия обычно используется для международных сделок, такую гарантию дают несколько банков, по указанию главного банка.

- Подтвержденная гарантия, когда со стороны Гаранта выступает несколько банков, каждый из которых подтверждает свои обязательства (полностью или частично).

- Безотзывная или отзывная гарантия. Безотзывный вариант, как следует из названия, не дает права кредитному учреждению на ее отзыв, какие бы обстоятельства не произошли. Но здесь есть такой нюанс, что в договоре необходимо прописать все возможные обстоятельства безотзывности. Отзывная гарантия даёт возможность банку отозвать свое предложение и не выполнять свои обязательства по выплате, при определенных обстоятельствах.

Условия банковской гарантии

Правила оформления содержания и условий банковской гарантии есть в положениях Гражданского кодекса. Это вполне конкретные параметры, которые нужно обязательно указать в тексте документа. В частности:

- наименования сторон трехстороннего договора;

- дату выдачи гарантии банком и период ее действия;

- обязательства, для обеспечения которых необходима гарантия банка;

- точные начисления по гарантии, при отсутствии суммы — принцип расчета;

- перечисление обстоятельств, с наступлением которых поручительство будет выплачено заказчику.

Если какой-то из перечисленных пунктов в гарантии отсутствует, другая сторона договора может оспорить законность такого обеспечения. Чаще всего претензии в таких случаях возникают со стороны гаранта. Банк может счесть недействительным выданное обеспечение и откажется от выплат бенефициару. Единственный вариант получить средства в данной ситуации для бенефициара — инициировать судебное разбирательство.

Чтобы избежать подобного рода сложностей, бенефициар должен активно участвовать в согласовании текста гарантии и при необходимости настаивать на указании дополнительных условий. К примеру, на совместном обсуждении списка документов, которые нужно будет предоставить, чтобы получить оплату.

Дополнительные условия

Бенефициар вправе вносить уточнения в текст гарантии, дополняя его собственными требованиями. Чтобы избежать недопонимания, участнику торгов рекомендуется получить проект гарантии банка заранее, чтобы иметь возможность его согласования с бенефициаром. Самый частый предмет разногласий — документы, передаваемые гаранту бенефициаром для получения оплаты.

Бенефициару выгоднее, чтобы перечень документов был минимальным, например, чтобы это было единственное требование о выплате. Гарант же обычно расширяет перечень и запрашивает бумаги, подтверждающие задолженность поставщика. Это может быть документ с описанием нарушений принципала, копия претензии к нему, расчет долговой суммы и т.п.

Еще один повод для дискуссии контрагентов — порядок подачи гаранту платежного требования. Бенефициару выгодно получить выплату как можно скорее, из-за чего требование часто пересылают электронной почтой, факсимильной связью. Гарант скорее всего запросит оригинал с подписью и печатью руководителя.

Условия гарантий для госзакупок

Помимо стандартных условий ГК РФ, гарантии, используемые для госзакупок должны содержать дополнительные важные условия:

- Невозможность отзыва обеспечения.

- Обязанность оплаты просрочек при выплате гарантии со стороны банка 0,1% от суммы обеспечения.

- Считается, что банк оплатил гарантию, только если произошло фактическое зачисление средств на счет заказчика.

- Участник, подписавший госконтракт, должен заключить договор БГ с банком в отношении своих контрактных обязательств.

Дополнительные требования к гарантии может установить и организатор госзакупки. Перечислить их можно в закупочной документации или извещении, приглашении на участие в определении одного поставщика или в проекте договора для единственного участника тендера. Если банк выдаст гарантию, несоответствующую дополнительным пожеланиям заказчика, бенефициар имеет право отказать участнику в участии в тендере.

Документы, передаваемые с требованием об оплате

Документы, предоставляемые заказчиком вместе с требованием о выплате гарантии в банковскую организацию-гарант, нужно перечислить в договоре гарантии. Их перечень стороны должны согласовать самостоятельно. Обычно в список включают копию доверенности подписавшего требование сотрудника и принцип расчет долга.

Если гарантия нужна для участия в госзакупке, то список документов, которые нужно передать с требованием об оплате должен соответствовать и помимо расчета долга включать в себя:

- документ, подтверждающий право лица подписывать требование;

- для авансовой гарантии — платежное поручение о зачислении принципалу аванса;

- для гарантии на исполнение гарантийных обязательств — подтверждающий наступление случая по гарантии.

Для госзакупок в тексте гарантии не указывают необходимость предоставления заказчиком актов из суда, подтверждающих неисполнение обязательств подрядчика или поставщика.

Возможно ли отменить ранее установленные в контракте требования об обеспечении гарантийных обязательств?

Для ответа на этот вопрос обратимся к части 4 статьи 5 124-ФЗ:

Правило вступило в силу 24 апреля 2020 года!

Редкость этого абзаца вызвала большие разногласия со стороны клиентов, руководителей бизнеса и регулирующих органов. С одной стороны, данная норма призвана расширить «право» заказчика требовать мер обеспечения по договорам, заключенным до 1 июля 2020 года. С другой стороны, запрещает вносить изменения в уже заключенные договоры. Поэтому естественно напрашивается вывод, что применение данного положения возможно только при планировании, объявлении и изменении мероприятий, организованных в период с 24 апреля 2020 года по 1 июля 2020 года.

Стороны соглашения

В процессе оформления гарантийного обязательства принимают участие 3 стороны: принципал — тот, кто обращается за гарантией, бенефициар — тот, кто получает деньги по гарантии, гарант — тот, кто обязуется выплатить деньги бенефициару, если принципал не исполнит свои обязательства.

Принципал

Принципал выступает получателем гарантии. Он обращается к гаранту и платит ему комиссию за то, что тот обеспечит выполнение обязательств перед третьей стороной — бенефициаром.

Например, компания выиграла тендер на оказание услуг и должна внести на специальный счёт 20% от стоимости контракта. Но выводить эти деньги из оборота невыгодно. Принципал приобретает банковскую гарантию, и это позволяет не замораживать на счёте собственные средства.

Бенефициар

Бенефициар (выгодоприобретатель) — тот, кто получает деньги от гаранта, если принципал не исполняет обязательства. Выгодоприобретателем по банковской гарантии являются поставщик или заказчик. Рассмотрим на примерах, как работает банковская гарантия:

- Предприниматель (принципал) хочет купить оборудование у поставщика (бенефициара) на условиях отсрочки платежа. Банк гарантирует, что перечислит деньги поставщику, если принципал не оплатит оборудование в срок.

- Компания, участвующая в госзакупках (принципал) выиграла тендер. Чтобы не изымать из оборота средства в размере 10–20% от стоимости контракта, она обращается за банковской гарантией. Банк выдаёт гарантию на сумму обязательного залога. В этом случае бенефициар — государственное учреждение, которое проводит тендер.

Бенефициару выгоднее получить причитающуюся сумму по гарантии, чем судиться с покупателем или подрядчиком. Если принципал не выполняет обязательства, гарант выплачивает бенефициару всю сумму сразу, а в случае судебного разбирательства должник может выплачивать задолженность частями в течение нескольких месяцев.

Гарант

Гарантом выступает банк или другая организация, которая поручается за принципала и выплачивает денежные средства бенефициару, если принципал окажется недобросовестным и не исполнит обязательства в оговоренный срок. До 2015 г. гарантами могли быть только банки, после 2015 г. гарантии могут предоставлять любые коммерческие организации.

Исключение — таможенные и налоговые гарантии: их имеют право выдавать только банки, занесённые в реестры.

Случаи обязательного предоставления гарантийных мер

Поставщик обязательно должен гарантировать выполнение гарантийных обязательств, если заказчик указал это требование в документации. Несмотря на то, что по состоянию на 1 июля 2020 г установление данного требования является для заказчика правом, а не обязанностью (ч. 2.2 ст. 96 44-ФЗ), поставщик обязан его соблюдать при наличии у заказчика использовал его Правильный.

Если заказчик установил это требование, то оно распространяется на всех без исключения соискателей контракта (включая представителей СМП и СОНКО).

Заказчик может требовать предоставления гарантийных обязательств только при наличии в договоре гарантийных обязательств, в том числе требований к гарантийному сроку приобретаемой продукции (работ, услуг).

Согласно части 4 ст. 33 44-ФЗ заказчик обязан требовать гарантийных мероприятий в случае приобретения машин и оборудования. В остальных случаях установление этого требования является лишь правом.

Перечня покупок, в отношении которых покупатель «вправе» требовать мер безопасности, в договорном праве не существует. Например, при покупке мебели или строительных услуг клиент, скорее всего, запишет гарантийные требования. Но вы можете и не делать этого, все зависит от ваших предпочтений.

В практике госзаказов бывают случаи, когда заказчики устанавливают требование обеспечения качества и не понимают, зачем они это делают. Такие ситуации типичны при покупке продуктов питания, лекарств, программного обеспечения. Плохо то, что клиенты, сами того не понимая, одновременно требуют предоставления гарантий по гарантийным обязательствам в указанных закупках. Путаница возникает из-за того, что заказчики не различают термины «гарантия» и «остаточный срок полезного использования». Недостатком является то, что предъявление требований к гарантии и к обеспечению залоговых обязательств в этих случаях формально не нарушает 44-ФЗ.