Налоговый учет прочих поступлений и затрат

В признании доходов и расходов прочими для целей налогообложения практически не возникает расхождений с бухгалтерским учетом, кроме некоторых нюансов, которые мы уточним ниже.

Прочие доходы и налоги

Законодательно эта операция регламентирована ст. 250 НК РФ «Внереализационные доходы» (их список закрытый, но более полный, чем перечень прочих доходов).

ВАЖНО! Если поступление не упомянуто в ст. 250 как внереализационное, значит, оно относится к основным

В процессе налогового учета величина поступлений редко отличается от указанной в бухгалтерском балансе. Но появление таких отличий в некоторых случаях все же возможно.

- Основное средство, которое продали, модернизировалось, поэтому сумма амортизации по месяцам была разной.

- Реализуемое основное средство имело разную первоначальную стоимость (например, оно было получено организацией по лизинговому договору).

- Положительные разницы в суммах, не отраженных в бухучете.

Особенности налогообложения прочих расходов

НК РФ определяет все тонкости налогообложения, связанные с прочими расходами, в ст. 265 «Внереализационные расходы». Так же, как у доходов, их перечисление закрытое и не допускает расширения за счет других видов деятельности.

Некоторые прочие доходы не входят в налоговый учет, хотя и упомянуты как внереализационные. Их достаточно много, чаще всего бухгалтеру приходится сталкиваться со следующими.

- Затраты фирмы на различные развлечения, культурно-массовые мероприятия, благотворительность.

- Бюджетные взносы в виде штрафов и пеней за налоговые платежи.

- Проценты, которые начисляются контрагенту сверх лимита по статьям 269 и 291 НК РФ.

ВАЖНАЯ ИНФОРМАЦИЯ! Из-за разницы в налоговом и бухгалтерском признании расходов прочими образуются постоянные временные разницы, обусловленные применением ПБУ 18/02, использование которого для малого бизнеса является льготным.

Сведения, используемые для заполнения строчки «2350»?

Информационной базой для строчки 2350 рассматриваемого финансового документа является итоговый показатель оборота компании по Дт 91-2 «Прочие расходы». При этом в учет не принимаются:

- счета, по которым учитываются проценты к уплате

- счета по учету налога на добавленную стоимость

- акцизы

- другие подобные обязательные финансовые средства, которые компания получает от контрагентов и граждан

Поиск данных

Показатель по Дт 91-2 корреспондирует с кредитом различных счетов: сч. 01, сч. 02, сч. 10, сч. 50, сч. 52, сч. 60, сч. 62, сч. 76.

В финансовом отчете разрешается не делать развернутое отражение прочих трат:

- Если правилами бухучета предусмотрено или не запрещено их отражение в таком виде.

- Если доходы компании и затраты, связанные с ними возникли от одного идентичного факта предпринимательских действий и не особо значимы в итоговом параметре финансового состояния предприятия.

Этап 3. Анализ эффективности расходов

Эффективность считается, как отношение результата к вложениям. Вложения в данном случае – это общая величина или отдельные составляющие расходов. Отдачей будем считать:

- выручку;

- совокупные доходы;

- операционный финансовый результат.

Воспользуемся тремя формулами:

|

Коэффициент |

Формула |

Условные обозначения |

|

– достаточности выручки для покрытия основных расходов |

К1 = В ÷ (СП + КР + УР) = 2110 ÷(2120 + 2210 + 2220) |

· В – выручка; · СП – себестоимость продаж; · КР – коммерческие расходы; · УР – управленческие расходы; · ПрД – прочие доходы; · ПрР – прочие расходы; · ОП – операционная прибыль; · цифры – номера строк в отчете о финансовых результатах |

|

– соотношения совокупных доходов и расходов |

К2 = (В + ПрД) ÷ (СП + КР + УР + ПрР) = (2110 + 2310 + 2320 + 2340) ÷(2120 + 2210 + 2220 + 2330 + 2350) |

|

|

– рентабельности проданной продукции (товаров, работ, услуг) |

К3 = ОП ÷ (СП + КР + УР) = 2200 ÷(2120 + 2210 + 2220) |

- экономический смысл у формул одинаков: сколько рублей выручки (совокупного дохода, операционной прибыли) приходится на один рубль основных или совокупных расходов;

- чем выше значения, тем лучше. Это показывает, что отдача на вложения в компании растет;

- для первых двух показателей норматив составляет не менее единицы. Для последнего – нормы нет. Зато есть среднеотраслевые значения, которые ежегодно считает ФНС. За 2020 год данные по рентабельности проданной продукции можно найти на сайте налоговиков;

- третий коэффициент может оказаться отрицательным. Так будет, если вместо прибыли от продаж предприятие получило убыток.

Таблица 3. Считаем эффективность

|

Показатель |

2019 |

2020 |

|

Коэффициенты: |

||

|

– достаточности выручки, ед. |

1,10 |

1,07 |

|

– соотношения доходов и расходов, ед. |

1,05 |

1,002 |

|

– рентабельности проданной продукции, % |

9,89 |

6,92 |

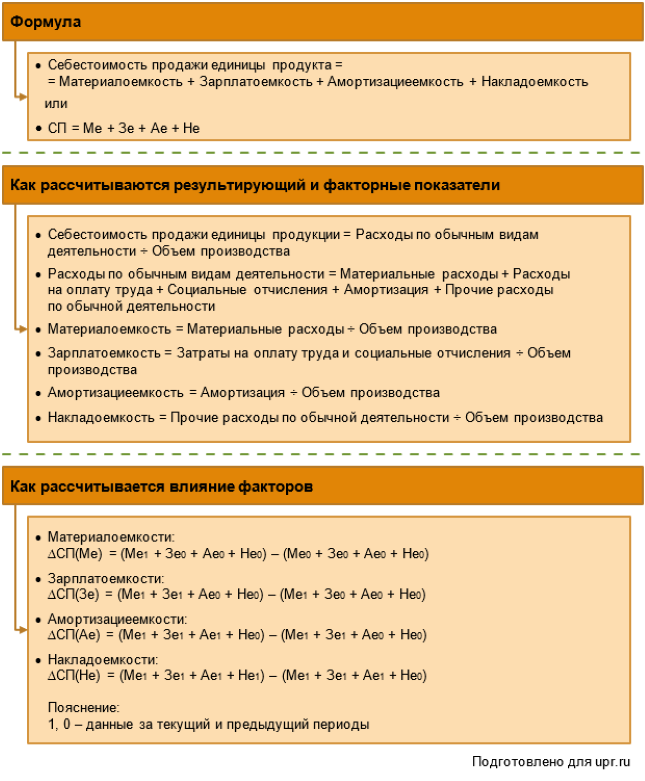

Главная сложность применения формулы – это объем производства в натуральном измерении, без которого в расчетах не обойтись. В бухгалтерской отчетности его нет. Однако компании иногда раскрывают его в пояснительной записке к отчетности. А еще он приводится в годовых отчетах.

В случае с ОАО «РЖД» в годовом отчете раскрываются данные о грузо- и пассажирообороте в тонно-километрах и пассажиро-километрах соответственно. Полагаем: для целей анализа допустимо сложить эти значения. Тогда получим натуральную величину продукта деятельности общества. Эти цифры вместе с прочими показателями привели в таблице.

Таблица 4. Ищем влияние факторов

|

Показатель |

2019 |

2020 |

|

Исходные данные, млн руб., если не указано иное: |

||

|

– материальные расходы |

623 715 |

592 398 |

|

– на оплату труда |

509 361 |

520 827 |

|

– на социальные нужды |

145 217 |

148 397 |

|

– амортизация |

261 851 |

283 851 |

|

– прочие |

141 687 |

150 281 |

|

– совокупный грузо- и пассажирооборот, млрд км |

3 438,4 |

3 299,1 |

|

Результат и факторы из модели, руб./км: |

||

|

– СП |

0,489 |

0,514 |

|

– Ме |

0,181 |

0,180 |

|

– Зе |

0,190 |

0,203 |

|

– Ае |

0,076 |

0,086 |

|

– Не |

0,041 |

0,046 |

|

Влияние факторов, руб./км: |

||

|

– ∆СП(Ме) |

-0,002 |

|

|

– ∆СП(Зе) |

0,012 |

|

|

– ∆СП(Ае) |

0,010 |

|

|

– ∆СП(Не) |

0,004 |

|

|

– совокупное влияние факторов |

0,025 |

Мы считаем влияние на себестоимость. Поэтому факторы, которые ее увеличили, расцениваем как негативные. И наоборот. Выходит, единственное положительное воздействие у материалоемкости. Самое значимое отрицательное – у зарплаты с отчислениями и амортизации.

Если вам нужны подобные расчеты, не забудьте скачать файл. Ссылка на него в начале статьи.

И еще момент: данный материал – по сути, смысловое продолжение анализа доходов, про который писали в статье «Анализ доходов организации для максимизации прибыли».

Без расходов не будет дохода, а значит, прибыли. Однако, когда траты растут опережающими темпами, их структура нерациональна, а отдача мала, то это повод отыскать причины происходящего. Методика анализа, которую привели в статье позволит такое сделать.

Сведения, используемые для заполнения строчки «2350»?

Информационной базой для строчки 2350 рассматриваемого финансового документа является итоговый показатель оборота . При этом в учет не принимаются:

- счета, по которым учитываются проценты к уплате

- счета по учету налога на добавленную стоимость

- акцизы

- другие подобные обязательные финансовые средства, которые компания получает от контрагентов и граждан

Поиск данных

Показатель по Дт 91-2 корреспондирует с кредитом различных счетов: сч. 01, сч. 02, сч. 10, сч. 50, сч. 52, сч. 60, сч. 62, сч. 76.

В финансовом отчете разрешается не делать развернутое отражение прочих трат:

- Если правилами бухучета предусмотрено или не запрещено их отражение в таком виде.

- Если доходы компании и затраты, связанные с ними возникли от одного идентичного факта предпринимательских действий и не особо значимы в итоговом параметре финансового состояния предприятия.

Заполнение отчета о финансовых результатах при УСН

Для малых предприятий, применяющих упрощенный режим налогообложения, законодатель разрешает использовать упрощенные формы отчетности, т.е. вносить сведения, не детализируя отдельные статьи. В полной мере это касается и ОФР. Заполним упрощенный отчет о финансовых результатах на основе тех же данных, учитывая, что вместо налога на прибыль «упрощенцы» платят налог при УСН.

В подобном варианте строка 2120 включает все затраты по обычной деятельности, т. е. себестоимость, управленческие, коммерческие, а в строке 2410 группируются все налоги вместе с изменениями ОНО, ОНА, а также с учетом ПНО/ПНА. В блоке прочих доходов и расходов отдельно выделяется лишь строка 2330 «Проценты к уплате», остальные доходы и затраты также не детализированы. В таблице приведен порядок заполнения отчета о финансовых результатах по строкам:

| Строка | Сумма в тыс. руб. | |

| 2110 | Кр/об 90/1 – Д/об 90/3 | 22 890 – 890 = 22 000,00 |

| 2120 | Д/об 90/2 + Д/об 90/8 | 11 885 + 252 = 12 137,00 |

| 2330 | Д/об 91/2 | 80,00 |

| 2410 | Налог при УСН | 2200,00 |

| 2400 | Стр. 2110 – стр. 2120 – стр. 2330 – стр. 2410 | 22 000 – 12137 – 80 – 2200 = 7583,00 |

Подобная форма позволяет уже в процессе заполнения ОФР провести сравнение основных показателей и проанализировать динамику развития компании.

Отчет о финансовых результатах УСН — пример заполнения 2:

Какие затраты предприятия входят в состав прочих расходов?

Затратами, относящимися к прочим, являются:

- затраты, понесенные в результате участия фирмы в уставе сторонних хозяйствующих субъектов

- траты, обусловленные списанием или реализацией произведенных продуктов, товаров, ОС

- проценты, выплаченные предприятием по кредитным и прочим подобным обязательствам

- расходы за обслуживание в организациях, кредитующих бизнес

- задолженность контрагентов с закончившимся сроком исковой давности

- траты по выдаче имущества в аренду имущества, включая объекты, относящиеся к интеллектуальной собственности компании Статьи расходов

- ассигнования в резервные фонды, которые образованы согласно правилам бухучета (под обесценивание инвестиций в ЦБ, по проблематичной задолженности и пр.)

- ассигнования в собственные резервы, организованные по случаям признания условных фактов предпринимательских дел

- неустойки, возмещения, пени, штрафные суммы за допущение нарушений договорной дисциплины

- компенсация потерь иных лиц, полученных в результате действий фирмы

- прошлогодние убытки, признаваемые в текущем периоде

- прочие долги, которые не представляется возможным взыскать

- разница в суммах платежей или выручки, возникшая из-за изменения курсов валют

- уценка имеющихся в собственности ресурсов

- перечисления на благотворительные дела

- траты на организацию культурных, развлекательных, спортивных и прочих подобных мероприятий

- траты, появившиеся от форс-мажора в предпринимательской деятельности

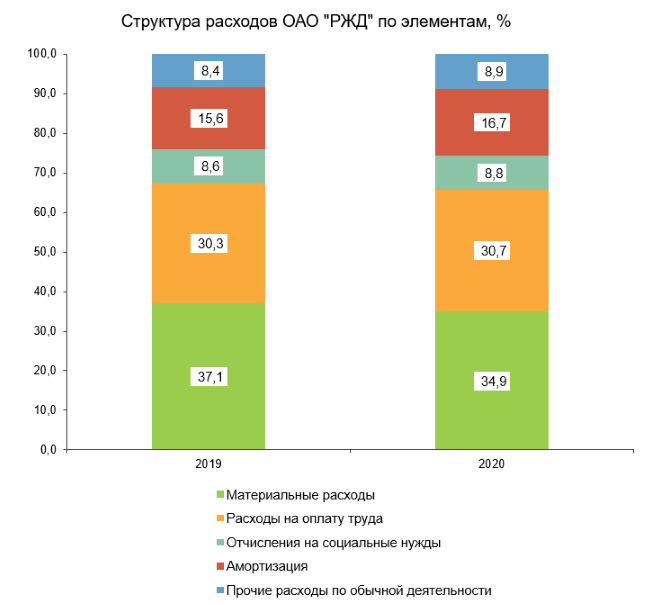

Этап 2. Анализ структуры расходов

На втором этапе рассчитываются удельные веса. Сначала для основных и прочих расходов в целом. Затем для компонентов основных.

Для расходов по обычной деятельности разумно оценить структуру двояко: исходя из ее представления в отчете о финансовых результатах, а также по элементам из пояснений к отчетности.

На что обратить внимание в ходе анализа полученных цифр? На три момента.

Первый. Насколько доля основных трат превышает прочие

Если ненамного или даже не превышает, то это тревожный момент. Выходит, основной бизнес в упадке, так как второстепенные расходы сопоставимы с теми, что по обычной деятельности.

Важно помнить: прочая составляющая в отчетности – это нечто незначительное. Нарушение данного правила говорит о нестабильности главных направлений деятельности.. Второй. Каковы доли трат на сбыт и управление в сравнении с себестоимостью продаж

Второй. Каковы доли трат на сбыт и управление в сравнении с себестоимостью продаж

У производственного или торгового предприятия удельный вес последней должен быть ощутимо больше. Почему? Потому что если компания очень мало производит и продает, то чем оправдать значительные расходы на нужды сбытовиков и управленцев. Это не касается тех, кто только начинает бизнес. Речь про давно функционирующие организации.

Третий. Сколько процентов приходится на прочий элемент в расходах по обычным видам деятельности

Заметьте, мы сейчас не про прочие расходы, а про то, что остается в основных, если из них убрать зарплату с отчислениями, материальный компонент и амортизацию. Если доля оставшегося больше 10-15%, то это повод провести тщательный анализ. Там оседают, например, траты на командировки, представительские расходы, услуги внешних консультантов, аудиторов и т.п.

Возможно, сумма обоснована и вызвана потребностями бизнеса. А возможно, здесь что-то прячут. Известны случаи, когда в прочие траты по обычной деятельности относили стоимость в разы завышенных услуг клининговой компании. Причина завышения: сговор главбуха с начальником предприятия, наводящего чистоту.

Посмотрим, как обстоят дела в ОАО «РЖД».

Таблица 2. Оцениваем структуру

|

Показатель |

2019 |

2020 |

||

|

сумма, млн руб. |

уд. вес, % |

сумма, млн руб. |

уд. вес, % |

|

|

Расходы по обычным видам деятельности по функции: |

1 681 830 |

100,0 |

1 695 754 |

100,0 |

|

– себестоимость продаж |

1 542 195 |

91,7 |

1 549 908 |

91,4 |

|

– коммерческие |

83 |

0,0 |

108 |

0,0 |

|

– управленческие |

139 553 |

8,3 |

145 738 |

8,6 |

|

Расходы по обычным видам деятельности по характеру: |

1 681 830 |

100,0 |

1 695 754 |

100,0 |

|

– материальные |

623 715 |

37,1 |

592 398 |

34,9 |

|

– на оплату труда |

509 361 |

30,3 |

520 827 |

30,7 |

|

– на социальные нужды |

145 217 |

8,6 |

148 397 |

8,8 |

|

– амортизация |

261 851 |

15,6 |

283 851 |

16,7 |

|

– прочие по обычной деятельности |

141 687 |

8,4 |

150 281 |

8,9 |

|

Прочие расходы: |

199 628 |

10,6 |

260 006 |

13,3 |

|

– проценты к уплате |

72 148 |

36,1 |

77 627 |

29,9 |

|

– остальные |

127 480 |

63,9 |

182 379 |

70,1 |

|

Итого расходов |

1 881 458 |

110,6 |

1 955 760 |

113,3 |

|

– по обычным видам деятельности |

1 681 830 |

89,4 |

1 695 754 |

86,7 |

|

– прочих |

199 628 |

10,6 |

260 006 |

13,3 |

- доля прочей составляющей в 2019-2020 гг. в среднем была около 12%. Это нормально. Показывает, что траты на основную деятельность существенно преобладают. Так и должно быть. Однако наметилась тенденция к росту прочих расходов. Выходит, компании есть резон тщательно отслеживать, что в них попадает. Возможно, получится отыскать очевидный источник для роста чистой прибыли. Например, в 2020-м ОАО «РЖД» потеряло 49,5 млрд руб. на отрицательных курсовых разницах. В таких случаях разумно найти дополнительные пути снижения валютных рисков;

- доля коммерческих расходов мизерная. Составила в среднем 0,0055%. А вот траты на управленцев более значимы – около 8,4%. Однако в целом структура по функции обоснована. Наибольший удельный вес принадлежит себестоимости продаж, т.е. расходам на основной продукт;

- уровень прочих трат по обычной деятельности невысок – около 8,6%. Наибольшая же доля принадлежит материальному компоненту. Далее идут зарплата и амортизация. Все это в полной мере соответствует специфике компании и не вызывает вопросов о нерациональности структуры. Показали ее на графике. Заметим: это традиционное распределение расходов между элементами в компаниях, где трудится много людей, и полно материальных ресурсов, которые надо обслуживать.

Сведения о выручке и основных расходах

Выручка в отчёте о финансовых результатах (строка 2110) формируется как:

- разница между кредитовыми оборотами субсчёта 90.1 (Выручка) и дебетовыми оборотами субсчетов 90.3 (НДС) и 90.4 (Акцизы). То есть из общей выручки от продаж вычитаются НДС и акцизы. Эта схема используется для плательщиков на ОСНО;

- кредитовый оборот по субсчёту 90.1 — для плательщиков УСН и ЕСХН.

Строка 2120 «Себестоимость продаж» включает в себя затраты, непосредственно связанные с производством продукции или оказанием услуг. Туда попадает сумма дебетовых оборотов субсчёта 90.2 (Себестоимость продаж) в корреспонденции с кредитом счетов 20 (Основное производство), 23 (Вспомогательные производства), 29 (Обслуживающие производства и хозяйства), 41 (Товары), 43 (Готовая продукция). Цифровые данные строки 2120 указываются в скобках, что означает вычитаемое. Это правило действует для всех вычитаемых и минусовых значений в ОФР. Например, убыток тоже ставится в скобки.

Строка 2100 «Валовая прибыль (убыток)» показывает разницу между выручкой и себестоимостью (показатель статьи 2110 минус показатель статьи 2120).

2210 «Коммерческие расходы» — все затраты по продвижению и сбыту продукции, товаров, услуг. Сюда относят рекламу, складские затраты, транспортные услуги по доставке, представительские расходы, и т.д. Включаются все дебетовые обороты субсчёта 90.2 в корреспонденции с кредитом счёта 44 (Расходы на продажу).

2220 «Управленческие расходы» — расходы по управлению организацией в целом, то что нельзя отнести на конкретный продукт или услугу (содержание офиса, зарплата руководителей, кадровиков, юристов, бухгалтеров, и т.д.). Сюда попадают дебетовые обороты по субсчёту 90.2 в корреспонденции с кредитом счёта 26 (Общехозяйственные расходы).

Строка 2200 «Прибыль (убыток) от продаж» показывает разницу между валовой прибылью и суммой коммерческих, управленческих расходов:

Бухгалтерские проводки

Принципы составления бухгалтерских проводок регулируются Планом счетов (Приказ Минфина РФ № 94н от 30.10.2000). Учет неосновных издержек ведется на активно-пассивном счете 91 «Прочие доходы и расходы». Суммы поступлений и затрат учитываются отдельно на субсчетах:

- 91.1 – прочие доходы;

- 91.2 – прочие расходы;

- 91.9 – сальдо прочих расходов и доходов.

В конце месяца считаются обороты по дебету и кредиту. Сальдо записывается на субсчете 91.9 и в конце года переносится на счет 99 «Прибыли и убытки». Величины по субсчету 91.2 корреспондируют с разными счетами в зависимости от хозяйственной операции: сч. , сч. , сч. 10, сч. 50, сч. 52, сч. , сч. 76. Таблица. Примеры проводок по субсчету 91.2

| Дебет | Кредит | Сумма для учета | Дата внесения в бухучет | |

| Затраты по договору лизинга | 91.2 | 20, 23, 29 | Фактические суммы | Дата оплаты |

| Списана остаточная стоимость от выбытия ОС и НМА | 91.2 | 01, 04 | Остаточная стоимость | Дата выбытия |

| Списана просроченная дебиторская задолженность | 91.2 | 60, 62, 76 | Сумма постановки на бухучет | Дата истечение срока исковой давности, судебного решения |

| Начислена комиссия за банковские услуги | 91.2 | 76 | Фактическая сумма | Дата произведенных выплат |

| Начислены проценты за полученные займы | 91.2 | 76, 66, 67 | Сумма по договору | На конец месяца |

| Выплаты штрафов | 91.2 | 60, 62, 76 | Сумма по решению суда | Дата признания виновным или решением суда |

| Перечисления на благотворительность и культурно-спортивные мероприятия | 91.2 | 76 | Фактическая сумма перечислений | Дата предоставления средств |

Аналитический учет по каждой хозяйственной операции следует вести отдельно, чтобы видеть полную картину каждой сделки.

Строка 2350 Отчета о финансовых результатах: суть и правила заполнения

Бизнес юрист > Бухгалтерский учет > Учет и отчетность > Строка 2350 Отчета о финансовых результатах: суть и правила заполнения

Одним из важнейших показателей для оценки результативности бизнеса являются его затраты. Они оказывают прямое воздействие на итоги работы. Помимо себестоимости и коммерческих издержек в Отчете о финансовых результатах отдельной строчкой выделены расходы под названием «прочие». Порядок их расчета и внесения в финансовый документ регламентируются законодательством о бухгалтерском учете.

Общие положения об Отчете

Отчет о финансовых результатах – один из основополагающих итоговых бухгалтерских документов. До 2013 года он носил название, отражающее лишь итоговый показатель предпринимательской деятельности: прибыли или убытка. Теперь из него видно, что содержание отчетного документа включает помимо достигнутого уровня прибыли или понесенного убытка иные показатели.

Бухгалтерская отчетность

По информации, представляемой в итоговой бухгалтерской отчетности, дается оценка финансово-экономического положения фирмы, уровне ее рентабельности и ликвидности, стабильности работы. Он необходим для прогнозирования дальнейшей эффективности бизнеса, поэтому используется практически всеми контрагентами: государственными структурами, банковскими учреждениями, партнерами, инвесторами.

Форма для составления финансового отчета утверждена Министерством финансов по приказу № 66 н от 2010 года и представлена в первом приложении к нему под действовавшим ранее названием «Отчет о прибылях и убытках». Сведениями из этого документа дополняется информация, включаемая в главный свод компании — бухгалтерский баланс.

Если по балансу видно наличие на конец отчетного года активных средств и обязательств у хозяйствующего субъекта, то из отчета можно узнать о достигнутом им за истекшее время объеме доходов и понесенных им в ходе предпринимательства трат, получении чистой прибыли или убытка, т.е. о результативности бизнеса за прошедший год.

Условно структура рассматриваемого отчета представляется четырьмя крупными разделами:

- Доходы фирмы и затраты по основным видам предпринимательской активности.

- Объемы дохода и затрат, отличающиеся от основных трат и выгод — прочие.

- Финансовый итог ведения бизнеса за пройденный годовой период.

- Справочные сведения.

Отчет составляется по всему предприятию независимо от используемого режима налогообложения, на котором оно работает и имеет ли самостоятельные структурные подразделения.

Годовые данные

Помимо показателей отчетного года, к примеру, за 2021 год, в документе приводится информация за аналогичный предшествующий период, т.е. за 2021 год. Как следует из правила, установленного п. 10 ПБУ 4/99, если сведения за два соседствующих года получились несопоставимыми, их нужно довести до сопоставимого вида, скорректировав.

ПБУ 9/99, посвященные доходности компаний, ПБУ 10/99, регламентирующие траты, классифицируют все доходы и расходы хозяйствующих субъектов на две группы:

- от обычной (основной) деятельности

- прочие

Каждая организация сама решает вопрос отнесения тех или других затрат к первой или второй группе, отражая принятые принципы разделения во внутрифирменной политике ведения бухгалтерского учета. Это право разъяснено Минфином в письме № 07-02-06/203.

Строка 2350: примеры внесения данных

Показатель, вносимый в строчку 2350 рассматриваемого отчета, представляет собой сумму прочих фирменных трат без итогового значения строчки 2330. Для наглядности формула его расчета может иметь следующий вид:

где ДО сч. 91/2 – сумма годового оборота по дебету субсчета 91-2.

Рассмотрим практический пример порядка расчета и правил заполнения строчки 2350.

Первый вариант: компания показывает суммы развернуто.

В таком случае объем прочих расходов просто равняется итоговому дебету по субсчету 91-2:

При этом исключаются акцизы, НДС, проценты к уплате и подобные платежи, которые фирма получает от сторонних хозяйствующих субъектов и граждан, отражая на счете 91-2.

Второй способ: свернутое представление показателей.

где КО сч. 91/1 – итог оборота по Кт 91-1.

Например:

ДО сч. 91-2 равняется 9870 тысяч рублей.

КО сч. 91/1 составляет 7890 тысяч рублей.

Тогда стр. 2350 = 9870 + (7890 – 9870) = 9870 – 1980 = 7890

Объем затрат, относящихся к прочим расходам организации, в документе о результатах работы компании вносится в скобки (круглые). Так, результат из приведенного примера следует отразить в строчке 2350 в следующем виде: (7890).

Итак, в ходе предпринимательской деятельности помимо основных затрат фирмы несут издержки, именуемые прочими. В связи с тем, что их количество составляет значимую долю в общем объеме расходов, законодательство выделяет их в отдельную группу и требует внесения в специальную строчку годового финансового отчета с кодом «2350». Законодатель предоставил хозяйствующим субъектам свободу в классификации собственных расходов с закреплением ее в своей учетной политике.

Заполнение строчки 2350 основывается на результирующих данных бухучета, а именно итоговом дебете субсчета 91-2 в корреспонденции с различными счетами. Расчет суммы зависит от выбранного компанией варианта отражения результата: свернуто или развернуто. Итоговое значение указывается в отчетном документе заключенным в круглые скобки.

Наверх

Напишите свой вопрос в форму ниже

Чистая прибыль (убыток)

По строке 2400 отчета о финансовых результатах организации за 2021 год отражают чистую прибыль или убыток за год. В сравнительных данных приводят аналогичное значение 2020 года.

По окончании отчетного года счет 99 закрывают. При этом заключительной записью декабря сумма чистой прибыли (убытка) отчетного года списывают со счета 99 на счет 84. Оборот проводки Дт (Кт) 99 Кт (Дт) 84 и будет показателем чистой прибыли либо убытка организации.

Значение, получаемое по итогам сложения и вычитания данных строк заполненного ОФР, должно совпадать с показателем чистой прибыли (убытка), рассчитанным по данным бухучета.

Для определения величины чистой прибыли (убытка) по данным ОФР положительное значение налога на прибыль (стр. 2410) прибавляют к прибыли (убытку) до налогообложения (стр. 2300), а отрицательный показатель стр. 2410 вычитают.

Аналогично поступают с показателем в строке «Прочее».

Если в результате расчетов получена отрицательная величина (чистый убыток), её показывают по строке 2400 в круглых скобках.

Распределение затрат на производственные расходы

Реализована возможность формировать производственные затраты, относимые на себестоимость выпускаемых изделий – вариант распределения На производственные затраты.

Сумму производственных расходов можно формировать в разрезе различных видов аналитик расходов (Подразделение, Объект эксплуатации, Прочие расходы).

Распределять производственные затраты можно выполнять по подразделениям и по выпускам товаров.

Если затраты распределяют по подразделениям производства, то указывают список подразделений, который будет участвовать в распределении расходов по конкретной статье расходов.

В схеме иллюстрирован порядок выбора правила распределения:

Правила распределения затрат задаются в рамках выбранного способа распределения.

Производственные затраты включают в себестоимость выпускаемых товаров согласно указанной статье калькуляции.

Статьи калькуляции используют при формировании себестоимости выпущенной продукции, они определяют характер расходов, которые включают в себестоимость продукции.

Документ Распределение расходов на себестоимость товаров и услуг предназначен для распределения затрат на производственные расходы; в нем отражаются суммы, подлежащие распределению затрат, он позволяет выбрать одно из правил, согласно которому будут распределяться расходы на себестоимость товаров:

- Пропорционально количеству,

- Пропорционально сумме,

- Пропорционально весу,

- Пропорционально объёму.

Распределение затрат на себестоимость продукции

Статьи расходов с вариантом распределения На себестоимость товаров увеличивают стоимость материальных ценностей на сумму доп.расходов.

Распределять дополнительные расходы можно по одному из правил:

- Пропорционально количеству – базу распределения определяют по количеству выбранной номенклатуры,

- Пропорционально себестоимости – базу распределения определяют по стоимости выбранной номенклатуры.

Сумму расходов на материальные ценности вне процесса производства формируют в разрезе различных видов аналитик затрат:

- Склад — сумму расходов формируют по выбранному правилу распределяется на все позиции, которые находятся в конкретном месте хранения (склад),

- Номенклатура — сумма расходов увеличивает стоимость остатков конкретной номенклатурной позиции;

- Поступление товаров и услуг — сумма расходов увеличивает стоимость остатков номенклатуры, которая оприходована по выбранным документам Поступление товаров и услуг,

- Заказ поставщикам, Перемещение продукции, Передача продукции между предприятиями, Заказ на перемещение – сумма расходов увеличивает стоимость остатков номенклатуры, которая указана в документах соответствующего типа.

Финансовый результат

По строке 2300 «Прибыль (убыток) до налогообложения» формируется финансовый результат, полученный по итогам отчетного периода. Определяется он по следующей формуле:

строка 2300 = строка 2200 + строка 2310 + строка 2320 – строка 2330 + + строка 2340 – строка 2350.

В строке 2410 «Текущий налог на прибыль» фиксируется сумма начисленного налога, отраженная на счете 68, субсчет «Налог на прибыль» (с учетом отложенных и постоянных налоговых обязательств и активов).

Строки 2421, 2430 и 2450 заполняют те организации, которые применяют ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций». Остальные поставят в них прочерки.

По строке 2421 «Постоянные налоговые обязательства (активы)» указывается сумма постоянных налоговых активов или обязательств, которые организация сформировала в отчетном периоде на основе возникших положительных и отрицательных постоянных разниц. Напомним, что в бухгалтерском учете постоянные налоговые обязательства отражаются по дебету счета 99, субсчет «Постоянные налоговые обязательства (активы)», в корреспонденции с кредитом счета 68. Постоянные налоговые активы, наоборот, записываются по дебету счета 68, субсчет «Расчеты по налогу на прибыль», и кредиту счета 99, субсчет «Постоянные налоговые обязательства (активы)».

Если кредитовый оборот субсчета «Постоянные налоговые обязательства (активы)» больше его дебетового оборота, следовательно, постоянные налоговые активы больше начисленных постоянных налоговых обязательств. В таком случае разница, отраженная по строке 2421, признается отрицательной величиной и указывается в круглых скобках.

По строке 2430 «Изменение отложенных налоговых обязательств» указывается разница между кредитовым и дебетовым оборотом счета 77 в корреспонденции со счетом 68. Если обороты по кредиту больше оборотов по дебету, результат отражается в круглых скобках.

По строке 2450 «Изменение отложенных налоговых активов» отражается разница между дебетовым и кредитовым оборотами по счету 09 «Отложенные налоговые активы» в корреспонденции со счетом 68. Если данный показатель отрицательный, то он указывается в круглых скобках.

Обращаем внимание, что при заполнении строк 2430 и 2450 следует брать обороты по счетам 09 и 77 в корреспонденции со счетом 68, а не остатки по счетам. Если организация применяет ПБУ 18/02, то должно выполняться такое соотношение:

Если организация применяет ПБУ 18/02, то должно выполняться такое соотношение:

строка 2410 = строка 2300 х ставка налога на прибыль + строка 2450 – – строка 2430 + строка 2421.

По строке 2460 «Прочее» организация может отразить следующие показатели:

— сумму ЕНВД для организаций, уплачивающих этот налог в отношении одного из видов деятельности;

— суммы штрафных санкций по налогам и сборам (эти суммы не включаются ни в состав расходов по обычным видам деятельности, ни в состав прочих расходов организации, а отражаются по дебету счета 99 в корреспонденции с соответствующими субсчетами счетов 68 или 69);

— суммы доплаты налога на прибыль, начисленные при обнаружении ошибок (искажений) в предыдущие налоговые периоды, так как они не влияют на показатель текущего налога на прибыль (такие разъяснения, в частности, содержатся в письмах Минфина России от 23.08.2004 № 07-05-14/219 и от 10.12.2004 № 07-05-14/328).

По строке 2400 «Чистая прибыль (убыток) отчетного периода» отражается конечный финансовый результат — прибыль или убыток, образовавшиеся после уплаты налога на прибыль. Эта величина показывает сумму нераспределенной прибыли (непогашенного убытка), полученной на конец года. Она должна отражаться в бухгалтерском учете при реформации баланса проводкой:

Дебет 99 Кредит 84

— отражена чистая прибыль, либо

Дебет 84 Кредит 99

— отражен убыток.

Показатель строки 2400 вычисляется по следующей формуле:

строка 2400 = строка 2300 – строка 2410 + строка 2450 – строка 2430 – – строка 2460.

Это подтверждает Минфин России в письме от 15.09.2003 № 16-00-14/280.

Сведения, используемые для заполнения строчки «2350»?

Информационной базой для строчки 2350 рассматриваемого финансового документа является итоговый показатель оборота . При этом в учет не принимаются:

- счета, по которым учитываются проценты к уплате

- счета по учету налога на добавленную стоимость

- акцизы

- другие подобные обязательные финансовые средства, которые компания получает от контрагентов и граждан

Поиск данных

Показатель по Дт 91-2 корреспондирует с кредитом различных счетов: сч. 01, сч. 02, сч. 10, сч. 50, сч. 52, сч. 60, сч. 62, сч. 76.

В финансовом отчете разрешается не делать развернутое отражение прочих трат:

- Если правилами бухучета предусмотрено или не запрещено их отражение в таком виде.

- Если доходы компании и затраты, связанные с ними возникли от одного идентичного факта предпринимательских действий и не особо значимы в итоговом параметре финансового состояния предприятия.

Строка 2350: примеры внесения данных

Показатель, вносимый в строчку 2350 рассматриваемого отчета, представляет собой сумму прочих фирменных трат без итогового значения строчки 2330. Для наглядности формула его расчета может иметь следующий вид:

где ДО сч. 91/2 – сумма годового оборота по дебету субсчета 91-2.

Рассмотрим практический пример порядка расчета и правил заполнения строчки 2350.

Первый вариант: компания показывает суммы развернуто.

В таком случае объем прочих расходов просто равняется итоговому дебету по субсчету 91-2:

При этом исключаются акцизы, НДС, проценты к уплате и подобные платежи, которые фирма получает от сторонних хозяйствующих субъектов и граждан, отражая на счете 91-2.

Второй способ: свернутое представление показателей.

где КО сч. 91/1 – итог оборота по Кт 91-1.

Например:

ДО сч. 91-2 равняется 9870 тысяч рублей.

КО сч. 91/1 составляет 7890 тысяч рублей.

Тогда стр. 2350 = 9870 + (7890 – 9870) = 9870 – 1980 = 7890

Объем затрат, относящихся к прочим расходам организации, в документе о результатах работы компании вносится в скобки (круглые). Так, результат из приведенного примера следует отразить в строчке 2350 в следующем виде: (7890).

Итак, в ходе предпринимательской деятельности помимо основных затрат фирмы несут издержки, именуемые прочими. В связи с тем, что их количество составляет значимую долю в общем объеме расходов, законодательство выделяет их в отдельную группу и требует внесения в специальную строчку годового финансового отчета с кодом «2350». Законодатель предоставил хозяйствующим субъектам свободу в классификации собственных расходов с закреплением ее в своей учетной политике.

Заполнение строчки 2350 основывается на результирующих данных бухучета, а именно итоговом дебете субсчета 91-2 в корреспонденции с различными счетами. Расчет суммы зависит от выбранного компанией варианта отражения результата: свернуто или развернуто. Итоговое значение указывается в отчетном документе заключенным в круглые скобки.

Наверх

Напишите свой вопрос в форму ниже