Соотношение показателя чистого дохода и объема денежного потока

Показатели чистого дохода и денежного потока могут соотноситься друг с другом. Однако, в большинстве случаев их значения не равны между собой. Вследствие этого часто возникают ситуации, например, когда продажи были, но поток остался на одном уровне, или были денежные вливания, а дохода нет.

Влияние дебиторской и кредиторской задолженности

Далеко не всегда продажа – это передача товара и одновременное получение денег или оплата услуги по факту ее оказания. Наличие временного разрыва между этими действиями — не редкость. Это и является причиной того, что показатели чистого дохода и объема денежного потока бывают не равны.

Если организация работает по системе предварительной оплаты, она сначала получает деньги, а уже потом передает товар или оказывает услугу. В результате, возникает кредиторская задолженность. В этой ситуации параметр чистого дохода меньше потока, так как деньги уже были получены, но еще не были учтены в отчетности, так как услуга еще не была оказана, или товар еще не был передан.

Если организация работает по постоплатной системе, она сначала передает товар или оказывает услугу, а спустя время получает деньги. В результате, возникает дебиторская задолженность. В такой ситуации параметр чистого дохода превышает поток. В отчетности компании отражается полученный доход, но, фактически, денег еще нет.

Влияние внеоборотных акцизов

Несоответствие показателя чистого дохода объему денежных потоков может возникать вследствие капитализации затрат. Например, подобная ситуация возникает при покупке недвижимого имущества.

Даже если заключенная сделка подразумевает отсрочку оплаты, денежные средства в любом случае будут потрачены гораздо раньше, чем стоимость недвижимости будет списана в счет амортизационных расходов.

Такая ситуация часто встречается среди представителей малого и среднего бизнеса. Они могут быть крайне прибыльными, однако практически не иметь чистого дохода из-за вложений в недвижимость и в другие нематериальные активы.

Влияние затрат кредитов

Большая разница в показателях может возникать вследствие привлечения заемных денег. Когда организация оформляет кредит, она получает большое вливание в имеющийся денежный поток, равно как и новые обязательства. Однако вся эта сумма никоим образом не сказывается на показателе чистого дохода. Отрицательное влияние будет заметно только спустя время после начисления процентов.

Понятие прибыли, облагаемой налогом

Прибыль представляет собой одну из важных и основных категорий деятельности любой компании. Все данные, касающиеся показателя прибыли, находят отражение в отчете о прибыли и убытках, содержащем достоверную информацию по необходимому отчетному периоду. Порядок налогообложения прибыли регулируется Налоговым Кодексом.

Формула налога на прибыль содержит в себе доход (прибыль), который облагается прямым доходом. Таким доходом может являться:

- Реализационный доход, включающий финансы, которые предприятие получает при продаже товаров (оказании услуг, осуществлении работ). Налог вычисляется от прибыли на все товары, вне зависимости от того, производит ли их компания сама или занимается перепродажей.

- Доход, не связанный с основной деятельностью компании.

Доходами, которые не имеют отношение к основной деятельности предприятия, могут быть:

- доходы, получаемые от положительного изменения курсовой разницы;

- доход от списания кредита;

- имущество, которое полученобезвозмездно;

- проценты, получаемые от займов, кредитов, векселей и др.

Анализ полученных результатов

Существует три основных способа проанализировать полученную чистую прибыль, на основе которых можно планировать изменения в работе предприятия в будущем:

- Вертикальный и горизонтальный анализ показателей – отслеживание изменение показателей и статей бухгалтерской отчетности за определенное время.

- Трендовый – сравнивание динамики изменения прибыли и иных показателей в отчетном периоде с предыдущим или базисным.

- Факторный анализ – поиск и учет внешних и внутренних факторов, которые могли повлиять на размер полученной прибыли. Факторы должны быть представлены в виде коэффициентов. Используя всю вышеизложенную информацию, вы сможете оценить эффективность работы своей компании и спланировать ее дальнейший рост.

Используя всю вышеизложенную информацию, вы сможете оценить эффективность работы своей компании и спланировать ее дальнейший рост.

Виды прибыли

Главный бухгалтер определил финансовый результат в виде прибыли. Но руководителю необходимо понимать, что прибыль бывает разная. В управленческом учете существуют несколько видов прибыли, каждая из которых несет разную смысловую нагрузку, по-разному рассчитывается и применяется для расчета различных экономических показателей деятельности. Поговорим о самых важных из них.

Валовая прибыль

Валовая прибыль или Gross Profit – показывает результат только от основного вида деятельности. Помимо выручки от реализации товаров, работ и услуг, она учитывает издержки, которые сформировали себестоимость реализованного продукта.

Валовая прибыль = Выручка без НДС — Себестоимость

Также применяется формула валовой прибыли по сведениям из бухгалтерской отчетности. Она имеет вид:

Валовая прибыль = Строка 2110 (Выручка) — Строка 2120 (Себестоимость)

Если валовая прибыль низкая и стремится к нулю, значит, основная деятельность не приносит ожидаемых результатов. Необходимо пересматривать производственный процесс, менять ассортимент выпускаемого товара, сокращать убыточные производства или же менять направление деятельности. Наихудшим вариантом, которого все стремятся избежать, является закрытие производства.

Прибыль от продаж

Прибыль от продаж или Operation Income – это показатель валовой прибыли, скорректированный на величину коммерческих и управленческих расходов.

Формула расчета имеет вид:

Прибыль от продаж = Валовая прибыль — Коммерческие расходы — Управленческие расходы

В отчетности прибыль от продаж можно увидеть по одноименной строке 2200, при этом итоговая сумма складывается из:

Прибыль от продаж = Строка 2100 (Валовая прибыль) — строка 2210 (Коммерческие расходы) — строка 2220 (Управленческие расходы)

Значимость показателя для топ-менеджмента велика – сведения о полученной прибыли от продаж необходимы при расчете рентабельности компании, активов и капитала и позволяют руководителям принимать управленческие решения, касающиеся перспективности ведения бизнеса и дальнейшего инвестирования средств.

Прибыль до уплаты налогов

Показатель должен учитывать доходы и расходы от ведения прочей, дополнительной деятельности. Так, для производственного предприятия прочей деятельностью может быть выдача займов с целью получения процентов, операции с валютой с целью получения выгоды в виде положительных курсовых разниц, благотворительность и т.д.

При расчете необходимо учитывать вышеприведенные формулы:

Прибыль до уплаты налогов = Прибыль от продаж + Прочие доходы — Прочие расходы

В бухгалтерской отчетности этот вид прибыли можно найти по строке 2300. Чтобы получить эти сведения, необходимо поработать со следующими строками отчетности:

Прибыль до налогообложения = Строка 2200 (Прибыль от продаж) + Строка 2310 (Доходы от участия в других организациях) + Строка 2320 (Проценты к получению) — Строка 2330 (Проценты к уплате) + Строка 2340 (Прочие доходы) — Строка 2350 (Прочие расходы)

Прочие доходы и расходы не связаны с основной деятельностью, но в некоторых компаниях эти значения могут превышать финансовые результаты от основного бизнес-направления. В этом случае необходимо принимать решения о смене вида деятельности и о перестройке всех бизнес-процессов.

Чистая прибыль

Чистая прибыль должна учесть абсолютно все доходы и расходы компании за определенный период, включая налоги, взимаемые с прибыли пени и штрафные санкции.

Формула расчета имеет вид:

Чистая прибыль = Прибыль до уплаты налогов — Текущий налог с прибыли

Используя показатели строк отчетности, перестроим формулу:

Чистая прибыль = Строка 2400 (Прибыль до налогообложения) — Строка 2410 (Налог на прибыль)

Необходимо различать понятие чистой и нераспределенной прибыли.

Нераспределенная прибыль включает в себя чистую прибыль текущего года, включая прибыль прошлых лет, не использованную собственниками на выплату дивидендов, пополнение резервного капитала, погашение убытков и на иные цели.

В МСФО и в управленческом учете принято определять также иные результаты финансовой деятельности – EBIT, EBITDA, которые в бухгалтерском учете не нашли применения.

Использование данных для оценки деятельности

Маржа используется для сравнения прибыльности различных компаний, отличающихся масштабом. Коэффициент чистой маржи позволяет определить состояние бизнеса вне зависимости от его размера.

Для оценки индекса производится сравнение:

- внутри компании по различным периодам ведения деятельности;

- с другими предприятиями одного вида деятельности или рыночного сегмента;

- со среднеотраслевыми статистическими данными, публикуемыми на сайте ФНС РФ.

Величина чистой маржи отличается по отраслям, являясь при этом приблизительным показателем, несмотря на данные статистики. При сравнении показателей разных компаний используют данные предприятий, работающих в одной сфере деятельности. Сравнительный анализ часто проводят инвесторы, потенциальные участники, инспекторы ИФНС при получении данных о верности налогообложения.

Расчет маржи чистой прибыли показывает, успешно ли предприятие покрывает имеющиеся расходы поступающими доходами. Показатель раскрывает информацию о рентабельности прибыли – выгоду, полученный на каждую единицу вложения, соотношение прибыли и инвестируемых средств. Например, коэффициент в размере 12% показывает, что на каждый вложенный рубль предприятие получает прибыль в размере 12 копеек.

Определение ожидаемой нормы чистой прибыли

Наряду с фактической нормой чистой прибыли используют ожидаемый показатель. Предприятия, планирующие модернизацию технического парка, переоснащение производства, часто привлекают средства инвесторов. Для одобрения проекта инвесторами необходимо доказать его выгоду.

Для информативности результата вложений производится расчет ожидаемой маржи чистой прибыли. Используют данные о сумме затрат на развитие проекта и чистая прибыль, ожидаемая от внедрения.

ОМЧП = ОЧП / Р х 100 (%), где ОМЧП – ожидаемая маржа чистой прибыли, ОЧП – ожидаемая прибыль, Р – расходы на реализацию проекта.

Пример расчета ОМЧП. Производственное предприятие планирует обновить машинный парк оборудования. Стоимость расходов на реализацию проекта о покупке станков составила 2 700 000 рублей, планируемая чистая прибыль от вложения – 200 000 рублей. Ожидаемая МЧП расчетным путем составила ОМЧП = 200 000 / 2 700 000 х 100 = 7,4%. Планируемая маржа приближена к оптимальному параметру.

Для более точного определения величины финансового риска используют дополнительные показатели, а также оценивают внешние и внутренние условия ведения деятельности.

Ограничения при расчетах

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

На маржу чистой прибыли могут повлиять единичные ситуация, такие как продажа актива, что временно увеличит прибыль. Норма чистой прибыли не влияет на продажи или рост выручки, а также не дает представления о том, управляет ли руководство своими производственными затратами.

Лучше всего использовать несколько коэффициентов и финансовых показателей при анализе компании. Норма чистой прибыли обычно используется в финансовом анализе, наряду с рентабельностью по валовой и операционной прибыли.

Данный индикатор может сильно различаться между компаниями в разных отраслях. Например, компании в автомобильной промышленности могут говорить о высоком коэффициенте рентабельности, но меньшем доходе по сравнению с компанией в пищевой промышленности. Компания в пищевой промышленности может показать более низкий коэффициент прибыли, но более высокий доход.

Рекомендуется сравнивать только компании одного сектора с аналогичными бизнес-моделями.

Другие ограничения включают возможность неверной интерпретации нормы чистой прибыли и показателей движения денежных средств. Низкая чистая прибыль не всегда указывает на плохо работающую компанию. Кроме того, высокая норма не обязательно означает высокие денежные потоки.

Примеры расчетов

Пример № 1. Возьмем условные данные для расчетов, представлены в таблице ниже.

Исходные данные для расчетов, т.р.

| Показатель | 2017 год | 2018 год |

| Выручка | 45899 | 78955 |

| Себестоимость | 37411 | 54711 |

| Коммерческие расходы | 1245 | 2555 |

| Управленческие расходы | 899 | 3444 |

| Доходы от участия | 179 | 588 |

| Проценты к получению | 255 | 741 |

| Проценты к уплате | 322 | 231 |

| Прочие доходы | 2477 | 37444 |

| Прочие расходы | 2987 | 3471 |

Расчеты производим следующим образом:

определяем значение прибыли до налогообложения в таблице ниже.

Расчет прибыли до налогообложения, т.р.

| Показатель | 2017 год | 2018 год |

| Выручка | 45899 | 78955 |

| Себестоимость | 37411 | 54711 |

| Коммерческие расходы | 1245 | 2555 |

| Управленческие расходы | 899 | 3444 |

| Доходы от участия | 179 | 588 |

| Проценты к получению | 255 | 741 |

| Проценты к уплате | 322 | 231 |

| Прочие доходы | 2477 | 3444 |

| Прочие расходы | 2987 | 3471 |

| Прибыль до налогообложения | 7744 | 26204 |

определяем значение налога на прибыль:

2017 год: 7744*0,2 = 1549 т.р.

2018 год: 26204*0,2 = 5241 т.р.

определяем значение чистой прибыли:

2017 год: 7744-1549 = 6195 т.р.

2018 год: 26204-5241 = 20963 т.р.

Пример № 2.

Компания A и компания B имеют норму чистую прибыль 12% и 15% соответственно. Обе компании заработали 150 000 рублей. Сколько чистой прибыли получила каждая компания?

Шаг 1. Использование формулы:

Норма чистой прибыли = чистая прибыль / выручка.

Чистая прибыль = норма чистой прибыли * выручка

Шаг 2. Рассчитать чистую прибыль для каждой компании:

Компания А:

Чистая прибыль = норма чистой прибыли * доход = 12% * 150 000 = 18 000 рублей.

Компания Б:

Чистая прибыль = норма чистой прибыли * доход = 15% * 150 000 = 22 500 рублей.

Пример № 3.

Компании A и B заработали 83,50 т.р. и 67,22 т.р. чистой прибыли соответственно. Обе компании имеют рентабельность по чистой прибыли 18,22%. Сколько дохода заработала каждая компания?

Шаг 1: выписать формулу

Чистая прибыль = Норма чистой прибыли / выручка

Выручка = Норма чистой прибыли / Чистая прибыль

Шаг 2: Рассчитать доход для каждой компании

Компания А:

Доход = 83,50 / 18,22% = 458,29 т.р.

Компания Б:

Доход = 67,22 / 18,22% = 368,94 т.р.

Расчет показателей формулы

В отчет о финрезультатах показатели, входящие в формулу нормы прибыли, попадают из данных бухучета.

Выручка, показанная по строке 2110, соответствует величине, образовавшейся по кредиту счета 90, за вычетом числящихся в дебете этого же счета налогов (НДС и акцизов).

Величина чистой прибыли может быть взята как сальдо счета 99 до реформации баланса. В отчете о финрезультатах она последовательно рассчитывается от выручки (строка 2110) путем совершения с этой суммой арифметических действий с участием данных, попавших в каждую последующую строку этого отчета с определенных счетов бухучета:

- В строку 2120 — как показанные по дебету счета 90 цифры, поступившие со счетов 20, 23, 41, 43.

- В строку 2210 — как показанные по дебету счета 90 цифры, поступившие со счета 44.

- В строку 2220 — как показанные по дебету счета 90 цифры, поступившие со счета 26.

- В строки 2310, 2320, 2340 — как равные доходам, показанным по кредиту счета 91, за вычетом НДС, если эти доходы его содержат.

- В строки 2330 и 2350 — как равные расходам, показанным по дебету счета 91, за вычетом сумм НДС, относящихся к доходам, отраженным по дебету счета 91.

- В строку 2300 — как равные сумме, списанной со счетов 90 и 91 на счет 99.

- В строку 2410 — как равные сумме налога на прибыль, начисленной по декларации и показанной в начислениях по кредиту счета 68.

- В строку 2421 — как равные разнице между ПНО и ПНА, попавшими на счет 99 со счета 68.

- В строку 2430 — как равные разнице между кредитовым и дебетовым оборотами ОНО по счету 77 (положительной величиной при преобладании кредитового оборота и отрицательной при преобладании дебетового).

- В строку 2450 — как равные разнице между дебетовым и кредитовым оборотами ОНА по счету 09 (положительной величиной при преобладании дебетового оборота и отрицательной при преобладании кредитового).

- В строку 2460 — как равные сумме иных данных (кроме вышеуказанных), присутствующих на счете 99.

Все значения в отчете о финрезультатах отражаются с учетом знака: положительные — в своих абсолютных значениях, а отрицательные — в круглых скобках. Таким образом, чтобы получить конечный результат в виде значения чистой прибыли, нужно просуммировать значения всех перечисленных строк с учетом того знака, который для них указан.

При упрощенной форме отчета определение чистой прибыли будет аналогичным и через наименования строк будет иметь следующий вид:

При использовании старой формы отчета о финрезультатах (отчета о прибылях и убытках, утвержденного приказом № 67н) указанные номера строк действующего отчета будут заменены следующим образом:

- 2110 на 010;

- 2120 на 020;

- 2210 на 030;

- 2220 на 040;

- 2310, 2320, 2340 на 080, 060, 090;

- 2330 и 2350 на 070 и 100;

- 2410 на 150;

- 2421 на 200;

- 2430 на 142;

- 2450 на 141;

- 2460 на дополнительно введенный в старую форму отчета номер строки.

Зачем нужны показатели рентабельности

Цель расчета и определения чистой прибыли

На предприятии чистую прибыль рассчитывают прежде всего для оценки перспектив компании в отношении ее развития и роста. Если фирма работает со стабильно высоким показателем, о ней можно говорить как о платежеспособной организации. Такому бизнесу банки охотнее предоставляют кредиты, ему легче налаживать связи с партнерами. У акционерных обществ повышается стоимость акций и дивиденды по ним.

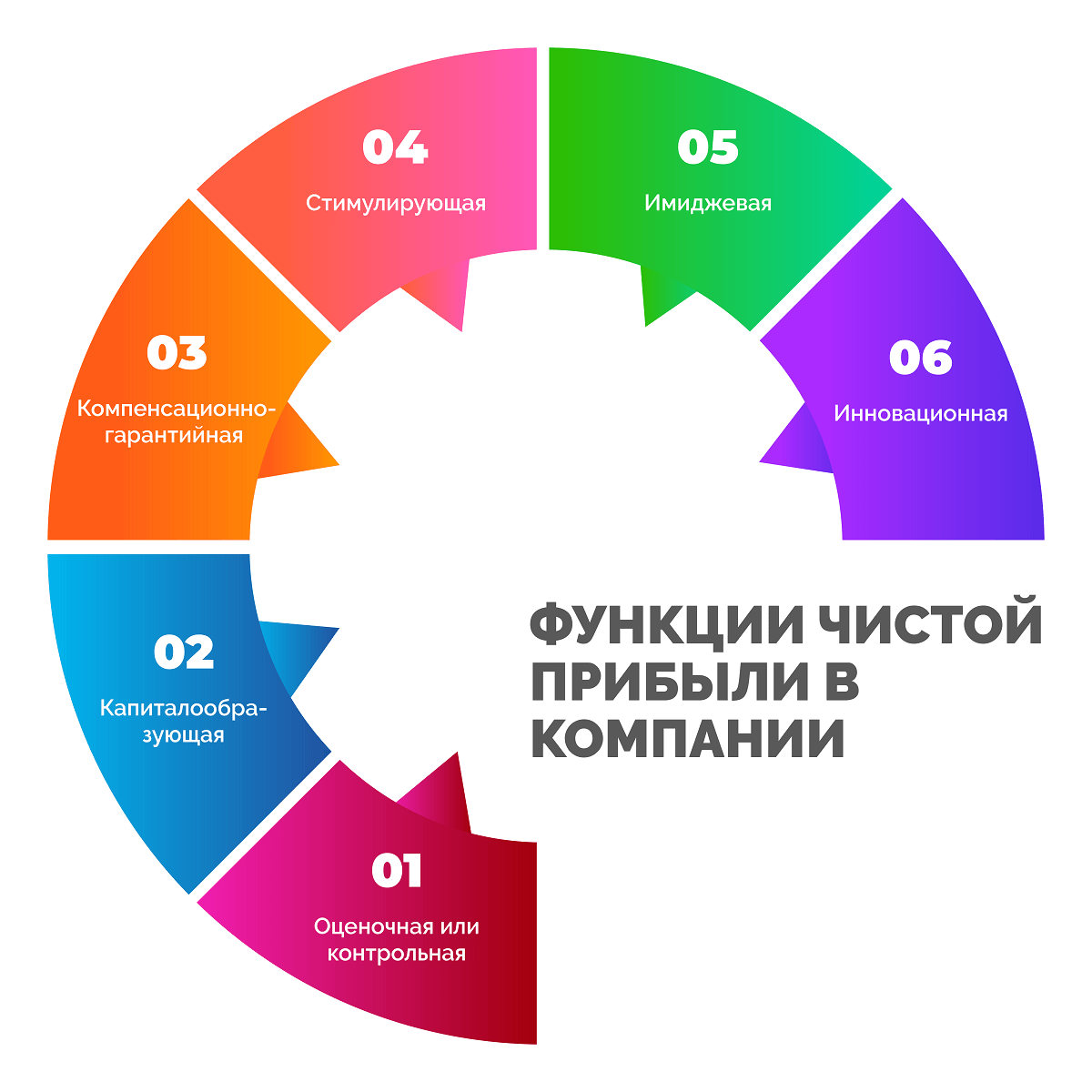

Сама по себе чистая прибыль выполняет в компании одновременно целый ряд функций:

- оценочную или контрольную – по ней можно определять рентабельность организации;

- капиталообразующую – вырученные деньги пополняют капитал, фирма может снизить потребность в займах и сторонних инвестициях;

- компенсационно-гарантийную – предприятие создает свои резервы и фонды, благодаря которым может надежно работать;

- стимулирующую – увеличение показателя мотивирует повышать рациональность распределения и использования ресурсов, минимизировать затраты;

- имиджевую – чистую прибыль компании оценивают сторонние эксперты с точки зрения привлекательности в качестве объекта инвестиций;

- инновационную – имея в распоряжении свободные денежные ресурсы на счету, компания может совершенствовать производственный фонд, улучшать кадровый состав, повышать зарплату сотрудникам, внедрять новые сервисы и технологии.

Но расчетный размер чистой прибыли важен не только для самого предприятия. Далее в статье рассмотрим, кто еще и для чего учитывает этот показатель.

|

Кто |

Для чего |

|

Владелец бизнеса или акционер |

Оценивает, насколько эффективно работает компания. Чем выше показатель, тем больше инвестиций и поставщиков можно привлечь, больше денег вложить в развитие бизнеса и привлечение клиентов. |

|

Инвестор |

Оценивает перспективы возврата вложенных средств и возможность получить выгоду. Стабильный рост чистой прибыли говорит о высокой рентабельности компании. |

|

Кредитор |

Определяет способность бизнеса к своевременному возврату кредита. Наличие свободного капитала в необходимом размере свидетельствует в пользу хорошей кредитоспособности. |

|

Контрагент |

Оценивает надежность компании. Хорошие результаты работы в прошлом периоде говорят о том, что фирма-клиент будет вовремя платить по счетам и выполнит обязательства по договору. |

|

Управляющий персонал |

Анализирует эффективность стратегии. По размеру чистой прибыли топ-менеджеры судят о том, в каком направлении движется компания. Неудовлетворительные данные о финансовых результатах бизнеса в виде отрицательной чистой прибыли могут стать толчком в сторону выбора другой стратегии. Также это один из показателей для расчета отчислений в зарплатный, производственный, резервный фонды. |

Соотношение чистой прибыли с другими показателями

Чистая прибыль – ключевой, но не единственный индикатор эффективности бизнеса. На ее основе можно вычислить и другие показатели:

- чистые активы – демонстрируют стабильность и платежеспособность организации за месяц, год или другой отрезок времени;

- выручка без НДС – показывает, насколько результативна производственно-реализационная деятельность.

Как рассчитывается рентабельность

Существует коэффициент рентабельности — он показывает, насколько эффективно используются ресурсы. Этот коэффициент — это отношение прибыли к ресурсам, которые вложили, чтобы ее получить. Коэффициент может выражаться в конкретной величине прибыли, полученной на единицу вложенного ресурса, а может — в процентах.

Например, компания производит сметану. 1 литр молока стоит 5 рублей, а 1 литр сметаны — 80 рублей. Из 10 литров молока получается 1 литр сметаны. Из 1 литра молока можно сделать 100 миллилитров сметаны, которые будут стоить 8 рублей. Соответственно, прибыль с 1 литра молока — 3 рубля (8 Р − 5 Р).

Чтобы посчитать рентабельность ресурса «Молоко», делим прибыль на стоимость ресурса: 3 / 5 = 0,6, или 60%.

Рентабельность ресурса «Молоко» при производстве мороженого: 5 / 5 = 1, или 100%.

Вывод: отдача от ресурсов при производстве мороженого выше, чем при производстве сметаны, — 100% {amp}gt; 60%.

Коэффициент рентабельности может выражаться также в количестве затраченных ресурсов, которые понадобились, чтобы получить фиксированную сумму прибыли. Например, чтобы получить 1 рубль прибыли в случае со сметаной, надо потратить 330 миллилитров молока. А в случае с мороженым — 200 миллилитров.

Формула расчета маржи по данным баланса

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

Для расчета индекса МЧП используют данные из формы 2 бухгалтерского баланса (отчета о финансовых результатах). Информация формы 1 для расчета МЧП не используется, поскольку в бланке баланса отражается только нераспределенная прибыль. При реализации формулы используют установленную кодировку бланка:

Данные строки 2400 показывают чистую прибыль компании, 2110 – выручку за соответствующий период.

Отдельные компании публикуют сведения о чистой рентабельности одновременно с каждой отчетностью. Данные публикуются для предоставления заинтересованным лицам информации о росте цен на акции.

Пример расчета прибыли и рентабельности предприятия

Понять, как рассчитать прибыль предприятия, лучше всего на примере.

|

Показатели |

Текущий |

Прогноз |

|

Количество продукции |

30 000 |

35 000 |

|

Реализация |

600 000 |

669 700 |

|

Прямые материалы |

80 000 |

94 500 |

|

Прямой труд |

120 000 |

144 000 |

|

Непостоянные накладные затраты (30% от прямого труда) |

36 000 |

43 200 |

|

Постоянные накладные затраты |

60 000 |

65 000 |

|

Всего (расходы) |

296 000 |

346 700 |

|

Расходы реализации и администрирования (всего): |

65 000 |

69 000 |

|

Переменные (в т. 0,4 руб. за 1 ед.) |

45 000 |

49 000 |

|

Постоянные |

20 000 |

20 000 |

|

Чистая прибыль |

239 000 |

254 000 |

Предполагается, что договор на дополнительное производство товара уже был заключен, соответственно, затраты практически не изменятся. Из изменений:

- заказчик оплатит транспорт;

- потребуется обработка продукции, что увеличит прямые затраты на 25%;

- дополнительные 5000 р. будут потрачены на использование спец. оснастки.

Чтобы рассчитать плановые показатели, понадобятся предварительные расчеты.

|

Показатели |

Удельные затраты (на ед.) |

|

Прямые материалы (80 000/30 000) |

2,7 |

|

Прямой труд (120 000/30 000) |

4,0 |

|

Непостоянные расходы реализации и администрирования (60 000/50 000) |

1,2 |

Спрогнозируем показатели прибыли и расходов:

Прямые материалы = 2,7 × 35 000 = 94 500.

Прямой труд = 120 000 + (5 000 × (4,0 × 1,2)) = 144 000.

Переменные накладные расходы = 144 000 × 0,3 = 43 200.

Постоянные накладные расходы = 60 000 + 5 000 = 65 000.

Переменные торговые расходы = 45 000 + (5 000 × (1,2 – 0,4)) = 49 000.

Чистая прибыль = (239 000 + 15 000) = 254 000.

Цена за единицу дополнительно произведенного товара = (669 700 – 600 000) : 5 000 = 13,94 р.

Основные компоненты при расчетах

В приведенной выше формуле нормы операционной прибыли есть два важных компонента.

Первый компонент — операционная прибыль.

Операционную прибыль получают, вычитая стоимость реализованных товаров и другие операционные расходы из чистой выручки. Если посмотреть на отчет о финансовых результатах компании, можно найти операционную прибыль достаточно просто. Особенность операционного дохода заключается в том, что он не включает доходы и расходы, которые не связаны с операционной прибылью.

Второй компонент в приведенной выше формуле: чистые продажи (выручка).

Отчет о финансовых результатах начинается с показателя валового объема продаж.

При расчете операционной прибыли важными элементами являются операционные расходы.

Это сумма всех затрат, понесенных по основной деятельности. Эти расходы не включают внереализационные затраты, которые вычитаются из окончательного расчета.

Расходы включают:

- прибыли и убытки от активов;

- подоходный налог;

- процентные расходы;

- прямые затраты.

К прямым относят: эксплуатационные расходы, износ и амортизацию. Они включают:

- общие расходы;

- расходы по реализации товаров;

- административные затраты;

- кредит;

- рекламные затраты;

- косвенные суммы;

- телефонные сборы;

- почтовые расходы;

- административные затраты;

- заработная плата персонала;

- затраты на тепло;

- затраты на электричество.

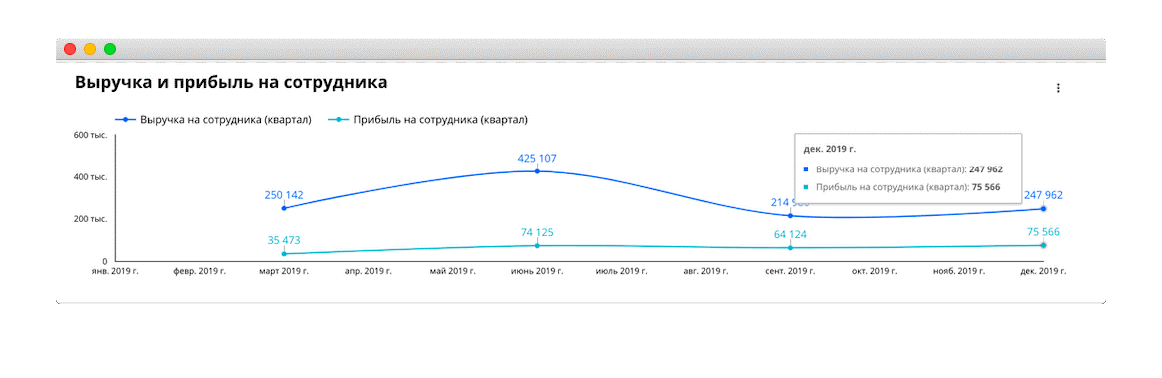

Выручка и прибыль на одного сотрудника: проверяем, не раздут ли штат компании

Выручка и прибыль на сотрудника — коэффициенты, которые показывают, сколько денег приносит компании каждый сотрудник. Часто предприниматели считают такое только для менеджеров по продажам, но вообще-то даже уборщица вносит свой вклад: если бы её не было, полы пришлось бы мыть менеджерам, и они бы потратили то время, за которое могут привести новых клиентов.

Выручка и прибыль на сотрудника показывает, насколько эффективно компания нанимает людей. Считают ее так:

Выручка и прибыль на сотрудника = Выручка / Количество сотрудников

или так:

Выручка и прибыль на сотрудника = Чистая прибыль / Количество сотрудников.

Выручку и прибыль смотрим в ОПиУ, а количество сотрудников — в зарплатной ведомости.

Хорошо, если с ростом коллектива компании выручка и прибыль тоже растут, плохо, если выручка была 300 000 руб., когда в компании работало 2 человека, и осталась такой же, когда наняли еще 8 сотрудников.

Например, на этом графике видно, что выручка на сотрудника росла с марта по июнь, а потом начала падать и достигла минимума в декабре:

Такая ситуация требует анализа, по результатам которого будут приняты соответствующие решения.

Выручку и прибыль на сотрудника смотрят в динамике. Если ничего не растет, нужно проверять отчеты сотрудников за месяц и смотреть, что они делали и каких результатов добились. Или искать лишних людей — тех, без кого компания может обойтись.

Выручка и прибыль на одного сотрудника: чем больше, тем лучше. Если падает, проверить, что делают сотрудники, и нет ли среди них лишних людей.

Сравнительный анализ показателя

Коэффициент чистой прибыли используется в основном для внутреннего анализа предприятия. Этот показатель сложно сравнить для разных организаций, поскольку механизмы их деятельности, ценовая, конкурентная стратегии, управление расходами и финансирование, как правило, отличаются. Например, чистая маржа в большинстве видов розничной торговли характеризуется низким значением, в некоторых видах производства она относительно высокая. Оптимальный метод сравнения — производительность компании в предыдущие отчетные периоды и ее производительность по сравнению с аналогичными организациями в той же отрасли.

При использовании этого соотношения следует учитывать, что эффективность прибыли проявляется не только касательно продаж, а и в отношении инвестиций или капитала фирмы.

Таким образом, коэффициент чистой прибыли, рассчитываемый как соотношение чистой прибыли и объема продаж, используется для оценки рентабельности реализации продукции, финансового состояния предприятия, эффективности его управления в отношении получения прибыли.

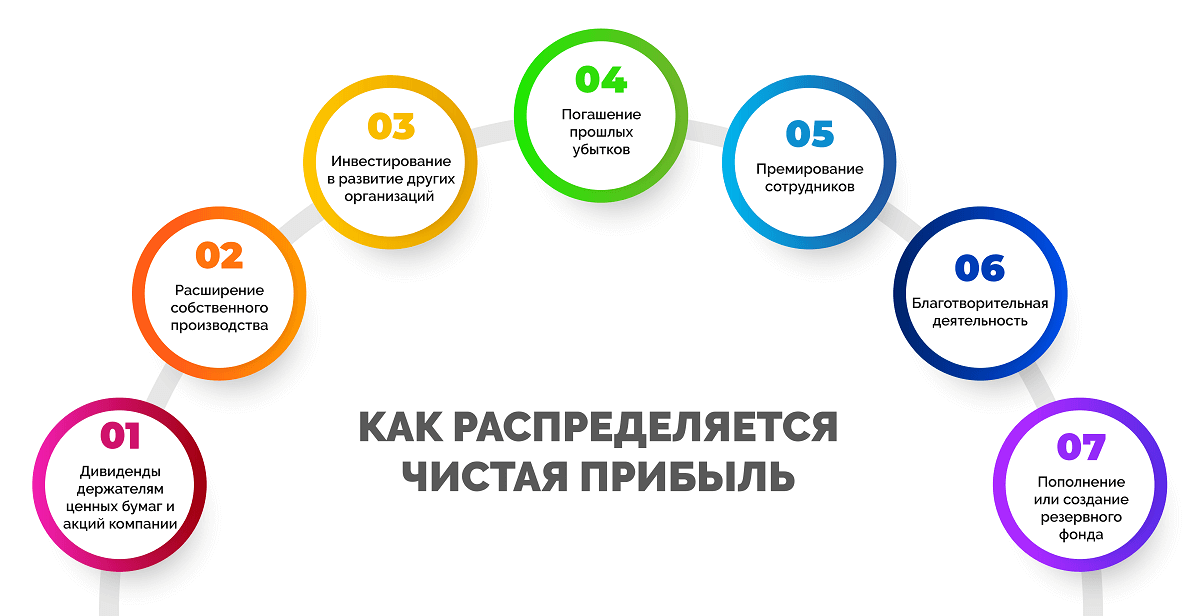

Как распределяется чистая прибыль

Чистая прибыль стоит в основе роста и развития компании. Чем больше этот показатель, тем выше рентабельность и платежеспособность, больше возможностей для сотрудничества с контрагентами, кредитования, тем привлекательнее фирма для инвесторов и иных партнеров. Полученные средства распределяются по нескольким основным направлениям.

- Дивиденды держателям ценных бумаг и акций компании. Выплаты проводятся в денежном эквиваленте, в виде акций или активов.

- Расширение собственного производства. Это может быть покупка оборудования, инструментов или ПО, создание сайта, запуск новой линейки товаров и т. д.

- Инвестирование в развитие других компаний с целью получения дополнительного дохода в будущем. При этом вложения могут как приносить хорошую прибыль долгое время, так и не окупиться вовсе.

- Погашение прошлых убытков. Это может быть компенсация неустоек и остатков долгов за прошедшие периоды.

- Премирование сотрудников. Осуществляется по желанию руководства предприятия, хотя права работников на премии закреплены трудовым законодательством.

- Благотворительная деятельность. Невозвратные взносы в различные фонды помощи.

- Пополнение резервного фонда или его создание. Денежную подушку желательно иметь каждому предприятию, но не у всех на это есть лишние средства.