Анализ рентабельности капитала

Рентабельность капитала бывает разная, потому что сам капитал – широкое понятие. Он бывает собственным и заемным. А еще есть нечто среднее между ними под названием инвестированный.

Формулы для рентабельности капитала различаются только знаменателем. Вот какими они будут.

По каким формулам вычислять.

Рентабельность собственного капитала =

= Чистая прибыль ÷ (½ × Капитал и резервы н.г. + ½ × Капитал и резервы к.г.) = 2400 ОФР ÷ (½ × 1300 ББ н.г. + ½ × 1300 ББ к.г.)

Рентабельность заемного капитала =

= Чистая прибыль ÷ (½ × Долго- и краткосрочные обязательства н.г. + ½ × Долго- и краткосрочные обязательства к.г.) = 2400 ОФР ÷ (½ × [1400 ББ н.г. + 1500 ББ н.г.] + ½ × [1400 ББ к.г. + 1500 ББ к.г.])

Рентабельность инвестированного капитала =

= Чистая прибыль ÷ (½ × [Капитал и резервы н.г. + Долгосрочные обязательства н.г.] + ½ × [Капитал и резервы к.г. + Долгосрочные обязательства к.г.]) = 2400 ОФР ÷ (½ × [1300 ББ н.г. + 1400 ББ н.г.] + ½ × [1300 ББ к.г. + 1400 ББ к.г.])

Как посчитать по данным отчетности. Информацию по элементам капитала возьмем из пассива бухгалтерского баланса. Искомые значение рентабельности окажутся такими.

Таблица 5. Считаем рентабельность капитала

|

Показатель |

2020 |

2021 |

Темп прироста, % |

|

1 |

2 |

3 |

4 |

|

Исходные данные, млн. руб.: |

|||

|

– капитал и резервы на начало года |

19 353,0 |

22 107,4 |

14,2 |

|

– капитал и резервы на конец года |

22 107,4 |

23 298,9 |

5,4 |

|

– долгосрочные обязательства на начало года |

4 920,1 |

5 185,4 |

5,4 |

|

– долгосрочные обязательства на конец года |

5 185,4 |

4 799,0 |

-7,5 |

|

– краткосрочные обязательства на начало года |

3 591,3 |

2 484,3 |

-30,8 |

|

– краткосрочные обязательства на конец года |

2 484,3 |

2 227,0 |

-10,4 |

|

– чистая прибыль |

39,4 |

851,5 |

2 058,5 |

|

Расчетное значение, %: |

|||

|

– рентабельность собственного капитала |

0,19 |

3,75 |

1 870,9 |

|

= 39,4 ÷ (½ × 19 353,0 + ½ × 22 107,4) × 100 |

= 851,5 ÷ (½ × 22 107,4 + ½ × 23 298,9) × 100 |

× |

|

|

– рентабельность заемного капитала |

0,26 |

11,62 |

4 448,5 |

|

= 39,4 ÷ × 100 |

= 851,5 ÷ × 100 |

× |

|

|

– рентабельность инвестированного капитала |

0,07 |

3,07 |

4 066,5 |

|

= 39,4 ÷ × 100 |

= 851,5 ÷ × 100 |

× |

Как трактовать значение. Рентабельность капитала показывает отдачу в виде прибыли на рубль отдельных составляющих пассива. Названия коэффициентов подсказывают, о каких именно составляющих идет речь.

Напомним, что собственный капитал – это источники финансирования бизнеса, которые не подлежат возврату. Это «свои» средства, вложенные в активы.

Заемный капитал – это то, что предстоит отдать через определенное, как правило, заранее известное время. Например, кредиты и кредиторская задолженность.

А инвестированный капитал – это сумма собственного капитала и долгосрочной части заемного, то есть такого, который будет возвращен через год и больше.

Высокие значения рентабельности капитала являются сигналом для собственников и потенциальных инвесторов о том, что компания может наращивать ресурсы, которые получила. Значит, есть смысл удерживать ее акции или доли участия в уставном капитале либо вкладываться в них.

В АО «Янтарьэнерго» все три рентабельности капитала за 2021 г. выросли кратно. Причина, прежде всего, в значительном росте чистой прибыли. Однако одновременно улучшилась и структура пассивов. Собственный капитал подрос, а краткосрочные обязательства сократились. Это повышает также финансовую устойчивость компании, так как зависимость от внешних заимствований уменьшается. Подробнее про такое смотрите в материале «Анализ финансовой устойчивости: оцениваем структуру капитала и долговую нагрузку».

Анализ рентабельности

ПКоэффициент помогает потенциальному инвестору и владельцу бизнеса узнать, сколько прибыли можно получить на каждый рубль активов компании, ее собственного капитала или чего-то другого. Поэтому для экономического анализа предприятия используют показатели:

- ROA;

- ROS;

- ROE;

- ROI;

- ROFA;

Сами по себе значения рентабельности не несут большого смысла и мало о чем говорят инвестору. После их расчета можно ответить только на один вопрос – прибыльное предприятие или нет. Однако для того, чтобы понимать, хорош ли показатель рентабельности продаж в 10% или окупаемость инвестиций в 20%, необходимо это значение сравнивать либо с аналогичным показателем в прошлом по своей компании, либо с прямыми конкурентами по отрасли.

Пример № 1. Если коэффициент ROI у других предприятий выше, чем у нас, то предприятие работает менее эффективно.

Пример № 2. Показатель ROS в прошлом году в компании был ниже, чем сейчас. Это значит, в текущем году руководству предприятия удалось увеличить долю прибыли на каждый заработанный рубль, что говорит об эффективности управления.

Когда инвестор намерен узнать финансовый результат компании и сравнить его с конкурентами, то для анализа можно использовать различные коэффициенты рентабельности. Однако если необходимо выяснить причины роста или падения коэффициента, тогда стоит применять один из двух методов факторного анализа рентабельности:

- Детерминированный. Логически объясняет воздействие того или иного фактора на количественное значение рентабельности.

- Стохастический. Подразумевает под собой анализ опосредованных факторов, которые лишь косвенно влияют на показатели рентабельности.

Факторный анализ рентабельности бизнеса также применяется и для того, чтобы заранее спрогнозировать значения ROI, ROA или других показателей, выявить слабые стороны в компании, определить уровень ущерба от воздействия на деятельность организации ряда негативных факторов и т. д.

Таким образом, результаты любого факторного анализа ложатся в основу изменений ценовой политики компании, оптимизации ее статьи расходов и формирования новых условий для повышения коэффициентов рентабельности.

Как рассчитать ROI

Подсчет ROI начинается с подготовки исходных данных, которые помогут с учетом всех необходимых показателей получить предельно корректный ответ. Чтобы коэффициент возврата инвестиций был точнее, рекомендуется рассматривать более продолжительный период.

Чтобы оценивать эффективность вложений, используют разные методы подсчета:

- по формуле или вручную – применяется, когда следует детально проанализировать финансовые тонкости бизнеса, производства или проекта, узнать источники тех или иных параметров; занимает много времени;

- с помощью таблицы Excel – полуавтоматизированный, достаточно удобный способ бесплатно рассчитать показатель; проследить положение дел в бизнесе помогает наглядность в виде таблицы со всеми параметрами;

- с помощью онлайн-калькулятора – идеальный способ, если вы хотите быстро вычислить ROI. Достаточно вписать соответствующие значения, и программа сразу же подсчитает коэффициент по запрограммированной формуле.

Выбрать тот или иной метод расчета нужно с учетом исходных целей.

Формула расчета ROI

Формула применяется для получения наиболее точных расчетов и детального анализа финансового положения в организации.

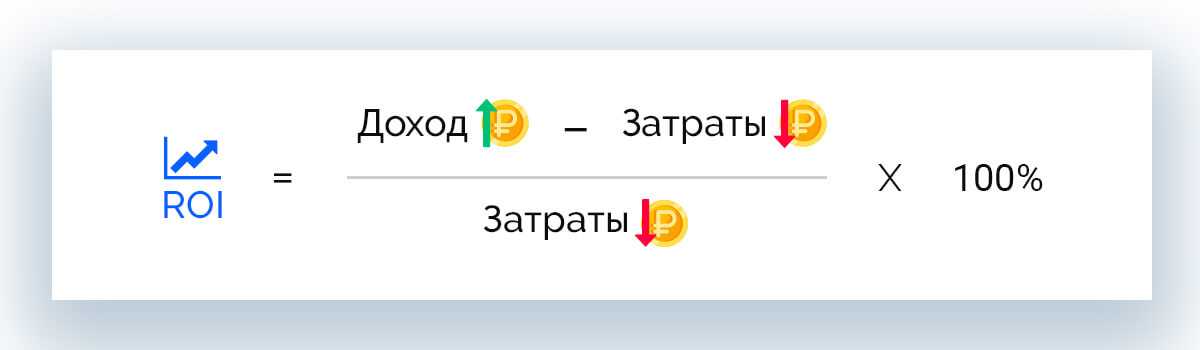

Предприниматели и инвесторы предпочитают рассчитывать ROI по самой простой формуле:

ROI = (Доход от вложений – Сумма вложений) / Сумма вложений * 100%

Она дает поверхностное представление о финансах в бизнесе и позволяет понять лишь то, окупаются инвестиции или нет.

Переломным значением в оценке окупаемости вложений является число 0. Если получен отрицательный коэффициент, это говорит о том, что инвестиции не окупаются.

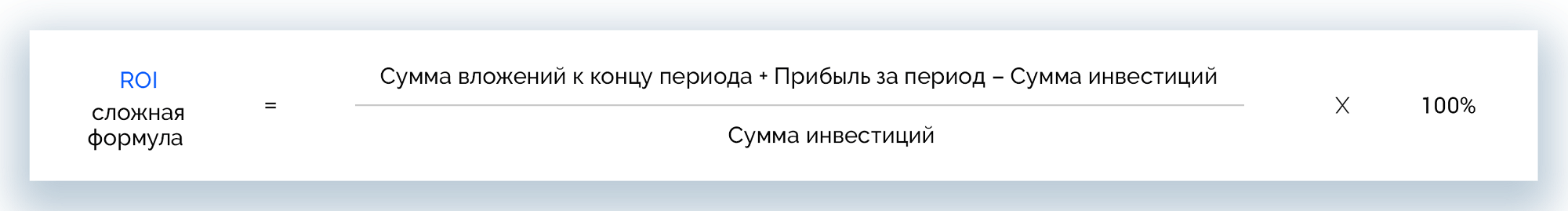

Финансисты предпочитают рассчитывать ROI по более сложной формуле. Она показывает сумму, на которую бюджет увеличился к концу периода:

ROI = (Сумма вложений к концу периода + Доход за период – Сумма инвестиций) / Сумма инвестиций

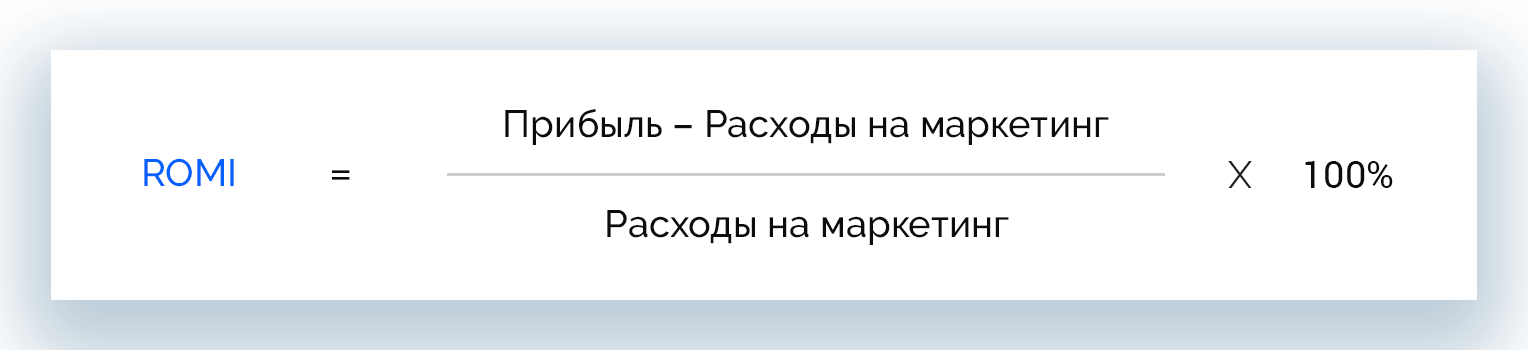

Маркетологи и интернет-маркетологи рассчитывают ROMI, в котором учитываются только расходы на маркетинг: упаковку, рекламу, размещение баннеров, выпуск бумажной продукции, продвижение в Сети и т. д.

ROMI = (Прибыль – Расходы на маркетинг) / Расходы на маркетинг * 100%

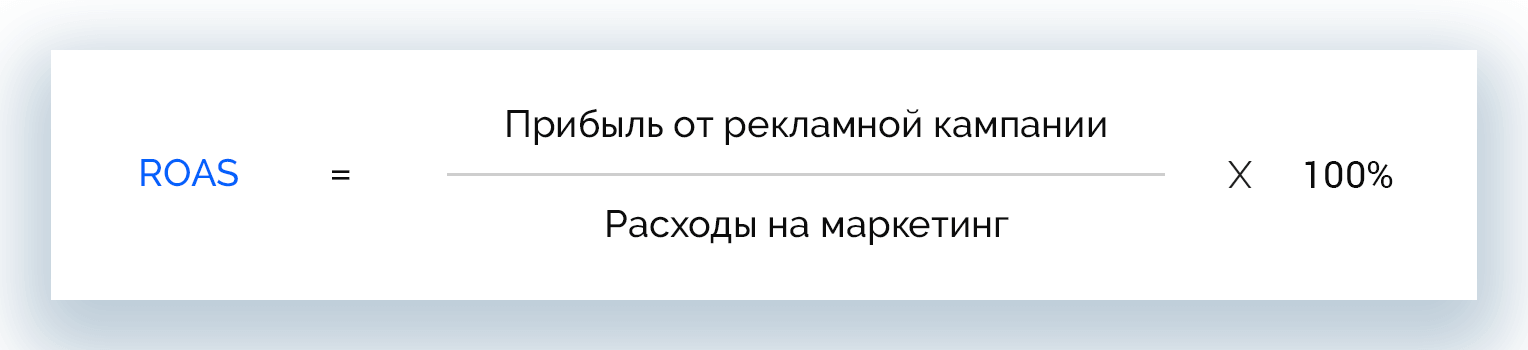

Чтобы узнать, какой процент инвестиций в один канал продвижения окупился, рассчитывают показатель ROAS. Для этого используется формула:

ROAS = Прибыль от рекламной кампании / Расходы на маркетинг * 100%

Здесь участвуют расходы на ту же рекламу, с которой получен доход.

Excel шаблон

В процессе ручного расчета, несмотря на точность метода, можно допустить ошибку или просто не учесть важные параметры ввиду человеческого фактора. Чтобы получить сравнительно объективный ROI с небольшими затратами времени на вычисления, используют шаблон в таблицах Excel. Он позволяет автоматизировать процесс и учесть максимум нужных показателей. Однако обновлять значения переменных и задавать формулу в этом случае нужно вручную.

Калькулятор расчета

Полностью автоматизированный калькулятор с уже прописанной формулой для вычисления ROI. Здесь остается лишь ввести переменные и запросить расчет с помощью кнопки. Недостаток вычислений с помощью онлайн-калькулятора – невозможность сохранять полученные данные. Чтобы отслеживать динамику, нужно вести таблицу вручную.

Функциональные калькуляторы ROI: Ciox, Checkroi, Advego, Unisender.

Анализ рентабельности

Показатель помогает возможному инвестору и владельцу компании определить, сколько прибыли они смогут получить за каждый затраченный на активы компании рубль, ее капитал или другие факторы. По этой причине коэффициенты являются важными индикаторами экономического анализа предприятия:

- ROA;

- ROS;

- ROE;

- ROI.

Само значение рентабельности не имеет большого значения и не предоставляет инвестору большой информации. После его расчета можно лишь ответить на вопрос о том, является ли компания прибыльной или нет. Однако, чтобы понять, является ли показатель рентабельности продаж в 10 % или окупаемость инвестиций в 20 % хорошим, необходимо сравнить его с аналогичным показателем в прошлом внутри фирмы или с прямыми конкурентами в отрасли.

Пример 1: Если ROI других компаний выше, то наше предприятие работает менее эффективно.

Пример 2: Показатель ROS был ниже в прошлом году, чем сейчас. Это говорит о том, что руководству удается увеличить долю прибыли на каждый полученный рубль, что указывает на эффективность управления.

Анализ рентабельности

Когда инвестор пытается проанализировать финансовые результаты компании и сравнить их с конкурентами, он может использовать различные коэффициенты рентабельности. Однако если требуется выяснить причины увеличения/уменьшения, то можно использовать один из двух методов ее факторного анализа:

- Детерминированный, который предоставляет логическое объяснение воздействия определенного показателя на количественное значение рентабельности.

- Стохастический – он предполагает анализ опосредованных факторов, которые косвенно влияют на показатели рентабельности.

Факторный анализ рентабельности помогает прогнозировать значения ROI, ROA и других коэффициентов, выявлять слабые места компании, определять уровень потенциального ущерба от негативного воздействия ряда факторов и т. д. Таким образом, результаты любого факторного анализа являются основой для изменения ценовой политики фирмы, оптимизации расходов и создания новых условий для повышения данных по рентабельности.

Цели и задачи анализа показателей рентабельности продаж

Прежде всего, по значению рентабельности можно судить о том, насколько рационально распределяются активы. На основе анализа рентабельности продаж делают вывод, какие каналы нуждаются оптимизации, на каких участках необходимо сократить затраты, где следует приложить усилия для стимулирования продаж.

По уровню рентабельности продаж можно судить, какую прибыль приносит отдельная единица продукции. Анализ рентабельности продаж позволяет оценить каждый продукт в ассортименте по уровню прибыльности, направить усилия на производство перспективных товаров и избавиться от невыгодных.

Анализ рентабельности продаж предприятия помогает увидеть, в каком направлении развиваются рыночные отношения, какова структура продаж. Но следует иметь в виду, что недостаточно выполнить анализ уровня рентабельности продаж, чтобы понять, насколько эффективными будут инвестиции в какое-либо дело. Для получения полной картины одного этого показателя мало, потребуется провести более глубокое исследование.

Анализ рентабельности продаж и производства может стать основой изменения ценовой политики компании

Но в данном вопросе следует проявить осторожность, потому что стоимость продукции может оказать влияние на объемы сбыта. Поэтому потребуется знание об эластичности рыночного спроса.

Расчет коэффициента рентабельности продаж (ROS) и его анализ должны учитывать особенности работы компании. Обычно показатели определяют в следующих целях:

- анализ динамики рентабельности продаж. В этом случае отталкиваются от данных периода, когда коэффициент рентабельности был на хорошем уровне, устраивающем руководство;

- расчет показателей рентабельности продаж для разных продуктов в сравнении;

- сопоставление коэффициентов предприятия с такими же данными аналогичных компаний;

- составление прогнозов ROS по новым товарам/услугам;

- анализ рентабельности продаж и производства для внесения изменений в ценовую политику;

- контроль за деловой активностью предприятия;

- определение неприбыльной продукции и бизнес-процессов, мешающих развитию компании.

Таким образом, на основе анализа рентабельности продаж и рентабельности активов можно сделать выводы об эффективности использования разного рода ресурсов и экономической состоятельности предприятия в целом. На базе ROS также строятся краткосрочные планы.

Зачем налоговая анализирует рентабельность компаний

На основе рисково-ориентированного подхода ФНС России систематически анализирует показатели рентабельности предприятий. Органы налогового контроля в РФ используют этот метод при выездных проверках, которые проводятся при возможных нарушениях в данных финансовой и налоговой отчетности.

Один из анализируемых критериев – это показатель рентабельности предприятий, отраженный в бухгалтерском балансе и отчете о финансовых результатах. Если данный показатель отличается от среднеотраслевого значения, это может повысить риск проведения налоговой проверки.

Зачем налоговая анализирует рентабельность компаний

Для снижения налоговых рисков предприятиям следует:

- Знать методику расчета показателей рентабельности, используемую ФНС РФ.

- Вычислять рентабельность ежегодно, сравнивая со средними значениями по отрасли.

Динамика коэффициента рентабельности затрат и его значение

Для эффективного определения динамики рентабельности затрат предприятия проводят факторный анализ в сравнении с предыдущими периодами. Он заключается в совершении следующих манипуляций:

- вычисление показателя на начало и конец отчетного периода;

- расчет промежуточных значений путем замены в формуле результата прошлого периода.

Последний коэффициент, полученный в ходе факторного анализа, должен быть равен значению отчетного периода. В таком случае можно считать, что вычисления произведены правильно. Факторный анализ помогает понять, что повлияло на рост или падение рентабельности затрат.

К уменьшению показателя могут привести следующие причины:

- рост затрат на производство;

- падение продаж;

- снижение прибыли;

- уменьшение отпускных цен;

- рост коммерческих или управленческих затрат.

Для решения проблемы, в первую очередь, выясняют, какие причины привели к падению рентабельности затрат, а затем разрабатывают план мероприятий по восстановлению показателя.

Чтобы увеличить коэффициент, можно использовать несколько методов:

- сменить поставщика сырья, который согласится на более выгодные для компании условия;

- изменить технологию производства продукции;

- разработать агрессивную маркетинговую стратегию;

- приобрести новое, более технологичное оборудование и др.

К восстановлению значения показателя можно прийти путем сокращения коммерческих и управленческих расходов.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Схема анализа:

R2=

R2=

R1=

R1=

R= R2 — R1

R=3,99-3,72= 0,27%

Прием полных цепных подстановок состоит из двух этапов:

1) R= R1==3,72%

R’==

R»==

R»’= 2===

2) Определим влияние факторов:

R (ЧП)= R’ — R=3,98-3,72=0,26%

R (ОС)= R»- R’=4,03-3,98=0,05%

R (ОбС)= R»’- R»=3,99-4,03=-0,04

Балансовая проверка:

Абсолютное отклонение обобщающего показателя должно равняться сумме влияющих факторов:

R=R (ЧП)+R (ОС)+ R (ОбС)

0,27=0,26+0,05+ (-0,04)

0,27=0,27

Вывод: Рентабельность производства за отчетный период по сравнению с предыдущим увеличилась на 0,27%. Увеличение рентабельности производства -положительная тенденция.

Увеличение чистой прибыли на127тыс. грн. привело к увеличению рентабельности производства на 0,26%- положительная тенденция.

МЕСТО ПОКАЗАТЕЛЕЙ РЕНТАБЕЛЬНОСТИ В ФИНАНСОВОМ АНАЛИЗЕ ПРЕДПРИЯТИЯ

Оценка рентабельности — одно из направлений финансового анализа деятельности предприятия. Набор направлений финансового анализа и очередность их проведения зависят от целей анализа. В любом случае финансовый анализ — это расчет и анализ комплекса финансовых показателей (коэффициентов), интерпретация и подготовка выводов о финансовом состоянии компании.

Существуют разные подходы к классификации направлений финансового анализа, однако наиболее часто финансовые показатели рассчитывают по следующим блокам (рис. 1).

Финансовый анализ могут проводить как внутренние пользователи (менеджеры предприятия), так и внешние (кредиторы, инвесторы, контрагенты и т. д.). Данный анализ проводят на основе открытой финансовой отчетности.

Руководство предприятия оценивает финансовое состояние, чтобы определить ключевые проблемы и найти пути их решения для повышения эффективности функционирования компании и роста ее стоимости.

Внешние пользователи анализируют финансовую отчетность конкретного предприятия, чтобы сравнить его показатели с нормативными или показателями альтернативного предприятия (например, при выборе объекта для инвестиций).

Финансовый анализ по каждому направлению можно проводить с разным набором показателей и разной степенью детализации. Так, анализ рентабельности можно провести в целом по предприятию в разрезе различных аналитик: номенклатуре или виду номенклатуры, подразделению компании, региону и др.

Уменьшение административных затрат и увеличение затрат на сбыт соответственно на 180тыс.грн и на 26 тыс.грн не дало никаких изменений

3.2 Факторный анализ рентабельности производства

Проведем факторный анализ рентабельности производства на основании данных Ф1”Баланс предприятия” иФ2” Финансовые результаты”:

|

№п/п |

Показатели |

Отчетный период (2) |

Предыдущий период (1) |

Абсол. отклонение |

Относит. откл. |

Темп роста,% |

|

|

1 |

Чистая прибыль (ЧП) |

3438 |

3311 |

127 |

3,83 |

103,8 |

|

|

2 |

Основные средства (ОС) |

53630,3 |

52758,4 |

871,9 |

1,7 |

101,6 |

|

|

3 |

Оборотные средства (ОбС) |

32546,9 |

36059,9 |

-3513 |

-9,7 |

90,2 |

Факторный анализ будем проводить за отчетный и предыдущий периоды методом полных цепных подстановок.

Факторная модель для анализа имеет вид:

R=,

Для чего рассчитывать показатель

Уровень рентабельности – один из важных показателей экономической эффективности предприятия. Он показывает акционерам компании и ее будущим инвесторам, насколько хорошо работает бизнес и как быстро окупаются финансовые вложения в инвестиционный проект.

Расчет рентабельности необходим для:

- прогнозирования будущей прибыли предприятия;

- сравнения собственной экономической эффективности с конкурентами;

- выявления рыночной стоимости компании;

- разработки стратегии по развитию бизнеса;

- определения оптимального ценообразования для произведенной продукции.

Прибыль и рентабельность – это не одно и то же. Прибыль – это абсолютный показатель, выраженный в числовом эквиваленте и показывающий конечный финансовый результат бизнеса (разница между выручкой компании и ее расходами). Рентабельность – это относительный показатель, выраженный в процентном соотношении и рассчитывающий доходность компании (частное от деления прибыли на расходы).

Как узнать больше об управлении финансами в бизнесе

Если вы только начали знакомиться с понятием рентабельности — прочитайте эту статью. В ней мы рассказали, какие виды рентабельности бывают, как их рассчитывать и применять. Также разобрались, что такое порог рентабельности и какая рентабельность считается нормальной.

Расходы любого бизнеса делят на операционные (OPEX) и капитальные (CAPEX)

Их важно отслеживать, чтобы финансовый контроль был более эффективным. Здесь подробнее рассказали, что такое OPEX и CAPEX, чем они различаются и как их применять.

В крупных компаниях за управление финансами отвечает финансовый менеджер

Это перспективная профессия, с которой можно зарабатывать от 100 тысяч рублей. Освоить её можно на курсе Skillbox «Профессия Финансовый менеджер». На нём учат составлять бюджет, оценивать бизнес, анализировать рабочий капитал и многому другому.

Методика расчета рентабельности

Методика расчета рентабельности должна учитывать специфику производственного процесса. На нее влияют факторы внешней и внутренней среды. Среди внешних факторов отмечают экономическое регулирование, работу налоговой и кредитно-денежной системы. Многие коэффициенты рентабельности рассчитываются с использованием показателя чистой прибыли, который напрямую зависит от налогового бремени и величины выручки. Так же на рентабельность влияет территориальное расположение предприятия, потому что оно определяет уровень расходов. Доступ к транспортной сети способен повысить рентабельность производства.

Внутренние факторы определяются политикой предприятия. Целесообразность принимаемых управленческих решений влияет на все участки работы, оптимальность использования ресурсов, доступных факторов производства.

Сначала специалистами рассчитывается общий показатель, который характеризует текущее финансовое положение компании – ее убыточность или прибыльность. В зависимости от целей анализа выбирается перечень активов, которые будут исследоваться

Важно организовать точный учет расходов, так как соотнесение полученной выгоды и понесенных затрат наиболее точно продемонстрирует слабые и сильные стороны производства

Стоит отметить, что применение единой схемы расчета рентабельности не целесообразно даже на одном предприятии. Постоянные издержки и основной доход может оставаться неизменным, но ежемесячно меняются переменные издержки, дополнительные расходы, размер заемного капитала, поэтому методика расчета рентабельности должна предусматривать изменения в работе предприятия. Отрасли, где структура производства построена таким образом, что оборачиваемость капитала низкая, должны стремиться к повышению рентабельности. Если же оборот достаточно быстрый, то уровень рентабельности можно держать на более низких позициях.

Формирование финансовой модели проекта

Если ваш бизнес небольшой, создать бизнес-план можно самостоятельно или с помощью онлайн-конструкторов или программ на базе Microsoft Excel.

Почему лучше воспользоваться специальными программами и сервисами:

- Это сократит время на разработку бизнес-проекта.

- В специализированном ПО учитываются все необходимые нюансы, которые новичок в бизнес-планировании может пропустить и не учесть.

- Программы и сервисы содержат встроенные аналитические методики, шаблоны итоговых отчетов, четкую структуру бизнес-плана, есть подсказки и комментарии по его заполнению.

Онлайн-конструкторы

Работать в онлайн-конструкторах удобно и просто. Нужно ввести данные и система автоматически произведет расчет финансовых показателей.

Вот несколько конструкторов бизнес-планов:

|

Конструктор поможет пройти через все этапы планирования и презентации вашей бизнес-идеи. Можно попробовать бесплатно. Стоимость базового тарифа 490 руб. в месяц. |

|

|

Сервис предназначен для составления бизнес-плана нового предприятия или моделирования деятельности существующей организации. Созданный бизнес-план можно сохранить или воспользоваться шаблонами бизнес-планов. |

|

|

Конструктор, где бизнес-план генерирует нейронная сеть, который затем можно редактировать. Стоимость разработки 990 руб. |

|

|

Конструктор позволяет сделать бизнес-план онлайн на любую точку вашего города на 5 лет. Расчет можно сделать по соотношению спроса и предложения, по объему стартового капитала или выбрать готовый из предоставленного списка |

Использование онлайн-конструкторов имеет свои плюсы и минусы.

|

Достоинства |

Недостатки |

|

Собрать финансовую модель можно за несколько минут |

Подходит для расчетов небольшого типичного бизнеса |

|

Есть бесплатные онлайн-конструкторы |

Не учитывает индивидуальных особенностей бизнеса |

Программы на базе Microsoft Excel

Есть готовые программы на базе Microsoft Excel, помогающие делать расчеты.

В чем преимущества использования программ:

- Более широкий функционал.

- Можно пользоваться готовыми шаблонами, это существенно облегчит работу над бизнес-планом.

- Для расчета показателей используются специальные инструменты, что исключает возможность ошибок.

- Есть примеры типовых планов, которые можно предварительного изучить.

- Для расчетов используются стандартные формулы и таблицы, поэтому вся информация, необходимая для потенциальных инвесторов, представлена в понятном и легком для восприятия виде.

- Можно делать диаграммы, рисунки или другие графические изображения.

Минус один – достаточно высокая стоимость, можно найти бесплатные версии, но они будут с ограниченным функционалом.

Какими программами можно воспользоваться:

|

Программа для разработки бизнес-планов и оценки инвестиционных проектов. Применяется при создании и выборе оптимального плана развития бизнеса. Позволяет моделировать деятельность различных отраслей и масштабов — от небольших компаний до крупных холдинговых структур. Стоимость от 80 тыс. руб. |

|

|

Подходит для подготовки бизнес-планов средних и крупных компаний по стандартам ЮНИДО. Производится оценка инвестиционных проектов, разрабатывается план развития бизнеса. Программа продается пакетом на 5 рабочих мест, стоимость от 165 тыс. руб. |

|

|

В программу заложено более 400 уже готовых решений, поэтому можно быстро выбрать оптимальное решение. В готовый бизнес-план можно вносить изменения. |

|

|

Классическая программа для автоматизации бизнес-планирования в любой сфере бизнеса. Позволяет составить план в течение нескольких часов. Стоимость пользования от 3500 руб., есть возможность приобрести бесплатную пробную версию. |

АНАЛИЗИРУЕМ ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ ПРЕДПРИЯТИЯ ПО ИТОГАМ ГОДА

Финансовые результаты компании анализируют, чтобы оценить эффективность ее операционной деятельности, выявить способность к сохранению конкурентоспособности на рынке сбыта продукции.

Анализ финансовых результатов базируется на данных Отчета о прибылях и убытках. В таблице 4 представлены данные о финансовых результатах бизнеса компании «Альфа» за 2018 и 2019 гг.

Сравнивая финансовые результаты компании 2019 г. с аналогичными показателями 2018 г., можно сделать следующие выводы:

- по итогам 2019 г. зафиксирован рост выручки от реализации на 25 000 тыс. руб. (+7,1 %) при увеличении себестоимости реализации на 23 000 тыс. руб. (+8,5). Опережающий рост себестоимости послужил фактором снижения темпов роста валовой прибыли, которая увеличилась по сравнению с 2018 г. только на 2,5 % (+2000 тыс. руб.);

- расходы на реализацию в 2019 г. увеличились на 3000 тыс. руб. по сравнению с показателем 2018 г., темп роста — 2,5 %. Повышение расходов на реализацию привело к падению прибыли от продаж (–1000 тыс. руб.), которая составила 97,1 % от прибыли 2018 г.;

- расходы на управление бизнесом компании за 2019 г. уменьшились по сравнению с такими же расходами 2018 г. на 3000 тыс. руб. (–20 %). Это привело к росту прибыли от хозяйственной деятельности, которая по сравнению с итогами 2018 г. выросла на 2000 тыс. руб. (+10 %);

- внереализационные доходы за 2019 г. увеличились по сравнению с 2018 г. на 500 тыс. руб., внереализационные расходы уменьшились также на 500 тыс. руб.;

- совокупное влияние факторов прибыли от хозяйственной деятельности и внереализационных доходов/расходов позволило компании увеличить прибыль до налогообложения в 2019 г. на 3000 тыс. руб. (+14,3 %);

- в связи с ростом прибыли до налогообложения в 2019 г. вырос налог на прибыль (+600 тыс. руб.). В результате чистая прибыль компании «Альфа» по итогам 2019 г. оказалась на 1400 тыс. руб. больше чистой прибыли 2018 г.

Теперь рассмотрим различные показатели эффективности составляющих финансового результата работы компании «Альфа» (табл. 5).

Выводы на основании данных табл. 5:

- по итогам 2019 г. себестоимость продаж составила 78,1 % к выручке от реализации, что на 1 % выше себестоимости продаж 2018 г.;

- величина торговой наценки (Валовая прибыль / Себестоимость реализации) в 2019 г. снизилась по сравнению с аналогичным показателем 2018 г. на 1,6 % и составила 28 %.

Эти два фактора послужили причиной того, что темпы роста валовой прибыли (+2,5 %) в анализируемом периоде по сравнению с прошедшим оказались намного ниже темпов роста выручки (+7,1 %). Отсюда делаем вывод о снижении эффективности реализации продукции компании «Альфа» в 2019 г., необходимости проведения корректирующих мероприятий по снижению себестоимости и оптимизации сбытовой политики компании в 2020 г.;

- уровень расходов на реализацию продукции в 2019 г. снизился по сравнению с 2018 г. на 0,1 %, что свидетельствует о достаточной эффективности работы коммерческой службы компании;

- общий уровень переменных расходов компании «Альфа» по итогам 2019 г. увеличился на 0,9 % по сравнению с итогами 2018 г. нужно усилить контроль над производственными процессами;

- точка безубыточности (Постоянные расходы / (1 – Уровень переменных расходов)бизнеса компании «Альфа» в 2019 г. снизилась по сравнению с итогами 2018 г. Следовательно, в целом эффективность бизнеса компании за 2019 г. выросла. Об этом свидетельствует и рост запаса прочности с 57,1 % в 2018 г. до 64,7 % в 2019 г.;

- постоянные расходы компании «Альфа» по итогам 2019 г. зафиксированы на уровне 3,2 % против 4,3 % в 2018 г., что подтверждает эффективность контроля над динамикой постоянных расходов;

- эффект операционного рычага (Прибыль от продаж / Чистая прибыль) в 2019 г. снизился по сравнению с 2018 г. на 0,3 пункта (до 1,8), что связано с падением прибыли от продаж. Однако при этом общая рентабельность бизнеса компании выросла с 4,8 % в 2018 г. до 5,1 % в 2019 г. Это говорит о достаточной эффективности деятельности компании «Альфа» в анализируемом периоде.