Какие затраты предприятия входят в состав прочих расходов?

Затратами, относящимися к прочим, являются:

- затраты, понесенные в результате участия фирмы в уставе сторонних хозяйствующих субъектов

- траты, обусловленные списанием или реализацией произведенных продуктов, товаров, ОС

- проценты, выплаченные предприятием по кредитным и прочим подобным обязательствам

- расходы за обслуживание в организациях, кредитующих бизнес

- задолженность контрагентов с закончившимся сроком исковой давности

-

траты по выдаче имущества в аренду имущества, включая объекты, относящиеся к интеллектуальной собственности компании

- ассигнования в резервные фонды, которые образованы согласно правилам бухучета (под обесценивание инвестиций в ЦБ, по проблематичной задолженности и пр.)

- ассигнования в собственные резервы, организованные по случаям признания условных фактов предпринимательских дел

- неустойки, возмещения, пени, штрафные суммы за допущение нарушений договорной дисциплины

- компенсация потерь иных лиц, полученных в результате действий фирмы

- прошлогодние убытки, признаваемые в текущем периоде

- прочие долги, которые не представляется возможным взыскать

- разница в суммах платежей или выручки, возникшая из-за изменения курсов валют

- уценка имеющихся в собственности ресурсов

- перечисления на благотворительные дела

- траты на организацию культурных, развлекательных, спортивных и прочих подобных мероприятий

- траты, появившиеся от форс-мажора в предпринимательской деятельности

Сведения, используемые для заполнения строчки «2350»?

Информационной базой для строчки 2350 рассматриваемого финансового документа является итоговый показатель оборота компании по Дт 91-2 «Прочие расходы». При этом в учет не принимаются:

- счета, по которым учитываются проценты к уплате

- счета по учету налога на добавленную стоимость

- акцизы

- другие подобные обязательные финансовые средства, которые компания получает от контрагентов и граждан

Поиск данных

Показатель по Дт 91-2 корреспондирует с кредитом различных счетов: сч. 01, сч. 02, сч. 10, сч. 50, сч. 52, сч. 60, сч. 62, сч. 76.

В финансовом отчете разрешается не делать развернутое отражение прочих трат:

- Если правилами бухучета предусмотрено или не запрещено их отражение в таком виде.

- Если доходы компании и затраты, связанные с ними возникли от одного идентичного факта предпринимательских действий и не особо значимы в итоговом параметре финансового состояния предприятия.

Прочие доходы и расходы

Строка Отчета |

Код строки |

Как сформировать показатели для Отчета о прибылях и убытках |

Проценты к получению |

060 |

Кредитовый оборот субсчетов счета 91,на которых показаны проценты к получению |

Проценты к уплате |

070 |

Дебетовый оборот субсчетов счета 91, где отражены проценты к уплате |

Доходы от участия в других организациях |

080 |

Кредитовый оборот субсчетов счета 91,на которых показана величина доходов от долевого участия в других организациях |

Прочие операционные доходы |

090 |

Кредитовый оборот по субсчетам счета 91, где указаны прочие операционные доходы, за минусом суммыНДС |

Прочие операционные расходы |

100 |

Дебетовый оборот по субсчетам счета 91, на которых отражены прочие операционные расходы |

Внереализационные доходы |

120 |

Кредитовый оборот субсчетов счета 91,на которых отражены внереализационныедоходы |

Внереализационные расходы |

130 |

Дебетовый оборот субсчетов счета 91, где указаны внереализационные расходы, а также дебетовый оборот счета 99, где начислены санкции по налогам и сборам |

Что включает строка 2340

Значение в отчете о финансовых результатах формируется из данных аналитического и синтетического бухгалтерского учета по счетам доходов и расходов. Величина по строке 2340 – это сумма по кредитовому обороту субсчета 91.1 «Прочие доходы» (сюда не входят поступления от участия в других организациях, они указываются в строке 2310 и проценты к получению – строка 2320) за вычетом дебетового оборота по уплате НДС и акцизов.

Важно! По счету 91 нужно вести аналитический учет по каждому виду дохода и расхода, чтобы в итоге видеть результат по каждой операции. Рассмотрим несколько примеров бухгалтерских проводок с использованием субсчета 91.1

Пример 1. Поступления от сдачи в аренду основного имущества

Рассмотрим несколько примеров бухгалтерских проводок с использованием субсчета 91.1. Пример 1. Поступления от сдачи в аренду основного имущества

| № п/п | Корреспондирующие счета | Сумма, руб. | ||

| Дебет | Кредит | |||

| 1. | Начислена выгода от сдачи имущества в аренду | , 76 | 91-1 | 12 500 |

| 2. | Начислен НДС к уплате | 91-2 | 68-3 | 2 500 |

| 3. | Поступление арендной платы | 50, 51 | 62, 76 | 15 000 |

Пример 2. Проданы основные средства

| № п/п | Корреспондирующие счета | Сумма, руб. | ||

| Дебет | Кредит | |||

| 1. | Отражена выручка от продажи основных средств | 62 | 91-1 | 60 000 |

| 2. | Списана остаточная стоимость проданных ОС | 91-2 | 01 | 20 000 |

| 3. | Начислен НДС на сумму продажи ОС | 91-2 | 10 000 | |

| 4. | Поступление средств от покупателя | 51 | 62 | 60 000 |

Пример 3. Типовые проводки по прочим доходам

| № п/п | Корреспондирующие счета | ||

| Дебет | Кредит | ||

| 1. | Списана безнадежная кредиторская задолженность | 60, 76 | 91-1 |

| 2. | Начислены проценты | 66 | 91-1 |

| 3. | Возмещение убытков | 76 | 91-1 |

| 4. | Прибыль прошлых лет, выявленная в отчетном периоде | 60, 62, 76, 10,41… | 91-1 |

| 5. | Начислен штраф контрагенту за невыполнение условий договора | 76, 60 | 91-1 |

| 6. | Начислена курсовая разница | 62, 60 | 91-1 |

| 7. | Стоимость подаренного имущества | 98 | 91-1 |

В отчете о финансовых результатах величина прочих доходов может быть указана после вычета расходов по ним. Такое можно делать при условии, что свертка не имеет существенного влияния на финансовый результат деятельности компании, и правила бухучета не запрещают такую запись поступлений.

Если прочие доходы составляют 5 и более процентов от общей суммы поступлений за отчетный период, то они указываются отдельно по каждому виду. Для этого нужно ввести дополнительные строки 2341, 2342, 2343 и т.д.

К сведению. Существенность доходов может быть установлена организацией другая, но она должна быть отражена в учетной политике.

В строке 2340 результат от внереализационной деятельности может быть показан свернуто или развернуто. В случае, если свернуто:

значение в строке 2340 = оборот по кредиту субсч. 91-1 в части несальдируемых доходов – оборот по дебету субсч. 91-2 в части НДС, акцизов + положительное сальдо прочих (сальдируемых) доходов и расходов.

Если предприятие записывает значения прочих доходов и расходов развернуто, то:

значение в строке 2340 = оборот по кредиту субсч. 91.1 – оборот по дебету субсч. 91.2 в части подлежащих к уплате НДС, акцизов и других обязательных платежей.

Проценты к получению (строка 060) и уплате (строка 070)

Проценты по кредитам, взятым для покупки имущества. По общему правилу проценты, которые организация обязана выплатить по полученным кредитам и займам, выданным облигациям, проданным акциям, показывают по строке 070.

Исключение составляют платежи по займам, взятым для покупки имущества. Такие проценты до момента оприходования сырья, материалов, товаров или основных средств включают в стоимость купленного имущества. Если же проценты начислены уже после принятия имущества к учету, то они относятся к операционным расходам и также отражаются по строке 070.

Проценты по реструктуризации задолженности в бюджет. Рассрочка по уплате налогов, предоставленная организациям, является бюджетным кредитом. За право пользоваться такими кредитами организация уплачивает проценты — их также показывают по строке 070

Обратите внимание: налоговики считают, что проценты по реструктуризированной кредиторской задолженности не включаются в расходы при расчете налога на прибыль. При этом они ссылаются на то, что плата за рассрочку в уплате налогов не является экономически обоснованной

В этом их поддерживают и судьи (см., например, Постановление Президиума ВАС РФ от 16 ноября 2004 г. N 5665/04). И это несмотря на то, что в действующей редакции пп. 2 п. 1 ст. 265 Налогового кодекса РФ сказано, что в состав внереализационных расходов включаются проценты по долговым обязательствам любого вида.

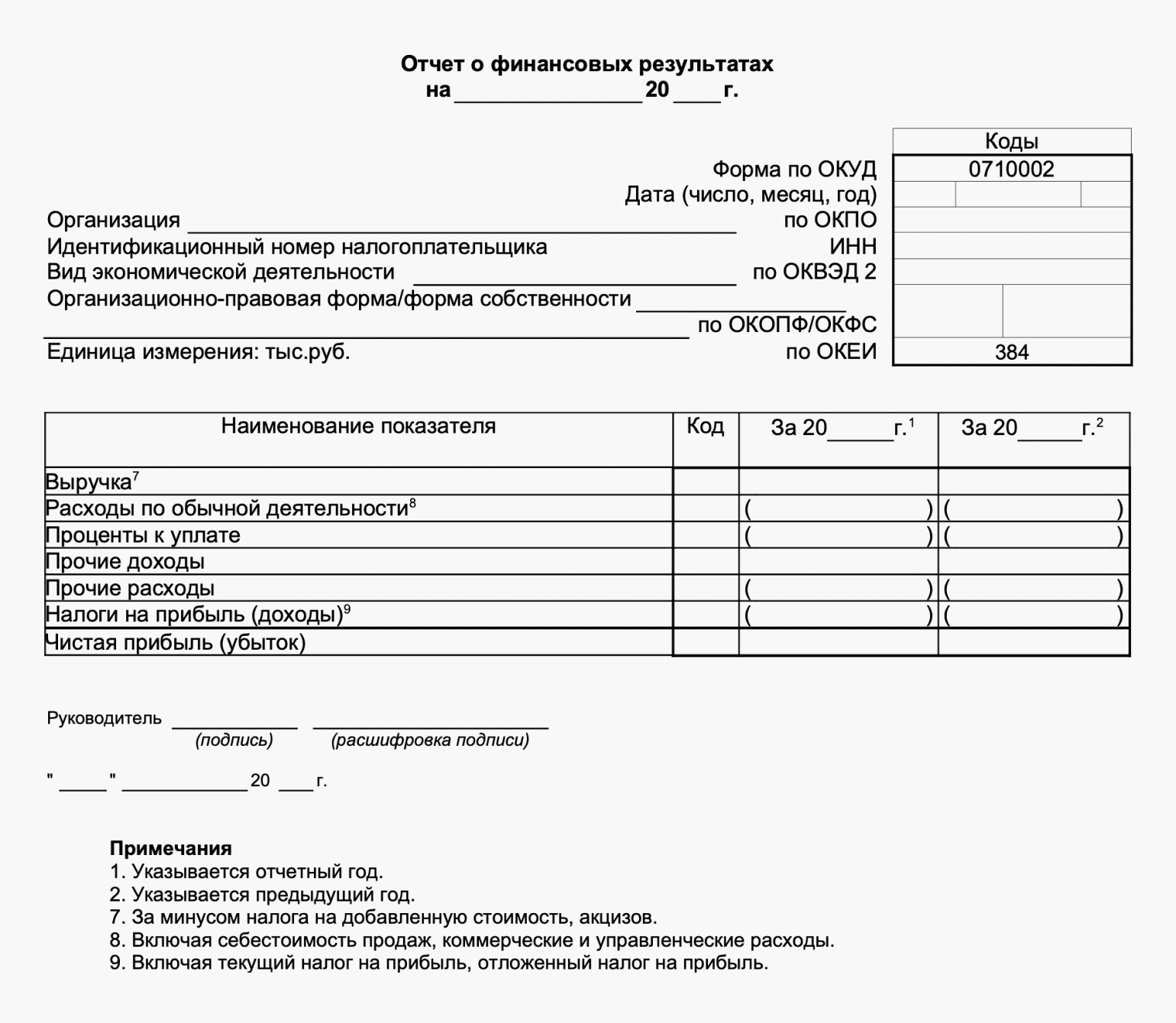

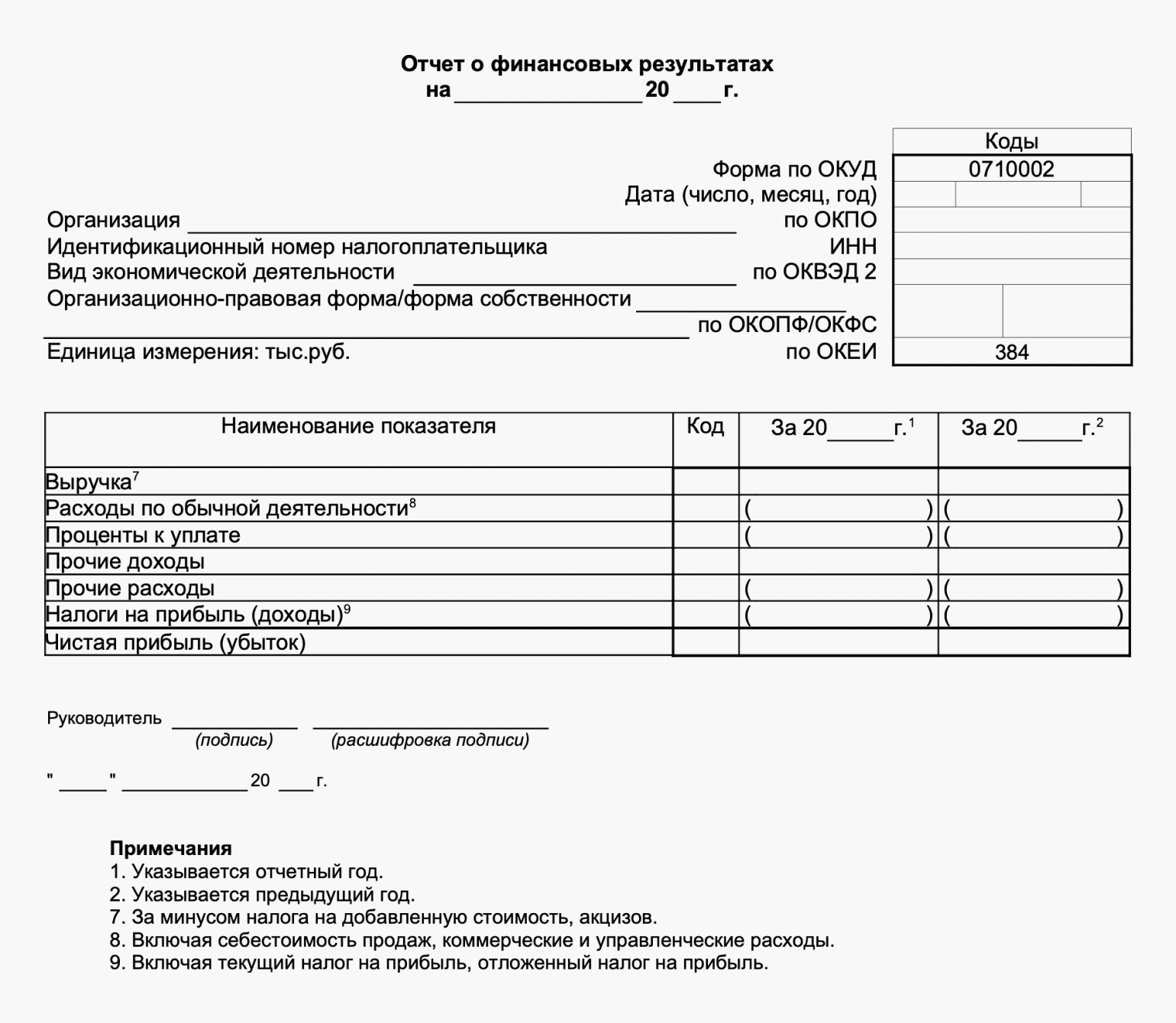

Форма отчёта о финансовых результатах

Бланк формы отчёта о финансовых результатах — таблица, над которой указаны:

- отчётный период и дата;

- сведения о компании — коды ОКПО, ИНН, ОКВЭД, ОКОПФ, ОКФС;

- единица измерения показателей отчёта — с 2019 года показатели выражаются только в тысячах рублей.

Таблица с показателями отчёта ОФР для компаний, который ведут учёт в общем порядке, включает пять граф:

- Номер пояснения к отчёту — указывают, если к этому показателю есть подробная расшифровка в пояснениях к бухгалтерской отчётности.

- Наименование показателя — подробнее все показатели формы разбираем .

- Код строки — его указывают в соответствии с приложением 4 к .

- Величина показателя за текущий отчётный период.

- Величина показателя за этот же период прошлого года — её переносят из отчёта ОФР за прошлый год.

Так выглядит форма отчёта ОФР для компаний, которые ведут бухучёт в общем порядкеСкриншот: «Главбух»

Так выглядит форма отчёта ОФР для компаний, которые ведут бухучёт в общем порядкеСкриншот: «Главбух»

Компании, которые ведут бухгалтерский учёт в упрощённом порядке, могут заполнять либо общую форму, как в примере выше, либо форму с меньшим количеством показателей.

Так выглядит форма отчёта ОФР для компаний, которые ведут бухучёт в упрощённом порядкеСкриншот: «Главбух»

С 2019 года все компании сдают бухгалтерскую отчётность только в электронном виде.

Текущий налог на прибыль (строка 150)

По этой строке показывают сумму налога на прибыль, начисленную к уплате в бюджет за полугодие 2005 г. В Отчет эту сумму вписывают в круглых скобках.

Малые предприятия, которые не применяют ПБУ 18/02, могут переписать в строку 150 ту сумму налога, которая указана в декларации. Остальные организации при заполнении строки 150 могут воспользоваться такой формулой:

+ условный расход постоянное постоянный отложенный (-доход) по налогу + налоговое - налоговый + налоговый - на прибыль обязательство актив актив- отложенное налоговое = + текущий расход (-доход) обязательство по налогу на прибыль

Результат, который вы получите, должен совпадать с суммой налога на прибыль, которая отражена в декларации по этому налогу.

Фирма может получить и убыток. Тогда строку 150 не заполняют. Ведь в этом случае налоговая база равна нулю (ст. 274 Налогового кодекса РФ). А значит, и текущий налог на прибыль тоже.

Перенос убытков на будущее. Полученный убыток фирма вправе в течение последующих 10 лет списывать в уменьшение налогооблагаемой прибыли. А значит, в учете нужно сформировать условный доход по налогу на прибыль и на эту же сумму отложенное налоговое обязательство.

В настоящее время за один налоговый период убытков можно списать на сумму не больше 30 процентов от налогооблагаемой прибыли. С 2007 г. это ограничение будет снято. А в 2006 г. фирмы смогут списывать убыток в пределах 50 процентов от прибыли. Такое изменение внесено в ст. 283 Налогового кодекса РФ Федеральным законом N 58-ФЗ. Подробнее об этом мы рассказали в комментарии на странице 16.

Строка 2350: примеры внесения данных

Показатель, вносимый в строчку 2350 рассматриваемого отчета, представляет собой сумму прочих фирменных трат без итогового значения строчки 2330. Для наглядности формула его расчета может иметь следующий вид:

где ДО сч. 91/2 – сумма годового оборота по дебету субсчета 91-2.

Рассмотрим практический пример порядка расчета и правил заполнения строчки 2350.

Первый вариант: компания показывает суммы развернуто.

В таком случае объем прочих расходов просто равняется итоговому дебету по субсчету 91-2:

При этом исключаются акцизы, НДС, проценты к уплате и подобные платежи, которые фирма получает от сторонних хозяйствующих субъектов и граждан, отражая на счете 91-2.

Второй способ: свернутое представление показателей.

где КО сч. 91/1 – итог оборота по Кт 91-1.

Например:

ДО сч. 91-2 равняется 9870 тысяч рублей.

КО сч. 91/1 составляет 7890 тысяч рублей.

Тогда стр. 2350 = 9870 + (7890 – 9870) = 9870 – 1980 = 7890

Объем затрат, относящихся к прочим расходам организации, в документе о результатах работы компании вносится в скобки (круглые). Так, результат из приведенного примера следует отразить в строчке 2350 в следующем виде: (7890).

https://youtube.com/watch?v=__8u4j_pFhA

Итак, в ходе предпринимательской деятельности помимо основных затрат фирмы несут издержки, именуемые прочими. В связи с тем, что их количество составляет значимую долю в общем объеме расходов, законодательство выделяет их в отдельную группу и требует внесения в специальную строчку годового финансового отчета с кодом «2350». Законодатель предоставил хозяйствующим субъектам свободу в классификации собственных расходов с закреплением ее в своей учетной политике.

Заполнение строчки 2350 основывается на результирующих данных бухучета, а именно итоговом дебете субсчета 91-2 в корреспонденции с различными счетами. Расчет суммы зависит от выбранного компанией варианта отражения результата: свернуто или развернуто. Итоговое значение указывается в отчетном документе заключенным в круглые скобки.

Напишите свой вопрос в форму ниже

Строка 2350: примеры внесения данных

Показатель, вносимый в строчку 2350 рассматриваемого отчета, представляет собой сумму прочих фирменных трат без итогового значения строчки 2330. Для наглядности формула его расчета может иметь следующий вид:

где ДО сч. 91/2 – сумма годового оборота по дебету субсчета 91-2.

Рассмотрим практический пример порядка расчета и правил заполнения строчки 2350.

Первый вариант: компания показывает суммы развернуто.

В таком случае объем прочих расходов просто равняется итоговому дебету по субсчету 91-2:

При этом исключаются акцизы, НДС, проценты к уплате и подобные платежи, которые фирма получает от сторонних хозяйствующих субъектов и граждан, отражая на счете 91-2.

Второй способ: свернутое представление показателей.

где КО сч. 91/1 – итог оборота по Кт 91-1.

Например:

ДО сч. 91-2 равняется 9870 тысяч рублей.

КО сч. 91/1 составляет 7890 тысяч рублей.

Тогда стр. 2350 = 9870 + (7890 – 9870) = 9870 – 1980 = 7890

Объем затрат, относящихся к прочим расходам организации, в документе о результатах работы компании вносится в скобки (круглые). Так, результат из приведенного примера следует отразить в строчке 2350 в следующем виде: (7890).

Итак, в ходе предпринимательской деятельности помимо основных затрат фирмы несут издержки, именуемые прочими. В связи с тем, что их количество составляет значимую долю в общем объеме расходов, законодательство выделяет их в отдельную группу и требует внесения в специальную строчку годового финансового отчета с кодом «2350». Законодатель предоставил хозяйствующим субъектам свободу в классификации собственных расходов с закреплением ее в своей учетной политике.

Заполнение строчки 2350 основывается на результирующих данных бухучета, а именно итоговом дебете субсчета 91-2 в корреспонденции с различными счетами. Расчет суммы зависит от выбранного компанией варианта отражения результата: свернуто или развернуто. Итоговое значение указывается в отчетном документе заключенным в круглые скобки.

Наверх

Напишите свой вопрос в форму ниже

Постоянные налоговые обязательства (активы) (строка 200)

Постоянные налоговые обязательства образуются, когда «бухгалтерские» расходы не признаны в целях налогообложения прибыли. Пример — сверхнормативные суточные, представительские расходы, проценты по заемным средствам и т.д. Разницу умножают на ставку налога на прибыль и получают постоянное налоговое обязательство.

Постоянные налоговые активы возникают, когда доходы, признанные в бухгалтерском учете, не учитываются при расчете налога на прибыль. В качестве примера можно привести полученную безвозмездную помощь от учредителя, который владеет более чем половиной акций фирмы. Умножив сумму таких доходов на ставку налога на прибыль, получают постоянный налоговый актив.

И еще один нюанс. В Отчете для постоянных налоговых активов и обязательств предусмотрена только одна строка. То есть их надо показывать свернуто.

Отчет о финансовых результатах

Отчет о финансовых результатах – одна из основных форм бухгалтерской отчетности. В ней отражают доходы и расходы компании за прошедший год. Составляют и сдают отчет ежегодно. Причем показатели, которые в нем содержаться, проверяются налоговой инспекцией на сопоставимость с данными других отчетов.

Бухгалтерский баланс ограничен тем, что описывает состояние активов и пассивов на определенную дату (например, 31 декабря). Но остатки на счетах меняются ежедневно. Поэтому Минфин России и решил: надо запрашивать у предприятий расшифровку по тем счетам, которые являются наиболее значимыми.

Отчёт о финансовых результатах прямо поименован в законе «О бухгалтерском учете». Но бланка с таким названием пока нет. В приказе Минфина России от 2 июля 2010 г. № 66н есть лишь форма Отчета о прибылях и убытках. Так что нужно брать эту форму и менять в ней заголовок – чиновники не против.

Отчёт о финансовых результатах бланк скачать >>>

Зачем же нужен этот ОФР? Он детально рассказывает о том, как сформировались прибыль или убыток. Отчет о фин результатах интересен не только собственникам компании, но и государству, инвесторам и другим пользователям отчетности.

Отчет о финансовых результатах – это форма, которая содержит данные не только текущего, но и прошлого года. Показатели текущего периода в нем должны быть сопоставимы с показателями аналогичного периода прошлого года.

Несопоставимость показателей может возникнуть, если за истекший период изменилась учетная политика организации или выявлены ошибки.

В этом случае при составлении отчета показатели прошлого года нужно скорректировать исходя из учетной политики, действующей в текущем году.

Сведения о корректировке показателей следует отразить в разделе 2 отчета об изменениях капитала. Такой порядок следует из приказа Минфина России от 2 июля 2010 г. № 66н.

Поэтому данные приводят не только за отчетный, но и за предыдущий год. Если у компании показателей за прошлый год нет, то в соответствующих графах ставят прочерки.

Разница в бухгалтерском и налоговом учете

В налоговом учете прочие доходы отражены в ст. 250 Налогового кодекса РФ и называются внереализационными. Налоговый список более расширен, по сравнению с бухгалтерским, но закрыт. Это нужно учитывать при составлении отчетности, так как в некоторых случаях возникает разница между бухгалтерским и налоговым учетом поступлений.

Важно! Если поступление не указано в перечне внереализационных доходов, то его нужно отнести к основным. Например, выгода от участия в УК других коммерческих компаний может учитываться в бухучете либо как основной доход, либо как прочий, в зависимости от основного бизнеса

Но в налоговом учете эти поступления будут отнесены к внереализационным доходам

Например, выгода от участия в УК других коммерческих компаний может учитываться в бухучете либо как основной доход, либо как прочий, в зависимости от основного бизнеса. Но в налоговом учете эти поступления будут отнесены к внереализационным доходам.

Заполнение отчета о финансовых результатах: структура отчёта

Форма отчёта о финансовых результатах утверждена Приказом Минфина РФ от 02.07.2010 г. № 66н «О формах бухгалтерской отчётности организаций».

Данным документом предусмотрены:

- Общая форма отчётности (Приложение № 1);

- Упрощённая форма отчётности (Приложение № 5).

Право выбора упрощённой формы отчёта предоставлено лишь субъектам экономической деятельности, указанным в Федеральном законе от 06.12.2011 № 402-ФЗ ст.6:

| Субъекты экономической деятельности | Комментарий |

| Субъекты малого предпринимательства | · Хозяйственные общества;

· Хозяйственные партнёрства; · Производственные кооперативы; · Потребительские кооперативы; · Крестьянские (фермерские) хозяйства; · Индивидуальные предприниматели (Федеральный закон от 24 июля 2007 г. № 209-ФЗ) |

| Некоммерческие организации | |

| Организации-участники проекта по осуществлению исследований, разработок и коммерциализации их результатов | Федеральный закон от 28 сентября 2010 г. № 244-ФЗ «Об инновационном центре «Сколково» |

В структуру финансового отчёта входят следующие показатели:

- Выручка;

- Себестоимость продаж;

- Валовая прибыль (убыток);

- Коммерческие расходы;

- Управленческие расходы;

- Прибыль (убыток) от продаж;

- Доходы от участия в других организациях;

- Проценты к получению;

- Проценты к уплате;

- Прочие доходы;

- Прочие расходы;

- Текущий налог на прибыль (в т.ч. постоянные налоговые обязательства (активы));

- Изменение отложенных налоговых обязательств;

- Изменение отложенных налоговых активов;

- Прочее;

- Чистая прибыль (убыток);

- Результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток) периода;

- Результат от прочих операций, не включаемый в чистую прибыль (убыток) периода;

- Совокупный финансовый результат периода;

- Справочно-базовая прибыль (убыток) на акцию;

- Разводненная прибыль (убыток) на акцию.

Таким образом, прежде, чем приступить к формированию финансового отчёта – необходимо иметь чётко измеренный объём указанных показателей.

Какие затраты предприятия входят в состав прочих расходов?

Затратами, относящимися к прочим, являются:

- затраты, понесенные в результате участия фирмы в уставе сторонних хозяйствующих субъектов

- траты, обусловленные списанием или реализацией произведенных продуктов, товаров, ОС

- проценты, выплаченные предприятием по кредитным и прочим подобным обязательствам

- расходы за обслуживание в организациях, кредитующих бизнес

- задолженность контрагентов с закончившимся сроком исковой давности

- траты по выдаче имущества в аренду имущества, включая объекты, относящиеся к интеллектуальной собственности компании Статьи расходов

- ассигнования в резервные фонды, которые образованы согласно правилам бухучета (под обесценивание инвестиций в ЦБ, по проблематичной задолженности и пр.)

- ассигнования в собственные резервы, организованные по случаям признания условных фактов предпринимательских дел

- неустойки, возмещения, пени, штрафные суммы за допущение нарушений договорной дисциплины

- компенсация потерь иных лиц, полученных в результате действий фирмы

- прошлогодние убытки, признаваемые в текущем периоде

- прочие долги, которые не представляется возможным взыскать

- разница в суммах платежей или выручки, возникшая из-за изменения курсов валют

- уценка имеющихся в собственности ресурсов

- перечисления на благотворительные дела

- траты на организацию культурных, развлекательных, спортивных и прочих подобных мероприятий

- траты, появившиеся от форс-мажора в предпринимательской деятельности

Сведения, используемые для заполнения строчки «2350»?

Информационной базой для строчки 2350 рассматриваемого финансового документа является итоговый показатель оборота . При этом в учет не принимаются:

- счета, по которым учитываются проценты к уплате

- счета по учету налога на добавленную стоимость

- акцизы

- другие подобные обязательные финансовые средства, которые компания получает от контрагентов и граждан

Поиск данных

Показатель по Дт 91-2 корреспондирует с кредитом различных счетов: сч. 01, сч. 02, сч. 10, сч. 50, сч. 52, сч. 60, сч. 62, сч. 76.

В финансовом отчете разрешается не делать развернутое отражение прочих трат:

- Если правилами бухучета предусмотрено или не запрещено их отражение в таком виде.

- Если доходы компании и затраты, связанные с ними возникли от одного идентичного факта предпринимательских действий и не особо значимы в итоговом параметре финансового состояния предприятия.

Что включает строка 2340

Значение в отчете о финансовых результатах формируется из данных аналитического и синтетического бухгалтерского учета по счетам доходов и расходов. Величина по строке 2340 – это сумма по кредитовому обороту субсчета 91.1 «Прочие доходы» (сюда не входят поступления от участия в других организациях, они указываются в строке 2310 и проценты к получению – строка 2320) за вычетом дебетового оборота по уплате НДС и акцизов.

Важно! По счету 91 нужно вести аналитический учет по каждому виду дохода и расхода, чтобы в итоге видеть результат по каждой операции. Рассмотрим несколько примеров бухгалтерских проводок с использованием субсчета 91.1

Пример 1. Поступления от сдачи в аренду основного имущества

Рассмотрим несколько примеров бухгалтерских проводок с использованием субсчета 91.1. Пример 1. Поступления от сдачи в аренду основного имущества

| № п/п | Корреспондирующие счета | Сумма, руб. | ||

| Дебет | Кредит | |||

| 1. | Начислена выгода от сдачи имущества в аренду | , 76 | 91-1 | 12 500 |

| 2. | Начислен НДС к уплате | 91-2 | 68-3 | 2 500 |

| 3. | Поступление арендной платы | 50, 51 | 62, 76 | 15 000 |

Пример 2. Проданы основные средства

| № п/п | Корреспондирующие счета | Сумма, руб. | ||

| Дебет | Кредит | |||

| 1. | Отражена выручка от продажи основных средств | 62 | 91-1 | 60 000 |

| 2. | Списана остаточная стоимость проданных ОС | 91-2 | 01 | 20 000 |

| 3. | Начислен НДС на сумму продажи ОС | 91-2 | 10 000 | |

| 4. | Поступление средств от покупателя | 51 | 62 | 60 000 |

Пример 3. Типовые проводки по прочим доходам

| № п/п | Корреспондирующие счета | ||

| Дебет | Кредит | ||

| 1. | Списана безнадежная кредиторская задолженность | 60, 76 | 91-1 |

| 2. | Начислены проценты | 66 | 91-1 |

| 3. | Возмещение убытков | 76 | 91-1 |

| 4. | Прибыль прошлых лет, выявленная в отчетном периоде | 60, 62, 76, 10,41… | 91-1 |

| 5. | Начислен штраф контрагенту за невыполнение условий договора | 76, 60 | 91-1 |

| 6. | Начислена курсовая разница | 62, 60 | 91-1 |

| 7. | Стоимость подаренного имущества | 98 | 91-1 |

В отчете о финансовых результатах величина прочих доходов может быть указана после вычета расходов по ним. Такое можно делать при условии, что свертка не имеет существенного влияния на финансовый результат деятельности компании, и правила бухучета не запрещают такую запись поступлений.

Если прочие доходы составляют 5 и более процентов от общей суммы поступлений за отчетный период, то они указываются отдельно по каждому виду. Для этого нужно ввести дополнительные строки 2341, 2342, 2343 и т.д.

К сведению. Существенность доходов может быть установлена организацией другая, но она должна быть отражена в учетной политике.

В строке 2340 результат от внереализационной деятельности может быть показан свернуто или развернуто. В случае, если свернуто:

значение в строке 2340 = оборот по кредиту субсч. 91-1 в части несальдируемых доходов – оборот по дебету субсч. 91-2 в части НДС, акцизов + положительное сальдо прочих (сальдируемых) доходов и расходов.

Если предприятие записывает значения прочих доходов и расходов развернуто, то:

значение в строке 2340 = оборот по кредиту субсч. 91.1 – оборот по дебету субсч. 91.2 в части подлежащих к уплате НДС, акцизов и других обязательных платежей.

Коммерческие расходы (строка 030)

Здесь показывают затраты, связанные со сбытом товаров, продукции, то есть расходы на хранение, доставку, упаковку, рекламу. Коммерческие расходы отражают на счете 44 «Расходы на продажу». Суммы, накопленные на этом счете, списывают в конце отчетного периода либо полностью, либо частично на счет 90. В любом случае эти расходы будут показаны по строке 030 Отчета.

Сумму коммерческих расходов показывают в Отчете в круглых скобках.

Учет в торговых фирмах. Торговые фирмы по строке 030 приводят затраты, связанные с ведением обычной деятельности. В частности, здесь показывают расходы на выплату заработной платы администрации, продавцам, товароведам и прочему персоналу, по аренде офисных помещений и складов, на оплату услуг охраны и т.д.