Суть работы

Мы ведем мониторинг процесса бурения. В наших приборах установлена куча датчиков, снимающих параметры пластов, которые мы разбуриваем. Интерпретируя данные с датчиков, мы принимаем решение следовать начальному плану или отклоняться от него, чтобы, например, не вылететь из продуктивного пласта.

Данные мы предоставляем нашим заказчикам как во время бурения, так и после завершения работ.

Нужно уметь настраивать спутниковую тарелку, чтобы получить спутниковый интернет и телефонию; настраивать локальную сеть, через которую у всех будет доступ к рабочим программам и файлам; программировать приборы, через которые мы получаем данные; развертывать наземную систему датчиков, чтобы понимать, что происходит на буровой, и следить, верно ли бригада выполняет наши указания.

У нашей компании есть учебные центры, в которых всему этому учат. Эти школы длятся от 2—3 дней до 6 недель и в зависимости от продолжительности проходят либо во время вахты, либо до и после вахты. Каждый проходит обучение в своем графике. Это одно из требований для того, чтобы получить повышение.

За почти полтора года работы не было ни одной похожей вахты — постоянно что-то новое, всегда развиваешься, перенимаешь опыт у коллег. Суть работы в глобальном плане не меняется, меняются только детали: разные буровые, разные заказчики, разные сроки работы.

На каждой буровой работают новым составом. Для кого-то это плюс — постоянно новые знакомства. Мне это не очень нравится, потому что каждый раз приходится искать подход к новому напарнику. Здесь все очень зависит от человека. Иногда можно так заболтаться, что упустить из виду что-то по работе. А один раз мы не сошлись с дневным напарником по характеру и подходу к работе и 3 недели все делали молча.

Ты только заехал на буровую, а у дневного напарника до конца вахты остается 5—6 дней, потом заезжает новый, а через неделю хоп — и тебя перекинули на другую буровую. Поэтому у меня так и не появилось ощущения коллектива. Для меня это скорее минус, чем плюс. Уверен, есть люди другого склада. Эта работа подойдет интровертам, которые неплохо себя чувствуют наедине с собой. Мне, признаться, после четвертой недели становится очень тяжело в моральном плане — хочется домой к семье, друзьям и цивилизации.

Популярное за неделю

Льготы, пособия и скидки для студентов

1557

Как получить отсрочку от армии

327

Как получить помощь психолога бесплатно: 15 способов

41115

Как понять, что любовь настоящая: 5 зеленых флагов в отношениях

2944

Как я похудела на 7,5 кг до комфортных 61,5 кг

315

Вижу сообщения, что отказаться от сдачи биометрии можно только до 1 сентября: как на самом деле

5218

50 лучших полнометражных мультфильмов всех времен

42128

8 достопримечательностей России, которые заменили нам мировые

92203

Рецепт пышной шарлотки с яблоками

2763

Как живет главный специалист по продвижению в Санкт-Петербурге с зарплатой 84 335 ₽

3817

Нефтетрейдеры

Российская нефть каждый год доставляется в десятки стран мира — от государств Западной Европы до Японии и США. Правда, в большинстве случаев доставка до конечных потребителей — не забота самих компаний. Дело в том, что когда речь заходит об экспорте нефти в дальнее зарубежье, они предпочитают работать с трейдерами, которые выкупают у них топливо и сами реализуют его на рынке. Это снижает доходность бизнеса, но страхует россиян от внештатных ситуаций. Например, если где-то в Европе закрылся нефтеперерабатывающий завод, пользовавшийся российской нефтью, то это становится головной болью трейдера, а не производителя.

Litasco (Лукойл)

Выбор между трейдером и прямыми поставками актуален для компаний, у которых нет собственных трейдеров. Так, «Роснефть» создала своего трейдера, зарегистрированного в Швейцарии, только в 2011 году, а вот «Лукойл» работает через свою стопроцентную дочку Litasco уже больше десяти лет (январь 2013 г). При этом объемы торговли Litasco не ограничиваются нефтью и нефтепродуктами «Лукойла»: по официальным данным компании, в 2011 году она закупила «на стороне» 20 миллионов тонн нефти и 37 миллионов тонн нефтепродуктов.

Sunimex (Сергей Кишилов)

Еще сложнее получить информацию о независимых от добывающих компаний трейдерах. Официально публиковать структуру экспортных поставок не должны даже торгующиеся на бирже компании. В свою очередь, сами трейдеры также не спешат делать доступной хоть какую-либо отчетность. Например, трейдер Sunimex занимает лидирующее положение в поставках российской нефти по трубопроводу «Дружба» в Германию, но детали его бизнеса остаются в тени. Единственное, что про Sunimex можно сказать наверняка, — что им управляет предприниматель Сергей Кишилов.

Gunvor (Геннадий Тимченко)

Даже крупнейший до недавнего времени трейдер российской нефти, поступающей в порты, — компания Gunvor (Гунвор) — и та отчитывается о результатах деятельности, только когда ей это нужно и только в тех объемах, которые считает достаточными. Известно, что продажи Gunvor в 2010 году составили 104 миллиона тонн нефтяного эквивалента, но какова в них доля России — непонятно.

Данные за 2010 год плохо отражают современное положение дел еще и потому, что сильно поменялась сама ситуация на рынке. Если раньше основные экспортные объемы нефти от «Роснефти», «Сургутнефтегаза», ТНК-ВР реализовывала именно компания Геннадия Тимченко, то в 2012-м она неожиданно проиграла несколько тендеров в России. В сентябре 2012 года агентство Reuters сообщало, что объемы торговли российской маркой нефти Urals упали у Gunvor в несколько раз, так как в тендерах «Роснефти», «Сургутнефтегаза» и ТНК-ВР победили его конкуренты: Shell, Vitol и Glencore.

В Gunvor, впрочем, объясняли, что не уходят с российского рынка, а просто меняют концепцию бизнеса: если раньше компанию интересовали долгосрочные контракты, то сейчас трейдер закупает российскую нефть на открытом рынке, где иногда стоимость сырья даже ниже, чем по долгосрочным контрактам. «Роснефти» же, наоборот, выгодно заключить соглашения на несколько лет вперед и получить по ним предоплату. Эти средства можно будет направить на оплату акций ТНК-ВР и, таким образом, не брать дорогостоящий кредит.

Glencore

Перед самым Новым 2013 годом по Gunvor был нанесен еще один удар: Glencore и Vitol согласовали долгосрочный контракт с «Роснефтью» на 67 миллионов тонн нефти. Это сырье российская компания обязуется поставить трейдерам в течение пяти лет. Иными словами, Glencore и Vitol законтрактовали пятую часть годичного экспорта «Роснефти», идущего через «Транснефть».

Уже в 2013 году выяснилось, что доли между Glencore и Vitol будут распределены неравномерно. По данным того же агентства Reuters, Glencore получит до 70 процентов от общего объема нефти, что сделает его одним из крупнейших или даже самым крупным трейдером российской нефти.

Появятся ли новые трейдеры

Шансы на то, что российской нефтью в ближайшее время начнет торговать какой-то новый трейдер, невелики: работающие через собственных «дочек» компании будут стараться развивать в первую очередь их, а остальные сотрудничают с нынешними участниками рынка уже много лет и вполне им доверяют. В то же время в самом условном рейтинге крупнейших трейдеров могут происходить изменения, особенно если учитывать, что конкуренция и дальше будет расти хотя бы за счет сокращения количества экспортируемой нефти.

Стоимость добычи

2022: Себестоимость выросла на 19% до 24,6 тыс. рублей за тонну

Себестоимость добычи нефти в России по итогам 2022 года выросла на 19% в сравнении с 2021-м и составила 24,6 тыс. рублей за тонну. Об этом свидетельствуют данные Росстата, обнародованные в феврале 2023 года.

Отмечается также, что в четвертом квартале 2021 года ее себестоимость составляла 23,1 тыс. рублей за тонну, в первом квартале 2022 года — 33,1 тыс. рублей за тонну, во втором квартале стоимость добычи нефти снизилась до 25,2 тыс. рублей за тонну, в третьем квартале – до 21,5 тыс. рублей за тонну, в четвертом квартале – до 18,6 тыс. рублей за тонну.

Себестоимость добычи тонны нефти в России теперь составляет 24,6 тыс. рублей

Как пишет «Коммерсантъ» со ссылкой на статистику ведомства, с учетом среднего курса доллара в 2022 году в 67,46 рубля/$1 себестоимость добычи тонны нефти в 2022-м составила $365 за тонну, или около $50 за баррель против примерно $38 за баррель (курс доллара 73,65 за рубля) в 2021 году.

При мировых котировках около $85 (к 24 февраля 2023 года) это не самый плохой результат, но если цена начнет падать, то даже несмотря на коррекцию себестоимости добычи, некоторые участки недр будут уходить за пределы рентабельности их разработки, пишет «Российская газета».

Главная причина — это общее ухудшение структуры запасов нефти и рост доли трудноизвлекаемых запасов (ТРИЗ), считает доцент Финансового университета при Правительстве РФ Валерий Андрианов. В общероссийской добыче доля ТРИЗ пока относительно невелика — 7,2%, но она постоянно растет. А потенциальный объем достигает 200 млрд тонн нефти. Добыча ТРИЗ требует новых технологий и оборудования, что отражается и на операционных издержках.

Основной причиной роста рублевой себестоимости добычи нефти в России остается девальвация российской валюты, считает аналитик по товарным рынкам «Открытие Инвестиции» Оксана Лукичева. По ее мнению, несмотря на рост расходов на добычу и увеличение налоговой нагрузки, темпы ослабления курса позволяют покрыть эти расходы и сохранить высокие прибыли.

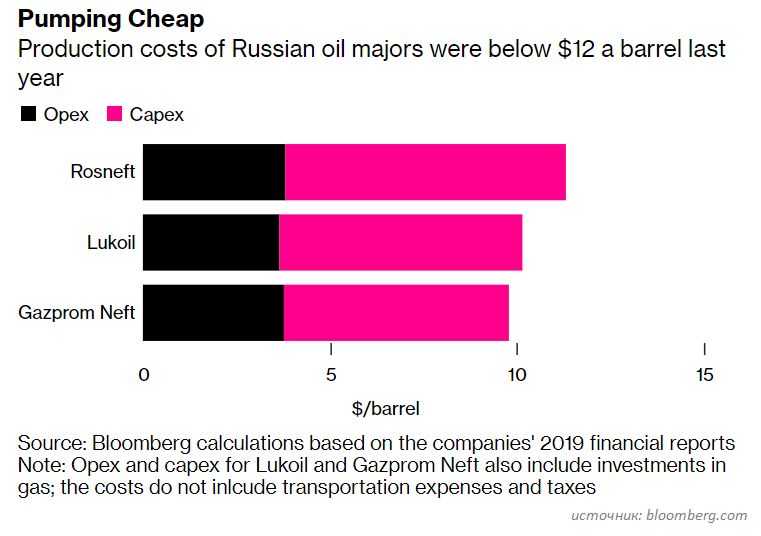

2019

Bloomberg на основании данных МСФО 2019г. произвел расчет стоимости добычи барреля нефти у трех крупнейших российских компаний: Лукойла, Роснефти, Газпромнефти. У всех трех она не превышает $12 за баррель.

Для Роснефти эта цифра составляет $11,3 за баррель ($3,8 OPEX и $7,5 CAPEX), для Лукойла — $10,2 за баррель ($3,7 OPEX и $6,5 CAPEX), для Газпром нефти — $9,8 за баррель ($3,8 OPEX и $6 CAPEX).

Запасы нефти

2022: Технологически извлекаемых запасов нефти в РФ хватит на 39 лет — Роснедра

Рентабельных запасов нефти в РФ хватит на 33 года, а технологически извлекаемых — на 39 лет, заявил глава Роснедр в сентябре 2022 г.

2021: Роснедра: Нефти в России хватит на 21 год

В середине сентября 2021 года в Федеральном агентстве по недропользованию (Роснедра) оценили запасы нефти в России.

| Рентабельных запасов на порядка 20-21 год, — сообщил временно исполняющий обязанности главы ведомства Евгений Петров (цитата по ТАСС Информационное агентство России). |

По его словам, указанный период будет увеличиваться по мере развития технологий для трудноизвлекаемых запасов нефти. Глава Роснедр добавил, что самым перспективным российским регионом для разведки запасов нефти и газа является Западная Сибирь.

В Роснедра оценили, что нефти в России хватит на 21 год

| Здесь еще работать и работать. Здесь потенциал для работы еще на много-много лет, — указал он. |

Разработка месторождений углеводородов в Восточной Сибири, по его словам, пока нерентабельна из-за отсутствия необходимой инфраструктуры.

В апреле 2021 года предыдущий руководитель Роснедр Евгений Киселев говорил «Российской газете», что запасов нефти в России хватит на 58 лет, из них рентабельных — только на 19 лет, а запасов газа — более чем на 60 лет.Чат-боты в России: особенности рынка, заметные проекты, ближайшие перспективы. Обзор TAdviser 13 т

Министр природных ресурсов и экологии Александр Козлов в мае 2021 года в разговоре с РБК сообщал, что при тогдашнем уровне добычи российских запасов нефти хватит на 59 лет, а природного газа — на 103 года.

По данным Westwood Global Energy, 70% из обнаруженных в мире объемов запасов нефти и газа приходится на Россию. Чтобы поддерживать рост добычи и существенный объем конкурентоспособного экспорта нефти до 2035 года, российские компании должны прирастить запасы в объеме не менее 10,4 млрд тонн, говорится в исследовании.

В сентябре 2021 года добыча нефти и газового конденсата в России подскочила. Рост фиксируется, в частности, на фоне того, что ключевые нефтяные компании увеличили добычу в соответствии с условиями сделки ОПЕК+. Другой причиной может быть восстановление после пожара на заводе «Газпрома» под Новым Уренгоем.

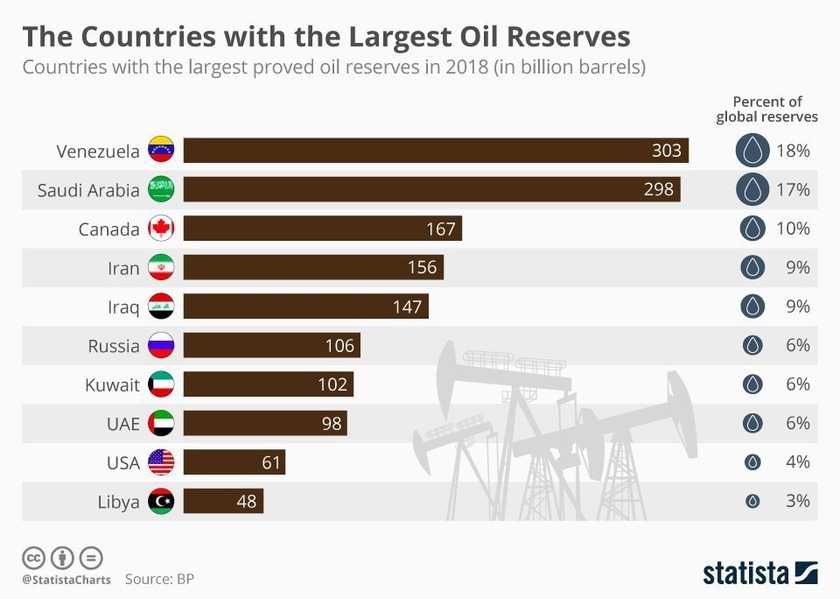

Шестая страна в мире по подтвержденным запасам нефти

Геологические запасы нефти и конденсата в РФ в 2019 г. увеличились почти на 2 млрд тонн.

Прирост запасов нефти и конденсата России за счет проведения геологоразведочных работ по итогам 2019 года по сумме всех категорий (А+В1+С1+В2+С2) предварительно оценивается в 1,952 млрд тонн, по газу — 1,354 трлн куб.

Нефтяные компании завышают объем запасов

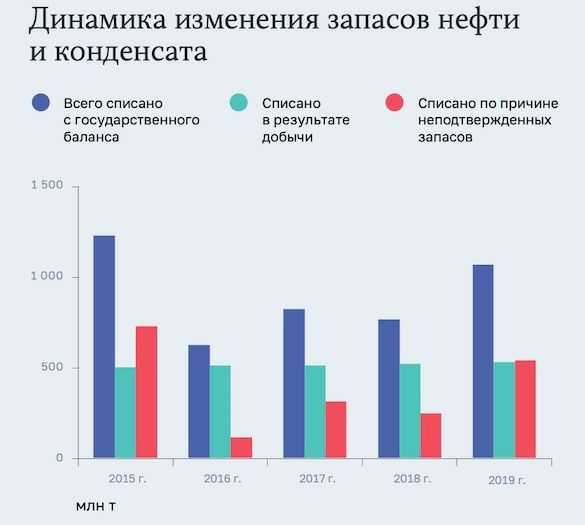

Значительная часть запасов нефти и газа в России, о которых рапортуют сырьевые компании и которые ставятся на государственный баланс, не подтверждается в результате переоценки, разведки и добычи.

Об этом в мае 2020 г сообщила Счетная палата в отчете о состоянии минеральной сырьевой базы страны в 2015-19 гг. Нефтегазовые компании склонны переоценивать разведанные залежи, докладывая государству о природных богатствах. В среднем каждый год Россия списывает с госбаланса оказавшиеся «фейковыми» запасы углеводородов почти в таком же объеме, какой ежегодно выкачивает из недр.

В сумме с 2016 года были признаны не существующими в реальности запасы нефти и конденсата на 2,278 млрд тонн, что составляет почти пять годовых объемов добычи.

За тот же период по причине неподтверждения пришлось списать 6,041 трлн кубометров газа — более девяти годовых объемов добычи.

Показатели деятельности

2022: Рекордные убытки — 7,8 млрд рублей

В 2022 году нефтяная группа «Нефтиса», основанная Михаилом Гуцериевым, выручила 92,75 млрд рублей, что в 11,5 раз больше, чем годом ранее. Чистый убыток достиг 7,08 млрд рублей против 312,7 млн рублей чистой прибыли в 2021 году. Такие данные были обнародованы компанией в марте 2023 года.

Как пояснили в «Нефтисе» «Интерфаксу», отрицательный финансовый результат при положительной динамике показателей выручки связан с формированием резерва под обесценение одного из активов:

| Прибыль от продаж выросла на 37% по сравнению с 2021 годом и составила 5 млрд рублей, налог на прибыль составил 1,6 млрд рублей. В результате временной консервации одного из дочерних обществ в отчетности за 2022 год также были отражены необходимые резервы, которые повлияли на итоговый «бумажный» отрицательный финансовый результат 2022 года. Без учета начисленного резерва чистая прибыль составила 1,8 млрд рублей. |

Без учета начисленного резерва чистая прибыль «Нефтисы» составила бы 1,8 млрд рублей

Согласно пояснениям к отчету, речь идет о резерве под обесценение акций АО «Новосибирскнефтегаз» (ННГ) — 4,748 млрд рублей — и под заем ННГ в размере 1,14 млрд рублей. В отчетности последней уточняется, что в конце 2022 года компания приняла решение о временном выводе из эксплуатации производственных активов.

| Добыча нефти с декабря 2022 года временно прекращена. Вследствие данного фактора общество по состоянию на 31.12.2022 произвело тестирование на обесценение активов Верх-Тарского, Восточно-Тарского и Малоичского месторождений, по результатам которого признан убыток (в отчете ННГ по РСБУ — ИФ) от обесценения данных активов в размере 922,856 млн рублей, — сказано в отчете. |

По данным сайта компании, «Нефтиса» в 2022 году добыло 49,6 тысячи тонн нефти (0,8% от общей добычи группы), доказанные извлекаемые запасы составляют 16,86 млн тонн.

Обычный рабочий день

Работа на буровой происходит в режиме 24/7. В нашей инженерной команде 4 человека. Двое работают в день, двое — в ночь. Смена длится 12 часов с часовым перерывом на обед.

Утренняя смена начинается в 8:00. Просыпаешься в 7:50, одеваешься, идешь в рабочий вагон.

Вагон — это комната где-то 2×6 метров. Сначала прихожая, потом рабочая зона: там длинный стол с компьютерами и место для мелкого оборудования. Затем кухонька, где с одной стороны — шкаф, рукомойник, микроволновка, мультиварка и холодильник, с другой — кровать как в купе.

Завтракаешь, параллельно проверяя, что происходило ночью и есть ли задания на день. Можно просто спросить у ночного сменщика, а если его нет, посмотреть в программах: все датчики постоянно пишут свои значения и по графикам можно понять, что и когда происходило на буровой.

Если идет активная фаза — бурение, мониторишь показания приборов, ведешь журнал операций. Активная фаза занимает 70—80% времени. Если на буровой операция, не связанная с бурением, то готовишься к предстоящей работе: возишься с документацией, готовишь приборы.

С интернетом все нормально, если хорошо ловит мобильная связь. Но в основном нет. Есть буровые, где не ловит вообще ни один оператор, а наш спутниковый интернет сильно урезан в скорости для личных нужд. Так что в поездку помимо средств гигиены, набора витаминов, термобелья и подушки — в вагонах подушки в ужасном состоянии — беру с собой жесткий диск, заполненный сериальчиками.

Иногда надо принять или отправить оборудование. Выходишь и час-два контролируешь процесс. Иногда попадаешь на мобилизацию/демобилизацию — это когда тебе привозят два вагона и ящики со всем необходимым для работы оборудованием и в короткие сроки нужно подготовиться к бурению. Правильно выставить вагон, запитать его, настроить спутниковую тарелку, развернуть систему наземных датчиков, проверить и запрограммировать приборы, заполнить всю документацию, согласовать последовательность действий с остальными. Тогда порой не спишь сутки или двое.

Или, например, прибор отказал в процессе бурения — надо оформлять поломку. Тебе привозят новый прибор, надо его проверить и запрограммировать. Потом разобрать все, что достали из скважины, собрать с новым прибором и спустить для продолжения бурения. Все это сопутствуется кучей бумажной возни и приводит к 2—3 суткам работы нон-стоп.

В целом, если все хорошо, работа по смыслу похожа на офисную, но просто в вагончике за полярным кругом. В 8 вечера закрываешь ноутбук и спокойно идешь в баню или сразу спать. Когда уже на опыте, свободного времени хватает на сериалы, книги, саморазвитие.

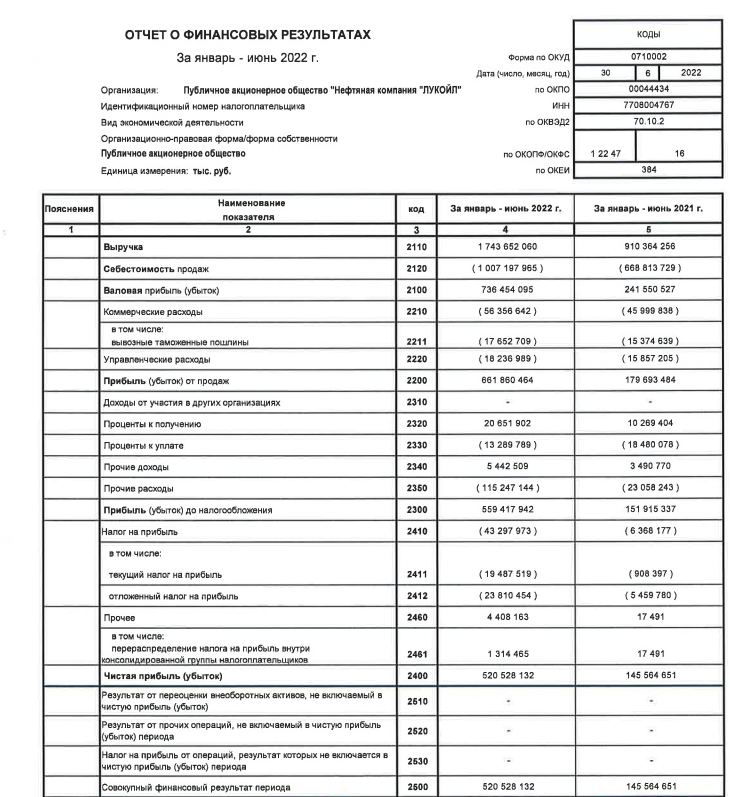

Лучшие акции нефтяных компаний – ЛУКОЙЛ

Прямо перед началом осени Лукойл раскрыл данные своей финансовой

отчетности по РСБУ за II квартал

2022 года. И надо сказать, результаты были очень даже неплохие.

Давайте посмотрим, что интересного в отчетах компании.

Выручка компании выросла почти до 2 триллионов рублей, а если

быть точными – до 1 триллиона 744 миллиардов рублей, что выше показателя

2021-го на 92%. Как вам такой рост?

Прибыль от продаж нефти за первое полугодие выросла на 270%, до

661 миллиарда рублей.

Лучшие акции нефтяных компаний – отчетность Лукойла

Лучшие акции нефтяных компаний – отчетность Лукойла

Ну и главное – в чистой прибыли. За первое полугодие года она достигает 520 миллиардов рублей, в то же время прибыль полугодия 2021 составляет всего 145 миллиардов рублей. Получается рост прибыли почти в 4 раза!

Такие финансовые показатели во время жесточайших санкций

удивили, и сильно. Потому что продать в таких условиях нефти в 2 раза больше,

получить с этого в 4 раза больше прибыли – многие компании вряд-ли сумеют, и

даже западные.

Давайте попробуем провести небольшой SWOT анализ компании.

Сильные стороны ПАО Лукойл

Вторая сильная сторона компании – вместе с ростом доходов не

выросли расходы. Не выросла себестоимость продаж

Это важно, потому что, если

расходы автоматически подтягиваются на уровень доходов – смысла наращивать

доходы нет никакого

Третья сильная сторона Лукойла – высокое качество продукции.

Чистая готовая нефть Лукойла действительно отличается от продукции конкурентов

– в ней меньше серы, меньше тяжелых примесей, она легче и чище. Ценится такой

продукт намного выше, чем остальная российская нефть. Алекперов со своей

стратегией развития компании определенно не прогадал, и все бизнес-процессы

работают четко и налажено.

Слабые стороны ПАО Лукойл

Единственный слабый результат компании – 90 миллиардов закрытого

убытка. По какому-то из направлений бизнеса, в графе «Прочие расходы» отражен

убыток. Что это за направление? Похоже на тестирование какого-то нового

направления бизнеса, но какого именно? На чем потерял Лукойл? Возможно, дело

связано с западной частью бизнеса компании – у нее есть заводы за рубежом, в

Европе, Италии. Этого мы пока не узнаем.

Итоги по акции Лукойл

Результаты компании Лукойл оказались намного выше ожиданий.

Получается, что компания продает нефть без дисконта, и получает огромные

доходы. И кризис ее совершенно не затрагивает. Цена акций пока не отражает

реальную силу компании, поэтому возможна покупка от текущих уровней.

Возможно, лучший момент для покупки акций Лукойл настал?

Возможно. Ведь за 2023 дивиденды могут перевалить за 20%. Последний дивиденд с

доходностью 19% компания выплатила в декабре 2022. 20% в год, плюс огромный

потенциал роста – это серьезно.

Конечно, компания возможно и не захочет платить дивиденды за

2023. Если компания решит не делиться прибылью за 2023-й, а пустить ее на

собственную инвестиционную программу. Это тоже оправдано, и это в любом случае

сыграет в долгосрочный плюс. Просто посмотрите на компании, у которых нет

инвестиционных программ, которые эксплуатируют еще советские мощности – все они

сойдут с дистанции, раньше либо позже.

По нашему мнению, справедливая цена акций Лукойла находится на

отметках исторического максимума в 7000 рублей. Цена акций пока реагирует вяло,

что мало понятно. Ведь Лукойл перепродан, и держится в целом молодцом. Акции на

данный момент находятся на привлекательных уровнях. Видимо, хомякам удобнее

вкладываться в третьесортный неликвид и пампить его?

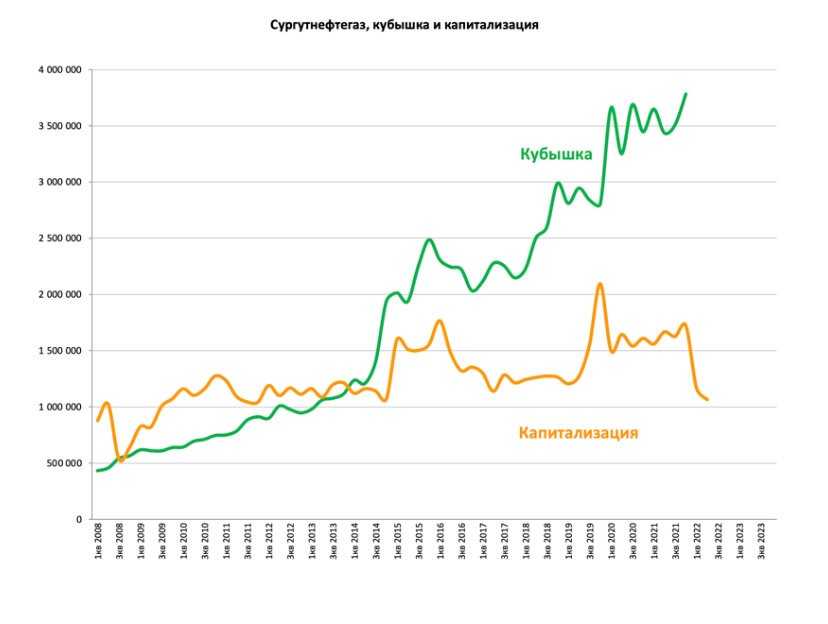

Сургутнефтегаз

Крайне плохо выглядит компания Сургутнефтегаз. Во-первых, она не стала раскрывать свою отчетность за 2022 год никаким образом.

Почему?

Видимо потому, что год был убыточным и плохим для компании. Других объяснений

просто нет.

Поэтому

рассматривать будем только график акций Сургутнефтегаза.

Дневной график акций Сургутнефтегаз

Дневной график акций Сургутнефтегаз

Все

выглядит плохо. Акции долго стоят в боковике, и никакого движения вверх не

видно.

Единственное,

что может спасти компанию – это переоценка ее валютной «кубышки». Напомним, что

у Сургутнефтегаза есть депозиты в долларах в отечественных банках на сумму

свыше 3 триллионов рублей.

Это

удивительнейшая вещь – но капитализация Сургутнефтегаза очень часто оказывалась

ниже стоимости этих средств. А ведь это ликвидные доллары, не считая активов

компании или ее мощностей. Да, после 24 февраля 2022 года уже не настолько

ликвидные, возможно даже, что их уже обменяли на рубли по невыгодному курсу –

но все же, сумма колоссальная.

Кубышка Сургутнефтегаза

Кубышка Сургутнефтегаза

Кстати,

история с «кубышкой» вообще уникальна во всей мировой практике. Во-первых,

никто не знает, кто хозяин Сургутнефтегаза. Во-вторых, никто не знает, зачем

компания десятки лет копит огромные суммы денег на счетах, и для чего? Чтобы в

век без нефти, постиндустриальный, построить абсолютно новую компанию? Создать

российскую Тесла? Зачем хранить столько денег на счетах мертвым грузом?

Несмотря

на то, что Сургутнефтегаз всегда входил в список лучших нефтяных компаний

России, на этот раз от покупки этих акций лучше воздержаться. Слишком туманные

перспективы у компании на 2023 год. Как мы уже сказали, единственный шанс

переоценки акций – в падении российского рубля. Но и то – все доллары резерва

компании уже могли обменять по невыгодному курсу.

Новости

01 сентября 2023

Сотрудники «Нефтисы» награждены министерскими грамотами в День нефтяника

29 августа 2023

Руководители «КанБайкала» и «Белкамнефти» получили министерские награды

22 августа 2023

«Нефтиса» заняла 2-е место в «Молодежном глобальном прогнозе развития энергетики 2023»

17 августа 2023

«Нефтиса» подвела итоги конкурса «Лучший по профессии 2023»

31 июля 2023

Техническое совещание по итогам работы механизированного фонда скважин за 6 месяцев 2023 года.

23 июня 2023

Футбольная команда «Нефтисы» одержала победу в турнире «Лига чемпионов бизнеса»

08 июня 2023

Производственные службы АО «НК «Нефтиса», и входящие в нее Общества, встретились в Оренбурге для обмена опытом

14 апреля 2023

Победа за теми, кто идет к ней!

09 марта 2023

Сохранение окружающей среды – основа производственной деятельности АО «НК «Нефтиса»

21 февраля 2023

Безопасность на предприятии – залог успеха современного бизнеса!

13 февраля 2023

«Нефтиса» провела отчетное совещание руководителей производственных служб Обществ

Все новости

Performance indicators

2022: Record losses — 7.8 billion rubles

In 2022, the Neftisa oil group, founded by Mikhail Gutseriev, raised 92.75 billion rubles, which is 11.5 times more than a year earlier. Net loss reached 7.08 billion rubles against 312.7 million rubles of net profit in 2021. Such data were released by the company in March 2023.

As explained in Neftis to Interfax, a negative financial result with a positive dynamics of revenue indicators is associated with the formation of a provision for impairment of one of the assets:

| Profit from sales increased by 37% compared to 2021 and amounted to 5 billion rubles, income tax amounted to 1.6 billion rubles. As a result of the temporary suspension of one of the subsidiaries, the statements for 2022 also reflected the necessary reserves that affected the final «paper» negative financial result of 2022. Excluding the accrued provision, net profit amounted to 1.8 billion rubles. |

Excluding the accrued reserve, Neftisa’s net profit would have amounted to 1.8 billion rubles

According to the explanations to the report, we are talking about a reserve for impairment of shares of JSC NovosibirskSkneftegaz (NNG) — 4.748 billion rubles — and for a loan of NNG in the amount of 1.14 billion rubles. The reporting of the latter clarifies that at the end of 2022 the company decided to temporarily decommission production assets.

| Oil production has been temporarily stopped since December 2022. As a result of this factor, as of 31.12.2022, the company tested for impairment of assets of the Verkh-Tarsky, East-Tarsky and Maloichskoye fields, as a result of which a loss (in the NNG RAS — IF report) was recognized from impairment of these assets in the amount of 922.856 million rubles, the report said. |

According to the company’s website, Neftisa produced 49.6 thousand tons of oil in 2022 (0.8% of the group’s total production), proven recoverable reserves amount to 16.86 million tons.

Будущее

Возможно, до свадьбы продолжу работать вахтами, так как спрос на специалистов моего профиля есть, а в бурении без полевого опыта никак. Но вот брак и вахты несовместимы, я считаю. Некоторые коллеги рассказывают, что приезжают домой после 6 недель, а их не узнает годовалая дочка, плачет и убегает к маме.

В будущем можно устроиться в офис в один из центров сопровождения бурения, они есть у всех крупных нефтяных компаний. Заняться проектированием скважин или перейти в геологическое моделирование — варианты, не требующие вахт, есть.

Годам к 40—50, думаю, можно достичь должности начальника управления бурением в московском офисе какой-либо нефтедобывающей компании. А в долгосрочной перспективе, наверное, можно дорасти до гендиректора бурового подразделения. Большие начальники бывают на буровых крайне редко, только в случае ревизий и аудитов.

Пока хотелось бы поменять график на более щадящий — может, 4/4 недели. В моей компании график прописан в договоре, изменить его проблематично. Так что нужно либо пробовать договариваться с начальством, а скорее всего, мне откажут, либо менять место работы.

History

2021: Sait-Salam Gutseriev becomes the main owner of the company

Mikhail Gutseriev, who fell under EU sanctions in June 2021, replaced the main beneficiary of the Neftisa oil company. He became his brother — Sait-Salama Gutserieva, he also headed the board of directors of the company.

Neftisa belongs to the Cypriot Dolmer Enterprises, and that, according to the Cypriot register, belongs to the Cypriot Doneler Finance (75%) and Ramore Holdings from the British Virgin Islands. Doneler has three ultimate beneficiaries: Sait-Salam Gutseriev (91%), as well as Mikhail Gutseriev and his son Said (a total of 9%). Thus, Sait-Salam Gutseriev in Neftis now owns about 68% through Doneler, and Mikhail Gutseriev and his son — about 7%.

Gutseriev is trying to reduce the impact of EU sanctions on companies where he was a shareholder. For example, Russneft attracted jurkonsultants who stated that Mikhail Gutseriev had no control over the oil company according to the norms of EU sanctions regulation. The conclusion was approved on July 13, 2021 by the board of directors, which includes representatives of a large shareholder of Russneft and its partner, the Swiss trader Glencore.