Традиционность и местное производство

В Украине всегда ценилось местное производство, особенно в сфере мясной и молочной продукции. Потребители стремятся приобрести продукт, который был произведен в их регионе. Считается, что он более свежий и натуральный. В последние два года этот тренд только набирает популярность, т.к

украинцы чаще стали обращать внимание на страну-производителя

В мире этот тренд также развит и успешно используется в дизайне. Многие компании США и Европы позиционируют себя как семейные, традиционные.

Пример: основа позиционирования бренда Cascioppo — местное производство, оригинальные рецепты и семейные ценности. В дизайне они также используют минимализм, черный премиальный цвет и выделяют фразу «100% natural».

Мясокомбинаты и мясопереработчики [976] в Москве и Московской области

Мы находимся в Мос область Домодедовский район деревня Купчинино дом 60 (40 км от МКАД) В собственности 6Га земли на которой располагается предприятие по убою КРС и МРС, а так же в конце 2014 года мы открыли свой большой производственный цех по разделке говядины, баранины в охлажденном виде (сортовое мясо и мясо в отрубах). Мощность бойни до 100 голов в час. Мощность производственного цеха до 15 тонн в сутки. Компания предлагает на постоянной основе говядину, баранину всех сортов: Говядина в П/Т охл. Баранина в П/Т охл.

Во вложении актуальный прайс.

ООО «Витамин» (г. Москва) предлагает Вам к поставке мясную продукцию собственного производства. Вся продукция сертифицирована. Все необходимые сопроводительные документы (Меркурий). Свежая дата выработки. Гибкая ценовая политика для постоянных партнеров. Доставка или самовывоз из г.Москва. Объемы, сроки, условия, обсуждаются в соответствии с Вашими потребностями в данном продукте. Работаем по предоплате, либо по факту загрузки Вашего транспорта. Компартмент 3 Цена с учетом НДС, с места, фотографии по запросу. Мы всегда открыты для долгосрочного и взаимовыгодного партнёрства!

У Вас будет получаться очень вкусная готовая продукция из нашего сырья На радость Вашим покупателям

Предлагаем полный ассортимент продукции крупнокускового полуфабриката свинины и говядины в вакуумной упаковке собственного производства, как охлажденного, так и замороженного. Срок годности по ГОСТу 31778-2012 охлажденной продукции возможен 10 суток и 21 сутки в вакууме, на замороженную — 180 суток. Производство имеет 3-й компартмент, современную материально-техническую базу, прошедшую аккредитацию Россельхознадзора, что позволяет создавать условия хранения продукции.

Также производим продукцию по индивидуальному заказу любого формата и любого наименования, не указанного в прайс-листе (возможен потребительский мелкий кусок по весу на усмотрение заказчика). Вся продукция имеет сертификат качества и ветеринарные справки в системе Меркурий.

Мы осуществляем бесперебойную доставку продукции в любой регион России мелким и крупным оптом. Возможен самовывоз со склада компании в Москве.

На сегодняшний день нашими партнёрами являются крупные комбинаты: ООО «Микояновский мясокомбинат», ООО «Останкинский мясообрабатывающий комбинат», ООО «Дымов», ООО «Рублевские колбасы» и другие.

Индивидуальный подход

Данный способ позиционирования используется давно, однако только в последнее время обрел настоящую популярность. Его идея в том, чтобы воздействовать на целевую аудиторию эмоционально, а не рационально. Для этого используются различные обращения, обыгрываются типичные ситуации из жизни и т.д.

Преимущества использования индивидуального подхода:

- возможность сузить целевую аудиторию и более эффективно работать с ней;

- общение с потребителем через упаковку и воздействие на него;

- использование эмоций, личных переживаний и интересов для убеждения покупателей.

Пример: английский бренд Porkinson использует в дизайне упаковки необычный подход. Бабочка, как элемент гардероба истинного джентльмена подчеркивает вычурность и премиальность бренда. Целевая аудитория: мужчины, которые знают себе цену и любят натуральный продукт.

Производители мясных изделий

Крупные и небольшие производители мясных изделий в России. Найдено 395 производств. На страницах компаний кроме контактных данных есть информация о продукции, а также имеется возможность ознакомиться с отзывами. В первую очередь каталог наполнялся крупнейшими компаниями агропромышленного комплекса, но на данный момент любая организация, производящая мясных изделий, может бесплатно добавиться в этот каталог.

Агрогруппа «Хорошее дело» — российский производитель продуктов питания.

Производство мясной продукции

Компания Купец Сибири занимается переработкой и реализацией мясной продукции в Красноярске и Красноярском Крае.

«ЭкоМясКо» — динамично развивающийся бренд по производству высококачественной мясной продукции из мраморного мяса.

Ивановский комбинат — передовой, высокотехнологичный российский производитель детского питания и диетических пищевых продуктов.

Свинокомплекс «Хвалынский» — производитель и поставщик мяса из Саратовской области. В состав комплекса входят несколько племзаводов.

Наш животноводческий комплекс выращивает свиное поголовье беконных пород и готов предложить своему покупателю свежее мясо свинины в полутушах и субпродукты.

Клинский мясокомбинат выпускает колбасы, мясные деликатесы, сырокопченые продукты и полуфабрикаты из мяса.

ООО Псёльское занимается выращиванием сельскохозяйственной продукции, производством мяса свинины и говядины и его последующей переработкой

Деятельность ООО Премиум: выполняем весь комплекс услуг по убою и первичной переработке свинины, обвалку, разделку на кусок.

7 Самых крупных мясокомбинатов России

В списке крупнейших мясокомбинатов России почти все заводы принадлежат известным агрохолдингам страны. Самые большие по размеру прибыли мясокомбинаты: Черкизовский, Останкинский, Микояновский, Великолукский, Рамфуд, Раменский и Стародворские колбасы.

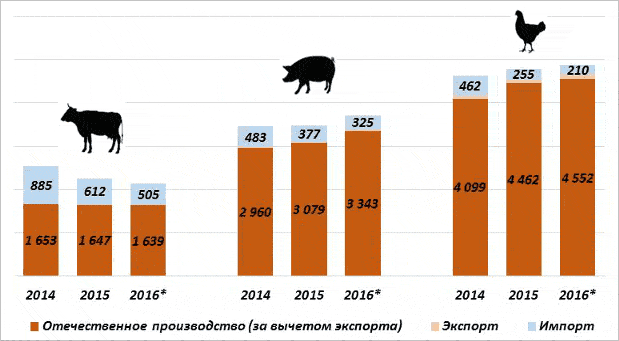

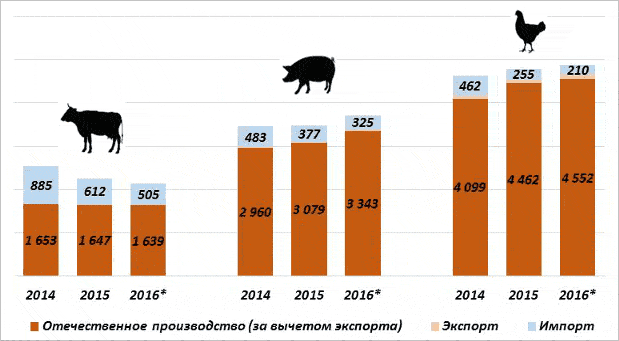

Благодаря программе импортозамещения, уровень изготовления сырья в мясной промышленности вырос на 7,4% (до 9,6 млн. тонн в живом весе), по сравнению с прошлым годом. Неизменным лидером остается мясо птицы, уровень которой составляет 4,5 млн. тонн, при этом импорт сократился до 201 тыс. тонн. Самый высокий показатель роста наблюдается у свинины – с 3 до 3,3 млн. тонн, при этом ввоз иностранной продукции сократился до 325 тыс. тонн. Производство говядины снижается невысокими темпами и составляет 1,6 млн. тонн, но существенно понизился её импорт – до 505 тыс. тонн.

Рисунок 1. Отечественное производство мяса по видам

Но показатели выпуска готовых мясопродуктов показали рост всего на 2% (до 4 млн. тонн). Вызваны такие результаты тем, что в стране катастрофически не хватает мощностей по переработке сырья. Оттого инвесторы активно ищут новые пути решения этой проблемы. Также, из-за девальвации рубля, для агропромышленных холдингов реализация готовой мясной продукции на иностранных рынках стала особенно выгодной, отчего все компании выделяют значительные средства для запуска новых заводов. Это приводит к парадоксальному эффекту, когда объемы выпуска увеличиваются, а доходы компаний, наоборот, уменьшаются. Оттого основными лидерами по переработке мяса пока остаются хорошо известные потребителям заводы.

Обновленный рейтинг: 2019/20. Мясные топы. «Агроинвестор» составил четвертый ежегодный рейтинг крупнейших производителей

В прошлом году производство скота и птицы на убой во всех хозяйствах составило около 9,9 млн т (здесь и далее — в убойном весе, если не указано иное), увеличившись по сравнению с 2015-м на 3,1%, следует из данных Росстата. При этом объем в сельхозорганизациях прибавил 5,6%, достигнув 7,5 млн т. У 19 компаний из 25 есть птицеводческие активы, 18 занимаются свиноводством, семь предоставили данные о производстве говядины, хотя в основном речь идет об откорме шлейфа молочного стада КРС. Пять участников списка производят три вида мяса, восемь — только по одному. На долю топ-25 компаний пришлось 2,8 млн т мяса птицы — 67% производства в сельхозорганизациях, 1,46 млн т свинины (54%) и 52,8 тыс. т говядины (10%). Эти результаты говорят о достаточно высоком уровне консолидации в мясном секторе, однако она продолжит усиливаться, прогнозируют эксперты. В перспективе наиболее заметные изменения в рейтинге могут произойти за счет сделок M&A, хотя для многих крупных игроков по-прежнему актуален тренд органического роста производства.

Производство говядины по регионам России

Производство говядины в Республике Башкортостан

. Первое место по производству говядины в живом весе в хозяйствах всех категорий занимает Республика Башкортостан, где доля от общероссийского производства говядины достигает 7,8% или 223,6 тыс. тонн (127,0 тыс. тонн в убойном весе). Этот показатель превышает прошлогодний на 3,6% или на 7,7 тыс. тонн, однако меньше показателя пятилетней давности на 20,9% или на 59,1 тыс. тонн и десятилетней давности на 2,0% или на 4,5 тыс. тонн.

Производство говядины в Республике Татарстан

. На втором месте по производству находится Республика Татарстан с долей в 5,2% от общего объема производства по России (150,2 тыс. тонн в живом весе, 85,4 тыс. тонн в убойном). В этом регионе производство за год сократилось на 1,4% или на 2,1 тыс. тонн, за 5 лет — на 9,4% или на 15,6 тыс. тонн, за 10 лет — на 0,6% или на 0,9 тыс. тонн.

Производство говядины в Алтайском крае

. Третье место принадлежит Алтайскому краю — 118,3 тыс. тонн в живом весе и 67,2 тыс. тонн в убойном весе (4,1% в общем объеме по России). Здесь также наблюдается тенденция к снижению производства, с 2014 года — на 2,6% или на 3,2 тыс. тонн, с 2010 года — на 4,0% или на 4,9 тыс. тонн, с 2005 года — на 0,8% или на 0,9 тыс. тонн.

Производство говядины в Краснодарском крае

. В Краснодарском крае с долей в 3,9% и объемом — 111,8 тыс. тонн в живом весе (63,5 тыс. тонн в убойном) наблюдается та же ситуация: за год производство упало на 5,7% или на 6,7 тыс. тонн, за 5 лет — на 8,6% или на 10,5 тыс. тонн, за 10 лет — на 9,2% или на 11,4 тыс. тонн.

Производство говядины в Республике Дагестан

. В Республике Дагестан в 2015 году было произведено 106,2 тыс. тонн говядины в живом весе (60,3 тыс. тонн в убойном весе), что составило 3,7% от всего производства говядины в России. В этом регионе, в отличие от предыдущих, год от года наращивались объемы производства говядины в живом весе, по сравнению с прошлым голом они выросли на 2,8% или на 2,9 тыс. тонн, с 2010 годом — на 12,1% или на 11,5 тыс. тонн, с 2005 годом — на 42,9% или на 31,9 тыс. тонн.

Производство говядины в Оренбургской области

. Оренбургская область с долей в 3,3% от общероссийского производства находится на шестом месте в рейтинге регионов в 2015 году (94,6 тыс. тонн в живом весе и 53,8 тыс. тонн в убойном). С прошлого года объемы упали на 7,1% или на 7,3 тыс. тонн, с 2010 года — на 10,4% или на 11,0 тыс. тонн, с 2005 года наблюдается рост объемов на 12,9% или на 10,8 тыс. тонн.

Производство говядины в Воронежской области

. В Воронежской области (90,8 тыс. тонн в живом весе и 51,6 тыс. тонн в убойном, 3,2% от общих объемов по России), как и в Республике Дагестан, прослеживается тенденция к росту производства говядины. За 1 год — на 3,8% или на 3,3 тыс. тонн, за 5 лет — на 23,8% или на 17,4 тыс. тонн, за 10 лет — на 10,8% или на 8,8 тыс. тонн.

Производство говядины в Ростовской области

. Ростовская область с объемами производства 90,0 тыс. тонн в живом весе (51,2 тыс. тонн в убойном весе) и долей 3,1% занимает восьмое место в рейтинге регионов-производителей говядины. По отношению к 2014 году рост составил 0,9% или 0,8 тыс. тонн, к 2010 году — 14,2% или 11,2 тыс. тонн, к 2005 году — 17,5% или 13,4 тыс. тонн.

Производство говядины в Брянской области

. Брянская область находится на девятом месте — 77,8 тыс. тонн в живом весе (около 44,2 тыс. тонн в убойном весе), 2,7% от общего производства говядины по стране. Рост объемов производства в этом регионе за год составил 188,4% или 50,8 тыс. тонн, за 5 лет — 165,4% или 48,5 тыс. тонн, за 10 лет — 124,1% или 43,1 тыс. тонн. Отметим, что Брянская область является лидером по производству говядины, получаемой от мясных пород скота.

Производство говядины в Саратовской области

. Замыкает десятку лидеров по производству говядины Саратовская область с объемом 73,2 тыс. тонн в живом весе (41,6 тыс. тонн в убойном весе) и долей 2,5% в общем производстве. В этом регионе наблюдается снижение производства говядины, по сравнению с 2014 годом — на 2,6% или на 2,0 тыс. тонн, с 2010 годом — на 29,7% или на 30,9 тыс. тонн, с 2005 годом — на 10,4% или на 8,5 тыс. тонн.

7 Самых крупных мясокомбинатов России

В списке крупнейших мясокомбинатов России почти все заводы принадлежат известным агрохолдингам страны. Самые большие по размеру прибыли мясокомбинаты: Черкизовский, Останкинский, Микояновский, Великолукский, Рамфуд, Раменский и Стародворские колбасы.

Благодаря программе импортозамещения, уровень изготовления сырья в мясной промышленности вырос на 7,4% (до 9,6 млн. тонн в живом весе), по сравнению с прошлым годом. Неизменным лидером остается мясо птицы, уровень которой составляет 4,5 млн. тонн, при этом импорт сократился до 201 тыс. тонн. Самый высокий показатель роста наблюдается у свинины – с 3 до 3,3 млн. тонн, при этом ввоз иностранной продукции сократился до 325 тыс. тонн. Производство говядины снижается невысокими темпами и составляет 1,6 млн. тонн, но существенно понизился её импорт – до 505 тыс. тонн.

Рисунок 1. Отечественное производство мяса по видам

Но показатели выпуска готовых мясопродуктов показали рост всего на 2% (до 4 млн. тонн). Вызваны такие результаты тем, что в стране катастрофически не хватает мощностей по переработке сырья. Оттого инвесторы активно ищут новые пути решения этой проблемы. Также, из-за девальвации рубля, для агропромышленных холдингов реализация готовой мясной продукции на иностранных рынках стала особенно выгодной, отчего все компании выделяют значительные средства для запуска новых заводов. Это приводит к парадоксальному эффекту, когда объемы выпуска увеличиваются, а доходы компаний, наоборот, уменьшаются. Оттого основными лидерами по переработке мяса пока остаются хорошо известные потребителям заводы.

Производство мяса в России — цифры

Несмотря на снижение общей платежеспособности населения, рынок мяса растет. Лишь за период с начала 2017 года по май было произведено на 3,1 % больше мяса в живой массе (3,4 млн тонн), чем в 2016 году.

За период с января по сентябрь больше всего вырос сектор производства мяса из птицы — на 7 % по сравнению с аналогичным периодом прошлого года. Производство продукции из мяса убойных свиней за этот период увеличилось на 4,5 %. А вот производство мяса из крупного рогатого скота уменьшилось на 1,1 %.

65 % рынка занимает сегмент развесного сырого мяса, 16 % приходится на колбасные изделия и 12 % на сосиски. Лишь 6 % рынка приходится на упакованное мясо.

Традиционность и местное производство

В Украине всегда ценилось местное производство, особенно в сфере мясной и молочной продукции. Потребители стремятся приобрести продукт, который был произведен в их регионе. Считается, что он более свежий и натуральный. В последние два года этот тренд только набирает популярность, т.к

украинцы чаще стали обращать внимание на страну-производителя

В мире этот тренд также развит и успешно используется в дизайне. Многие компании США и Европы позиционируют себя как семейные, традиционные.

Пример: основа позиционирования бренда Cascioppo — местное производство, оригинальные рецепты и семейные ценности. В дизайне они также используют минимализм, черный премиальный цвет и выделяют фразу «100% natural».

Ретро стиль

Украинские производители активно используют ретро символику в дизайне своих брендов. Однако чаще всего это выглядит как устаревший дизайн, требующий обновления. Ретро-тематика отлично подходит для оформления упаковки колбасы, т.к. на этом рынке присутствует огромный сегмент, которые ценит классический вкус тех времен.

Преимущества использование ретро-тематики

- вызывает воспоминание о детстве, семье;

- добавляет уверенности в оригинальности рецепта;

- ассоциируется с качеством, которое проверено временем.

Пример: Английский бренд Simply Sausages позиционирует свою продукцию, как натуральную, приготовленную по старинным рецептам. В дизайне использован винтажный стиль, который напоминает об оригинальности рецепта и возвращает потребителя во времена создания рецепта.

Объем российского рынка мяса, потребление, самообеспеченность

Объем российского рынка мяса в 2015 году составил 10 571,9 тыс. тонн, что на 1,2% меньше, чем в 2014 году и на 3,0% меньше, чем в 2013 году. Сокращение объема рынка связано с тем, что прирост объемов производства был несколько ниже объемов сокращения импорта. Однако за 5 лет объем рынка вырос на 6,5%, за 10 лет — на 28,6%.

В 2015 году впервые превышен минимальный порог продовольственной независимости по мясу.

Согласно Доктрине продовольственной безопасности РФ, самообеспеченность РФ мясом должна быть не менее 85%.

В 2014 году самообеспеченность России мясом всех видов, по расчетам Экспертно-аналитического центра агробизнеса «АБ-Центр», составила 84,8%, в 2015 году — достигла 89,7%. 10 лет назад показатели составляли 60,7%.

Однако при этом в 2014-2015 гг. наблюдается сокращение объемов потребления (с 76,0 кг в 2013 году до 72,2 кг в 2015 году — за 2 года сокращение на 5,0%), что обусловлено как некоторым сокращением реально располагаемых доходов населения, так и тем, что объемы прироста производства несколько ниже, чем объемы падения импорта. В то же время сравнение за более длительный период показывает значительный рост. За 5 лет душевое потребление мяса выросло на 3,9%, за 10 лет — на 26,1%.

Производство говядины в России по категориям хозяйств

Объем производства говядины в коммерческом секторе (сельхозорганизации и крестьянско-фермерские хозяйства) в 2015 году составил 1134,3 тыс. тонн в живом весе (39,4% от общего производства говядины в России), из них в сельхозорганизациях произвели 908,4 тыс. тонн, в крестьянско-фермерских хозяйствах — 225,9 тыс. тонн.

При этом производство в сельхозорганизациях сокращается, в крестьянско-фермерских хозяйствах, в условиях широкого распространения молочно-товарных ферм — возрастает.

По сравнению с показателями 2010 года общее производство в коммерческом секторе увеличилось на 0,1% или на 0,7 тыс. тонн, за 10 лет сократилось на 8,6% или на 106,7 тыс. тонн.

Производство говядины в хозяйствах населения в 2015 году составило 1 745 тыс. тонн в живом весе (60,6% от общего объема производства), по сравнению с 2010 годом оно сократилось на 9,3% или на 173,6 тыс. тонн, за 10 лет — на 11,1% или на 218,5 тыс. тонн.

В ТОП-20 крупнейших регионов-производителей говядины, помимо этих регионов в 2015 году также вошли:

11. Республика Калмыкия (объем производства говядины — 68,2 тыс. тонн в живом весе, в убойном весе — 38,8 тыс. тонн, доля в общем объеме производства говядины по РФ — 2,4%).

12. Красноярский край (65,8 тыс. тонн в живом весе, 37,4 тыс. тонн в убойном, 2,3%).

13. Волгоградская область (63,4 тыс. тонн в живом весе, 36,0 тыс. тонн в убойном, 2,2%).

14. Омская область (61,7 тыс. тонн в живом весе, 35,1 тыс. тонн в убойном, 2,1%).

15. Новосибирская область (59,1 тыс. тонн в живом весе, 33,6 тыс. тонн в убойном, 2,1%).

16. Ставропольский край (57,5 тыс. тонн в живом весе, 32,7 тыс. тонн в убойном, 2,0%).

17. Забайкальский край (53,5 тыс. тонн в живом весе, 30,4 тыс. тонн в убойном, 1,9%).

18. Удмуртская Республика (53,0 тыс. тонн в живом весе, 30,1 тыс. тонн в убойном, 1,8%).

19. Самарская область (52,5 тыс. тонн в живом весе, 29,8 тыс. тонн в убойном, 1,8%).

20. Свердловская область (49,8 тыс. тонн в живом весе, 28,3 тыс. тонн в убойном, 1,7%).

Совокупное производство говядины в живом весе в хозяйствах всех категорий в регионах, не вошедших в ТОП-20, в 2015 году составило 1 158,4 тыс. тонн (658,2 тыс. тонн в убойном весе), доля этих регионов составила 40,2% в общем объеме производства говядины.

Рынок мяса России в последние годы формируется в основном за счет внутреннего производства (10-15 лет назад его формировали импортные поставки). Объем производства мяса всех видов в России в убойном весе во всех категориях хозяйств в 2015 году составил 9 483,9 тыс. тонн, что на 4,6% или на 413,3 тыс. тонн больше, чем в 2014 году. За 5 лет (по отношению к 2010 году) объемы выросли на 32,3% (на 2 317,1 тыс. тонн), за 10 лет (к 2005 году) — на 90,1% (на 4 494,4 тыс. тонн). Впервые превышен объем производства мяса в 1991 году, когда он составлял 9 375,2 тыс. тонн.

При этом производство свинины в 2015 году в убойном весе составило 3087,4 тыс. тонн. За год оно увеличилось на 33,8% (на 113,5 тыс. тонн), за 5 лет — на 32,5% (на 756,6 тыс. тонн), за 10 лет — на 96,8% (на 1518,3 тыс. тонн). По отношению к 1991 году, производство свинины практически полностью восстановилось (тогда оно составляло 3 189,7 тыс. тонн в убойном весе).

Производство говядины, напротив, имеет устойчивую тенденцию к снижению. В 2015 объемы производства данного вида мяса составили 1 636,2 тыс. тонн в убойном весе. За год сокращение составило 1,1% (17,9 тыс. тонн), за 5 лет — 5,3% (91,1 тыс. тонн), за 10 лет — 9,6% (173,0 тыс. тонн). По отношению к 1991 году производство говядины в РФ сократилось в 2,4 раза.

Снижение производства говядины в течение последних 10 лет в первую очередь обусловлено оптимизацией поголовья молочного стада — растут показатели удоев на одну корову, при этом содержание низкопродуктивного скота становится нецелесообразным.

Развитие мясного скотоводства пока не в полной мере обеспечивает общий прирост показателей (совокупного производства говядины от мясных и молочных пород).

Наиболее активно растут объемы производства мяса птицы. В 2015 году они достигли 4 481,6 тыс. тонн. За год прирост составил 7,7% (320,2 тыс. тонн), за 5 лет — 57,4% (1 634,8 тыс. тонн). За 10 лет показатели выросли в 3,2 раза или на 3 093,8 тыс. тонн. Объемы, производимые в 1991 году превышены в 2,2 раза.

Производство баранины и козлятины в 2015 году, по отношению к 2014 году, несколько снизилось — на 0,8% до 202,2 тыс. тонн в убойном весе. В то же время за 5 лет прирост составил 9,5%, за 10 лет — 31,2%.

Производство прочих видов мяса (конина, оленина, мясо кролика) в 2015 году находится на уровне 76,4 тыс. тонн. За год сокращение объемов составило 0,8%, за 5 лет — 1,1%. Однако за 10 лет объемы выросли на 10,3%.

В структуре производства мяса на протяжении ряда лет наблюдается существенное сокращение доли говядины и увеличение доли мяса птицы.

Доля свинины остается на приблизительно одинаковых отметках. В 2015 году доля свинины находилась на уровне 32,6%, говядины — 17,3%, мяса птицы — 47,3%, баранины и козлятины — 2,1%, прочих видов мяса — 1,0%.

В ТОП-20 крупнейших регионов-производителей говядины, помимо этих регионов в 2015 году также вошли:

11. Республика Калмыкия (объем производства говядины — 68,2 тыс. тонн в живом весе, в убойном весе — 38,8 тыс. тонн, доля в общем объеме производства говядины по РФ — 2,4%).

12. Красноярский край (65,8 тыс. тонн в живом весе, 37,4 тыс. тонн в убойном, 2,3%).

13. Волгоградская область (63,4 тыс. тонн в живом весе, 36,0 тыс. тонн в убойном, 2,2%).

14. Омская область (61,7 тыс. тонн в живом весе, 35,1 тыс. тонн в убойном, 2,1%).

15. Новосибирская область (59,1 тыс. тонн в живом весе, 33,6 тыс. тонн в убойном, 2,1%).

16. Ставропольский край (57,5 тыс. тонн в живом весе, 32,7 тыс. тонн в убойном, 2,0%).

17. Забайкальский край (53,5 тыс. тонн в живом весе, 30,4 тыс. тонн в убойном, 1,9%).

18. Удмуртская Республика (53,0 тыс. тонн в живом весе, 30,1 тыс. тонн в убойном, 1,8%).

19. Самарская область (52,5 тыс. тонн в живом весе, 29,8 тыс. тонн в убойном, 1,8%).

20. Свердловская область (49,8 тыс. тонн в живом весе, 28,3 тыс. тонн в убойном, 1,7%).

Совокупное производство говядины в живом весе в хозяйствах всех категорий в регионах, не вошедших в ТОП-20, в 2015 году составило 1 158,4 тыс. тонн (658,2 тыс. тонн в убойном весе), доля этих регионов составила 40,2% в общем объеме производства говядины.

В 2017 году сохраняется рост потребления говядины и свинины. Поэтому крупнейшие игроки наращивают экспорт мяса , стараясь по максимуму использовать открывающиеся возможности. В США ожидается рост производства свинины на уровне 2-3%, мяса птицы и говядины — 3%. Нарушить эти планы сможет лишь стремительное укрепление доллара, из-за которого уже пострадал экспорт говядины и свинины. Но эксперты всё же сходятся во мнении, что в этом году американцам удастся найти покупателей практически на все виды продукции, что позволить обеспечить стабильный 2-3% рост производства.

Страны-экспортёры свинины и говядины внимательно присматриваются к Китаю, который постепенно снижает рост импорта этих видов мяса. Ожидается, что в период с 2017 по 2020 год прирост импорта снизится на 3%. Это объясняется тем, что экспортёры говядины и свинины почти полностью перекрыли спрос на эти виды мяса со стороны граждан КНР со средним и высоким уровнем доходов.

Россия, как и другие крупные экспортёры мяса, всеми силами наращивает производство. По итогам прошлого года производство птицы и скота увеличилось на 5%. В Минсельхозе считают, что в течение трёх последующих лет объёмы производства вырастут как минимум ещё на 10%.

В нижней части списка тоже все стабильно

Агрогруппа «Хорошее дело» увеличила производство на 1,8 тыс. т, до 124,9 тыс. т. По уточненным данным, в прошлый раз компания должна была занять 17-е место, а не 16-е, таким образом, она поднялась на одну позицию. «Чамзинская» птицефабрика группы выпустила почти 124,9 тыс. т мяса птицы (с учетом субпродуктов), а также 59,13 т говядины и свинины в полутушах — соответственно на 1,5 % и 5,8 % больше, чем в 2021 году. В этом году компания планирует несущественно увеличить объемы выпуска, говорит представить «Хорошего дела».

Учитывая корректировку места агрогруппы «Хорошее дело», «Траст» в прошлом рейтинге должен был занять 16-ю позицию, а не 17-ю. В новом списке лидеров он стал 17-м со 123,12 тыс. т (-4,28 тыс. т). Птицефабрики, входившие в «Траст Птицеводческие активы», в прошлом году, по данным НСП, выпустили 147 тыс. т бройлера в живом весе, его «Родниковский» свинокомплекс произвел 16,5 тыс. т свинины также в живом весе, уточняет представитель «Траста». Очевидно, «Траст» вошел в топ-25 в последний раз: в конце прошлого года он продал бройлерные активы группе «Черкизово», «Родниковский» свинокомплекс был выставлен на торги в апреле.

На 18-й строчке, как и годом ранее, агрохолдинг «Талина». Компания, по данным НСС, увеличила производство свинины на 26,3 тыс. т, до 156,7 тыс. т в живом весе. В убойном — на 20,5 тыс. т, до 122,2 тыс. т. Компания уточнила, что производство мяса и продуктов его переработки в 2022 году составило 274,3 тыс. т — на 10 % больше, чем в 2021-м, в том числе 145,7 тыс. т колбасных изделий. Однако выпуск продуктов переработки не учитывается в рейтинге.

Учитывая небольшую разницу между агрогруппой «Хорошее дело», «Трастом» и «Талиной» и то, что выход мяса у двух последних может быть выше средних по отрасли показателей, не исключено, что компании в этой тройке должны поменяться местами.

«Агросила» также удержала свою 19-ю позицию в рейтинге с 95,2 тыс. т (+1,45 тыс. т). В 2022 году входящая в структуру холдинга птицефабрика «Челны-Бройлер» произвела 126,9 тыс. т мяса птицы в живом весе, в 2021 году — 125,3 тыс. т. Увеличить показатели, в частности, удалось за счет совершенствования условий содержания бройлеров (внедрение новых форм контроля микроклимата, совершенствование системы вентиляции и увлажнения, повышение профессионального уровня операторов, использование термически обработанного подстилочного материала), а также улучшения санитарного благополучия и биобезопасности предприятия (дезинфекция, санитарная обработка, разработка карт контроля), уточняет агрохолдинг. В этом году объемы производства планируется как минимум сохранить на уровне 2022-го.

С 24-го на 20-е место поднялся холдинг «КоПитания» с 87,8 тыс. т. В прошлом году объем выпуска оценочно составил 73,15 тыс. т. По данным НСС, компания выпустила 62,6 тыс. т свинины в живом весе. Согласно информации НСП, также она произвела 52 тыс. т бройлера в живом весе. С 22-й на 21-ю строчку в рейтинге поднялся «Ариант», который, по данным НСС, произвел 105,3 тыс. т свинины в живом весе (+8,3 тыс. т), или, по расчетам «Агроинвестора», 82,1 тыс. т в убойном (прирост на 6,44 тыс. т относительно прошлого топ-25).

«Башкирская мясная компания» («Таврос») — новый участник рейтинга — стала в списке 22-й. По данным НСС, в прошлом году она произвела 101,3 тыс. т свинины в живом весе, улучшив результат 2021-го на 22,6 тыс. т. Расчетный объем выпуска в убойном весе — 79 тыс. т (+18 тыс. т). Учитывая небольшую разницу с «Ариантом», не исключено, что компании должны поменяться местами.

С 20-го на 23-е место опустилась «Комос Групп», предприятия которой выпустили в сумме 77,42 тыс. т мяса — на 1,46 тыс. т меньше, чем годом ранее. В том числе производство мяса птицы составило 42,7 тыс. т, свинины — почти 34 тыс. т, говядины — 725 т. Объем производства свинины уменьшился на 7 %, что связано с проводимыми на свиноводческих площадках реконструкциями, уточняет представитель агрохолдинга. Рост производства мяса птицы на «Удмуртской птицефабрике» вызван повышением среднесуточного привеса и плотности посадки. Индекс эффективности по бройлерному стаду (европейский показатель эффективности производства — EPEF) вырос с 437 до 463. В этом году «Комос Групп» рассчитывает выпустить 35,1 тыс. т свинины, 42,2 тыс. т мяса птицы и 820 т говядины.

С 23-й на 24-ю строчку переместилась «Эксима», выпустившая 75,2 тыс. т свинины (+0,1 тыс. т), или 96,4 тыс. т в живом весе, согласно НСС. Разница показателей компании и «Комос Групп» небольшая, так что нельзя исключать, что при выходе мяса выше среднего «Эксима» могла быть на одно место выше. Замыкает топ-25 агрофирма «Октябрьская», которая, согласно информации НСП, произвела 91 тыс. т бройлера в живом весе — 69,75 тыс. т в убойном (+1,55 тыс. т).

Производство мяса в России — цифры

Несмотря на снижение общей платежеспособности населения, рынок мяса растет. Лишь за период с начала 2017 года по май было произведено на 3,1 % больше мяса в живой массе (3,4 млн тонн), чем в 2016 году.

За период с января по сентябрь больше всего вырос сектор производства мяса из птицы — на 7 % по сравнению с аналогичным периодом прошлого года. Производство продукции из мяса убойных свиней за этот период увеличилось на 4,5 %. А вот производство мяса из крупного рогатого скота уменьшилось на 1,1 %.

65 % рынка занимает сегмент развесного сырого мяса, 16 % приходится на колбасные изделия и 12 % на сосиски. Лишь 6 % рынка приходится на упакованное мясо.

Тренд натуральности

В Европе потребители уже давно заботятся о своем здоровье и натуральности продуктов, которые они употребляют в пищу. В Украине этот тренд только набирает обороты, однако за ним большое будущее. Потребителям уже недостаточно простого значка «Без ГМО», они хотят знать, какие ингредиенты были использованы для изготовления продукта. Особенно остро это касается колбасы, ведь многие уверены, что она делается не из мяса, а из сои с добавлением пищевых красителей и ароматизаторов.

Преимущества использования тренда натуральности и экологичности:

- придает уверенности в качестве продукции;

- дарит потребителям ощущение заботы о своем здоровье и здоровье своих близких;

- улучшает репутацию бренда и компании-производителя.

Бренд из США Bilinski’s строит свое позиционирование на 100% натуральности ингредиентов и обращается к потребности заботиться о здоровье своей семьи. В оформлении упаковки выделяются фразы «Organic» и «100% natural». Кроме того, используется зеленый цвет, который ассоциируется с природой и экологичностью.

Тренд натуральности

В Европе потребители уже давно заботятся о своем здоровье и натуральности продуктов, которые они употребляют в пищу. В Украине этот тренд только набирает обороты, однако за ним большое будущее. Потребителям уже недостаточно простого значка «Без ГМО», они хотят знать, какие ингредиенты были использованы для изготовления продукта. Особенно остро это касается колбасы, ведь многие уверены, что она делается не из мяса, а из сои с добавлением пищевых красителей и ароматизаторов.

Преимущества использования тренда натуральности и экологичности:

- придает уверенности в качестве продукции;

- дарит потребителям ощущение заботы о своем здоровье и здоровье своих близких;

- улучшает репутацию бренда и компании-производителя.

Бренд из США Bilinski’s строит свое позиционирование на 100% натуральности ингредиентов и обращается к потребности заботиться о здоровье своей семьи. В оформлении упаковки выделяются фразы «Organic» и «100% natural». Кроме того, используется зеленый цвет, который ассоциируется с природой и экологичностью.

Где производят самое лучшее мясо?

Самым лучшим эксперты считают американское мясо. Родина ковбоев смогла заслужить титул страны-экспортёра мяса высочайшего качества благодаря культуре выращивания скота и оценки качества продукта. Так, для производства качественной говядины американские фермеры культивируют элитные породы бычков Херифорд и Ангус

Другой важной особенностью является откорм. Сначала животных держат на травяной диете и лишь через время переводят на зерновую

Странами-лидерами по производству мяса свиньи традиционно считаются США, Канада и Нидерланды

Американские и Европейские производители уделяют особое внимание селекции, которая позволяет добиться высоких качеств конечного продукта и сбалансированной биологической ценности. Особо ценится мясо крупных чёрных свиней, отличающееся высоким содержанием мышечных тканей

Лидером по экспорту мяса баранины считается Новая Зеландия. Новозеландский климат способствует произрастанию большого количества зелени на пастбищах. Благодаря этому у фермеров нет недостатка в хорошем экологически чистом корме. Кроме того, новозеландская баранина — это мясо молодых животных, отличающееся сочностью и отменным вкусом.

Это интересно

Новозеландские фермеры крайне щепетильно относятся к содержанию в мясе гормона стресса. Для достижения наивысшего качества мяса они разработали особую технологию убоя животных.

Производство говядины в России по категориям хозяйств

Объем производства говядины в коммерческом секторе (сельхозорганизации и крестьянско-фермерские хозяйства) в 2015 году составил 1134,3 тыс. тонн в живом весе (39,4% от общего производства говядины в России), из них в сельхозорганизациях произвели 908,4 тыс. тонн, в крестьянско-фермерских хозяйствах — 225,9 тыс. тонн.

При этом производство в сельхозорганизациях сокращается, в крестьянско-фермерских хозяйствах, в условиях широкого распространения молочно-товарных ферм — возрастает.

По сравнению с показателями 2010 года общее производство в коммерческом секторе увеличилось на 0,1% или на 0,7 тыс. тонн, за 10 лет сократилось на 8,6% или на 106,7 тыс. тонн.

Производство говядины в хозяйствах населения в 2015 году составило 1 745 тыс. тонн в живом весе (60,6% от общего объема производства), по сравнению с 2010 годом оно сократилось на 9,3% или на 173,6 тыс. тонн, за 10 лет — на 11,1% или на 218,5 тыс. тонн.

Импорт мяса

Рынок мяса России становится все менее зависимым от импорта. В 2015 году наблюдаются наиболее низкие объемы импорта мяса в РФ, по крайней мере за последние 15 лет. Общий объем импорта мяса всех видов и субпродуктов в 2015 году составил 1 171,8 тыс. тонн, что на 31,4% или на 536,7 тыс. тонн меньше, чем в 2014 году.

Больше всего в натуральном выражении сократились объемы импорта говядины — на 207,8 тыс. тонн и мяса птицы — на 203,2 тыс. тонн. Импорт свинины сократился в объеме менее существенно — на 69,1 тыс. тонн.

Сокращению объемов ввоза мяса в РФ в 2015 году способствовала девальвация рубля, а также ограничения на поставки из ряда стран, введенные в августе 2014 года.