Оценки урожая-2023

Согласно прогнозу Минсельхоза, валовый сбор зерна в России в 2023 году может составить 125-127 млн т, в том числе 80-85 млн т пшеницы. Гендиректор аналитической компании «ПроЗерно» Владимир Петриченко полагает, что эта оценка пока очень зыбкая. «До недавних тропических ливней у меня были более оптимистичные, чем у Минсельхоза, взгляды на следующий урожай — 90 млн т пшеницы и около 130 млн т зерна, — делится он. — Но снижение площадей под пшеницей, скорее всего, будет больше, чем прогнозирует агроведомство, как минимум по той причине, что озимых в этом году уже засеяно на 700 тыс. га меньше».

В 2023 году урожай пшеницы будет ниже, чем в 2022-м и 2020-м, но выше, чем в 2019-м и 2021-м, считает Павенский. Прогноз «Русагротранса» — 83,06 млн т. Также может быть собрано 18,45 млн т ячменя, 14,35 млн т кукурузы, всего зерна — 128,56 млн т. По словам эксперта, шансы собрать более 80 млн т пшеницы в наступившем году очень высоки. Оптимистичный прогноз при хороших погодных условиях — 90 млн т. Но есть риски значительной гибели озимых посевов в части регионов Поволжья из-за сильных морозов и недостаточного снежного покрова. С запасами влаги же в целом все благополучно, за исключением востока Ставрополья, добавляет Павенский.

«Наш прогноз, наверное, достаточно умеренный. <…> Посевы практически повсеместно в достаточно хорошем состоянии. Площадь плохих, в принципе, такая же, как в прошлом году — порядка 3%, — рассказывал эксперт в начале декабря. — Да, есть недосев озимой пшеницы по Центру: годом ранее площадь была около 4 млн га, сейчас, согласно нашей оценке, — 3 млн га». Но это отставание частично компенсировал ПФО, прежде всего Оренбургская область, которая не могла засеять большую площадь озимых год назад — не позволила засуха. Сейчас наоборот — регион вышел в плюс, вернулся к нормальному значению. В результате в Приволжье посевы озимых выросли на 350 тыс. га, знает Павенский.

«Мягкий декабрь благоприятно сказывается на вегетации растений, поэтому на весну и будущий урожай мы смотрим оптимистично», — уверяет Любовь Кухаренко. Также «Покровский» готовится к севу яровых культур: по состоянию на середину декабря концерн практически полностью обеспечил свои хозяйства азотными удобрениями для весенней подкормки. «Продолжаем вести ремонт и обслуживание техники, этот процесс пока идет сложно, запчасти доставляются с большими задержками, — признает специалист. — Но мы были готовы к такому развитию событий и заранее все заказали и оплатили, поэтому 50% парка необходимой техники у нас уже отремонтировано и готово к новому сезону, по остальным работы еще ведутся». К весне все хозяйства завершат ремонт и выведут всю необходимую технику в поле, верит Кухаренко.

Импорт зерна в Россию

На мировом рынке Россия выступает не только как экспортер, но и как импортер зерна. Несмотря на то, что РФ почти полностью обеспечивает внутренний рынок собственной продукцией, страна вынуждена закупать новые сорта, продукты переработки пшеницы и сортовое зерно, не произрастающее на территории России. На импорт приходится менее 1% от объема собственного производства. В 2016 году объем импорта составил всего 1 млн.т.

Импорт пшеницы в 2014 был еще меньше – 369,5 тыс.т., в 2015 – 127 тыс.т. Россия импортирует мукомольную пшеницу с высоким процентом клейковины, а также сильное и ценное зерно 3-го класса. Пшеница, содержащая более 23% клейковины, необходима в производстве хлеба и хлебобулочных изделий высшего класса. Третьеклассную пшеницу обычно добавляют к более мягким сортам для улучшения качества муки, а твердое зерно используют в производстве макаронных изделий.

Основу импорта зерновых в Россию составляет: рис, фасоль, ячмень и чечевица. Из продуктов переработки активно закупается глюкоза и клейковина, крахмалы, биопродукты. Еще одна крупная статья закупок – семена кукурузы. На долю импортного посевного материала приходится почти половина от общей массы. Снизить количество импорта позволит развитие перерабатывающей отрасли, дополнительные инвестиции в сельское хозяйство и организация конкуренции между предприятиями в РФ.

В 2017 г. из России экспортировалось рекордное количество зерна, и впервые за два десятилетия РФ заняла лидирующую позицию среди стран-экспортеров пшеницы. Для укрепления позиций необходимо продолжать улучшать посевные земли, развивать инфраструктуру и привлекать финансовые средства в этот сектор сельского хозяйства. Дальнейшее увеличение экспорта позволит улучшить состояние фермерских хозяйств, решить продовольственные проблемы и проблемы кормовой животноводческой базы.

Экспорт проса в 2017 году, данные на апрель

За первые четыре месяца 2017 года поставки сократились на 72,2% (на 25,6 тыс. тонн) по отношению к аналогичному периоду 2016 года и составили 9,9 тыс. тонн. В январе-апреле 2015 года из РФ экспортировали 28,1 тыс. тонн проса.

ТОП-10 ключевых направлений: Турция (3,8 тыс. тонн, 38,4% в общем объеме экспорта), Иран (2,1 тыс. тонн, 21,0%), Пакистан (2,0 тыс. тонн, 20,0%), Тайланд (0,6 тыс. тонн, 5,7%), ОАЭ (0,3 тыс. тонн, 3,5%), Израиль (0,3 тыс. тонн, 2,9%), Австралия (0,2 тыс. тонн, 2,2%), Сербия (0,2 тыс. тонн, 1,8%), Германия (0,1 тыс. тонн, 1,3%), Латвия (0,1 тыс. тонн, 1,1%). В январе-апреле 2017 года Россия экспортировала просо в 15 стран мира.

И по железной дороге

На протяжении сезона-2017/18 экспортные отгрузки зерна по железной дороге также возрастали. Так, с октября 2017-го по январь 2018-го они составляли около 1,7 млн т в месяц против 1,1-1,5 млн т в предыдущие годы, а к марту-апрелю этого года на экспорт выгружалось уже более 1,9 млн т ежемесячно. Пик был отмечен в апреле — 1,94 млн т, в то время как годом ранее в этот месяц было перевезено всего 986 тыс. т. В целом по железной дороге на экспорт был отправлен исторически рекордный объем — 19 млн т. Это больше прошлогоднего результата в 1,76 раза.

В региональном разрезе железная дорога тоже демонстрировала рекорды. Все регионы страны, за исключением Юга России (Северо-Кавказской ж/д), поставили самые высокие за всю историю объемы зерна на экспорт. В июле-мае 2017/18 Поволжье отгрузило по железной дороге 4,5 млн т зерна (в 3,4 раза больше аналогичного периода 2016/17-го), Центральное Черноземье — 6,1 млн т (прирост в два раза), Сибирь — 1,2 млн т (в шесть раз), Урал — 642 тыс. т (в четыре раза).

Доля южных регионов в экспортных железнодорожных перевозках продолжает снижаться, составив в мае 2018-го всего 8% против 61% на начало завершившегося сезона. Во второй половине сельхозгода преобладали отгрузки из Поволжья и Центра, их доля выросла до 37% по каждому региону (с 21% и 26% в сентябре 2017-го соответственно). На протяжении всего сезона росли поставки из Сибири и Урала.

Рекордные отгрузки на экспорт по железной дороге в июле-мае сезона-2017/18 осуществлены из всех зернопроизводящих областей, в том числе Волгоградской (1,8 млн т против 679 тыс. т годом ранее), Саратовской (1,69 млн т против 462 тыс. т), Курской (1,33 млн т против 562 тыс. т), Тамбовской (1,16 млн т против 492 тыс. т) и других. И даже из удаленных от портов точек — Оренбургской (494 тыс. т против 115 тыс. т за июль-май 2016/17), Омской (396 тыс. т против 117 тыс. т) и Новосибирской (310 тыс. т против 9 тыс. т) областей. Все эти регионы, за исключением Волгоградской области, получали субсидии на возмещение потерь при перевозке зерновых грузов по железной дороге, что явилось дополнительным стимулом роста поставок.

Однако на фоне активного вывоза из Поволжья и Центра отгрузки на экспорт из Ставрополья и Краснодарского края заметно ниже предыдущих сезонов — 2,67 млн т за 11 месяцев 2017/18-го против 3,16 млн т за аналогичный период в 2016/17-м и 1,36 млн т против 1,7 млн т соответственно.

В целом прирост российского экспорта зерна с 35,5 млн т до 53,3 млн т на 45% будет обеспечен за счет железной дороги.

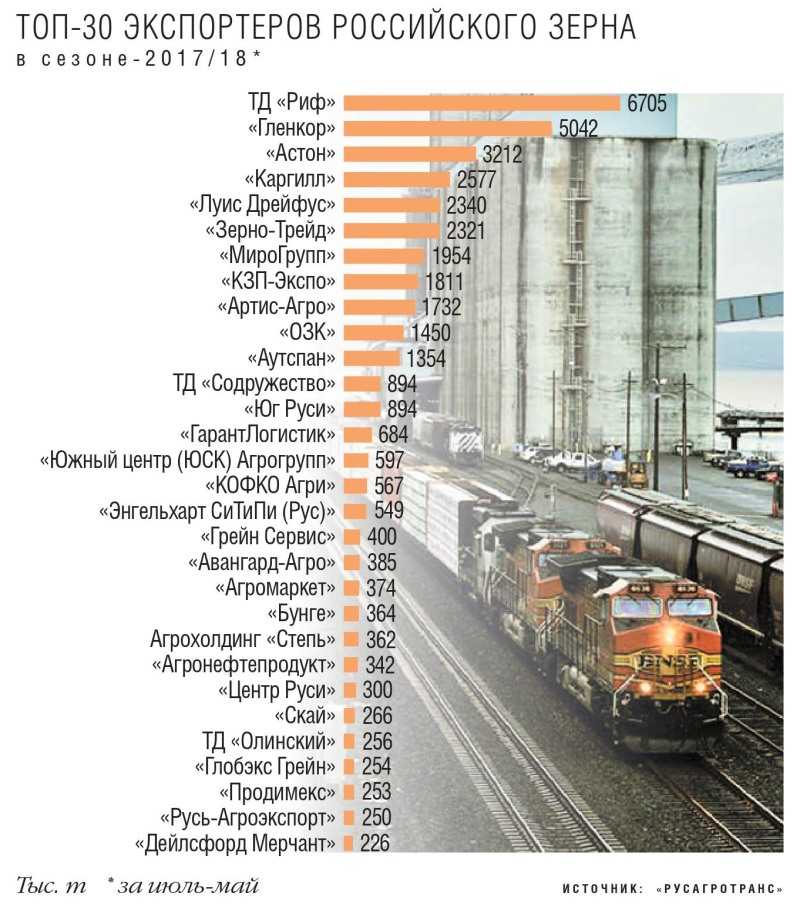

Кто продает

Тридцать крупнейших экспортеров страны отправили за рубеж 78% всего вывезенного из России за июль-май сезона-2017/18 зерна. Лидер рейтинга, как и в списке импортеров, тоже не изменился. Четвертый сезон подряд его возглавляет ростовский ТД «Риф». Компания вывезла почти на 61% больше, чем за аналогичный период сезона-2016/17 — 6,7 млн т, а это почти 13,5% от всего объема российского экспорта. На втором месте, тоже уже традиционно, «Гленкор», увеличивший вывоз на 62,7% до 5,04 млн т. Доля компании — около 10%. На третью позицию с четвертой в 2016/17 сельхозгоду поднялся «Астон». Его объемы экспорта выросли на 45% до 3,2 млн т. Поменявшийся с «Астоном» местами «Каргилл» теперь на четвертой строке. Он немного сбавил отгрузки (-4,5%), поставив за рубеж 2,57 млн т. В конце топ-5 — «Луис Дрейфус»: 2,3 млн т, или плюс 34,1% к прошлогодним объемам.

Каждый из участников рейтинга с 5-го по 11-е место за 11 месяцев сезона-2017/18 вывез более 1 млн т. Годом ранее компаний, перешедших этот рубеж, было девять. Шестую позицию топа занимает «Зерно-Трейд», увеличившая экспорт в 1,5 раза до 2,3 млн т. На седьмом месте — «МироГрупп»: 1,95 млн т, что на 13,8% больше, чем годом ранее. Восьмой — «КЗП-Экспо» — 1,8 млн т (плюс почти 34%), девятый — «Артис-Агро» с объемами в 1,7 млн т (плюс 82%). Замыкающая десятку крупнейших экспортеров «ОЗК» в этом сезоне нарастила вывоз практически в 2,5 раза до 1,45 млн т. А расположившийся на 11-м месте «Аутспан» отправил на внешние рынки 1,35 млн т, увеличив отгрузки на 41,7%.

Среди тех, кто заметно нарастил объемы экспорта, — «Юг Руси» и «ГарантЛогистик». Обе компании за июль-май увеличили вывоз втрое — до 894 тыс. т и 684 тыс. т соответственно. В 2,6 раза больше зерна отгрузил «Агромаркет» (374 тыс. т), столько же прибавил агрохолдинг «Степь» (362 тыс. т). Вдвое расширили поставки «Агронефтепродукт» (342 тыс. т) и ТД «Олинский» (256 тыс. т), в восемь раз — «Дейлсфорд Мерчант» (226 тыс. т). Попали в топ-30 в этом сезоне и два новых игрока: «Центр Руси», который расположился на 24 месте с объемами в 300 тыс. т (в сезоне-2016/17 компания не выступала экспортером), и «Продимекс» — 28-я позиция с 253 тыс. т (за аналогичный период годом ранее холдинг вывез всего 6 тыс. т).

Однако есть в топ-30 и те, кто уменьшил экспорт. Значительный спад отгрузок наблюдался у «Южного центра (ЮСК) — с 1,49 млн т за 11 месяцев 2016/17 до 597 тыс. т за такой же период в завершившемся сезоне. С такими объемами компания опустилась с седьмого на 15-е место. Несколько позиций потеряла и «КОФКО Агри», сократив вывоз на 20% до 567 тыс. т, и это 16-я строка рейтинга. На 48,5% меньше отгрузил и «Глобэкс Грейн». За июль-май он экспортировал 254 тыс. т, что почти вдвое меньше, чем годом ранее.

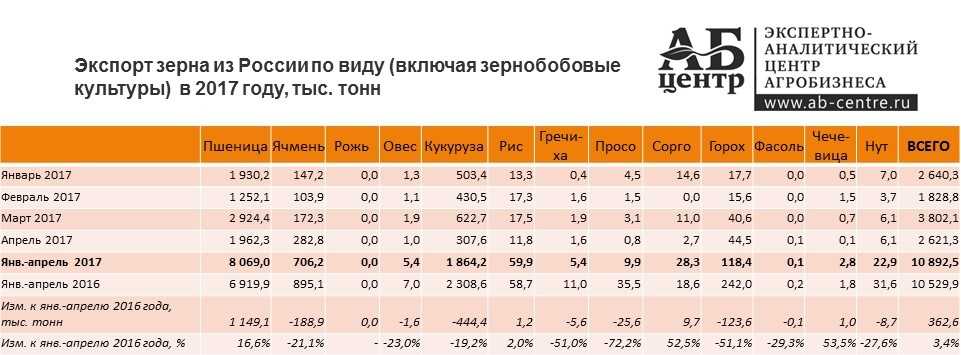

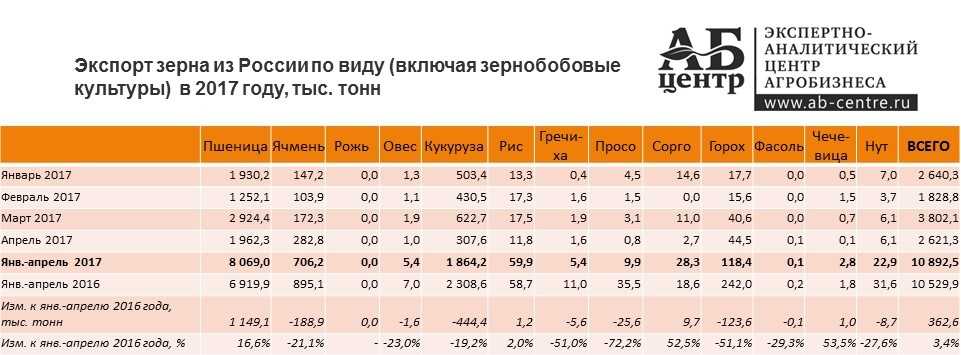

Экспорт зерна из России в 2017 году, данные на апрель

В 2017 году наблюдается дальнейшее увеличение объема поставок зерна за рубеж. Так, в январе-апреле 2017 года, суммарный объем экспорта достиг 10 892,5 тыс. тонн, что на 3,4% или на 362,6 тыс. тонн больше, чем в январе-апреле 2016 года и на 56,0% или на 3 910,4 тыс. тонн больше, чем за аналогичный период 2015 года.

В том числе, в апреле 2017 года из России было экспортировано 2 621,3 тыс. тонн зерна, для сравнения — в апреле 2016 года вывезли 2 442,5 тыс. тонн (рост составил 7,3% или 178,8 тыс. тонн). По отношению к марту 2017 года поставки сократились на 31,1% или на 1 180,8 тыс. тонн.

Структура экспорта зерна из России по виду в январе-апреле 2017 года распределилась следующим образом: 74,1% пришлось на пшеницу, 6,5% на ячмень, 17,1% на кукурузу, 1,1% на горох, 0,0003% на рожь, 0,05% на овес, 0,5% на рис, 0,05% на гречиху, 0,1% на просо, 0,3% на сорго, 0,001% на фасоль, 0,03% на чечевицу, 0,2% на нут.

Рассмотрим динамику экспорта зерна в 2016 году и в январе-апреле 2017 года по виду.

Рост затрат и сложности с логистикой

Да и в целом первая половина зернового сезона 2022/23 не была для производителей простой, как и весь завершившийся год. «Серьезные звоночки о том, что 2022 год будет очень сложным, раздались летом 2021-го, — делится Рагозин. — Именно тогда аграрный бизнес буквально почувствовал на себе резкий скачок цен по всем основным расходным статьям». Затраты на удобрения, средства защиты растений, логистику и многое другое возросли в два раза. Тогда, проанализировав ситуацию, «Прогресс Агро» начал искать возможности снижения себестоимости в оптимизации, проектной работе, опираясь на внедренную несколько лет назад систему бережливых технологий. «Мы стали еще больше вкладывать средств в науку, селекцию, генетику и “цифру”, хорошо понимая, что здесь можно и нужно совершать большие прорывы, — говорит руководитель. — Также мы ускорили переход на переработку продукции растениеводства: начали строительство мукомольного производства мощностью переработки 300 т зерна в сутки».

В первой половине сезона на агробизнес оказывали влияние два разнонаправленных фактора, отмечает руководитель сельскохозяйственного подразделения концерна «Покровский» Максим Мишарев. С одной стороны, выросли затраты практически на все материально-технические ресурсы, которые используются в сельхозпроизводстве. Стоимость некоторых позиций увеличилась значительно, например семян кукурузы — на 40%. А запчасти и комплектующие не только стали в полтора-два раза дороже, но и сроки поставки выросли до двух-четырех месяцев, причем с рассрочки платежа все поставщики перешли на предоплату. С другой стороны, на фоне экспортных ограничений и рекордного урожая зерновых в России снизились цены, по которым аграрии могут продать свою продукцию. Причем эти два процесса не были пропорциональными: при росте себестоимости производства минимум на 20% стоимость реализации зерна упала от 30 до 50%, утверждает топ-менеджер.

Сложно найти такой фактор, который не стал бы вызовом для сельхозпроизводства в ушедшем году, считает Бычкова. «Как и многие другие игроки, мы получили очень хорошую урожайность, но невероятно сложные погодные условия во время уборки привели к снижению качества продукции, — признает она. — Помимо этого, цены на все составляющие производства и запчасти существенно выросли, а стоимость продукции на внутреннем рынке относительно 2021 года значительно снизилась, и перспектив роста пока не видно».

Были и определенные сложности с импортозамещением производственных ресурсов, продолжает топ-менеджер. «Хорошо, что каждый год наш Центр развития технологий проводит огромное количество экспериментов, направленных на формирование технологического меню, где у каждой популярной позиции по СЗР и удобрениям подобрано несколько аналогов, — рассказывает она. — Такую работу мы ведем уже шесть лет, поэтому сейчас смогли оперативно сделать ряд изменений в технологии в связи с недоступностью некоторых позиций». А вот ситуация с семенами гораздо серьезнее. Долгое время отечественной генетике не уделялось достаточного внимания, и так быстро это направление не перезапустить. Поэтому «АгроТерра» все еще вынуждена закупать импортные семена и гибриды. Но одновременно работает над тем, чтобы в следующие пару сезонов увеличить объем производства собственных гибридных и сортовых семян кукурузы, подсолнечника, сои, доля импорта которых до сих пор была достаточно высокой.

Кому Россия продает зерно

С 2001 г. экспорт российской пшеницы составляет не менее 14% от мирового объема, что позволило стране войти в тройку лидеров, опередив Канаду и Францию.

А в прошлом году Россия впервые заняла первое место, потеснив Аргентину и Украину.

В мировой торговле основными конкурентами России на зерновом рынке являются Китай, США и Индия. Из-за крупных поставок кукурузы США признаны лидерами по торговле зерновыми и зернобобовыми. Главными импортерами российской пшеницы являются страны Ближнего Востока и северной Африки: на их долю приходится до 70% продаж. Ключевые направления: Египет, Турция, Бангладеш, Нигерия, Азербайджан. Из стран бывшего СССР помимо Азербайджана активно закупают российское зерно Грузия и Армения. В страны Европы и Латинской Америки зерно России продается в меньших объемах.

Сегодня Россия поставляет зерно почти в 100 стран мира, тогда как 20 лет назад импортеров российского продукта было не более 70. В начале века основным потребителем продовольственной пшеницы 4 класса и фуражной, а также ячменя, был Европейский Союз. После введения новых квот и пошлин, расширения границ, ЕС сократил поставку российского зерна. Сейчас на его долю приходится около 9% всего экспорта.

Лидером по импорту пшеницы и других зерновых является Египет. В прошлом году в эту страну было поставлено почти 7,5 млн. т. Одновременно с этим возрос интерес к российскому продукту и в соседних с Египтом странах – в Судане, Нигерии, Кении, Танзании и ЮАР.

В последние годы увеличился объем продаж в страны Восточной, Южной и Юго-Восточной Азии. В сезоне 2011/2012 гг. их доля в закупке составила чуть больше 1%, но уже в прошлом году этот показатель вырос в 6,5 раз. Исследователи рынка предполагают, что дальнейший рост закупок зерна из РФ будет сложен из-за конкуренции с Австралией. При одинаковой цене на зерно доставка из Австралии выходит дешевле, чем из России.

Кукурузу, сорго, чечевицу, ячмень и пшеницу РФ поставляет также в Южную Корею, Китай, Пакистан, Бангладеш, Индонезию, на Филиппины и в Таиланд. Кто покупал зерновые из стран Латинской Америки: Мексика, Перу, Эквадор, Колумбия и Никарагуа. Поставки в этот регион осложняются конкуренцией со стороны США и активным внутренним рынком зерновых.

Значение экспорта зерна для России

Растущий экспорт зерна из России привлекает инвестиции в агросектор и это позволяет совершенствовать инфраструктуру целых регионов: строить новые железнодорожные пути, улучшать порты и элеваторы, создавать рабочие места. С увеличением инвестиций повышается и урожайность до уровня показателей Франции или Германии. Происходит это за счет закупки новых сортов, современных удобрений и средств борьбы с вредителями и болезнями. Высокое качество мягких сортов пшеницы делает их конкурентоспособными с зерном ведущих стран-экспортеров. Одновременно растет и производство высокопротеиновой твердой пшеницы.

Доказательство положительных изменений в зерновой отрасли – расширение присутствия российского продукта на всех четырех континентах.

Развитие зерновой базы является стимулом для улучшения состояния:

- Кормовой базы;

- Животноводства;

- Птицеводства;

- Рыбного хозяйства;

- Перерабатывающей зерновой отрасли;

- Пищевой промышленности.

Расширение посевов приводит к развитию производства техники для сельского хозяйства, минеральных удобрений и химических средств. Рост инвестиций приводит к повышению урожайности, большему экспорту зерновых и выполнению программы импортозамещения в производстве мяса и молока, хлебных и макаронных изделий, пива и алкогольной продукции.

Экспорт фасоли в 2017 году, данные на апрель

В январе-апреле 2017 года из России вывезли 0,1 тыс. тонн фасоли (в январе-апреле 2016 года — 0,2 тыс. тонн, в январе-апреле 2015 года — 0,01 тыс. тонн).

В январе-апреле 2017 года РФ экспортировала фасоль в 12 стран: Украину (0,1 тыс. тонн, 57,8%), Китай (0,02 тыс. тонн, 17,5%), Италию (0,02 тыс. тонн, 16,0%), Южную Осетию (0,004 тыс. тонн, 2,6%), Туркмению (0,003 тыс. тонн, 2,1%), США (0,002 тыс. тонн, 1,7%), Монголию (0,001 тыс. тонн, 0,7%), Таджикистан (0,001 тыс. тонн, 0,5%), Германию (0,001 тыс. тонн, 0,4%), Грузию (0,001 тыс. тонн, 0,4%), Молдову (0,0004 тыс. тонн, 0,3%), Абхазию (0,0002 тыс. тонн, 0,1%).

Экспорт гречихи в 2017 году, данные на апрель

В январе-апреле 2017 года экспорт гречихи из России составил 5,4 тыс. тонн, что на 51,0% или на 5,6 тыс. тонн меньше, чем в январе-апреле 2016 года, но на 47,9% превышает поставки в январе-апреле 2015 года.

В январе-апреле 2017 года РФ экспортировала гречиху в 13 стран: Японию (3,4 тыс. тонн, 62,8%), Украину (0,8 тыс. тонн, 15,3%), Литву (0,6 тыс. тонн, 11,0%), Сербию (0,2 тыс. тонн, 3,9%), Польшу (0,2 тыс. тонн, 3,8%), Латвию (0,1 тыс. тонн, 1,2%), Германию (0,1 тыс. тонн, 1,1%), Азербайджан (0,02 тыс. тонн, 0,4%), Узбекистан (0,02 тыс. тонн, 0,3%), Абхазию (0,005 тыс. тонн, 0,1%), Монголию (0,003 тыс. тонн, 0,05%), Китай (0,002 тыс. тонн, 0,04%) США (0,001 тыс. тонн, 0,02%).

Перспективы-2018/19

Погодные условия для формирования урожая-2018 складываются хуже, чем в прошлом сезоне. В последние недели засуха на Юге усилилась, сухая погода наблюдается и в Центре. В Сибири сохраняется высокое отставание сева (-2 млн га к прошлому сезону по состоянию на 9 июня). Однако за счет благоприятной зимы и неплохих условий весной критического снижения сбора пока не ожидается. В новом сезоне, вероятно, экспорт также будет значителен. Поддержать вывоз может продолжение субсидирования перевозок, если такое решение будет принято. Минсельхоз предлагает ввести льготный тариф на перевозку зерна общим объемом 1 млн т из Оренбургской, Курганской, Новосибирской, Омской областей и Красноярского края.

Прогноз уборочной площади озимых зерновых в России под урожай-2018 составляет 16,4 млн га (16,8 млн га в 2017-м), яровых — 30,4 млн га (30,9 млн га). Исходя из этого, общий урожай зерновых и зернобобовых агрокультур может составить около 120 млн т (135,4 млн т в прошлом году). В том числе сбор пшеницы предварительно оценивается в 73,5 млн т (85,9 млн т в 2017-м), ячменя — 18,4 млн т (20,6 млн т), кукурузы — 14,4 млн т (13,2 млн т).

Основные факторы неопределенности для прогноза нового урожая — последствия засухи на Юге и задержки ярового сева в Сибири. Оценка сбора зерна в ЮФО составляет примерно 32,3 млн т (35,8 млн т в 2017-м), в СФО — 11,8 млн т (15,8 млн т). Аграрии центра могут произвести около 30,3 млн т зерна (31,9 млн т в 2017-м), в Приволжье — 25,9 млн т (30,6 млн т).

Запасы зерна к концу сезона-2017/18 за счет крайне высокого экспорта оказались меньше, чем прогнозировалось ранее. Но они все равно достигнут рекордного уровня в 20 млн т против 18,8 млн т в конце 2016/17 сельхозгода. На свободном рынке, по оценке «Русагротранса», останется до 16,2 млн т против 14,8 млн т годом ранее, в государственном интервенционном фонде — еще 3,8 млн т против 4 млн т на конец предыдущего сезона. Согласно данным Росстата на 1 мая, запасы зерна составляли около 26,8 млн т, что на 12,6% больше, чем год назад.

Цена на новый урожай пшеницы в этом году формируется на уровне $205/т FOB против $184/т в 2017-м. А расчет внутренних цен исходя из котировок FOB показывает, что их уровень в августе 2018 года может формироваться выше, чем на начало сезона-2017/18. Так, пшеница четвертого класса с протеином 12,5% без НДС в Саратовской области может стоить примерно 7,2 тыс. руб./т (годом ранее — 6,75 тыс. руб./т), а в Краснодарском крае — 8,45 тыс. руб./т (8,1 тыс. руб./т).

Автор — руководитель аналитического центра «Русагротранса». В подготовке статьи участвовал специалист центра Алексей Егоров. Статья написана специально для «Агроинвестора».

Экспорт риса в 2017 году, данные на апрель

В январе-апреле 2017 года из РФ экспортировано 59,9 тыс. тонн риса. По отношению к январю-апрелю 2016 года экспорт вырос на 2,0% или на 1,2 тыс. тонн. Однако за 2 года (к январю-апрелю 2015 года) он сократился в объеме на 20,8% (на 15,7 тыс. тонн).

ТОП-10 ключевых направлений экспорта риса в 2017 году: Бельгия (15,6 тыс. тонн, 26,0% в общем объеме экспорта), Турция (9,1 тыс. тонн, 15,2%), Нидерланды (5,6 тыс. тонн, 9,4%), Туркмения (5,0 тыс. тонн, 8,4%), Азербайджан (4,9 тыс. тонн, 8,2%), Монголия (4,6 тыс. тонн, 7,6%), Сирия (3,1 тыс. тонн, 5,2%), Великобритания (2,9 тыс. тонн, 4,8%), Украина (2,3 тыс. тонн, 3,8%), Ливан (1,8 тыс. тонн, 3,0%). В январе-апреле 2017 года Россия экспортировала рис в 36 стран мира.

Экспорт чечевицы в 2017 году, данные на апрель

В январе-апреле 2017 года экспорт чечевицы из РФ составил 2,8 тыс. тонн. Рост по отношению к аналогичному периоду 2016 года — на 53,5% или на 1,0 тыс. тонн, к январю-апрелю 2015 года — на 507,6% (на 2,3 тыс. тонн).

ТОП-10 ключевых направлений: Турция (1,4 тыс. тонн, 51,7% в общем объеме экспорта), Таджикистан (0,3 тыс. тонн, 10,8%), Болгария (0,2 тыс. тонн, 6,9%), Чехия (0,2 тыс. тонн, 5,5%), Латвия (0,1 тыс. тонн, 4,9%), Польша (0,1 тыс. тонн, 4,7%), Израиль (0,1 тыс. тонн, 3,2%), Азербайджан (0,1 тыс. тонн, 3,2%), Македония (0,1 тыс. тонн, 3,0%), Иордания (0,1 тыс. тонн, 2,0%). В январе-апреле 2017 года Россия экспортировала чечевицу в 23 страны мира.

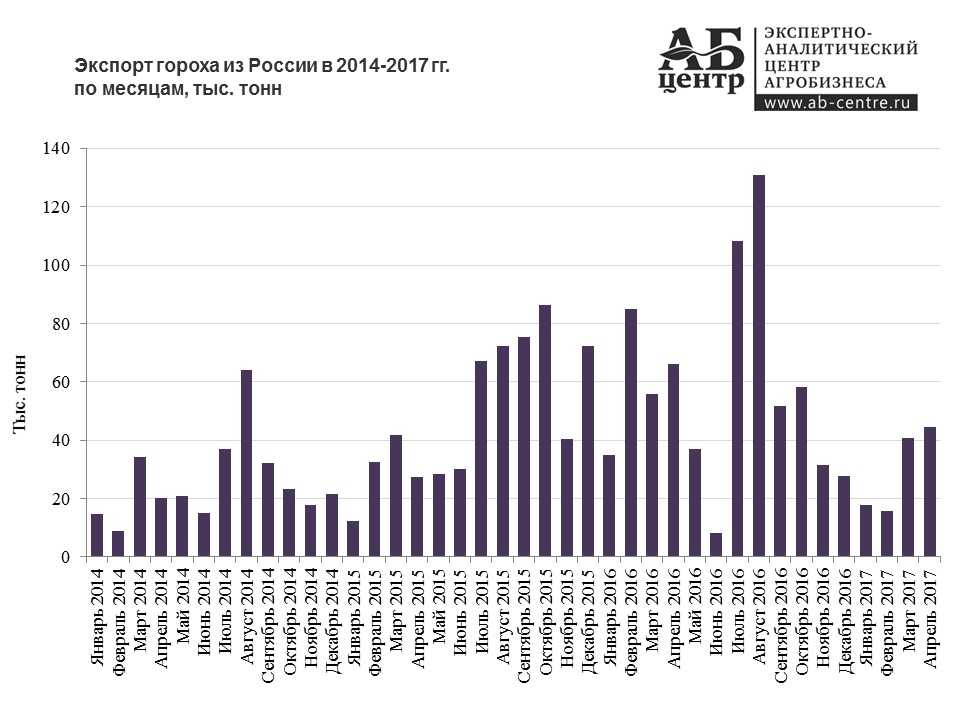

Экспорт гороха в 2017 году, данные на апрель

Экспорт гороха из России в 2017 году, за период с января по апрель, составил 118,4 тыс. тонн. Снижение по отношению к аналогичному периоду 2016 года составило 51,1% или 123,6 тыс. тонн, однако к январю-апрелю 2015 года объем экспорта вырос на 4,1% (на 4,6 тыс. тонн).

ТОП-10 ключевых направлений экспорта гороха из РФ: Турция (39,3 тыс. тонн, 33,2% в общем объеме экспорта), Бангладеш (20,5 тыс. тонн, 17,3%), Пакистан (16,7 тыс. тонн, 14,1%), Норвегия (9,1 тыс. тонн, 7,6%), Индия (7,0 тыс. тонн, 5,9%), Италия (5,7 тыс. тонн, 4,8%), Австрия (4,8 тыс. тонн, 4,0%), ОАЭ (4,6 тыс. тонн, 3,9%), Эстония (1,6 тыс. тонн, 1,4%), Туркмения (1,5 тыс. тонн, 1,3%). В январе-апреле 2017 года Россия экспортировала горох в 38 стран мира.

Экспортные культуры

Помимо пшеницы, Россия продает кукурузу, ячмень, гречиху, просо и прочие зерновые и бобовые культуры. В 2017 г. только одной кукурузы было экспортировано около 5178,3 тыс. т., что на 154 тыс.т. меньше 2016 г.

Экспортные поставки ячменя нестабильны и последние 10 лет варьируются в диапазоне 2-5,5 млн.т. За прошлый сезон на продажу ушло около 4635 тыс.т. Куда экспортируется ячмень: Саудовская Аравия, Иордания, Иран. Закупают зерно на корм верблюдам, разведение которых в регионе популярно.

Гречихи было продано почти на $16 млн., а ее общий вес – 49,25 тыс. т. Около 75% от всего объема ушло всего в 3 страны. В 2017 г. из России экспортировалась гречиха в Литву, Японию и Украину.

Продажа проса составила 69 тыс.т., а зернобобовых – 1254 тыс. т. Из зернобобовых экспорт бобов не превышает 1000 тонн. Турция и Украина в 2016/2017 гг. являются основными импортерами бобов из РФ. Другие вышеперечисленные культуры уходят на экспорт в небольших объемах. За прошлый сезон количество экспортной чечевицы не превысило 16 тыс. т., а основным направлением для продажи стали Латвия, Иран, Болгария, Марокко и Турция. В том же году Россия поставляла просо на Украину, Польшу и Сербию. Всего от общего объема зерна на долю проса приходится около 0,3%.

Зерновой вывоз

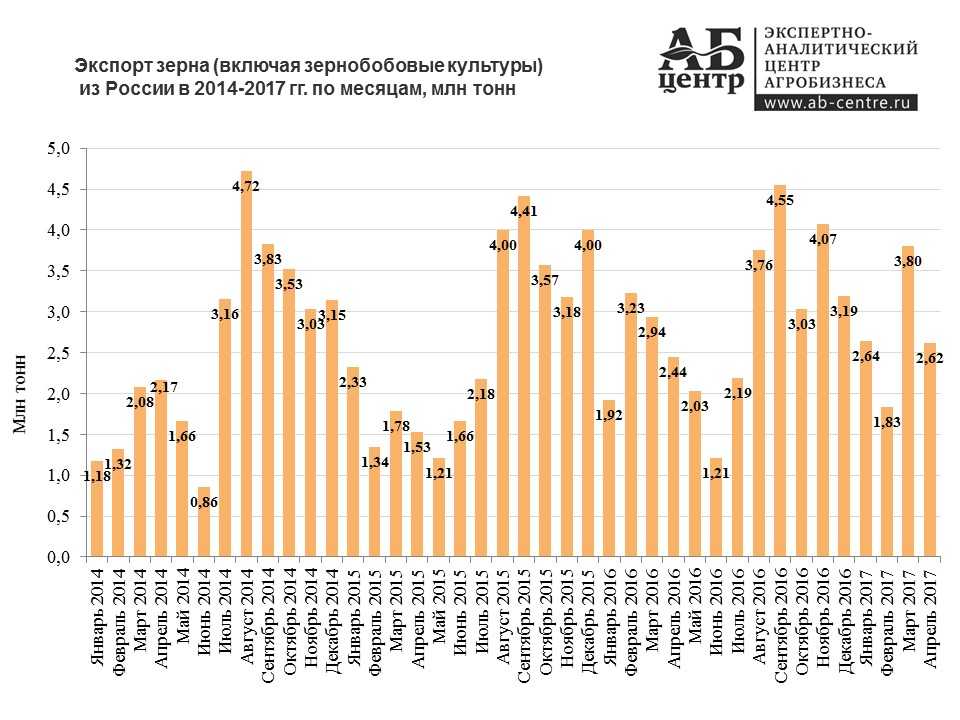

По предварительной оценке аналитического центра «Русагротранса», экспорт зерна из России в сезоне-2017/18 составил рекордные 53,3 млн т против 35,5 млн т в 2016/17 сельхозгоду. А с учетом зернобобовых (1,36 млн т), муки (0,35 млн т) и вывоза в страны ЕАЭС (0,98 млн т) общий объем поставок за рубеж оценивается почти в 56 млн т против 37 млн т годом ранее.

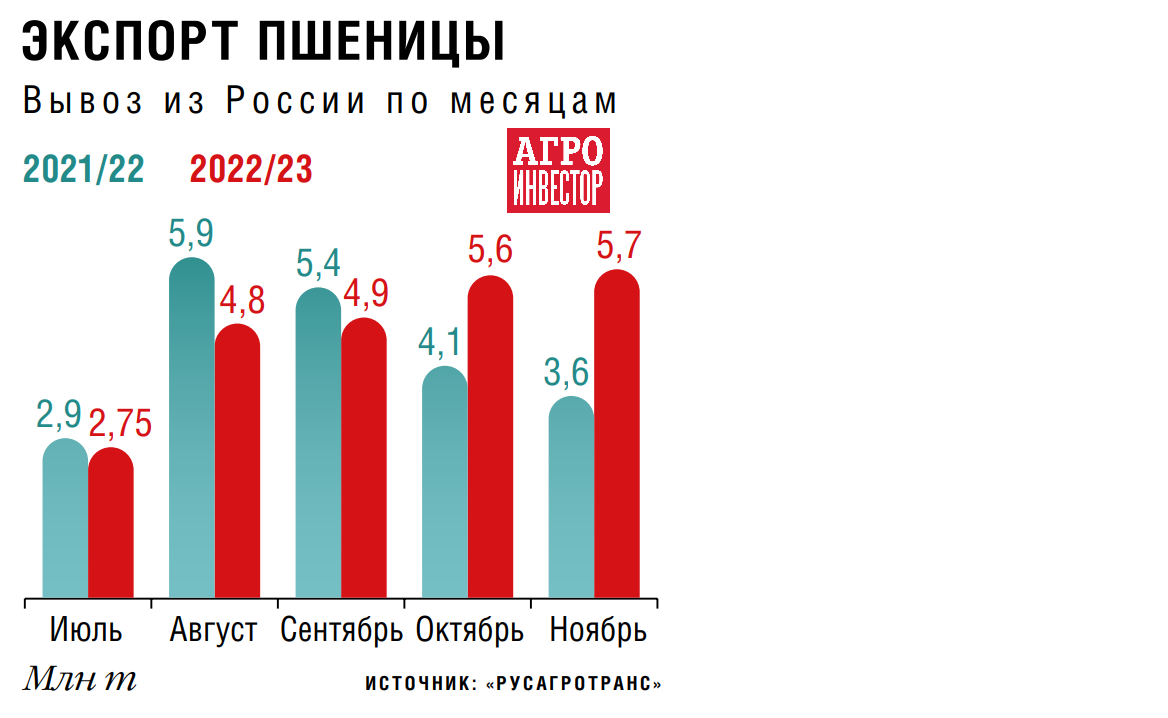

В среднем ежемесячно вывозилось около 4,44 млн т основных зерновых агрокультур, в то время как в 2016/17-м этот показатель составлял около 3 млн т. Пять раз — в сентябре, ноябре, декабре, марте и апреле — был достигнут и превышен уровень в 5 млн т. Самый большой объем был отгружен на внешние рынки в ноябре — более 5,5 млн т.

Вывоз пшеницы, главной российской экспортной агрокультуры, по итогам сезона-2017/18 достиг 41,07 млн т. Это на 14,1 млн т больше, чем в предыдущем сельхозгоду. С таким показателем Россия второй раз в истории стала крупнейшим мировым экспортером пшеницы. Второе место в этом сезоне занял ЕС с 24 млн т (прогноз USDA). Ячменя за весь сезон за рубеж было поставлено 6,2 млн т (плюс 3,4 млн т по отношению к объему 2016/17), кукурузы — 5,7 млн т (плюс 0,46 млн т). Это также рекордные для России уровни.

Столь высокий экспорт стал возможен по нескольким причинам. Во-первых, этому способствовал рекордный урожай пшеницы (85,9 млн т), а также высокие урожаи ячменя (20,6 млн т — максимум с 2008 года) и кукурузы (13,2 млн т, второй показатель после рекордного 2016 года, когда было собрано 15,3 млн т). Во-вторых, введение правительством льготного тарифа на перевозку зерна железнодорожным транспортом из ряда удаленных от портов регионов Центральной России, Поволжья, Урала и Сибири. В-третьих, рост экспортных цен на российскую пшеницу, которая с февраля 2018 года торгуется дороже $200/т — такие уровни фиксируются впервые с 2015 года. В-четвертых, экспортная инфраструктура, которая оказалась способна отправлять на экспорт свыше 5 млн т зерна в месяц.