Оценки урожая-2023

Согласно прогнозу Минсельхоза, валовый сбор зерна в России в 2023 году может составить 125-127 млн т, в том числе 80-85 млн т пшеницы. Гендиректор аналитической компании «ПроЗерно» Владимир Петриченко полагает, что эта оценка пока очень зыбкая. «До недавних тропических ливней у меня были более оптимистичные, чем у Минсельхоза, взгляды на следующий урожай — 90 млн т пшеницы и около 130 млн т зерна, — делится он. — Но снижение площадей под пшеницей, скорее всего, будет больше, чем прогнозирует агроведомство, как минимум по той причине, что озимых в этом году уже засеяно на 700 тыс. га меньше».

В 2023 году урожай пшеницы будет ниже, чем в 2022-м и 2020-м, но выше, чем в 2019-м и 2021-м, считает Павенский. Прогноз «Русагротранса» — 83,06 млн т. Также может быть собрано 18,45 млн т ячменя, 14,35 млн т кукурузы, всего зерна — 128,56 млн т. По словам эксперта, шансы собрать более 80 млн т пшеницы в наступившем году очень высоки. Оптимистичный прогноз при хороших погодных условиях — 90 млн т. Но есть риски значительной гибели озимых посевов в части регионов Поволжья из-за сильных морозов и недостаточного снежного покрова. С запасами влаги же в целом все благополучно, за исключением востока Ставрополья, добавляет Павенский.

«Наш прогноз, наверное, достаточно умеренный. <…> Посевы практически повсеместно в достаточно хорошем состоянии. Площадь плохих, в принципе, такая же, как в прошлом году — порядка 3%, — рассказывал эксперт в начале декабря. — Да, есть недосев озимой пшеницы по Центру: годом ранее площадь была около 4 млн га, сейчас, согласно нашей оценке, — 3 млн га». Но это отставание частично компенсировал ПФО, прежде всего Оренбургская область, которая не могла засеять большую площадь озимых год назад — не позволила засуха. Сейчас наоборот — регион вышел в плюс, вернулся к нормальному значению. В результате в Приволжье посевы озимых выросли на 350 тыс. га, знает Павенский.

«Мягкий декабрь благоприятно сказывается на вегетации растений, поэтому на весну и будущий урожай мы смотрим оптимистично», — уверяет Любовь Кухаренко. Также «Покровский» готовится к севу яровых культур: по состоянию на середину декабря концерн практически полностью обеспечил свои хозяйства азотными удобрениями для весенней подкормки. «Продолжаем вести ремонт и обслуживание техники, этот процесс пока идет сложно, запчасти доставляются с большими задержками, — признает специалист. — Но мы были готовы к такому развитию событий и заранее все заказали и оплатили, поэтому 50% парка необходимой техники у нас уже отремонтировано и готово к новому сезону, по остальным работы еще ведутся». К весне все хозяйства завершат ремонт и выведут всю необходимую технику в поле, верит Кухаренко.

Классификация пшеницы

Основная доля международных поставок приходится именно на эту злаковую культуру — 35 % от общего рынка. Это обусловлено тем, что пшеница используется в производстве кормов для животных и муки, а также входит в состав меслина — производной зерновой культуры. Следом за ней идут рис, кукуруза и ячмень.

Вместе с овсом и рожью пшеница относится к «настоящим хлебам» и отличается впечатляющим количеством сортов и классификаций. Так, по качеству колоса и соломины выделяют:

- Первую группу, характеризующуюся легко отделяемым от цветочной пленки зерном.

- Полбу, у которой колоски хорошо отходят от соломины, но зерно с трудом отделяется от пленки.

Кроме того, пшеница может быть твердой, или польской. Сюда входят такие сорта, как «костромка», «гирка», «саксонка», «красноколоска», «самарка» и др. К мягкой, или английской, относят «белотурку», «гановку», «черноколоску» и «кубанку». Отдельно выделяют класс «дурум» — это самые твердые разновидности пшеницы с высоким процентом упругой клейковины. Сырье используют в пекарской промышленности и для изготовления макаронных изделий.

Но наиболее распространенным принято считать деление на классы:

- Высший — качественная и сильная зерновая культура.

- Второй — для хлебобулочной продукции.

- Третий — пригоден для хлебопечения.

- Четвертый — используют как добавку к «сильной» пшенице.

- Пятый — фуражное зерно на корм животным.

Самой же старинной является классификация по времени посадки: озимая (холодного периода сеяния) и яровая пшеница (посаженная в теплое время года).

Вся культура, независимо от вида, активно используется в качестве кормовой, пищевой и технической. Это основа не только хлеба, но и макарон, манки, булгура и кус-куса. Важный ингредиент в приготовлении виски, пива и водки. Незаменимый компонент в медицине и косметологии.

Цены на зерно в 2022 году

В середине мая стоимость зерна достигла своего максимума с учетом нескольких причин, которые ограничили экспорт от трех поставщиков:

- В Индии началась сильная жара и засуха.

- Россия столкнулась с санкционными ограничениями.

- На Украине проходит российская спецоперация.

По утверждениям экспертов, это привело к рекордному росту цен. В Европе на открытии Euronext за тонну давали до 435 евро, а в США фьючерсы на пшеницу увеличились на 5,9 % — за бушель до $12,47. Достаточно сравнить эти цифры с 2021 годом, когда за бушель были установлены 8 долларов.

Повышение цен во многом обуславливают опасения сбоев поставок. Ранее в Индии министр продовольствия заверил мировое сообщество, что страна способна восполнить дефицит пшеницы, получившийся из-за ситуации на Украине. Однако апрельская жара нарушила эти планы.

Качество пшеничного зерна

Об ухудшающихся свойствах производимого зерна говорили представители мукомольных предприятий РФ на своем очередном съезде в ноябре 2018 года. Согласно принятой резолюции, в стране уже более пяти лет не производится пшеница 1 класса. Что касается 2-го – ее объемы всего 0,1% от всего урожая

Подобную оценку подтверждает ФГБУ «Центр оценки качества зерна». С июля 2018 г. ведомство мониторит качество зерна нового урожая. Результаты не радуют.

Таблица 6. Результаты оценки качества

0,124,344,031,5

| Годы | Количество обследованных субъектов РФ | Обследованный объем, млн т | 2017 | 2018 |

| Пшеница мягкая | 50 | 31,1 | ||

| Выявлено по классам: | ||||

| 2 | 0,1 | 0,1 | ||

| 3 | 24,3 | 22,8 | ||

| 4 | 44,0 | 45,9 | ||

| 5 | 31,5 | 28,2 |

Особенности формирования рынка зерна

На сегодняшний день, рынок зерна в России находится в стадии своего формирования и развития. Это обуславливает его специфические параметры, отличающие данный рынок от рынков зерна, существующих в развитых странах.

К особенностям формирования рынка зерна России относятся:

- отсутствие стабильности в спросе на пшеницу и активности ее потребления на региональном уровне;

- отсутствие контроля, регуляции и координации поставок зерна от региональных сельскохозяйственных производителей;

- не производится прогнозов в отношении размеров, объемов зерновых поставок от конкретных производителей, на конкретных уровнях экономики – местном, региональном, федеральном;

- отсутствие транспорта для перевозки сырья на региональном уровне в следствии отсутствия прогнозов его объемов и своевременной подготовки к транспортировке;

- большое количество товаропроизводителей – мелких и средних, реализующих продажу сырья на сельскохозяйственном рынке;

- преобладание оптовых продаж зерна;

- высокий уровень развития конкуренции на рынке;

- потребителями зерна- покупателями на рынке являются оптовые потребителя, предприятия перерабатывающих производств;

- продавцы сельскохозяйственного сырья – оптовые склады и посреднические организации. причем, посреднические организации преобладают;

- производство зерновых и зернобобовых культур занимает около 60% в структуре посевных площадей.

Следует отметить, что развитию сельского хозяйства уделяется особое внимание в государственном экономическом регулировании. Наблюдается прирост посевных площадей под зерновые культуры

Однако, объемы поставок не всегда характеризуются ростом, хотя, объем валового сбора и урожайности зерновых культур растет в процентном отношении на протяжении последнего десятилетия.

Рынок зерна России является наиболее крупным рынком сельскохозяйственного сырья в мире. Россия занимает одно из первых мест по производству зерновых культур (в частности пшеницы) и по их экспорту.

Как селекционеры остались без денег

Главная проблема состоит в том, что в России селекционеры слабо связаны с рынком, считают исследователи из ВШЭ и ФАС. А схема возврата денег в селекцию и семеноводство, по их словам, «и вовсе не функционирует».

Когда речь идет о семенах гибридов, вопрос решается естественным путем. Урожайность и качество таких семян теряются при пересеве. То есть сельхозпроизводители не могут получить их самостоятельно. Поэтому селекционеры контролируют цены на семена своих сортов, и они соответствуют вкладу в стоимость конечной продукции. Например, в производстве рапса и кукурузы на семена приходится 25-30% операционных расходов.

С негибридными сортами сложнее. Такие семена можно воспроизводить практически бесконтрольно. У селекционеров нет рычагов, чтобы на это повлиять — и сельхозпроизводители, и семенные компании могут получить продукцию без их участия. В итоге доля негибридных семян в операционных расходах намного ниже. К примеру, для пшеницы она составляет всего 10-15%, и лишь малая часть доходит до селекции.

Мировые отраслевые тренды дополнительно осложняют ситуацию. После череды слияний и поглощений глобальные игроки стали активно предлагать пакетные решения для сельхозпроизводителей. Семена продают вместе с агрохимией и подключением к цифровым платформам. В результате любые сторонние разработки оказываются несовместимы с продукцией компаний, доминирующих на рынке.

Вдобавок ко всему размер роялти, которые получают российские селекционеры, заметно ниже, чем в других странах. По экспертным оценкам, они составляют 0,016% против 2% на зарубежных рынках.

Основным источником средств для селекции остаются прямые государственные субсидии для профильных госучреждений, большинство которых плохо адаптированы к рынку.

«Мы слышим много критики в адрес научно-исследовательских институтов, но бизнес не спешит вступать во взаимодействие с наукой. Здесь тоже есть проблемы, работу не получается выстраивать эффективно», — объясняет ситуацию директор Самарского научно-исследовательского института сельского хозяйства им. Н. М. Тулайкова Сергей Шевченко

По его мнению, «новые экономические формы» должны развиваться, но при этом важно бережно отнестись к селекционной работе институтов, которая выстраивалась много десятилетий

Вугар Багиров, директор Департамента координации деятельности организаций в сфере сельскохозяйственных наук Министерства науки и высшего образования РФ:

«Доктрина продовольственной безопасности устанавливает, что к 2030 году мы должны обеспечить семенами 75% потребностей российских производителей.

Более тесные связи науки с реальным сектором экономики, с бизнесом — это единственная возможность для развития селекции сегодня. Других альтернативных вариантов у нас нет.

Мы готовы к агрессивной наступательной работе, чтобы выводить селекционные достижения на мировой рынок. Национальный проект «Наука» предусматривает создание пяти агробиотехнопарков, которые будут распространять селекционные достижения и передовые биотехнологии в регионах. Для этих целей создаются 35 селекционных семеноводческих центров, предусматривается их финансирование в размере 3,5 млрд руб. И, конечно, нормативно-правовое поле отрасли требует обновления».

Посевные площади

Под зерновыми культурами в РФ занято 46,3 млн га земли. Большая их часть (59%) засе вается семенами пшеницы.

Таблица 2. Посевные площади зерновых по РФ, млн га

| Годы | Всего | В том числе под пшеницу |

| 2000 | 45,6 | 23,2 |

| 2001 | 47,2 | 23,8 |

| 2002 | 47,4 | 25,7 |

| 2003 | 42,1 | 22,2 |

| 2004 | 43,6 | 24,0 |

| 2005 | 43,6 | 25,3 |

| 2006 | 43,2 | 23,6 |

| 2007 | 44,3 | 24,4 |

| 2008 | 46,7 | 26,6 |

| 2009 | 47,6 | 28,7 |

| 2010 | 43,2 | 26,6 |

| 2011 | 43,6 | 25,6 |

| 2012 | 44,5 | 24,7 |

| 2013 | 45,8 | 25,1 |

| 2014 | 46,2 | 25,3 |

| 2015 | 46,6 | 26,8 |

| 2016 | 47,1 | 27,7 |

| 2017 | 47,7 | 27,9 |

| 2018 | 46,3 | 27,3 |

Интересная статистика! Сколько в России было и стало пахотных земель

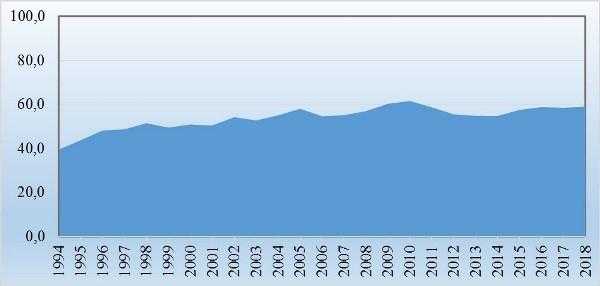

С 1994 года, когда под этой культурой было 39,4% посевов зерновых, доля их давно превысила 50%-ную планку. В 2010 году показатель достиг максимума в 61,6%, а в 2018 г. – 59 %.

Рис. 1. Доля посевных площадей под пшеницей, в % к посевам зерновых

Виды ее: яровая, которая является основной зерновой культурой, и озимая. Первую высевают ранней весной. Основные массивы размещаются в Западной Сибири, на Южном Урале и в Поволжье.

Осенью высевается другой вид – озимый. Около 70% посевов этой культуры сосредоточено в Краснодарском, Ставропольском крае , Ростовской, Воронежской и Курской области.

Таблица 3. Посевные площади пшеницы в хозяйствах всех категорий по материалам сельскохозяйственных переписей

| Годы | ВСХП 2006 | ВСХП 2016 |

| Всего, млн га | 23688,7 | 27812,5 |

| в том числе: | ||

| озимая | 9016,3 | 14062,0 |

| яровая | 14672,4 | 13750,5 |

| Структура, в % к итогу | ||

| озимая | 38,1 | 50,6 |

| яровая | 61,9 | 49,4 |

Как развивать отрасль

Авторы «Селекции 2.0» уверены, что положение дел в индустрии угрожает превращением России в «мировую грядку» — центр низкомаржинального, экономически нестабильного и экологически вредного производства, которое глубоко зависит от государственных субсидий. И чтобы этого избежать, селекции и семеноводству нужна структурная трансформация.

Примером нового подхода к развитию отрасли, ориентированного на повышение конкурентоспособности российского агросектора, стало предписание ФАС России по сделке слияния Bayer-Monsanto. Регулятор согласовал слияние, но выставил Bayer ряд условий. Агрогиганта обязали безвозмедно передать российским аграриям генетический материал и технологии для вывода собственных сортов и гибридов и провести тренинги для получателей. При поддержке Bayer также был создан учебно-научный центр биотехнологии растений для обучения передовым селекционным методам.

Выполнение предписания контролирует специально созданный для этих целей на базе «Вышки» Центр технологического трансфера. Одним из специальных проектов Центра, реализованных совместно с партнерами, стала «Селекция 2.0».

Авторы проекта предложили десять основных шагов, которые должны обеспечить селекционеров инвестициями, а сельское хозяйство — отечественными семенами. Речь в первую очередь о переводе отрасли на рыночные рельсы.

Помочь развитию сильных компаний из частного сектора — самый очевидный путь, чтобы преодолеть зависимость от иностранных сортов и гибридов, полагает помощник премьер-министра России и бывший глава ФАС Игорь Артемьев. «Только такие игроки имеют шанс выдержать конкуренцию с зарубежными поставщиками, которые все чаще предлагают не просто генетический материал (семена), а готовые пакетные решения», — отмечает Артемьев.

Господдержку нужно направить на создание «вертикально-интегрированных национальных лидеров», говорится в докладе. Такие компании не только будут заниматься селекцией и семеноводством, но смогут продавать собственные пакетные решения — так же, как это делают глобальные игроки.

Кроме того, авторы исследования предлагают создать несколько междисциплинарных образовательных центров для подготовки селекционеров, биотехнологов и биоинформатиков. А также переориентировать научные учреждения на потребности бизнеса, сформировать собственную базу данных генетических коллекций, разработать новые программы и принять единую стратегию селекции на срок до 2030 года.

Вдобавок понадобится обновить нормативное поле по целому ряду направлений — от защиты прав интеллектуальной собственности до трекинга семенного материала на рынке.

Алексей Иванов, директор Института права и развития ВШЭ-Сколково, директор Антимонопольного центра БРИКС:

«Одна из фундаментальных проблем, которую мы выявили в ходе исследования — это отсутствие нормально работающей рыночной цепочки в селекционно-семеноводческой отрасли нашей страны.

Мы видим, что государственные НИИ, являющиеся, например, держателями патентов в отношении ключевых сортов пшеницы, получают в общей сложности в год порядка 120 млн руб. роялти, при том, что товарной пшеницы у нас выращивают на 800 млрд руб.

Этот аномально низкий размер лицензионных отчислений, перераспределяемых от производителей селекционерам, объясняется, в числе прочего, низкой включенностью государственных учреждений в рынок, что в целом нормально для постсоветских научных организаций.

Но прикладная селекция — это давно не наука. Это технологический бизнес, который должен работать в рыночной конкурентной логике, динамично улавливать спрос со стороны аграриев. ГосНИИ — это не лучшая форма для такой работы».

Подпишитесь на наш «Зеленый» канал в Telegram. Публикуем свежие исследования, эко-новости и советы, которые помогут жить, не вредя природе.

Причины падения производства зерна в России

Сокращение посевных площадей

Из 799,9 млн засеянных в этом году площадей, всего под зерновые было отдано 44,8 тыс. гектаров, что на 2,3% ниже показателей прошлого года, когда были получены рекордные урожаи.

Таблица 2. Структура и динамика посевных площадей зерновых культур в России за 2015-2021 гг., тыс. га.

Посевы пшеницы в 2021 году составили 28,7 млн га, что на 2,4% ниже показателя прошлого года, ячменя – на 4%, а овса – на 5,8% ниже, проса – на 33,4% меньше.

Неблагоприятные климатические условия

Неблагоприятные погодные условия, засуха, наблюдаемая весной этого года, потребовала пересева озимых в центральных регионах страны, в Поволжье и на Урале на площади почти 1,78 млн га. Поэтому вместо 19,3 млн га, урожай озимых был собран лишь с 17,53 млн га, хотя окончательные цифры еще не определены и ситуация может быть хуже.

В прежние годы гибель озимых составляла 5-7%, в то время как в 2021 году было потеряно 10%, что существенно увеличило затраты сельхозпроизводителей.

Аномально высокая жара, температура в некоторых регионах была на 3-6 градусов выше среднего уровня, и недостаток влаги способствовали серьезной потере урожая на Южном Урале и в Поволжье. По предварительным оценкам, в Татарстане урожай снизился более чем на 50% по сравнению с прошлым годом, в Башкирии и Оренбургской области потери составили 43-45%, в Поволжье урожай будет ниже на 38%.

Обратная ситуация наблюдается в южных регионах, особенно на Кубани и в Ростовской области, где будет получен рекордных урожай зерновых, так как погодные условия были довольно благоприятными.

Рост расходов растениеводов

Рост цен на удобрения, наблюдаемый не только в прошлом году, но и в первой половине 2021 года, привел к резкому сокращению их использования в растениеводстве.

Аммиачная селитра подорожала на 25%, КАС – почти на 30%, нитроаммофоска – более чем на 50%. Цены на сульфоаммофос выросли вдвое и более. Производители удобрений объясняют подобный рост цен благоприятной конъюнктурой на внешних рынках.

Несмотря на то что под давлением правительства отечественные производители в июне 2021 года заморозили цены на удобрения до конца сельскохозяйственного сезона, спрос на минеральные удобрения со стороны отечественных растениеводческих предприятий существенно снизился, что может сформировать угрозу для будущего урожая. Очевидным выходом из ситуации видится увеличение размеров государственных компенсаций расходов сельхозпроизводителей на закупку минеральных удобрений.

Эксперты отрасли прогнозируют рост себестоимости озимого сева по сравнению с прошлым годом более чем на 50%, поэтому посев озимых в этом году будет намного ниже.

Ажиотажный рост мировых цен на металлы, произошедший на фоне локдаунов крупнейших производителей в прошлом году и активизацией спроса со стороны внешних потребителей в этом, привел к удорожанию сельхозтехники на 13-15%, причем рост цен на технику может продолжиться.

Рис. 8. Объем средств государственной поддержки, выделенной в рамках программ и мероприятий по развитию сельского хозяйства, млрд руб.

В последние два года наблюдалось существенное сокращение государственной поддержки сельскохозяйственного сектора, в том числе и растениеводства. В 2021 году помимо стандартных программ господдержки предусматривается выделение дополнительных 10 млрд рублей в рамках зернового демпфера, сформированного за счет повышения экспортных пошлин.

Ведение новых экспортных пошлин

После повышения мировых цен на зерно возникла угроза его удорожания на внутреннем российском рынке, и правительство ввело комплекс ограничительных мер с целью увеличить внутреннее предложение и ограничить возможный рост цен. Так, с февраля 2021 года стали действовать ограничения на экспорт зерна, были введены тарифные квоты на экспорт пшеницы, превышение которых грозило завышенными таможенными сборами. Затем перечень квотируемого зерна был расширен, и ограничения также были распространены на кукурузу и ячмень.

На замену экспортным квотам с 1 июня 2021 года была введена плавающая пошлина на экспорт пшеницы, ячменя и кукурузы, которая рассчитывается исходя из мировых цен. В итоге до октября 2021 года экспортные пошлины выросли в два раза, что несомненно скажется на экспорте этих культур и, возможно, сократит присутствие России на внешних рынках.

Мировой голод и российская пшеница

Пшеница — главная зерновая культура для большинства стран. Её производство во всём мире увеличивается год к году, но объёмы потребления тоже быстро растут.

- Китай — 131 млрд т;

- Индия — 93 млрд т;

- Россия — 73 млрд т;

- США — 62 млрд т;

- Канада — 30 млрд т.

- Россия — $7,3 млрд (13,1% от общего объёма экспорта пшеницы);

- США — $7,29 млрд (13,1%);

- Австралия — $7,2 млрд (13%);

- Канада — $6,6 млрд (11,9%);

- Украина — $4,7 млрд (8,5%).

Все перечисленные факторы вкупе приводят к тому, что мировое производство пшеницы в этом году относительно прошлого может упасть.

В нынешнем году тенденция сохранилась. В частности, пшеница продолжила дорожать: в марте её цена на бирже обновила 14-летний максимум.

Топ-5 экспортеров

Сегодня на постоянной основе импортирует зерно более 130 государств. В числе покупателей Иран, Турция, Китай, Саудовская Аравия и Египет. Обеспечивать их потребности смогли:

1.Россия.

Несмотря на общемировое падение объемов поставки, в 2021 году страна стала крупнейшим поставщиком пшеницы, отгрузив более 30 млн тонн, выращенных в Ростовской области и Краснодарском крае. Покупателями стали более 100 стран. Свыше 4 млн т было куплено Турцией, Алжиром и Саудовской Аравией. Также около 1 млн т пришлось на Нигерию, Сенегал, Гану.

2.США.

В недалеком прошлом абсолютный лидер. Однако обострившаяся конкуренция с РФ и рост поставок продовольствия Аргентиной и Бразилией пошатнул позиции Соединенных Штатов. При этом никакие усилия со стороны правительства не смогли изменить сложившегося положения. Сюда же прибавилось торговое противостояние с Китаем и повышение таможенных пошлин на зерно.

За 2021 год объем поставок составил 26 млн т. Сюда вошли такие сорта, как твердая красная озимая и яровая, белая пшеница.

3.Канада.

Несмотря на занимаемое 6-е место по объему урожая, Канада входит в тройку основных экспортеров. В 2021 году она поставила 25 млн т зерна из Западного и Восточного района. Причиной тому холодные зимы и жаркое засушливое лето с малым количеством дождей.

4.Франция.

Страна стабильно входит в пятерку поставщиков уже несколько лет подряд. За прошлый год объемы достигли 19 млн т, в то время как в 2014 они составляли всего 14 млн тонн. Тем не менее Франция столкнулась также с рядом проблем: неблагоприятная погода, сложности с поставкой удобрений, рост цен на топливо и энергоносители. В числе потребителей французской пшеницы Нидерланды, Алжир, Бельгия, Италия и Испания. В общей сложности зерновая продукция завозится в 80 стран мира.

5.Украина.

На сельхозпроизводство приходится до 22 % от национальных доходов страны. В основе выращивание озимой пшеницы, а также ячменя, кукурузы, ржи. В 2021 году Украина поставила 14 млн т зерновой продукции в Египет, Алжир, Турцию.

Перспективы

Впереди непростое время — стоимость пшеницы выросла в два раза, если сравнивать со средними значениями за прошедшее десятилетие. Этому способствовали:

- спецоперация России на Украине — обе страны поставляли до 40 % злака на мировой рынок;

- неурожай в Индии, Китае и США;

- подорожание нефти, что отражается на сельскохозяйственной оборудовании, работающим в основном на дизеле и бензине.

На Украине на данный момент десятки тысяч гектаров полей остаются незасеянными в том числе по погодным условиям. Весна там выдалась холодной — температура не превышала 3–4 °С. Плюс сказался дефицит дизельного топлива, до 75 % приходило из России. Поэтому вероятнее всего, что страна сократит экспорт на 50–100 %.

В РФ же были введены квоты на экспорт — ограничения будут сниматься только после сбора нового урожая. К тому же у российских фермеров появилось еще две проблемы: рост цен на ГСМ и удобрения.

В Соединенных Штатах к западу от Миссисипи с осени 2021 царит аномальная жара. По утверждениям аграриев, они не видели осадков с прошлого октября. Но и там, где погода все еще остается приемлемой, фермеры все равно находятся в затруднительном положении: из-за высокой стоимости трейдеры не покупают продукцию, так как боятся остаться в минусе, если произойдет подорожание. Поэтому в 2022 не исключено, что впервые США ограничат экспорт зерновых.

КНР же является не только крупнейшим производителем риса, но и серьезным поставщиком пшеницы. Но здесь ситуация полностью противоположна американской — проливные дожди сулят худший во всей истории урожай. Правда, смягчит такое положение дел в государстве пополнение стратегических продовольственных запасов, которое систематически проводилось последние два года.

Стабильные поставки пшеницы на международный рынок — гарантия мировой продовольственной безопасности. К сожалению, 2022 год приведет к падению объемов экспорта как из-за геополитической обстановки, так и плохих погодных условий.

Предыдущая статья

История пивоварения

9 июня 2022

Следущая статья

Как развивалась хлебопекарная отрасль в России

9 июня 2022

Крупнейшие фирмы-поставщики

Сегодня в агросфере лидерство принадлежит следующим компаниям:

- Adecoagro. Базируется в Южной Америке и в принципе отличается обширным производством — от продовольственных товаров до электричества из биосырья.

- Adler Seeds. Основная деятельность связана с производством и реализацией семенной продукции. Главный офис расположен в Индиане (США).

- Agria Corporation. Также находится в Соединенных Штатах. Семена, зерно и животноводство — основные направления работы.

Кроме того, к числу крупнейших поставщиков относятся сельскохозяйственное объединение AgriSA из Южной Африки, дистрибьютор из Канады Agrium, кооператив производителей пшеницы Alberta Wheat Pool и пищевая корпорация Archer Daniels Midland.

В России же в число таких предприятий входят «Астон», «Мирогрупп-Ресурсы», «Артис-Агро», «Зерно-Трейд», «Объединенная зерновая компания», Louis Dreyfus и Cargill.

Климат

В отличие от многих более стабильных отраслей агросектор зависит от многих непредсказуемых переменных, среди которых — природные факторы.

По словам Дениса Скрипки, руководителя отдела развития «Диджитал Агро», российские аграрии учитывают климатические факторы и учатся подстраиваться под среднегодовую температуру и общие погодные колебания. Они подбирают сорта под условия климата, планируют необходимые технологические операции. Например, жара и засухи уменьшают урожай пшеницы, но мелиорация может поднять его даже выше изначально спрогнозированного уровня.

Но у аграриев ничего не получается сделать с локальными и ультралокальными изменениями температуры и влажности в течение суток или часов, то есть касающимися конкретного поля. Здесь подбора семян (об этом ниже) или мелиорации недостаточно: нужны технологии, например алгоритмы краткосрочного прогнозирования погоды в конкретных точках по запросу. Но технологии сталкиваются с «луддизмом»: по словам экспертов, далеко не все агрономы хотят внедрять новшества.

Санкции: техника и семена под угрозой

Российское сельское хозяйство сильно зависит от иностранных поставщиков по нескольким направлениям: это и техника, и программное обеспечение к ней, и европейские семена, которые отличаются высокой урожайностью.

. Среди машин для посева, например, больше отечественных и белорусских, а среди машин для уборки урожая — зарубежных.

Агросектор постепенно импортозамещается, но до абсолютного отказа от иностранных поставок пока далеко, тем более что даже внутри отечественной техники есть импортные комплектующие: от шин для тракторов до турбин.

Но в конце июня представители агросектора сообщили о нехватке запчастей для иностранной техники. Часть комплектующих нельзя получить из-за санкций ЕС, на часть цена выросла в среднем на 30–50%, а часть сложных запчастей вроде гидравлических систем — крайне сложно купить.

Николай Вавилов, специалист департамента стратегических исследований аналитической компании Total Research, считает, что вопрос отсутствия запчастей для импортной спецтехники и обслуживания оборудования встанет остро только после 2024 года.

После окончания кампании по сбору урожая всё оборудование и передвижная техника проходит техобслуживание с устранением дефектов и поломок. Проведённых в прошлом году действий достаточно, чтобы машины проработали ближайшие 2 года. При самом неблагоприятном исходе в будущем аграриям придётся разобрать часть сельхозмашин на запчасти.

Производство зерна

Урожай зерновых 2018 года составил 113,3 млн т, из них 72,1 млн – пшеница. И это не самый высокий результат нового тысячелетия. Своих пиковых результатов в сборе урожая зерновых российские сельхоз производители достигли в 2017 г., когда были собраны рекордные 135,5 млн (86 млн т – пшеницы), что превысило уровень 2000 года в 1,7 р аза (в 2,7).

Таблица 4. Валовые сборы зерновых по РФ, млн тонн

| Годы | Всего | В том числе пшеницы |

| 2000 | 65,420 | 34,460 |

| 2001 | 85,084 | 46,996 |

| 2002 | 86,479 | 50,622 |

| 2003 | 66,962 | 34,070 |

| 2004 | 77,832 | 45,434 |

| 2005 | 77,803 | 47,615 |

| 2006 | 78,227 | 44,927 |

| 2007 | 81,478 | 49,372 |

| 2008 | 108,188 | 63,781 |

| 2009 | 97,024 | 61,663 |

| 2010 | 61,007 | 41,555 |

| 2011 | 94,247 | 56,293 |

| 2012 | 70,941 | 37,767 |

| 2013 | 92,419 | 52,140 |

| 2014 | 105,212 | 59,713 |

| 2015 | 104,729 | 61,811 |

| 2016 | 120,677 | 73,346 |

| 2017 | 135,539 | 86,003 |

| 2018 | 113,255 | 72,136 |

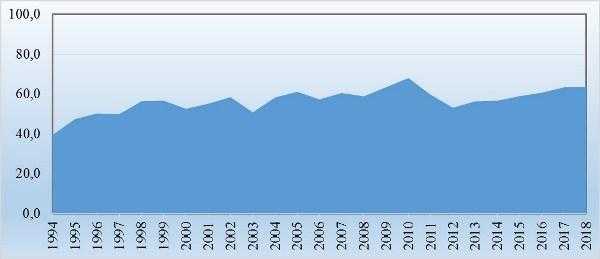

В 1994 г. пшеницы собиралось лишь 39,5% от всех зерновых. По итогам 2018 г. – 67,3%.

Рис. 2. Доля пшеницы в валовом сборе зерновых, в %

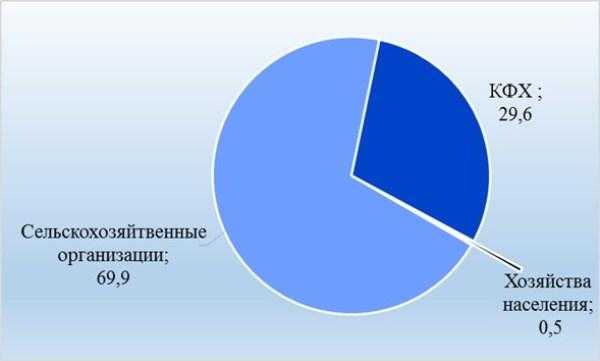

Почти 70% урожая собрано сельхозорганизациями, 29,6% ‒ фермерами и совсем малая доля в 0,5% приходится на хозяйства населения.

Рис. 3. Валовые сборы пшеничного зерна по категориям хозяйств за 2018 год, в % к итогу

Производство риса по регионам

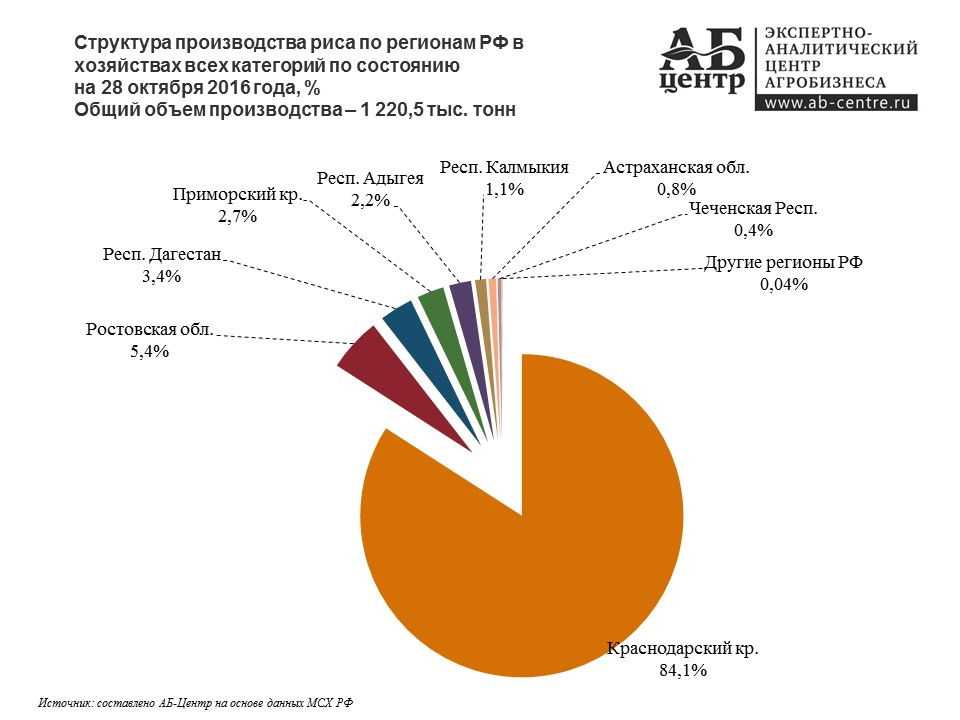

Ключевой регион-производитель риса — Краснодарский край, где в 2016 году впервые объем производства превысил отметку в 1 млн тонн. По состоянию на 28 октября на Кубани собрали 1 026,5 тыс. тонн (84,1% в общероссийском производстве) риса, что на 7,4% превысило аналогичный прошлогодний показатель. Для сравнения 10-ть лет назад (в 2006 году) сборы риса в данном регионе находились на уровне 563,8 тыс. тонн, 15-ть лет назад — 392,5 тыс. тонн.

Прирост производства риса отмечается также в Калмыкии. По отношению к 28 октября 2015 года, сборы риса увеличились там на 11,8% (или на 1,4 тыс. тонн) и составили 13,3 тыс. тонн. Доля республики в общем объеме производимого риса в РФ составила 1,1%.

В 2016 году значительный рост производства риса произошел в Чеченской Республике. К 28 октября сборы составили 4,7 тыс. тонн. За прошедший год они возросли в 9,4 раза (или на 4,2 тыс. тонн). В общероссийском объеме производства доля Чеченской Республики увеличилась до 0,4%.

Однако в 2016 году прирост производства риса отмечался не во всех российских регионах, в связи с чем общее производство выросло не столь ощутимо. Ниже представлены регионы, в которых произошло снижение производственных показателей.

Ростовская область — второй крупнейший производитель риса в России. К 28 октября 2016 года здесь собрали 65,7 тыс. тонн (5,4% в общероссийском производстве). За год сборы сократились на 16,7% (или на 13,2 тыс. тонн).

Республика Дагестан, в рейтинге регионов-производителей риса занимает 3-ю строчку, с долей в общероссийском объеме производства на уровне 3,4% (это 40,9 тыс. тонн). В регионе отмечается снижение производства риса — за прошедший год на 5,3% (или на 2,3 тыс. тонн).

Приморский край на 4-м месте с долей в общероссийском производстве 2,7% (32,8 тыс. тонн). За год производство риса здесь снизилось на 28,4% (или на 13,0 тыс. тонн).

Замыкает пятерку регионов-производителей риса Республика Адыгея с долей в общероссийском производстве на уровне 2,2% (26,8 тыс. тонн). По отношению к 28 октября 2015 года производство риса сократилось здесь на 18,3% (на 6,0 тыс. тонн).

В Астраханской области за год производственные показатели опустились на 38,4% (или на 5,8 тыс. тонн). К 28 октября 2016 года здесь собрали 9,3 тыс. тонн риса (0,8% в общероссийском объеме производства).

На долю других регионов по состоянию на 28 октября 2016 года пришлось 0,04% всего производимого в России риса.

Сельское хозяйство регионов России на сайте АБ-Центр

Ключевые тенденции на российском зерновом рынке

Ключевыми тенденциями развития российского зернового рынка, по мнению специалистов, являются следующие:

- в сезоне 2020/2021 гг. прогнозируется высокое качество зерновых и их производство;

- цены на основные экспортируемые зерновые культуры будут расти (пшеница, ячмень и кукуруза);

- при высокой конкуренции компаний-экспортеров зерновых культур число их на российском рынке будет сокращаться;

- в условиях введения карантина покупательская способность населения будет снижаться, что приведет к увеличению спроса на продукцию зерновых низкого ценового сегмента (мука, макароны) и повышению цены и спроса на зерно;

- мировой спрос на зерно будет высоким, однако, платежеспособность большого количества стран снижается;

- будет наблюдаться отложение платежей за отгруженную продукцию.

Выводы

Представленные данные пока не позволяют выделить эффект от внедрения зернового демпфера, сельхозпроизводители заканчивают уборочную, и собранный урожай только начинает выходить на внутренний и внешние рынки. Конкретные результаты внедрения ценового демпфера можно будет ощутить уже по итогам текущего года. Эксперты «ПроЗерно» рассчитали размер недополученной выручки экспортеров зерна, который за 2021-2022 сельскохозяйственный год может составить 3,5 млрд долл. США.

Одним из наиболее печальных результатов введения плавающей пошлины может стать утрата Россией лидирующих позиций в экспорте пшеницы, которые она с огромным трудом обеспечила в 2017 году и сохраняла их, несмотря на кризис. Уже к концу года лидировать в экспорте, скорее всего, будет ЕС, а российские производители, вероятно, потеряют часть наработанных зарубежных каналов сбыта зерна.

Материал подготовлен экспертами компании Группы «ДЕЛОВОЙ ПРОФИЛЬ» | MGI Worldwide.